作者 | TheBigPicture

數據支持 | 勾股大數據(www.gogudata.com)

“當我還是個孩子的時候,我非常害怕黑暗。然後我意識到黑暗只不過意味着在可見光波長範圍內缺失光子。我就想:害怕光子缺失真是件愚蠢的事。後來我就再也不怕黑暗了”——埃隆·馬斯克

Li-Cycle是一家2016年成立於加拿大的鋰電池回收公司。公司的遠景是完成鋰電池從開採到回收的完整供應鏈閉環。

市面上的古法鋰電池回收(高温化學Pyrochemical提煉法)做鋰電池回收,不僅材料(鈷,鎳,碳酸鋰,銅)回收效率極低(50%上下),且在提煉過程中產生污染和温室氣體,並沒用做到生產過程的環保。主要國家和地區已經明確提出鋰電池回收的效率門檻(低於則無法獲取生產許可證),未來的鋰電池回收效率將持續接近100%。

市面上在做這個事業的商業化企業僅Li-Cycle和Redwood Materials兩家。Redwood是從特斯拉離開的聯合創始人Straubel成立的初創企業(尚未IPO),在完成了最新一輪C輪7億美元融資後估值已經達到了37億美元,比Li-Cycle還大,其中知名投資者不乏蓋茨新能源基金,亞馬遜氣候基金,BaillieGifford和高盛資管,且已經與特斯拉及亞馬遜簽約。

這兩家公司都號稱自己擁有高效率回收鋰電池中各種材料的能力(90%+),但是廠房均尚未建成。雖然Li-Cycle已完成商業化,但其當前收入來源是機械式分解鋰電池,尚未有任何化學提煉電池級原材料的收入。

額外風險提示:Li-Cycle是SPAC公司Peridot(前代碼PDAC)通過反向收購上市的公司,雖然已經成功完成上市De-SPAC,且股價已經回落至SPAC價格附近,仍需要提醒,通過反向收購上市的公司並未經歷傳統IPO或Direct listing的同等級全面盡職調查。

如前所述,LICY已完成的商業化部分(及其收入)並不是其價值主張的商業價值,從傳統IPO的可比階段來説,現階段可能尚不具備IPO的成熟度。説白了就是向市場承諾的業務還沒有做出收入是不適合上市的。

言歸正傳我們開始看這家公司。

01 為什麼充電電池有壽命且可以被回收?

我們可以把充電電池理解成一個書架,而其中經濟價值較高的金屬化合物是攜帶電荷的離子,這些離子就是書架上的書籍。而書架分成了多層,每一層分成了多格來存放書籍,這個結構本體材料是石墨。

隨着使用次數(充放電循環次數)增加,石墨結構會逐步崩塌,這個存放書籍的格子逐個失效後,這個書架就無法放書了,需要製造新的書架。所幸的是經濟價值較高的書籍並未受損,只要有足夠經濟的方式回收書籍,只需要搭建新的書架(石墨),把金屬化合物放進去就可以製造全新的電池。

02 電池與鋰電池回收行業

根據格理GLG資訊集團的專家成員Patrick Curran所提供數據和洞見,鋰電池回收行業是一個極速增長且空間巨大的行業。雖然手機產品和動力產品電池也是一部分,但絕大部分來自電動車電池。

2019年行業規模約15億美元。2020年可供回收電池總量46萬噸(對比Li-Cycle預估46.5萬噸)。2025年的行業規模成長至122億美元(對比Li-Cycle預估2024年達到177億美元)。其後維持約8%的年增長率。

鉛酸電池行業是個很好的參考:全球鉛酸電池已達至平衡(每年的回收電池量等於新的產量),長期的鋰電池回收增速來自於電動車銷量的增速。

與鉛酸電池不同的是,動力鋰電池的生命週期(10年)遠長於鉛酸電池(2-4年),所以在電動車完全普及且市佔率見頂前,鋰電池回收都將維持超高速發展的態勢。然而鋰電池回收業的成長並不需要等到大量廢舊電池出現才開始。

03 回收料三大來源

第一大來源是未使用過的正極材料(含鈷鎳錳等)。任何電池工廠都會有一個自然廢品率,品質要求越高的動力電池廢品率也越高。因為高性能電池車無法承擔由於電池問題造成的召回成本。

Li-Cycle估計一般鋰電池生產商的廢品率是10%,實際廢品率可能遠高於此。任何電池製造企業都會很有興趣回收這部分廢品,從而使高價的金屬原料的損耗降低,提升利潤。

第二大來源是未使用過的整電池。同樣在組裝成電池的過程中也會有一定的廢品率,這部分電池無法直接使用在終端產品中,電池生產廠家會想要從廢品中獲取價值,不是直接賣出廢電池或者付費讓回收製造商回收金屬化合物。

第三大來源是使用過的整電池。使用過的整電池在目前的回收業的原料佔比中極低。但未來廢舊電池的佔比會在原料中的佔比顯著增加。

04 為什麼是現在?

廢舊電池原本來自消費電子類的收集成本過高,來源過於分散,回收不划算。隨着動力電池的產能爆發式增長,高效率收集電池或原料成為可能。未來鋰電池回收業會跟電動車的高速成長一起增長。只要你看好出行電氣化的大趨勢,就應該看好鋰電池回收業的大趨勢。

05 監管環境

近年電池行業的監管日益趨緊。在美國,加州正在衡量一項提出回收效率儘可能接近100%的要求,最早可能在2022年通過。加拿大安大略省要求鋰離子電池的回收效率在2023年超過70%。

中國早在2018年就對鋰電池中有效成分回收效率提出80%的要求(鎳鈷鋰分別有各自的效率要求)。歐盟正在提議實施嚴格的回收效率要求:鎳鈷回收率在2025年需要達到90%(2030達到95%),2025年鋰回收率達到35%(2030年達到70%)。

06 各單位數字轉換關係及驗證

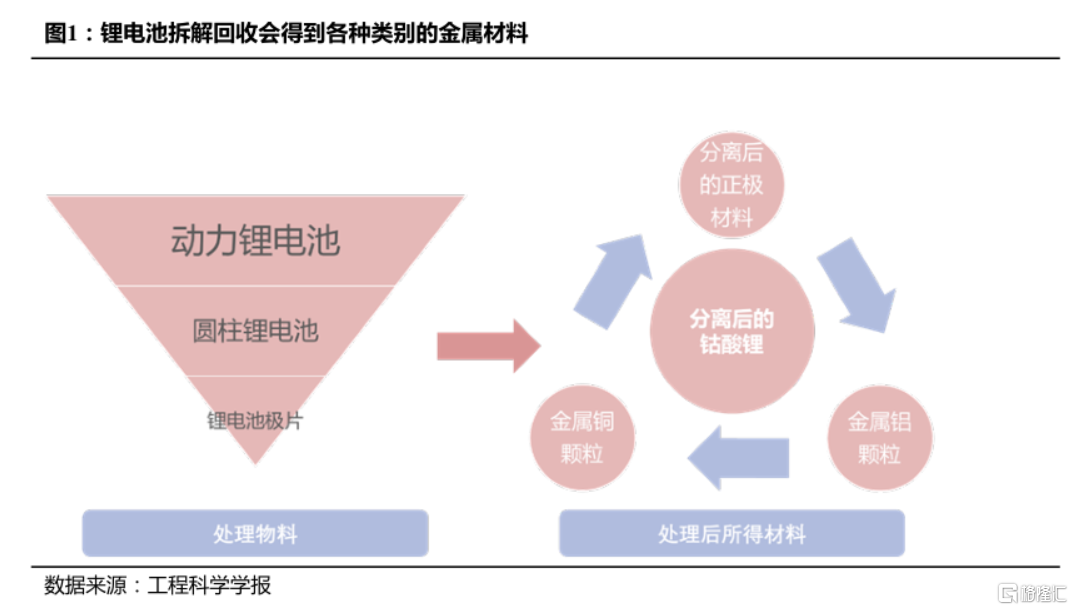

Li-Cycle的機械式簡易工廠(公司稱為“幅”工廠Spoke,對應尚未建成的化學精煉工廠稱為“中心”工廠Hub)每個幅工廠的年產能為5000噸的鋰電池投料產能,幅工廠的投料是回收的完整鋰電池(包括塑料外殼,金屬接觸點,包裝支架等結構的完整電池)產出是“黑物質”(Black Mass),雖然幅工廠粗篩也可以分離電池外部的塑料碎片,但是創造經濟價值的主要是黑物質。

根據公司提供的生產數字,2020年的實際黑物質效率是54%,實際投料665噸廢舊鋰電池,產出360噸黑物質。2021年預計投入5500噸(2個尚未完成產能爬坡的5000噸幅工廠(分別在加拿大安大略和美國紐約州羅切斯特))鋰電池,產出2940噸黑物質(約53%)。

黑物質是有價有市的,因為現行的高温化學燃燒法也能提煉出黑物質中的負極材料(石墨)和金屬鎳鈷,這些工廠會購買黑物質。黑物質裏面再有一半左右是石墨,值錢的是非石墨的金屬化合物。2020年Li-Cycle根據招股書數字實際銷售360噸黑物質,產品收入554,914美元,即1541美元/噸。

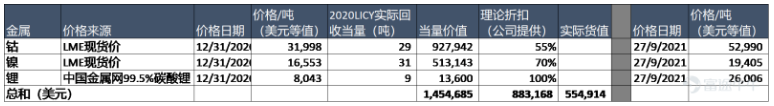

這360噸黑物質中實際回收得鈷29噸,鎳31噸,鋰9噸。2020年底的三種金屬價格(倫敦金屬交易所價格)如下表:

機械法回收鋰電池只做了電池級回收的前半部分,半成品賣給使用傳統高温燃燒回收工廠。由於下游工廠需要化學提純,因此對從Li-Cycle收購回來的黑物質中的金屬當量要大打折扣,公司使用的詞彙叫Accountability。電池回收的前端(機械式分解)折扣較深,而後端(計劃中的化學提純)折扣極低甚至可能出現溢價。因為如果鋰電池回收廠能為電池生產廠家提供電池級原料,比直接購買原材料還方便投入生產。

07 中心工廠及濕法冶金

Li-Cycle的首個濕法冶金提純工廠將在美國紐約州羅切斯特建成(預計2022年)。黑物質投入中心工廠冶煉後會產出電池級碳酸鋰以及鈷和鎳的硫化物。對比傳統火法冶金,濕法冶金回收率遠高(95%vs50%),碳排放低,以及毒害排放少。

隨着各國政府對環保要求的提高,預計火法鍊金回收產能將逐步被替代,未來的電池材料回收將普及化學浸取法(浸取採礦法)為主流(作為對比,Redwood Materials使用火法結合浸取的方式提取有效原料)。

08 主要供應商及客户

2021年5月Li-Cycle跟Ultium Cells(通用汽車與LG能源合資公司)簽訂了供應合同,Li-Cycle承諾採購Ultium產出的100%的廢品電池及原料。Li-Cycle的單一大客户是瑞士大宗商品交易巨頭嘉能可Glencore(幅工廠產出的中間品黑物質)。

另外Li-Cycle也與商品供應鏈金融服務公司Traxys簽訂了戰略合作協議。這個協議是個包銷安排,Traxys從中獲取佣金收入。Li-Cycle預計未來從羅切斯特中心工廠產出的金屬化合物,通過Traxy銷售的收入可以達到每年3億美元。

Traxys只負責中心工廠的碳酸理,硫酸鈷,硫酸鎳,碳酸錳,石墨等。而其他副產品(主要是銅鋁產品)則要自行找其他途徑銷售。目前銅鋁副產品也是賣給嘉能可的,2020年黑物質的70%賣給嘉能可,採購協議有效期至2021年底。未來羅切斯特及其他中心工廠上線後,Traxys會是主要的銷售渠道(7年的合約)。

09 產銷量預測及財務預測

公司在招股書中提到未來五年主要利潤展望表如下:

其中的關鍵產能預測假設如下(2024及2025穩定):

20個幅工廠(每個5000噸的年處理能力),3個三元鋰電池中心工廠(每個6萬噸年處理能力),1個磷酸鐵鋰電池中心工廠(4萬噸年處理能力)

上面兩張圖分別是有效金屬含量(以源頭幅工廠進料噸數計的百分比)的預測和金屬價格的預測,其中金屬價格的展望是綜合多家外國投行交易部門的預測(其實就是接近現在的價格)。我們有用2025年的中心工廠的產能來驗算一下,假設幅工廠產出作為中心工廠的投料,只計算中心工廠的產出:

2025年全球4箇中心工廠總處理黑物質量75000噸,換算成總電池噸數就是14.42萬噸(2025年的幅工廠轉化率52%),其中按照上表的金屬含量分別是7932噸鈷,12548噸鎳和3750噸鋰產能。

根據我們的估算,2025三種主要產品的收入8.63億,公司給出的總收入預測是9.58億,差異可能有一些其他材料的銷售收入(銅,鋁及石墨)和為電池生產商提供的回收建廠服務。

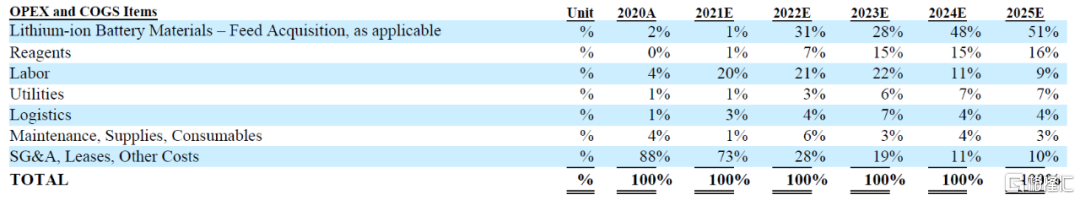

再看看成本和費用端:

總進料14.4萬噸的廢電池等量,按照2020年的實際原材料成本1288490推算,進料共665噸等量,相當於每噸成本1937美元,2025年原料進貨成本預測1937*14.4萬噸=2.8億美元。根據公司預計,原材料成本約佔總成本及開支的一半(見下表,包括折舊和攤銷等項目)

我們用2.8億美元除以51%,得出總開支是5.48億美元,用公司的收入指引9.58億扣除得出EBITDA為4.1億美元左右。公司扣非EBITDA指引是5.4億美元左右。

最後看看資本開支:

公司預計每個幅工廠5000噸處理能力的工廠共20個(增量18個),4箇中心工廠。其中幅工廠500萬美元,紐約州羅切斯特中心工廠總投資1.75億美元,直接相乘再相加,得出未來五年總資本開支約等於175*4+18*5=790,共7.9億直接資本投入。

上表2021-2021公司指引計算資本投入共9.4億美元。中間的差除了直接資本投資之外,額外自己算了25-30%左右的餘量(餘量包括非直接投資:工程,採購,水電準備,建築許可,環保資格等)。

10 後續跟蹤主要重點觀測數據點

公司每個季度需要增加一個幅工廠,才能達到2025年的指引產能(20個幅工廠和4箇中心工廠),作為最最高頻的公吿數字,務必在季報電話會認真跟蹤。

公司2022年底需要完工羅切斯特中心工廠,2023年開始產能爬坡。另外所有幅工廠的產能爬坡應該在兩年內完成,也就是説如果單個幅工廠的單季度爬坡進度若低於12.5%就要引起關注。

公司給出指引是中心工廠爬坡要稍快一些,因此如果2023年起單季度的中心工廠爬坡速度若過低也應該引起關注。收入端在確保了產量在預測範圍內之外,商品價格的起伏不需過於在意(金屬價格波動很大)。

但是廢舊電池等原材料進貨價格一定要密切關注,如果發現廢舊電池等量進貨價格超過2000美元/噸就要引起關注,尤其是銷售價格並未上漲的情況下。因為進料成本直接影響毛利率。以上就是我們這兩年要優先跟蹤和關注的一些要點。

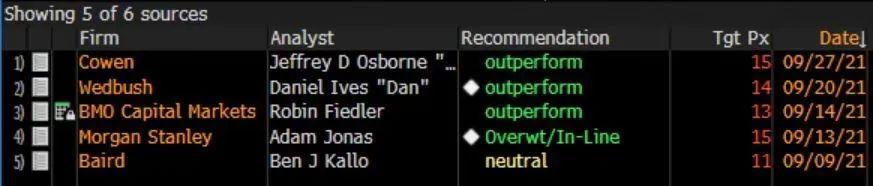

最後貼一張現在覆蓋這家公司的券商的目標價供參考:

如果假設2025年自由現金流1.69億折現4年至2021年年底(WACC=15%)為9650萬,現在市值11.7億相當於12.1倍。