本文來自:宇觀策略,作者:張宇生、唐佳睿、程新星、李澤楠、鞏健、田 然

01

策略:疫情之後,消費將迎來修復

1.1 疫情反覆,但拐點漸近

近期國內再度面臨疫情的擾動。近期國內再度面臨疫情的擾動,新增確診病例數大幅抬升,單日最大新增病例數量達到2500例以上,單日最大新增無症狀感染者達到2萬例以上,高於新冠疫情初期的單日新增數據。3月累計新增本土確診病例3.85萬例,新增無症狀感染者6.71萬例,兩者合計突破了10萬例。從結構上看,當前新增病例中,無症狀感染者佔比更高,3月佔比達到63.5%,這與奧密克戎毒性相對更低以及全國廣泛接種疫苗有關。

本輪疫情涉及的範圍也更廣。除了持續的時間長之外,本次疫情波及的範圍也相對廣泛。從歷次疫情波及的省份來看,除了2020年2月之外,其他各次的疫情擾動所波及省份基本都在20個以下,所波及的地級市數量也多在40個以下。而本輪疫情中涉及的省份最高達到了28個,涉及地級市數量最多達到了74個。整體而言,本輪疫情基本上是自2020年初武漢疫情之後最為嚴重的一次。

本輪疫情拐點或也漸行漸近。本輪疫情最嚴重的省份之一,吉林省已經實現了社會面的清零。當前上海也進行了一段時間的封閉式管理,參考過往經驗來看,封閉式管理往往能夠阻斷疫情的傳播,經過篩查和隔離之後,疫情往往將走向尾聲。因而我們預計,當前距離國內本輪疫情的拐點或已經不遠了。

疫苗廣泛接種之下,本輪國內疫情重症率極低。我國當前全程疫苗接種比例達到88.2%,加強針接種率達到53.6%,而密接人羣完成基礎免疫和加強免疫的突破感染率分別為22.6%和6.0%,而疫苗同樣可以降低住院、重症和死亡比例,本輪疫情中的病例也以輕症為主。

疫情影響趨弱的趨勢不變。雖然本輪疫情較為嚴重,但從長期趨勢來看,疫情的影響逐漸減弱的趨勢不變。一方面,從本質上看,新冠疫情是基本可治癒的,在初始武漢疫情過後,我國新增的新冠死亡人數屈指可數,在醫療資源相對充足情況下,新冠病毒的病死率可以控制在相對較低的水平。另外一方面,當前接種過疫苗的患者多以輕症為主,對醫療資源的佔用相對較少。未來隨着加強針的推進、特效藥的推廣、醫療資源儲備的增加等,我國疫情防控措施或也將具備逐漸放寬的條件,疫情整體影響減弱的大趨勢不變。

海外主要國家的疫情形勢也在逐漸好轉。在經歷了奧密克戎的衝擊之後,近期海外主要國家的疫情壓力也在逐漸減小。當前歐美等主要國家的單日新增確診和死亡病例已有所減少,接種過疫苗的人數與曾感染過新冠的人數之和佔總人口的比重已達到100%。在這一背景之下,部分國家也在進一步放鬆其國內的防疫限制,部分國家對於入境限制也有所放鬆。

1.2 中期來看,居民出行習慣並不會因疫情而顯著改變

在疫情期間,居民出行需求顯著降低,部分商務交流藉助zoom、騰訊會議等線上工具來取代面對面的交流溝通。隨着新冠疫情的延續以及線上交流工具的普及,有人擔心疫情結束後居民的出行習慣會改變,那些因疫情消失的出行需求是否會回來。下面我們通過分析美國居民的出行數據來探討這個問題。

從美國出行人數和居家人數看,2020年3月美國疫情擴散後,出行人數迅速下降,雖然2020年5月後出行人數有所反彈,但隨後仍延續下降趨勢。進入2021年,隨着疫苗接種的不斷推進,出行人數快速回升,在2021年4月期間恢復到19年同期水平。雖然此後出行人數沒有恢復到19年同期水平,但大部分時間依然高於20年同期水平。

分結構看,出行距離小於1英里人數在2020年疫情期間保持下降趨勢,直到2021年才開始恢復,並從2021年2月開始超過19年同期水平;出行距離大於100英里人數在2020年下半年大部分時間都超過了19年同期水平,這説明居民遠距離出行需求存在剛性,被暫時壓制的需求會在條件成熟後重新釋放。

另外,美國機場安檢人數自2020年疫情發生後一直處於低位,進入2021年後才開始快速恢復。我們用美國機場安檢人數佔美國出行人數(大於100英里)的比例來分析美國居民遠距離出行的交通工具選擇,發現2020年新冠疫情期間,該佔比一直處於低位,與大於100英里的出行人數的波動出現較大背離,這説明美國居民在新冠疫情期間遠距離出行時選擇航空的人數較少。隨着美國疫情的緩解以及出行人數的逐步回升,美國機場安檢人數佔美國出行人數(大於100英里)的比例也在逐步回升,這也反映出“旅客信心”的逐步恢復。

綜上所述,美國儘管還處於新冠疫情期,但居民遠距離出行需求存在一定剛性,所受衝擊較小,只是居民在交通工具的選擇上較少選擇航空出行,且隨着美國疫情影響的緩解,選擇航空出行的人數也出現回升。所以我們推斷,未來伴隨國內疫情影響趨弱,居民出行需求及出行習慣也將逐漸恢復。

1.3 線下消費長期修復趨勢依舊

消費是經濟中受疫情影響相對最大的部門。疫情以來,我國經濟增長也受到影響,2020年全年GDP同比增速僅為2.2%,但2021年全年GDP增速達到8.1%,兩年複合增速為5.1%。從經濟的“三駕馬車”來看,出口在2021年持續超出預期,全年出口增速達到了29.9%,兩年複合增速也達到了16.0%,相比於2019年0.5%的增速大幅抬升。投資表現雖不如出口亮眼,但也有顯著恢復,2021年固定資產投資相比於2019年的複合增速為3.9%,略低於2019年5.4%的增速,其中房地產投資增速的下滑是最主要的拖累項。反觀消費,2021年社零相比於2019年的複合增速僅為4.0%,較2019年8%的增速大幅下降。

嚴格的疫情防控措施,線下消費受到壓制。在過去兩年與疫情“做鬥爭”的時間裏,動態清零被證明是最為有效的應對措施,這有效地減少了疫情對經濟的衝擊,保證了正常的生產活動。但較為嚴格的控制措施也對於線下消費活動產生顯著負面衝擊,當某一地區發生疫情時,不僅當地會有嚴格的疫情防控要求,全國範圍都會面臨擴散的風險,而在春節、十一等傳統消費旺季期間,也是人流量大,疫情傳播風險大的階段,因而相關風險可能反而更大。

收入增速的下降及結構惡化進一步壓制了消費復甦。疫情之後,我國經濟雖然快速恢復,但GDP兩年複合增速水平較疫情前仍有顯著下降,居民收入也受到顯著影響,城鎮居民人均可支配收入增速仍未恢復到疫情前水平。從結構上看,收入水平越低的人羣收入增速下降幅度也越大,而高收入人羣收入增速的降幅相對更小,但一般而言,收入越高的人羣邊際消費傾向越低,從消費數據上看,限額以下消費品銷售增速恢復節奏更慢。

未來疫情對國內經濟生活的影響有望逐漸減小。如我們前文所述,未來在疫苗、特效藥等持續推進之下,新冠疫情對於醫療資源的需求有望逐漸下降,在醫療資源相對充足、相關後果相對可控的背景之下,疫情對國內經濟生活的影響將逐漸減小,此前嚴格的防疫限制措施也有望在合適的時間逐步放鬆。

疫情防控壓力減小對消費恢復的效果立竿見影。嚴格的疫情防控是壓制線下消費的最直接因素,若相關限制措施在合適的時間逐步放鬆,消費的恢復也將有立竿見影的效果,從2021年的假期數據來看,2021年五一假期期間,疫情壓力整體相對較小,全國接待遊客人次超過了2019年,清明節和端午節也基本接近2019年的水平,而疫情壓力更大的十一假期期間旅遊數據恢復程度就相對較差。從美國的經驗來看,居民出行習慣也並未因疫情發生顯著改變,疫情壓力減小後,出行需求,包括餐飲、旅遊、住宿、購物等需求也會快速恢復。因而未來國內疫情防控壓力減小之後,相關消費板塊也將得到顯著恢復。

政策層面也將會支撐消費恢復。消費是當前經濟結構中相對偏弱的部門,而消費又是疫情前經濟增長中貢獻最大的部門,2月18日國家發展改革委等部門印發《關於促進服務業領域困難行業恢復發展的若干政策》,針對受疫情影響較大的服務業、餐飲業、零售業、旅遊業、公路水路鐵路運輸業、民航業等行業,給予了税收優惠、財政補貼等紓困扶持措施。4月7日,李克強總理在召開的座談會上也提及,“要用改革的舉措、創新的辦法,促進消費和有效投資擴大。對零售、餐飲、旅遊等與消費密切關聯的行業,要進一步加大紓困力度”。4月13日的國務院常務會議研究部署了促進消費的政策舉措。

航空機場、社服、零售等行業或最為值得關注。未來若防疫壓力減小,此前受影響最大的線下消費板塊有望最為直接受益,而從各板塊2021H1相對於2019H1的淨利潤複合增速,與2017-2019年淨利潤複合增速之間的差距來看,航空、零售、酒店、機場等行業仍然有極大修復空間。若未來線下消費改善,這些板塊可能具有很強的盈利彈性。

02

交通運輸

2.1 航空機場是受疫情負面衝擊最嚴重的板塊之一

疫情以來,客運業務為主的公司受負面衝擊嚴重,特別是航空機場公司,2020年以來承受了鉅額虧損。根據民航總局統計,2020年全行業利潤總額為虧損974億元(2019年為盈利541億元),其中航空公司利潤總額為虧損794億元(2019年為盈利261億元),機場公司利潤總額為虧損233億元(2019年為盈利161億元),保障企業利潤總額為盈利53億元(2019年為盈利119億元)。

2021年,在疫情反覆波動的影響下,我國民航運輸生產不及預期,全年行業仍預計虧損842億元。其中航空公司虧損671億元,機場企業虧損246億元。根據公司公吿,中國國航、中國東航、南方航空2021年歸母淨虧損分別為166億元、122億元、121億元,較2020年虧損(分別為144億元、118億元、108億元)都有所增加;上海機場、白雲機場、深圳機場2021年歸母淨虧損分別為17.1億元、4.1億元、0.34億元,虧損幅度較2020年(分別為虧損12.7億元、虧損2.5億元、盈利0.28億元)都有所加大。

民航總局統計:2022年1-2月,全行業虧損達到222億元。其中,航空公司虧損185億元,機場企業虧損52億元。疫情發生以來,民航全行業累計虧損達2111億元,其中航空公司虧損1706億元,機場企業虧損540億元。

2.2 如何看待航空機場公司未來盈利修復進程

2.2.1 盈利修復必須依靠航空客運需求全面恢復

疫情影響下,雖然航空機場公司的變動成本因業務量的縮減而下降明顯,但固定成本(折舊及維修成本等)存在剛性,下降幅度有限,導致航空機場公司毛利率轉負,帶來鉅額虧損。

回顧2020年以來的市場情況,由於中外疫情出現分化,國內航空客運需求率先恢復,海外航空客運需求仍處於低位,進而導致(疫情前)海外航線佔比較低的航空機場公司盈利能力恢復較快,個別公司在2021年預計實現盈利(民航總局初步統計,除三大航空保障企業外,2021年仍有30家機場和5家航空公司實現盈利,甚至實現逆勢增長);而(疫情前)海外航線佔比較高的航空機場公司盈利能力恢復較慢。

在國內客運需求逐步恢復的情況下,疫情期間政府出台眾多扶持政策(比如減免民航發展基金等)幫助行業降本減虧。根據民航總局數據,紓困政策2020年、2021年為整個民航業降成本近200億元,但相對於全行業的鉅額虧損,紓困政策整體幫助有限。

因此,疫情影響下,航空機場公司自身的降本增效以及行業扶持政策大都難以幫助公司把盈利能力恢復到疫情前水平。只有航空客運需求全面恢復(國內航空需求+海外航空需求),航空機場公司盈利能力才能完全恢復。

2.2.2 參考03非典時期經驗,疫情結束後航空客運需求快速恢復

我們參考03年非典前後的行業表現,疫情結束後,航空客運需求得到快速恢復。以中國東航為例,公司在經歷了2003年上半年短期的負面衝擊後,2003年下半年以及2004年全年,客運週轉量快速恢復,帶動公司客運收入快速恢復。中國東航2004年客運收入、客運週轉量相對與2002年的年複合增速 分別為19%、22%,高於2002年的同比增速(分別為8.8%、14.4%)

在主營收入恢復的情況下,中國東航盈利能力也得到快速恢復。2004年公司實現歸母淨利潤約5.4億元,大幅高於2001、2002年水平(分別為1.3億元、1.2億元)。因此,我們合理推斷,在居民出行習慣沒有顯著改變的情況下,一旦疫情結束,航空客運需求將快速恢復,航空公司的盈利能力不僅能快速回升,而且很有可能超過疫情前水平。

2.3 需求逐步恢復,2024年全球航空客運量有望超過疫情前水平

2.3.1 2022年我國航空需求仍受海外疫情演變影響

根據民航總局發佈的《2021年民航盈利企業經營狀況調研報吿》,預計2022年我國航空整體需求主要仍受海外疫情演變的影響,判斷今年全球疫情演變可能存在三種態勢,我國民航運輸量可能恢復到疫情前的75%-100%:

一是“外增內穩”,境外疫情仍保持持續增長蔓延態勢,我國疫情防控形勢穩步向好,但不排除多點散發情況仍然反覆出現,並對民航業恢復發展造成一定程度干擾,預計全年生產指標要稍優於去年,旅客運輸量恢復到疫情前的75%左右;

二是“外平內穩”,境外疫情在快速增長之後出現拐點,感染病例有所回落,但總體仍維持在高位徘徊,國內疫情形勢明顯好轉,儘管仍有一定數量的輸入病例,但較長時間內沒有出現局部高度聚集、全國多點散發的情況,民航業發展態勢“前低後高”,預計全年生產指標明顯優於去年,旅客運輸量恢復到疫情前的85%左右;

三是“外降內穩”,境外疫情出現拐點後大幅回落,國際入境航班觸發熔斷機制的案例不斷減少,國內疫情基本實現“社會面清零”,此時航空市場需求將會迅速釋放,運輸生產迎來“報復性”恢復反彈,可能逐步放寬部分疫情管控好、疫苗接種率高的國家或地區的國際航線限制,預計全年生產指標恢復至疫情前的水平(或小幅提升)。

2.3.2 IATA預測2024年全球航空客運量超過疫情前水平

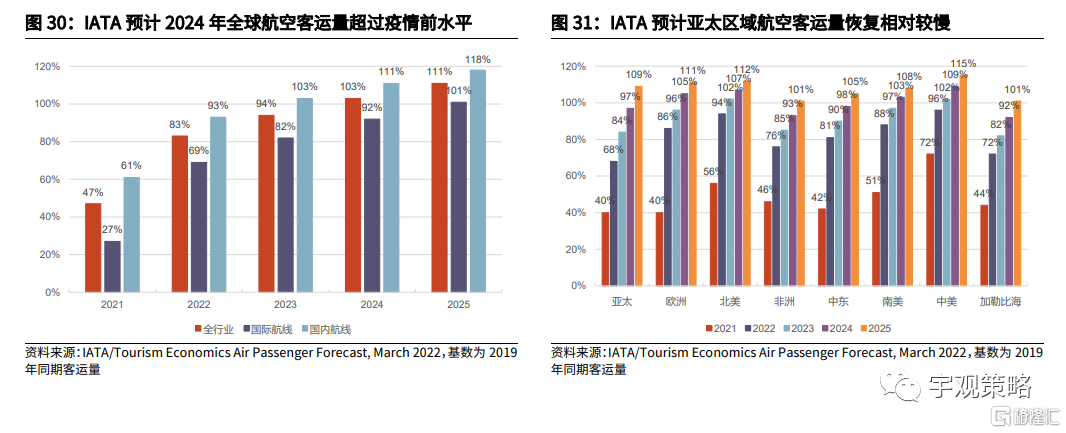

根據IATA最新預測(2022年3月1日發佈),預計2024年全球航空客運總量將達40億人次(多程聯運旅客按照一人次計算),將超過新冠肺炎疫情前水平,達到2019年客運總量的103%。國際客運量方面,IATA預測2021年恢復至2019年水平的27%,預計2022年這一比例將升至69%,2023年升至82%,2024年升至92%,2025年升至101%。

但全球各個區域的復甦節奏並不相同,亞太地區復甦相對較慢,主要原因是在新冠疫情期間,亞太地區國際旅行限制的取消緩慢,國內限制也有可能重新生效。預計2022年往返亞太地區和區域內的客運量將僅恢復至2019年水平的68%,是主要地區中復甦最緩慢的。由於亞太地區的國際旅行恢復緩慢,預計2025年才有望復甦,達到2019年水平的109%。

整體來看,隨着新冠疫苗/治療技術的不斷推進,全球航空客運需求有望逐步恢復;雖然我國航空客運需求恢復相對較慢,但2024年也有望恢復到接近疫情前水平。隨着航空客運需求的不斷恢復,航空機場公司盈利能力也將在此過程中逐漸回升,在未來達到並超過疫情前水平。

2.4 投資建議

國內外疫情反覆,航空客運需求恢復受負面衝擊,我們認為一線機場公司、航空公司的成長邏輯和區位優勢並未因疫情發生本質變化;隨着新冠疫苗/治療技術的不斷推進,航空客運需求必將逐步恢復,相關公司價值重估是確定性事件。我們推薦中國國航、春秋航空、上海機場、白雲機場,建議關注中國東航、南方航空、吉祥航空、深圳機場和華夏航空。

風險提示:

1、宏觀經濟下行影響上市公司盈利。宏觀經濟下行會帶來全社會客運、貨運需求下行,雖然具有區位優勢的交運公司受到的衝擊較小,但仍可能出現業績低於預期的情況。

2、海外疫情持續時間超預期影響海外航線需求。海外疫情持續時間超預期將嚴重影響海外出行需求的恢復,給航司、機場盈利帶來負面影響。

3、油價匯率巨幅波動影響航空公司盈利。油價上升會提高航空公司運營成本,人民幣兑美元貶值會給航空、航運公司帶來匯兑損失,直接影響上市公司淨利潤。

4、機場免税店收入增長緩慢。如果機場海外航線旅客吞吐量、或免税店人均消費金額增長緩慢,機場免税收入增長可能會低於市場預期。

5、空難等安全事故發生降低旅客乘機需求。如果未來發生空難等航空安全事故,會在短期降低旅客乘機需求,影響航空公司營收。

03

零售板塊

3.1 疫情衝擊下,零售板塊普遍未恢復至2019年水平

疫情衝擊下,由於客流量受到較大沖擊,零售板塊中,除了黃金珠寶均未恢復至2019年的水平。從子板塊看,百貨板塊受疫情衝擊較大,主要是因為:1)百貨板塊作為可選品的集合,消費需求彈性較大,在疫情期間,大量消費品消費需求受到抑制;2)百貨的業績比較依賴於商圈的人流量,疫情封城對於百貨的銷售收入有較大沖擊;3)百貨的成本相對比較剛性,人工工資與租金均較為固定,因此疫情衝擊對於百貨的利潤情況影響也較大。

從零售板塊財報的表現看,零售行業主要的53家上市公司1-3Q2021實現營業收入3809.93億元,同比1-3Q2020增長7.15%,較1-3Q2019減少20.48%。實現毛利985.61億元,同比1-3Q2020增長3.27%,較1-3Q2019減少9.86%。實現歸母淨利潤132.98億元,同比1-3Q2020減少2.74%,較1-3Q2019減少35.42%。實現扣非歸母淨利潤99.41億元,同比1-3Q2020減少0.24%,較1-3Q2019減少42.29%。可以看到,雖然零售板塊1-3Q2021收入同比1-3Q2020正增長,但歸母淨利潤同比1-3Q2020有所下滑。如果對比1-3Q2019,可以發現,零售板塊的收入和利潤均未恢復至2019年的水平。

從百貨板塊財報的表現看,百貨業態仍在恢復期,距完全恢復至2019年前的水平尚有一定差距,但考慮到會計準則變化對於表觀利潤有一定程度的不利影響,因此實際經營情況或相對樂觀。百貨行業主要的24家上市公司1-3Q2021實現營業收入720.84億元,同比1-3Q2020增長13.63%,較1-3Q2019減少54.02%。實現毛利293.68億元,同比1-3Q2020增長15.00%,較比1-3Q2019減少18.71%。實現歸母淨利潤43.16億元,同比1-3Q2020增長136.71%,較1-3Q2019年減少32.65%。實現扣非歸母淨利潤34.51億元,同比1-3Q2020增長252.25%,較1-3Q2019減少39.1%。可以發現,百貨板塊收入及淨利潤同比1-3Q2020均獲得不錯的增長,但是距離恢復至1-3Q2019的水平仍有較大的差距。

3.2 百貨板塊恢復情況展望

隨疫情逐步恢復,客流量恢復,預計百貨業態的收入和利潤將逐漸環比改善,將逐步修復百貨板塊業績和估值情況。從已經披露的1-2月經營數據看,王府井2022年1-2月在西安奧萊2家門店閉店20天以及天津地區門店多日閉店情形下,銷售額仍較上年同期增長8.7%。

收入利潤同比增速不再受到會計準則變更的影響,2022年財報數據的同比增長情況更能反映真實業績經營情況。2021年1月1日起實施的新租賃準則對於租賃物業佔比較大的個別百貨個股的表觀利潤有較大影響,從而對於市場投資情緒產生一定負面影響。從2022年起,財報數據的可比數據也均採取新租賃準則,因此同比增速將不再受到會計準則變更的影響。

部分百貨個股股息率較高,增強投資安全屬性。以2021年年報為基準,我們發現部分百貨個股股息率較高,如重慶百貨股息率超過14%,國芳集團股息率超過10%,增強了百貨的投資安全屬性。

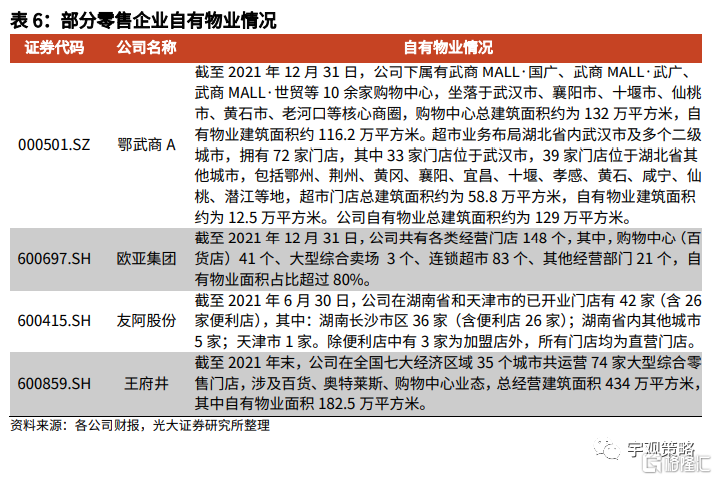

部分百貨個股自有物業價值較高,安全邊際相對穩固。1)王府井:截至2021年末,公司在全國七大經濟區域35個城市共運營74家大型綜合零售門店,涉及百貨、奧特萊斯、購物中心業態,總經營建築面積434萬平方米,其中自有物業面積182.5萬平方米。2)鄂武商A:截至2021年12月31日,鄂武商A購物中心總建築面積約為132萬平方米,超市門店總建築面積約為58.8萬平方米,自有物業面積129萬平方米。3)友阿股份:截至2021年6月30日,公司在湖南省和天津市的已開業門店有42家(含26家便利店),其中湖南長沙市區36家(含便利店26家);湖南省內其他城市5家;天津市1家。除便利店中有3家為加盟店外,所有門店均為直營門店,自有物業佔比94%。4)歐亞集團:截至2021年12月31日,公司共有各類經營門店148個,其中,購物中心(百貨店)41個、大型綜合賣場 3個、連鎖超市83個、其他經營部門21個,自有物業面積佔比超過80%。

3.3 投資建議

從零售細分板塊看,百貨受疫情衝擊程度最為嚴重,作為可選品代表,百貨板塊的恢復彈性也相對較大。截至2021年三季度,百貨板塊業績雖同比有所增長,但對比2019年同期仍有較大程度的下滑。我們認為隨疫情逐步恢復、線下客流提升,百貨板塊的業績將逐漸環比改善。鑑於:1)可選品消費需求恢復彈性較大;2)部分百貨個股股息率較高;3)部分百貨個股自有物業價值較高。因此在線下消費逐漸改善的情況下,我們推薦:全國百貨龍頭王府井和天虹股份、上海百貨龍頭百聯股份、股息率較高的重慶百貨。

風險提示:居民消費需求增速未達預期,地產後週期影響部分子行業收入增速,渠道變革大勢對現有商業模式衝擊高於預期。

04

社服板塊

4.1 社服整體受益於免税行業復甦勢態良好,子板塊情況各異

疫情擾動下,社服板塊整體受較大沖擊,疫情的反覆和常態化也使得行業復甦面臨挑戰。一方面各子板塊以可選消費為主,居民消費意願對宏觀環境變化較為敏感,另一方面疫情管控下地區間人員流動大幅減小,服務類消費場景受到抑制。

隨着疫情形勢逐漸好轉,疊加2020年疫情衝擊造成的低基數,2021年收入端整體復甦勢態顯著,從股價來看社服板塊股價2020年1月2日至2022年4月15日大幅跑贏滬深300,主要因板塊權重股業績表現優異,分板塊看,酒店餐飲板塊表現超過滬深300主要因酒店與餐飲行業需求偏剛性,由於疫情進一步擴大馬太效應,頭部企業優勢凸顯,旅遊及景區板塊2021年整體收入較2020年有較大回升,但仍未恢復到疫情前狀態,後續復甦情況仍需關注疫情進展。

4.1.1 旅遊及景區21年有所復甦,全面增長仍待時日

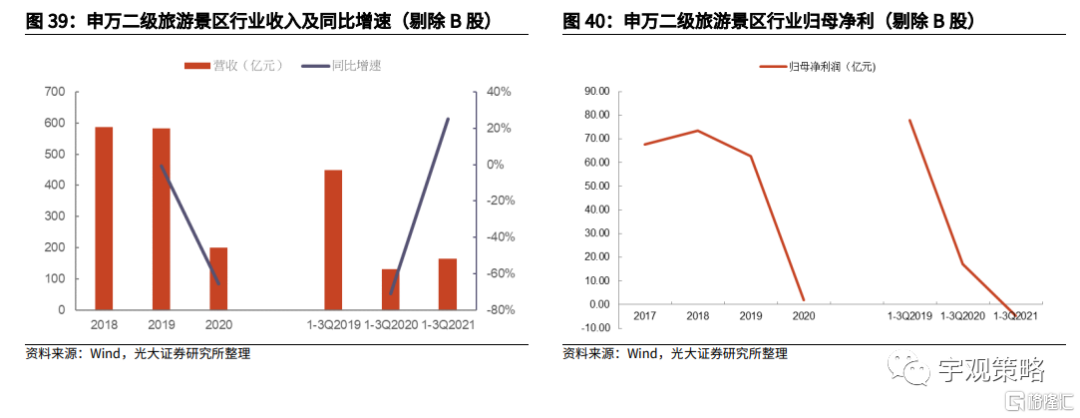

國內多地疫情反覆,對客流量造成巨大影響。2020年我國旅行人數從前一年的60.06億人次跌至28.79億人次,同比下降52.06%;國內旅遊收入從前一年的5.73萬億元跌至2.23萬億元,同比下降61.07%。2021年隨着疫情形勢好轉,全年旅行人數同比2020年增長12.89%至32.5億人次,旅遊收入同比2020年增長30.98%至2.9萬億元。相較2019年,2021年旅遊人數和旅遊收入分別同比下降45.89%和49.01%,後續復甦情況仍將面臨疫情考驗。

從旅遊及景區板塊財報的表現看,旅遊及景區行業主要的21家上市公司1-3Q2021實現營業收入164.73億元,同比1-3Q2020增長25.14%,較1-3Q2019減少63.36%。實現歸母淨利潤-5.81億元,同比1-3Q2020減少20.66億,較1-3Q2019減少95.14億。旅遊及景區板塊1-3Q2021收入和歸母淨利潤均遠低於1-3Q2019收入和歸母淨利潤。由於近期疫情多點散發,短期內旅遊及景區板塊收入預計將持續承壓。

4.1.2 酒店行業受疫情影響行業處於出清狀態,龍頭企業優勢凸顯

疫情衝擊下,以單體酒店為主的中小型酒店企業加速出清,整體收入尚未恢復到疫情前水平。2021年我國星級飯店總收入實現1358.84億元,同比2020年增長14.26%,主要得益於21年上半年疫情狀況好轉帶動酒店消費,而三四季度收入皆同比下降,相較於疫情前,2021年總收入同比2019年下降29.37%。星級飯店數量方面,2021年我國星級飯店數量達到27,798家,同比2020年增長0.25%,較2019年下降15.6%。

相較之下連鎖酒店特別是龍頭企業的抗風險能力較強,疊加在需求偏剛性的企業協議客户資源和品牌資產方面的優勢,收入復甦好於行業平均,馬太效應進一步擴大。從酒店板塊三家龍頭企業的財報表現看, 2021年錦江酒店/首旅酒店/華住集團分別實現營業收入113.4/61.53/127.87億元,同比2020增長14.56%/16.49%/25.42%,較2019年增減變化為-24.9%/-25.97%/ +14.05%;實現歸母淨利潤1.01/0.56/-4.65億元,同比2020年增減變化-0.09億/+5.52億/+17.27億,較2019年減少9.95/8.29/22.34億。營業收入方面,除了華住集團主要因收購DH集團相較疫情前實現了正增長,錦江酒店和首旅酒店均未完全恢復至疫情前水平,21年收入約達到疫情前(19年同期)的75%左右。歸母淨利潤方面,首旅酒店和華住集團相較2020年同期均有明顯改善,但三家企業歸母淨利潤都遠低於疫情前水平。

4.1.3 餐飲板塊整體受衝擊不大,頭部企業表現各異

餐飲板塊同樣遭受疫情衝擊,但相對而言受跨地區流動限制較小,疊加外賣渠道發力和城鎮地區對便捷性飲食的偏剛性需求,餐飲行業正在社服板塊中率先復甦。根據國家統計局數據,2022年1-2月全國餐飲收入7,718億元,同比增速由負轉正,達到8.9%;2022年1-2月限額以上企業餐飲收入1,720億元,同比增長17.9%。全國餐飲收入和限額以上企業餐飲收入均已超疫情前。

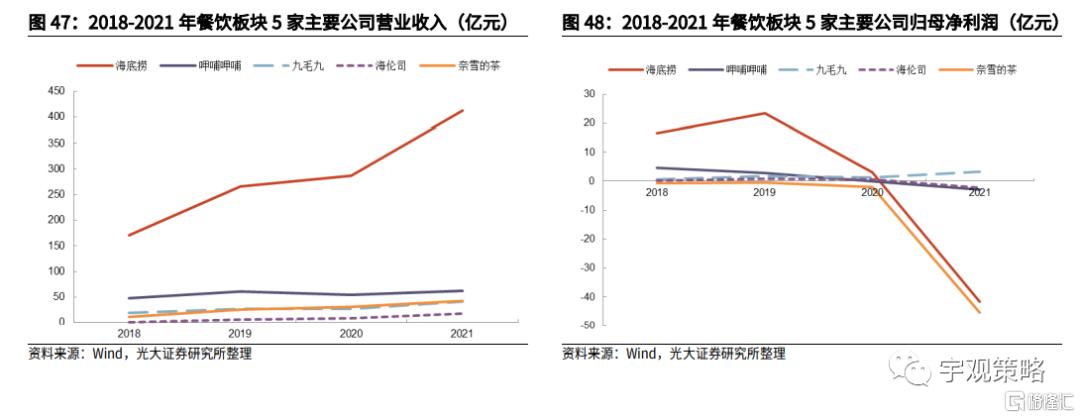

從餐飲板塊主要公司財報表現看,2021年海底撈/呷哺呷哺/九毛九/海倫司/奈雪分別實現營業收入412.89/62.51/41.8/18.36/42.97億元,同比增長44%/14%/54%/124%/41%,較2019年增長55%/3%/56%/225%/72%。實現歸母淨利潤-41.63/-2.93/3.4/-0.25/-43.21億元,其中海底撈/呷哺呷哺/海倫司/奈雪產生虧損,九毛九淨利潤同比增長174%,較2019年增長107%。

4.2 旅遊行業恢復機遇再生

4.2.1 利好政策不斷出台,旅遊行業整體有望迎來困境反轉

自2022年1月20日國務院印發《“十四五”旅遊業發展規劃》,提出適時啟動入境旅遊促進行動,出台入境旅遊發展支持政策以來,旅遊行業迎來疫情發生以來久違的暖風。2月11日,輝瑞新冠小分子口服藥獲准進入中國,我國治療新冠病毒手段得到了豐富,可降低社會防疫成本。2月14日,國常會確立了對旅遊行業一系列的税收費用減免措施,有望減輕企業成本端壓力,實質利好企業盈利能力。

目前海外多個國家已經宣佈將取消全面的防疫措施。英國廢除所有現存的限制公眾自由活動的防疫措施,不再要求新冠肺炎患者居家隔離,將疫苗接種和其他藥物治療作為防疫的第一道防線。澳洲在2月21日向國際旅客開放邊境。2021年,在各國疫情管控下,我國出口依然強勁,經濟增長也得到了支撐。未來各國放鬆管控後,如經濟往來加強,我國經濟“穩增長”也將得到一定保障。

未來如疫情影響減弱,我們預計國內旅遊行業將快速復甦。參考2004年非典結束,旅遊行業的全面復甦,當年國內行業旅遊人數同比增27%,旅遊行業總收入同比增40%。2004年 1-6 月,黃山接待入山遊客量較2003年同期增長 181%,較02 年同期增長 14%。2004年1-6 月峨眉山景區遊客人次較03年同期增長140%,較02年同期增長38%。2004年全國旅行社收入同比增56%。

4.2.2 細分行業龍頭危機中成長,行業集中度加速提升

酒店行業連鎖化率在疫情下加速上行,行業集中度不斷提升。雖然疫情導致行業整體收入下滑,但龍頭企業依靠強有力的獲客能力,擴張速度不斷提升。錦江酒店2021年度新開業連鎖有限服務型酒店1,761家,華住2021年新開酒店1540家,首旅酒店2021年新開業酒店1418家。

截至2021年1月1日,我國酒店行業總體連鎖化率僅為31%,而發達國家酒店品牌連鎖化率可達60%以上,酒店品牌化空間較大。分檔次來看,我國經濟型酒店連鎖化率較低,僅為25%,而經濟型酒店在低線城市需求量較高,由此可以看出,頭部連鎖品牌仍存在巨大下沉市場空間。

分集團來看,疫情前的2019年中國前十大酒店集團市佔率為54.16%,三大酒店集團中,錦江、華住與首旅酒店市佔率分別為18.31%,10.19%,9.33%。截至2021年1月1日,中國前十大酒店集團市佔率達64.35%,其中錦江國際集團市佔率超過20%。預計未來1-2年,伴隨頭部品牌加速擴張步伐,頭部酒店集團市佔率有望進一步提高。

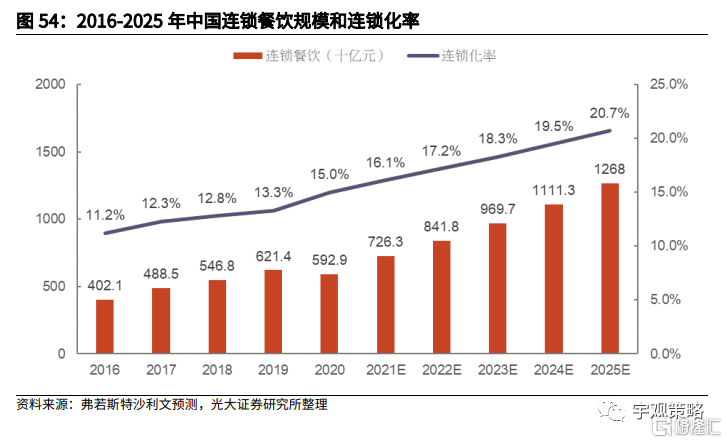

疫情以來以中式快餐為代表的易於標準化、規模化的頭部企業正加快融資節奏,推動門店快速擴張,行業連鎖化、數字化趨勢顯著。根據弗若斯特沙利文預測,中國餐飲連鎖化率逐年上升,2021年預計達16.1%,2025年則預計進一步增長至20.7%,連鎖餐廳在標準化和品牌資產方面優勢凸顯,隨着連鎖化率的提高,頭部企業在市佔率提升和規模效應下有望實現收入端和利潤端的雙增長。

4.2.3 免税行業政策助力龍頭企業積極佈局,引導消費迴流保持高增長長期態勢不變

國內疫情整體得控疊加海南離島免税新政,2021年海南離島免税銷售額達601.73億元,同比大幅增長,其中免税龍頭銷售額佔90%以上。未來免税行業仍將保持高速增長,海南省政府工作報吿在2022年主要工作中提出力爭離島免税店銷售達1000億元。

長期來看,免税作為引導國內消費迴流手段仍將是國家支持的方向。疫情前,由於價差的優勢,中國奢侈品消費大部分在境外,2019年海外奢侈品消費渠道佔中國整體奢侈品消費的32%,免税商品與海外商品價差相對國內商品與海外商品價差較小,免税龍頭企業規模提升之後,對品牌方吸引力不斷提升,品牌數量不斷豐富,將繼續承擔引導消費迴流責任。另外,今年在“穩增長”的宏觀背景之下,免税行業仍是刺激消費的重要抓手。

4.3 投資建議

1)配置長期邏輯較清晰,所處優質賽道、擁有較深護城河的行業龍頭。2)疫情結束後,連鎖化率提升帶來的未來盈利能力具有提升潛力的酒店龍頭:錦江酒店,首旅酒店。建議關注困境反轉後彈性較大景區及出境遊公司:中青旅,黃山旅遊,眾信旅遊等。

風險提示:

1、疫情反覆風險。如疫情出現反覆,政府管控措施加強,或可將限制旅遊出行,給行業內公司短期業務帶來不利影響。

2、宏觀經濟波動風險。宏觀經濟下行或導致居民可支配收入降低,減少旅遊消費從而影響公司業績。

3、其他風險。地緣政治、自然災害等導致行業業績不及預期。

05

風險分析

1、經濟增速水平大幅不及預期;2、新冠疫情超預期惡化。