本文來自格隆匯專欄:國泰君安證券研究,作者:國泰君安新股研究

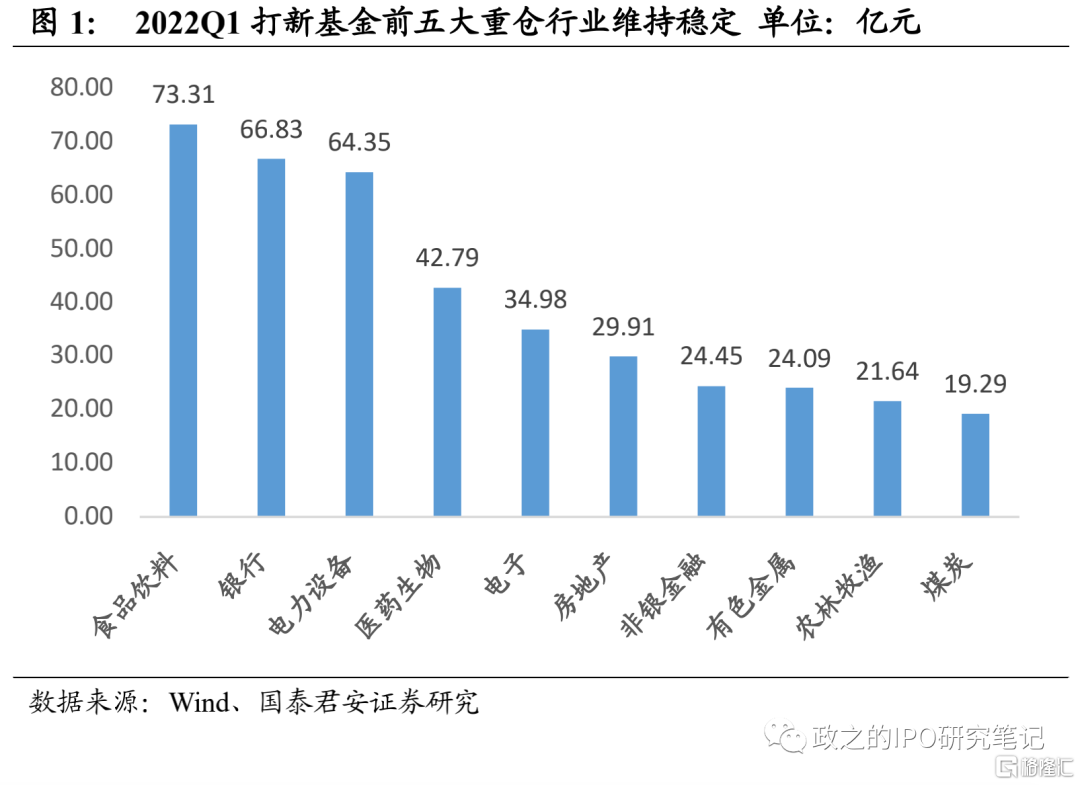

報吿導讀:根據我們統計的726只打新基金的持倉分佈情況來看,2022Q1前五大行業依舊配置在食品飲料、銀行、電力設備和醫藥生物、電子,增持農林牧漁、銀行和煤炭,減持食品飲料、家用電器和汽車。

01

打新基金的特徵和概況

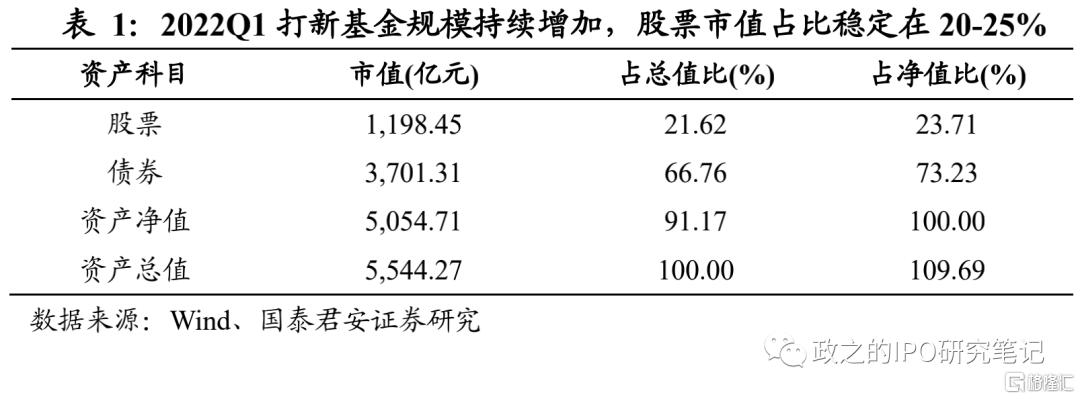

近期各家基金已經披露完2022年1季報,我們將延續歷年對打新基金的分析,依照我們前期的五套篩選標準(總市值、淨資產和股票市值、打新持倉、獲配情況等指標),從所有混合型基金中篩選了726只經常參與打新的基金,對底倉和收益情況進行了分析。和2021Q4相比,打新基金數量並未下滑,但打新基金資產總值僅有5544億元,同比下滑近10%,打新基金資產規模出現明顯縮水。總體來看股票佔比相對穩定,維持在20-23%,債券佔比也出現的明顯下滑,佔比66-73%,股票市值的中位數在1.35億,股票和債券的配置規模均出現了不同程度的下滑,異軍突起的是現金配置提高到了10%左右。

延用了前期的打新基金篩選標準,我們認為打新基金主要具備以下特徵:(1)由於規則限制,債券型基金無法參與打新,股票型基金又對股票倉位要求過高,所以打新基金來源一般是混合型基金,以偏債混合、靈活配置為主,產品基金規模一般在2~20億之間。(2)由於追求絕對收益,導致股票佔比普遍不高,基本以滿足打新市值門檻要求為主(目前打新門檻為滬深各6000萬流通市值),參與雙邊市場需要準備1.2億元股票底倉,由於不會主動追求底倉收益,大部分打新基金的股票市值都在2億元之內,考慮到目前市場上參與打新的基金越來越多,我們也將廣義打新基金納入考核,即以權益底倉為主,打新增強為輔,所以在此將股票市值設定為5億元之內。(3)由於打新主要是為了獲得絕對收益,追求回撤可控,但股票底倉收益相對波動較大,所以大部分打新基金的股票市值佔比一般低於70%,即股票倉位不宜過重。(4)參與打新較為積極,持倉中獲配新股較多,是基金收益的重要來源。(5)在基金名稱上相對比較模糊,沒有明確行業或者主題,一般多模糊以新*、鑫*、豐*、興*、瑞*等名稱作為系列,並且很多打新基金在費用上有所設計,不少均設有AC類結構,方便具有不同需求機構投資者持有。

我們篩選出了所有混合型基金中的726只打新基金,這些基金總資產和淨資產分別為5544億和5055億,並且在22年一季度出現了股票和債券配置同步下滑的特徵,預估打新和底倉雙重壓力下,不少固收+產品產品均出現了不同程度的贖回,只能選擇降低股債配置。

02

打新基金規模和收益分析

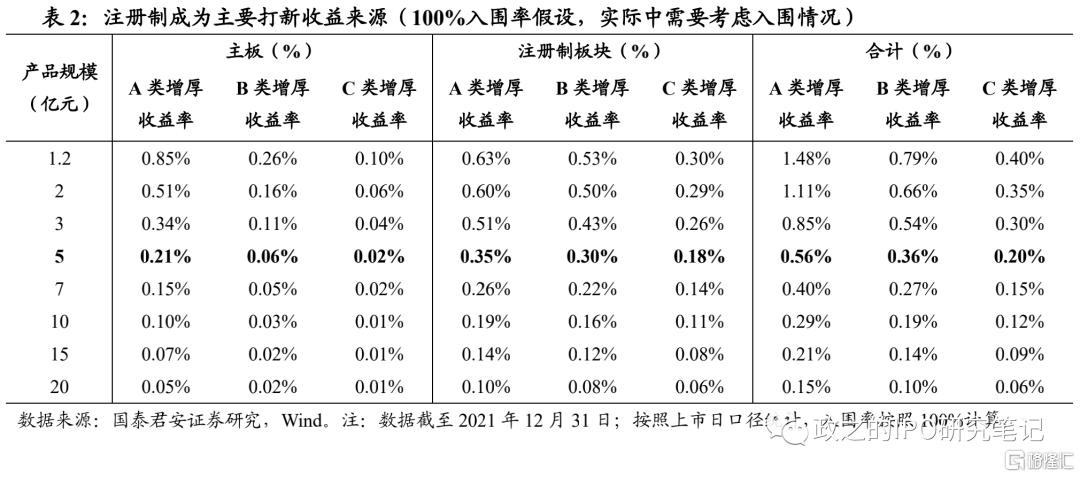

2022年1季度A股市場大幅下行,打新基金權益底倉回撤明顯,打新基金較為重倉的消費+銀行+科技行業中,除銀行業回撤幅度相對較小外,食品飲料及電子行業指數跌幅均超過15%。按照單項目打滿,100%入圍的理想情況計算,5億規模產品增厚收益率分別為0.56%/0.36%/0.20%,僅為2021Q1同期的3成左右。隨着打新收益的大幅下滑,我們也觀察到了一季度註冊制板塊打新參與賬户數明顯出現下滑,不同類型打新機構策略轉變。我們觀察到2月及3月註冊板塊參與賬户數分別下滑至8921户、8918户,機構參與熱情明顯降温。結構上,註冊制板塊尤其是創業板C類入圍賬户數大幅超過A類,以公募為主的A類機構為保證勝率開始有選擇的參與打新項目,而風險偏好較高的C類機構仍採取“逢新必打”的策略。

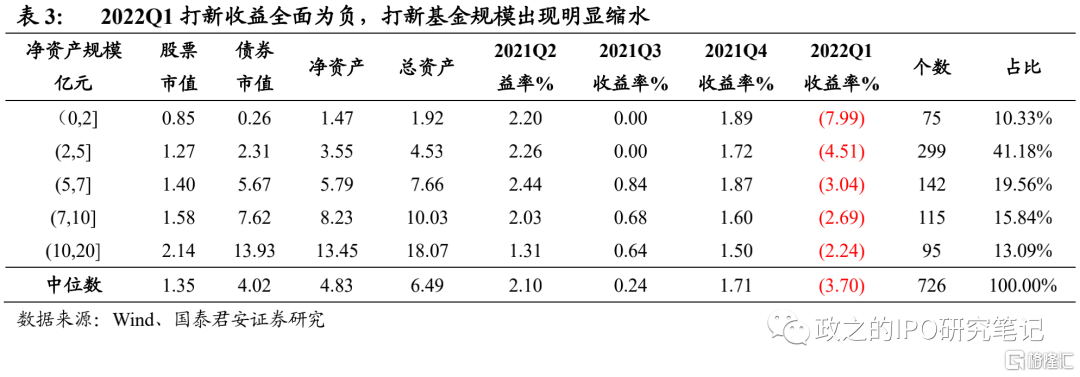

2022Q1的A股市場持續下跌,上證50跌幅10.65%,科創50指數跌幅21.97%,打新基金除破發壓力之外,還面臨着巨大的底倉壓力,固收+產品回撤贖回壓力凸顯。在我們篩選出來的726只打新基金中,41%左右的產品規模主都集中在2~5億之內,其次有20%的產品規模在5~7億。從規模角度來看,7億規模內的打新基金仍是目前市場的主流配置,佔比達到60%以上,打新基金平均淨資產規模已經從21Q4的5.4億降到了22Q1的4.8億。從打新基金2022年Q1收益率表現來看,2億內的打新基金收益中位數達到了-7.99%,2~5億規模的打新基金收益中位數-4.51%,5~7億規模的打新基金收益中位數-3.04%,7~10億規模的打新基金收益中位數-2.69%,10~20億規模的基金收益中位數也有-2.24%,整體表現為負,產品贖回壓力凸顯。

03

打新基金持倉分析—增持農林牧漁、銀行和煤炭

根據我們統計的打新基金的持倉分佈情況來看,整體打新基金持倉A股股票1151億,其中重倉股市值達到599億,前五大行業依舊配置在食品飲料、銀行、電力設備和醫藥生物、電子行業,整體偏好消費+銀行+科技,持倉行業市值最高的有食品飲料(73.31億,環比下滑)、銀行(66.83億,環比上升)、和電力設備(64.35億,環比上升)、醫藥(42.79億、環比上升)電子(34.98億,環比下滑)。

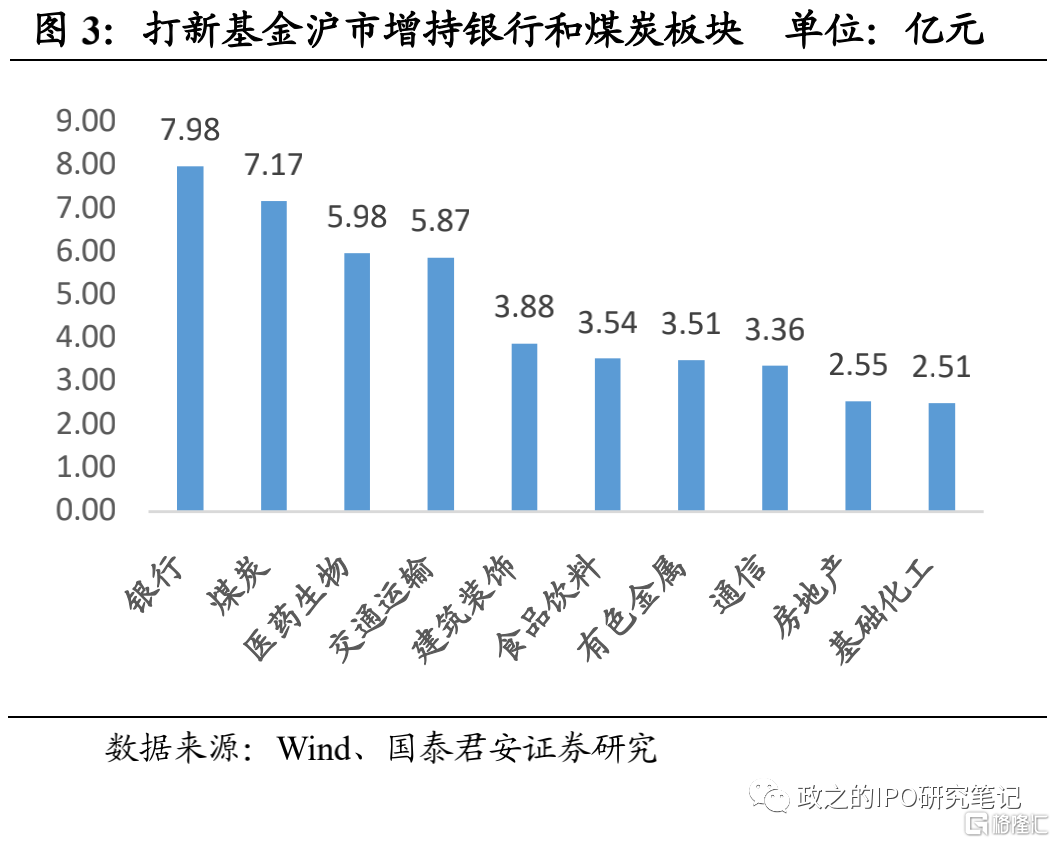

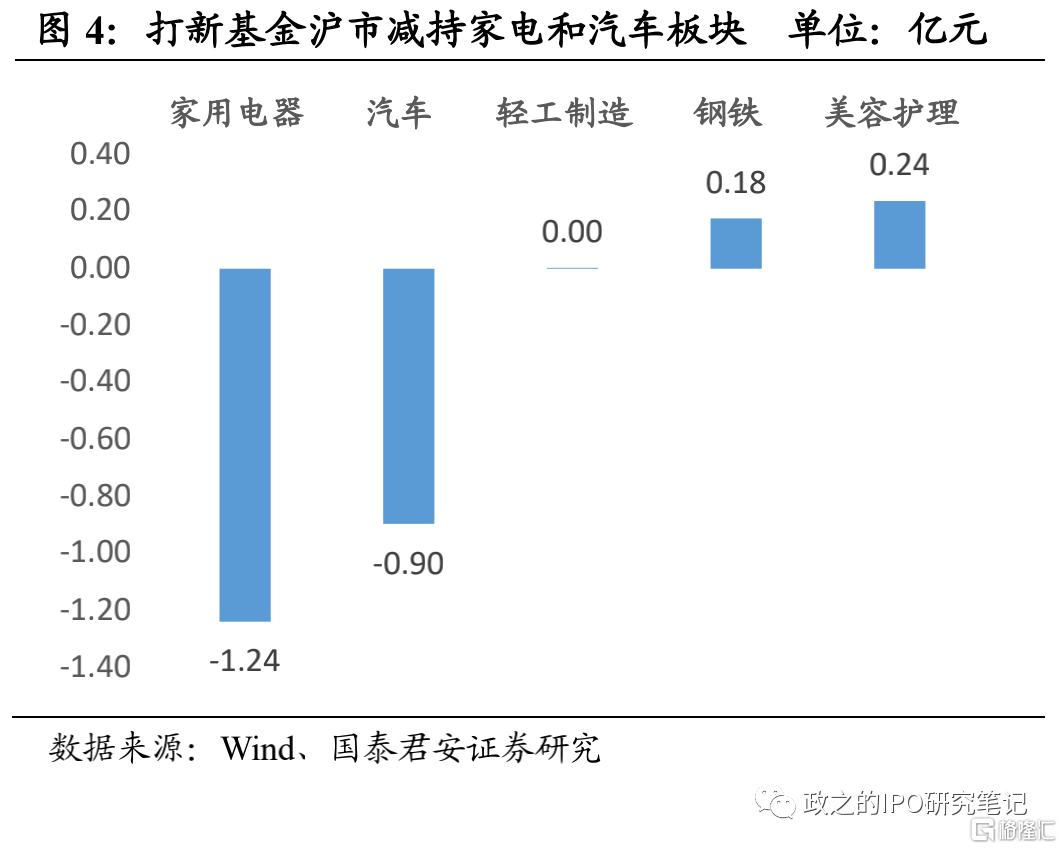

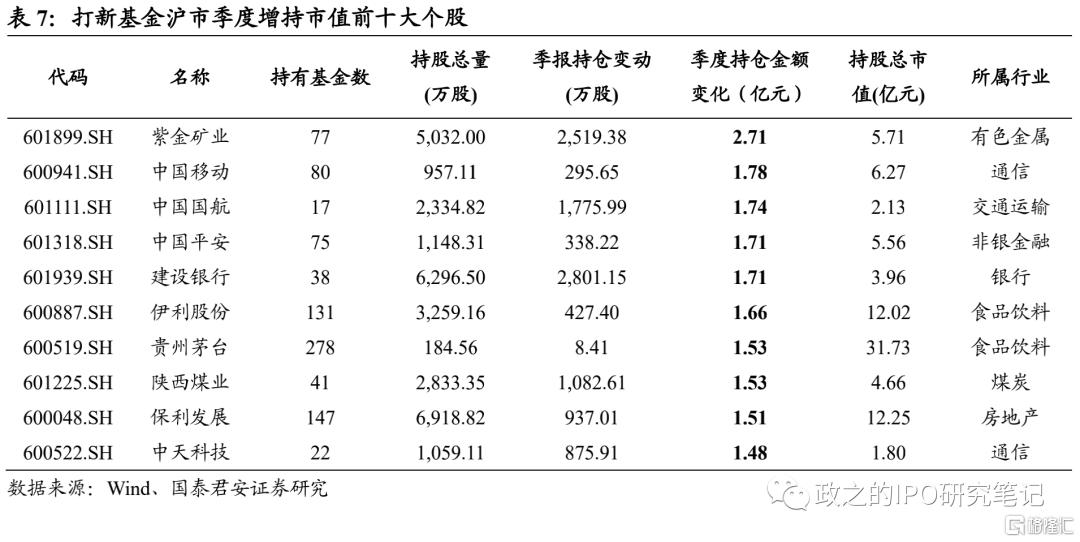

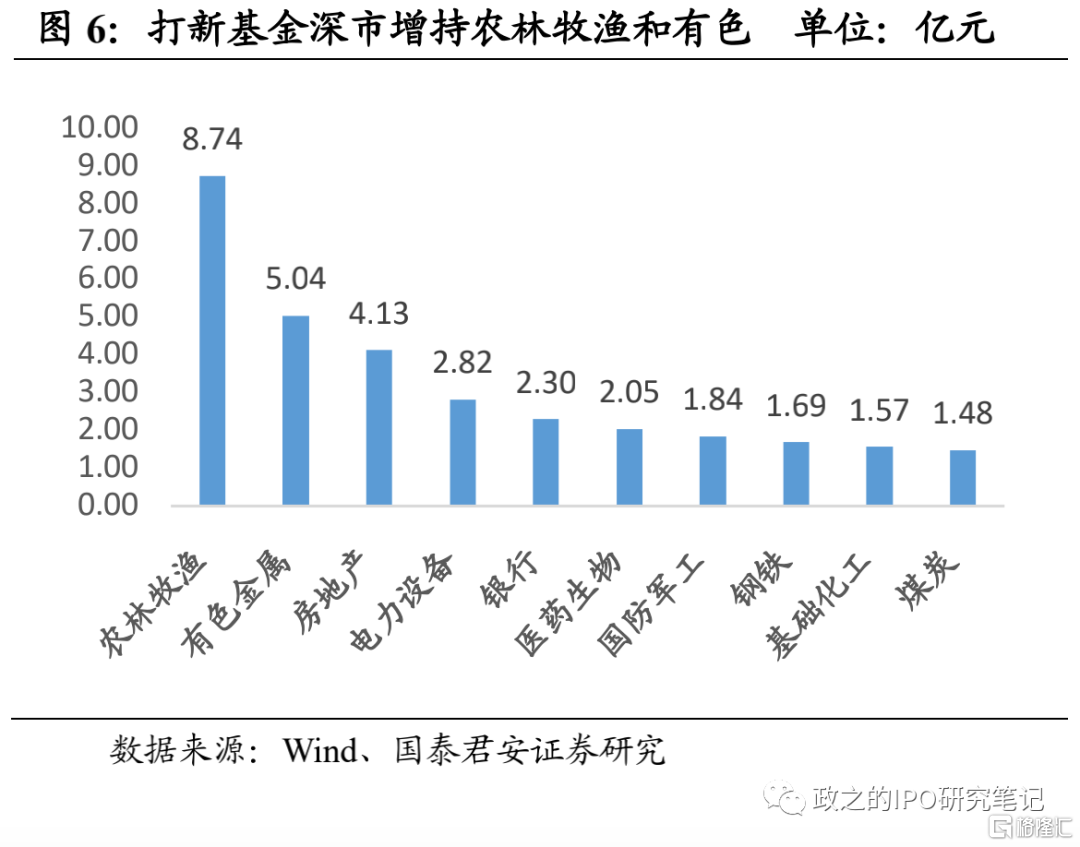

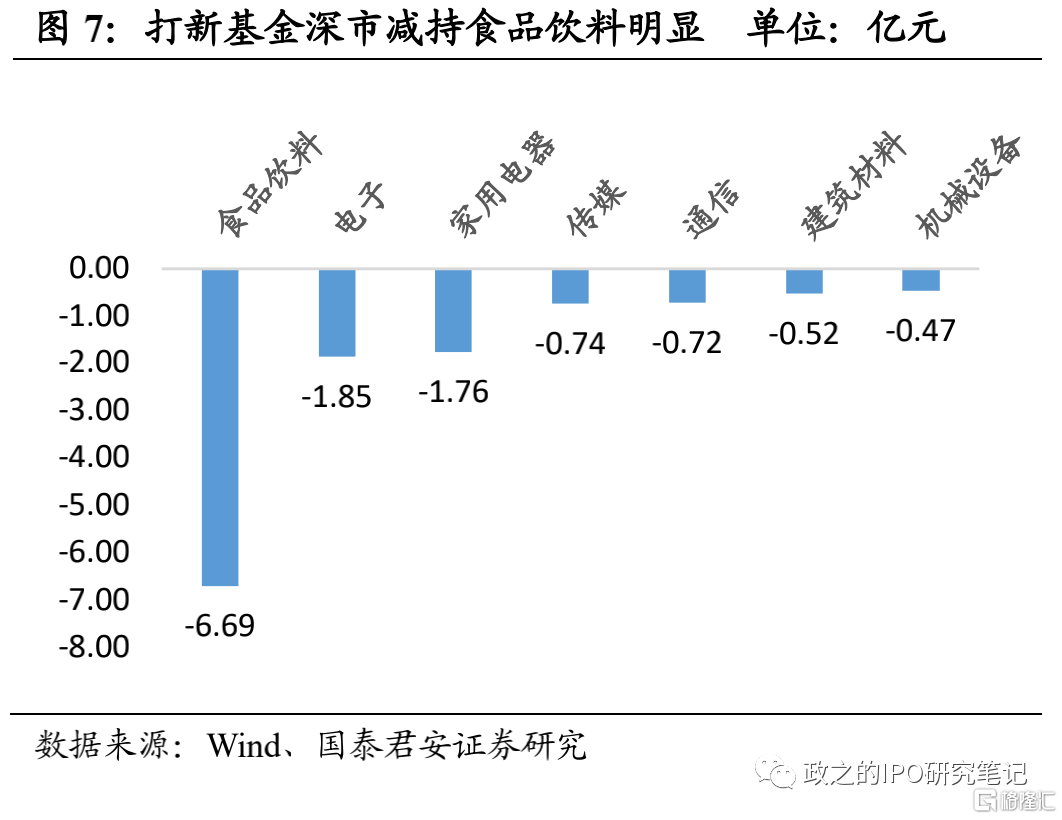

總體來看,打新基金維持在22Q1增持農林牧漁、銀行和煤炭,減持食品飲料、家用電器和汽車。打新基金滬市增持行業前五大為銀行、煤炭、醫藥、交運、建築,減持靠前的行業為家電和汽車。打新基金深市增持行業前五大為農林牧漁、有色、房地產、電力設備和銀行,減持靠前行業為食品飲料、電子和家電。

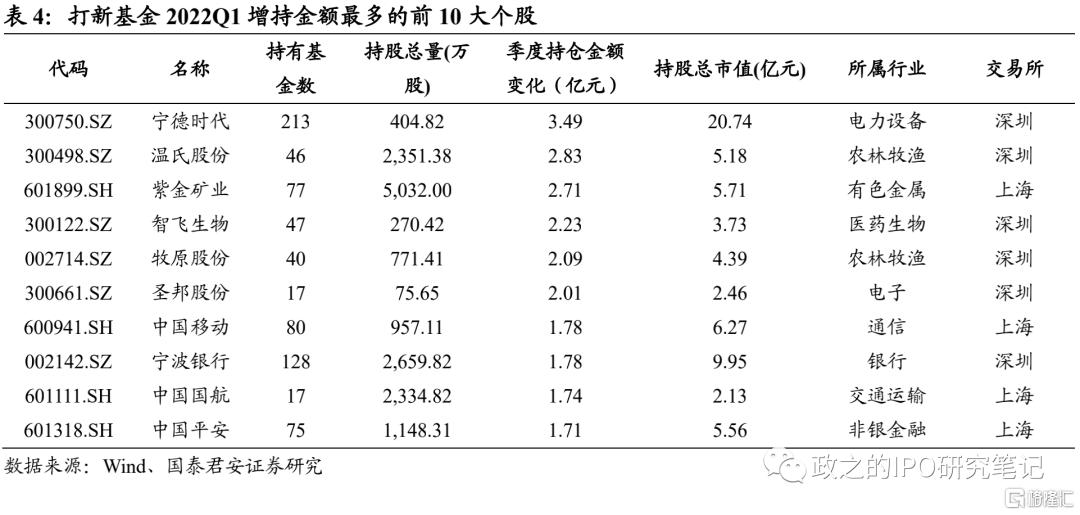

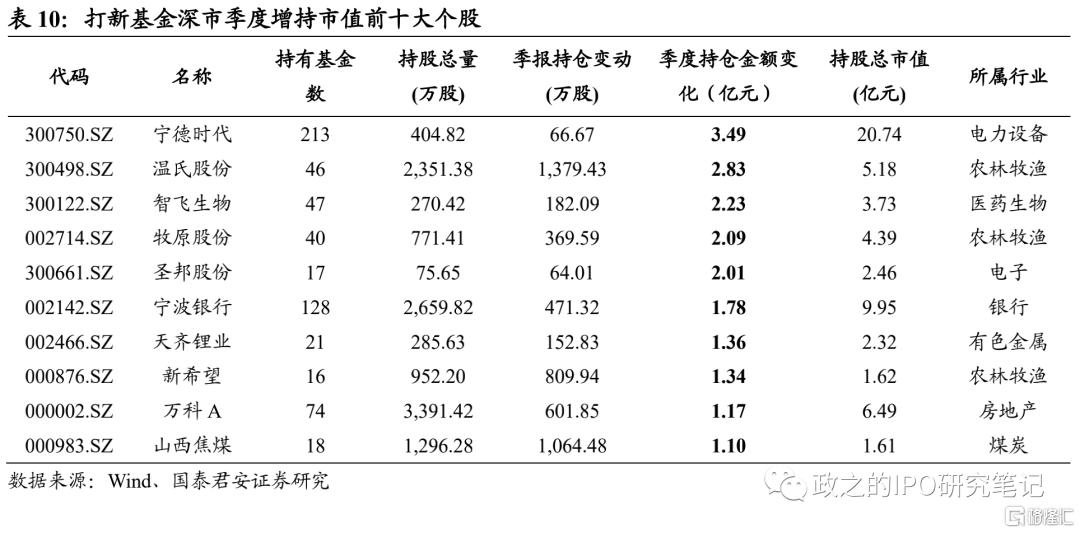

從增持金額最多的前十大個股來看,相對集中在深圳市場,而整體行業相對分散,排名靠前的為農林牧漁、電力設備、有色、醫藥、電子等行業。農林牧漁成為增持金額最多的個股行業。

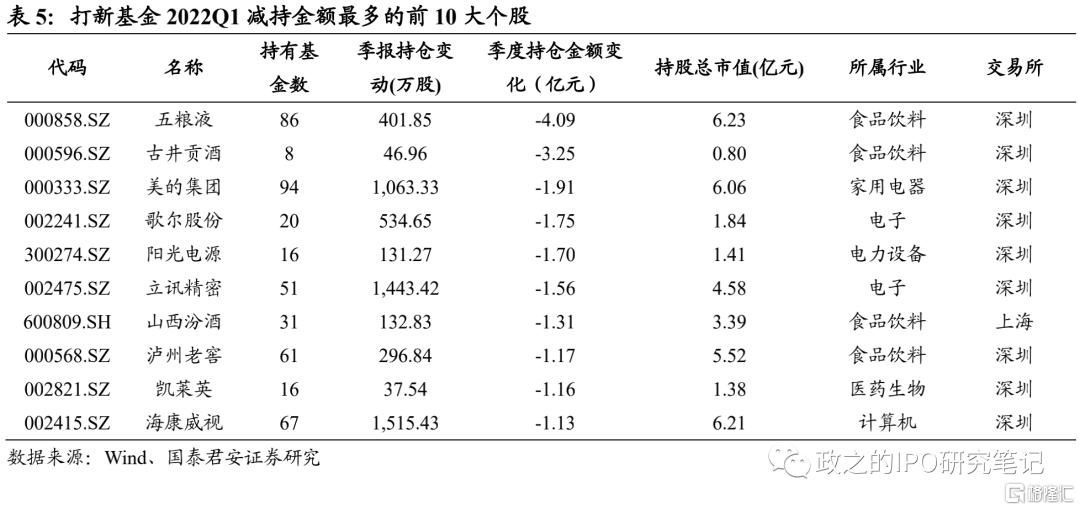

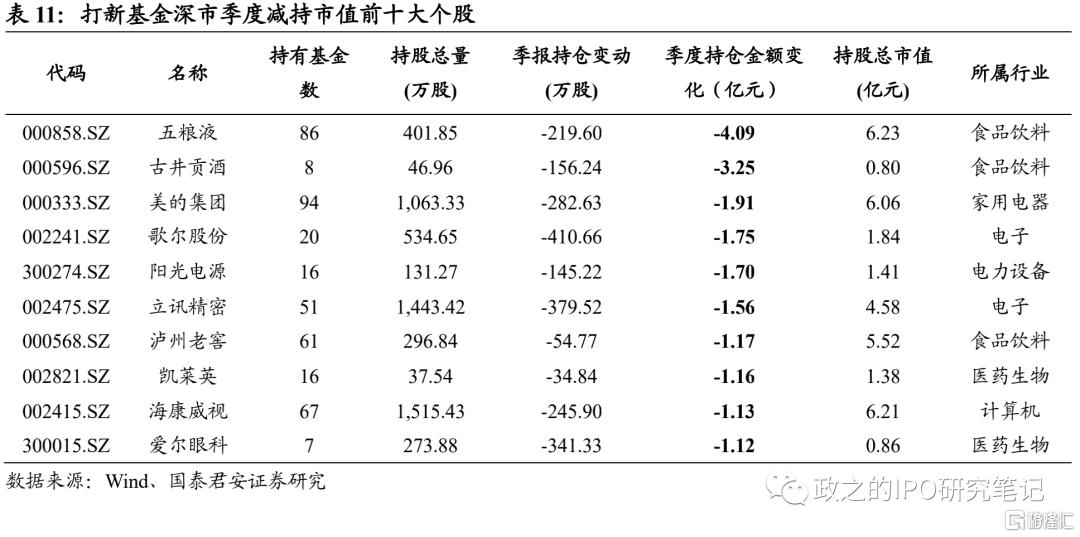

從減持金額最多的前十大個股來看,也是明顯集中在深圳市場,可以明顯發現深圳市場進行了一波顯著的換倉行為,減持行業集中在食品飲料、家電、電子等。

3.1 打新基金滬市持倉分析——增持銀行、煤炭,減持家電、汽車

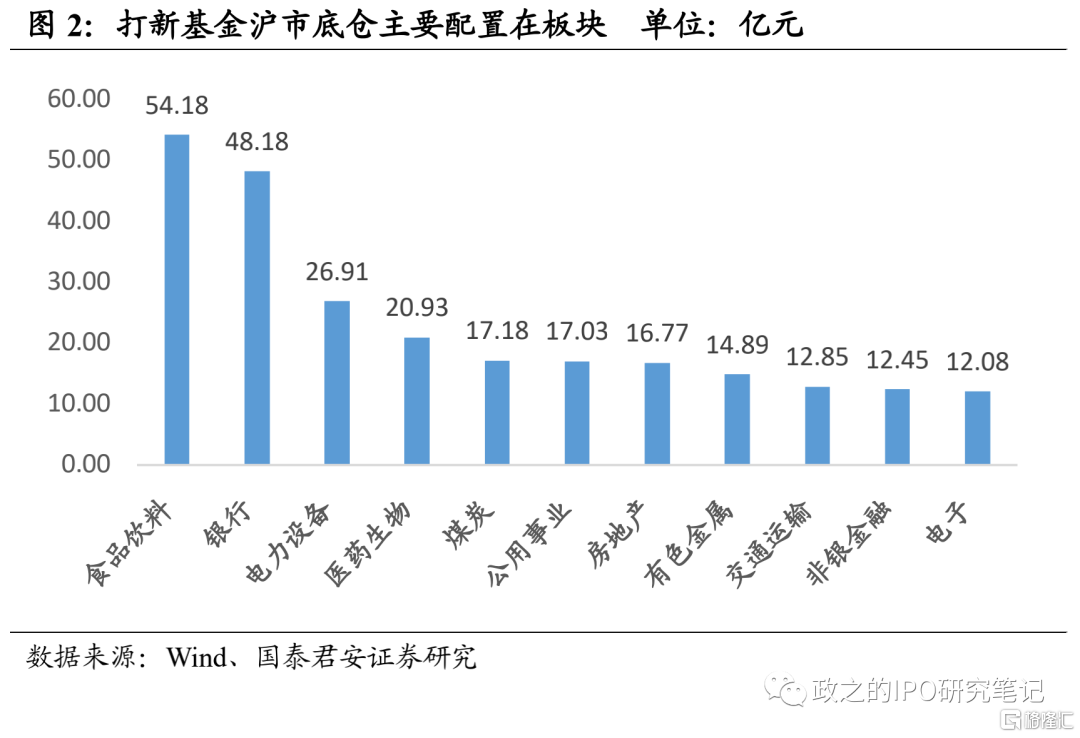

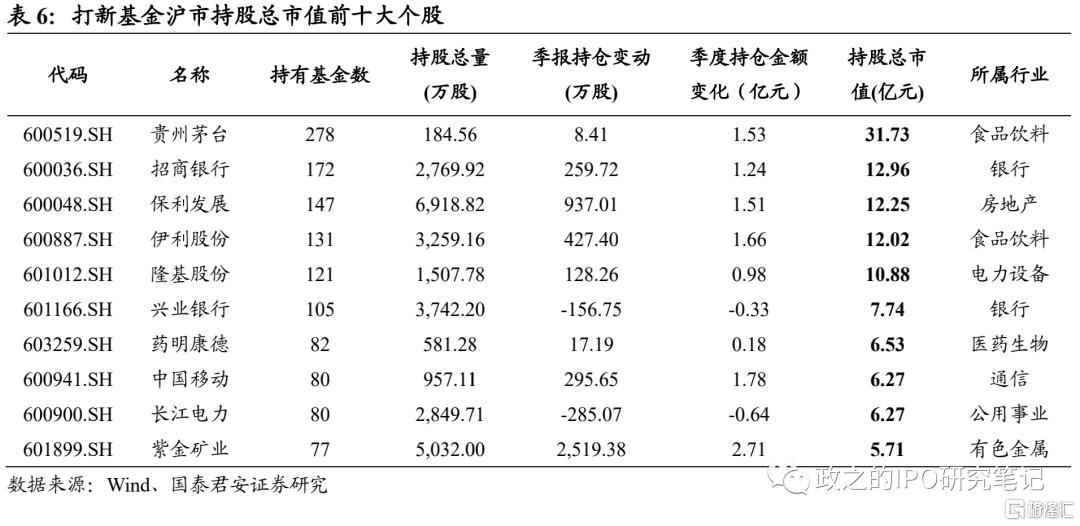

分行業來看,上海市場持倉行業以大消費和大金融板塊為主,前五大持倉行業分別是食品飲料(54.18億)、銀行(48.18億)、電力設備(26.91億)、醫藥生物(20.93億)、煤炭(17.18億)。

打新基金滬市增持行業前五大為銀行、煤炭、醫藥生物、交通運輸、建築裝飾,減持靠前行業為家用電器和汽車。

打新基金滬市持股第一的個股依舊為貴州茅台,單隻個股持股市值達到31.73億元,絕對地位優勢顯著,其次是招商銀行持股市值12.96億元和保利發展12.25億元。

3.2 打新基金深市持倉分析——增持農林牧漁、有色金屬,減持食品飲料、電子

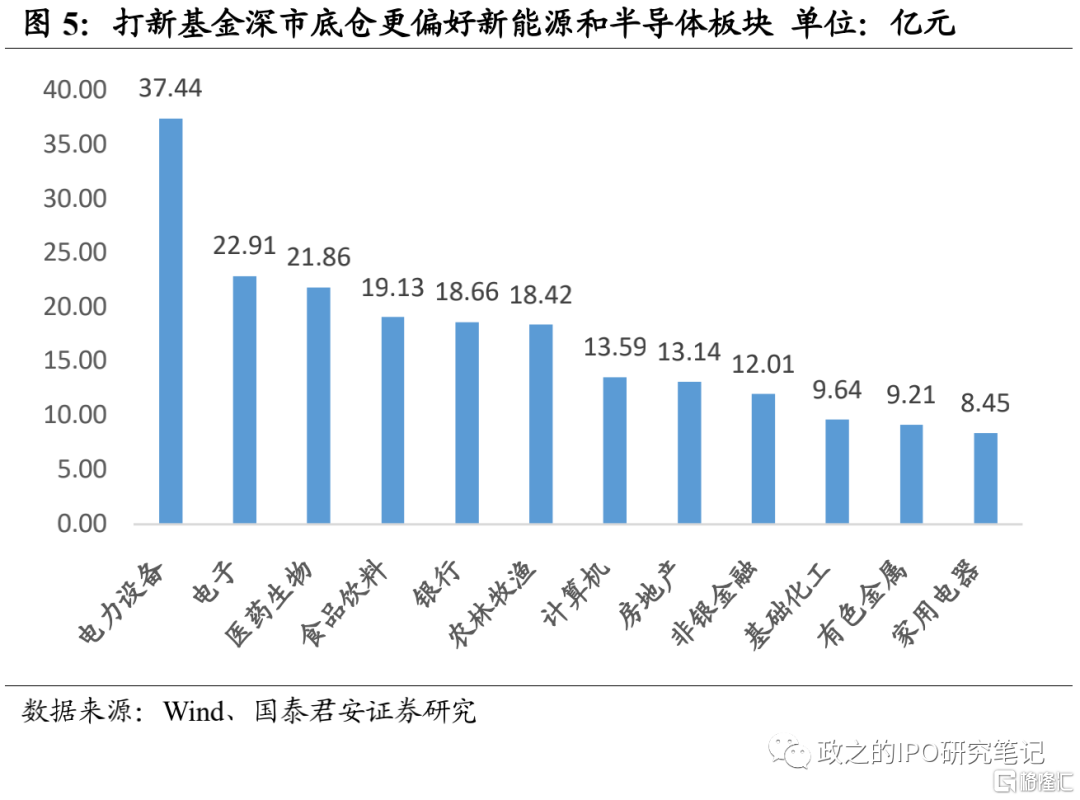

分行業來看,深圳市場持倉行業依舊偏好科技板塊,前五大持倉行業分別是電力設備(37.44億)、電子(22.91億)、醫藥生物(21.86億)、食品飲料(19.13億)和銀行(18.66億),深圳市場個股持倉行業分佈更偏重電子和新能源板塊,和滬市相比,整體持倉科技屬性明顯。

打新基金深市增持行業前五大為農林牧漁、有色金屬、房地產、電力設備和銀行,減持靠前行業為食品飲料、電子、家用電器。打新基金深市增持行業前五大為農林牧漁、有色金屬、房地產、電力設備和銀行,減持行業前五大為食品飲料、電子、家用電器、傳媒、通信。

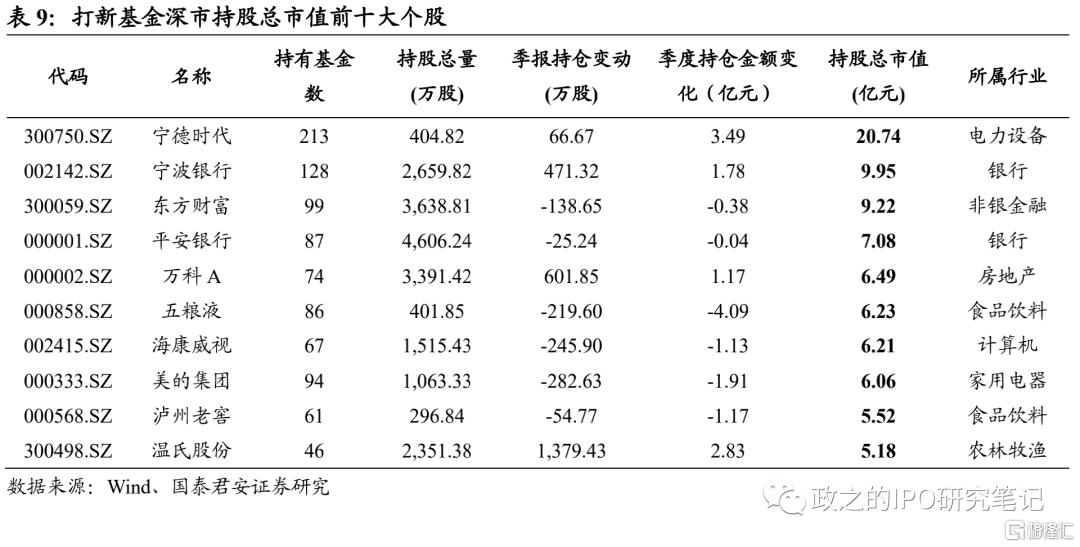

打新基金深市持股第一連續三個季度均為寧德,體現了新能源板塊的熱捧,單隻個股持股市值20.74億元,其次是寧波銀行9.95億元和東方財富9.22億元,平安銀行7.08億元和萬科6.49億元分列持股市值的第四和第五位,深市個股持股集中度相對滬市更低。

風險提示:新股漲幅下滑及破發風險。