中金公司发布研报称,整体来看,预计市场将在短期内继续盘整,直到出现更多支持性行动和催化剂。从长期来看,认为国内有利的政策环境和较低的估值水平仍将为港股市场带来更多机会。板块方面,中金公司建议短期关注高股息标的和低估值标的,如部分金融、电信和能源板块。前期跌幅较大的优质成长股也值得关注。另外,随着中国香港疫情缓解,中国香港本地消费和金融标的也值得关注。

往前看,中金公司预计短期市场仍有可能维持盘整态势,需要等待政策进一步明朗。未来影响市场走势一些关键变量包括:1季度中央政治局会议传递出的政策信号、以及疫情得到基本控制后的稳增长举措;后续疫情发展以及对供应链和经济活动的影响;美联储政策紧缩、以及中美监管合作等。整体来看,考虑到与A股相比港股市场的估值更低而股息率相对较高,中金公司认为中期内港股市场面临的机会仍然整体大于风险。

具体来看,支撑中金公司观点的主要逻辑和上周需要关注的因素主要包括:

1) 盈利:2021年下半年海外中资股盈利增速放缓,挑战犹在。2021年全年整体盈利同比增长23%,上半年盈利增速达到45%,但是受非金融行业盈利下滑影响,下半年市场整体盈利同比增速大幅放缓。细分板块方面,成本上升削弱了下游盈利能力。具体来看,零售(含电商)、地产和信息技术板块去年下半年盈利增速分别为-138%、-42%和-37%。相比之下,上游板块下盈利强劲增长,其中能源和原材料板块盈利增速分别为43%和21%。2021年下半年海外中资股市场非金融行业盈利下滑主要是由于盈利能力明显转差,相反销售收入依然维持较强韧性。增长质量方面,2021年全年ROE基本保持稳定。与上半年相比,海外中资股非金融板块整体杠杆出现下滑。从自上而下的策略角度,中金公司预计2022年海外中资股整体盈利有望实现7.2%的增长,其中非金融板块增长8.6%,金融板块5.9%。中金公司认为后续政策扶持和监管变化是影响未来盈利前景的主要因素。

2)政策:最新的个人养老金改革有望疏解人口老龄化压力,带动资本市场发展。2022年4月21日,国务院办公厅发布《关于推动个人养老金发展的意见》,规定了个人养老金的参加范围、缴费水平、税收政策和投资产品等具体内容。中金公司认为,个人养老金制度的建立有利于进一步补充和完善中国养老保险体系。根据人社部和国家统计局数据,截至2020年,城镇职工基本养老保险参保人数为4.5亿,城乡居民基本养老保险的参保人数为5.4亿,为个人养老金制度建立提供了庞大的适保基数。从远景来看,个人养老金账户资金规模有望在万亿元以上,有望为资本市场带来长期机构资金。

3)货币:实施稳健货币政策稳妥应对外部环境冲击。中国人民银行行长易纲出席博鳌亚洲论坛2022年年会并发表主旨演讲,表示今年将继续实施稳健的货币政策,并将综合运用多种政策工具为中小微企业提供更多支持,加大对实体经济的支持力度。此外,副总理韩正表示,尽管当前下行压力进一步加大,但中国完全有信心、有能力实现经济持续健康发展。

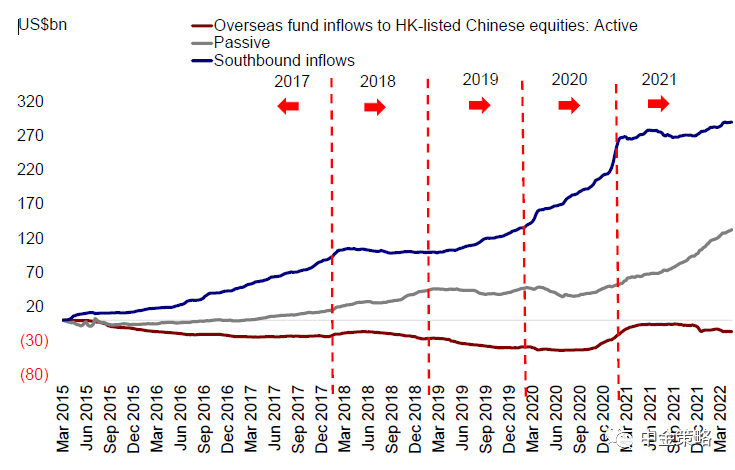

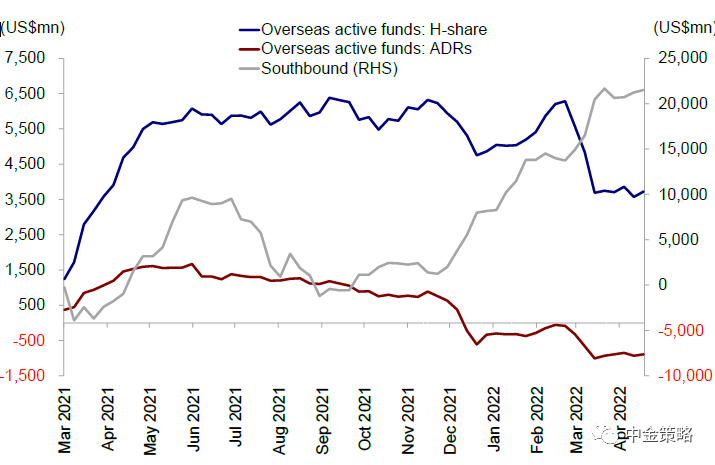

4)港股市场波动下南向资金持续流入,海外资金流入步伐加快。地缘冲突局势摇摆,疫情防控压力犹在,上周南向资金持续流入港股市场,日均净流入6亿港元,低于此前一周的14亿港元。同时,截止上周三,共计15亿美元的海外资金流入港股市场。其中,被动型基金延续此前一周的流入势头,流入规模达到14亿美元;主动型基金上周流入总量共计1.213亿美元。

图表8:南向资金流入势头保持不变;海外资金流入步伐加快

资料来源:EPFR,万得资讯,中金公司研究部

图表9:主动型基金上周流入总量共计1.2亿美元

资料来源:EPFR,万得资讯,中金公司研究部