本文來自:堯望後勢 作者:張啟堯

2022年一季度市場大幅回調,市場風格發生明顯切換,尤其是以“新半軍”為代表的成長賽道跌幅居前,投資者普遍關注公募基金倉位及配置有何變動。因此,我們通過基金一季報,梳理出市場較為關注的關於基金一季報的五大看點,供投資者參考。

看點一:基金倉位僅小幅回落

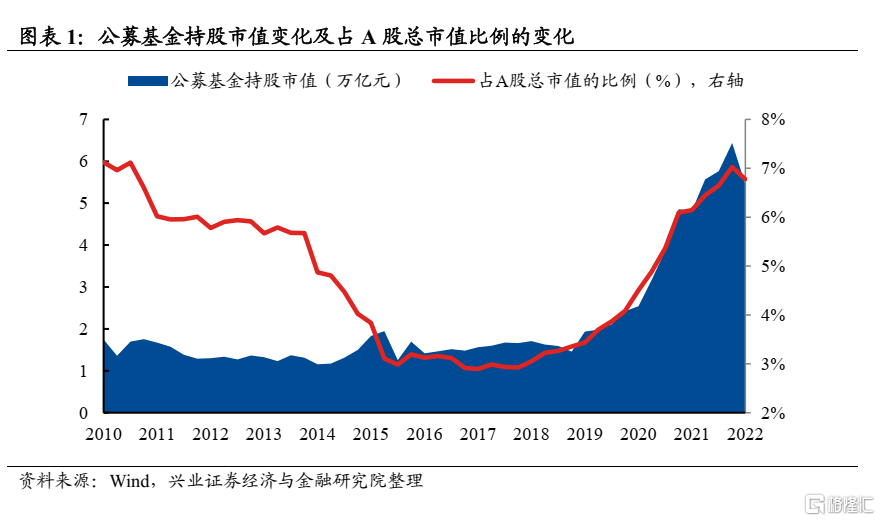

公募基金在A股的佔比小幅下滑。截止2022Q1,全市場所有基金持有A股的市值為5.46萬億元,較上一季度減少15.22%。公募基金佔A股總市值的比例自2017Q4以來首次出現回落,由2021Q4的7.03%下滑0.25%至6.78%。公募基金仍然是A股目前最大的機構投資者。

為了更加準確地捕捉公募基金股票資產配置的特徵,後文關於基金倉位、股票行業和重倉股的分析樣本均基於主動偏股型基金[1](普通股票型+偏股混合型+靈活配置型),截止時間為2022年4月22日14:15(披露率為98.11%)。

一季度市場回調導致基金資產淨值縮水,但主動偏股基金倉位維持高位、僅小幅回落2pct。2022年一季度上證指數、滬深300、創業板指分別下跌11%、15%、20%,主動偏股基金資產淨值及持股市值也出現縮水,2022Q1主動偏股型基金資產淨值規模為5.05萬億、環比減少6.06%,持股市值為4.13萬億、環比減少16.77%。開年以來機構重倉股大幅下跌,市場認為公募基金減倉是重要原因之一。不過從一季度基金倉位來看,主動偏股基金倉位雖然自2021年以來首次出現回落,但仍維持81.8%的相對高位,較2021Q4僅小幅回落2.0pct,並未出現大幅減倉。其中,普通股票型由89.90%下降0.5pct至89.43%,偏股混合型由87.76%下降2.0pct至85.74%,靈活配置型由73.23%下降2.5pct至70.68%。

看點二:繼續加倉新能源

板塊與風格配置:科創板倉位創新高,增持週期和金融地產

板塊層面,主板倉位小幅回落,創業板倉位繼續回落,科創板倉位續創新高。

1)主板的配置比例為72.61%,較2021Q4回落0.05個百分點,繼續低配主板,且低配比例由-6.56%擴大至-8.03%。2)創業板的配置比例為21.87%,較2021Q4回落0.51個百分點,繼續超配創業板,超配比例由8.18%擴大至8.61%。3)科創板的配置比例為5.46%,較2021Q2上漲0.53個百分點,低配科創板,但低配比例從-1.38%收窄至-0.41%。4)北交所的配置比例為0.06%,較2021Q2上漲0.03個百分點,低配北交所,但低配比例從-0.25%收窄至-0.17%。

風格層面,主動偏股型基金增持週期、金融地產和醫藥風格,減倉消費和科技成長風格。2022Q1,主動偏股型基金對科技成長、消費、週期、醫藥和金融地產的配置比例分別為39.60%、22.10%、17.70%、12.46%和8.15%,較上一個季度的變化分別為-2.31%、-1.18%、1.59%、0.80%和1.10%。此外,主動偏股型基金對科技成長、消費、週期、醫藥和金融地產的超配比例分別為14.33%、5.28%、 -11.20%、3.91%和-12.14%,較上一個季度的變化分別為-1.37%、1.60%、 -0.35%、0.74%和-0.60%。

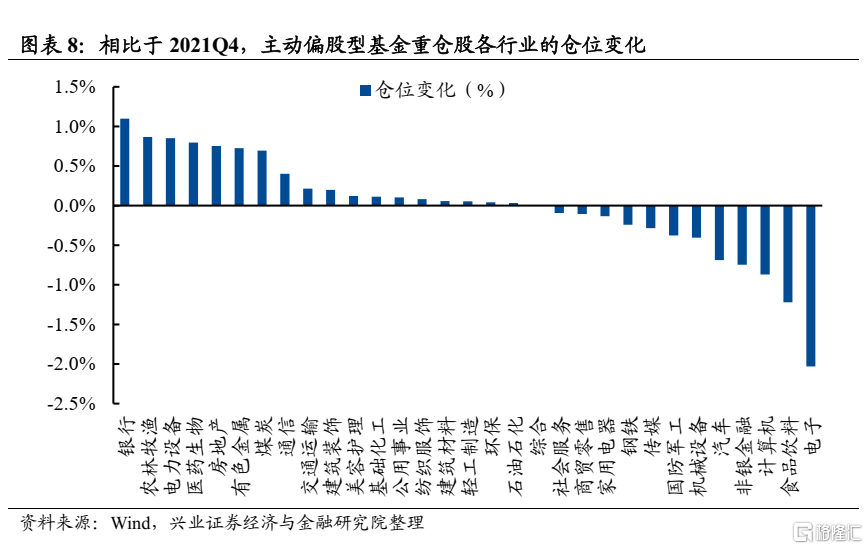

行業配置:既加倉銀行地產,也繼續加倉新能源,減倉電子和食品飲料

從一級行業倉位變動來看,主動偏股型基金加倉前五大行業為銀行、農林牧漁、電力設備、醫藥生物、房地產,值得關注的是繼續加倉新能源。2022Q1主動偏股型基金加倉較多的行業是銀行、農林牧漁、電力設備、醫藥生物和房地產,加倉比例分別為1.10%、0.87%、0.85%、0.80%、0.75%。受益於穩增長的銀行、地產獲得明顯加倉。不過值得注意的是,儘管電力設備一季度大幅回調,但基金倉位反而繼續提升。2022Q1主動偏股型基金減倉較多的行業是電子、食品飲料、計算機、非銀金融和汽車,減倉比例分別為-2.03%、-1.22%、-0.87%、-0.75%、-0.69%。

從二級行業倉位變動來看,房地產開發、養殖業和光伏設備加倉較多,消費電子、白酒Ⅱ和證券Ⅱ減倉最多。2022Q1主動偏股型基金加倉較多的二級行業是房地產開發、養殖業、煤炭開採、光伏設備和電池,加倉比例分別為0.75%、0.75%、0.70%、0.65%、0.56%。2022Q1主動偏股型基金減倉較多的二級行業是消費電子、白酒、證券、計算機設備和光學光電子,減倉比例為-1.5%、-1.1%、-0.8%、-0.6%、-0.5%。

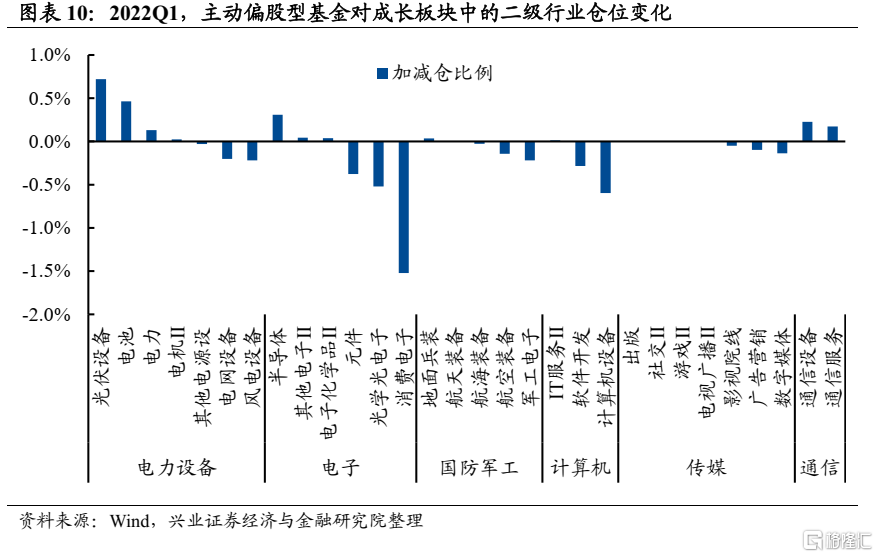

此外,我們梳理了以“新半軍”和TMT為代表的細分成長賽道的倉位變動。

1)電力設備行業整體被繼續加倉,但結構上出現分化。加倉的細分行業是光伏設備、電池等,但同時減倉風電設備、電網設備。

2)半導體仍在被繼續加倉,但電子其他細分行業被大幅減倉,尤其是消費電子、光學光電子、元件。

3)軍工行業整體被減倉,主要是減倉軍工電子、航空裝備。

4)其他TMT行業也出現明顯分化,通信的兩個細分行業均被加倉,但計算機、傳媒的細分行業基本被減倉或無變動。

從一級行業絕對倉位來看,電力設備仍是第一重倉行業,前四大重倉行業倉位遠超過其他行業。主動偏股型基金倉位前五的行業分別是電力設備、食品飲料、醫藥生物、電子和有色金屬,配置比例分別為18.67%、12.55%、12.46%、11.17%、4.32%。倉位後五的行業分別是綜合、環保、紡織服裝、美容護理和鋼鐵,配置比例分別為0.003%、0.27%、0.39%、0.45%、0.61%。

從一級行業超配比例來看,主動偏股型基金對電力設備和食品飲料超配最多。2022Q1主動股票型基金的重倉股超配前五的行業分別是電力設備、食品飲料、電子、醫藥生物和國防軍工,超配比例分別為10.78%、6.10%、4.43%、3.91%、1.28%,其中電力設備、電子、國防軍工的超配比例仍處於歷史90%分位數以上。超配比例後五的行業分別是銀行、非銀金融、公用事業、機械設備和通信,低配比例分別是-7.58%、-4.91%、-2.31%、-1.97%、-1.91%,其中通信和機械設備的超配比例已處於歷史5%分位數以下。

從二級行業絕對倉位來看,電池、白酒Ⅱ和半導體的倉位最高。具體來看,主動股票型基金倉位前10的二級行業有電池、白酒Ⅱ、半導體、光伏設備、醫療服務、房地產開發、醫療器械、能源金屬、消費電子和股份制銀行Ⅱ,其配置比例分別為10.7%、10.5%、7.0%、6.6%、6.5%、2.6%、2.6%、2.1%、2.0%和1.9%。

從二級行業超配比例來看,主動偏股型基金主要超配成長板塊中的細分行業。具體來看,2022Q1主動股票型基金超配前10的二級行業分別是是電池、白酒Ⅱ、醫療服務、光伏設備、半導體、能源金屬、軍工電子Ⅱ、航空裝備Ⅱ、醫療器械和消費電子,超配比例分別為7.28%、6.05%、5.01%、4.05%、3.84%、1.46%、1.00%、0.71%、0.62%和0.59%。

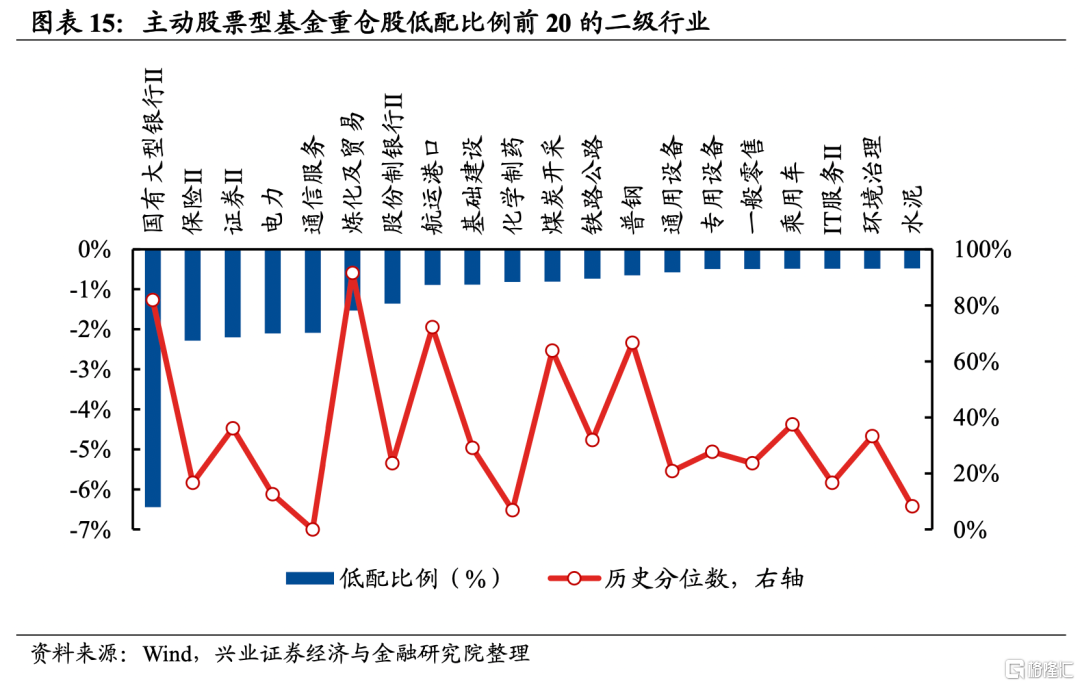

從二級行業低配比例來看,主動偏股型基金主要低配大金融板塊中的細分行業。2022Q1主動偏股型基金的重倉股低配前10的二級行業分別是國有大型銀行Ⅱ、保險Ⅱ、證券Ⅱ、電力、通信服務、煉化及貿易、股份制銀行Ⅱ、航運港口、基礎建設、和化學制藥,相對標準行業的配比分別為-6.45%、-2.28%、-2.20%、-2.10%、-2.09%、-1.53%、-1.36%、-0.89%、-0.88%、-0.81%。

看點三:寧德時代仍是第一大重倉股

個股層面上,主動偏股型基金加倉比例前5的個股分別是藥明康德、保利發展、智飛生物、牧原股份和寧德時代,持股比例較上一季度分別增加0.62%、0.45%、0.42%、0.39%億和0.38%;減倉比例居前5的個股為立訊精密、五糧液、東方財富、億緯鋰能和歌爾股份,持股比例較上一季度分別減少0.65%、0.64%、0.59%、0.48%、0.42%。

截止2022Q1,主動偏股型基金的前十大重倉股分別是寧德時代、貴州茅台、藥明康德、隆基股份、瀘州老窖、五糧液、邁瑞醫療、招商銀行、保利發展、紫光國微,持倉規模佔全部重倉股的比例分別為4.91%、4.84%、2.61%、1.87%、1.65%、1.58%、1.56%、1.28%、1.14%和1.13%。

與上一季度相比,具體有如下變化:

1只地產股(保利發展)、1只金融股(寧波銀行)、1只電子股(聖邦股份)、和1只週期股(華友鈷業)新晉主動偏股型基金持倉的前20名。前20名中有5只新能源股、5只消費股,3只醫藥股、3只金融地產股、3只電子股和1只計算機股。

1只金融股(東方財富)、1只電子股(韋爾股份)、1只消費股(中國中免)和1只新能源股(陽光電源)退出主動偏股型基金持倉的前20名。

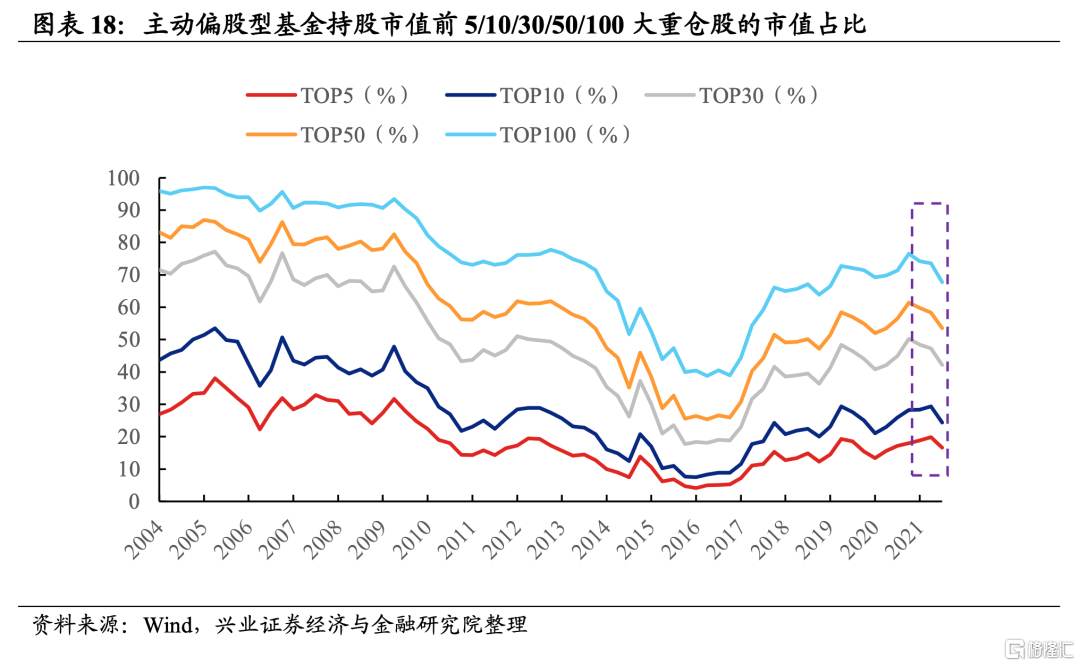

看點四:持倉集中度連續三季度回落

主動偏股型基金持倉更加分散,持倉集中度連續三個季度回落。行業視角下,主動偏股基金前3/5/10大重倉行業持倉佔比環比回落1.04%、1.98%、1.52%。個股視角下,主動偏股型基金持股市值前10/30/50/100的重倉股佔全部重倉股持倉市值的比例較上一季度分別減少0.65%、1.31%、1.34%和1.29%。整體來看,主動偏股基金持股集中度已連續三個季度回落,基金持倉進一步分散。

看點五:港股科技和能源倉位連續兩季度回升

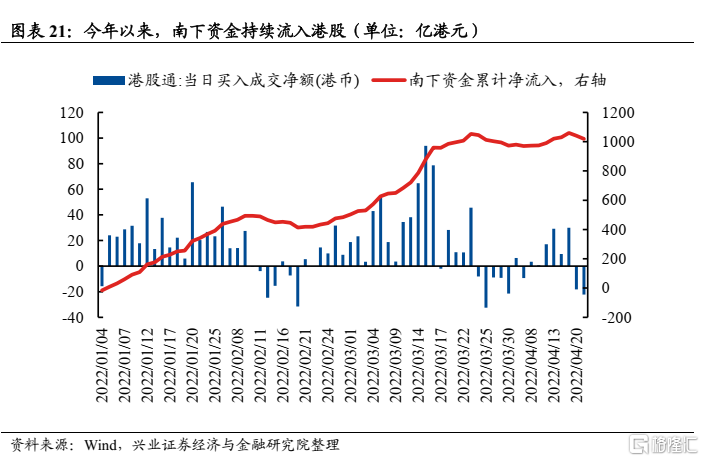

主動偏股基金持有港股倉位連續四季度回落。2022年一季度恆生指數、恆生科技下跌6%、20%,主動型基金持倉規模也大幅縮水。2022Q1主動型基金持有港股的規模為1634.50億元,較前一季度減少20.62%,港股倉位由7.30%進一步下降至6.88%,在2021Q1達到歷史高位13.2%後,自2021Q2以來連續第四個季度回落。但同時我們也看到,中美關係趨緊疊加海外流動性收緊,外資淨流出港股較多,但南下資金仍在持續流入,年初至4月21日,南下資金淨流入規模達到1019億港元。

行業方面,公募持有港股資訊科技和能源行業的倉位已經連續兩個季度回升,消費板塊倉位則顯著回落。重倉股口徑下,2022Q1主動偏股型基金加倉較多的行業是資訊科技業、能源業和電訊業,加倉比例分別為5.07%、4.19%、2.74%。2022Q1主動偏股型基金減倉較多的行業是非必需性消費、工業和必需性消費,減倉比例分別為-6.28%、-5.95%、-2.36%。

重倉股層面,騰訊控股依然是港股第一大重倉股,但其持股市值環比下降超3成。截止2022年一季度,港股前5大重倉股為騰訊控股、美團-W、香港交易所、中國移動和快手-W,持股市值分別為228.2億、183.26億、93.35億、76.44億和65.13億。與2022Q4相比,港股前20大重倉中,新增兗州煤業股份、中國神華和中國宏橋。

風險提示

本文基於歷史數據分析,不構成對行業或個股的推薦和建議。