本文來自格隆匯專欄:國君宏觀董琦,作者:董琦、汪浩

人民幣貶值狀態短期持續,三季度後整體貶值壓力將漸趨緩和,預計短期壓力高點在6.70-6.80附近。下半年壓力暫緩,若疫情受控與穩增長落地積極,匯率將重回雙向波動。基本面角度,受益於匯率貶值行業主要集中在海外收入佔比高、與國際價格聯動強的行業。權益表現上,過去貶值週期中,多數時期承壓,大消費、大金融歷史相對錶現較好。

1. 人民幣進入小幅貶值態勢

1.1. 當前人民幣貶值的主要原因

第一,從基本面考慮,受疫情衝擊中國經濟二季度愈發走弱,美國經濟疫後復甦強勁。2022年一季度後期受奧密克戎病毒傳播影響,深圳、上海等一線城市以及諸多二線城市開始出現停擺,供應鏈受阻、需求下滑,3月份經濟數據開始表現供需雙弱的局面,並且後續影響還在持續加大,一季度經濟增速4.8%,二季度經濟數據將繼續下滑。同期,美國失業率下行,勞動力市場緊張,資本開支高企,美國經濟二季度將達到相對高點,中美經濟週期錯位是人民幣趨向貶值的基本面因素。

第二,出口趨緩導致銀行代客結匯下滑,外匯市場人民幣需求下降。2022年一季度出口中樞相對於去年四季度已經有明顯下滑,2021年四季度出口月均3216億美元,2022年一季度下降到月均2736億美元,同比來看,2021年四季度出口同比增速為22.93%,2022年一季度下降到15.78%,尤其是3月份出口動能邊際下行明顯,2022年1-3月出口同比增速(三年平均)分別為14.5%、17.1%和11.7%。由於出口趨緩,銀行代客結匯中樞也在下行,相較於2021年四季度1.2萬億美元的經常項目結匯需求和2067億美元的結售匯差額,2022年一季度分別下降到1.1萬億美元和1223億美元,從而外匯市場人民幣需求相對下降,人民幣傾向於貶值。3月份以來,上海等城市的疫情傳播也導致了部分“毀單”現象,一部分訂單流向東南亞,並且大概率是永久性轉移,這會對我國出口造成進一步衝擊。

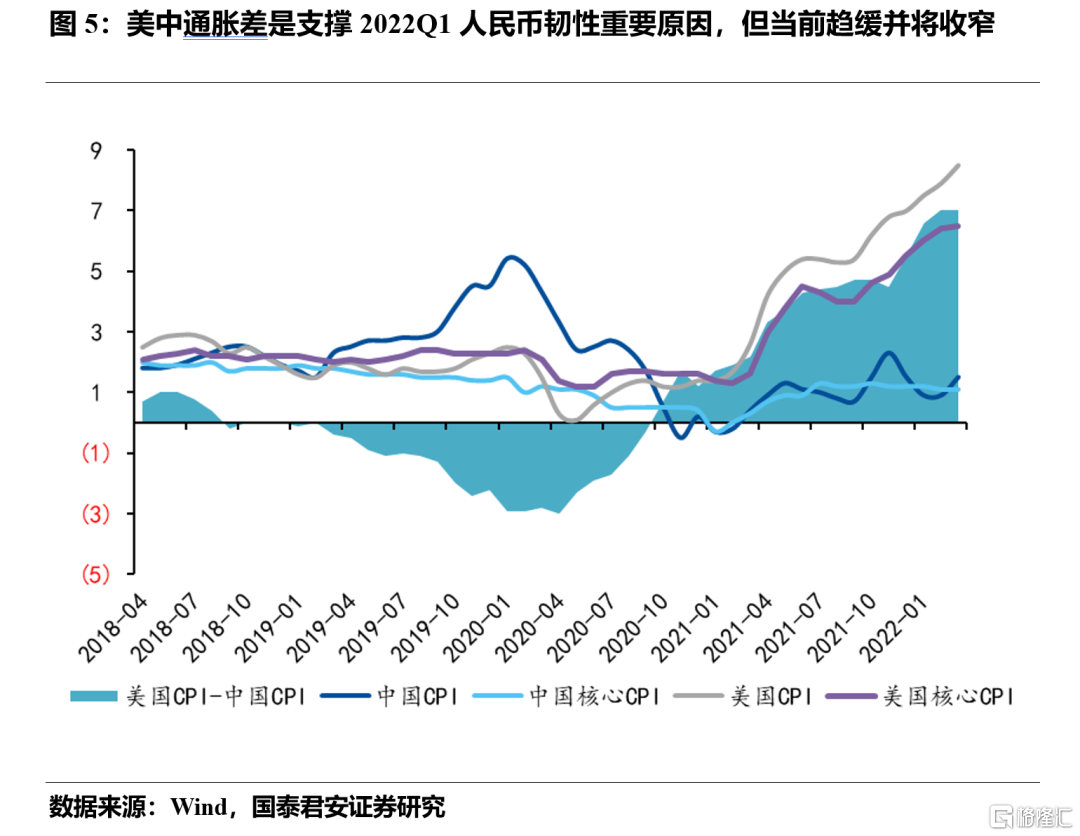

第三,美中通脹差預期持續收窄,人民幣名義匯率趨向貶值。根據購買力平價理論,通貨膨脹率的相對變動會影響到名義匯率,當一國貨幣對內貶值時,如果另一國貨幣通脹率保持不變,往往意味着這種貨幣對外也貶值,所以通貨膨脹較高的幣種也面臨較大的匯率貶值可能。2022年一季度美國通脹持續創新高,3月份已經達到8.5%的歷史新高,同期中國通脹率只有1.5%,美中通脹差是支撐一季度人民幣匯率韌性的主要因素。但是美國CPI大概率已在3月份觸頂,後續在高基數和核心商品價格走弱等影響下將陸續下行,中國CPI預計在疫情下居民囤貨和供應受阻的情況下,有繼續上行動力,則4月份美中通脹差會收窄,從而壓低人民幣名義匯率。

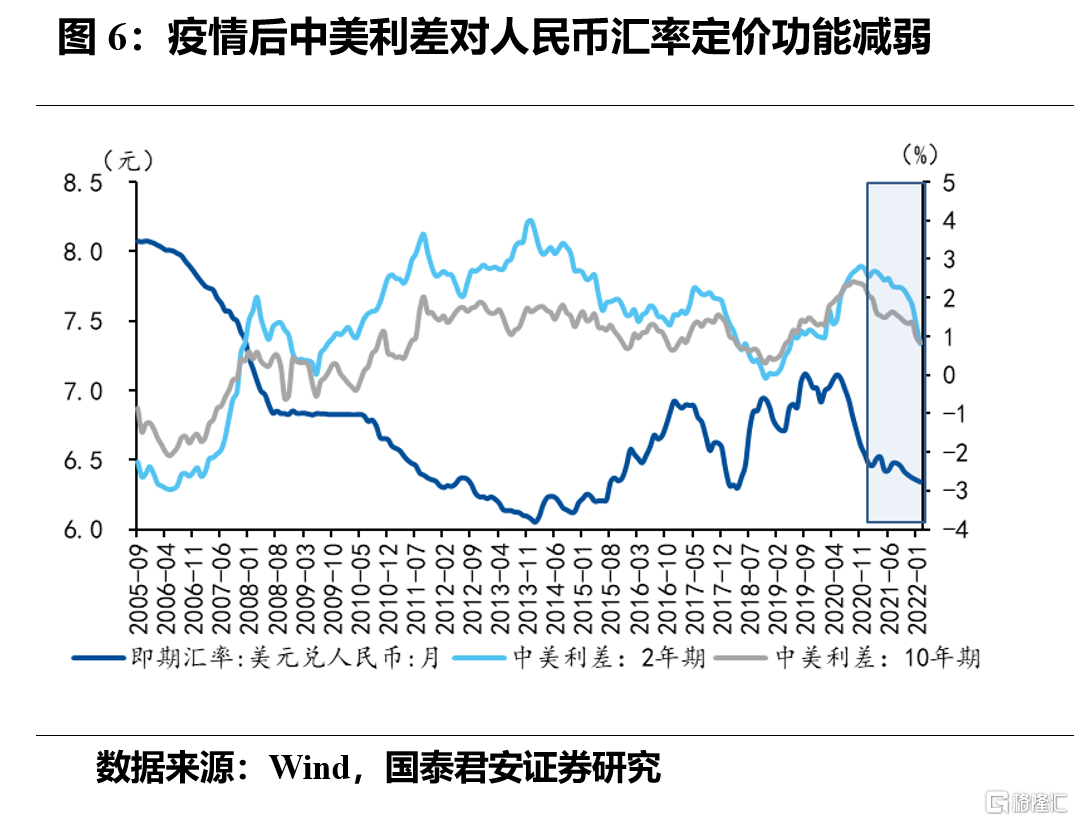

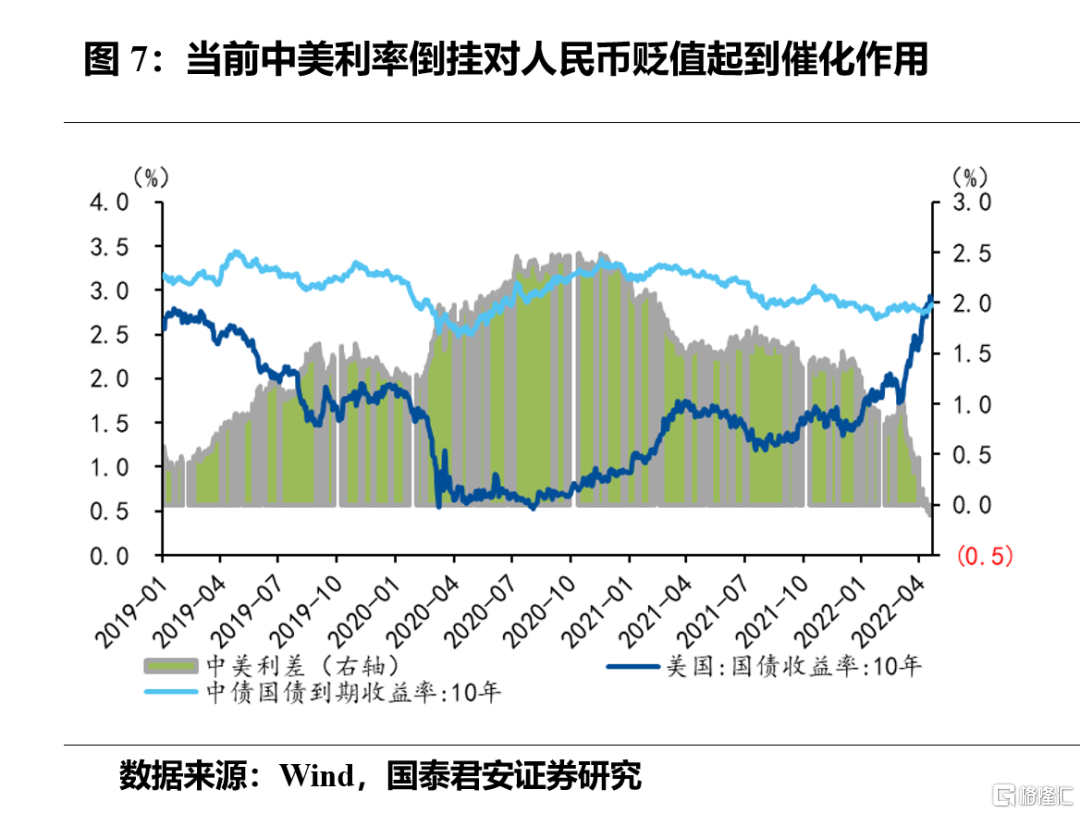

第四,中美利差持續收窄進一步催化人民幣貶值。截至2022年4月21日,10年期中美國債收益率利差已經達到-7BP,延續近日的中美利差倒掛現象。雖然2020年中期以來,中美利差持續收窄,但人民幣匯率保持較高韌性,中美利差對匯率的定價作用減弱。但是當前在中美基本面發生反轉、出口趨緩、中美貨幣政策分化,同時美中通脹差收窄的情況下,中美利差倒掛將會進一步催化人民幣貶值。

第五,從匯率預期角度來看,當前匯率預期相對穩定,有小幅貶值預期。我們以銀行代客結匯/境內銀行代客涉外收入衡量客户的結匯意願,以銀行代客售匯/境內銀行代客對外付款衡量客户的售匯意願,以結售匯意願來衡量客户對人民幣匯率的預期。如果預期人民幣升值,則結匯意願強,售匯意願弱,比如次貸危機期間;如果預期人民幣貶值,則結匯意願弱,售匯意願強,比如2015年匯改之後。當前從結售匯意願來看,匯率預期相對穩定,並且結匯意願比售匯意願下行幅度略大,意味着有小幅貶值預期。

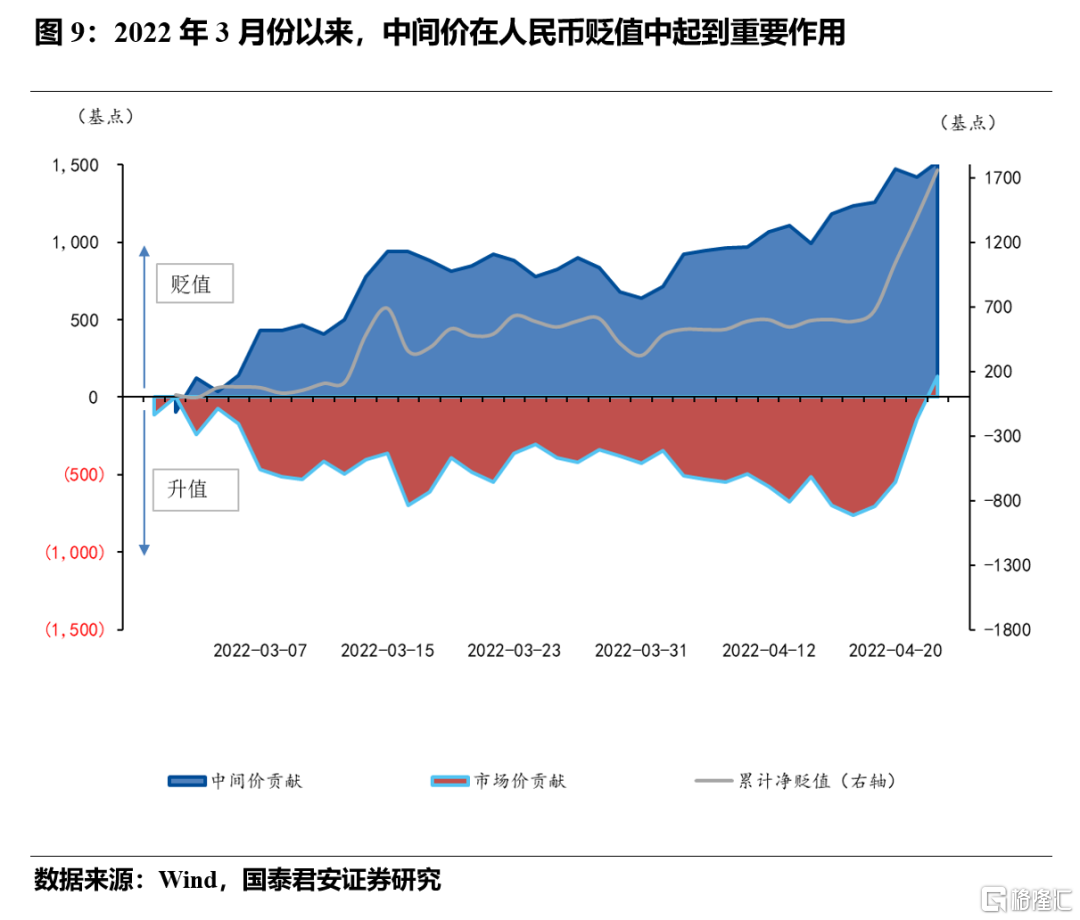

第六,從政策引導角度來看,穩增長下有序引導人民幣貶值相對有利。2021年在人民幣面臨持續升值壓力時,央行分別在6月和12月兩次提高外匯存款準備金率,有意識防止人民幣過快升值。2022年穩增長主線下,人民幣相對貶值對於出口更為有利,趨向貶值的調控或有所加強。我們從近期中間價和市場價對人民幣匯率的貢獻來看,從2月28日至4月22日,人民幣累計淨貶值1764個基點,其中中間價貢獻1517個基點,市場價貢獻136個基點,説明中間價在人民幣匯率貶值中發揮了重要的作用,而中間價存在一定的窗口指導空間,一定程度反映了當前的人民幣貶值有政策上的誘導。

1.2 人民幣後續走勢研判

二季度將是人民幣匯率貶值最劇烈時期,到三季度人民幣貶值幅度將有所緩和。二季度是中美經濟週期和政策週期分化最激烈的時期,全年來看,二季度是美國經濟全年的高點,而是中國全年經濟的底部,中美基本面分化最大;同時二季度美聯儲大概率至少一次或連續兩次加息50BP,5月份縮表的可能性很高,美聯儲上一次單次加息50BP還是在2000年5月,當時受亞洲金融危機影響實行近似固定的匯率,當前浮動匯率下彈性更足,人民銀行在4月15日宣佈降準25BP後,大概率在二季度繼續趨松,中美貨幣政策分化將會加劇。

但我們認為二季度過度貶值的可能性不大,一是當前出口雖然下滑,但在海外資本開支支撐下,設備類等出口需求量不小,仍保持相對高位,下半年後下滑壓力會進一步體現;二是美中通脹差雖然預期收窄,但美國CPI增速料將下行緩慢,從而導致美中通脹差下行緩慢;三是當前人民幣貶值預期相對比較平穩,雖然出於穩增長的需要,政策有引導匯率貶值的傾向,但是過度貶值帶來資本流出同樣不利於穩增長的實現。因而我們判斷二季度貶值不會過快,經測算二季度人民幣匯率中樞大約在6.50-6.60。進一步考慮人民幣匯率的短期壓力位,一方面,我們從匯率中樞角度出發,4月份匯率均值大約在6.40左右,假設後續人民幣勻速貶值,那麼7月份貶值高點則對應到6.70-6.80;另一方面,從技術分析角度來看,對比2020年5月-2022年3月這一輪升值週期,本次人民幣貶值主要有三個阻力位,分別為38.2%、50.0%和61.8%斐波那契阻力位,其對應的人民幣匯率分別為6.63、6.73和6.83,越向上突破的難度越高,基於當前的上行勢頭和後續動力,我們判斷二季度最多突破50.0%阻力位,相應的匯率高點也在6.70-6.80。綜合而言,人民幣匯率貶值短期高點大概率在6.70-6.80。

進入三季度之後,美國經濟動能減緩,中國經濟相對二季度漸趨好轉,中美經濟週期分化減小,同時政策週期分化大概率也將邊際減弱,疊加美中通脹差走低、中美利差處於低位,人民幣貶值大概率持續,但節奏將放緩。隨着疫情受控和穩增長逐漸實現,下半年匯率將重回雙向波動,全年破“7”的風險極小。

2.人民幣貶值對不同行業的現實影響與資產表現

2.1.人民幣貶值利好的行業

人民幣貶值主要利好的行業在於:

一是本幣貶值、外幣升值帶來貿易條件改善,從而出口型行業相對受益。從我國各行業出口總額及其在總出口中的佔比來看,出口型行業主要是機械器具、電氣設備及其零件、紡織原料及紡織製品、雜項製品(傢俱、玩具、運動用品等)、賤金屬及其製品、化工製品等。

二是海外收入佔比較大的行業相對有利。上市公司的海外收入不僅包括出口收入,還包括境外子公司等業務收入,從2020年A股上市公司海外業務收入佔營業收入的比例來看,電子、家電、計算機、紡織服裝和基礎化工等行業比例均超過20%,美元相對於人民幣升值一定程度上可提升這些行業的人民幣實際收入。此外,建築、汽車、有色金屬、電力設備及新能源等海外收入絕對值也較高。

三是匯率貶值下輸入性通脹升温,有能力向下遊傳導成本、與國際價格聯動且國內庫存高的行業相對受益。人民幣相對於美元貶值,將進一步加劇輸入性通脹的壓力,國際定價產品的人民幣價格更高,但是有兩類行業會在輸入性通脹中相對受益,一類是可將成本向中下游傳導的行業,其增量利潤空間不受擠壓,並且存量利潤空間會加大,比如石油化工等;另一類是國際價格抬升對國內商品產生聯動效應、並且國內庫存佔比高的品種,比如小麥等農產品。

綜合而言,人民幣貶值主要利好的行業在於出口型行業或海外收入佔比較高的行業,以及有能力傳導成本、與國際價格聯動效應強且國內庫存高的行業,包括機電設備、紡織、傢俱家電、電子、計算機、基礎化工以及部分農產品行業。

2.2.人民幣貶值帶來不利的行業

人民幣貶值將會帶來不利的行業在於:

一是輸入性通脹壓力下難以轉移生產成本的企業將相對受損。我國主要進口的原材料包括石油、大豆、鐵礦石等,人民幣貶值意味着其進口價格的相對上升,從而對中下游行業產生不利的成本衝擊,比如交通運輸、養殖、鋼鐵、日用消費等領域。

二是進口價格的相對上升降低海外終端商品的吸引力,對經營進口商品的社服、零售等行業較為不利。尤其是在當前疫情衝擊下,對於可選的進口中高端商品消費能力受到嚴重衝擊,疊加進口價格的相對上升,進口品吸引力進一步下降,相應的社服、零售行業會受到一定影響。

三是美元債務較高的行業會因還款壓力上升而受損。人民幣貶值、美元升值下,那些擁有較高美元債務的企業將面臨更高的還款壓力,從A股上市公司來看,我國美元債/總資產較高的行業包括電子、農林牧漁、有色金屬、計算機、通信、交通運輸等,此外,建築、非銀金融等行業美元債務絕對值水平也較高。

綜合而言,人民幣貶值會帶來不利的行業在於上游原料依靠進口但又無法輕易轉移生產成本的行業、受進口消費品價格走高影響的行業以及美元債務較高的行業,具體來説包括交運、鋼鐵、日用消費、社服零售、有色金屬、通信等領域,電子、計算機在受益於海外收入較高的同時,也需關注美元債過高企業面臨的潛在損失,農業領域也需關注企業美元債佔比較高問題。

2.3. 人民幣貶值階段A股不同行業的表現

2015年以來,人民幣經歷了4段時間較長、幅度較大的貶值週期。從美元兑人民幣匯率可看出,2015年“811匯改”以來,大約有4個較大的貶值週期,分別為2015年8月10日-2017年1月3日、2018年4月19日-2018年10月31日、2019年4月17日-2019年9月2日、2020年1月20日-2020年5月28日。

綜合覆盤2015年以來四次貶值週期中各行業股指的表現,我們以貶值週期結束相對於貶值週期開始股指的相對變動作為貶值週期中的變動,再考慮四次週期的平均變動幅度,發現貶值週期中A股整體表現不佳,但行業表現角度跟匯率貶值的基本面邏輯存在差異:

1.其中大消費、大金融整體表現相對較好,與匯率貶值的邏輯脱敏,更多與交易、風格以及逆週期調節等政策因素關聯性更大。

2. 而傳媒、綜合金融、交通運輸、鋼鐵、計算機、通信、國防軍工、機械等行業處於相對更弱勢的地位,這與貶值不利驅動較為一致。