本文來自格隆匯專欄:樊繼拓,作者:樊繼拓、李暢等

核心觀點

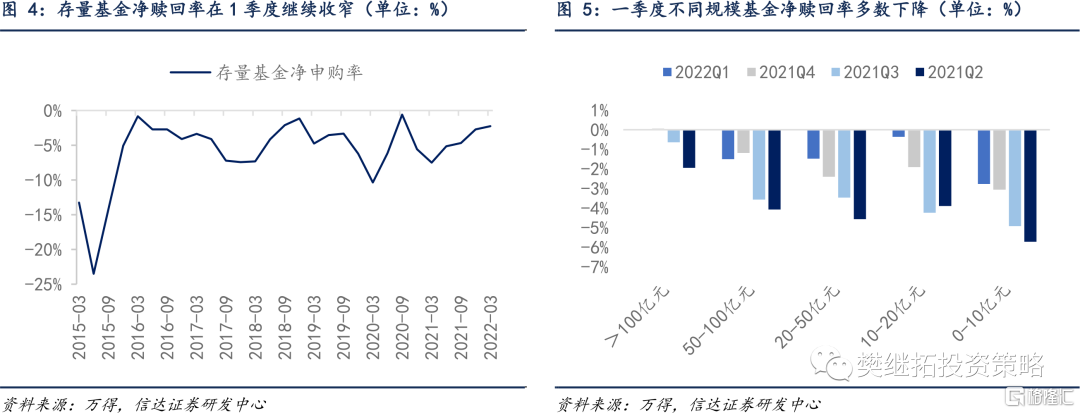

主動偏股型基金份額相比去年四季度比較平穩,新成立基金髮行放緩、存量基金淨贖回壓力繼續減弱。(1)主動偏股型基金份額合計為32454億,略低於去年四季度。(2)一季度新發基金份額1699億份,較去年四季度繼續回落。(3)一季度存量基金淨贖回262.8億份,贖回壓力仍然較低。存量基金淨贖回率中位數繼續收窄。

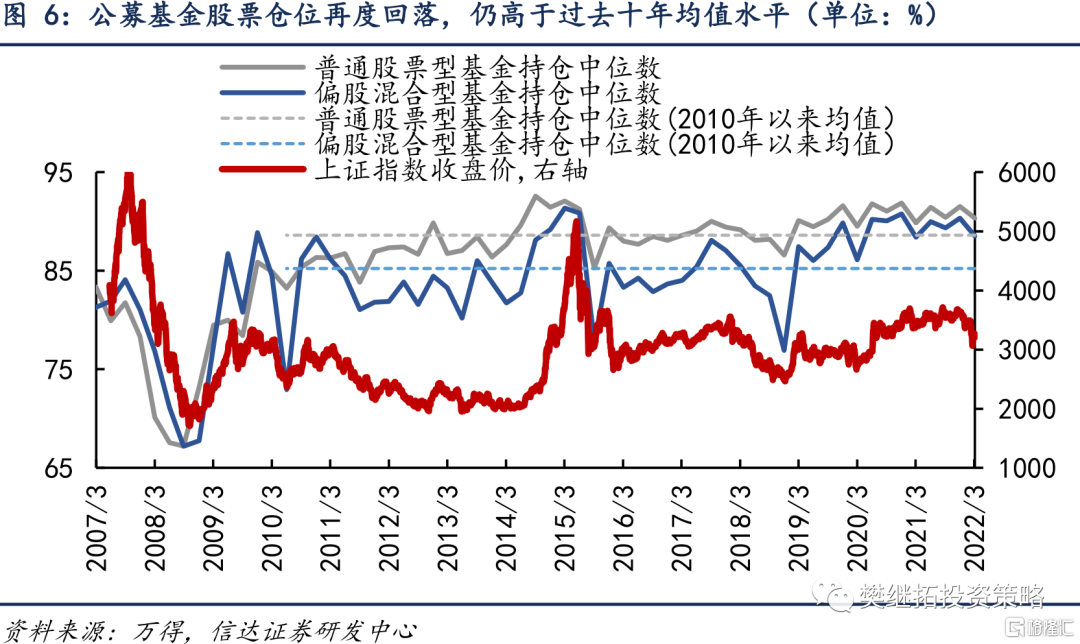

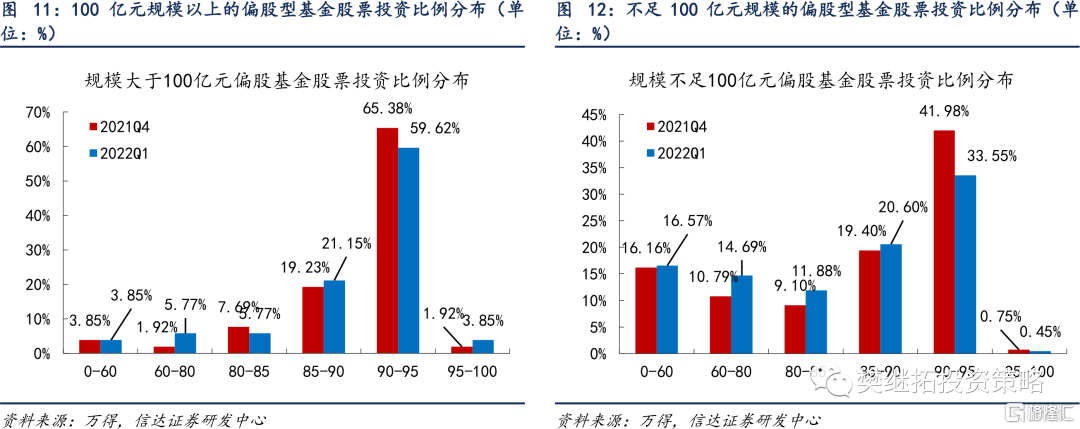

股票倉位回落,不同規模基金均有減倉。(1)2022Q1普通股票型、偏股混合型、靈活配置型基金持股比例分別為90.32%、88.5%、80.49%,較2021Q4分別下降1.2、1.83和3.67個百分點。(2)規模大於100億元和規模不足100億元的偏股基金持倉水平在90%以上的數量佔比分別環比下降3.85和8.73個百分點。

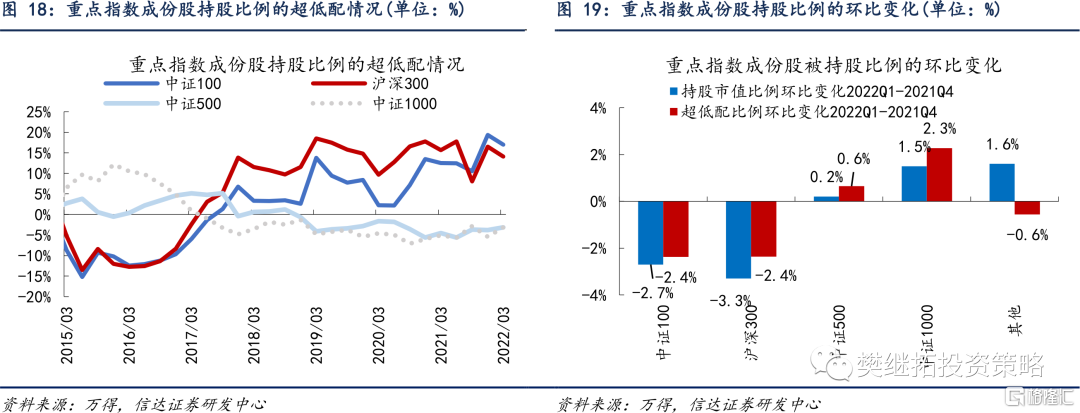

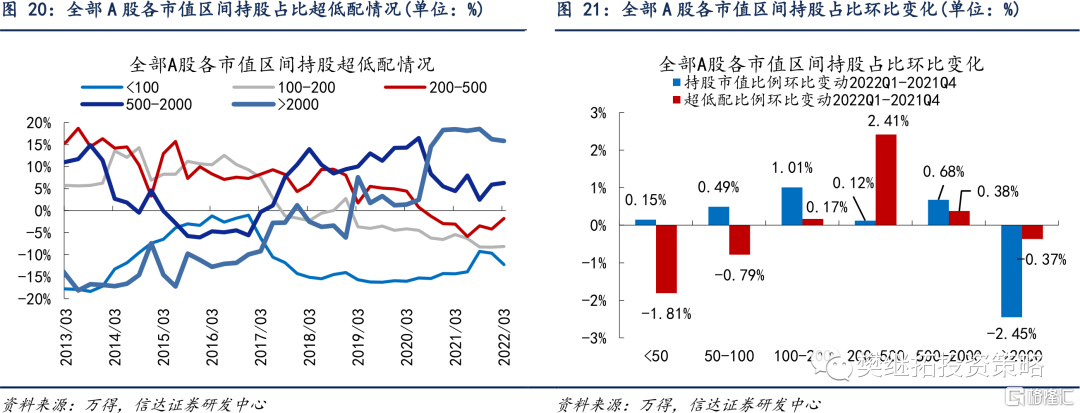

基金持倉對中等市值風格配置比例明顯增加。(1)一季度主動偏股型基金超配中證100和滬深300指數成分股比例均環比下降2.37個百分點。(2)一季度主動偏股型基金對200-500億元市值股票的超低配幅度回升最大,達到2.41個百分點;對2000億元以上市值股票的超配幅度略下滑0.37個百分點;對100億元以下市值股票的低配幅度較去年四季度擴大2.6個百分點。

一季度基金重點加倉中上游週期和金融地產等低估值防禦板塊。(1)煤炭、有色金屬和化工等週期資源品行業持倉佔比均有提升。(2)低估值防禦板塊繼續獲得增配,包括穩增長相關的金融地產、基建產業鏈、公用事業等板塊。(3)消費板塊分化,醫藥生物、農林牧漁獲增持。而食品飲料、汽車、家電等板塊受到減持。(4)成長板塊除了前期超跌的通信之外,普遍獲得減持。電子減持幅度較大,電力設備配置比例平穩。

基金一季度大幅增配金融、週期,減配成長。一季度公募基金在必選消費、可選消費、成長、金融、週期的持股市值佔比環比變化依次為0.19%、-0.49%、-3.9%、1.34%、2.42%。一季度基金大幅增配了週期板塊,可選和必選消費超配比例也有提升,成長板塊被減配。由於持倉佔比提升幅度低於市值佔比,金融板塊低配幅度擴大。

行業和個股持倉集中度下降。(1)行業層面來看,一季度行業偏離度(前三行業)的讀數為18.45%,相較去年四季度環比減少2.43個百分點。(2)個股層面來看,一季度重倉股數量佔全部A股的比例為44.8%,相較四季度環比增加2.5個百分點,個股持倉集中度仍處在下降趨勢中。

報吿正文

1

主動偏股基金份額平穩,存量贖回壓力繼續減弱

主動偏股型基金份額與去年四季度基本持平,新成立基金髮行繼續放緩、存量基金淨贖回壓力進一步減弱。

截至4月22日,2022年一季度主動偏股型基金季報披露率已經達到98%,基本披露完成。已經披露的基金季報顯示主動偏股型基金份額合計為32454億,去年四季度份額為32719億,一季度份額與去年四季度基本持平,繼續小幅回落。分基金類型來看,偏股混合型基金20809億份,環比減少69億份;普通股票型基金3995億份,環比減少43億份;靈活配置型基金7650億份,環比減少153億份。

從申購與贖回力量來看,新基金髮行繼續放緩、存量基金淨贖回壓力減弱。(1)2022年一季度,新成立基金份額1699億份,較去年四季度繼續降低。(2)普通股票和靈活配置型基金從淨申購轉變為淨贖回。2022年一季度,主動偏股型基金存量基金淨贖回124.7億份,相比去年四季度的303.1億份進一步減少。偏股混合型基金淨贖回66.8億份,普通股票型基金淨贖回18.3億份、靈活配置型基金淨贖回39.7億份。(3)存量基金淨贖回率(淨贖回份額/基金總份額)的中位數由四季度的2.71%繼續收窄至2.26%,環比變動0.45個百分點。(4)除中等規模(50-100億)基金贖回力量加強外,其他規模基金贖回力量繼續減弱。規模超過100億的基金去年四季度的淨贖回率中位數為0.05%,到今年一季度轉為淨申購0.01%。規模介於50億元與100億元之間的基金淨贖回率中位數從去年四季度的1.19%上行到1.5%,贖回壓力有所增加。規模在10-20億元的基金淨贖回率從去年四季度的1.91%下降到0.37%。規模不足10億元的基金淨贖回率中位數從去年四季度的3.06%下降到2.77%。

2

股票倉位回落,不同規模基金均有減倉

2022年一季度公募基金持倉環比去年四季度回落。一季度A股持續調整,公募基金持倉中位數較去年四季度回落。從各類主動型基金持股比例中位數來看,2022Q1普通股票型基金持股比例為90.32%,相比2021Q4小幅下降1.2個百分點;2022Q1偏股混合型基金持股比例為88.5%,較2021Q4下降1.83個百分點;2022Q1靈活配置型基金持股比例為80.49%,較2021Q4降低3.67個百分點。2010年以來普通股票型和偏股混合型基金各季度持股比例中位數的均值分別為88.59%和85.22%,當前兩類基金的倉位水平仍然保持在過去十年均值水平以上。

從主動型基金持倉分佈來看,一季度高倉位公募基金數量佔比較去年四季度明顯回落。從全樣本股票型基金來看,持股水平在90%以上的數量佔比為35.18%,較去年四季度下降8.46個百分點。分基金類型來看,普通股票型基金持倉水平在90%以上的數量佔比為52.05%,環比下降11.44個百分點;偏股混合型及靈活配置型基金持倉水平在90%以上的數量佔比分別降低了11.75和3.83個百分點。

分基金規模來看,不同規模基金均在減倉。規模大於100億元偏股基金持倉水平在90%以上的數量佔比為63.46%,環比下降3.85個百分點;而規模不足100億元偏股基金持倉水平在90%以上的數量佔比則為34%,環比下降8.73個百分點。

3

創業板超配比例小幅反彈,主板低配比例擴大

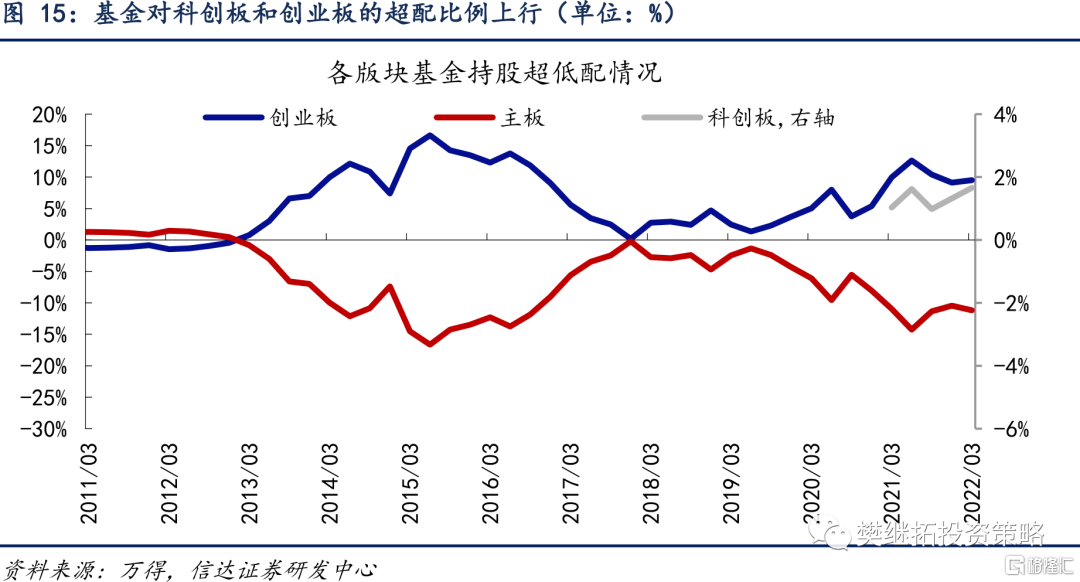

以A股各板塊自由流通市值的佔比為基準,一季度公募基金持倉繼續超配創業板和科創板,低配主板。從變動趨勢上看,對科創板和創業板的超配比例上升,而對主板的低配比例擴大。

以上述主動型權益基金重倉股為樣本,截至2022年一季度公募基金對主板、創業板和科創板的持股佔比分別為75.57%、19.65%和4.77%,與去年四季度相比,科創板持倉佔比提升0.47個百分點,主板和創業板持倉佔比分別下降0.22和0.25個百分點。

以各板塊自由流通市值佔比為參考,公募基金對創業板、科創板的超配幅度分別為9.52%和1.66%,對主板的低配幅度為11.18%,環比來看2022Q1創業板超配比例增加0.4個百分點,科創板超配比例提升0.34個百分點,主板低配比例擴大0.75個百分點。從變動趨勢上看,主動偏股型基金對科創板的超配比例在去年3季度之後已連續兩季提升。對創業板的超配比例自去年2季度以來持續下滑,最新一個季度小幅反彈。而主板的低配比例收窄的趨勢未能延續,最新一季低配比例擴大。

4

基金持倉對中等市值風格配置比例明顯提升

4.1 大市值風格略佔優,基金持有的中小市值風格佔比提升

一季度市值風格保持均衡,大市值風格略微佔優,主動偏股型基金中靈活配置型基金有相對收益。一季度大市值風格佔優。主要寬基指數在一季度均下跌,其中代表小盤風格的中證1000指數在去年4季度表現較強,一季度轉為下跌14.5%,上證50、中證100和滬深300等代表大盤風格的指數也由漲轉跌,下跌幅度低於小盤風格。主動偏股型基金絕對和相對收益都偏弱,靈活配置型基金表現相對抗跌,下跌幅度為11.7%。普通股票型基金下跌15.8%,偏股混合型基金跌16.2%,表現甚至弱於主要寬基指數。

一季度主動偏股型基金持有的中小市值風格佔比提升。一季度主動偏股型基金仍然超配代表大市值風格的中證100和滬深300指數成分股,超配幅度分別為16.97%和14.1%。中證100和滬深300的超配比例均環比下降2.37個百分點。對於中證500和中證1000,基金超配幅度為-3.16%和-3.17%。中證1000的低配幅度較去年四季度縮小2.28個百分點,中證500低配幅度也縮小了0.65個百分點。一季度市場風格較為均衡,基金對中小市值風格的關注提升。

4.2 偏股基金對中等市值風格配置比例明顯增加

一季度主動偏股型基金對中等市值風格配置比例增加。截至2022年一季度,主動偏股型基金對2000億元以上市值股票的超配幅度為15.83%,較去年四季度微降0.37個百分點;對200-500億元市值股票的低配幅度為-1.75%,較去年四季度收窄2.41個百分點,提升幅度最大;對100億元以下市值股票的低配幅度為-12.24%,絕對值較去年四季度擴大2.6個百分點。今年市值風格均衡,大盤風格略微佔優,不過基金對於中等市值風格持倉增加最為明顯。

4.3 主板中等市值股票超配幅度提升,創業板超大市值股票超配比例回落

考慮到不同上市板的龍頭股的行業風格鮮明且有較大差異,我們進一步觀察主動偏股型基金在主板和創業板/科創板上市值偏好的差異。

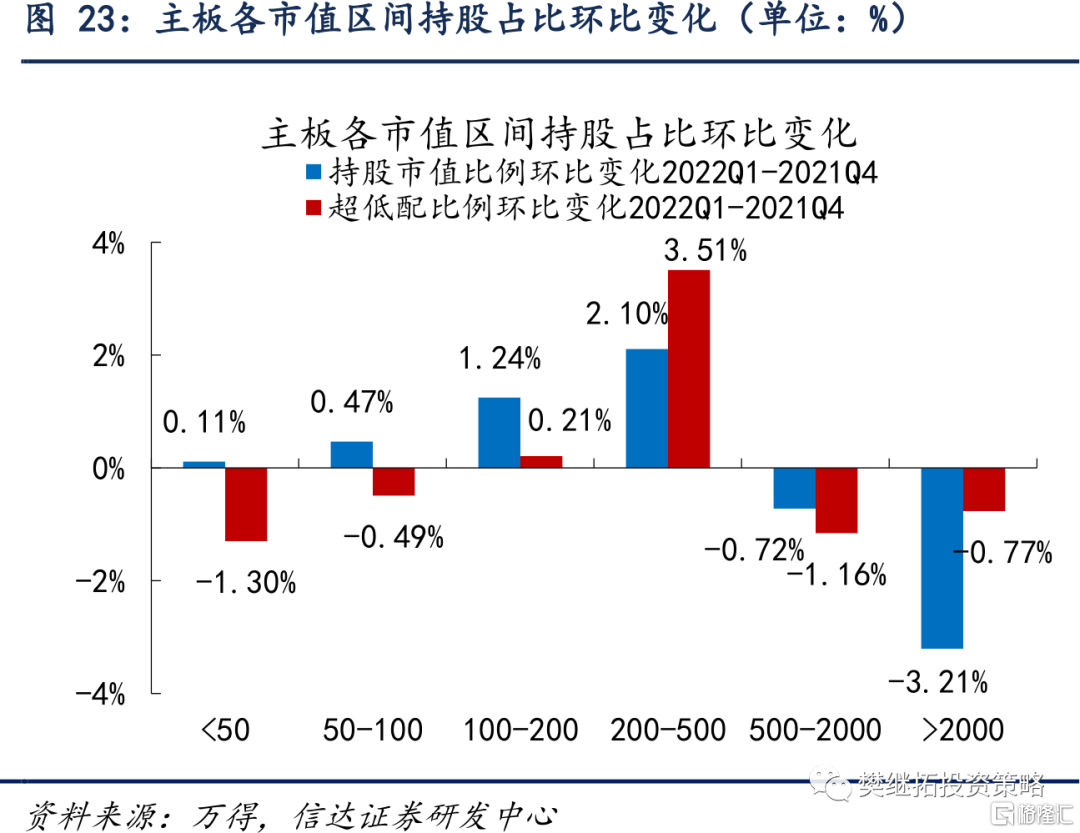

主板方面,超大市值股票超配幅度繼續下降,中等市值股票超配幅度回升。從2020年三季度到2022年一季度,主動偏股型基金對主板中2000億元以上市值股票的超配幅度已連續六個季度下降,一季度對500-2000億元市值股票超配4.10%,較去年四季度下降1.16個百分點。對於市值在500億以下的股票仍在低配,市值在100億以下的小市值股票四季度的低配程度環比所有擴大。

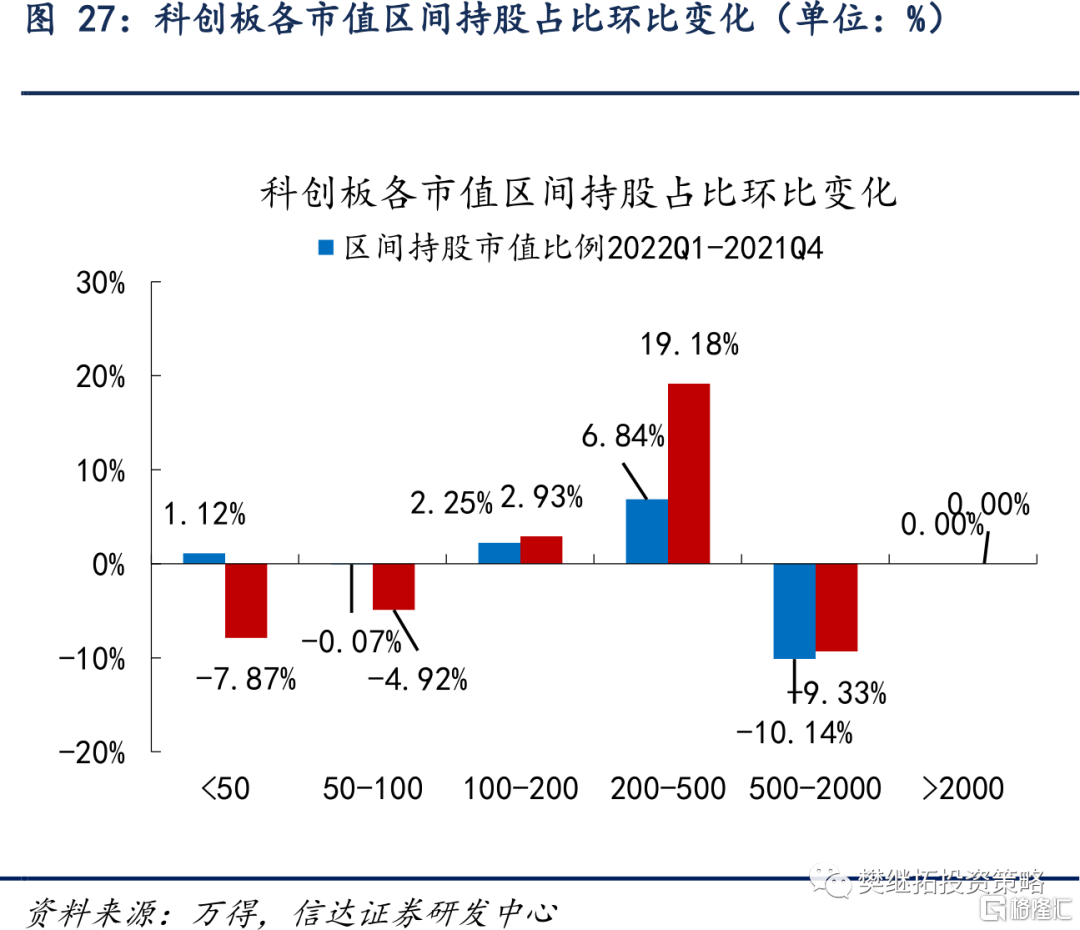

創業板方面,主動偏股型基金對超大市值股票超配幅度大幅降低,小市值低配幅度擴大,而對大中市值超配幅度提升。主動偏股型基金對創業板中2000億元以上市值股票的超配幅度達到21.59%,環比下降9.42個百分點;對於創業板中500-2000億元市值股票的超配幅度為17.75%,較去年四季度大幅上升11.02%;對小於50億元市值股票的低配幅度為-13.98%,低配幅度較去年四季度擴大4.37個百分點。科創板方面,主動偏股型基金一季度對科創板中500-2000億市值股票的超配幅度達到33.25%,較去年四季度降低上升9.33個百分點;對於200-500億市值股票的超低配幅度則從去年四季度的低配-0.35%提升到超配19.18%。對小於100億元市值股票的低配幅度則擴大了12.79個百分點。

5

基金重點加倉週期和低估值板塊,減倉成長

5.1 重倉股加權市盈率較去年四季度下降

一季度價值風格佔優。整體來看,一季度價值風格佔優,1月價值相對成長風格的超額收益持續上升。2月中旬到3月末進入風格拉鋸狀態,國證價值指數相較國證成長指數的比價持續震盪。

一季度偏股型公募基金重倉股加權市盈率較去年三四季度繼續下降。我們以公募基金重倉股的市值加權P/E來刻畫機構投資者對於價值或成長的風格偏好。偏股型公募基金重倉股的加權市盈率從去年三季度末的高點72x下降至四季度末的46x,今年一季度末繼續下降到22x。而同期滬深300指數PE僅僅從14x小幅降低至12x。這意味着一季度偏股基金仍然有加倉低估值板塊的傾向。

5.2 週期和金融地產等低估值板塊是基金加倉的重點方向

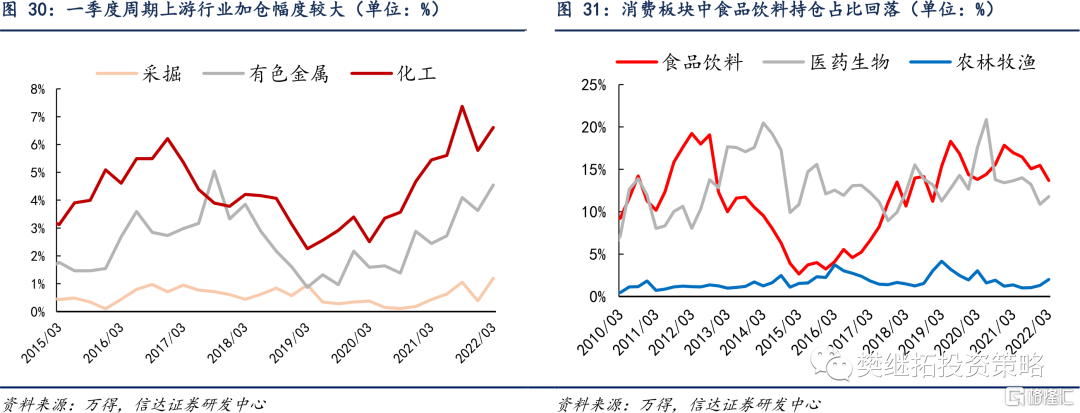

行業配置方面,2022年一季度基金加倉行業集中在中上游週期和金融地產等低估值防禦板塊。第一,偏中上游的週期板塊獲得較多增持。一季度商品價格持續上漲,煤炭、有色金屬和化工等週期資源品行業持倉佔比均有提升。第二,在股市盈利下行初期、穩增長政策發力、利率環境偏緊等背景下,低估值防禦板塊繼續獲得增配。包括穩增長相關的金融(銀行)、地產、基建產業鏈、公用事業等板塊。第三,消費板塊出現分化。過去1年半受到較多減持的醫藥生物以及有景氣反轉預期的農林牧漁獲增持。而必選消費中食品飲料、汽車、家電等板塊受到減持。第四,成長板塊除了通信之外,普遍獲得減持。電子板塊減持幅度較大,但同為熱門賽道的電力設備配置比例仍然較為堅挺,和2021年四季度基本一致。

5.3 一季度偏股型公募基金分板塊、分行業持倉明細

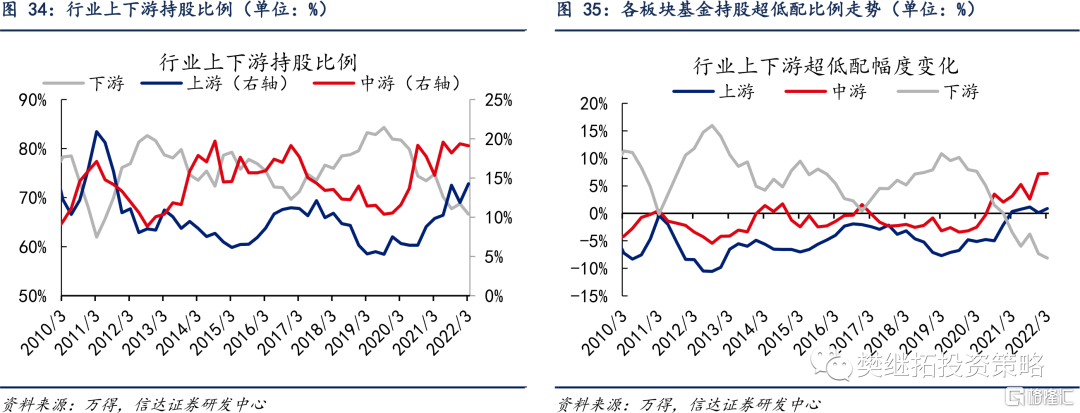

公募基金一季度大幅加倉上游行業,中游持倉佔比微降,減倉下游行業。

一季度公募基金持倉市值佔比中,上、中、下游持倉佔比依次為14.29%、19.11%和66.6%,環比去年四季度分別上升2.42%、下降0.27%和2.15%。上、中、下游超低配比例依次為0.86%、7.26%和-8.12%。相比去年四季度,上游超配比例上升0.73個百分點,中游超配比例小幅上升0.07個百分點,下游低配比例擴大0.79個百分點。

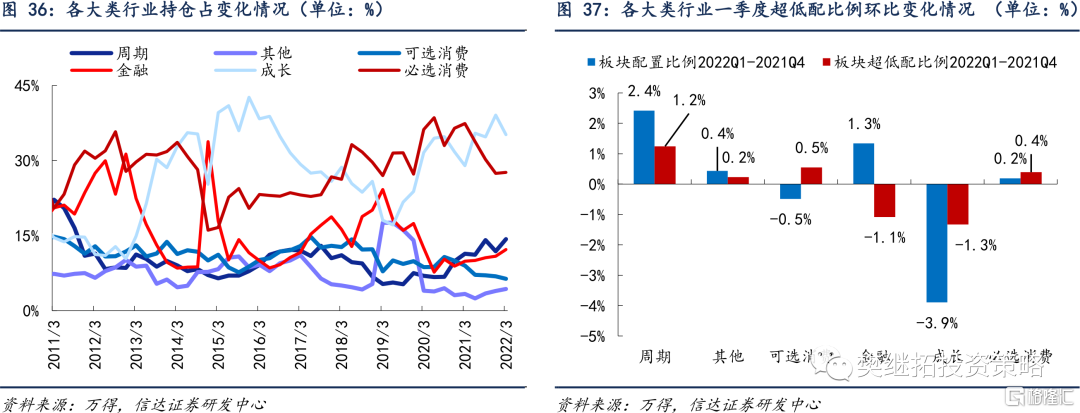

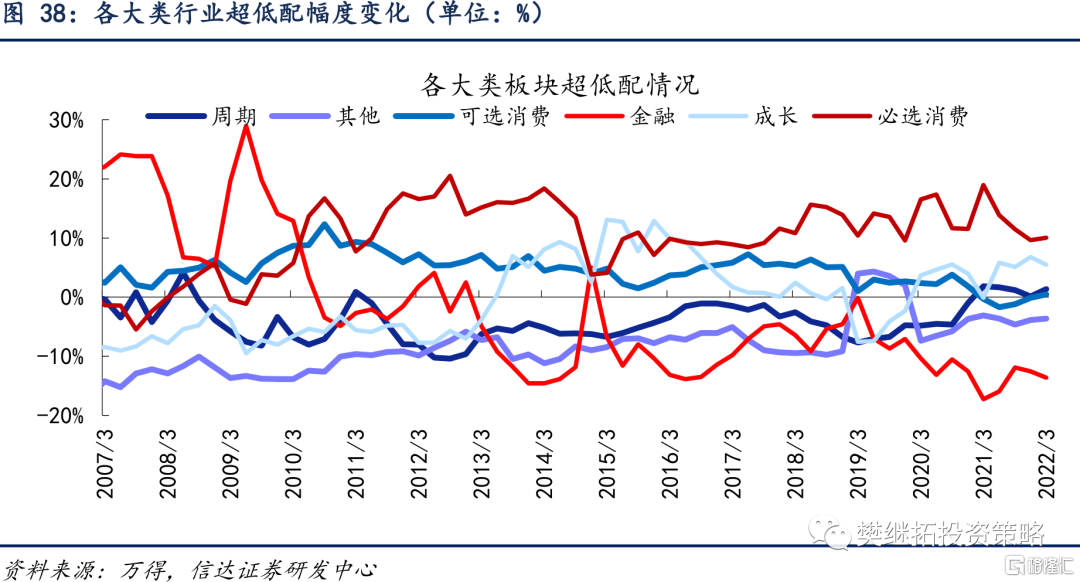

公募基金一季度大幅增配週期和金融,減配成長和可選消費。分大類板塊來看,一季度公募基金在必選消費、可選消費、成長、金融、週期及其他板塊的持股市值佔比依次為27.64pct、6.36 pct、35.16 pct、12.2 pct、14.29 pct。與2021年四季度相比,環比變化依次為0.19%、-0.49%、-3.9%、1.34%、2.42%和0.43%。一季度基金大幅增配了週期和金融板塊,並提高了以基建產業鏈為主的其他板塊佔比,並對去年四季度持倉比例最高的成長板塊進行了減持。消費板塊自2021年第二季度以來已被連續減配4個季度,不過一季度減配幅度已收窄至0.29%。

相比各板塊自由流通市值佔比,一季度公募基金仍超配成長和必選消費。從環比變化來看,週期、可選和必選消費超配比例提升。成長超配比例回落。一季度,必選消費、可選消費、週期、成長板塊的超配比例分別為10.03%、0.45%、1.38%、5.46%,金融低配-13.64%。相比去年四季度,週期的超配比例提高1.25個百分點,可選和必選消費的超低配比例分別提高0.55和0.39個百分點,其中可選消費由低配變為超配。成長的超配比例降低1.33個百分點。而金融的低配比例擴大1.08個百分點。

基金持倉佔比較多的成長和消費板塊低迷,一季度基金收益出現較大回撤。一季度所有風格指數均下跌,金融與週期風格比較抗跌,跌幅分別為-3.33%和-10.14%。成長和消費風格的跌幅分別達到-20.74%和-15.27%。一季度主動偏股型基金增配週期與消費,減少了對金融的配置。受基金持倉較多的消費和成長板塊持續調整影響,一季度主動偏股型基金收益出現較大回撤。

分行業來看,一季度公募基金增持較多的是金融地產、週期和醫藥板塊。銀行和房地產、中游的有色金屬、化工等週期板塊持倉佔比提升較多,醫藥、採掘(煤炭)、農林牧漁也有較多加倉。其他資金流入的方向包括通信、低估值的基建產業鏈等。減持較多的行業包括電子、食品飲料、非銀金融、汽車和國防軍工等。

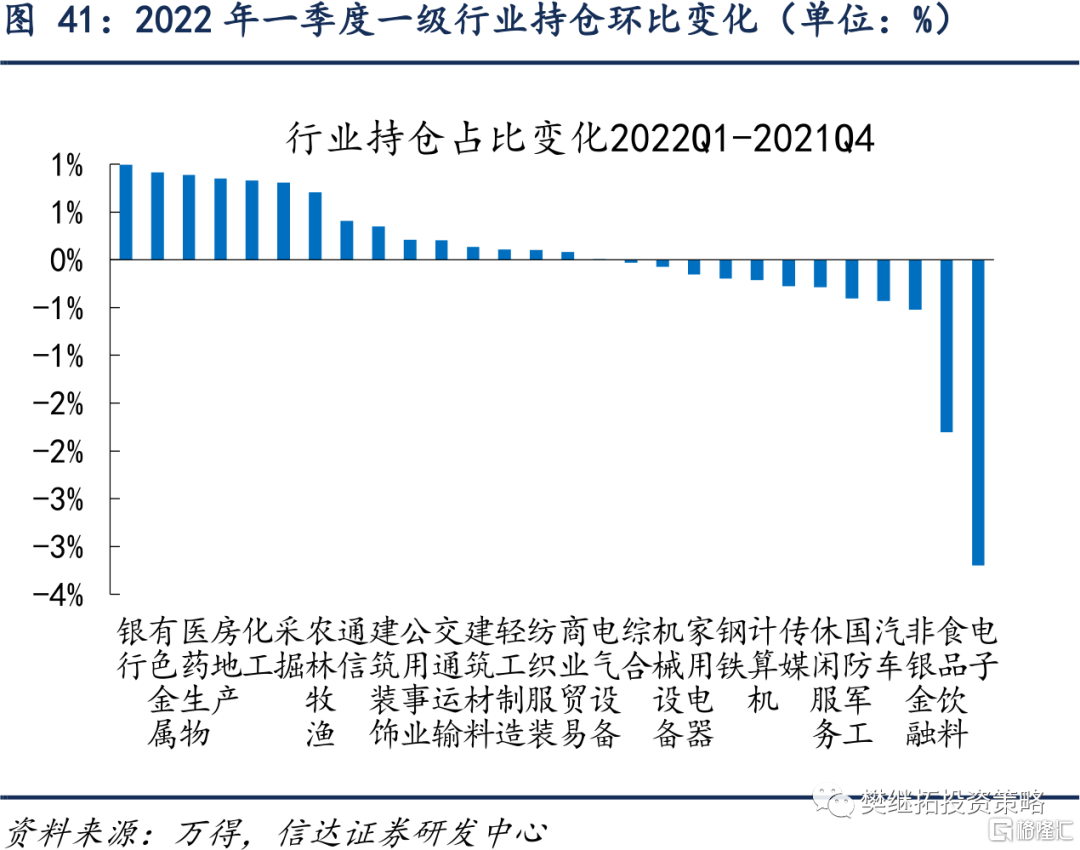

一級行業中,一季度公募基金持倉佔比前五的行業為食品飲料、電氣設備、醫藥生物、電子和化工,持倉佔比依次為13.67%、13.3%、11.77%、11.40%、6.62%。一季度公募基金對銀行、有色金屬、醫藥生物、房地產、化工的持倉佔比提升較大,環比變化依次為0.99%、0.92%、0.89%、0.85%和0.83%。電子、食品飲料、非銀金融、汽車、國防軍工佔比降幅較大,環比變化依次為-3.2%、-1.81%、-0.52%、-0.43%和-0.4%。

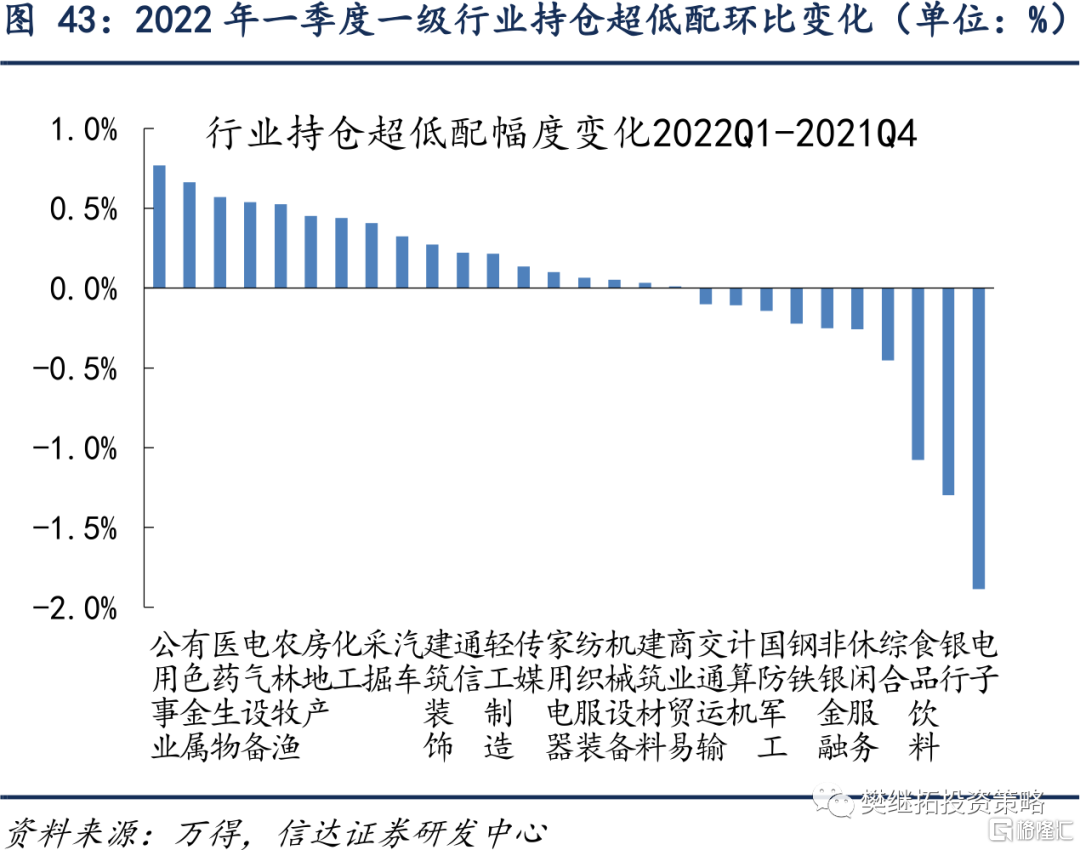

一級行業中,一季度公募基金超配電氣設備、食品飲料、電子、醫藥生物和化工,超配比例依次為7.25%、7.14%、4.07%、2.46%和1.2%。低配銀行、傳媒、非銀金融、房地產和公用事業,低配比例依次為-7.95%、-4.65%、-4.55%、-0.96%和-0.87%。從環比變化上來看,一季度公募基金超低配環比變化與去年四季度差別較大,環比增幅最大的是公用事業,超配比例增加0.77%,其次是有色金屬、醫藥生物、電氣設備和農林牧漁,超配比例分別增加了0.66%、0.57%、0.54%和0.53%。電子、銀行、食品飲料、休閒服務和非銀金融超配比例下降的幅度最大,分別為-1.89%、-1.3%、-1.08%、-0.26%和-0.25%。

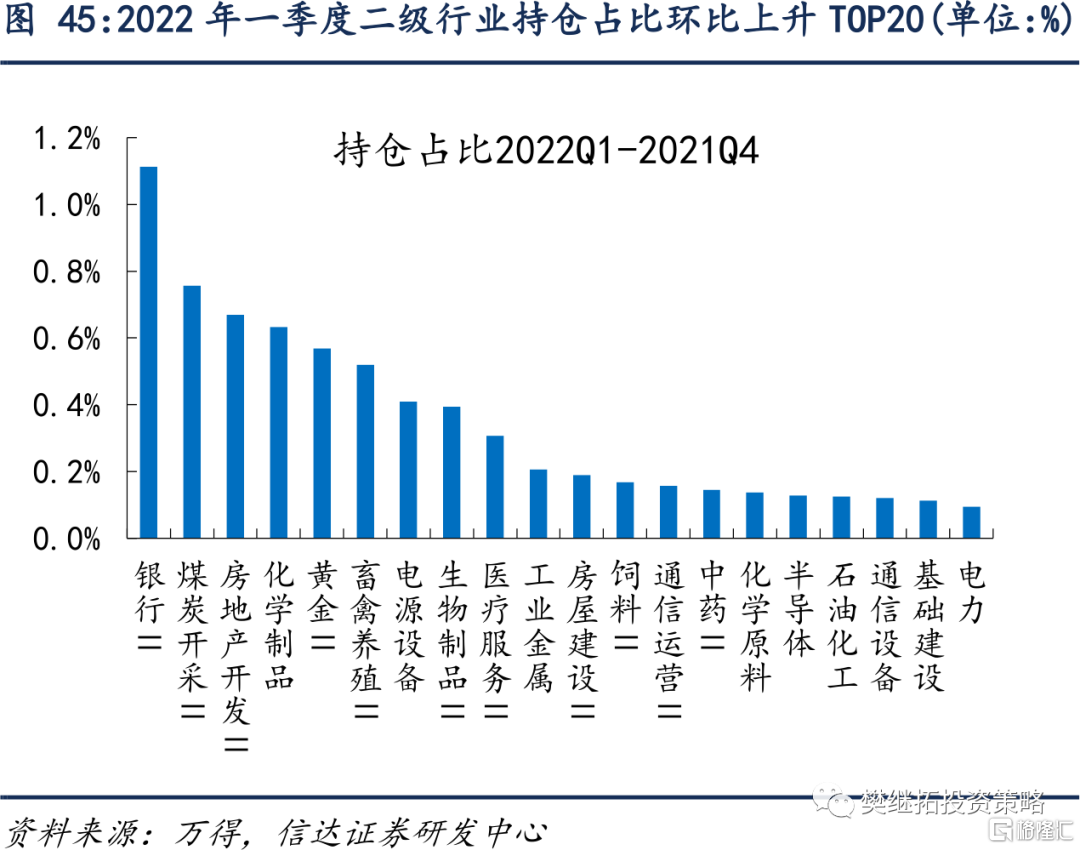

二級行業中,基金持倉佔比明顯提升的板塊有銀行與房地產開發、煤炭開採、化學制品和黃金,對金融地產和中上游週期板塊子行業有較多的增配。而去年景氣度較高板塊和成長板塊中,電子製造、飲料製造、光學光電子、證券和航空設備等子行業基金持倉佔比下降幅度較大。2022年一季度公募基金持倉佔比提升排名前五的二級行業為銀行、煤炭開採、房地產開發、化學制品和黃金,分別提升1.11%、0.76%、0.67%、0.63%和0.57%,四季度公募基金持倉佔比下降排名前五的行業為電子製造、飲料製造、光學光電子、證券和航空設備,分別下降1.86%、1.29%、0.87%、0.48%和0.29%。一季度公募基金超配行業仍然以消費和成長為主,超低配比例相比去年四季度提升幅度排名前五的行業為電源設備、醫療服務、半導體、證券和畜禽養殖,分別提升0.87%、0.44%、0.43%、0.4%和0.38%;超低配比例下降排名前五的行業為電子製造、飲料製造、保險、光學光電子和鋼鐵,分別下降1.34%、0.68%、0.6%、0.59%和0.26%。

6

行業和個股持倉集中度下降

我們從兩個維度來觀測公募偏股型基金的持倉集中度,分別是行業層面和個股層面。

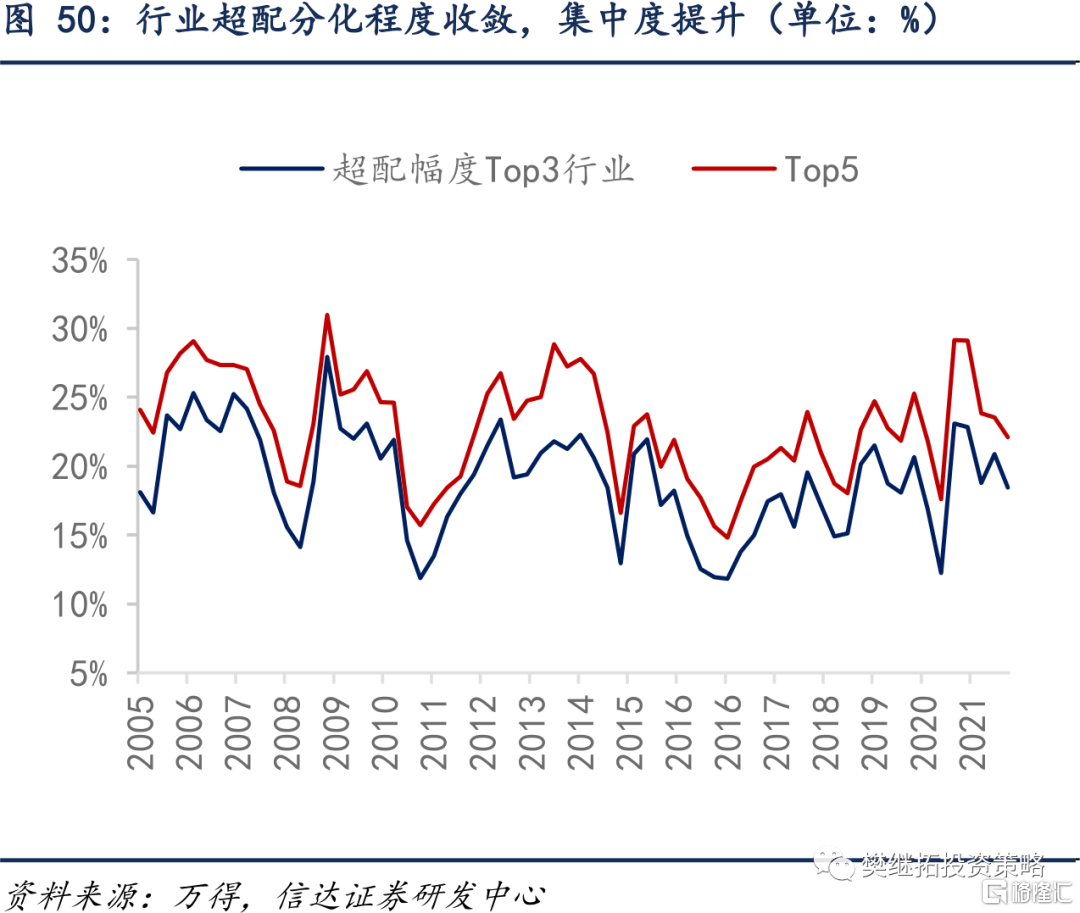

行業層面來看,持倉集中度較去年四季度降低。(1)公募基金一季度超配程度最高的前五行業依次為電氣設備(超配幅度7.25%)、食品飲料(7.14%)、電子(4.07%)、醫藥生物(2.46%)、化工(1.2%)。相較去年四季度,除了電氣設備排名提升1位之外,其他行業排位沒有變化。超配幅度TOP3和TOP5行業的超配比例均有下降,其中食品飲料和電子的超配比例降幅較大。(2)我們統計申萬一級行業每個季度的超配幅度,並計算排名前三/前五行業的加總超配幅度,並將此定義為基金持倉的行業偏離度。截至2022年一季度,行業偏離度(前三行業)為18.45%,相較去年四季度環比減少2.43個百分點;行業偏離度(前五行業)為22.11%,相較去年四季度環比減少1.42個百分點。整體上看,基金持倉的行業偏離度減少,集中度下降。

個股層面來看,持倉集中度繼續下降。我們統計每期成為基金重倉股的股票數量,並計算重倉股數量佔全部A股的比例,這一比值越低則表明個股層面上的持倉集中度在提高。截至2022年一季度,重倉股數量佔全部A股的比例為44.8%,相較四季度環比增加2.5個百分點。個股持倉集中度仍在下降趨勢中。

風險因素:基金重倉股所反映出的信息與全部持倉對應的信息有偏差;基金重倉股信息的公佈存在時滯,無法反映最新情況。