本文來自格隆匯專欄:興證宏觀王涵,作者: 王涵 卓泓 等

投資要點

近期,俄烏局勢開始呈現明顯的溢出效應。

俄烏衝突的供給衝擊不僅限於油價—通脹鏈條,還有糧食;

局部糧食短缺風險在東歐、南亞、北西非、南美更為突出;

俄烏衝突對地緣政治產生的影響:逆全球化或將加劇。

“糧食、能源”或將成為地緣政治博弈中的籌碼,加劇逆全球化;

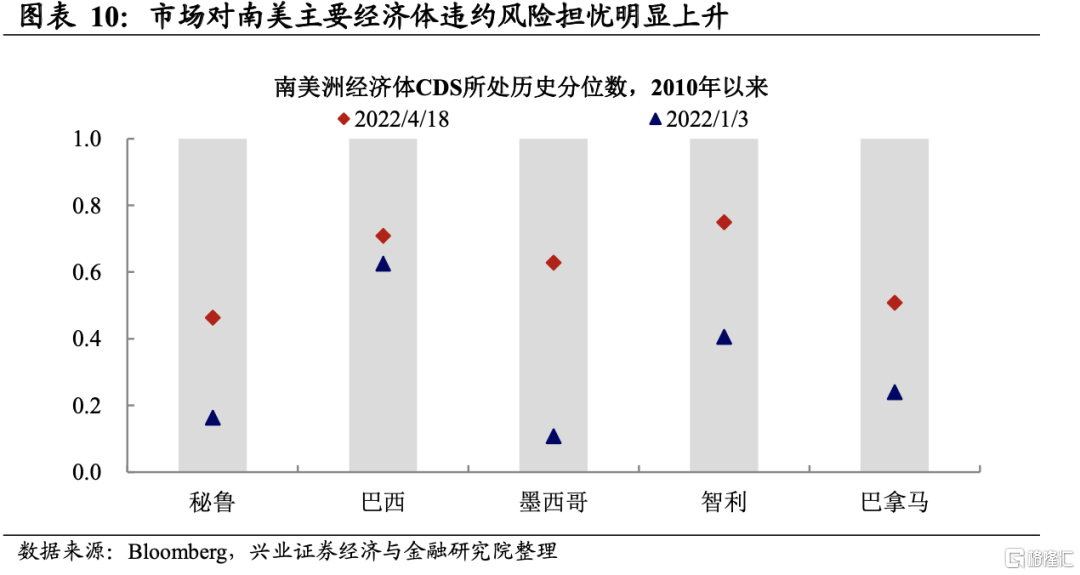

市場已經開始關注俄烏衝突導致的能源和糧食的短缺溢出效應——南美股市顯著回調,部分新興經濟體債務違約風險顯著上升;

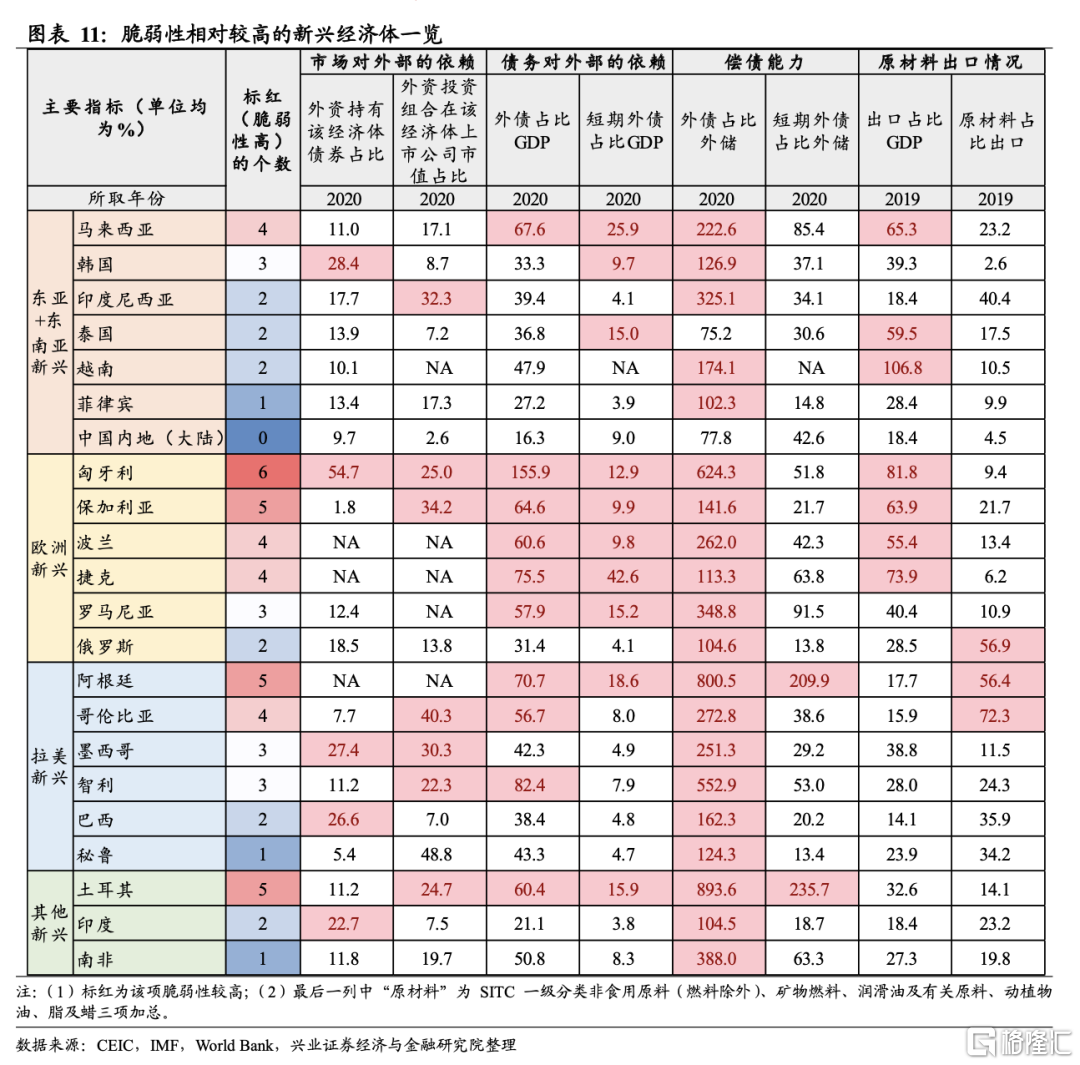

外債佔比較高、外儲覆蓋較低的經濟體——包括土耳其、阿根廷、匈牙利、保加利亞等——脆弱性相對比較高;

除糧食外,關注美元及全球金融和貨幣體系的潛在風險。

參考1970年代全球經濟與金融市場的大動盪,其背景也是美元與商品兩大因素共振;

居安思危,商品和美元這兩隻“灰犀牛”未來的走勢,值得我們密切關注;

對中國的影響與啟示:直接衝擊可控,構築外部安全墊。

糧食、能源的直接衝擊處於可控範圍內;

但全球經貿體系更加碎片化,對中國出口將形成挑戰;

除了“做好自己的事”之外,東亞、東南亞、南亞經濟體或是關鍵。

風險提示:美歐滯脹風險超預期,新興市場債務風險超預期,地緣政治風險超預期。

俄烏衝突的外溢效應:局部糧食危機風險上升

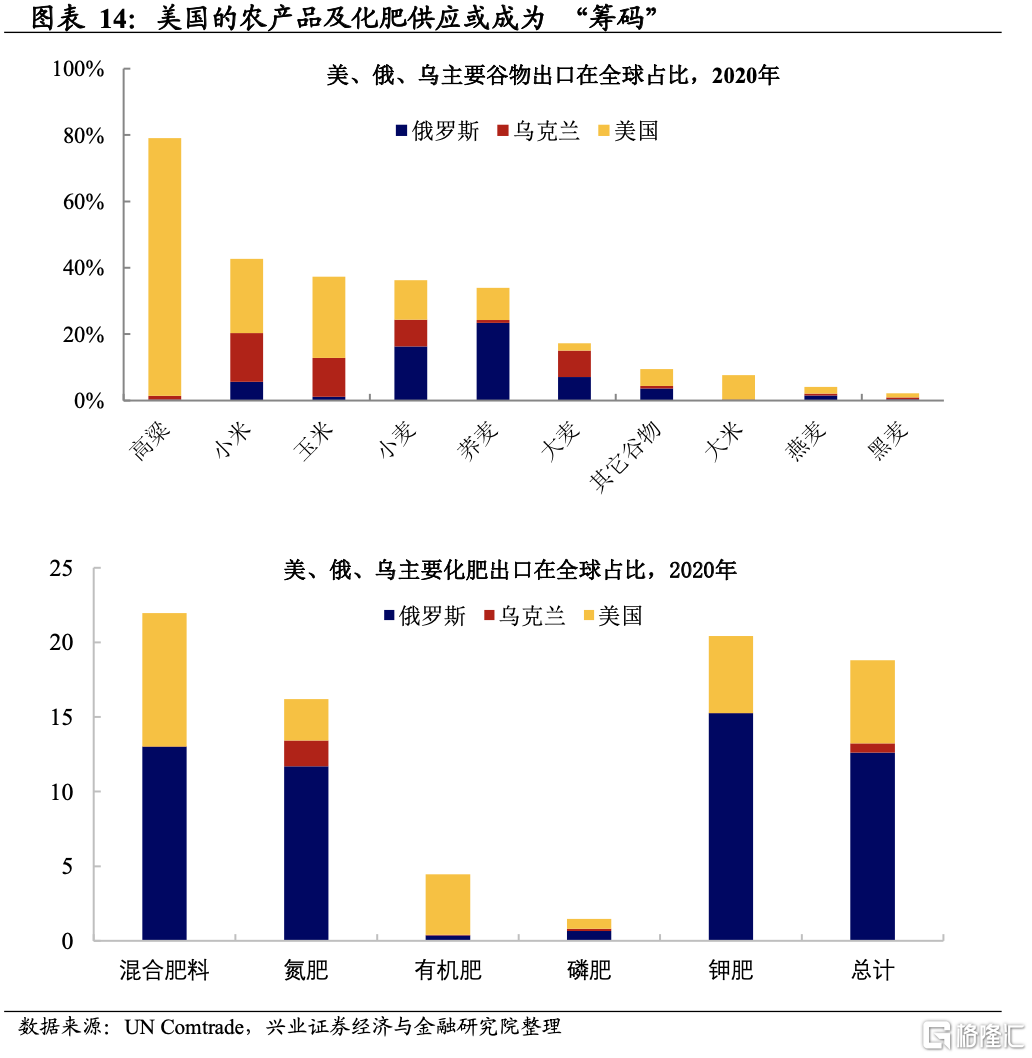

俄羅斯和烏克蘭在全球農產品鏈條扮演至關重要的角色。除能源外,俄羅斯和烏克蘭也是全球農產品產業鏈上的重要一環,為全球供給大量的農作物和化肥:

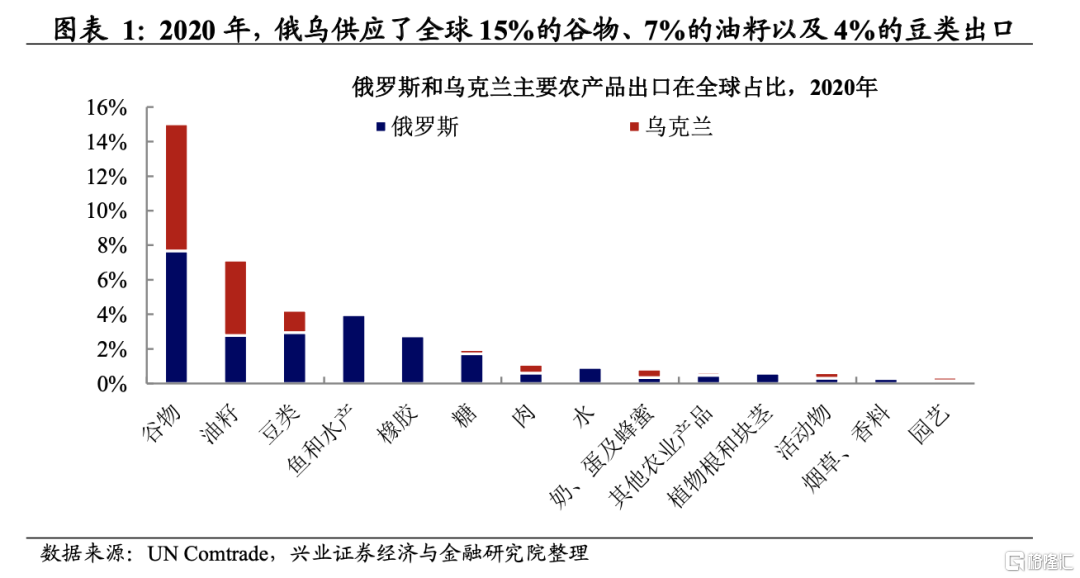

俄羅斯和烏克蘭是全球重要的農產品出口經濟體。俄羅斯和烏克蘭出口的穀物佔全球出口的15%,油籽、豆類、魚和水產等農產品在全球出口佔比較高。穀物出口中,俄烏的小麥、蕎麥、小米、大麥等農產品的全球供應占比均在15%以上。

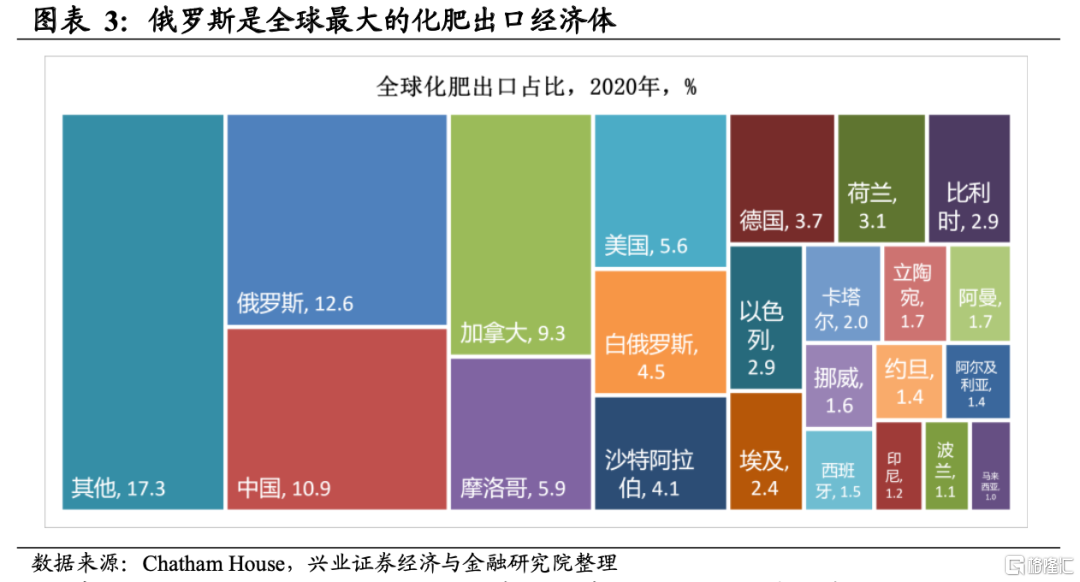

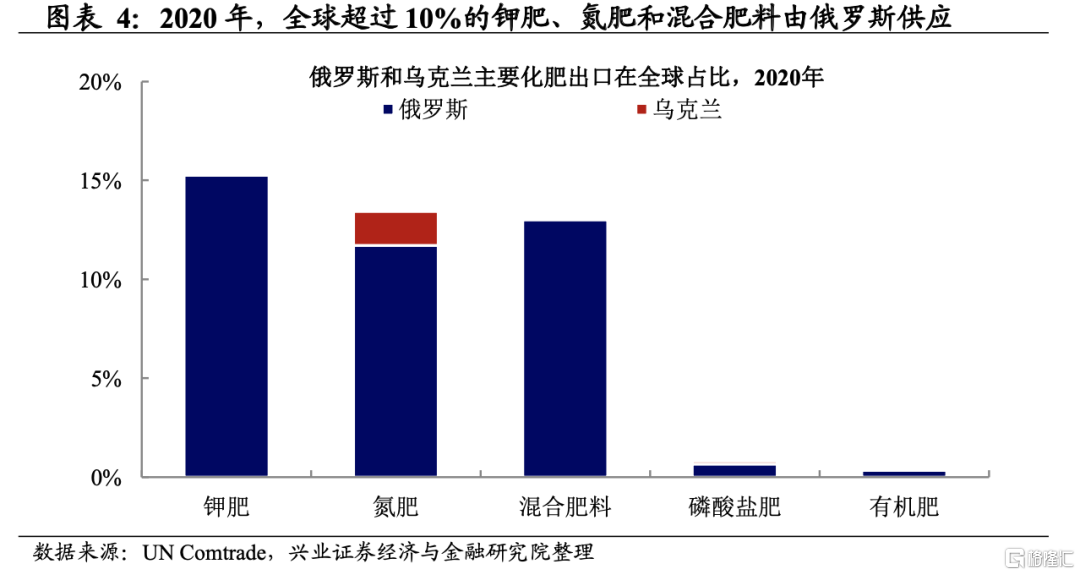

俄羅斯是全球最大的化肥出口經濟體。除農產品外,化肥也是農產品產業鏈重要的一環。2020年,俄羅斯為全球出口了12.6%的化肥,是全球最大的化肥出口經濟體。其中,全球超過10%的鉀肥、氮肥和混合肥料都由俄羅斯供應。

俄烏衝突加劇了農產品供給的不確定性。對於高度依賴從俄烏進口農產品和化肥的經濟體來説,一方面俄烏衝突造成農產品價格的上漲進而推升通脹,另一方面,農作物短缺可能會導致局部糧食危機。

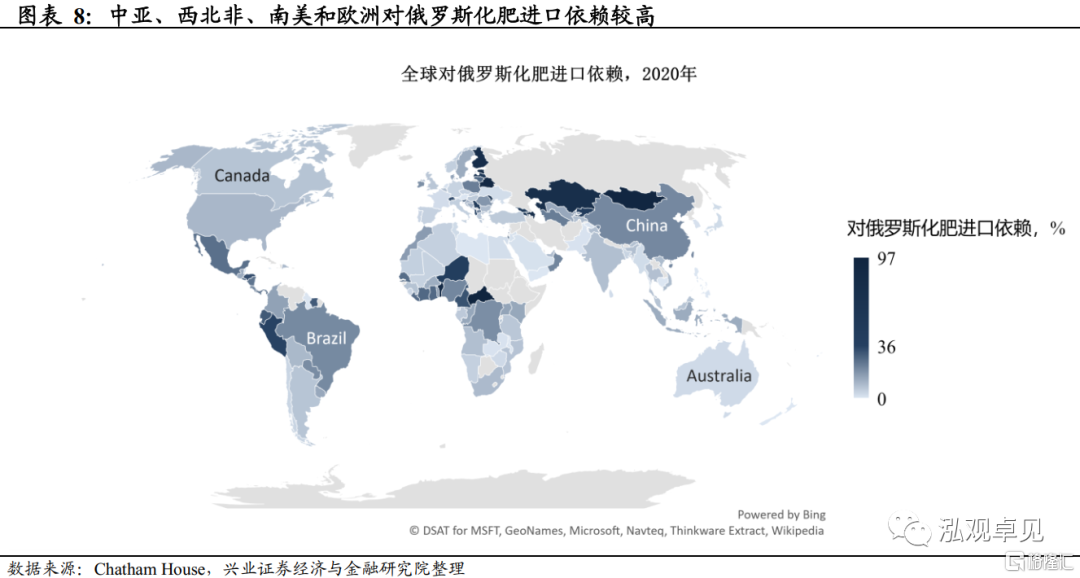

經濟較為薄弱的經濟體對俄烏農產品依賴高,俄烏衝突的次生影響較大。首先從糧食在總消費中的佔比來看,中亞、南亞、非洲和南美洲糧食在總消費結構中的佔比較高,尼日利亞、肯尼亞等經濟體糧食在總消費中的佔比超過50%。從全球經濟體對俄烏糧食供給的依賴來看,俄烏周邊如東歐、中亞和南亞、非洲等地區的經濟體對俄烏糧食進口依賴較高且普遍超過30%。相似的,農業發達的經濟體對俄羅斯的化肥進口依賴較強,比如中亞、南非和南美洲。因此,當這些經濟基礎較弱的經濟體遭遇俄羅斯和烏克蘭糧食化肥的供給擾動時,他們更容易受到衝擊,甚至陷入糧食危機的旋渦。

糧食或成為地緣政治博弈“籌碼”

進而衝擊全球化

聯儲轉緊的背景下,新興市場債務償付壓力已經有所上升。我們在1月19日報吿中討論了聯儲轉緊對新興市場的衝擊效應。資金方面,新興市場外債佔比較高,美元升值意味着本幣需要償付的債務金額上升,且美債利率上升加劇了付息的壓力;需求方面,在聯儲收緊的背景下,很多新興市場會因為本幣貶值-輸入性通脹的壓力而被迫跟隨加息,這使得其本身就並不強勁的基本面雪上加霜,進而容易陷入惡性循環。而如果,一個新興經濟體外儲水平較低,無法去覆蓋潛在資金的外流的話,主權債務違約風險將明顯上升。

糧食價格的快速上升,加劇了新興市場債務違約的風險。根據此前的分析,我們可以看到,相當部分的新興經濟體,糧食的對外依賴度實際上是非常高的。俄烏衝突導致關鍵糧食的供應短缺以及價格飆升,進一步加劇了新興市場的脆弱性。2022年4月12日,南亞經濟體斯里蘭卡宣佈,由於外匯儲備的嚴重短缺,導致其無法及時進口燃料等各種必須物資,藥品以及食品都出現短缺;同時油價上漲導致其電力供應也無法得到保障,不得不宣佈510億美元的外債出現違約。從這角度來看,脆弱性相對比較高的經濟體——即外債佔比較高、外儲覆蓋較低的經濟體,還包括土耳其、阿根廷、匈牙利、保加利亞等。

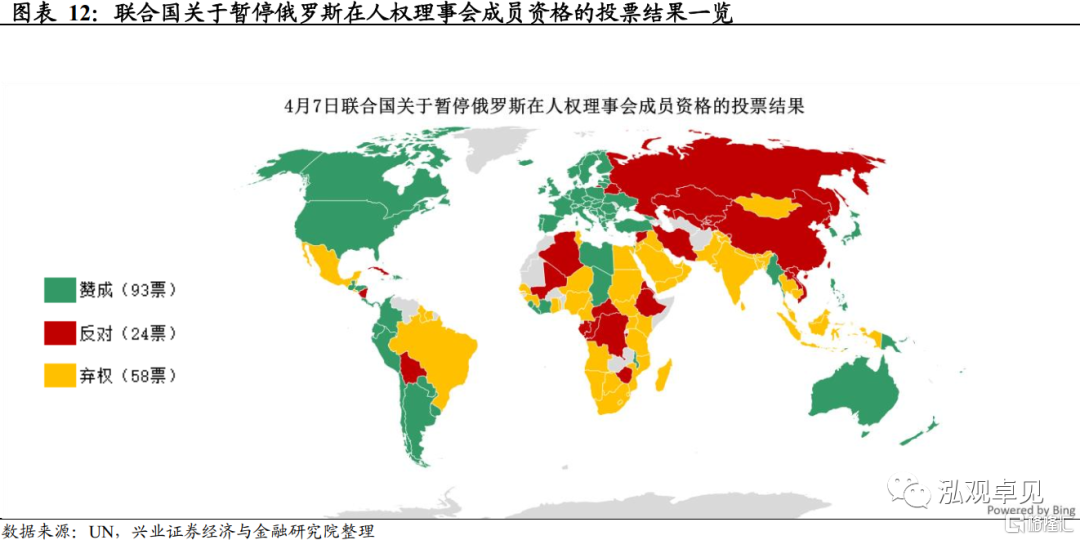

“糧食、能源”或將成為地緣博弈中的籌碼,衝擊全球化。從聯合國關於暫停俄羅斯在人權理事會成員資格的投票結果,以及截至目前參與對俄羅斯制裁的經濟體分佈情況看,當前全球主要經濟體似乎被劃分為支持制裁陣營及餘下陣營。而從當前往後的地緣政治博弈中,糧食及能源等“硬通貨”的可得性——“如果俄羅斯持續斷供,那麼由誰填補空缺”可能成為一個籌碼,導致進一步的逆全球化。

居安思危:

關注商品外的第二隻灰犀牛——美元

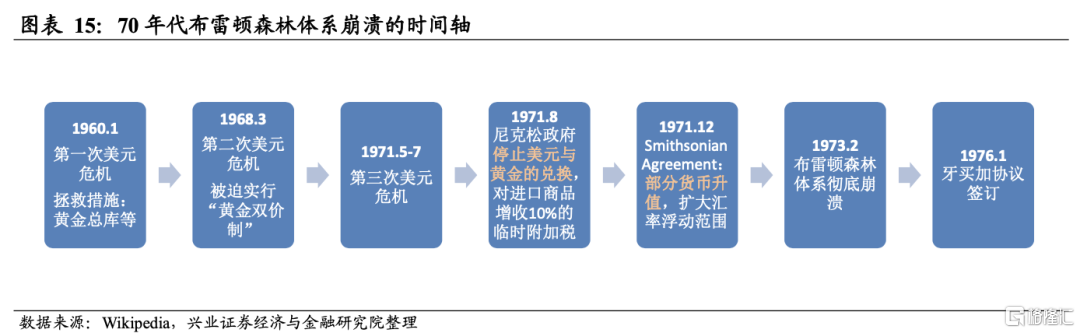

1970年代的經驗:關注美元和商品兩大因素共振的風險。我們在此前報吿中討論過,1970年代全球經濟與金融市場的大動盪,與佈雷頓森林體系崩潰導致美元從黃金換錨到石油,以及兩次石油危機背景下商品的供應短缺是密切相關的。短期來看,美元指數確實在聯儲收緊、基本面美強於歐、貨幣政策美緊於歐的支撐下走強。

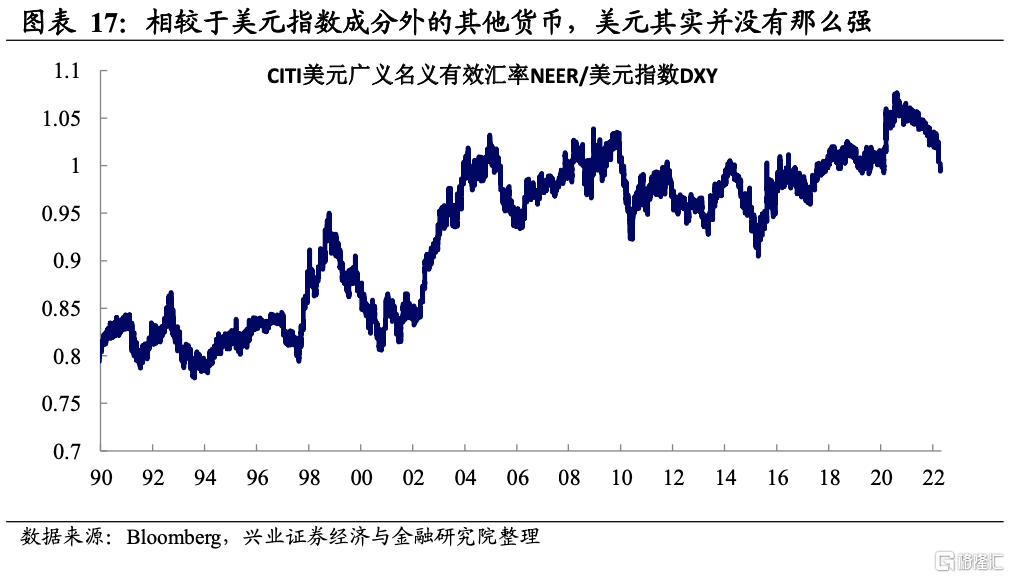

但是,扣除歐日影響之後,美元兑其他貨幣的上行幅度並不大——廣義美元名義有效匯率的升值幅度顯著小於美元指數,特別是前期人民幣兑美元匯率還在升值。這背後可能顯示,美國近期對俄羅斯持續的金融制裁,正在引發市場對美元信用的擔憂——由於美元全球貨幣的避險屬性,大多數國家會選擇儲備美元以應對國際支付風險,但美國近期持續加碼的金融制裁(尤其是對俄羅斯美元外匯儲備的凍結),使得美元的儲備價值不確定性明顯抬升,這可能降低了其他經濟體官方或私人部門持有美元資產的意願。從這個角度而言,需要關注美歐對俄羅斯的制裁、以及俄羅斯的反制裁,在中期來看對以美元為核心的全球金融體系的動搖甚至衝擊。

對中國的影響:

直接衝擊可控,構築外部安全墊

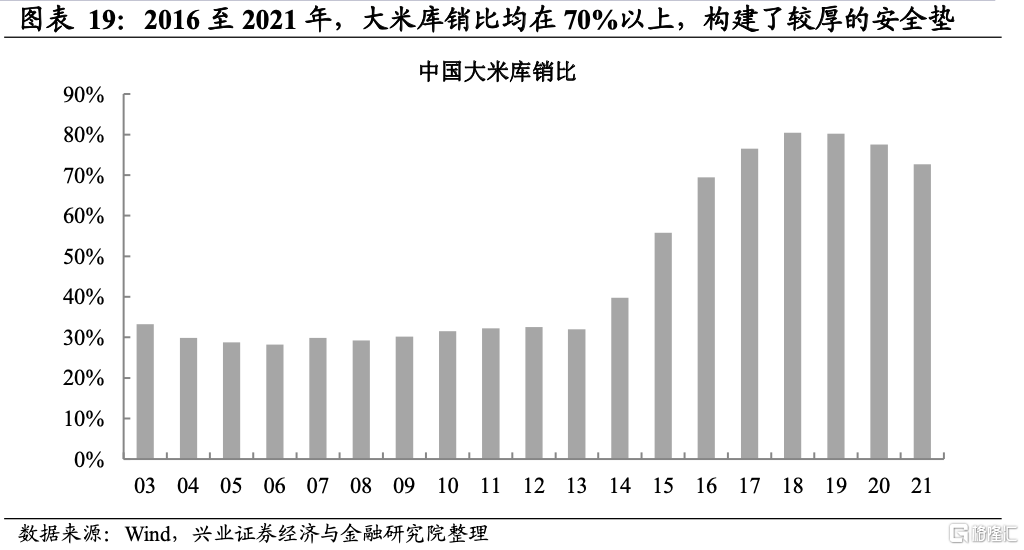

中國主糧仍有安全墊,但也不可忽略潛在風險。中國三大主糧為大米、小麥和玉米。其中,大米進口依賴度最低,且庫存高。2020、2021年大米的淨進口占比消費量均在2%以下,進口主要來自東南亞周邊國家,如緬甸、泰國和越南等。2021年底,我國大米庫存為1.13億噸,近幾年庫銷比均在70%以上。另外兩大主糧——小麥和玉米,由於境內飼料需求的大幅上升,2020和2021年的供需缺口有所擴大。從2020年的貿易數據來看,我國小麥主要從北美——美國和加拿大進口,佔小麥總進口的50%以上;玉米主要從烏克蘭和美國進口,兩者加總佔比超過90%。儘管玉米和小麥進口端對北美地區的依賴較高,但是相對而言,1)從淨進口占比消費的角度來看,玉米對外依存度更高,且隨着玉米臨時收儲政策退出舞台後,2020年玉米臨儲庫存幾乎售罄,而小麥仍有庫存可調控。2)小麥的進口可以從俄羅斯尋求替代,俄羅斯為全球小麥第一大出口國,若北美小麥進口受阻,儘管俄羅斯小麥質量或有欠缺,但仍可作為替代。

因此從進口依賴度(淨進口占比消費)、庫存和進口來源三個角度綜合分析來看,我國當前三大主糧中,大米安全墊最厚,小麥次之,玉米麪臨的不確定性最高。

除主糧安全外,一個更加碎片化的全球貿易體系對中國出口將形成挑戰。前文提到,糧食作為人類最基礎的生存需求,可能作為博弈的籌碼,進一步加深逆全球化。我們在2022年年度策略《新“新常態”》中討論過,2021年下半年以來,全球供應鏈的“堵點”從生產環節轉向物流環節。美國和歐洲是本輪受困於供應鏈問題最為嚴重的兩個區域,而這也是過去全球化過程中將供應鏈外包(Offshoring)最重要的跨國公司來源地。過去兩年,美歐供應鏈的短缺反映的問題在於,過去全球化的過程中,很多產業鏈過長,一旦原材料生產、中間品生產以及中間的運輸任一環節出問題,都會導致終端需求無法滿足。因此,疫後,發達經濟體跨國公司是否為了降低物流的影響,將部分產業鏈本地化(Onshoring)、“做備份”、“區域化”或近端化(Nearshoring),以分散風險,是值得關注的問題。從這個角度來看,中國作為曾經的“世界工廠”,在疫後全球產業鏈重構中是否會出現重要性的下降(如下降至“區域工廠”)是需關注的風險。

中美關係不確定性也或對中國產業鏈繼續形成壓力。2019年中國出口在全球份額趨勢下滑,可能受到中美貿易戰對中國出口的衝擊。從Google的詞彙搜索統計來看,對於“去全球化”、“脱鈎”等詞彙的搜索熱度於2018年快速走高,美國的舉動已經帶來了全球對“脱鈎”的擔憂。而2020年疫情以來,美國供應鏈層面遭受巨大壓力,似乎也為美國繼續“禍水東引”提供了藉口。在2021年6月的基礎上,2022年2月美國白宮發佈新一版美國供應鏈研究結果,針對醫藥、交運物流、農業、能源、國防和信息科技6個行業的供應鏈做了詳盡的分析,其中提及“中國”206次。而在政策建議中,明確指出:要求聯邦政府支出時購買美國製造商品來支持美國國內供應鏈;致力於美國貿易伙伴合作建立長期供應鏈彈性等。

中國作為製造品的出口大國,逆全球化加深將不利於中國經濟的發展,如何在這個過程中盡力保持自己的出口優勢,可能是中國將要面臨的新挑戰。

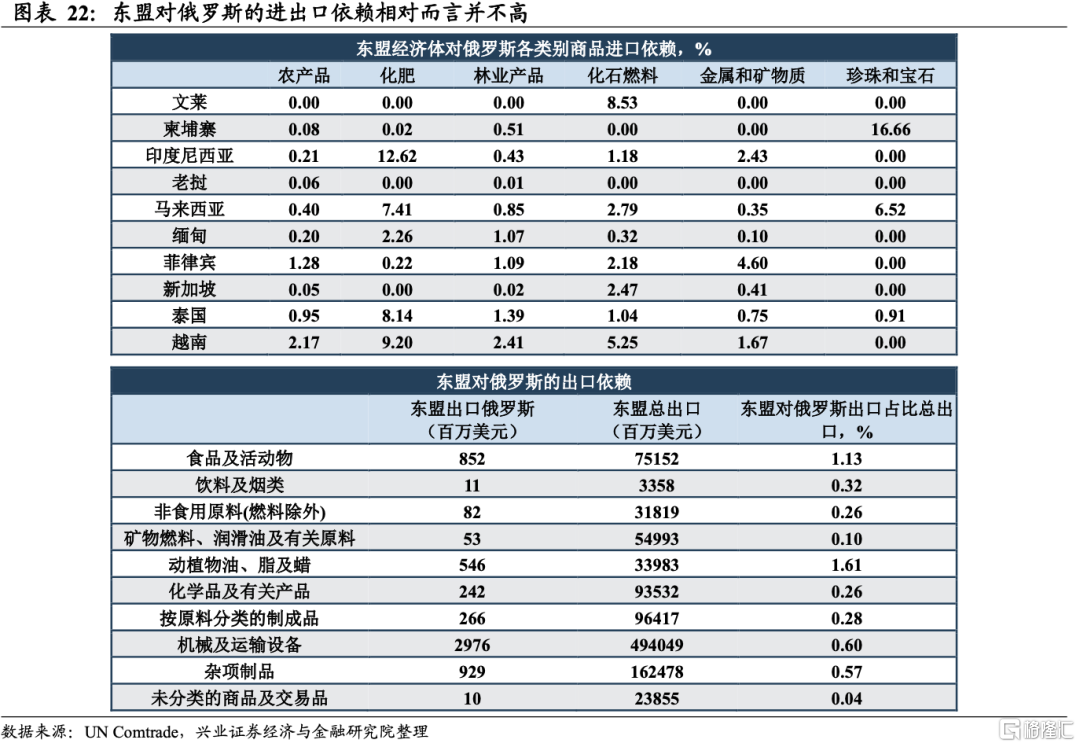

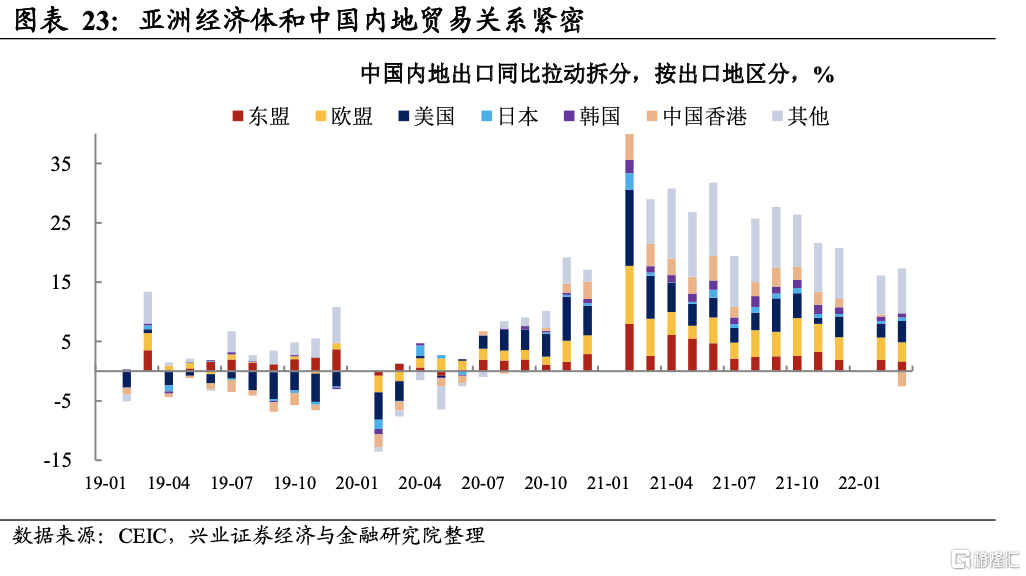

未來,中國經貿關係密切的東亞、東南亞、南亞經濟體值得關注。受到地域及產業結構的影響,東盟內部經濟體與俄羅斯貿易往來較少,俄烏衝突對於中國周邊經濟體可能相對較弱。東盟是中國重要的貿易伙伴,2021年中國全年出口份額中東盟貢獻了15.4%,對中國的出口拉動平均在3%-4%的水平。因此,俄烏衝突對中國的直接衝擊在可控範圍內,而中國周邊大多數經濟體受到俄烏供給擾動較弱,可能也能成為中國周邊貿易穩定的“安全墊”。

風險提示:美歐滯脹風險超預期,新興市場債務風險超預期,地緣政治風險超預期。