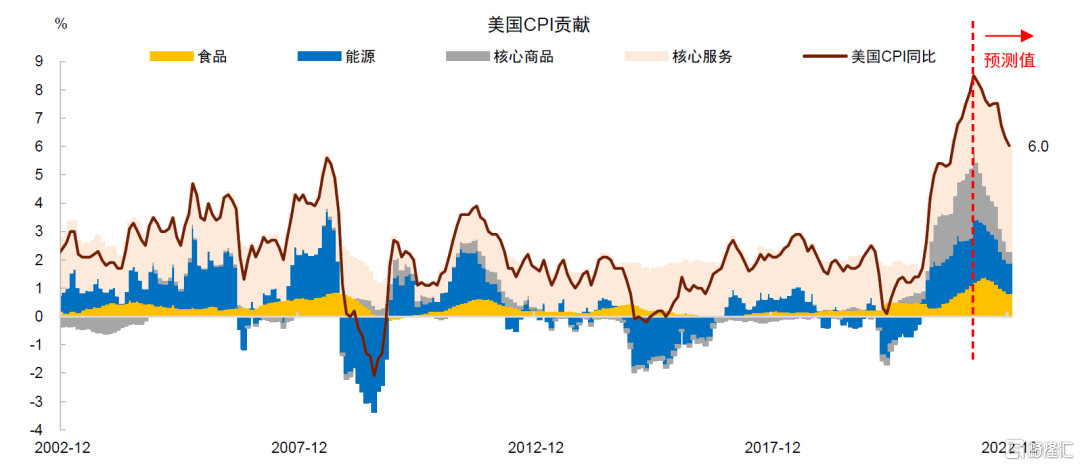

一種觀點認爲,美國CPI同比增速將迎來拐點,高通脹即將過去。我們認爲,即使出現拐點,也不宜低估本輪通脹的持續性。一是因爲供需缺口難以彌合,二是房租上漲遠未結束,三是能源和食品價格風險猶存,四是貨幣緊縮的影響有待觀察。我們預計今年底美國CPI同比增速在6%左右,核心CPI同比在5%左右。

摘要

美國通脹持續超預期,原因何在?供給與需求,誰纔是引發通脹的“真兇”?本篇報告中,我們對126種美國細分消費品進行數量和價格分解,通過量價的變動來分辨通脹背後的原因。我們發現:

►需求拉動型通脹主要集中在疫情期間需求擴張的商品項目,包括醫療保健類商品(如醫療設備)、居家類商品(如遊戲與玩具、家用清潔產品、食品飲料、寵物及相關產品)、出行遊玩類商品(如戶外器械、自行車)。

►供給推動型通脹主要集中在疫情影響下供給減少的服務項目,其中大部分是接觸性服務,比如酒店住宿、航空運輸、醫療服務、療養院、汽車維修等。

►供需共同驅動的通脹主要是汽車(包括新車和二手車)以及一些居家耐用品,比如傢俱家電、電腦等信息處理設備、家居裝飾品等。

一種觀點認爲,美國CPI同比增速將迎來拐點,高通脹即將過去。我們認爲,即使出現拐點,也不宜低估本輪通脹的持續性。從需求看,疫情衝擊使人們的消費習慣發生改變,商品消費替代服務消費可能成爲中期趨勢。退一步講,即便消費需求從商品切換回服務,也將推動服務價格繼續上漲。從供給看,勞動力供給不足難以很快緩解,歷史表明只有15%的退休人員會重返勞動力市場,而疫情的長期影響也會降低勞動者就業意願。俄烏事件衝擊下,供應鏈復甦或被延後,近期製造業價格加速上漲,加劇PPI向CPI傳導壓力。

除此之外,房租上漲遠未結束。房租在美國CPI籃子中權重佔比高達32%。房租的統計有滯後性,使用房價和當前市場租金現價能較好預測業主等價租金(owners’equivalent rent)和主要居所租金(primary residence rent),領先時間約爲13~16個月。過去兩年美國房價大漲,市場租金價格攀升,這意味着CPI房租分項還有較大上漲空間。

能源和糧食價格風險猶存。年初以來國際天然氣、油價與糧食價格都出現較大漲幅。往前看,俄烏事件複雜多變,對能源和糧食價格的影響充滿不確定性。能源和食品分別佔美國CPI籃子的13%和7%,如果兩者居高不下,也將增添美國通脹壓力。

貨幣緊縮對通脹的影響有待觀察。根據美聯儲3月點陣圖和經濟預測表,今年底實際聯邦基金利率也只有-2%左右。負利率能否對總需求產生收縮效應,進而抑制通脹?過去四十年似乎還未曾有過這樣的情況。另外利率上升對通脹的影響有滯後性,如果聯儲要在年內打壓通脹,可能還需要在加息和“縮表”上表現的更激進才行。

我們預計年底美國CPI同比增速在6%左右,核心CPI同比在5%左右。從分項看,核心商品價格增速或有所放緩,在房租上漲支撐下,核心服務價格增速或居高不下。能源和食品價格在第四季度前均有望保持較高水平。上述預測值與貨幣數量模型的預測結果較爲一致,這也再次說明疫情擾動下使用貨幣供給預測通脹更可靠(請參考《如何預測美國通脹?》)。

正文

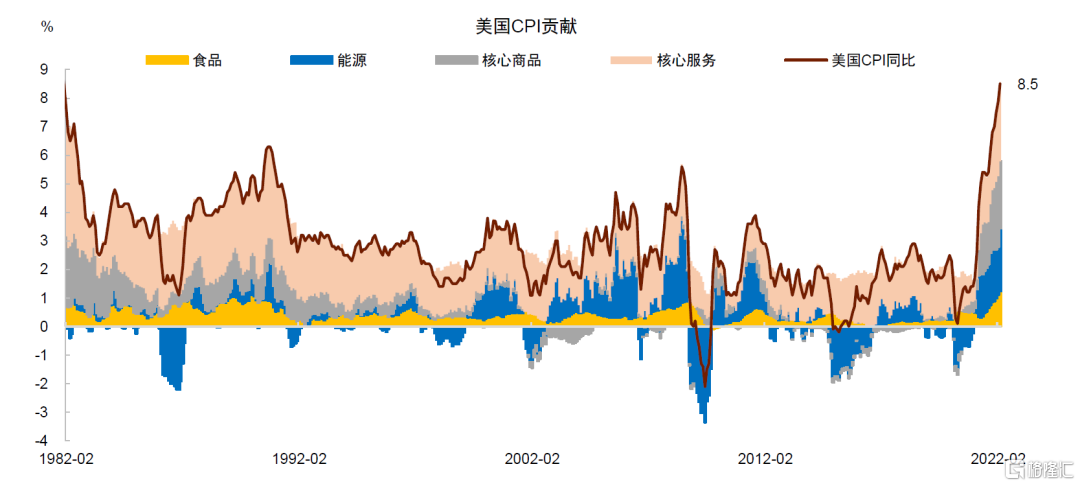

2022年3月,美國CPI物價指數同比增長8.5%,創1981年以來最高水平(圖表1)。美聯儲關注的PCE物價指數同比增速也超過6%,顯著高於美聯儲2%的通脹目標。

美國通脹爲何如此之高,衆說紛紜。一種觀點認爲,疫情加劇全球供應鏈瓶頸,許多商品供不應求導致價格上漲。根據這種觀點,只要供給恢復,通脹就會消失。另一種觀點認爲,疫情後美國財政貨幣刺激力度過大,導致居民消費強勁反彈,引發通脹。到底哪一種觀點是對的呢?供給和需求,誰纔是引發通脹的“真兇”?展望未來,如何看待美國通脹走勢?此前,我們在在一系列報告中探討了這個問題,並提示美國通脹風險。在這篇報告中,我們結合最新變化,進一步詳細分析這個問題,也澄清一些迷思。

圖表1:美國CPI通脹走勢及貢獻拆分

資料來源:Haver Analytics,中金公司研究部

通脹成因:供給還是需求?

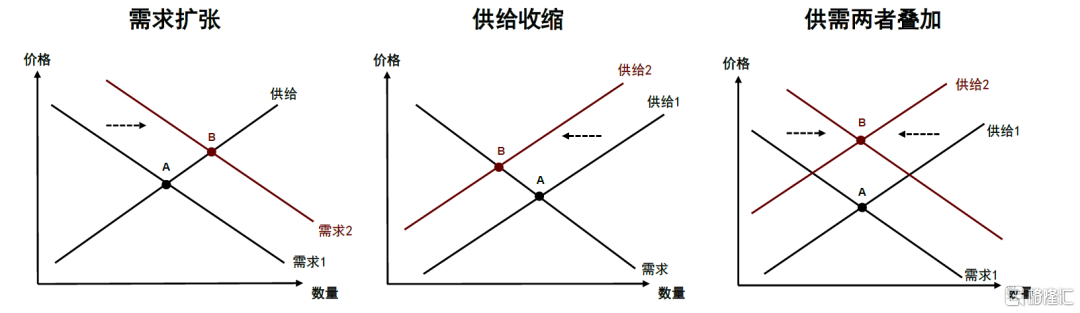

通常情況下,價格上漲的原因有三種:一是需求擴張,二是供給收縮,三是需求擴張與供給收縮同時發生。具體是哪一種原因,可以通過漲價產品的數量和價格變化來分辨:

1) 如果是需求擴張拉動通脹,消費品數量和價格將同步上升,呈現出“量價齊升”的特徵;

2) 如果是供給收縮推動通脹,消費品數量下降,但價格上升,呈現出“量縮價升”的特徵;

3) 如果供需共同驅動通脹,結果將是價格上升,但數量的變化不確定。這是因爲供給收縮和需求擴張對數量的影響相互抵消了,使得數量的變化不明顯。

圖表2展示了上述三種情形下的供給與需求曲線。需求型通脹下,需求曲線右移;供給型通脹下,供給曲線左移;供需共同驅動通脹時,供需曲線同步移動。這是我們分析美國通脹的理論出發點。

圖表2:供需變化推動價格上漲的三種情形

資料來源:中金公司研究部

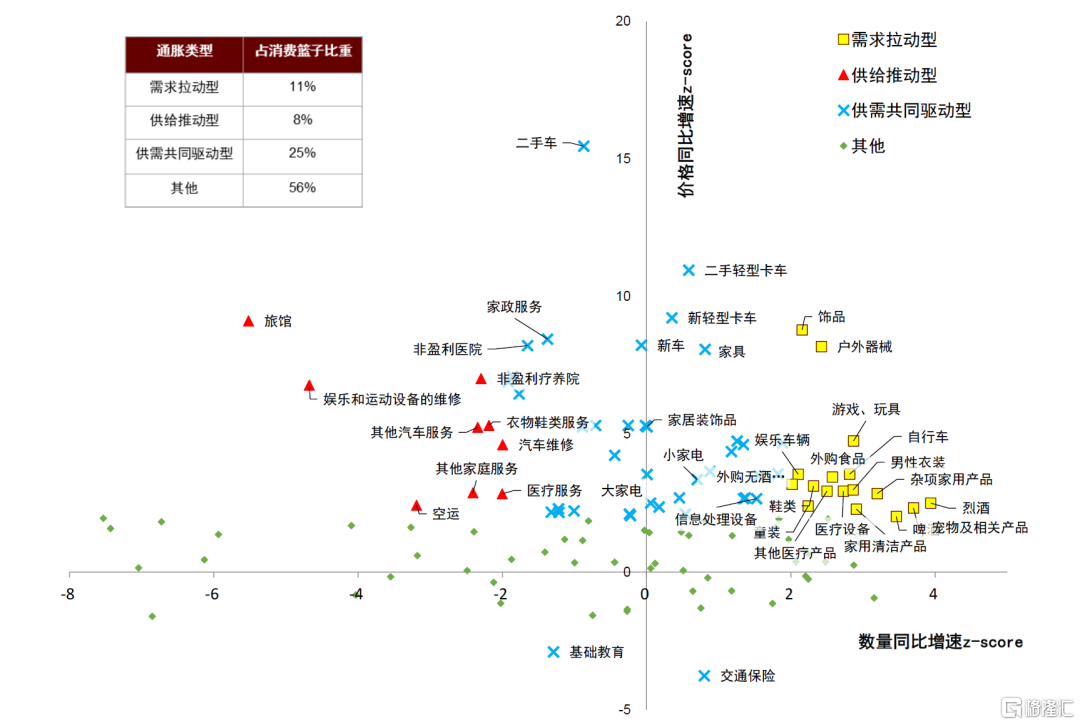

基於上述框架,我們對126種美國私人消費(PCE)分項進行數量和價格分解[1]。大致方法如下:針對每一種細分產品,1)計算2021年2月至2022年2月消費數量之和與2019年2月至2020年2月消費數量之和的兩年複合增速,並將其與2010-2019年的數量增速均值比較,計算標準分數z-score;2)計算2021年12月至2022年2月的價格指數同比增速均值,並將其與2010-2019年的價格增速均值比較,計算z-score;3)將價格和數量均顯著上升(z-score>1.96)的項目認定爲需求擴張型通脹,將價格顯著上升、數量顯著減少的項目認定爲供給收縮型通脹,將價格顯著上升、數量變化不顯著的項目認定爲供需共同驅動型通脹。

結果顯示,需求擴張型通脹集中在商品部門,供給收縮型通脹集中在服務部門,供需共同驅動型通脹多數是一些大件耐用品(圖表3)。

►需求拉動型通脹:這類產品主要是疫情期間需求大幅擴張的商品項目,包括醫療保健類商品(如醫療設備、其他醫療產品等)、居家類商品(如遊戲與玩具、家用清潔產品、雜項家用產品、外購食品與飲料、寵物及相關產品等)、以及出行遊玩類商品(如戶外器械、娛樂車輛等)。比較典型的例子是房車等娛樂車輛。疫情前房車的需求較爲固定,但疫情的到來促使人們降低對公共交通工具的使用,自駕出行成爲了較爲安全的旅行方式。這導致對房車的需求大增,拉動價格上漲,使之成爲比較突出的漲價產品。計算顯示,需求擴張型通脹產品在PCE籃子中佔比約爲11%(圖表4)。

►供給推動型通脹:這類產品主要是疫情影響下供給顯著減少的服務項目,其中大部分是接觸類服務消費項目,比如酒店住宿、航空運輸、醫療服務、非盈利療養院、汽車維修、其他家庭服務等。這類產品在PCE籃子中佔比約爲8%,比較典型的是酒店住宿。疫情爆發初期,人們外出旅行頻次下降,對酒店住宿的需求低迷。但隨着疫情影響消退,外出旅行增多,對酒店住宿的需求開始回暖。但由於酒店住宿屬於接觸性服務業,許多勞動者因爲擔心健康風險而不願再從事這類行業,導致勞動力出現短缺。勞動力短缺限制供給,導致價格出現大漲。

►供需共同驅動通脹:這類產品同時受到供給收縮和需求擴張影響,包括二手車、新車、傢俱家電、電腦等信息處理設備等耐用品,另外還有家居裝飾品、家政服務等。這類產品在PCE籃子中佔比約爲25%,比較典型的是新車和二手車。一方面由於芯片短缺,新車生產受限;另一方面,疫情下開車出行需求上升,加大了對新車和二手車的需求。值得注意的是,二手車在CPI籃子中權重只有3%左右,但由於價格漲幅太大,對整體CPI通脹的貢獻率一度超過三分之一。

圖表3:區分需求擴張、供給收縮和供需共同驅動型通脹

資料來源:Haver Analytics,中金公司研究部

注:數據選用PCE通脹數據細項,針對每一種細分產品,1)計算2021年2月至2022年2月消費數量之和與2019年2月至2020年2月消費數量之和的兩年複合增速,並將其與2010-2019年的數量增速均值比較,計算標準分數z-score;2)計算2021年12月至2022年2月的價格指數同比增速均值,並將其與2010-2019年的價格增速均值比較,計算z-score;3)將價格和數量均顯著上升(z-score>1.96)的項目認定爲需求擴張型通脹,將價格顯著上升、數量顯著減少的項目認定爲供給收縮型通脹,將價格顯著上升、數量變化不顯著的項目認定爲供需共同驅動型通脹。

供需缺口或難彌合

未來通脹怎麼看?我們認爲美國CPI同比增速可能回落,但回落幅度或有限。這是因爲從供給和需求兩面看,供需缺口都難以很快消除。

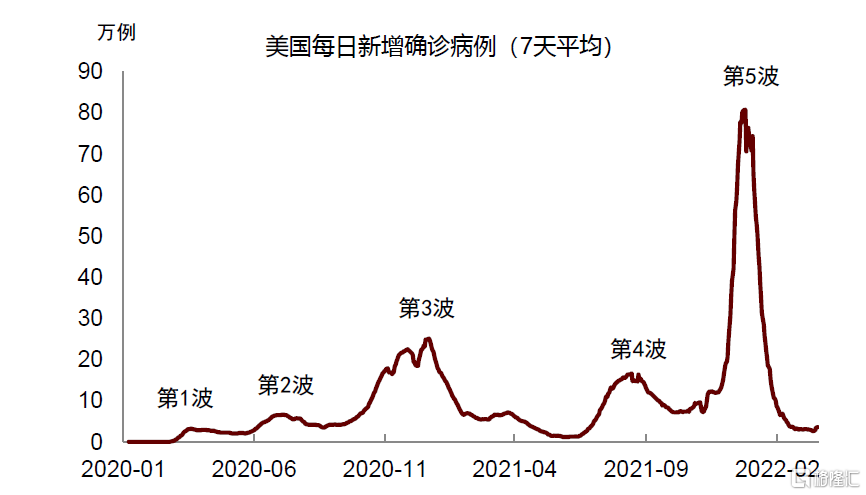

從需求看,疫情後商品消費替代服務消費,可能成爲一種趨勢,這意味着部分商品消費或有較強韌性。疫情初期,人們普遍將其視爲暫時性衝擊(temporary shock),認爲只要疫情過去,生活就會恢復到原樣。但過去兩年,疫情衝擊一波接一波,反覆發生,美國已經先後經歷了5波疫情(圖表4)。從某種程度上講,疫情衝擊已經變成永久性衝擊(permanent shock),一些人的消費習慣可能已經因疫情而永久性改變,比如持續減少與外出相關的服務消費,把更多的錢花費在購買用於居家生活、工作和娛樂的商品。

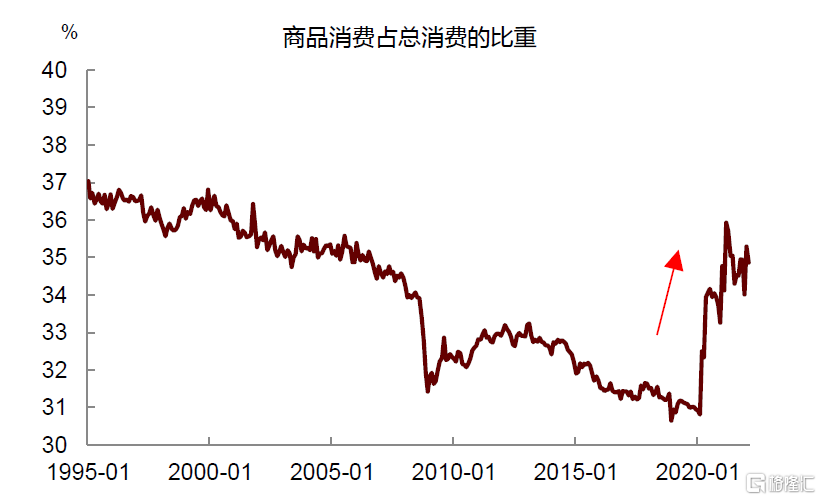

一個證據是商品消費佔總消費比重上升,且到目前爲止還未回落。疫情後美國居民降低服務消費,增加商品消費,使商品消費在消費籃子中佔比從疫情前的30%增加至36%,這也逆轉了過去二十年商品消費佔比持續下降的趨勢(圖表5)。如果疫情衝擊是暫時的,那麼疫情後消費從商品轉回服務,商品消費佔比將下降。但如果疫情改變了人們的消費習慣,商品消費則未必很快轉弱。換句話說,部分商品可能已經成爲後疫情時代的“硬通貨”和“剛需”。

退一步說,即使未來商品消費向服務消費切換,商品價格回落,服務價格也將上升。我們在3月美國CPI數據中看到了一些消費切換的跡象,比如二手車價格出現一定程度下滑,而酒店、機票、租車服務等與出現相關的服務價格大幅上升。也就是說,強勁的需求並不會很快消失,只是換了一個載體繼續釋放,這些需求無論是作用於商品還是服務,最終結果都是價格上漲。

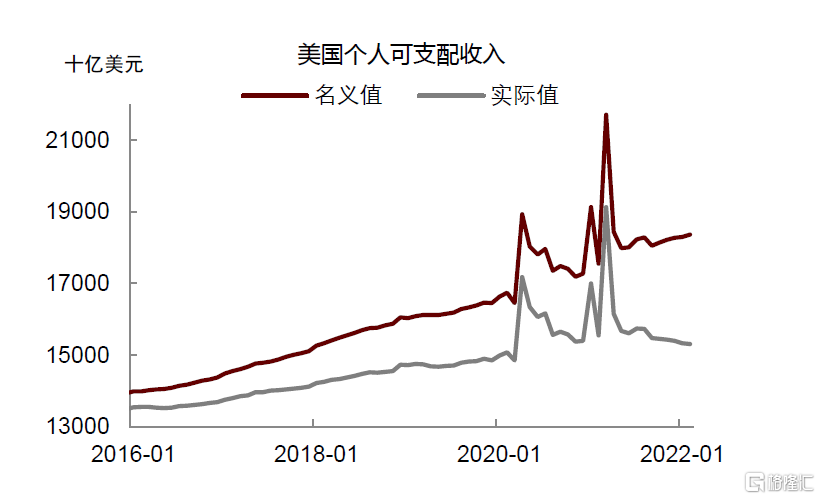

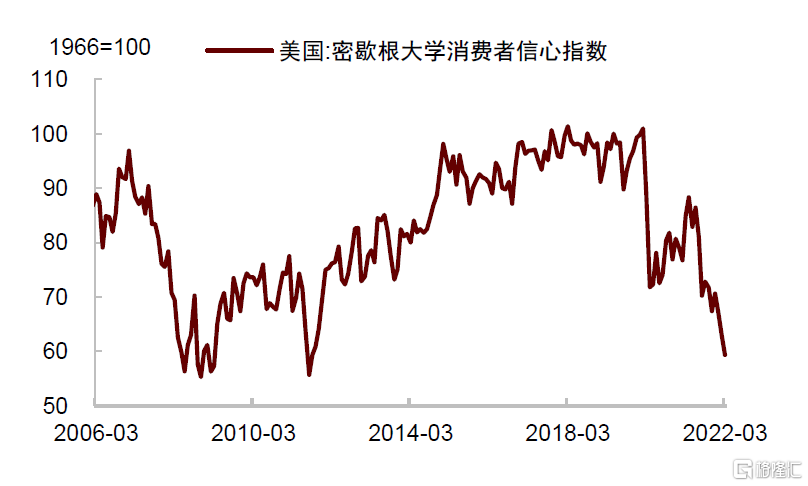

但也不可否認,消費需求也面臨一些逆風因素。一方面,通脹率超過工資增速,使美國居民實際收入下降,消費購買力受到侵蝕(圖表6)。根據密歇根大學的調查,美國消費者信心持續下滑,許多消費者表示當前並非購買耐用品的好時機(圖表7)。另一方面,美聯儲加快緊縮,也會給利率敏感型消費品帶來壓力,比如一些耐用品。

圖表4:過去兩年美國先後經歷了5波疫情

資料來源:萬得資訊,中金公司研究部

圖表5:疫情期間商品消費佔比顯著提升

資料來源:密歇根大學,中金公司研究部

圖表6:美國居民實際收入下滑

資料來源:萬得資訊,中金公司研究部

圖表7:密歇根大學消費者信心下滑

資料來源:萬得資訊,中金公司研究部

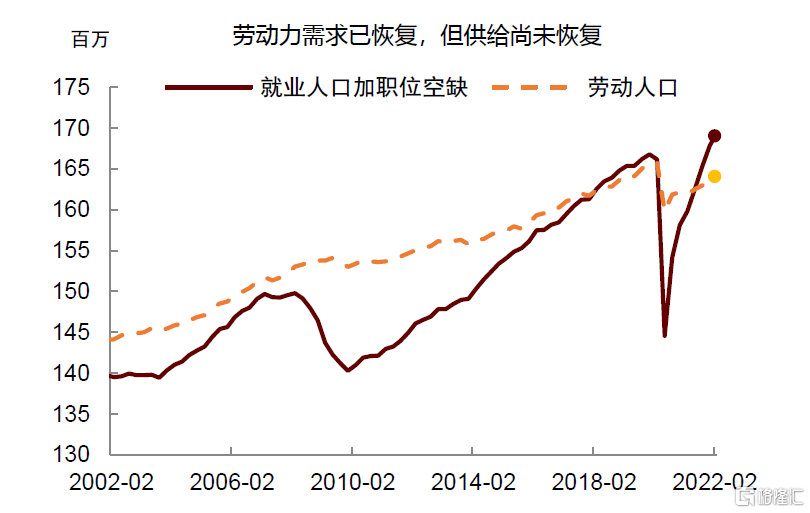

從供給看,勞動力供給不足的問題難以很快解決。之前有觀點認爲,只要疫情過去,政府的額外補貼停止發放,美國勞動者就會迴歸就業。但到目前爲止,勞動參與率仍然偏低,美國2月勞動力供需缺口仍高達500萬人[2](圖表8)。

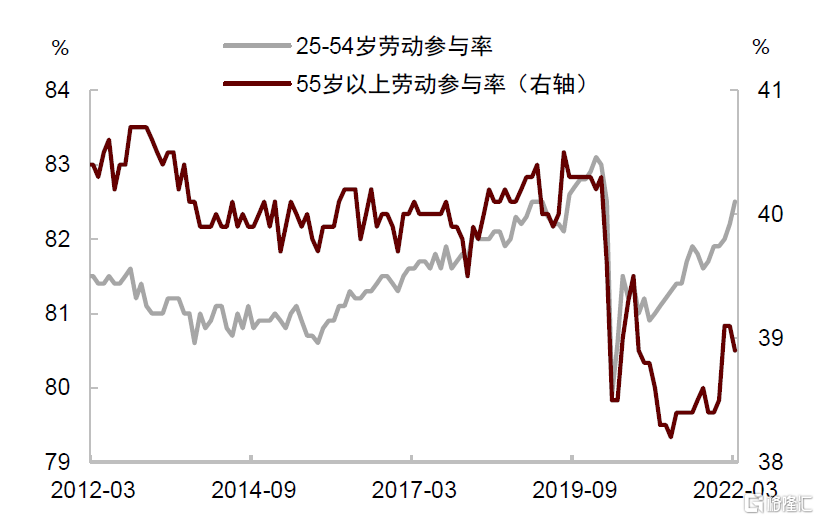

勞動力短缺的一個原因是提前退休,歷史表明,退休人員大部分不會重新進入勞動力市場。3月數據顯示,美國24-55歲人羣勞動參與率已經接近疫情前水平,但55歲以上人羣勞動參與率仍顯著低於疫情前(圖表9)。根據美國勞動統計局的一項研究[3],退休人員中大約只有15%會重新再進入勞動力市場,但前提是身體健康。考慮到疫情衝擊不利於健康,這次退休後迴歸勞動力市場的人員比例可能比15%更低。

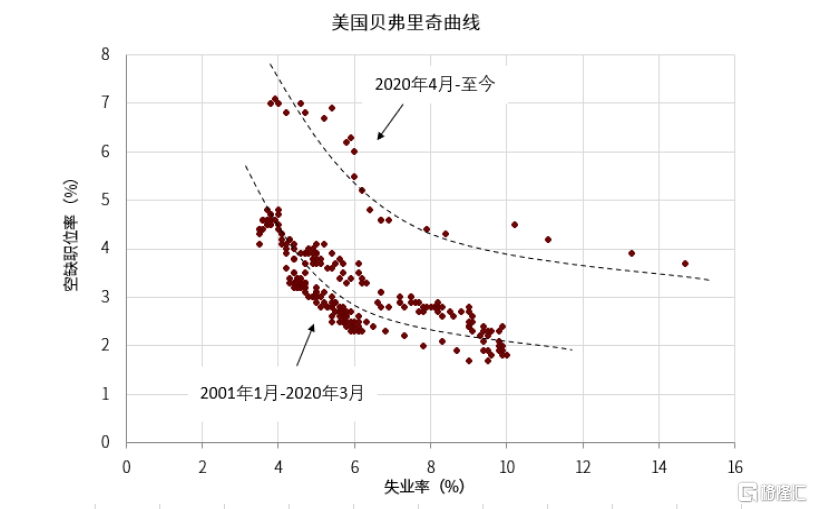

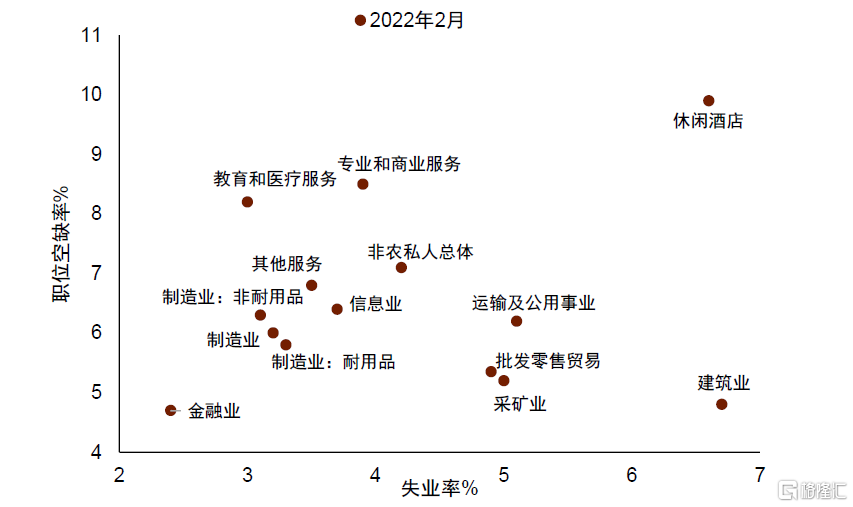

勞動力市場摩擦也會繼續抑制供給。疫情後美國勞動力市場摩擦加劇,一個證據是貝弗裏奇曲線(Beveridge Curve)向外移動,即給定任意一個失業率水平,對應的空缺職位率上升了(圖表10)。分行業看,摩擦最明顯的是休閒酒店業,一個解釋是勞動者因爲擔心健康風險而不願再從事接觸性的、性價比低的工作(圖表11)。這樣的想法在美國已經深入人心,許多勞動者爲追求性價比更高的工作而主動辭職,造成“大辭職”(Great Resignation)現象。目前還沒有跡象顯示“大辭職”會很快結束,這意味着勞動力供給不足仍將持續。

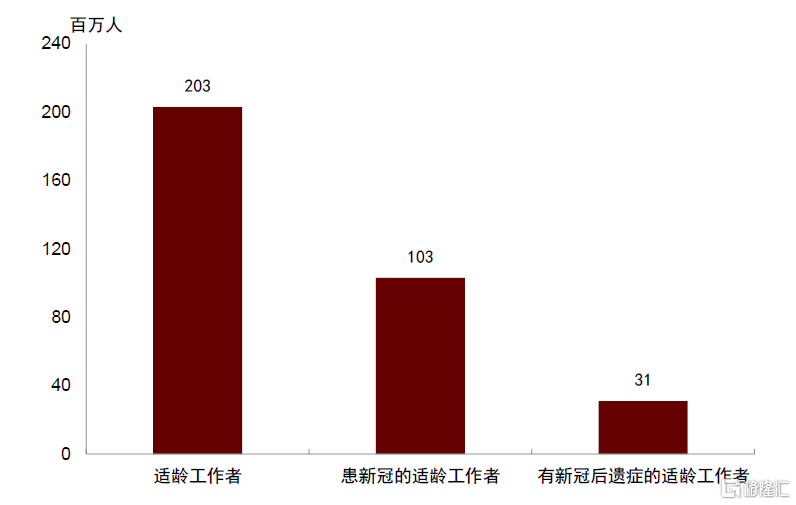

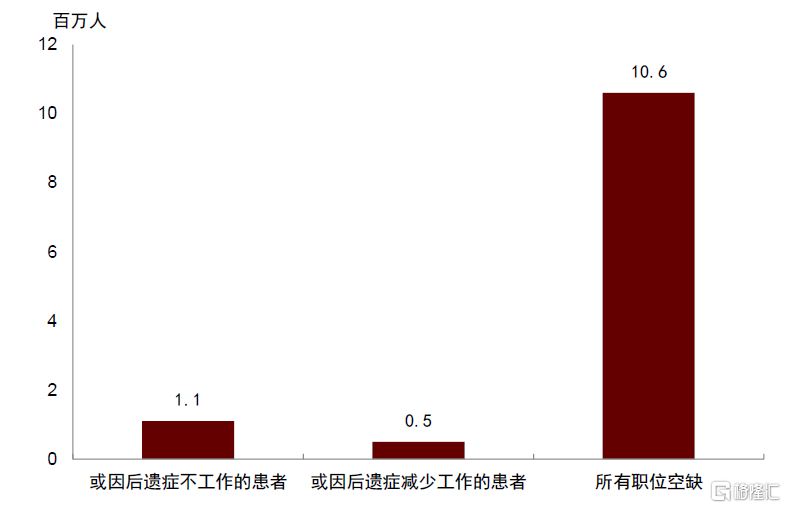

另外值得關注的是新冠疫情對就業意願的長期影響。根據美國疾病預防與控制中心(CDC)的研究[4],新冠確診者在康復後仍可能受到後遺症(Long Covid)影響,比如在工作中出現疲勞症狀、嗅覺失靈等。根據布魯金斯學會的一項研究[5],這些症狀可能降低勞動者工作意願,進而加劇勞動力短缺。根據這項研究的測算,美國或有3100萬勞動年齡人口受到新冠後遺症影響,並可能導致約160萬人離開工作,佔1060 萬個空缺職位的15%(圖表12、圖表13)。

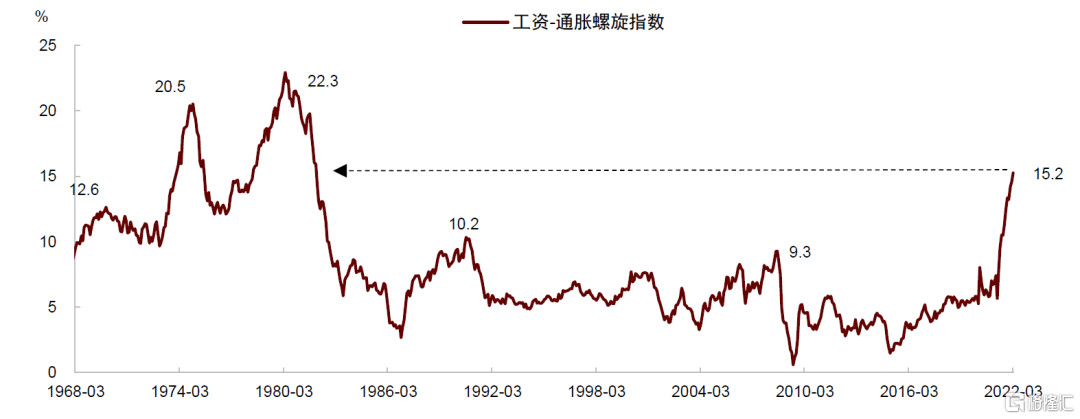

疫情衝擊是對人體健康的衝擊,大概率會降低勞動力的供給彈性。有觀點認爲,只要工資足夠高,勞動力最終還是願意回來就業,正所謂“重獎之下必有勇夫”,但這樣的結果很可能是通脹面臨更大壓力,工資-通脹螺旋得到強化(圖表14)。這是因爲勞動者既是生產者也是消費者,工資上漲增加收入,帶來更多消費需求,使經濟活動更加繁榮。這就是 “薩伊定律”所說的供給創造需求。因此,不能簡單認爲勞動力供給增加就能讓通脹得到緩解。

圖表8:美國勞動力市場供不應求

資料來源:萬得資訊,中金公司研究部

圖表9:美國55歲以上人羣勞動參與率下降

資料來源:萬得資訊,中金公司研究部

圖表10:美國貝弗裏奇曲線處於外移狀態

資料來源:萬得資訊,中金公司研究部

圖表11:分行業的空缺職位 vs. 失業率

資料來源:萬得資訊,中金公司研究部

圖表12:美國或有3100萬人口受新冠長期影響

資料來源:Brookings Institution,中金公司研究部

圖表13:或有160萬人因新冠長期影響離開或減少工作

資料來源:Brookings Institution,中金公司研究部

圖表14:美國工資—通脹螺旋仍在發酵

資料來源:萬得資訊,中金公司研究部

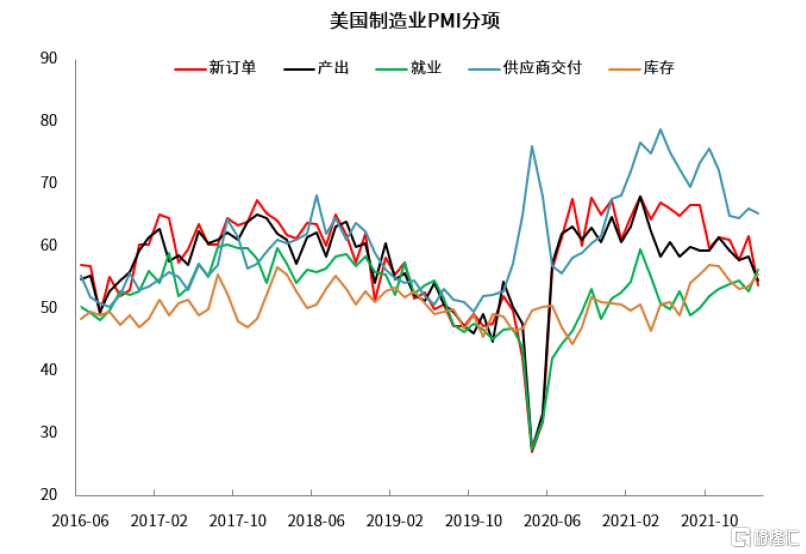

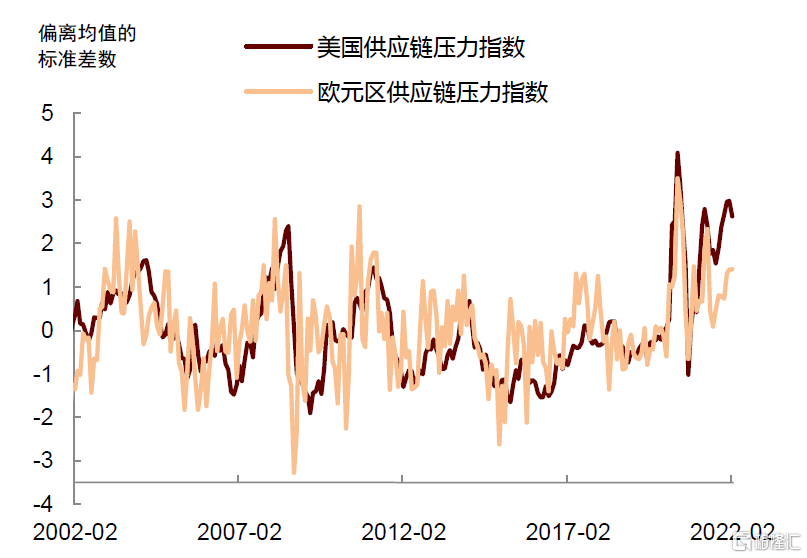

另一個供給約束是供應鏈瓶頸。俄烏事件衝擊下,全球供應鏈復甦或被延後。考察供應鏈壓力的一個指標是製造業PMI中的供應商交付指數。3月美國ISM製造業PMI供應商交付指數雖較去年有所回落,但總體水平仍然偏高(圖表15)。根據ISM的報告,在需求較強的背景下,原材料供給短缺現象仍然普遍存在[6]。而根據紐約聯儲編制的全球供應鏈壓力指數,年初以來美國供應鏈壓力有所下降,但歐元區壓力持續上升(圖表16)[7]。回頭看,疫情後全球供應鏈修復的速度並沒有市場此前預期的那麼快,而隨着俄烏事件發生,我們預計供應鏈修復將被延後。

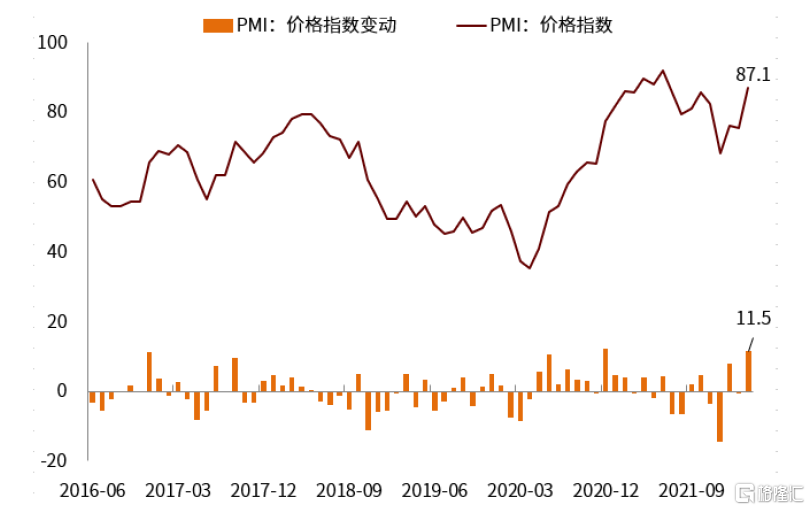

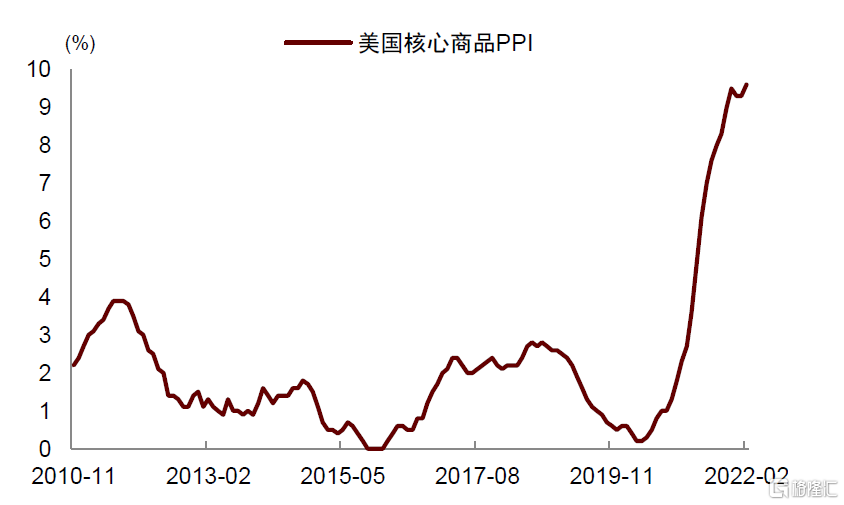

製造業價格加速上漲,PPI向CPI傳導也尚未結束。供給持續擾動下,上遊商品價格也在加速上漲。美國3月ISM製造業PMI中的價格指數攀升至87.1,爲2021年5月以來最高水平。從價格指數的變動看,3月較2月上升11.5,上升幅度爲2020年12月以來最大,說明製造業原材料價格在加速上漲(圖表17)。上遊價格上漲意味着PPI仍有上行壓力,而PPI向CPI傳導也將繼續支撐通脹(圖表18)。

圖表15:美國ISM製造業供應商交付指數仍然較高

資料來源:萬得資訊,中金公司研究部

圖表16:美國供應鏈壓力較高,歐元區壓力仍在上升

資料來源:萬得資訊,中金公司研究部

圖表17:美國ISM製造業價格指數顯著反彈

資料來源:萬得資訊,中金公司研究部

圖表18:美國PPI向CPI傳導仍在繼續

資料來源:萬得資訊,中金公司研究部

房價上漲遠未結束

以上分析的是已經漲價的產品,還有哪些潛在的漲價產品呢?一個值得重點關注是房租。

房租在美國CPI籃子中權重佔比高,達到32%;在PCE籃子中權重佔比稍低一點,但也有15%左右。在房租中,兩個最重要項目分別是業主等價租金(owners’ equivalent rent)和主要居所租金(rent of primary residence),前者是將業主自己居住的房子按照周邊房屋的租金和房價關係進行折算得到的租金[8],在CPI籃子中佔比約爲24%;後者是租戶付出的真實房屋租金,佔比約爲7%。

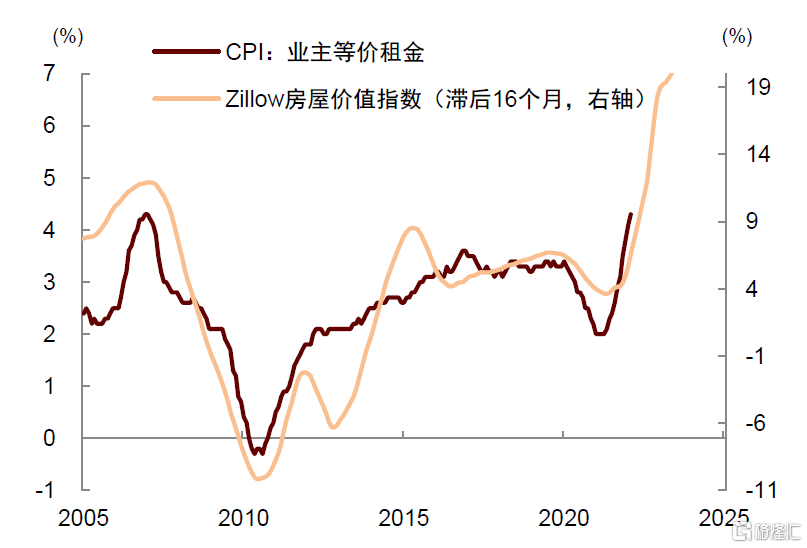

我們可以用房價來預測業主等價租金走勢,歷史表明,前者領先後者大約16個月(圖表19)。背後的邏輯在於,房價上漲讓業主認爲房屋租賃的價值會上升,這讓他們更有動力提高租金的價格。當前美國房價同比增速高達20%,按照這一規律推算,未來業主等價租金面臨較大上漲壓力[9]。

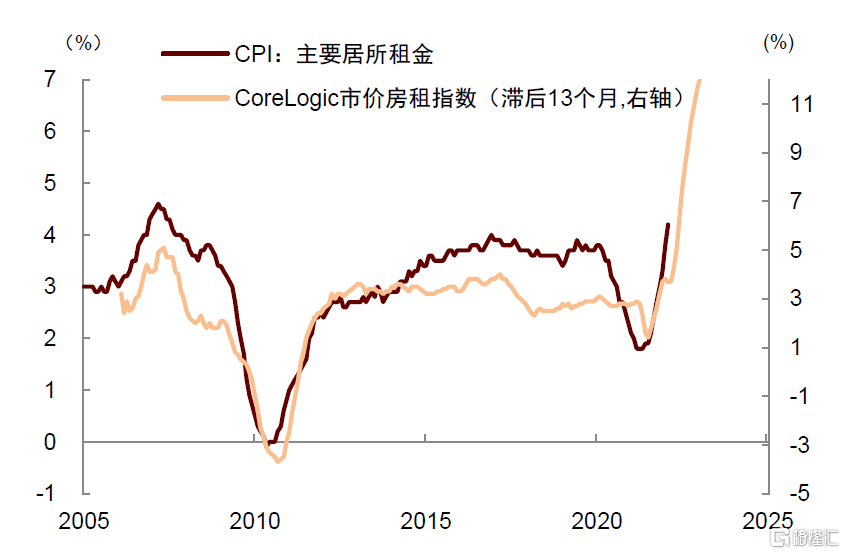

我們還可以用市場的現價租金價格來預測主要居所租金,領先時間大約爲13個月(圖表20)。在調查房租時,美國勞動統計局(BLS)詢問的是租戶當前交付的房租,而非市場當前新出租一套房子的成交租金。由於房租一般都是簽訂長期合同,當前的租金反映的大多是半年甚至一年前鎖定的市場價格,而不是現在的市場價,這使得主要居所租金的統計有明顯的滯後性。

對此,可以使用當前的租房市場要價(asking price)作爲主要居所租金的先行指標,因爲當前市場的租金現價大概率就是未來租客調查時反饋的租金價格。最新數據顯示,Corelogic市價房租指數同比增速已升至12%,這意味着主要居所租金還將上漲。舊金山聯儲的研究指出[10],如果按當前現價租金推算,2022-23年租金通脹或被推高3.4個百分點,由於房租在PCE籃子中佔比15%,房租能推高PCE通脹額外增長0.5個百分點。

圖表19:房價領先CPI業主等價租金

資料來源:萬得資訊,中金公司研究部

圖表20:當前市場的租金價格領先CPI主要居所租金

資料來源:萬得資訊,中金公司研究部

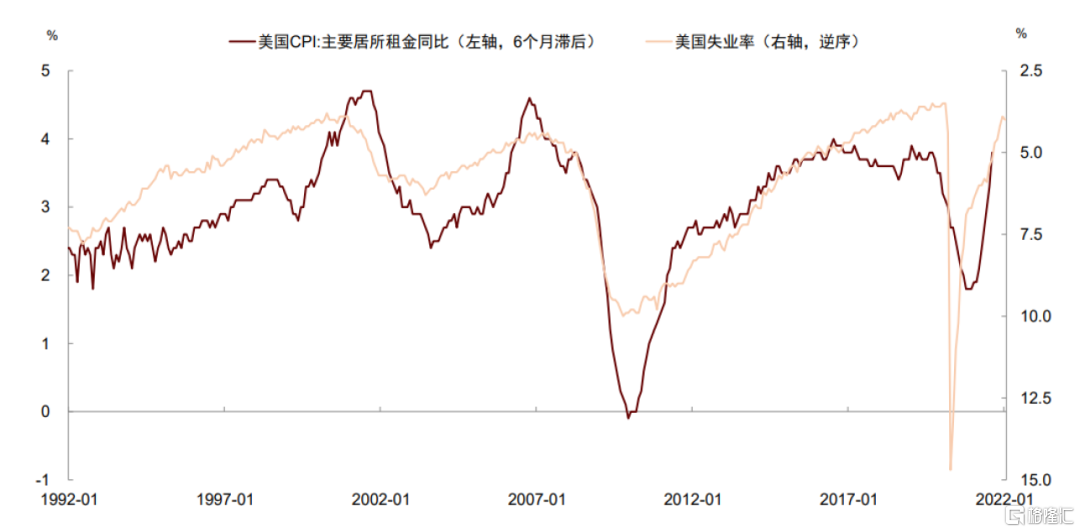

另一個對主要居所租金有領先性的指標是失業率(逆序),一般領先6個月左右(圖表21)。背後的一個邏輯是“房租菲利普斯曲線”,即失業率下降推動工資上升,由於租房服務只能由本地提供,價格壓力無法向外轉嫁,工資壓力可以較爲有效地向租金傳導。數據顯示,3月美國失業率已經降至3.6%,接近歷史上最低水平,按照這一水平外推,房租也還有繼續上漲的空間。

圖表21:就業強勁,房租仍有上升空間

資料來源:萬得資訊,中金公司研究部

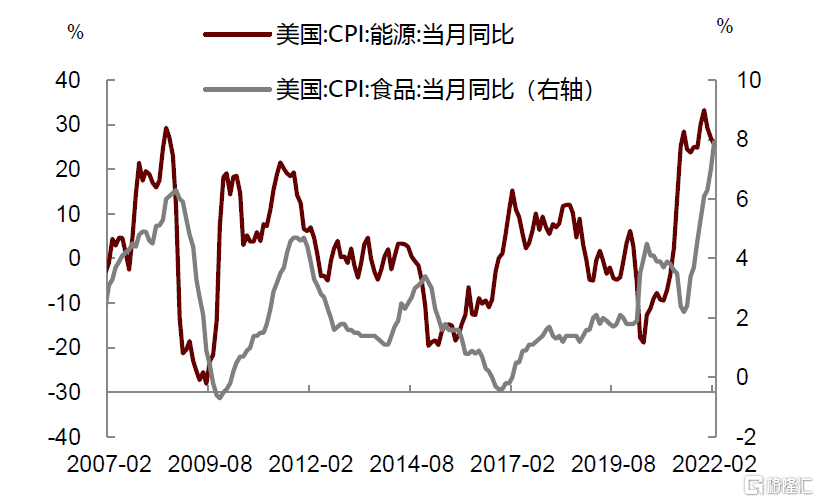

能源與食品風險猶存

能源與食品價格對居民通脹預期有重要影響。能源與食品都是必需品,在中低收入居民的消費籃子中佔比高,一旦價格大幅上漲,很容易讓消費者感受到通脹壓力,進而推升通脹預期,強化通脹上行趨勢。在上世紀70年代的“大滯脹”過程中,原油和糧食價格上漲起到了推波助瀾的作用,比如1973年的糧食危機和石油禁運,被普遍認爲是導致1974年通脹失控和經濟衰退的主要原因之一。

2022年以來,受俄烏事件影響,國際油價與糧食價格都出現了較大漲幅,且未來走勢充滿不確定性。原油方面,俄烏事件與以往單純的石油供給危機有所不同,以往主要是因爲外生原因(如戰爭導致石油生產設施遭到破壞)導致供給受到限制,這次除上述原因外,還有很多私營企業主動放棄原油進口和相關交易。達拉斯聯儲的一項研究顯示[11],因爲擔心受到制裁措施的波及,許多西方原油進口商和金融機構主動停止從俄羅斯購買原油。這種私營企業主動避險的行會放大對俄羅斯原油制裁的效果,加劇原油價格波動。

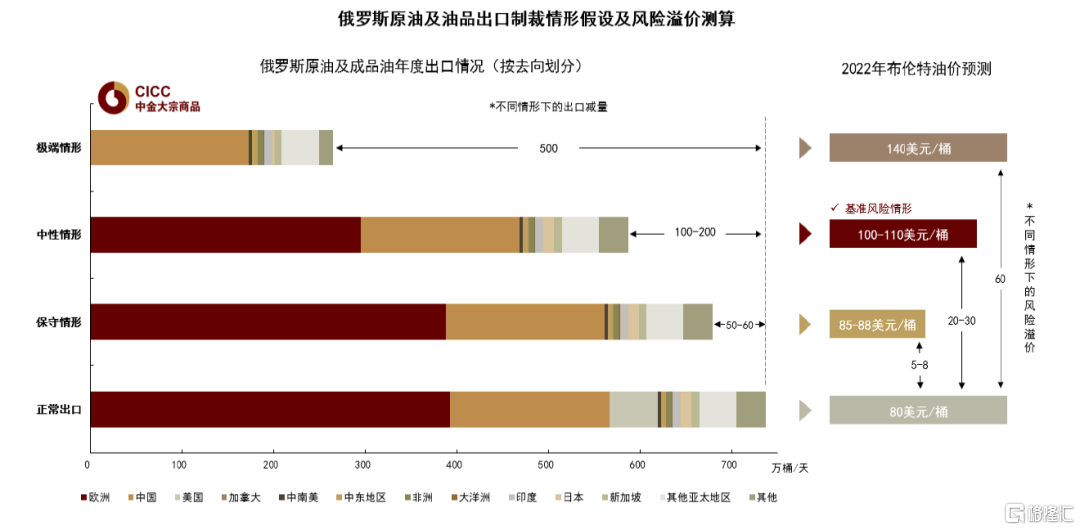

根據中金研究部大宗組的報告《石油季度更新:波瀾平地起,延遲再均衡》,中性情形下,如果將市場貿易實體“自發性制裁”和部分歐盟國家可能採取的制裁納入考量,或導致俄羅斯原油和油品出口減少100-200萬桶/天,帶來20-30美元/桶的風險溢價;極端情形下,如果歐美全面禁止俄羅斯原油進口,或直接造成全球原油和油品供應500萬桶/天的減量衝擊,帶來60美元/桶的原油風險溢價,歐美2022年布倫特油價均值或在140美元/桶。

圖表22:不同情形下對油價的估計

資料來源:中金公司研究部大宗組

糧食方面,俄羅斯和烏克蘭合計佔全球小麥出口的 29%。黑海出口中斷,加上對俄羅斯的制裁,意味着小麥和其他穀物的供應將在 2022 年減少,價格面臨上漲壓力。此外,俄羅斯的天然氣出口也將受到限制,推動天然氣價格上漲。天然氣在化肥生產中起着核心作用,天然氣漲價也將影響中期的糧食價格。近期聯合國糧食署表示[12],受俄烏事件影響,3 月份世界食品價格上漲近 13%,創下歷史新高(圖表23)。其中,穀物價格指數攀升17%,植物油指數飆升 23%,創下了迄今爲止的最高讀數。

在美國CPI籃子中,能源產品(包括商品和服務)權重佔比約7%,食品佔比約13%。3月整體能源價格同比增長27%,整體食品價格同比增長7%(圖表24)。如果油價和糧食價格維持高位,美國通脹也將面臨額外壓力。

圖表23:全球糧食價格指數創出新高

資料來源:萬得資訊,聯合國糧食署,中金公司研究部

圖表24:美國能源與食品價格大幅上漲

資料來源:萬得資訊,中金公司研究部

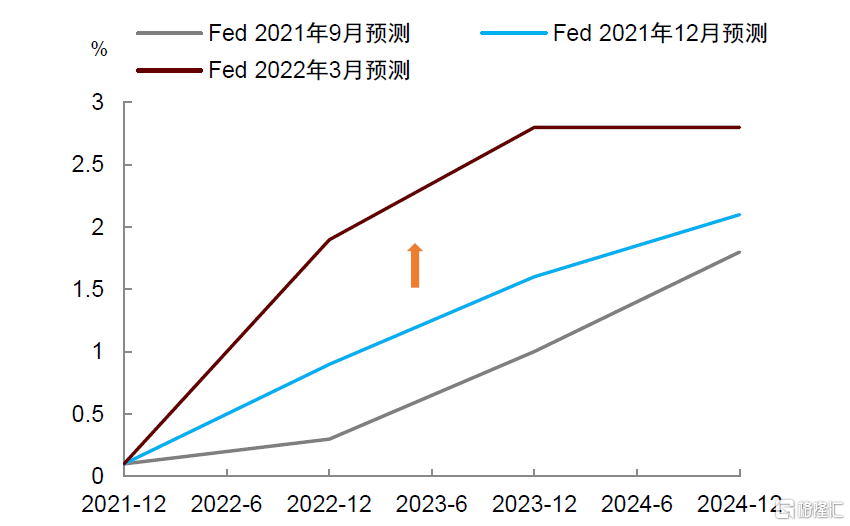

貨幣緊縮影響有待觀察

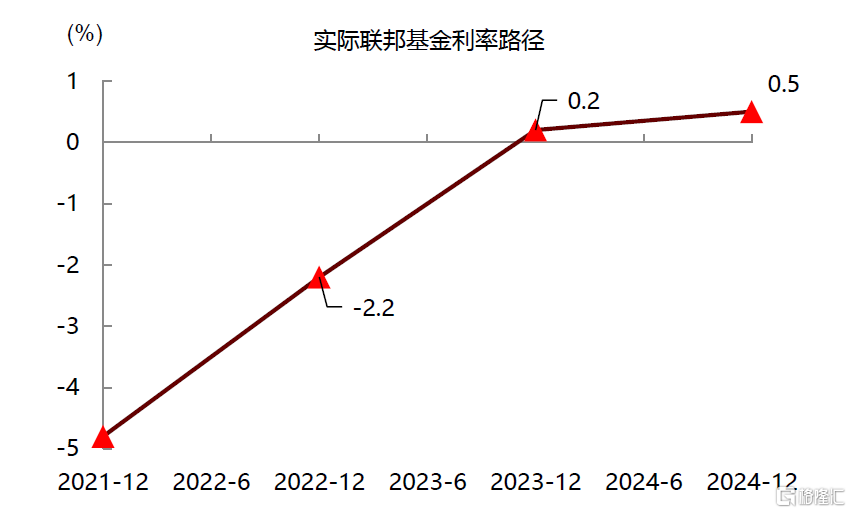

美聯儲貨幣緊縮對通脹的影響還有待觀察。美聯儲已在3月進行了首次加息,並暗示將於5月開始“縮表”。但一個問題是,根據美聯儲3月點陣圖和經濟預測表,2022年底聯邦基金利率或升至2%左右,核心PCE通脹回落至4%左右,由此推算出的實際聯邦基金利率也只有-2%左右(圖表25、圖表26)。

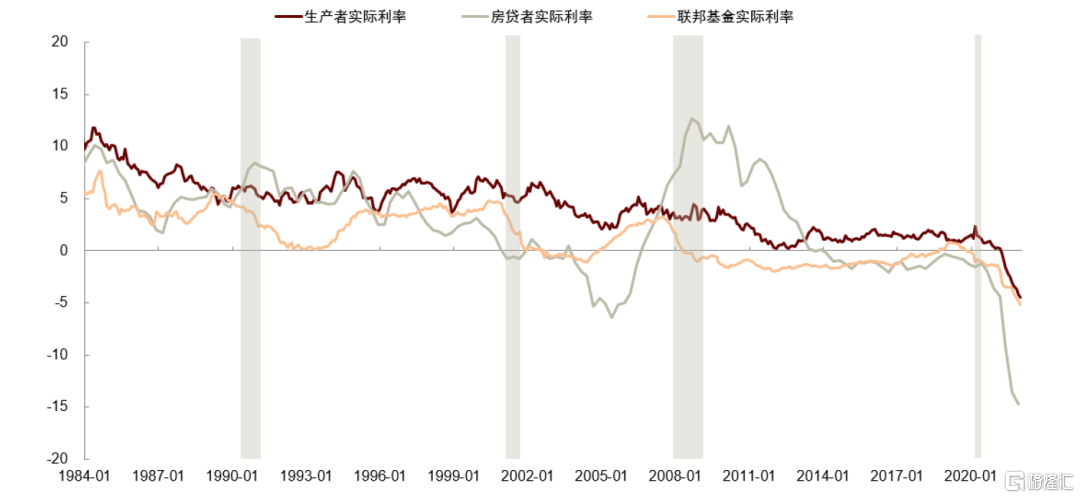

負利率能否抑制需求和通脹呢?歷史表明,要想對總需求產生收縮效應,至少需要實際利率爲正,過去四十年還未曾出現負利率抑制總需求的情況。即便在1994年美聯儲加息引導經濟“軟着陸”過程中,實際利率也從0%上升到了3%以上(圖表27)。另外利率上升對通脹的影響有滯後性,如果聯儲要在年內打壓通脹,可能需要在貨幣緊縮方面表現的更加激進才行。

圖表25:美聯儲大幅上調預期的加息次數…

資料來源:美聯儲,中金公司研究部

圖表26:…但2022年底實際利率仍爲負數

資料來源:美聯儲,中金公司研究部

圖表27:美國實際利率處於歷史低位

資料來源:Haver Analytics,中金公司研究部 注:生產者實際利率=企業債券利率 - 核心PPI增速;房貸者實際利率=房屋抵押證券利率–房價增速;聯邦基金實際利率=聯邦基金利率–核心PCE增速

對通脹走勢的預測

基於上述討論,我們分別假設CPI四大分項(核心商品、核心服務、能源、食品)的走勢,並對CPI增速進行預測。

►核心商品:隨着美聯儲貨幣緊縮,商品尤其是耐用品需求可能放緩,價格增速逐步回落。但服務消費的“疤痕效應”仍然存在,使得部分商品的需求有韌性,加上PPI向CPI傳導,其價格增速回落速度或不會很快。我們假設核心商品價格Q2-Q4每季度平均月環比增速爲0.2%、0%、-0.3%。

►核心服務:受“大退休”和“大辭職”影響,勞動力短缺近期難以緩解。另一方面,隨着疫情減弱和夏天到來,出行類服務需求或將回暖。此外,權重佔核心服務約一半的房租上漲壓力較大,預計將持續推升核心服務價格。我們假設核心服務Q2-Q4每季度平均月環比增速爲0.6%、0.5%、0.4%。

►能源:受俄烏事件影響,能源價格或在Q1-Q3保持較高水平,Q4油價可能因爲經濟活動放緩而回落。我們假設能源價格Q2-Q4每季度平均月環比增速爲0.5%、0%、-1%。

►食品:食品需求較爲剛性,且俄烏事件對於小麥等全球主糧供給影響較大,未來食品價格或仍有上漲空間。我們假設食品價格Q2-Q4每季度平均月環比增速爲1%、0%、0%。

綜合上述假設,我們預計年底CPI同比增速在6%左右,核心CPI同比增速在5%左右。

圖表28:對美國CPI通脹的預測

資料來源:Haver Analytics,中金公司研究部

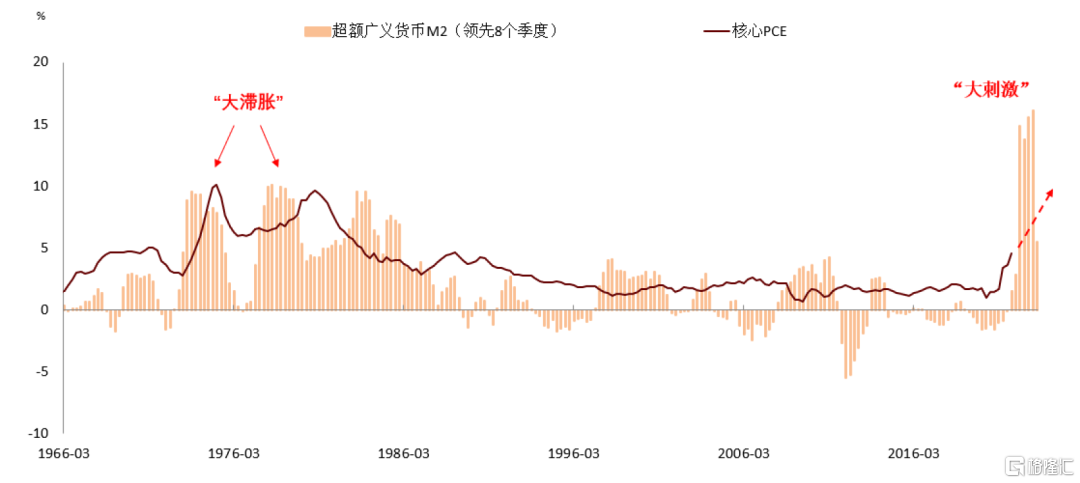

上述預測值也能與貨幣數量模型的預測結果保持一致。我們在報告《如何預測美國通脹?》中曾指出,在疫情階段使用貨幣增速預測通脹的可靠性更強。疫情以來,美國廣義貨幣M2增速一度上升至25%,遠高於2008年全球金融危機後的貨幣擴張階段。更重要的是,政府信貸對貨幣的貢獻創數十年的新高,超過了私人信貸對貨幣的貢獻。財政投放的是外生貨幣,對私人部門而言是淨資產增加,帶來資產負債表和購買力改善。歷史表明,外生貨幣發多了容易帶來通脹,比較典型的是20世紀60-70年代,那時美國財政大幅擴張,外生貨幣帶來通脹的現象非常明顯。我們計算了美國超額M2增速[13],即剔除達到GDP增長目標所需要的M2後多餘超發的貨幣,並使用該指標預測通脹。結果顯示,在不考慮美聯儲緊縮的情形下,超額M2預示着2022年底美國核心PCE通脹可達5.7%。這比我們使用分項預測的結果更高一些,但總體上也比較一致。

圖表29:貨幣數量模型指向高通脹

資料來源:Haver Analytics,中金公司研究部