抗風險能力也是一種投資價值。

2022年4月21日,中國海油(600938.SH)正式登陸A股,股票代碼為600938,發行價為10.8元,開盤後股價瞬間拉漲至15.55元,漲幅一度達到44%,達到主板新股上市首日最大漲幅限制。作為專注油氣勘探、開發與生產的純上游能源公司,中國海油的上市將為A股投資者帶來分享能源上行週期的紅利機會。

回看中國海油的發展歷程,自2001年港上市以來已累計獲得超過300個商業發現,現有油氣田超過240個,佔國內海域開採面積的95%以上。在此基礎上,中國海油多年對生產經營精耕細作和降本增效,打造了深厚商業護城河。

護城河在波動面前的定力,進一步帶來明確的盈利能力和投資回報前景;“大變局”下能源安全和能源結構轉型成為重要議題,海上油氣、海上風電和碳中和作為中國海油的主營業務和發展方向,又將公司的成長可能性放在了聚光燈下。

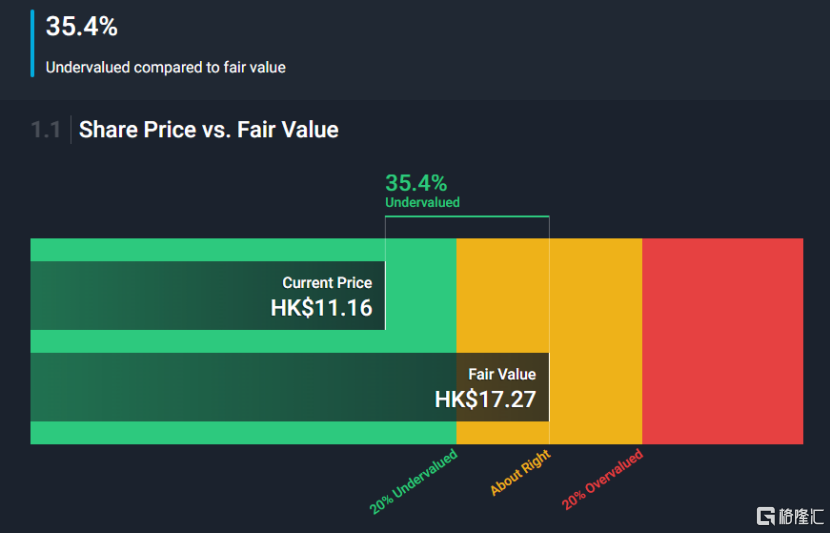

目前中國海油港股現和A股發行價均低於市場推測的公允價值,另一方面,長期發展的穩定性和新賽道的成長性,帶來穩定收入和新的想象空間。

因而從多個層面上看,中國海油無疑都是油氣產業中的優質標的。

01

大船回A的歷史舞台

全球石油的供需矛盾仍將高燒不退,至少資本市場是這麼預期的。

BZmain布倫特原油(現金)主連2206

從2020年中旬至今,布倫特原油價格最多漲超400%。對於後疫情復甦前景,帶來能源需求增長的樂觀預期;地緣衝突導致能源供應受阻;2021年歐洲能源危機帶來教訓:過激的能源轉型策略帶來意想不到的後果。

供需錯配,價格焉有不漲之理?摩根大通分析師認為,石油價格可能會進入“超級上漲週期”,並持續十年之久。

油價上漲為全球經濟增長帶來了挑戰,尤其是對中國而言,疫情得到較好控制,製造業增加值比重達27.4%,為10年來首次回升。

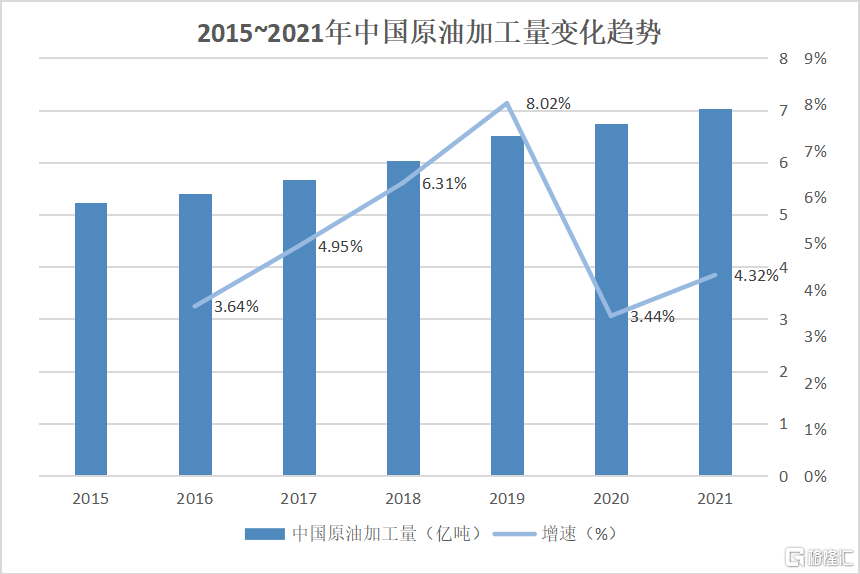

與之相應,2021年中國原油加工量超過7億噸,增速再次回升到4%以上。

數據來源:華經產業研究院

在此情況下,保障供應成了重要議題。比如2021年4月發佈的《中共中央國務院關於加快建設全國統一大市場的意見》指出,要積極防範能源等重要產品供應短缺風險。近年來中國加速向本土能源轉向,國內原油產量2019年恢復上漲,在2021年達1.99億噸;原油進口數量則跌超5%至5.13億噸。

龐大內需使得海上油氣開採潛力日益凸顯。全球範圍內還有相當多地區未被充分勘探,深部底層和海洋深水勘探也才剛起步,預期仍有很大開發空間。

所以近年來中國油氣開採逐漸向海上發力,海洋油氣開發力度正在逐年加大,將持續為油氣產量增長貢獻新動力。

中國海油研究院發佈的《中國海洋能源發展報吿2021》指出,2021年中國海洋原油產量5464萬噸,同比增量佔全國總增量80%以上;預計2022年產量會達到5760萬噸,同比漲約5.4%,繼續保持全國石油增量的領軍地位。

能源既是如此重要的戰略資源,那就必須交到值得信賴的企業手中,方能發揮其效用;另一邊,海上石油開採又是油氣行業未來趨勢。於是時代洪流構成中國海油的大舞台。

02

成本,技術——競爭壁壘與風險抗力的關鍵

行業機遇疊加多年精耕細作,則是中國海油立足舞台的底氣。

能源應用滲透在人類活動的方方面面。無論是糧食還是煤炭,抑或是石油,人們致力於將能源價格壓縮到“白菜價”。降低能源成本,就降低了一切活動的成本。

而對降低成本的深耕,是首當其衝的、最重要的行業競爭壁壘,是中國海油的核心能力圈,也是對抗油價波動風險的關鍵。

近年來中國海油每桶原油成本快速下降,主要成本從2013~2021年降低34.5%至29.49美元。

如果拆解公司桶油主要成本,作業費用和桶油折舊攤銷佔80%,因此降低桶油成本主要考慮這兩方面。

數據來源:中國海油業績年報

中國海油早在2014年後油價暴跌期間,開始大力降低作業費用,如今已經展現出了相應優勢,2013~2021年作業成本顯著下降近36.1%。

折舊攤銷方面,原則上油氣產量規模越大,生產每桶油所需要負擔的折舊攤銷就越小。而中國海油近年來石油儲量、產量不斷提升,目前中國海油淨證實儲量已經是上市之初的3.2倍之多。單位開發生產投資成本下降,使得2013~2021年折舊攤銷費用下降近27.1%。

與此同時,降本也要增效。中國海油不僅在成本端有效控制,還將技術創新作為推動公司發展的主要驅動力,和應對油價波動、實現增儲上產的關鍵。

多年來中國海油在海洋勘探理論、高效開發、深水工程、生產運維等領域的“深水區”取得了技術突破,建立了極高技術壁壘。

例如在油氣勘探、開發領域,具備複雜構造、複雜巖性和複雜環境地質條件下,油氣地質勘探及地震採集處理解釋一體化技術能力;具備海上覆雜油氣藏及低品位油氣藏開發評價、有效動用及挖潛增效的技術能力,包括海上稠油規模化開發、低滲油氣經濟開發、海相碳酸鹽儲層高效開發以及在產油氣田穩油控水等技術能力;

生產運維上,數字化及智能化建設成果豐碩,建設了油氣田勘探開發數據資源中心,具備海上無人化平台建設與改造及油氣田生產智能化操控的技術能力。

海油開發技術難度顯著高於陸油,以上僅是中國海油技術能力的冰山一角。從石油行業資深人士口中我們得知,中國海油在同行中已具備較強科技屬性。

03

穩健邁向未來,與投資者共享成果

成本控制與技術賦能雙向奔赴,共同拓展了中國海油的盈利空間,夯實了核心競爭力,成為業績長期增長、在市場波動中對抗不確定性的重要動力源泉。

2021年及過往業績,就是最直觀證明。

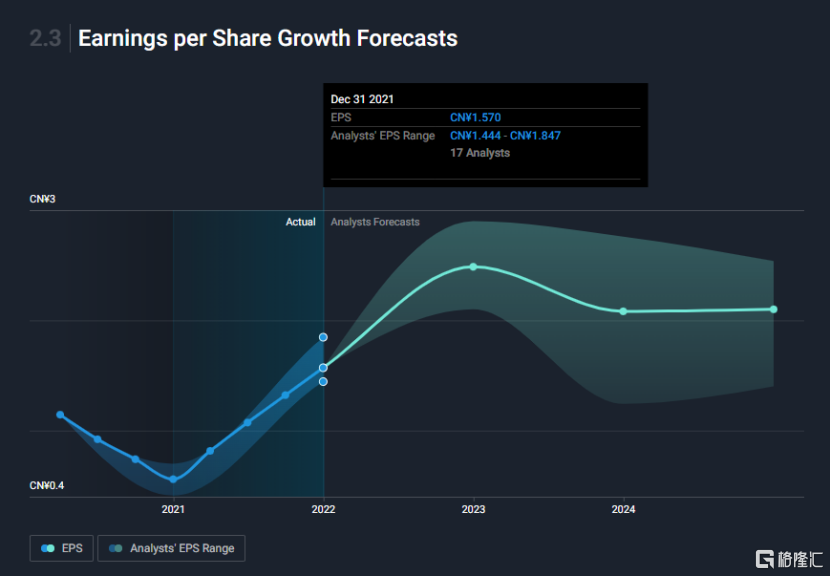

2021年公司營收同比增58.4%至2461.11億元(人民幣,除非特別註明),其中油氣淨產量5.73億桶油當量,對應油氣銷售收入同比增59.1%至2221億元;淨利潤同比增181.7%至703億元;每股基本盈利1.57元。

公司經營現金流再創歷史新高,較上年增75.09%至1668.25億元(較疫情前的2019年亦上漲11.92%)。期末現金流淨額也同比增72.5%至414.32億元。

數據來源:中國海油業績年報

降本增效的成果,更體現在公司利潤率指標的提升上。

2021年中國海油經營利潤率接近39%,同比提升超過15.58個百分點,較疫情前2019年提升2.89個百分點;銷售淨利率則超過28.57%,同比提升12.51個百分點,較2019年提升超過2.39個百分點。

在全球可比公司當中,這樣的淨利率展現出優秀的經營穩定性。

數據來源:相關公司業績年報

穩定充沛的現金流,支撐了公司過去20年的持續高股東回報。公司2002年至今累計分紅超3500億港元,平均股息支付率42.7%。

展望未來,產量增長和新能源轉型,又將稱為中國海油成長性估值的重要依據。

油氣業務方面,據中國海油2022年戰略展望,2022~2024年滾動產量目標分別為6億~6.1億、6.4億~6.5億、6.8億~6.9億桶油當量。

新能源業務方面,“碳中和”目標下中國海油更主動響應油氣行業綠色低碳趨勢,佈局新能源業務,打造面向未來能源結構轉型新曲線。

公司先後正式成立新能源部和新能源分公司,進一步完善新能源產業發展的頂層設計。在研究瞭解國內外新能源產業發展現狀、梳理確認公司比較優勢基礎上,公司還明確了以積極發展海上風電,擇優發展陸上風光為主的新能源產業發展方向。截至2021年底,中國海油首個30萬千瓦海上風電項目已實現全容量併網發電。

這一新賽道前景良好。過去中國海上風電裝機規模快速提升,而全球風能理事會(GWEC)則預測2021~2025年全球海上風電新增裝機容量超過70GW,年複合增速約31.5%。

儘管海上風電場建設技術難度較大,建設成本較高,但中國海油已具備相應能力。此外,在碳捕捉、封存和利用等業務上,中國海油同樣具有雄厚基礎,目前其二氧化碳埋存示範項目已經啟動。

基於樂觀預期,中國海油在2022年戰略展望發佈會上承諾,股東大會批准前提下,2022~2024年全年股息支付率將不低於40%,且全年股息絕對值不低於0.70港元/股(含税)。

中國海油每股盈利預測,數據來源:simplywall.st

高分紅疊加新能源業務加速起步的成長性估值,勢必對公司股價形成有效支撐。

04

結語

如果以4月20日港股收盤價和匯率計算,中國海油此次10.8元/股的發行價對比港股9.12元(港幣折算人民幣)存在約18%的溢價,這一水平與中國石油(66.4%)、中國石化(33%)相比偏低,PB估值在同行中處於低位,回A將有望帶來估值修復空間。

中國海油現價與一致性公允價值預期對比,數據來源:simplywall.st

更何況,作為一家佔據未來賽道“坑位”而且後勁十足的海上能源巨頭,中國海油不僅以優秀的盈利能力和派息為股東帶來長期價值,更以具備面向未來發展的雄厚基礎。

“我們儘量去買那些我們能夠大概率預見未來的公司。”沃倫·巴菲特説。2022年3月,石油股再度獲得“股神”認可,繼當月2~4日連續增持6100萬股西方石油公司股票後,又在9~11日選擇再度加倉,共斥資近100億人民幣,西方石油已成巴菲特第九大重倉股。

從這個意義上講,身處歷史詭譎的波濤之上,基於深厚積澱產生的穩步向前的定力,無疑也是一種中國海油為投資者帶來長期回報的魅力所在。