本文來自格隆匯專欄:長橋海豚投研,作者:長橋海豚君

奈飛(NFLX.O)北京時間4月20日凌晨發佈2022年第一季度財報。繼上季度淨增用户指引暴雷後,這次奈飛翻車升級,當季用户數直接環比下降了!

雖然有俄羅斯服務暫停的突發因素在(俄羅斯用户100萬左右,一季度70萬用户續訂受影響),但仍然差於頭部機構的預期。在Q1的節目單上,奈飛推出了59部新劇和22部老劇返場,比去年同期的內容(43部新劇+19部老劇)更加豐富,但仍然沒能拯救“走出疫情紅利”+“面臨競爭全面升級”的大逆風期。

而在用户數沒眼看的情況下,公司連續在多地漲價的動作,似乎也在吿訴市場:

高增長一去不復返,未來的奈飛將步入一個低速但更加追求利潤的成熟階段。

具體來看業績的經營指標:

(1)導致盤後暴跌25%的因素——本季用户增長以及下季度指引,首次遭遇負增長。

一季度用户規模環比下降了20萬人,雖然有俄羅斯服務暫停的突發原因(涉及70萬用户減少),但還是與指引的250萬增長和市場預期差距過大。除此之外,對於二季度的用户指引“繼續下降200萬”也是令市場大失所望,大家的普遍預期用户增長在100-200萬區間。

海豚君認為,在全球逐步疫情解封和放開後,線上消費受到的負面影響不小。除此之外,通脹也一定程度上制約了消費力,而全面升級的流媒體競爭態勢更是讓奈飛亂了陣腳。

(2)一季度總營收78.7億美元,同比增長9.8%,增速相較近幾個季度顯著放緩。剔除掉國際業務受外匯變動影響,收入增速為14%。公司對於二季度收入增速指引也在10%左右,在用户下滑下,收入將主要由提價效應驅動。

具體業務中,除了DVD業務“穩速”下滑之外,訂閲收入同比增長10%,似乎也在階段性進入“成熟期”。

如果環比來看,一季度訂閲收入的增長主要靠的是提價,多重因素導致用户增長遭遇停滯。考慮到越來越多的競爭者進入市場帶來壓力繼續陡增,海豚君認為,未來如果繼續提價會加劇用户的“移情別戀”,提價對收入增長的邊際效益會降低,奈飛或有可能“被迫”加速進入低速增長的成熟期。

(3)一季度經營利潤19.7億美元,利潤率25%環比上季有了明顯改善,主要系成本優化帶來。不過管理層之前給過2022全年的利潤率指引在19%-21%區間,其中由外匯變動帶來的影響佔主導。因此,一季度的利潤狀況應該是全年最佳的時候。

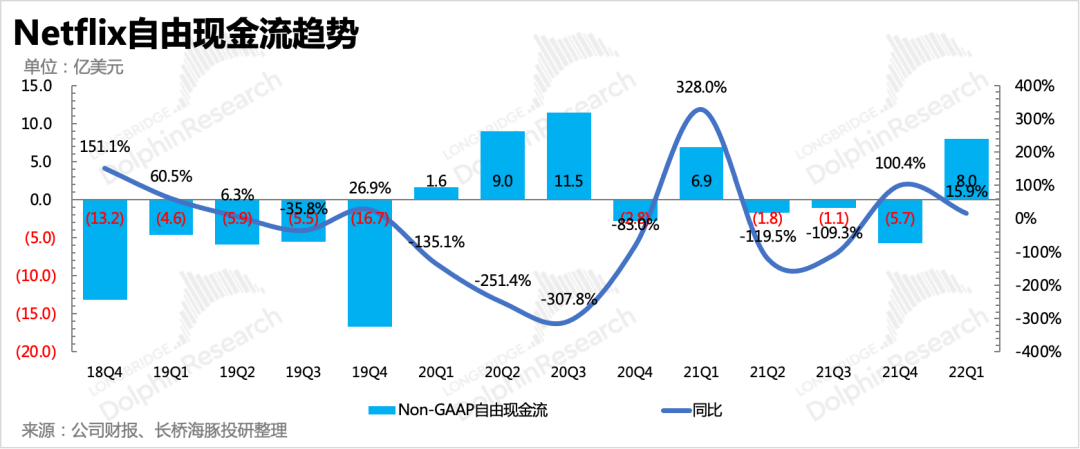

(4)利潤釋放後,現金流狀況也好看很多,一季度Non-GAAP下的自由現金流FCF為8億美元。上季度管理層設下2022年自由現金流為正的目標,因此這方面的壓力也會使得公司在經營支出、對外投資上會更加謹慎一些。

其他經營指標與市場預期對比可參考下圖:

長橋海豚整體觀點

作為中國長視頻教徒們爭相模仿的鼻祖,似乎也難逃賽道混亂的怪圈。短期雖然有疫情解封的邊際變化影響,但不斷湧入並加大投入的競爭者們,又在進一步印證,流媒體賽道其實並沒有可以越築越高的壁壘,用户對優質內容“忠誠”,但對平台“多情”。

與此同時,用户又是挑剔並且永遠無法滿足的,要留住用户的心,只有不斷討好用户(投入做更多精品內容,或者有價格優勢),否則用户可以輕易轉去競爭對手那裏,月付費的方式使得“背叛”的成本非常低。

因此,流媒體們很容易陷入“燒錢”的內容軍備競賽,而互聯網經濟的規模效益,在流媒體賽道上,並不會顯現。最終的競爭格局,往往是多家巨頭的寡頭競爭,每個巨頭都在自己擅長的內容領域和市場佔有一席之地,過去十年裏奈飛的絕對龍頭時代,將一去不復返。

還是上季財報點評的那句話:長視頻很難值得資金長情,只有隨內容週期短期參與的機會。

疊加宏觀環境的壓制,奈飛的上半年註定是灰暗的,偏好成長的資金或許會逐步撤出,在適合的價格位置上,奈飛也許會迎來更願意看到利潤不斷釋放的價值投資者側目。

本次財報具體數據

一、用户首次下滑,上半年大逆風

一季度奈飛全球訂閲用户為2.22億人,環比淨流失20萬,與管理層指引和市場預期的250萬差距過大。對於二季度的指引——環比下降200萬,則又是一個驚天巨雷。雖然二季度本身是淡季,但連續兩個季度用户下滑,也會使市場重新審視奈飛的核心壁壘價值。

絕對值上,一季度只有亞太地區在增長(日本、印度、東南亞、台灣地區較優),其他地區均在下滑,宏觀經濟、價格變動、競爭都是影響因子。其中美加地區用户流失最明顯,除了市場滲透率較高沒什麼增長空間外,年初的提價也是導致用户減少訂閲的因素之一。雖然一季度的內容並不稀缺,相比去年同期,當下的奈飛可以説還在這一輪的內容週期裏。

比如火了兩年的《Bridgerton》系列,第二季依然是奈飛歷史上觀看時長最高的英語劇集,《Inventing Anna》表現也很優異。除此之外,一季度比較成功的還有紀錄片《Tinder Swindler》和電影《The Adam Project》,收視情況也是不弱於四季度的《Red Notice》和《Don’t Look Up》,但從結果來看,並沒有給奈飛帶來多少新增用户。

雖然公司把部分“鍋”扣在“共享賬户”的頭上,但海豚君認為核心還是三個因素:

(1)一方面全球解封,線下活動佔據了用户更多的時間和消費,同時高通脹也會削弱用户消費水平。

(2)另一方面,同行紛紛在內容上加足馬力,尤其是自從去年下半年以來,傳統影視巨頭也在相繼進入市場,我們猜測這也給奈飛帶來更多的增長壓力。

(3)除此之外,和去年的中國市場一樣,短視頻(Tiktok、YouTube Shorts等)對用户時長的侵蝕也是不容小覷。

(目前亞馬遜、迪士尼、華納等巨頭還未公佈財報,後續我們會跟進財報點評,觀察流媒體競爭情況,敬請關注)

海豚君從去年二季度以來,一直在強調流媒體競爭的問題,不僅是在看到尼爾森的用户時長份額中,奈飛的蛋糕在不斷被同行(迪士尼、蘋果、亞馬遜、YouTube等)侵蝕,還在看到這些競爭者們不斷加碼的內容投入上。在上季度的巨頭綜述《消費互聯網卷王之爭,Meta、谷歌、奈飛們拼刺刀》中,海豚君就再次表達過擔憂,相比科技巨頭亞馬遜、蘋果,傳統影視巨頭迪士尼、華納、派拉蒙等等,奈飛在資金盈餘上並不佔優勢。同時,其他巨頭在內容創作上的實力也並不低,手中握有的版權也非常充足。就算是亞馬遜、蘋果這樣沒有背景的科技巨頭,也可以通過“買買買”的方式迅速補缺。

而對於2022年接下來的幾個季度,由於對手們的動作不斷,我們對奈飛面臨的競爭局面也有了更多的顧慮:

a.Apple TV+ 2500萬美金投資的電影《CODA(健聽女孩)》,獲得了今年的奧斯卡最佳影片獎。

b.亞馬遜的Prime Video計劃投資10億拍攝《指環王》5季美劇,計劃在2022年9月2日播出,目前第一季已經拍攝完成。

c.亞馬遜在85億美元收購米高梅工作室之後,立馬官宣推出《007之路》的綜藝。

d.派拉蒙的《Halo》月初剛上映收視率就衝到榜首,Paramount+的目標:2024年訂閲數達到1億人。

e.Discovery旗下的探索頻道和流媒體擁有2200萬用户,4月8日,Discovery買下華納29%的股權,合併成立新公司華納兄弟探索(Warner Bros.Discovery),因此加上華納HBO MAX的7300萬,接近1億的用户訂閲數,也有實力向奈飛和迪士尼叫板了。

因此,不管短期邊際變化帶來的負面影響會持續多久,從長期角度來看,奈飛就是在逐步陷入“被動守城”的局面,在還沒有發掘出第二增長曲線的情況下,奈飛不得不將逐步進入低速增長的成熟期。

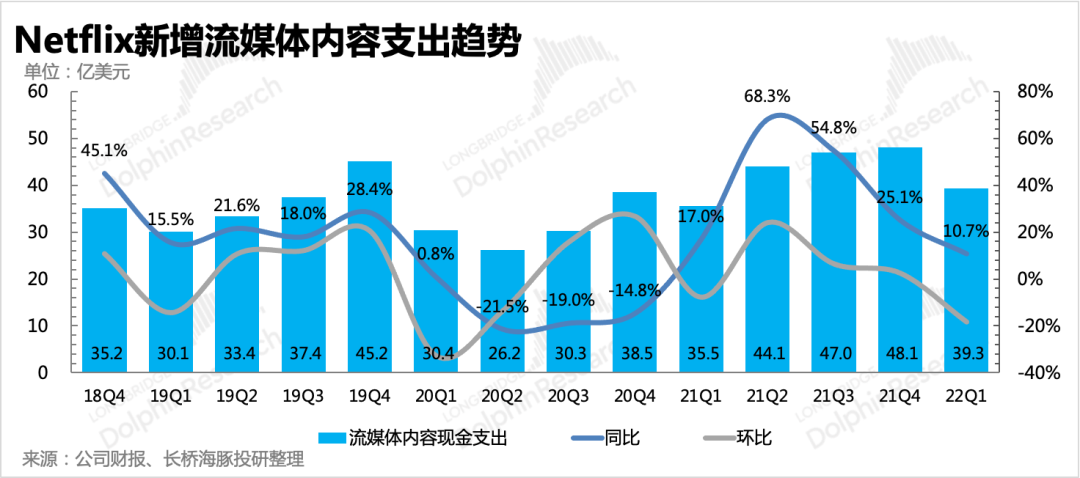

二、內容支出繼續放緩

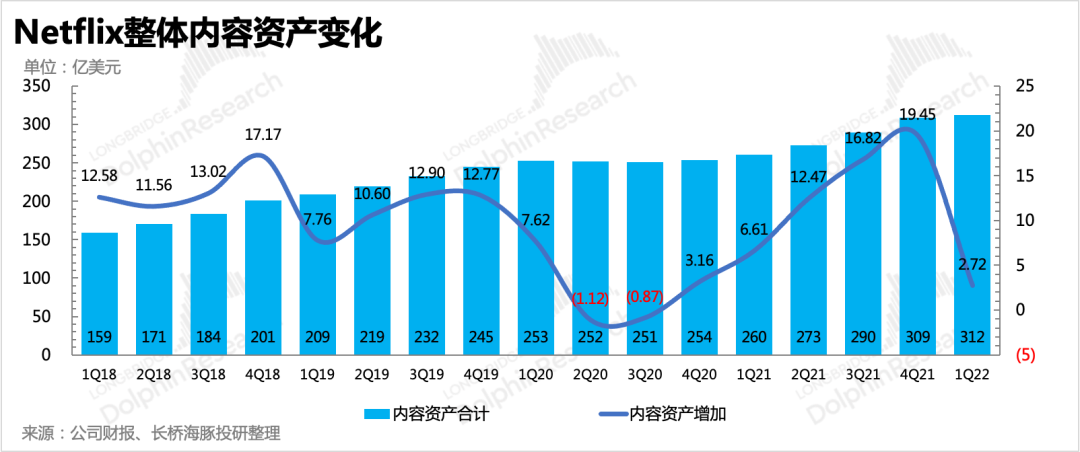

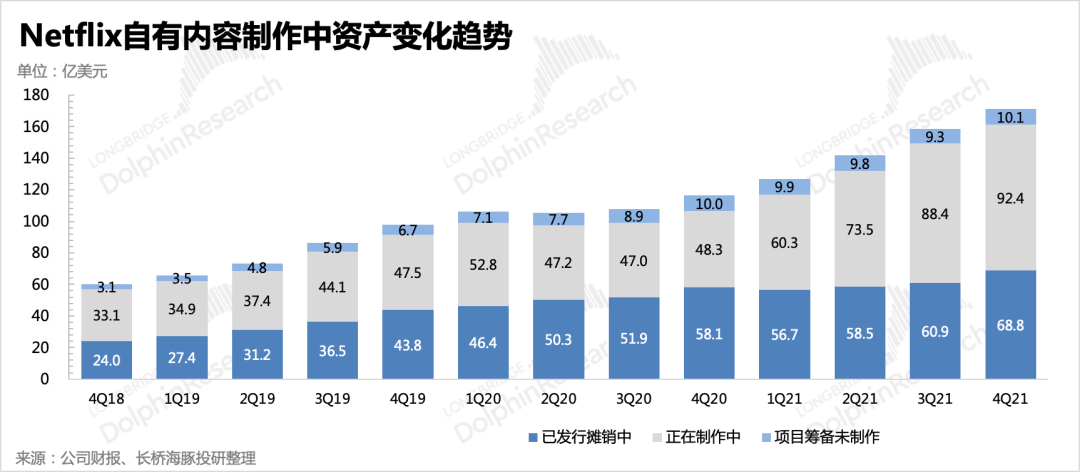

在收入端增長有顯而易見的壓力之下,以及可能受去年底以來的Omicron疫情影響,奈飛在內容支出投入(流媒體內容現金支出)上,短期也表現出來繼續放緩。截至一季度末,整體內容資產規模312億,環比新增投入大幅萎縮。

從奈飛現有的內容資產來看,自制內容佔比仍然在攀升,已經提升至55%以上。在全球大小內容公司紛紛親自下場或與巨頭合作涉足流媒體賽道後,未來奈飛獲取他們授權內容的可能性也會越來越低,因此自制內容佔比預計將持續走高。

三、成熟市場的增長驅動只有“漲價”

一季度在不同地區的單用户付費金額上,除了亞太地區,其他地區均有不同幅度的增長。

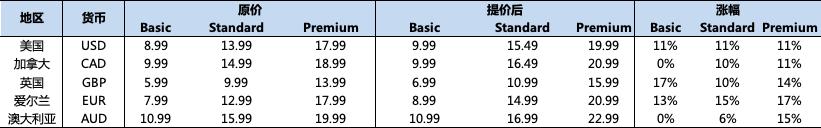

對於美加、英國、愛爾蘭等滲透率較高的地區,奈飛的做法是加快提價頻率。繼2020年10月上一輪漲價之後,今年初,奈飛再次全面漲價。相比於同行在大搞促銷,奈飛的動作顯得有些另類和迫不得已。沒有資金優勢、沒有第二曲線的奈飛需要擠壓成熟市場的變現價值,來為新興地區的市場競爭提供“彈藥”(這也是公司認為未來長期下收入增長的主要貢獻來源)。但這也讓奈飛在成熟市場,與同行相比,價格優勢越來越弱。

四、對利潤和現金流的訴求會越來越高

一季度奈飛的毛利率回到正常水平,營銷投放也明顯剋制,使得更多的利潤得到釋放。但上季度管理層對2022年經營利潤率指引為19-21%區間,因此預計後面幾個季度,利潤率會隨內容排期變動而有所削弱。

但對於奈飛來説,與同行競爭,需要長期握有充足的資金。截至一季度末,奈飛長期債務還有接近150億的規模,持有現金60億,即淨負債為80億,相比同行,奈飛手頭並不是很寬裕,本季度也沒有新增回購公司股票。

在一季度連續完成兩筆收購後(《永恆族》的特效公司Scanline和遊戲工作室Boss Fight Entertainment),下半年還將完成對一家芬蘭遊戲工作室Next Games的收購,因此站在當下,雖然同行競爭來勢洶洶,但對於利潤和現金流,奈飛的渴望也不會少。