去年到今年,讓衆多中丐子弟“傷痕累累”的,除了行情本身,還有跟風“大師”的幻滅。

比如,抄作業持倉阿裏後,發現芒格跑了;跟着段永平一輪輪抄底騰訊的,掛在了半山腰。

《芒格減倉50%阿裏並不能說明什麼》一文論述過,芒格擅長成長股投資,阿裏不屬於其能力圈,及時止損很正常。

相比之下,段永平的態度,卻是“越跌越買”——去年8月4日、18日兩次抄底,今年2月底再次3500萬入場,3月表態將賣伯克希爾,繼續抄底加倉騰訊。

那麼,他如此“豪賭”有道理嗎?

事實上,這輪並不是段永平第一次抄底騰訊。2018年騰訊也有過一次大幅回調,跌幅近45%。

彼時段永平押中抄底,最高持倉收益近200%。

如此來看,確實有成功經驗做支撐。但上述說過,抄“經驗”作業搞投資,不太行得通。

我們覆盤本質發現,那次局面發生轉變的關鍵在於:遊戲版號恢復發放;同時,騰訊持續在微信體系做文章,社交廣告變現節奏加快。雙板塊業績釋放驅動下,騰訊股價反轉。

如今,如出一轍的轉機信號出現了——4月11號,遊戲版號宣佈恢復發放;另外,微信體系又在“搞事”變現。

據騰訊2021Q4電話會議:2022年公司將啓動短視頻Feed廣告的測試和優化,相信視頻號將會提供重要的商業化機會。

那麼,這次是否能如2018-2019年那樣反轉呢?

要確定這一點,先要弄清楚放開的業務,兌現業績增長的確定性空間,也就是視頻號能賺多少錢。(其新遊戲版號發放尚未確定,關於遊戲本文不做論述。)

信息流廣告:短期季度收入約30億,未來年收入空間250億左右

拆解來看,視頻號的收入來源,主要有三個方面:短視頻信息流廣告、直播打賞及直播電商。

這裏,重點論證信息流廣告和直播打賞的變現空間。(直播電商變現需要時間投入,這裏不做分析)

就信息流廣告來說,衆所周知,其是短視頻模式的主要收入來源:

從左到右依次爲:B站、抖音、快手信息流廣告

騰訊在2021Q4電話會議中,對視頻號的信息流廣告,同樣預期樂觀:2022年,信息流廣告或將是視頻號中最大的收入來源。

那麼,我們就來看看,現在的情況下開放信息流廣告,到底能爲騰訊賺多少錢。具體測算思路如下:

短視頻信息流廣告收入=DAU×用戶日平均使用時長×短視頻每分鐘播放次數×短視頻廣告加載率×CPM×365

根據測算,在中性假設下,若視頻號在2022年開始加載信息流廣告,季度廣告收入貢獻在30億左右。

備註:1、據視燈研究院數據,2021年末視頻號DAU超過5億;用戶日均使用時長爲35min。

2、目前視頻號上10-20秒以及50-60秒的視頻,佔比最多。取其大概數字,假設每分鐘可播放兩到三個視頻。

3、變現初期爲避免夭折,廣告加載率不會太高,假設爲2%—4%。

4、當下視頻號的算法積澱及數據積累還不足,因此CPM不會太高,假設爲15—25元/千次。

當然,這只是變現初期可能帶來的收入。要知道,2021年抖音平均每個季度賣廣告的收入有285億,快手2021Q4的廣告收入也有132億。

成功的模板在前,市場對視頻號信息流廣告收入的增長空間,也有一定預期。那麼,可能性如何呢?

下面我們對各個相關因子,進行未來趨勢敏感性分析。

因子一:DAU變化趨勢

現在打開微信,你會發現視頻號內容無處不在——朋友圈有人轉、公衆號也有內插等。

甚至,大多時候人們都是通過朋友圈、羣消息、公衆號等渠道點開視頻號的,真正的一級入口——微信發現頁“視頻號”一定程度被忽略了。

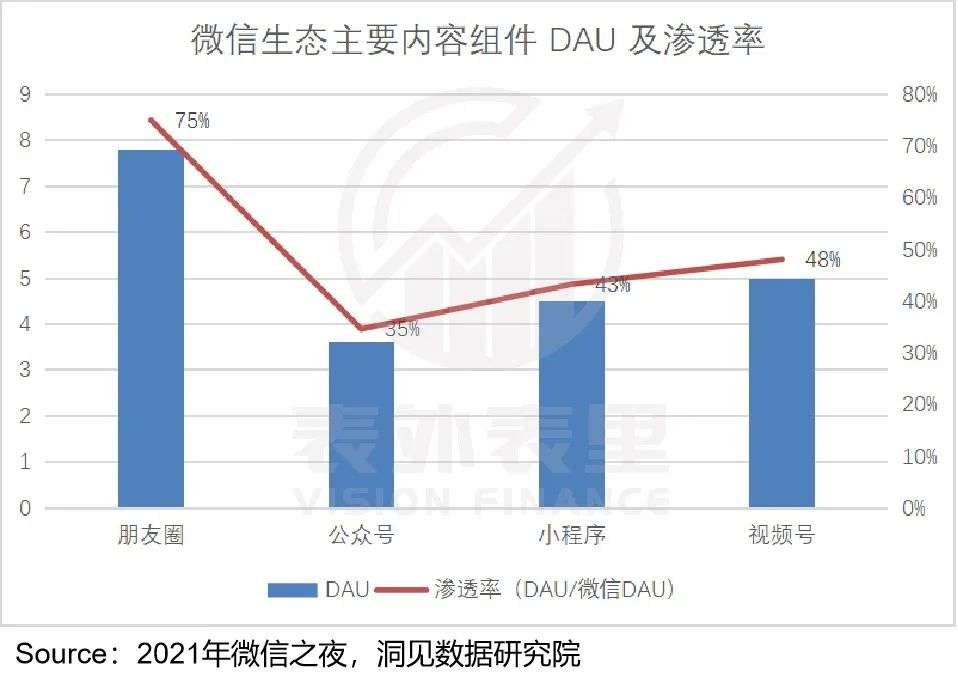

如此全面入侵下,視頻號在微信生態中迅速滲透,目前已經達到48%。

而按照這個趨勢,視頻號的滲透率會進一步提升。假設視頻號在微信生態滲透率,能夠達到朋友圈和小程序的平均值,即59.1%,換算成DAU就是6.15億。

因子二:單用戶日均使用時長趨勢

目前,視頻號在創作者和內容生態上,存在一定的短板。

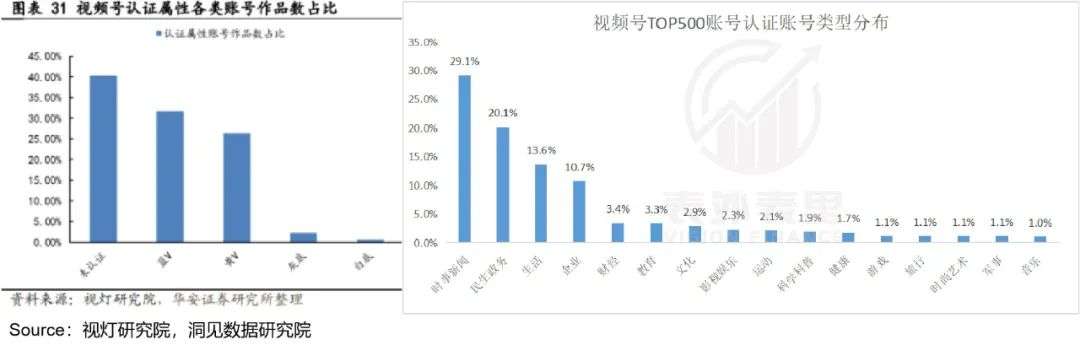

據視燈研究院,視頻號的創作者賬號中,未認證賬號佔比最高,達40%,而以新聞媒體、企業機構、品牌爲主的藍V賬號作品數,佔比爲31.20%。

也就是說,視頻號仍然以非專業創作者爲主。

同時,從內容品類看,時事新聞、民生政務等內容品類快速發展,美妝、動漫等熱門垂直領域仍相對空白。

沒有足夠豐富以及優質的內容,可能會限制用戶使用時長的提升。

不過,這並非不可解。

此前,微信對視頻號都是輕運營策略。

比如,2021年微信之夜上,張小龍曾說道:我們從來不會關注用戶在微信裏停留的時長,那不是我們的目標。視頻號沒有花一分錢去購買內容,將來也不想這麼做。

但很快,就自打臉,祭出“鈔”能力。比如,相繼邀請西城男孩、五月天等進行演唱會直播,進行內容擴充,以及示範拉動。

“真金白銀”撒出去,即有收效。

據2021Q4電話會議:視頻號在新聞、音樂和知識類內容等目標內容類別上取得了重大突破。超過100,000個讚的視頻數量強勁增長,用戶參與度加深。

此次伴隨視頻號商業化,微信也推出了“創作者激勵計劃”,對原創內容提供流量傾斜,刺激內容輸出。

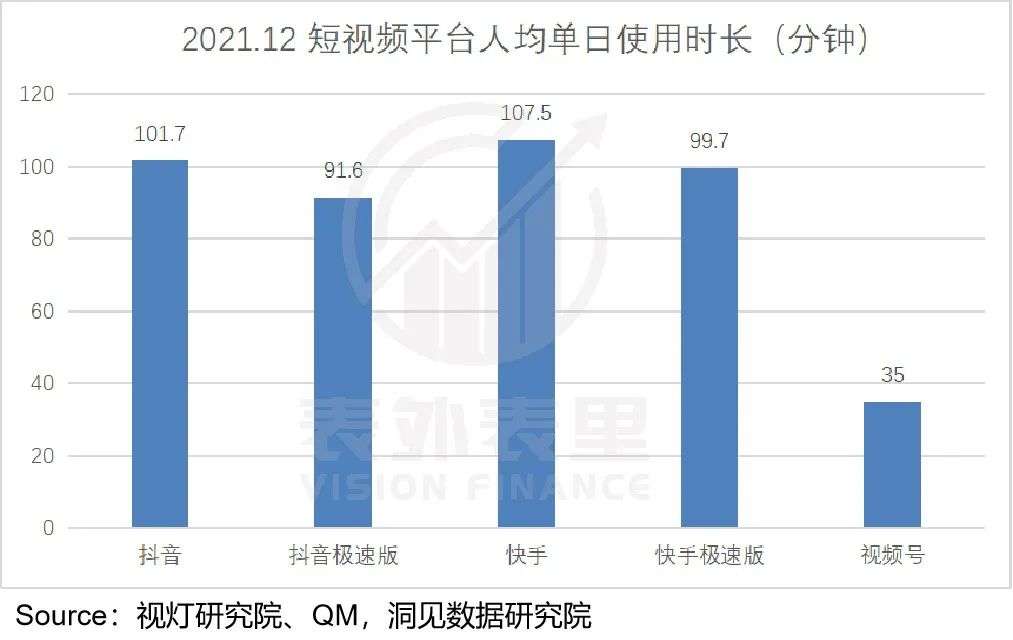

我們曾多次論述過,用戶都是跟着內容走的。如此一來,意味着,視頻號的日均使用時長,還有很大的發展空間。(當然,有抖快兩座“大山”在前,天花板也可預見。)

由此,我們判定單用戶日均使用時長是關鍵因子,而且對未來收入有很大驅動作用。

因子三:短視頻每分鐘播放次數趨勢

數據顯示,2021年視頻號中,50-60S視頻佔比最高,達到27.55%;同時,點贊10W+作品中,其佔比也是最高的,有29.84%。說明視頻號用戶,更偏向於消費較長的視頻內容。

這種情況也匹配微信對視頻號的定位。據2021年微信之夜:視頻號不區分長、短視頻,希望視頻號逐漸積累越來越多的長視頻,成爲長視頻的雲端倉庫。

這樣看的話,視頻號的每分鐘播放次數提升有限,不是影響收入的關鍵因子。

因子四:廣告加載率趨勢

廣告加載率加載量的增加,一直都是廣告收入增長的主要驅動因子。以Facebook爲例,其成熟期廣告加載率可達15%。

不過,和Facebook、抖快等偏娛樂屬性不同,微信更側重社交,而社交場景下,如果廣告加載率過高,會影響用戶體驗。

也是因爲此,微信在朋友圈廣告的變現節奏一直很“謹慎”。

比如,管理層多次提到:廣告方面我們非常地自制,最終目標是爲廣告客戶提高ROI,同時保持健康的用戶使用體驗,而非短期內爭取最大廣告收入。

而這在具體實施上也有印證,2015年放開第一條朋友圈廣告後,一直到2018和2019年,才陸續放開第二條和第三條廣告。

基於此,我們假設即使發展至成熟期,視頻號廣告加載率的上限,可能也只能達到Facebook的一半,即7%。

因子五:CPM趨勢

廣告價格受廣告轉化效果影響,而用戶的數據標籤積累、算法匹配等維度都會影響到廣告的轉化效果。

測算數據顯示,抖音和快手 2021年的廣告業務CPM分別爲17.8和11.5。(CPM採用財務角度測算,非實際情況。)

備註:快手、抖音的廣告加載率來自經驗估計。

考慮到視頻號的算法積澱及數據積累不及抖音——比如,據2021微信之夜:現在朋友贊產生的整體播放量,是算法推薦的2倍——當下視頻號CPM價格可能會有差距。

但未來,隨着內容豐富度提高,用戶與內容反哺算法,CPM提升不是不可能的。

所以,我們判定CPM價格是影響視頻號信息流廣告收入的關鍵因子。

結果

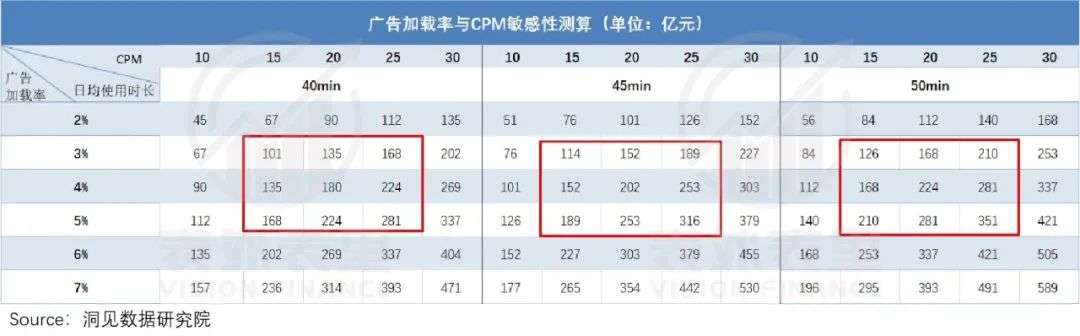

從上面的分析中,我們得出影響視頻號信息流廣告收入的三個關鍵因子:用戶時長、廣告加載率和CPM價格。我們對其進行敏感性測試,具體情況如下圖:

視頻號的最主要收入部分——信息流廣告收入,在DAU假定6.15億的情況下,未來年收入空間達到250億左右,有較大的可能性。

當然,信息流廣告還未上線,這塊收入的反饋還需要時間。相比之下,直播打賞業務現階段已經看到了現金流。

直播打賞:MAU假定7.5億,未來年收入空間約200億

2020年10月,視頻號上線了直播功能,且資源大量傾斜。

比如,在當年12月8日,知名科技互聯網評論人潘亂和情感主播張鵬做的那場“出圈”直播中,張小龍圍觀了全場,並在最後發出了“連麥”邀請。

之後,直播打通公衆號、單獨設置入口等,地位一步步升級。

如此側重之下,據2021Q4電話會議:打賞收入在不斷增加,並且已經相當可觀。

這裏,我們通過估算,看看當前情況下,直播打賞收益究竟如何,具體邏輯如下:

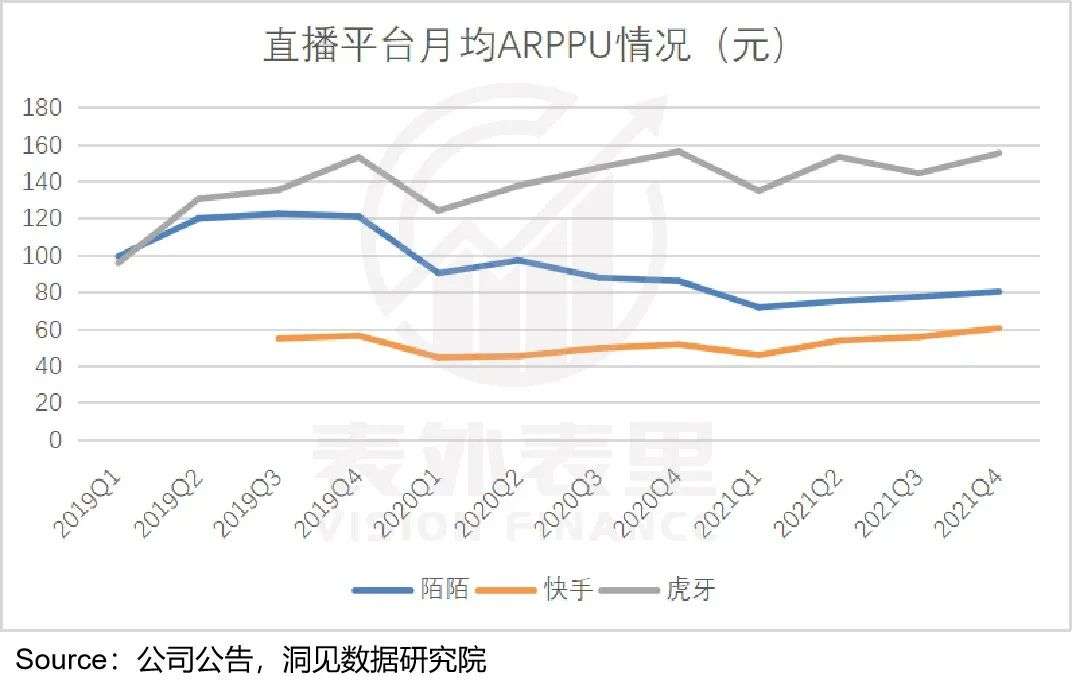

直播打賞收入=MAU×付費率(直播付費用戶數/MAU)×月均ARPPU(每直播付費用戶平均收入)*12。

通過假設測算,可以發現,在中性假設下,視頻號直播打賞季度收入,也預估在30億左右。

備註:1、假設視頻號的MAU爲5-6億;2、付費率和月均ARPPU:考慮到處於變現初期,假設付費率爲2%—6%,月均ARPPU爲30-50元。

當然,微信對直播的野心不止於此。

上述說過,2021年直播地位升級至【發現】一級入口,成爲和朋友圈、視頻號等一樣的獨立入口。

另據2021年微信之夜:直播在未來有可能會成爲一種很多人在用的個人表達方式,很久以後,每個人的微信名片應該是活的,這可能是個人直播的終極形態。

那麼,下面我們對各個相關因子,進行未來趨勢敏感性分析,測算一下空間有多大。

因子一:MAU趨勢

據QM數據,2021年12月,微信的用戶粘性(DAU/MAU)約爲0.8。理想假設下,我們認爲視頻號的用戶粘性,可以達到微信的水平。上述我們假設過視頻號的DAU,未來預估能達到6.15億。

基於此,可得視頻號的MAU,預估值爲7.5億。

因子二:付費率趨勢

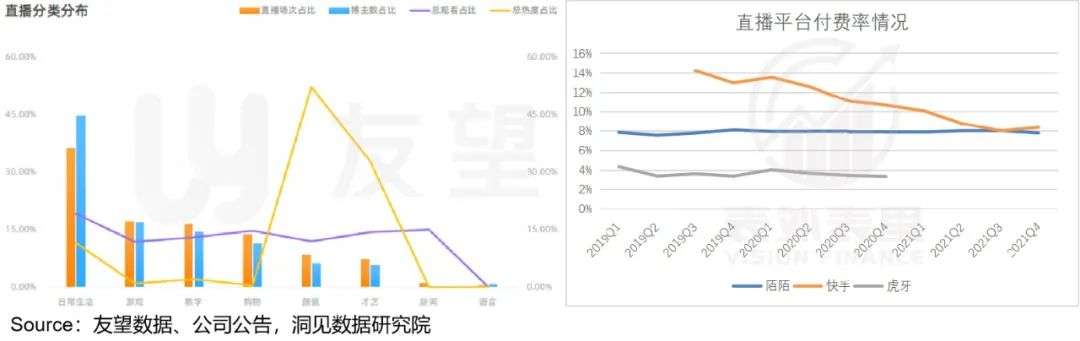

就視頻號直播品類分佈來看,第一大品類是泛生活類,其次是遊戲、教學。

基於此,參考遊戲直播平臺虎牙、泛生活類社區直播快手、社交屬性平臺陌陌的付費率情況——分別爲4%、9%、8%左右,假設視頻號直播業務的付費率爲2%-8%。

因子三:ARPPU(每直播付費用戶平均收入)趨勢

考慮到微信的全民屬性,直播內容會有較多的限制,比如內容監管等,再加上其MAU基數比較大,分攤到每個付費用戶頭上的ARPPU,可能會被攤薄。

由此,這裏參考與視頻號屬性較爲相似的快手,假設視頻號的月均ARPPU在30~80元。

結果

從上面的分析中,我們得出影響視頻號直播打賞收入的兩個關鍵因子:付費率以及ARPPU。我們對其進行敏感性測試,具體情況如下圖:

視頻號的另一主要收入部分——直播打賞收入,在MAU假定7.5億的情況下,未來年收入空間,可以達到200億左右。

綜上來看,若視頻號能如上述預期那樣發展,短期內,每季度或可給騰訊帶來60多億的收入。而長期來看,每年或將給騰訊帶來450億的收入。

這塊的收入釋放潛力,將對騰訊的業績反彈,有着積極的拉動作用,自然也會影響市場信心。

當然了,這是理想狀態下的測算結果。具體兌現情況如何,還需要持續追蹤。

小結

遊戲版號恢復,疊加視頻號信息流廣告商業化的開放,騰訊似乎又來到了轉機的節點。

從測算來看,在理想狀態下,未來三到五年後,視頻號的年收入貢獻或將達450億左右(不包括直播電商收入)——信息流廣告收入約爲250億,直播打賞收入約爲200億。

若視頻號能如預期發展,不僅影響騰訊自身的業績表現,相關信息流廣告市場以及秀場直播市場,或都將面臨洗牌。