本文來自:策略曉説,作者:張峻曉 王程錦

報吿摘要

Q2北上配置有何新動向?

近期大盤震盪趨弱,儘管價值風格相對佔優,但主線偏移的分歧叢生,成長風格的超跌反彈與疫後消費復甦博弈均有所顯現,主線分歧之下,我們在此也彙總二季度以來外資配置的最新動向:

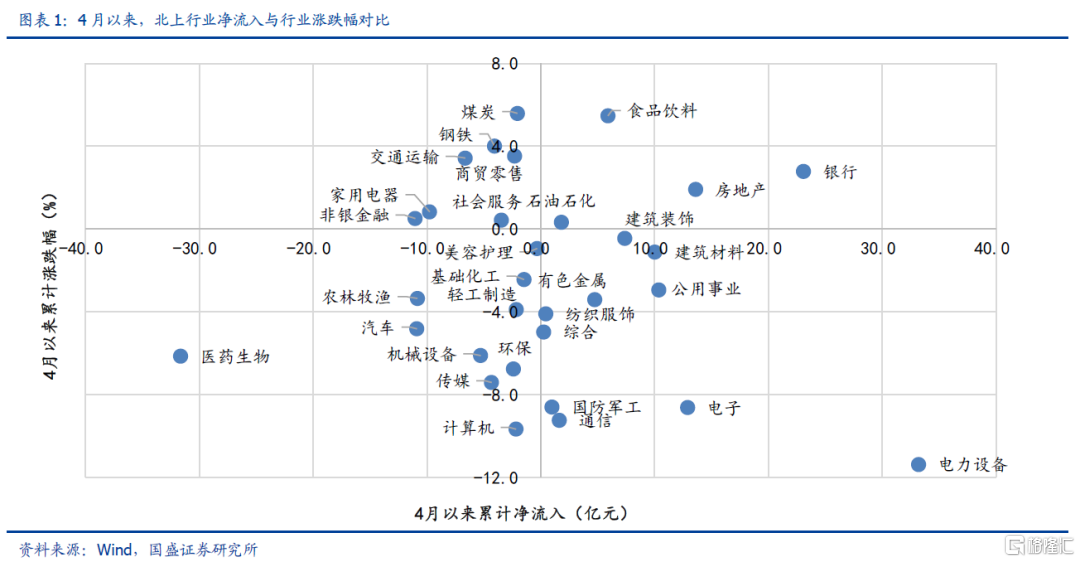

4月以來,外資的增配主要涵蓋三個方向:其一,金融地產板塊,銀行與地產分別累計獲增持23.1億元和13.6億元;其二,基建板塊,公用事業、建築材料、建築裝飾分別獲增持10.4億元、10.0億元和7.4億元,其三,景氣科技板塊,電力設備和電子分別獲增持33.2億元和12.9億元。結合3月北向資金流向和4月以來的市場表現,銀行地產更多是趨勢跟蹤式的強勢補倉,基建板塊(公用事業、建築)與景氣科技(新能源+電子)則更多為持續性的逆勢增持。

總體配置

“外緊內松”延續,北上温和迴流。油價反彈加劇通脹預期,美聯儲繼續“鷹派”,中美利差倒掛。地緣矛盾繼續發酵,油價再度衝高,布倫特原油期貨價格再度升破110美元/桶,美國通脹數據續創新高,嚴峻的通脹與油價高企繼續強化美國經濟下行預期,10年美債期貨合約跌破120。此外,近期美聯儲官員繼續釋放“鷹派”信號,加息提速預期進一步強化,10年期美債收益率上行突破2.8%,而國內貨幣維持寬鬆,降準落地繼續強化“外緊內松”格局,10年期中美利差也出現倒掛。

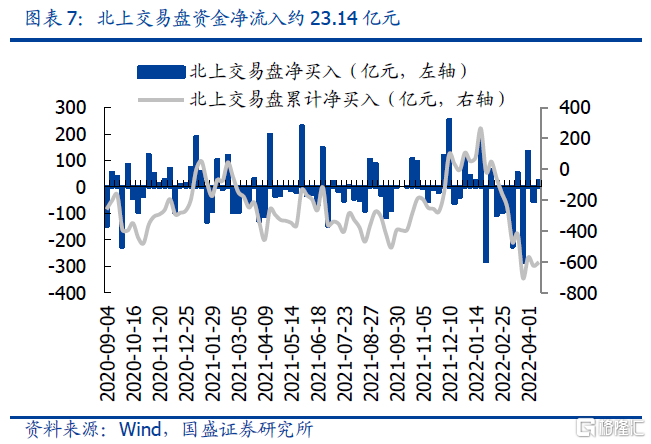

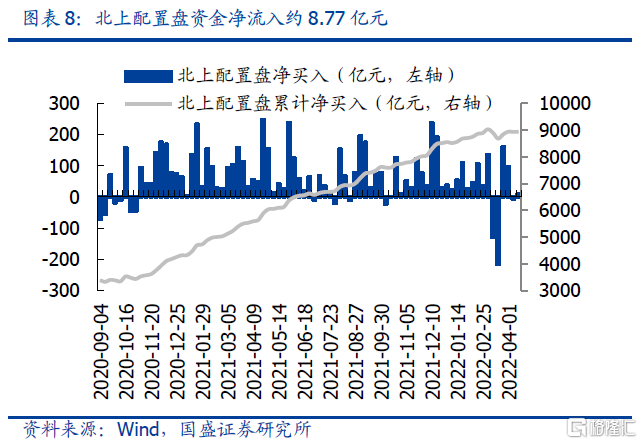

配置盤與交易盤雙雙流入,北上温和迴流。北上資金重回淨流入,單週淨流入28.78億元。資金類型拆分看,配置盤與交易盤均轉為流入,單週分別淨流入約8.77億元和23.14億元。

行業配置

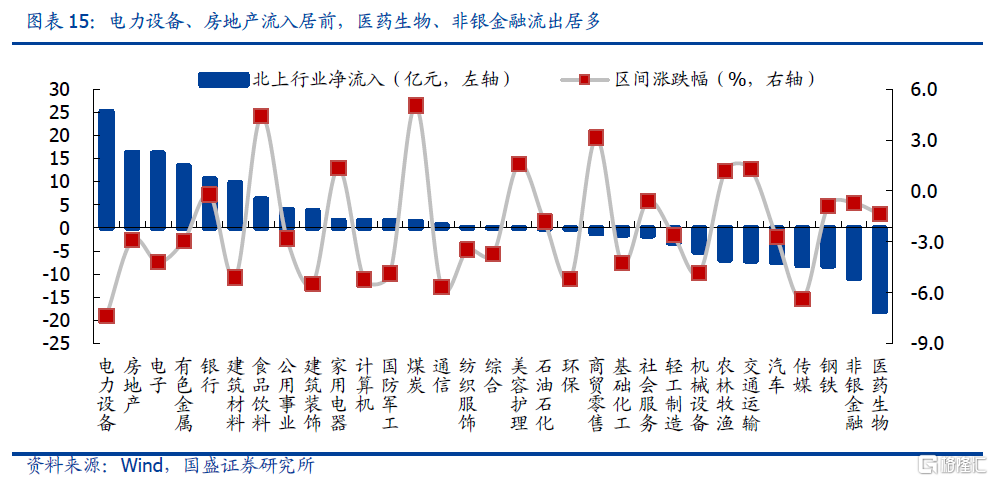

電力設備獲增配居前,醫藥遭減持居多。整體視角下,電力設備(+25.06億元)、房地產(+16.24億元)和電子(+16.15億元)淨流入居前,醫藥生物(-18.06億元)、非銀金融(-10.91億元)和鋼鐵(-8.15億元)流出最多;從資金類型拆分看:交易盤視角下,電子(+25.06億元)淨流入最多,而醫藥生物(-9.52億元)淨流出最多;配置盤視角下,電力設備(+17.26億元)淨流入最多,而電子(-8.91億元)淨流出最多。

個股配置

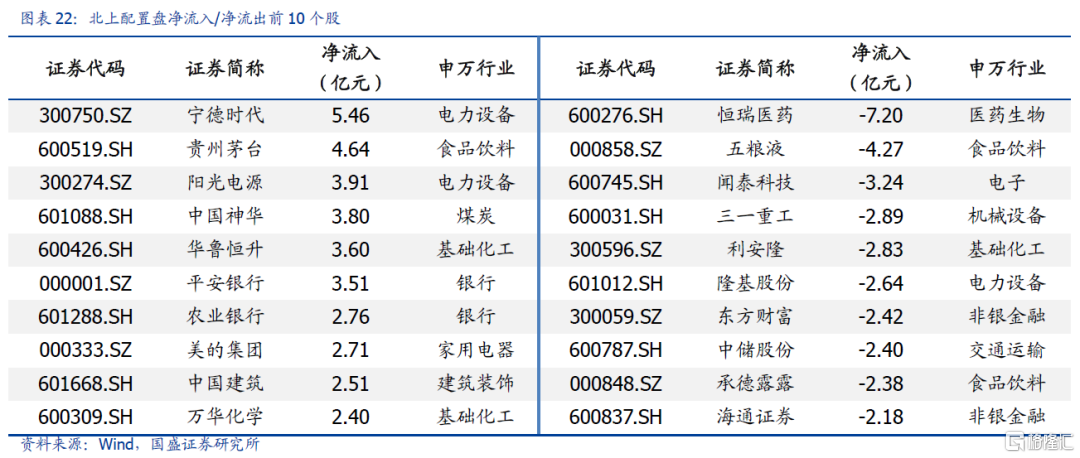

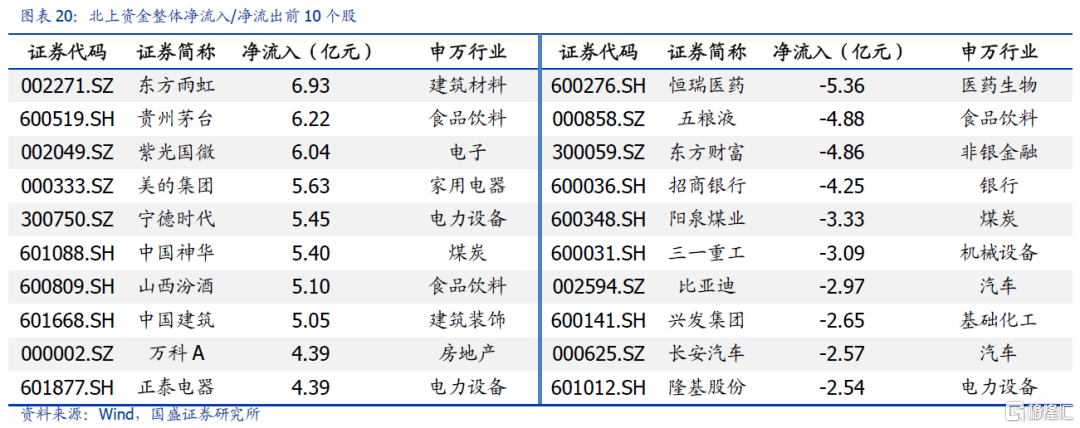

東方雨虹增持居前,恆瑞醫藥減持居多。整體視角下,東方雨虹(+6.93億元)、貴州茅台(+6.22億元)和紫光國微(+6.04億元)淨流入居前;而恆瑞醫藥(-5.36億元)、五糧液(-4.88億元)和東方財富(-4.86億元)流出居多。從資金類型拆分看:交易盤視角下,紫光國微(+5.82億元)、山西汾酒(+4.82億元)和東方雨虹(+4.71億元)淨流入居前;而招商銀行(-4.21億元)、陽泉煤業(-3.06億元)和青島海爾(-2.7億元)流出居多。配置盤視角下,寧德時代(+5.46億元)、貴州茅台(+4.64億元)和陽光電源(+3.91億元)淨流入居前;而恆瑞醫藥(-7.2億元)、五糧液(-4.27億元)和聞泰科技(-3.24億元)流出居多。

一、Q2北上配置有何新動向?

近期防疫控疫與穩增長博弈持續強化,經濟壓力也持續推升降準降息預期,大盤震盪趨弱,儘管價值風格相對佔優,但主線偏移的分歧叢生,成長風格的超跌反彈與疫後消費復甦博弈均有所顯現。主線分歧之下,我們在此也彙總了4月以來外資配置的最新動向:

4月以來,外資的增配主要涵蓋三個方向:其一,金融地產板塊,銀行與地產分別累計獲增持23.1億元和13.6億元;其二,基建板塊,公用事業、建築材料、建築裝飾分別獲增持10.4億元、10.0億元和7.4億元,其三,景氣科技板塊,電力設備和電子分別獲增持33.2億元和12.9億元。

相較3月,景氣科技獲趨勢逆勢增配,銀行地產則迎來跟隨式強勢補倉。結合3月北向資金流向和4月以來的市場表現,銀行地產更多是趨勢跟蹤式的強勢補倉,基建板塊(公用事業、建築)與景氣科技(新能源+電子)則更多為持續性的逆勢增持,後者或更能體現外資的強勢增持意願。

二、總體配置:“外緊內松”延續,北上温和迴流

2.1 海外要聞概覽

地緣矛盾繼續發酵,油價再度衝高,美國經濟下行預期強化。近期衞星信息顯示大量俄軍正在向頓巴斯地區集結,烏東戰爭進一步升級。受此影響,原油價格再度衝高,布倫特原油期貨價格再度升破110美元/桶。與此同時,美國通脹數據續創新高,美國CPI同比上升8.5%,核心CPI同比上升6.4%,俄烏衝突造成的食品和能源價格高漲是通脹走高的主要原因。嚴峻的通脹與油價高企繼續強化美國經濟下行預期,10年美債期貨合約跌破120。

美聯儲延續“鷹派”,加息提速預期進一步推升美債利率,中美利差倒掛。近期美聯儲官員繼續釋放“鷹派”信號,加息提速預期進一步強化,10年期美債收益率上行突破2.8%。與此同時,國內貨幣維持寬鬆,降準落地繼續強化“外緊內松”格局,10年期中美利差也出現倒掛。

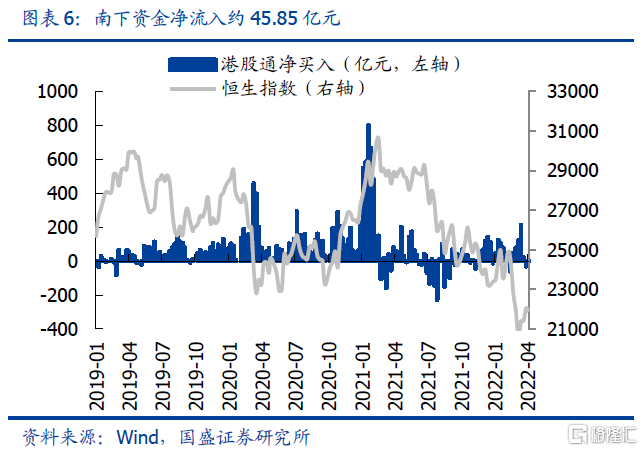

2.2 總體配置

配置盤與交易盤雙雙流入,北上温和迴流。北上資金重回淨流入,單週淨流入28.78億元。資金類型拆分看,配置盤轉為流入,單週小幅淨流入約8.77億元,交易盤上週轉為流入,周內淨流入約23.14億元。與此同時,南下資金流入步伐加快,上週累計淨流入約45.85億元。截至4月14日,北上配置盤今年以來累計淨流入達到448.47億元,北上交易盤今年以來累計淨流出達到612.66億元。

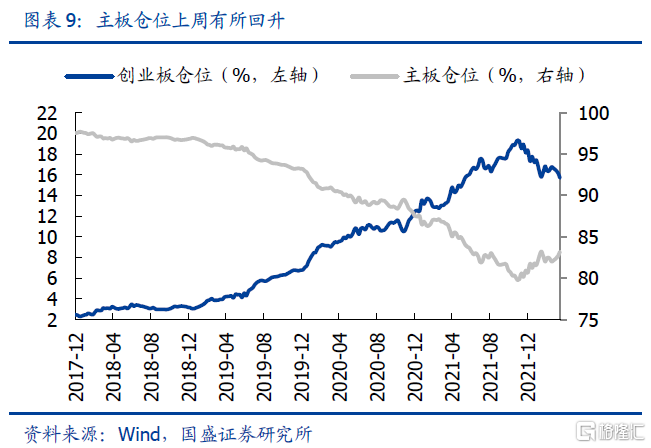

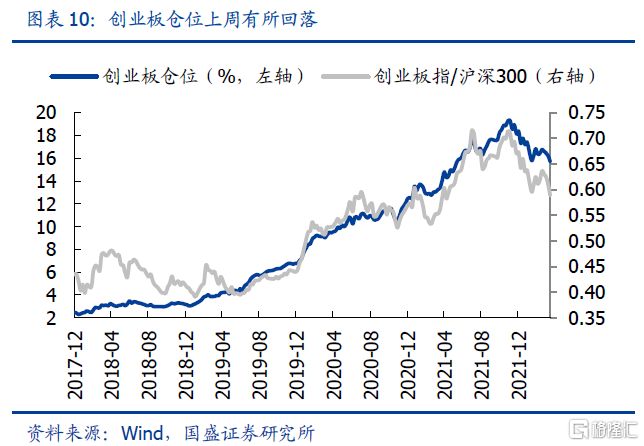

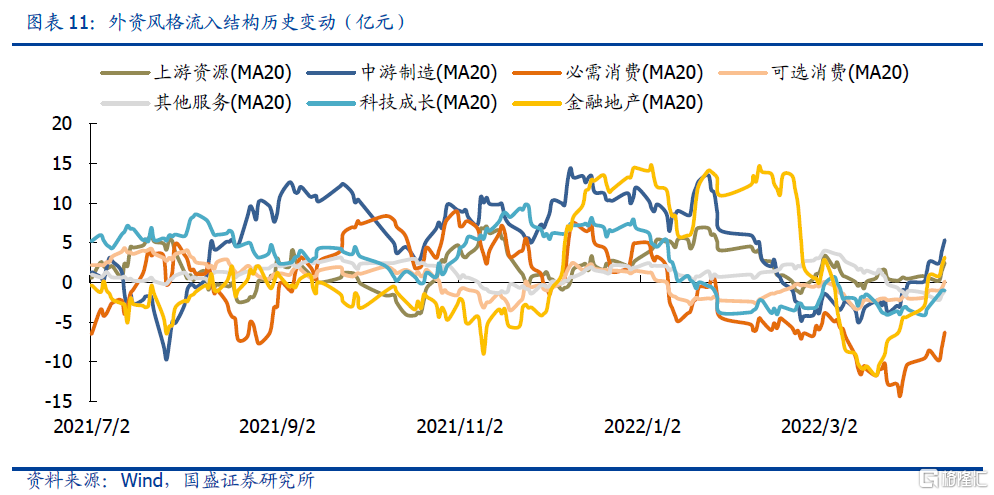

板塊與風格結構上,主板倉位有所回升,中游製造流入提速。板塊倉位層面,上週主板倉位有所回升,而創業板和科創板倉位有所回落。截至4月13日,主板、創業板和科創板持倉比例分別為83.21%、15.69%和1.10%。大類風格結構上,中游製造、金融地產、上游資源流入節奏加快。具體來看,截至4月13日,中游製造、金融地產、上游資源、可選消費、科技成長、其他服務和必需消費的近20日外資日均淨流入規模分別約5.34億元、3.15億元、2.46億元、0.11億元、-1.03億元、-1.06億元和-6.3億元。

三、行業配置:電力設備獲增配居前,醫藥遭減持居多

3.1 行業倉位:食品飲料倉位提升居首,電力設備倉位回落較多

食品飲料倉位提升居首,電力設備倉位回落較多。食品飲料、家用電器和商貿零售倉位提升居前,分別環比提升0.66%、0.17%和0.15%,而電力設備、電子和機械設備倉位回落居多,分別環比降低0.73%、0.14%和0.13%。

從資金性質拆分看:

交易盤:食品飲料、電子和房地產倉位提升居前,分別環比提升0.72%、0.34%和0.29%,而電力設備、銀行和醫藥生物倉位回落居多,分別環比降低0.5%、0.33%和0.25%。

配置盤:食品飲料、家用電器和商貿零售倉位提升居前,分別環比提升0.65%、0.17%和0.16%,而電力設備、電子和機械設備倉位回落居多,分別環比降低0.79%、0.25%和0.14%。

3.2 行業淨流入:電力設備與房地產獲增配居前

電力設備獲增持居前,醫藥生物遭減持居多。根據我們的估算,上週電力設備、房地產和電子行業淨流入居前,分別淨流入25.06億元、16.24億元和16.15億元;同時醫藥生物、非銀金融和鋼鐵行業淨流出較多,分別淨流出18.06億元、10.91億元和8.15億元。

從資金性質拆分看:

交易盤:上週淨流入前三大行業依次為電子、房地產和電力設備,分別淨流入25.06億元、14.33億元和7.8億元;淨流出前三大行業依次為醫藥生物、非銀金融和農林牧漁,分別淨流出9.52億元、6.72億元和6.36億元;

配置盤:上週淨流入前三大行業依次為電力設備、銀行和有色金屬,分別淨流入17.26億元、16.03億元和6.5億元;淨流出前三大行業依次為電子、醫藥生物和汽車,分別淨流出8.91億元、8.54億元和4.61億元。

四、個股配置:東方雨虹增持居前,恆瑞醫藥減持居多

4.1 持股集中度:持股集中度有所回升,持股高佔比公司數有所減少

從持股集中度變動看,陸股通前二十大重倉股持股市值佔比上週增加0.36%至37.52%。而持股佔流通股本比例超過10%的公司數目減少為62家。前5大重倉股依次為貴州茅台、寧德時代、招商銀行、美的集團和隆基股份,持股規模分別為1499.85億元、832.6億元、772.04億元、701.81億元和450.26億元。

4.2 個股增減持:東方雨虹增持居前,恆瑞醫藥減持居多

從整體淨流入看,本週東方雨虹、貴州茅台和紫光國微淨流入額居前,分別為6.93億、6.22億和6.04億;恆瑞醫藥、五糧液和東方財富淨流出額居前,分別為5.36億、4.88億和4.86億。

從交易盤角度看,本週紫光國微、山西汾酒和東方雨虹淨流入額居前,分別為5.82億、4.82億和4.71億;招商銀行、陽泉煤業和青島海爾淨流出額居前,分別為4.21億、3.06億和2.7億。

從配置盤角度看,本週寧德時代、貴州茅台和陽光電源淨流入額居前,分別為5.46億、4.64億和3.91億;恆瑞醫藥、五糧液和聞泰科技淨流出額居前,分別為7.2億、4.27億和3.24億。