本文來自格隆匯專欄:中金研究,作者:李求索 何璐 王漢鋒

2021年12月,證監會對於原“滬倫通”機制進行修訂和完善,升級成更為廣泛的存託憑證互聯互通機制,今年3月25日,滬深交易所發佈相關配套業務規則。存託憑證互聯互通機制的完善意味着中國資本市場國際化進程再進一步,本篇文章作為該機制研究系列的第3篇,試圖回答投資者較為關注的八個問題。

摘要

從“滬倫通”到存託憑證互聯互通,資本市場對外開放再進一步

2021年12月,證監會對於原“滬倫通”機制進行修訂和完善,升級成更為廣泛的存託憑證互聯互通機制,今年3月25日,滬深交易所發佈相關配套業務規則。存託憑證互聯互通機制的完善意味着中國資本市場國際化進程再進一步,本篇文章作為該機制研究系列的第3篇,試圖回答投資者較為關注的八個問題:

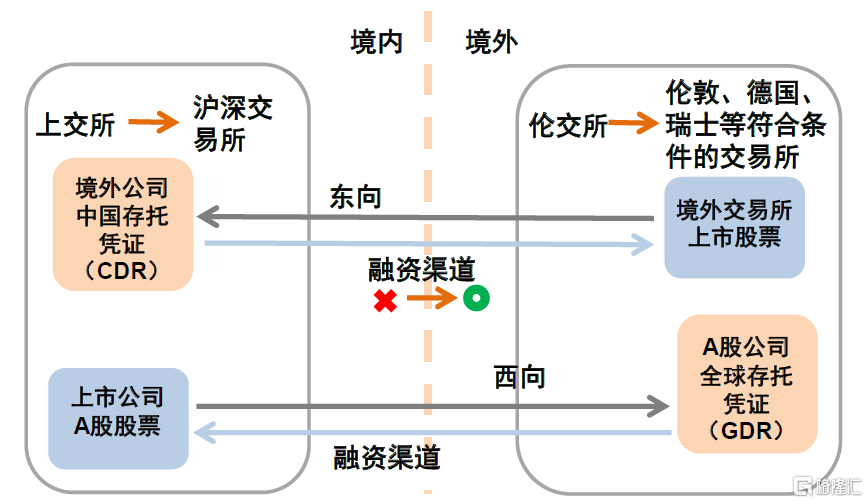

問題一:什麼是存託憑證互聯互通機制?存託憑證(Depository Receipt/DR)是指由存託人簽發、以境外證券為基礎在境內發行、代表境外基礎證券權益的證券,每個存託憑證代表一定數量的境外公司發行的基礎證券。當前的存託憑證互聯互通機制是通過存託憑證開展兩個方向業務:一是允許符合條件的滬深上市公司在規定海外交易所發行DR(簡稱“西向業務”,發行DR為GDR);二是允許符合條件的海外發行人在滬深交易所發行DR(簡稱“東向業務”,發行DR為CDR)。

問題二:為什麼要設立存託憑證互聯互通機制?存託憑證的存在,可以便利全球投資者在異地市場對其他境外企業投資,也有助於為企業提供多元化融資渠道並提升企業國際知名度。中國資本市場與海外市場,尤其是當前機制範圍內的市場,在聯通中面臨着資金跨境往來、語言障礙、交易時差及匯率波動等客觀障礙,通過存託憑證實現的互聯互通可以較好應對以上問題。

問題三:“存託憑證互聯互通機制”與“內地與香港股票市場交易互聯互通機制(簡稱滬深港通)”的主要區別?兩個機制都是目前中國資本市場實現對外開放的重要渠道,滬深港通又通常稱為“南北向”,與存託憑證互聯互通機制的“東西向”相呼應。其差異主要體現在以下幾個方面:1)地域差異。滬深港通主要依託中國香港市場,通過中國香港較高的國際化程度來實現A股國際化,存託憑證互聯互通目前主要對接英國、德國、瑞士交易所。2)一級市場發行。“滬深港通”下,互聯互通的安排並不涉及一級市場的發行,發行人仍然在本地進行證券發行,互聯互通基於二級交易機制的安排。“存託憑證互聯互通”則涉及一級市場的發行,在基礎證券的發行安排之上通過存託憑證工具進行跨境發行。3)資金往來。“滬深港通”允許二級市場投資者通過境外(內)交易所交易境內(外)交易所上市的證券,“北向資金”和“南向資金”也成為投資者觀察外資流入和內資南下的重要指標之一;“存託憑證互聯互通”安排下,二級市場交易環節是通過合格的託管機構及相關中介安排在相應本地市場,在存託憑證轉換的過程中才會涉及跨境。

問題四:存託憑證互聯互通主要制度安排有哪些?東向業務方面,1)一級市場CDR發行方面,暫行辦法規定發行前境外發行人平均市值不低於人民幣200億元;CDR發行數量不少於5000萬份且對應的基礎股票市值不少於人民幣5億元;需要在境外證券交易所上市滿3年,等等。除此之外,CDR發行人可以以新增股票為基礎證券,並採用市場化詢價機制確定發行價格;募集資金原則上應當用於主業;發行人可根據募集資金用途將資金匯出境外或留存境內使用,等等。2)二級市場交易方面,暫行辦法明確存託憑證的交易實行競價和做市混合交易制度,漲跌幅比例為10%,若交易所全天休市達到或者超過7個自然日,其後首個交易日的漲跌幅比例為20%;個人投資者需要滿足資產50萬元、參與證券交易24個月以上的門檻,等等。西向業務方面,允許在上交所/深交所上市的市值200億元以上公司發行GDR,且需符合相應海外交易所上市條件,相關規則我們也在正文中進行了梳理。

問題五:存託憑證互聯互通業務目前已經取得了哪些進展?“西向業務”已經成功發行四例,“東向業務”開展之中。1)自2018年“滬倫通”開通以來,包括華泰證券在內的四家上交所上市公司已經在倫交所成功發行GDR,近期又有包括三一重工、國軒高科在內的多家公司公吿擬籌劃通過存託憑證互聯互通發行GDR。2)由於此前東向業務制度尚無具體配套細則,尚無符合條件的海外公司通過CDR的形式登陸A股市場。但結合此前九號公司CDR發行成功經驗以及近期機制細則的完善,東向業務進程有望加速。

問題六:存託憑證互聯互通業務涉及的三個市場有哪些特徵?當前,符合要求的海外證券交易所包括英國、德國、瑞士三地,均為歐洲重要的經濟和金融中心。1)英國為全球第五大經濟體,金融與服務業發達,其債券證券市值、銀行境外債權、股市和服務業貿易在全球中的佔比都超過其GDP在全球中佔比。而成立於1698年的倫敦證券交易所是世界最古老的交易所之一,主要由主板、另類投資市場、專業證券市場和國際證券市場四個市場組成,銀行、保險、能源、製藥和原材料是英國的特色產業。2)德國市場呈現出以法蘭克福證券交易所為主,以斯圖加特證券交易所、柏林-不萊梅證券交易所、漢堡-漢諾威證券交易所、慕尼黑證券交易所、杜塞爾多夫證券交易所等證券交易所為輔的“一主多輔”的格局。3)瑞士是歐洲最古老的金融中心之一,證券交易所呈現出以蘇黎世證券交易所(SIX Swiss Exchange)為主,以伯爾尼證券交易所(BX Swiss)為輔的格局。其中蘇黎世證券交易所是歐洲第三大交易所,也是世界上具備全自動化交易,結算及交收系統的第一家證券交易所。三個海外市場的具體梳理詳見報吿正文。

問題七:存託憑證互聯互通機制的意義所在?當前我國資本市場對外開放已經取得較多成效,多元方式鼓勵企業“走出去”、投資者“引進來”。我們認為存託憑證互聯互通機制的意義體現在以下幾個方面:1)中國企業已經在海外發行了超六百隻存託憑證產品,也有許多企業選擇直接在海外資本市場融資上市,海外發行人在中國上市的相關案例相對較少。從海外經驗看,一些主要資本市場(如美國)不僅海外投資者佔比較高,在上市企業結構上也體現了較高的國際化水平。我們認為,存託憑證互聯互通將是逐步引入外資發行人(不只是紅籌企業)的重要嘗試;2)融資型CDR等制度調整使得“發行無法募資”等痛點得到解決和改善,進一步提升中國資本市場對全球企業的吸引力;3)GDR發行安排有助於拓寬境內上市企業的國際融資渠道,有利於提升中國上市企業的國際化程度,提高中國上市企業的國際知名度和影響力。

問題八:存託憑證互聯互通機制的前景展望:未來哪些進程值得期待?結合當前環境,我們認為可以主要關注如下可能的進展:1)隨着東向業務的制度完善,符合條件的海外公司有望通過該機制登陸A股市場,目前A股市場尚未有一家純海外企業,預計未來隨着這一進程落地,將有望帶來市場的高關注度;2)西向業務在機制加速推進背景下,有望進一步提升國內上市公司海外發行GDR的積極性;3)從滬倫通到存託憑證互聯互通機制的演進來看,該機制未來可能還有進一步拓展空間,如海外市場的範圍、企業准入條件的調整,等等。

總的來看,我們認為存託憑證互聯互通機制將進一步提升中國資本市場的國際化程度,有利於從資本市場維度助力中國雙向開放。長遠而言,我們認為包括互聯互通存託憑證業務在內的中國資本市場國際化建設,在當前中國面臨的國際複雜環境、全球百年未有之大變局背景下,對中國更緊密的連接世界,世界更正確的認知中國,都具有重要意義。

正文

一問:什麼是存託憑證互聯互通機制?

什麼是存託憑證?

存託憑證(Depository Receipt/DR)是指由存託人簽發、以境外證券為基礎在境內發行、代表境外基礎證券權益的證券,每個存託憑證代表一定數量的境外公司發行的基礎證券。中國存託憑證(CDR, Chinese Depository Receipt)是指在中國資本市場流通的代表境外公司有價證券的可轉讓憑證,而全球存託憑證(GDR)、美國存託憑證(ADR)也是類似的定義。在包括美國、加拿大、中國香港、中國台灣等市場上,存託憑證的發行和交易已經較為常見和成熟。

存託憑證和證券跨境發行的最大區別在於基礎證券之間可以互換。由於存託憑證的發行本身仍然基於已經發行的基礎證券,投資者理論上可以在DR與正股之間進行互換。以在港交所發行的香港預託證券(HDR)為例,若預託證券高於海外正股價格,投資者可以通過在海外市場購入股份而在本地市場賣出預託證券獲益,反之亦然。跨境發行(例如同時發行A股和港股、A股和海外)則不允許這一機制的存在。因此,一般情況下存託憑證與正股之間價差較小。

以美國為例,存託憑證的主要分類包括是否上市、是否融資、公司是否參與、是否允許公眾購買等。根據美國等市場經驗來看,按照是否上市,存託憑證可以是非上市(OTC)型或是上市型。按照籌資功能,則可以分為融資型/非融資型存託憑證,一般情況下,只有在交易所上市並且遵循嚴格信息披露監管的存託憑證才有融資屬性;按照公司是否參與,分為參與型/非參與型存託憑證,非參與型存託憑證只能在場外交易;按照是否允許公眾投資者購買,分為公募型/私募型存託憑證。根據這些特性,美國存託憑證被分為四級,即OTC級(第一級)、可交易級(第二級)、公開發行級(第三級)和144A條例下僅面向和機構投資者的第四級。

圖表:以美國為例的存託憑證分級制度

資料來源:美國證監會,中金公司研究部

什麼是存託憑證互聯互通?

2018年,存託憑證互聯互通的前身“滬倫通”初步建立,包含東西雙向業務。“滬倫通”機制於2018年初步建立,並於2019年正式開通。“滬倫通”初期從存託憑證起步,業務分為東向、西向兩個方向:東向業務指符合條件的倫交所上市公司在上交所主板上市中國存託憑證(CDR),而西向業務則指符合條件的上交所A股上市公司在倫交所主板發行上市全球存託憑證(GDR)。在開設初期,CDR發行人僅允許在國內交易所上市,但不可以進行境內融資。

2021年12月,證監會對原“滬倫通”的範圍進行了拓展。證監會發布《關於上海證券交易所與倫敦證券交易所互聯互通存託憑證業務的監管規定(試行)》的修訂稿,名稱暫定為《境內外證券交易所互聯互通存託憑證業務監管規定》,對於原“滬倫通”機制進行修訂和完善。2月11日,證監會發布《境內外證券交易所互聯互通存託憑證業務監管規定》並開始施行;3月25日,滬深交易所發佈《與境外證券交易所互聯互通存託憑證上市交易暫行辦法》,對相關規則做進一步完善。

圖表:“滬倫通”和“存託憑證互聯互通”安排對比示意圖

資料來源:上交所,中金公司研究部 (橙色箭頭代表規則修改)

二問:為什麼要設立存託憑證互聯互通機制?

從全球市場來看,跨境證券投資普遍面臨較多阻礙。儘管近年來,信息技術的進步和越來越頻繁的全球資本流通已經使得跨境證券投資越來越便利,但市場的交易仍然面臨着許多限制和阻礙:1)交易時差,全球交易所的開市時間之間存在時差,而對於二級市場交易來説,證券的價格變動較為高頻,因此對於海外投資者來説,交易時間的差異是投資的主要阻礙之一;2)匯率波動,對於投資者全球配置角度,除了證券價格的波動帶來的損益外,還面臨來自匯率的影響;3)資金跨境,除了兑匯可能會出現損益,在資金跨境的過程中相關手續和費用也會使得投資者在跨境進行證券投資時面臨阻礙;4)語言和信息阻礙,跨境投資時,無論是操作系統還是相應標的提供的公吿等信息通常都使用證券所在地語言,這對於境外投資者來説存在一定的門檻;5)監管機制差異,跨境證券在信息披露、會計準則、監管環境等方面都有所不同,對於跨境投資者來説可能存在一定的機制理解阻礙。

這種背景下,存託憑證成為企業跨境上市、融資的重要便利工具。存託憑證這一金融工具最早起源於上個世紀20年代的美國,摩根大通為了便利當時美國境內的投資者交易英國塞爾福裏奇百貨公司(Selfridges.co)的股票,通過ADR安排將投資者把英國公司的股票交給指定銀行,從而使得美國投資者能夠在境內的市場方便地交易這一股票。存託憑證的存在使得投資者能夠在當地市場中便利地交易境外企業發行的證券,從而一定程度上避免上述提到的資金跨境往來、語言障礙、交易時差及匯率波動等障礙。

因此,作為“滬倫通”以及當前擴展至“存託憑證互聯互通”安排下的重要工具,存託憑證在跨境證券交易方面能夠提供便利。一方面可以便利全球投資者在異地市場對其他境外企業投資,另一方面有助於為企業提供多元化融資渠道並提升企業國際知名度。我們在下方圖表中總結了中國市場(包括髮行人和交易所在地)相關的證券發行通道。

三問:“存託憑證互聯互通機制”與“內地與香港股票市場交易互聯互通機制(簡稱滬深港通)”的主要區別?

兩個機制都是目前中國資本市場實現對外開放的重要渠道,滬深港通又通常稱為“南北向”,與存託憑證互聯互通機制的“東西向”相呼應。其差異主要體現在以下幾個方面:

►地域差異。滬深港通主要依託中國香港市場,通過中國香港較高的國際化程度來實現A股國際化,存託憑證互聯互通目前主要對接英國、德國、瑞士交易所。

►是否涉及一級市場發行。“滬深港通”下,互聯互通的安排並不涉及一級市場的發行,發行人仍然在本地進行證券發行,互聯互通基於二級交易機制的安排。“存託憑證互聯互通”則主要涉及一級市場的發行安排,發行人在基礎證券的發行安排之上通過存託憑證工具進行跨境發行。

►資金往來。“滬深港通”允許二級市場投資者通過境外(內)交易所交易境內(外)交易所上市的證券,“北向資金”和“南向資金”也成為投資者觀察外資流入和內資南下的重要指標之一;“存託憑證互聯互通”安排下,二級市場交易環節是通過合格的託管機構及相關中介安排在相應本地市場,在存託憑證轉換的過程中才會涉及跨境。

四問:存託憑證互聯互通主要制度安排有哪些?

存託憑證互聯互通主要分為東西向兩個方向,東向業務是指允許符合條件的海外發行人在滬深交易所發行DR(發行DR為CDR),而西向業務指允許符合條件的滬深上市公司在規定海外交易所發行DR(發行DR為GDR)。

存託憑證互聯互通東向業務

東向業務主要涉及CDR的發行:

境內存託憑證(CDR)發行的基礎制度規則框架最早於2018基本落地。2018年6月,證監會發布《存託憑證發行與交易管理辦法(試行)》及《試點創新企業境內發行股票或存託憑證並上市監管工作實施辦法》等與存託憑證發行有關的規則,滬深交易所也相應發佈相關的交易實施辦法,基本形成我國的CDR制度框架。

通過存託憑證互聯互通發行CDR。存託憑證互聯互通的框架下,境外符合條件的交易所(目前包括英國、德國和瑞士)的上市公司可以在中國發行CDR。目前,暫行辦法規定發行前境外發行人平均市值不低於人民幣200億元;CDR發行數量不少於5000萬份且對應的基礎股票市值不少於人民幣5億元;需要在境外證券交易所上市滿3年,等等。除此之外,結合證監會規定,CDR發行採用市場化詢價機制確定發行價格;募集資金原則上應當用於主業;發行人可根據募集資金用途將資金匯出境外或留存境內使用,等等。

融資型CDR將“互聯互通”進一步拓寬至一級市場。“滬倫通”設立初期,CDR的發行限於非融資型CDR,A股市場的投資者無法通過“滬倫通”的相關安排參與境外企業的融資。規則修改後,境外公司可以發行融資型CDR並使用市場化詢價機制定價,進一步提升A股市場的雙向國際化程度。

CDR的二級市場交易方面,暫行辦法明確存託憑證的交易實行競價和做市混合交易制度,漲跌幅比例為10%,若交易所全天休市達到或者超過7個自然日的,其後首個交易日的漲跌幅比例為20%,等等。

近期的規則修訂則使得“存託憑證互聯互通”的安排變得更具有普適性,並降低個人投資者的參與門檻。2021年12月,證監會發布的《境內外證券交易所互聯互通存託憑證業務監管規定》拓寬了“滬倫通”的限定範圍,將其從上海——倫敦雙邊交易所的安排轉換成了普適性的境內——境外交易所,也使得“滬倫通”從一個特殊安排轉向了存託憑證交易機制的基礎框架。滬深交易所發佈的交易安排中,擬對參與中國存託憑證業務的個人投資者適當性標準由不低於300萬元下調至不低於50萬元,參與證券交易24個月以上。

存託憑證互聯互通西向通道下的GDR發行和交易

西向業務主要涉及到全球存託憑證(GDR)的發行和交易。前期“滬倫通”下GDR的發行已經有實例,近期新加入的德國、瑞士等符合條件的交易所的具體規則仍然有待完善,需要後續密切關注境內外交易所的安排。

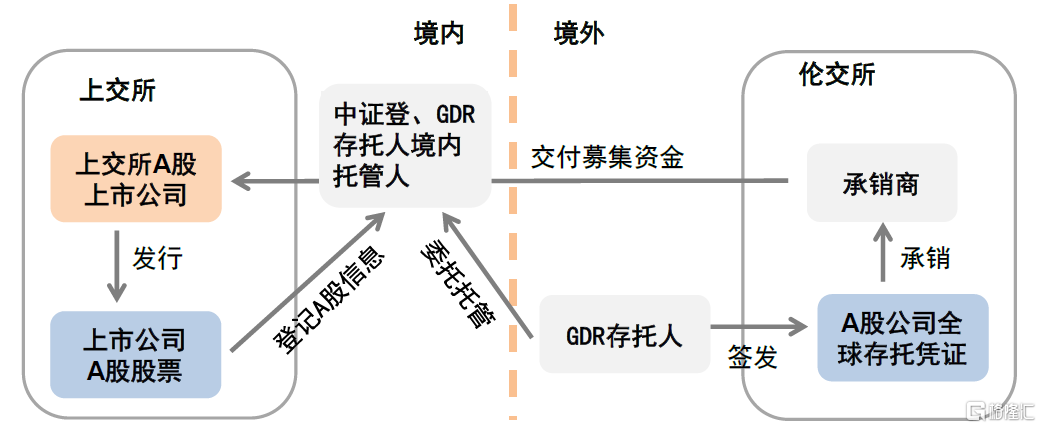

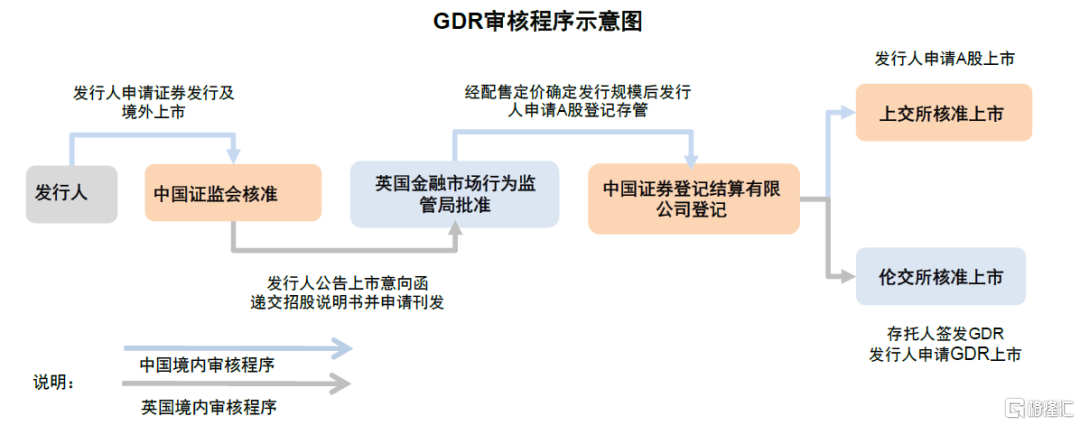

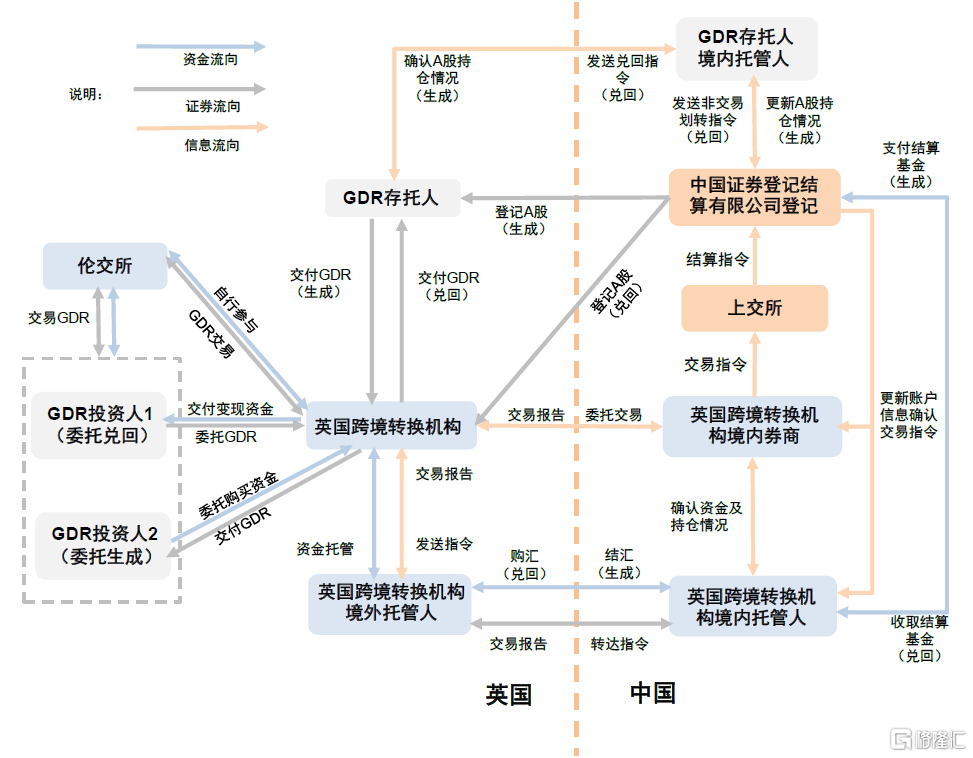

我們在後續圖表中梳理了GDR的發行上市結構、流程、以及後續的跨境轉換機制示意圖,並在梳理了現行的CDR、GDR的發行和交易相關細則以供參考。

圖表:“滬倫通”下GDR的發行示意圖

資料來源:上交所,中金公司研究部

圖表:GDR的發行上市審核流程

資料來源:上交所,金杜律師事務所,中金公司研究部

圖表:GDR的跨境轉換機制

資料來源:上交所,金杜律師事務所,中金公司研究部

圖表:GDR和CDR的發行及交易要求概覽

資料來源:證監會,上交所,深交所,倫交所,瑞士交易所,德意志交易所集團,中金公司研究部

五問:存託憑證互聯互通業務目前已經取得了哪些進展?

目前,“滬倫通”開通以來,“西向業務”已經成功發行四例,“東向業務”開展之中。

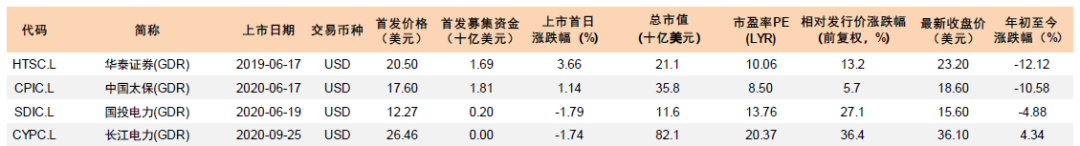

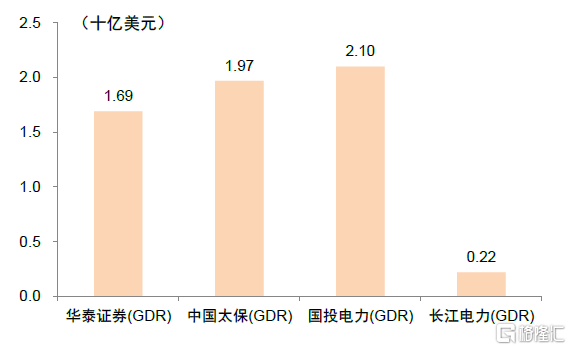

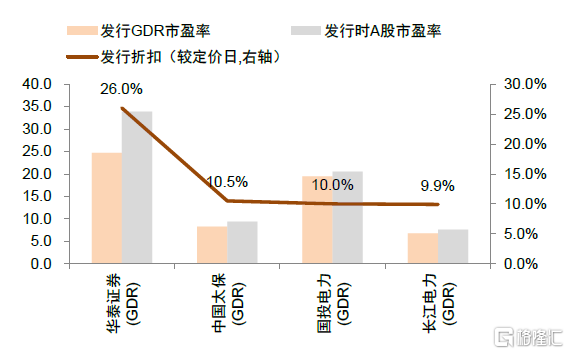

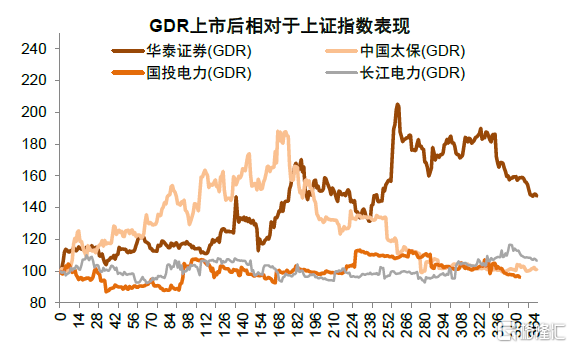

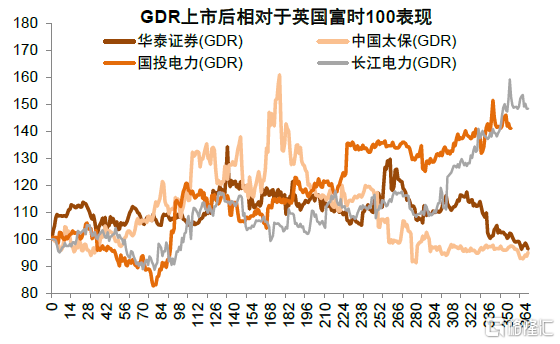

西向業務方面,截至2021年末,共有華泰證券、中國太保、國投電力、長江電力等四家上交所A股上市公司通過“滬倫通”在倫交所主板發行了全球存託憑證(GDR),共計募集資金達到37億美元,普遍折價發行,發行時平均相對A股折價率約為14.1%。從二級市場表現來看,這四隻GDR在發行後普遍表現優於英國整體市場表現。證監會宣佈“互聯互通存託憑證”以來,已經有杉杉股份、國軒高科、樂普醫療、三一重工等數家上市公司公吿在瑞士等海外交易所籌劃發行GDR。

東向業務方面,由於此前東向業務制度尚無具體配套細則,尚無符合條件的海外公司通過CDR的形式登陸A股市場。但結合此前九號公司CDR發行成功經驗以及近期機制細則的完善,東向業務進程有望加速。

圖表:“滬倫通”機制下發行的全球存託憑證

資料來源:萬得資訊,中金公司研究部 (數據截至2022年4月6日)

圖表:4只GDR發行規模對比

資料來源:Factset,中金公司研究部

圖表:4只GDR發行市盈率及定價

資料來源:Factset,中金公司研究部

圖表:4只GDR上市後一年內相對於上證指數表現

資料來源:Factset,中金公司研究部

圖表:4只GDR上市後一年內相對於英國富時100表現

資料來源:Factset,中金公司研究部

六問:存託憑證互聯互通業務涉及的三個市場有哪些特徵?

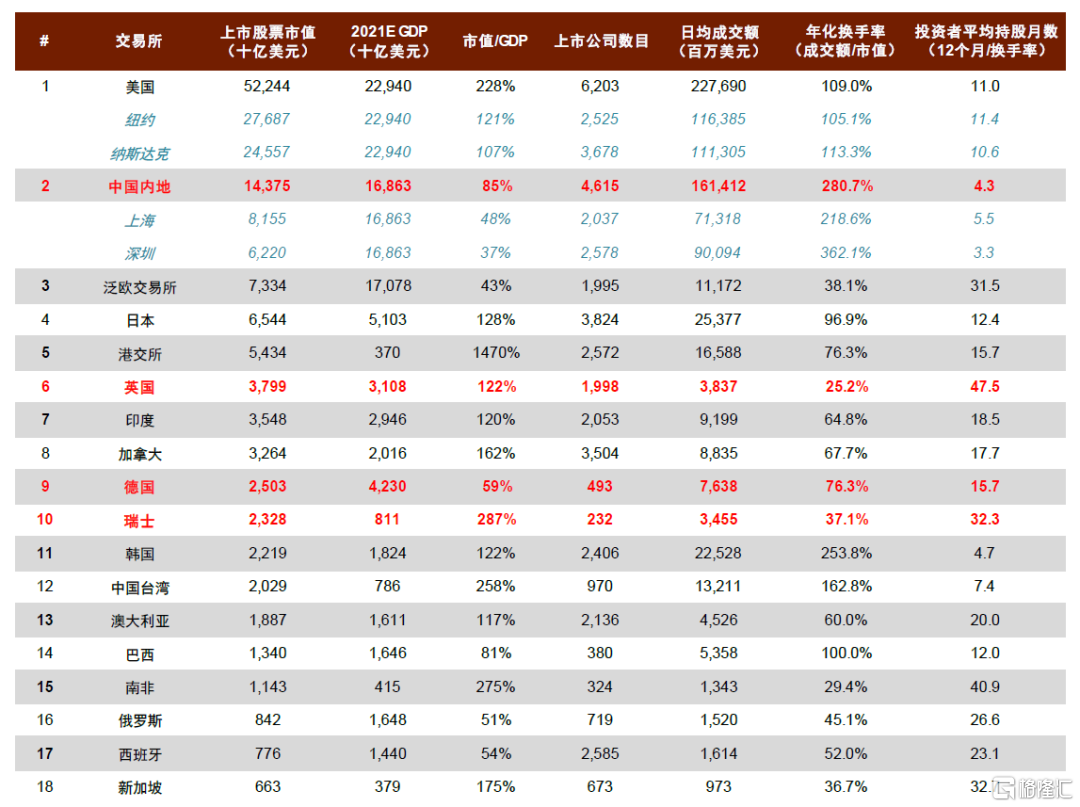

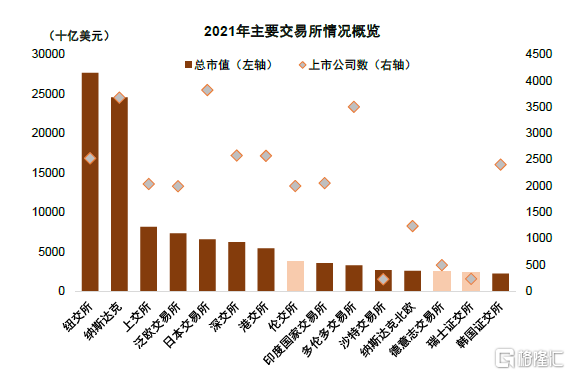

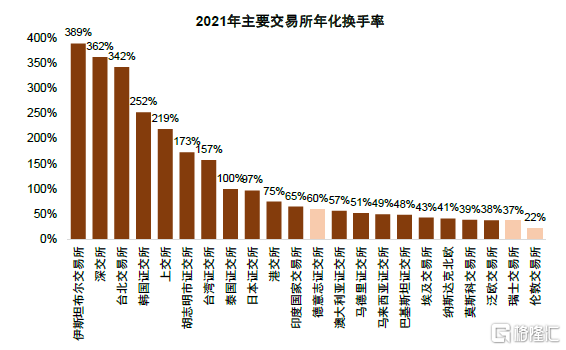

當前,符合要求的海外證券交易所包括英國、德國、瑞士三地,均為歐洲重要的經濟和金融中心,三個交易所的總市值佔比達到全球的7%,三國GDP總值達到8.7%。

英國市場

►英國為全球第五大經濟體,2020年英國GDP佔到全球的比重約為3.3%,其中金融與服務業較為發達,從1970年至今的GDP分佈來看,英國三大產業中服務業增加值佔比從不足六成大幅擴張至近八成。英國有着活躍的外匯和債券市場,英國是全球最大的國際債券交易市場和最為活躍的外匯市場之一,同時境外銀行債權也位居世界前列。

►倫敦交易所是世界最古老的交易所之一,根據WFE數據顯示,2021年末倫交所上市的股票市值在全球排名第十位。倫敦交易所分為主板(Main Market)、另類投資(AIM)、專業證券(PSM)和國際證券(ISM)四個市場,其中主板市場又可以分為高級、標準、高增長和專業基金四個子部分。

英國資本市場的國際化程度較高。作為傳統的國際金融中心,截至2022年4月,英國上市的2700家公司中,有超過1000家公司來自海外。行業分佈方面,當前英國上市公司中金融(17.2%)、消費品(13.6%)、工業(14.2%)和可選消費(11.7%)市值權重最高,而數量上金融(29.3%)和工業(12.9%)則佔據絕對多數。

德國市場

►德國是歐洲最大的經濟體之一,2020年德國的GDP在全球佔比達到4.5%,也是傳統的工業強國,其GDP比重當中,工業一直是佔比最大的部門。

►德國是歐洲重要的金融中心,德意志交易所集團旗下具有多所證券交易所,並呈現出以法蘭克福證券交易所為主的“一主多輔”的格局。法蘭克福證券交易所最早可以追溯至16世紀,1992年更名為德意志交易所集團公司,當前除了法蘭克福交易所外,集團旗下擁有涉及期貨、衍生品、債券、基金、商品等在內的多個交易所。截至2022年,德國有超過200萬家企業,其中主板市場和中小板及基礎市場上市的企業總數共計535家。

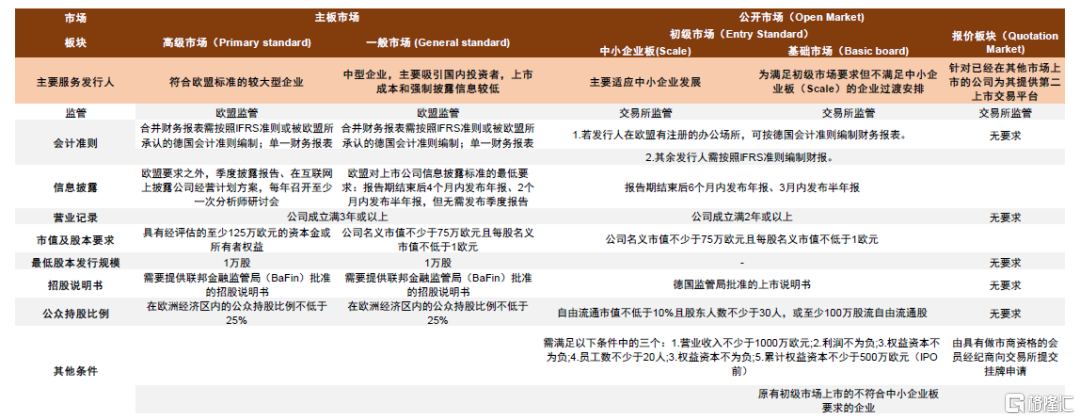

►德國的權益市場根據監管和信息披露的要求不同分為多個層次。根據監管要求不同,分為受歐盟監管的市場(主板)和受交易所監管的市場(公開市場),前者相對透明度較高,需要符合歐盟對於證券市場的信息披露要求,而後者則屬於交易所監管下的市場,需要符合交易所的相關要求。在主板上,公司還可以選擇以高級標準(Prime standard)或一般標準(General standard)上市,高級市場相對國際化程度較高,而一般標準的上市成本則相對較低,兩者之間轉板的機制較為通暢;而公開市場則分為中小企業板(Scale)、基礎市場(Basic board)和報價板塊(Quotation market),中小企業板建立於2017年,而此前上市的符合初級信息披露標準但不符合中小企業板要求的企業則留在基礎市場中,報價板塊則主要旨在為已經在其他市場上市的證券提供交易平台,公開市場相對準入要求和信息公開要求都較低。

瑞士市場

►瑞士是歐洲最古老和最重要的金融中心之一,儘管2020年其GDP只佔到全球的0.9%,但其證券交易所總市值在全球則佔比超過1.9%。作為世界領先的金融中心,瑞士的GDP中金融業佔比一直較高。除此之外,瑞士極具特色的金融體系和具有優勢的税收及銀行保密制度也使得瑞士成為全球投資者重要的資產配置地。

►證券交易所呈現出以蘇黎世證券交易所(SIX Swiss Exchange)為主,以伯爾尼證券交易所(BX Swiss)為輔的格局。蘇黎世證券交易所是瑞士主要的證券交易所,歐洲第三大交易所,也是世界上具備全自動化交易,結算及交收系統的第一家證券交易所。蘇黎世證交所涵蓋整個證券產品鏈條,提供超過50000種股票、債券、交易所交易基金、交易所交易產品等高流動性證券。

►當前蘇黎世證券交易所大約有233家各種規模和行業的公司,平均市值約為91億美元,相比法蘭克福交易所、倫交所、以及中國及美國市場來説市值明顯偏大。瑞士的主要指數包含SMI(Swiss Market Index)、SPI(Swiss Performance Index )、SLI(Swiss Leader Index)、SBI(Swiss Bond Index)等。

圖表:全球主要交易所對比

資料來源:WFE,中金公司研究部 (數據截至2022年4月6日)

圖表:2021年全球主要交易所市值和上市公司數對比

資料來源:Bloomberg,WFE,中金公司研究部

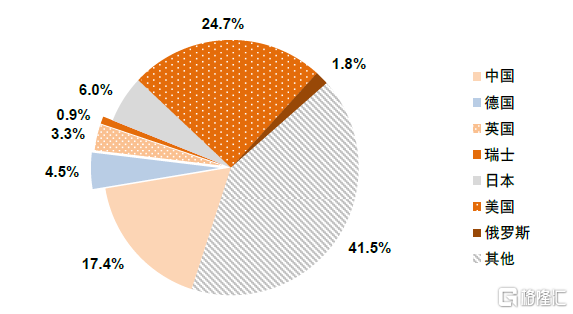

圖表:2021年,德、瑞、英交易所總市值佔比達到7%

資料來源:Bloomberg,WFE,SNB(瑞士國家銀行),中金公司研究部

圖表:2021年全球主要交易所年化換手率

資料來源:Bloomberg,WFE,中金公司研究部

圖表:2020年,德、瑞、英GDP佔比總和達到8.7%

資料來源:Bloomberg,WFE,SNB(瑞士國家銀行),中金公司研究部

圖表:德國交易所的板塊分類和上市條件

資料來源:Deutsche Börse Group, 上交所資本市場研究所,中金公司研究部

七問:存託憑證互聯互通機制的意義所在?

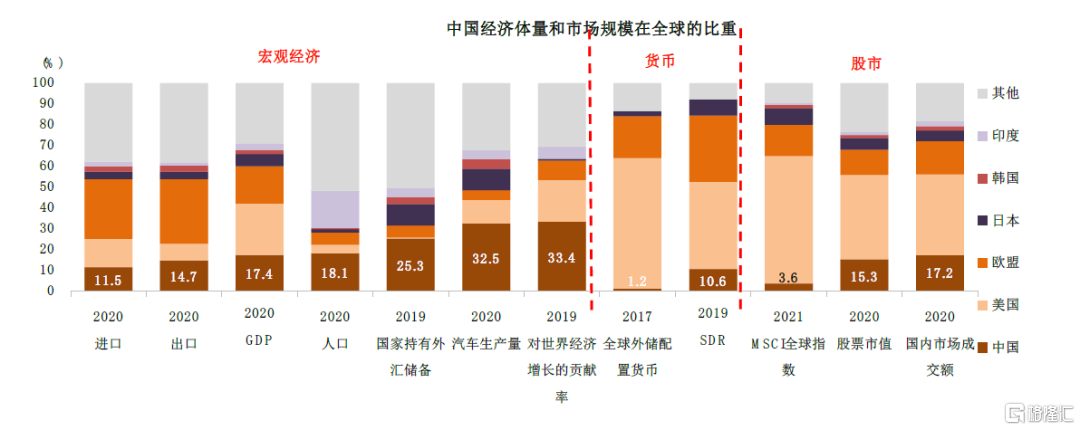

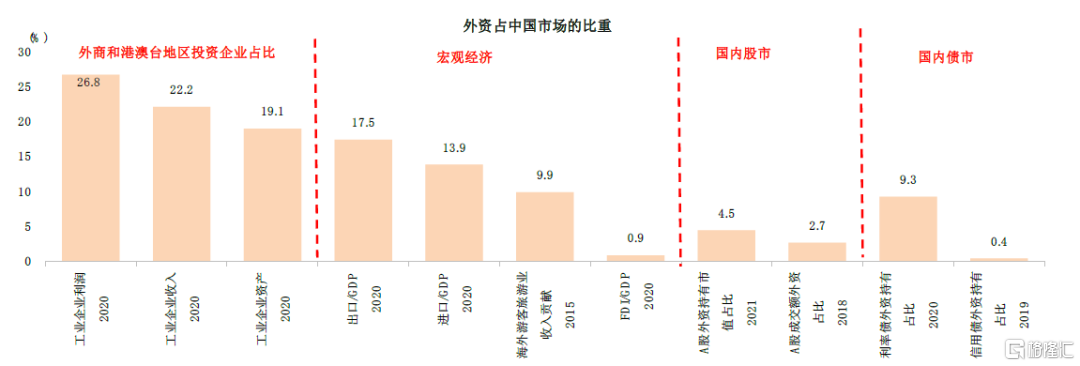

當前我國資本市場對外開放已經取得較多成效,多元方式鼓勵企業“走出去”、投資者“引進來”。對於境內資本市場來説,發行人“走出去”、投資者“引進來”較為常見。中國企業已經在海外發行了六百餘隻存託憑證產品,同時也有許多企業選擇直接在海外資本市場融資上市,中國經濟快速發展、結構不斷優化、產業競爭力不斷提升,中國資產在全球範圍內的吸引力也在不斷提升。監管方面,近期出台的《國務院關於境內企業境外發行證券和上市的管理規定》也逐漸將中資企業在海外市場發行的行為規範化。中資企業“走出去”的同時,也擴大了中國企業在投資者中的影響力和品牌形象,越來越多的國際投資者開始配置中國資產。儘管相比於全球其他市場的開放程度,我國股票市值中外資持有的比例仍然較低、MSCI全球指數中中國的權重也相較我們的資本市場規模和實體經濟規模偏低,但外資的配置仍在快速增加之中。存託憑證互聯互通將進一步拓寬我國企業在全球市場上的融資和發行能力,範圍拓寬後,深交所、上交所的公司將可以通過這一機制在對應交易所發行GDR。

與之相對應的,外資發行人“引進來”和境內投資者“走出去”的渠道仍然相對比較受限。從海外經驗看,一些資本市場(如美股)中除了擁有較高比例的海外投資者,在發行人方面也有較高的國際化水平。A股市場目前為止對於境外發行人發行上市方面的具體規則尚待完善,紅籌企業作為其中較為特殊的類別其上市通道正在逐漸暢通。

我們認為,存託憑證互聯互通將是資本市場進一步國際化的重要通道。

►發行人“引進來”:存託憑證互聯互通是引入外資發行人(不只是紅籌企業)的重要嘗試,通過存託憑證互聯互通,中國資本市場將有望向境外發行人打開大門,對於符合條件的英國、瑞士、德國等歐洲主要市場的發行人來説,這一機制明確允許境外發行人通過發行CDR在境內融資。

►投資者“走出去”:存託憑證互聯互通為境內投資者投資海外市場提供便利。對於境內投資者來説,投資海外市場仍然面臨着較多的阻礙和門檻。伴隨着居民資產配置越來越多向金融資產傾斜,對於全球化、多元化配置的需求也在提升。與“滬深港通”類似,存託憑證互聯互通的設立為投資者在“家門口”進行境外投資提供較多便利。

►進一步強化發行人“走出去”和投資者“引進來”:伴隨着東西向機制逐漸成熟,我們認為中國市場和全球其他市場之間的連結將更加緊密,較多海外發行人的引入也有望吸引更多的海外投資者瞭解、參與中國資本市場,而伴隨中國市場逐漸成熟,中國的發行人在海外市場發行也將更容易獲得認可。

當前外資在資本市場上投資中國權益類資產主要可以通過幾個渠道:滬深港通(北向)、QFII/RQFII、債券通(北向)、存託憑證互聯互通(西向)。中國投資者投資境外權益類資產則主要包含以下幾個渠道:滬深港通(南向)、QDII、存託憑證互聯互通(東向)。我們梳理了相關投資渠道的額度、資格等制度要求以及投資範圍等,請見報吿原文,以供參考。

圖表:中國在全球實體經濟和資本市場中的參與度

資料來源:證監會,中金公司研究部

圖表:外資在中國實體經濟和資本市場中的參與度

資料來源:證監會,中金公司研究部

八問:存託憑證互聯互通機制的前景展望:未來哪些進程值得期待?

結合當前環境,我們認為可以主要關注如下可能的進展:

►隨着東向業務的制度完善,符合條件的海外公司有望通過該機制登陸A股市場,目前A股市場尚未有一家純海外企業,預計未來隨着這一進程落地,將有望帶來市場的高關注度;

►西向業務在機制加速推進背景下,有望進一步提升國內上市公司海外發行GDR的積極性;

►從滬倫通到存託憑證互聯互通機制的演進來看,該機制未來可能還有進一步拓展空間,如海外市場的範圍、企業准入條件的調整,等等。

總的來看,我們認為存託憑證互聯互通機制將進一步提升中國資本市場的國際化程度,有利於從資本市場維度助力中國雙向開放。長遠而言,我們認為包括互聯互通存託憑證業務在內的中國資本市場國際化建設,在當前中國面臨的國際複雜環境、全球百年未有之大變局背景下,對中國更緊密的連接世界,世界更正確的認知中國,都具有重要意義。