如果上個月高於預期的美國通脹報告引發了對加息50個基點的擔憂,那麼今晚公佈的3月CPI數據可能會引發對加息75個基點的呼聲。

3月通脹數據料再創四十餘年新高

定於週二晚20:30公佈的美國CPI報告將是美聯儲在5月會議前發佈的最後一份報告,正值美聯儲可能在下次會議上加息50個基點的猜測升溫之際,期貨市場當前定價加息50個基點的可能性爲88%。

共識預期是:

3月CPI將環比上升1.1-1.2%,創2005年9月以來的增速新高;

同比增速料上躥至8.4%,刷新1981年12月以來的新高(當時聯邦基金利率爲12%,而現在僅爲0.50%);

去除能源、食品的核心CPI預期將同比上漲6.6%,刷新1982年8月以來新高。

德意志銀行經濟學家的預期甚至高於市場共識,該行預期整體CPI環比漲幅爲1.3%,推動同比增速上升至8.6%,若真如此,那將是1981年以來從未出現過的驚人漲幅。

德銀給自己的預期做出瞭解釋:

雖然我們確實在2月份數據中看到了俄烏衝突的一些初步影響,但對通脹的大部分直接影響應該在3月份的數據中才能感受到,其中天然氣價格比2月份上漲了近20%。如果我們的預測達到目標,這將推動3月份整體CPI和核心CPI的同比增幅分別達到8.6%和6.6%。

我們最近通常將重點放在房屋租金和車輛價格上。雖然我們預期租金在今年剩餘時間內保持在當前值附近,但如果勞動力市場繼續收緊,租金可能會進一步加速。至此,由於失業率下降,2月份的主要租金和OER(業主等價租金)均略有回升。

至於汽車價格,鑑於供應鏈可能中斷,我們預計3月份新車價格將出現相對溫和的漲幅,+0.4%。然而,二手車價格應該會出現顯著下降,-0.8%。

CPI是否見頂仍存分歧

儘管如此,德銀的經濟學家補充說,除非出現進一步的嚴重中斷,否則3月份的數據很可能是整體通脹和核心通脹同比增長率的峯值,因爲去年二手車價格飆升的基本影響將開始在4月數據中逐漸消失。

不過,並不是所有人都認同通脹將見頂的說法,例如摩根大通。穆迪分析首席經濟學家馬克·贊迪也稱,現在全球正在兩場全球供應鏈衝擊中艱難前行,薪酬加速上漲和招工缺口難以填補,很難想象通脹壓力不會因此走高。

週一剛公佈的紐約聯儲3月消費者預期調查也顯示,消費者對於通脹的擔憂加深。美國消費者對於未來一年的通脹中位預期較上個月的6%大幅上漲至6.6%,由於調查數據僅從2013年開始,所以這個數字輕鬆刷新歷史新高。不過美國消費者對於未來三年的通脹中位預期小幅下降至3.7%。通脹也將未來一年家庭支出和租金的增長預測推至2013年有數據以來最高水平。

他們預計未來一年房價將上漲6%,高於2月預計的5.7%。對未來一年租金漲幅的預期小幅上升至10.2%,食品價格料將上漲9.6%。

白宮警告:3月CPI料“異常高”

美國白宮新聞發言人珍·普薩基(Jen Psaki)提前給市場打預防針,警告稱,勞工部將於12日公佈的3月CPI預計將會“異常高漲”,其中很大一部分原因是俄烏衝突引發的石油與天然氣成本上漲。

她同時稱,“由於我們爲解決價格上漲而採取的行動,我們的處境比上個月要好”。普薩基指的是拜登從戰略石油儲備中釋放了大量石油。她說道:

“每當月度數據或通脹報告數字有所增加,都會提醒我們、我們的盟友,以及許多美國人民,我們需要做更多的事情來降低美國人民的成本。”

不過零對衝諷刺道,如果未來幾個月出現真正的緊急情況,將證明美國瘋狂釋放石油儲備的做法是災難性的。政府想要做的其中一件事情是讓市場崩盤,根據前紐約聯儲主席比爾·杜德利的說法,這是降低通脹所需要的。

美國總統拜登將於北京時間週三凌晨3:45就降低物價發表聲明。

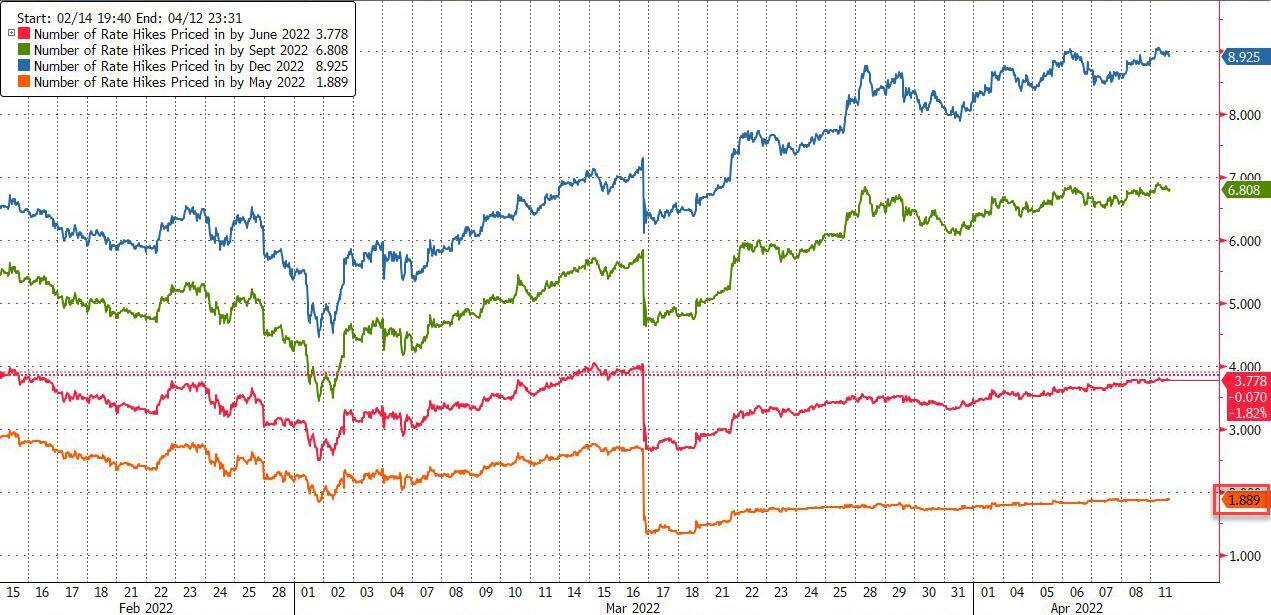

會否打開加息75個基點的大門?

今晚“令人震驚”的CPI數據是否真的會爲加息75個基點打開大門?根據摩根大通的說法,“週二的CPI數據應該讓我們清楚美聯儲接下來會不會做出令投資者擔憂的行動:緊急開會加息,或加息幅度超過50個基點”。

儘管如此,摩根大通認爲,這兩種結果仍然不太可能,“鑑於美聯儲主席鮑威爾表示傾向於使用基於數據的方法來測試市場可以承受的程度,鮑威爾相信透明度的重要性,因此不太可能讓市場感到意外,並冒着導致意外結果的風險”。

傑富瑞貨幣市場經濟學家Tom Simons也預測,火熱的3月CPI不會對美聯儲加息構成實質性影響。他稱:

“就算CPI遠遠超過預期,美聯儲接下來一口氣加息75個基點,甚至趕在FOMC日程前緊急加息,仍屬無稽之談。”

摩根大通承認,如果CPI數據大幅高於共識(這看起來幾乎可以肯定)將重新引發以上擔憂,而與預期一致的數據應該會鞏固上週美聯儲會議紀要中給出的預期:即不會召開緊急會議、5月加息50個基點、美聯儲堅持QT計劃。

10年期美債收益率最快本週觸及3%

債市拋售恐慌正在華爾街瀰漫。機構預測顯示,因通脹繼續上升,美國10年期國債收益率勢將最快在本週觸及3%,通脹保值債券(TIPS)實際收益率可能升破零。

這將給貴金屬帶來更大壓力,但外媒彙編的初步數據顯示,投資者仍在尋求一種價值儲存手段,其持有的黃金支持的交易所交易基金接近一年多來的最高水平。Oanda集團的高級市場分析師Edward Moya說:

“由於地緣政治以及對美聯儲在夏季月份收緊貨幣政策的積極性的不同看法,未來幾個月通脹和增長的不確定性將繼續升高,黃金市場應該會繼續有資金強勁流入。”

外匯分析師Kathy Lien稱,如果本週美國經濟報告超出預期的話,美元/日元很容易升至2001年4月高位126.85,甚至是130。