本文來自格隆匯專欄:中金研究,作者:曾靖珂 趙欣悦等

中國航空業是典型的成長週期行業:成長性體現在旅客量2015-19 CAGR達11.0%,是GDP增速的1.23倍;週期性表現為階段性供需錯配帶來四輪盈利上行。我們認為中國航空投資長期看居民收入,中期看行業供需,短期看市場預期。本輪週期具備盈利超預期基礎,建議短期波動中逢低佈局。

摘要

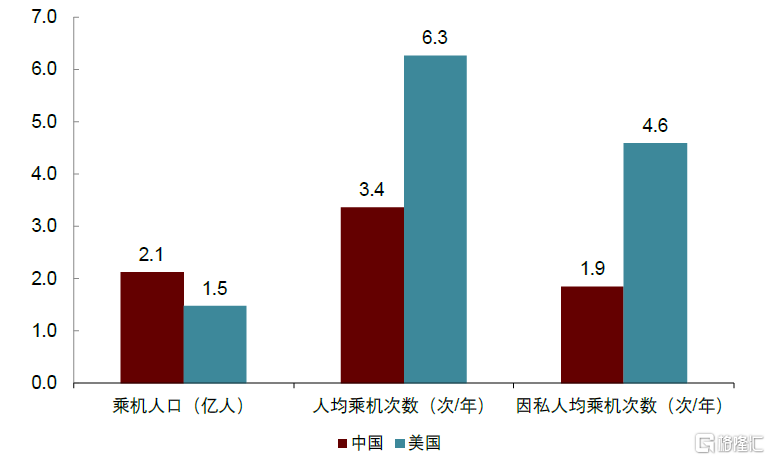

長期看,航空作為高端出行消費將伴隨中國居民收入增長而持續增長。參考日本等海外國家,人均GDP達到9000美金以上,出行市場連續20年約GDP2倍增速。中國航空消費人口占比僅15%(美國45%),因私出行人均乘機1.9次/年(美國3.2次)。我們認為中國人口基數大,未來航空因私出行佔比或超過美國。我們預計伴隨居民收入提升,2030中國乘機人口比提至20%,人均乘機3.4次,航空旅客量突破10億人次(CAGR 5%)。

中期看,只有需求受外圍因素短期積壓,才有可能在修復過程中超供給預期,從而實現顯著的供需差和票價彈性。我們認為,此輪航空週期的最大特點是:需求受短期變量積壓,供給全球範圍收緊。因此本輪航空週期的需求反彈或更快更強勁,而供給釋放或滯後更久,票價或先於客座率修復,且上漲動能將更持續。根據我們測算,2019-2025年中國航空市場存在1-2ppt的供需差。疫情導致35-45%的需求積壓,疫後釋放或會拉昇短期人均乘機次數,產生高於1-2ppt的短期供需差,從而釋放票價彈性。我們測算國內航線:大航前20大航線提價10%,利潤增厚20-35億元;國際航線:假設供給恢復至疫情40%,票價則為疫情前兩倍,利潤增厚約20億元,合計較2019年增厚40-55億元。

短期看,市場預期和股價拐點一般較供需增速拐點提前1-2個季度,伴隨政策和疫情調整股價波動上行,建議逢低佈局。我們認為防疫政策調整是出行政策放寬的前奏,且過程或是漸進式的,並可能伴隨斷續的調整和試錯,股價也還會隨之波動。3月15日國家衞健委印發《新型冠狀病毒肺炎診療方案(試行第九版)》;3月17日召開的政治局常務會明確了“減少對經濟社會的影響”的防疫新要求,我們預計市場預期有望加速回暖,建議密切關注防疫政策調整以及國內外國際線放開進程,逢低佈局航空股。

風險

疫情反覆,國際線放開慢於預期,油價上行,人民幣兑美元大幅貶值。

正文

框架:長期看收入,中期看供需,短期看預期

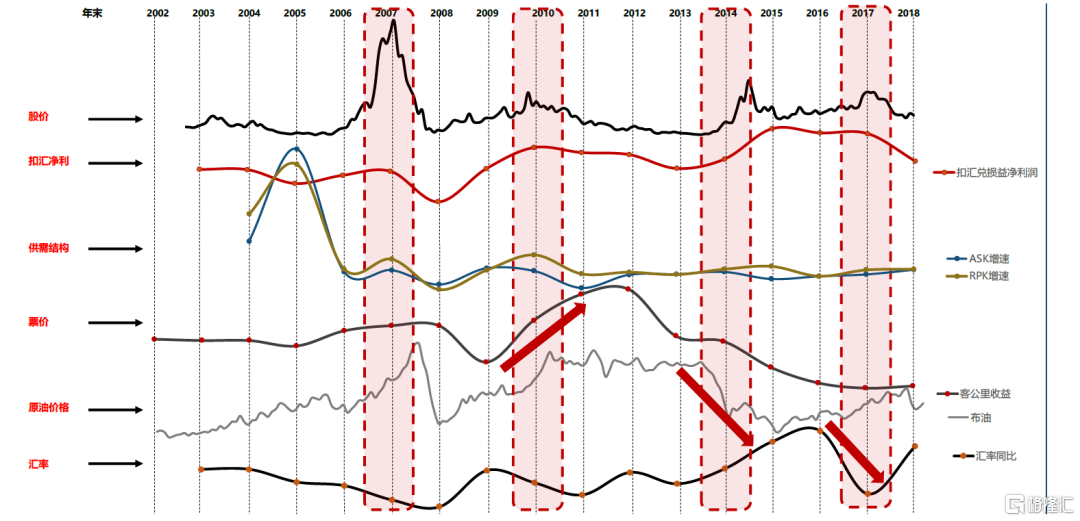

中國航空業是典型的成長週期行業。成長性體現在旅客量5年(2015年-2019年)CAGR達11.0%,是GDP增速的1.23倍,對應行業利潤CAGR達8.4%;週期性表現為階段性供需錯配帶來的2007-08,2010-11,2014-15,2017-18的四輪盈利上行週期。我們認為,中國航空投資長期看居民收入,中期看行業供需,短期看市場預期。

長期看,人們的消費需求是按照衣食住行來逐級遞增的,航空作為高端出行消費,將伴隨中國人均可支配收入的提升而持續增長。在國外,人均 GDP 達到 9000 美金以上,出行市場連續20 年約GDP 2倍增速;800公里以上航線(考慮高鐵競爭),中國航空消費人口占比僅為15%(美國45%),中國因私人均乘機1.9次/年(美國3.2次)。我們預計,伴隨居民收入的提升,2030年中國乘機人口占比將提至20%,航空旅客量突破10億人次,CAGR達5%。

中期看,航空需求週期領先於供給週期形成供需錯配,需求受短期因素壓制是票價彈性釋放的必要條件,本輪週期的需求壓制因素是疫情。我們測算1%的票價提升對應三大航10億元淨利潤增長,票價彈性是航空投資的關注焦點之一。航空週期一般都從需求危機開始,緊接着是供給收緊,然後是需求修復,最後是供給修復。只有需求受外圍因素短期積壓,才有可能在修復過程中超供給預期,從而產生顯著的供需差和票價彈性。因此,我們認為航空週期投資的核心在需求而非供給。

我們認為,此輪航空週期的最大特點是:需求受短期變量積壓,供給全球範圍收緊。因此本輪航空週期的需求反彈或更快更強勁,而供給釋放或滯後更久,票價有望先於客座率修復,且上漲動能更持續。根據我們測算,“十四五”中國航空需求增速將高於供給增速1-2ppt,潛在的票價上行將為三大航增厚40-55億元的淨利潤(較2019年)。

短期看,市場預期決定航空股價的拐點,市場預期一般較供需增速拐點提前1-2個季度,本輪週期的預期觸發點是防疫政策的調整。我們認為防疫政策調整是出行政策放寬的前奏,且過程或是漸進式的,並可能伴隨斷續的調整和試錯,股價也還會隨之波動。3月15日國家衞健委印發《新型冠狀病毒肺炎診療方案(試行第九版)》;3月17日召開的政治局常務會明確了“減少對經濟社會的影響”的防疫新要求,我們預計市場預期有望加速回暖,建議逢低佈局。

圖表:中國航空股投資框架(CAGR為2019-2025預測值)

資料來源:萬得資訊,民航局,Airlines for America,攜程網,途牛網,中金公司研究部 注:1)航空需求人口、人均乘機次數的5年CAGR為(2025年預測值/2019年值);2)日利用率的5年CAGR為(2025年預測值/2019年實際值)

基本面:航空票價只有在需求週期才更有可能超預期

需求受短期因素壓制是航空票價彈性釋放的必要條件。航空公司固定成本較大,供給端受到諸如航線時刻、飛機交付等硬瓶頸約束,較難根據市場條件變化及時調整運力,因此整體供給增長平穩且預見性高;但是,需求容易隨社會經濟情況發生週期性波動,從而形成周期性的供需差和航空票價波動。中國三大航的收入規模都在1000億元以上,平均票價每提升1%,三大航利潤增厚10億元,彈性較大。然而,只有需求超供給預期,才能產生足夠顯著的供需差從而推動票價上行。需求能否超預期,取決於該輪週期的需求壓制因素是短期變量還是長期變量。

圖表:航空供需週期輪動的經濟學原理

資料來源:中金公司研究部

覆盤前三輪週期,只有2010-2011年的需求週期符合需求受短期變量壓制的條件,因此該輪週期中票價提升和盈利增長超預期,三大航股價持續向上且回撤較緩:

►2010-2011:需求受短期變量壓制(美國次貸危機),修復過程中反彈快且強度大,從而形成了顯著的供需差,票價提升超預期;同時恰逢行業格局改善(國航收購深航、東航收購上航),票價上漲動能持久。

►2014-2015:需求受長期變量壓制(三公消費禁令),修復過程中反彈慢且強度弱,沒有形成顯著的供需差,票價提升遠不及預期;最終是油價下跌兑現利潤增長預期,但彼時行業格局已惡化,三大航股價快速回撤。

►2017-2018:未出現需求壓制因素,直接起於民航局供給政策收緊,所以幾乎沒有需求超預期的基礎,最終票價提升不及預期,盈利也不及預期。

此輪航空景氣週期起於需求因疫情而積壓兩年,一旦緩解或將持續反彈。我們認為,本輪航空週期類似2010-2011,出行需求積壓2-3年,而供給全球性收緊,更為不同的是,因私出行已經成為中國航空需求增長的主要動力,且核心航線基本完成票價市場化改革,全票價天花板大幅上提。疫情危機一旦緩解,航空出行需求有望強力反彈,從而產生較顯著的供需差,帶動平均票價上提。

圖表:中國四輪航空週期覆盤

注:各項指標以圖中所示的起始時間作為基數1 資料來源:萬得資訊,中金公司研究部

短期擇時:股價拐點一般較供需改善領先1-2個季度

市場預期決定航空股價的拐點,市場預期一般較供需增速拐點提前1-2個季度。覆盤兩輪需求週期,航空股價拐點從市場預期發酵開始,且基本都領先供需改善拐點(行業需求增速超過供給增速)1-2個季度。從預期出現到業績驗證完成一輪股價上行,而股價往往先於業績驗證而觸頂。因此,航空股的擇時需要密切關注市場預期的觸發點。

我們認為,本輪需求週期的預期觸發點在於防疫政策的調整。防疫政策調整是出行政策放寬的前奏,標誌着疫情漸行漸遠,但過程或是漸進式的,並可能伴隨斷斷續續的調整和試錯。3月15日國家衞健委印發《新型冠狀病毒肺炎診療方案(試行第九版)》,在檢測、收治、治療及解除隔離的方式上均有調整;3月17日召開的政治局常務會指出“要統籌好疫情防控和經濟社會發展,採取更加有效措施,努力用最小的代價實現最大的防控效果,最大限度減少疫情對經濟社會發展的影響”。減少對經濟社會的影響是防疫新要求,伴隨政策調整推進,航空基本面改善漸行漸近,我們預計市場預期有望加速回暖,建議逢低佈局。

圖表:2007-2010年、2014-2015年兩輪需求週期覆盤

資料來源:民航局, 萬得資訊, 中金公司研究部

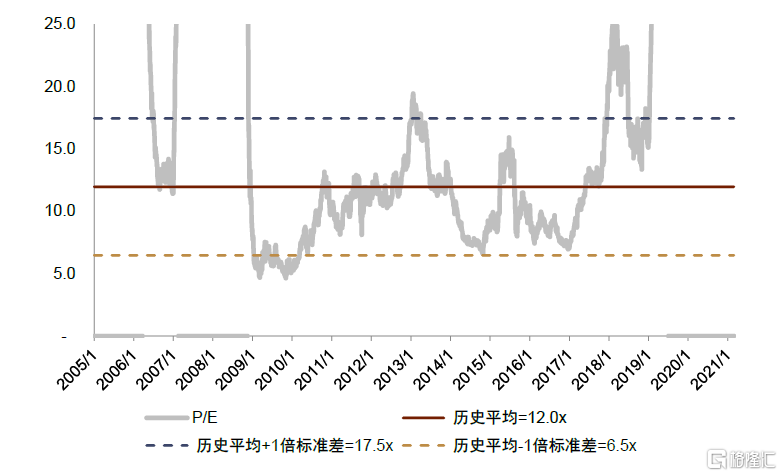

圖表:三大航H股歷史P/E

資料來源:萬得資訊, 中金公司研究部

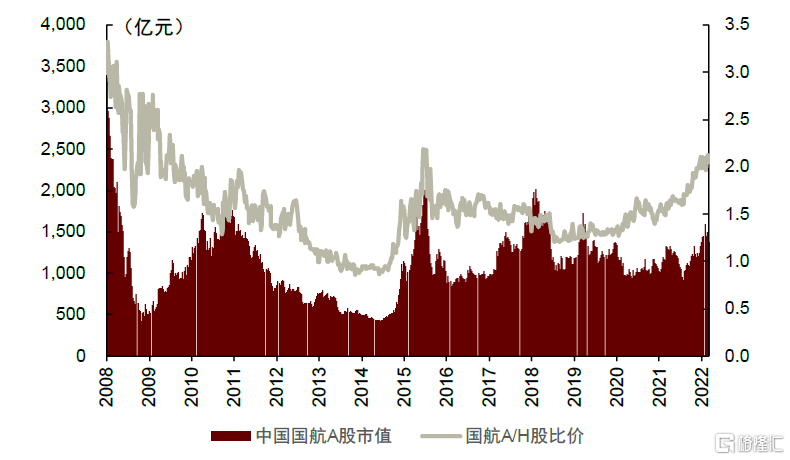

圖表:中國國航市值和A/H比價

資料來源:萬得資訊, 中金公司研究部

長期:“更快捷且走更遠”,中國航空消費潛力不可小覷

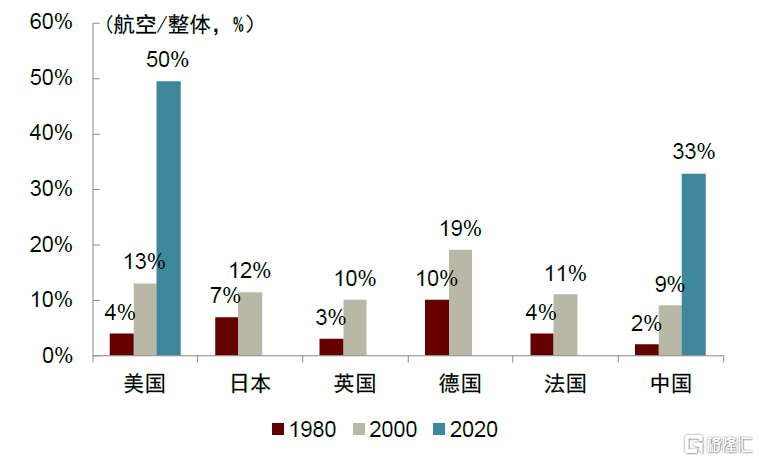

伴隨生活節奏加快、居民收入提高,居民出行將越來越追求“更快的速度、更遠的距離”,中國航空在持續獲得市場份額:從旅客週轉量看,過去二十年航空佔比從9%提升至33%,即使扣除航空的國際線,在國內市場中,航空客運週轉量佔比也從2007年的6%增加至2020年的31%。從發達國家歷史來看,隨着居民收入提高,美日英法德都經歷了從經濟型交通(巴士、慢鐵)轉向時效性交通(航空、快速鐵路)的階段。

圖表:中國不同運輸方式的旅客週轉量佔比變化

資料來源:萬得資訊,中金公司研究部

圖表:美日英德法等國家航空客運週轉量佔比

資料來源:萬得資訊,CEIC數據庫,中金公司研究部

我們認為航空是高端出行消費,居民收入決定長期空間。我們預計,伴隨中國居民收入提升,2030年中國乘機人口占比將從15%提至20%,人均乘機次數3.4次,航空旅客量突破10億人次,CAGR:5%。

►中國的人均乘機次數遠低於美國嗎?中國人均乘機次數約為3.4次/年,低於美國的6.3次/年,因私出行人均次數遠低於美國(1.9 vs 4.6)。航空需求可拆分為航空消費人口和人均乘機次數,二者都跟居民收入正相關。航空消費人口並非一國的總人口,根據Airlines for America數據和我們的測算,中國航空消費人口2.12億人(美國1.48億人),佔總人口的15%(美國45%),對應人均乘機次數3.4次(美國6.3次),其中因私出行佔比60%(美國73%),人均乘機1.9次,遠低於美國的4.6次。

►美國航空消費的借鑑意義是什麼?機票收入比降至1.2%後,航空消費人口和人均乘機次數將快速提升。縱向看,當機票價格占人均可支配收入下降至1.2%以後,美國航空消費人口比快速增長(1981-1997年從24%提升至39%),美國航空消費年均次數快速提升至5-6次,此後基本保持該水平。從2019數據看,中國人均可支配收入前20%的人羣(2.82億人),機票收入比為1.4%。伴隨居民收入提升、機票收入比下降,該部分人羣大部分或有望轉化為航空常旅客。

►怎麼看高鐵競爭下的中國航空市場空間?我們預計2030年中國航空消費人口比從15%提至20%,人均乘機次數3.4次,航空旅客量突破10億人次,CAGR達5%。和美國市場不同,中國航空面臨高鐵競爭,尤其是800公里以下航線。剔除美國800公里以下航線(佔美國30%),美國因私人均乘機次數為3.2次,仍遠高於中國。我們認為中國人口基數大,未來因私出行佔比有望超過美國,人均乘機次數將伴隨居民收入增長而提升。參考美國情況,我們預計2030年中國乘機人口將增長至3.2億人,人均乘機次數約為3.4次(考慮高鐵分流),航空旅客量突破10億人次,CAGR:5%。

圖表:中美航空消費情況對比(2019年)

資料來源:Airlines for America, CAPSE, 攜程, 中金公司研究部

圖表:美國航空消費人口占總人口的50%

資料來源:Airlines for America, World Bank Open Data, BTS, 萬得資訊, 中金公司研究部

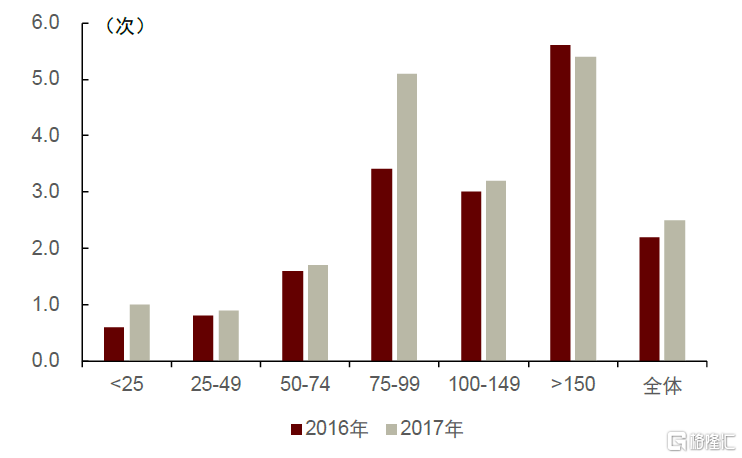

圖表:美國航空客羣飛行次數與家庭收入(千美元)

資料來源:Airlines for America, 中金公司研究部

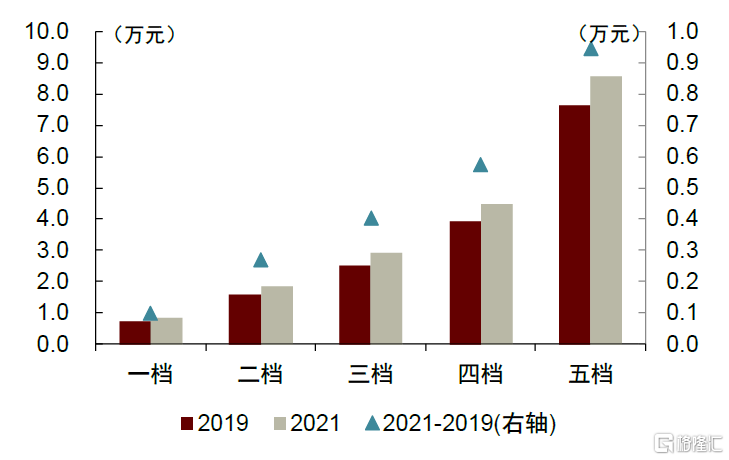

圖表:中國家庭收入分佈

資料來源:中華人民共和國國民經濟和社會發展統計公報, 中金公司研究部

因私出行的趨勢:參靠國外經驗和中國數據,我們認為出境遊增速將會高於境內遊,出境遊將按照由近及遠演進,而國內遊的運距也將逐步拉長:

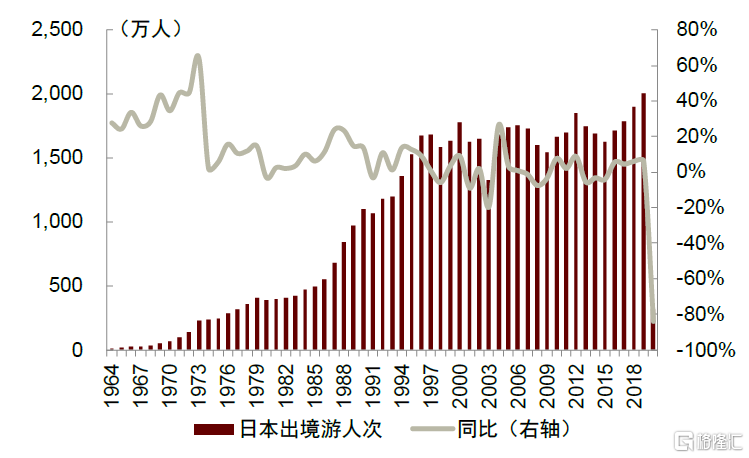

►出境遊將會持續快於國內出行的增速:過去25年,中國出境遊人數增加了35倍,快於國內出行10倍的增長,但中國出國人數滲透率仍僅為11%,低於日本的16%,遠低於美國的48%和韓國的56%。參考國外,日本出境人次在人均GDP9000美金後的1980-1990年經歷年化達11%的快速增長,對應航空客運量增速4.9%。我們認為中國出境遊增速將持續快於國內出行,並帶動航空客運量持續增長。

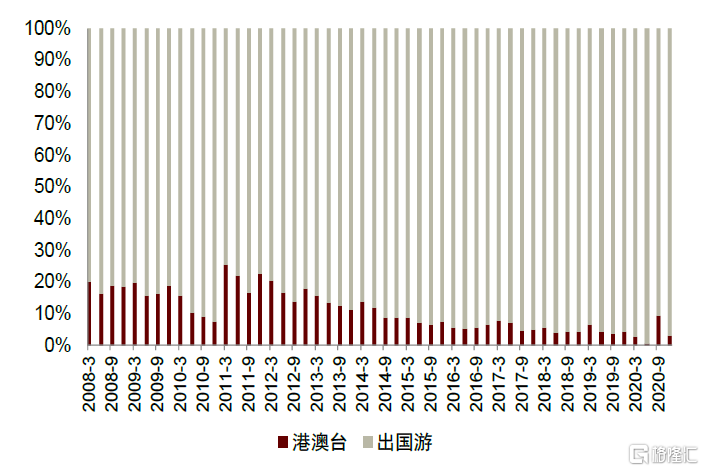

►出境遊將會“漸行漸遠”:出境遊具有由近及遠的特性:人們會首先選擇出行支出和時間少的短途。隨着人們對短途旅遊的新鮮感消退,同時經濟能力提高,長途旅行(如歐美、中東)也將增速加快。中國歷史上目的地曾以港澳台為絕對多數,近十年來泰國、日本等路線成為主流。我們預計一段時間內,中國的出境遊目的地仍以亞洲為主,但未來長途目的地將享有更高的增速。

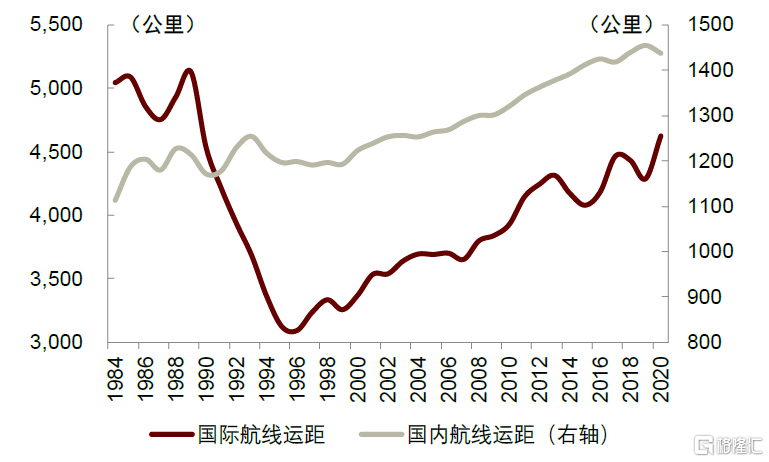

►國內出行也在越走越遠:從交通運距來看,國內客運平均運距從1978年的69公里增加至2020年的199公里(CAGR為2.5%):高鐵2007年出現後,航空運距加長更顯著,鐵路平均運距縮短,但整體國內平均運距仍在增長(CAGR為5.3%)。參考國際,美國和日本在70/80年代之後都經歷了國內運距的持續拉長(平均每年增加0.5-1%)。日本國內運距從1960年約600公里上升至2017年約900公里,而美國國內航空運距從2000年約850公里增加至2020年的940公里。

圖表:中國國內旅遊和出境遊人次

資料來源:中國統計年鑑,中金公司研究部

圖表:日本出境遊人次及同比增速(萬人,%)

資料來源:日本政府觀光局,中金公司研究部

圖表:北京出境遊目的地港澳台佔比下降

資料來源:萬得資訊,中金公司研究部

圖表:中國國內與國際航線運距近年來均在增長

資料來源:萬得資訊,中金公司研究部

中期:積壓需求反彈勢能較大,疫後修復或持續超預期

每一輪航空週期都從需求危機開始,緊接着是供給收緊,然後是需求修復,最後是供給修復。需求週期領先於供給週期形成供需錯配,需求能否超預期將決定票價漲跌幅度。我們認為此輪航空週期較以往的最大不同在於:需求受短期變量積壓,供給全球範圍收緊。因此本輪週期的需求反彈或更快更強勁,而供給釋放或滯後更久,票價或先於客座率修復,且上漲動能更持續。

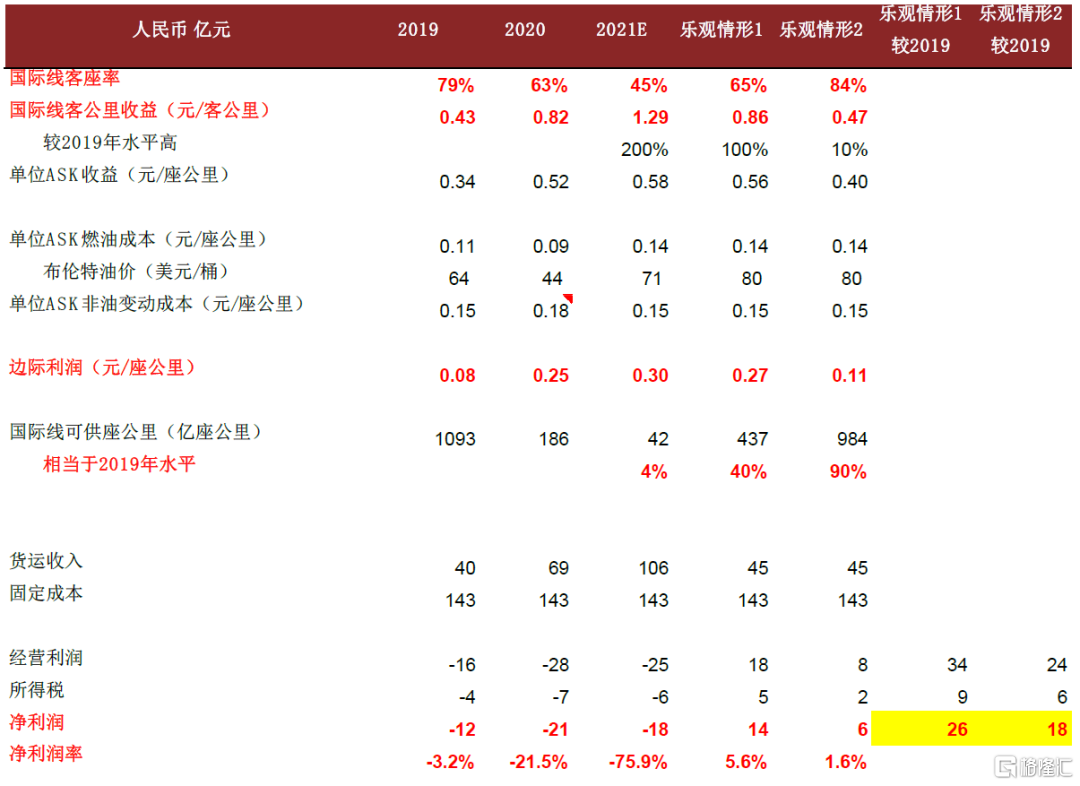

根據我們的測算,2021年-2025年我國航空需求CAGR約為6.0%,供給CAGR約為4.4%,存在1-2ppt的供需差。疫情導致35-45%的需求積壓,疫後釋放或會拉昇短期人均乘機次數,產生高於1-2ppt的短期供需差。國內航線方面,航司前20航線佔三大航司收入的30-35%,2019年至今全票價累計提升約15-30%,假設實際均價提10%,航司盈利較2019年增厚25-35億元;國際航線以國航為例:在出入境漸進式放寬過程中,假設ASK恢復至2019年的40%,票價為疫情前2倍,客座率恢復至65%,那麼中國國航國際航線利潤將增厚26億元。

需求:積壓需求對價格敏感性低,票價提升或先於客座率修復

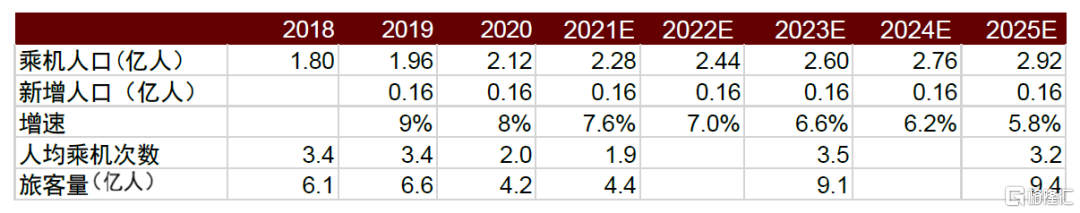

我們預計2021年-2025年我國航空消費人羣數量增速分別為7.6%、7.0%、6.6%、6.2%、5.8%,CAGR為6.6%,2025年有望達2.92億人;疫後人均乘機次數將短期大幅上漲,穩態水平預計在3.2次,對應2.9億人為9.3億人次旅客量,5年CAGR:6.0%。

►十四五期間中國航空需求如何增長?我們預計,2025年中國航空消費人羣數量有望達2.9億人,5年CAGR為6.6%。航空需求可拆分為消費人口和人均乘機次數,二者長期和居民可支配收入增長相關,而乘機次數還會受外部因素短期波動。消費人口基數:根據攜程、途牛、民航局數據,2018年-2020年中國航空消費人口數量從1.8億人增長至2.12億,每年增加約0.16億人。假設未來每年增長0.16億人,中國2025年的航空消費人羣將達到2.92億人;人均乘機次數:2019年的2.12億人平均飛行3.4次/年。隨着消費人口基數的增長,假設2025年人均乘機次數被稀釋至3.2次,對應的航空旅客量將達9.4億人次,這和民航十四五規劃的9.3億人次較為吻合(CAGR為6.0%)。

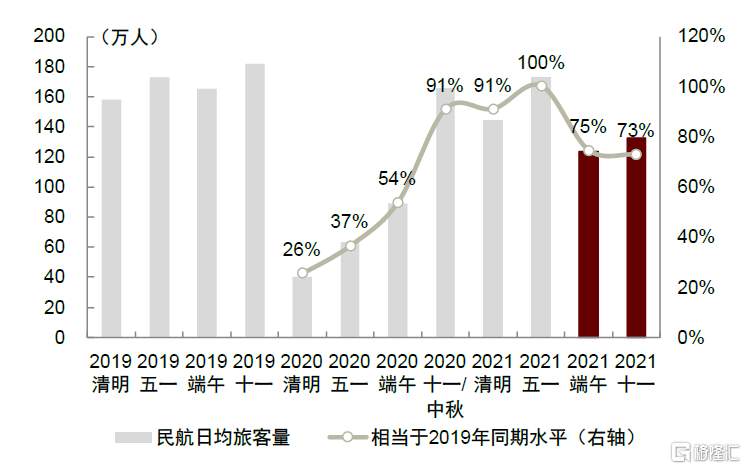

►疫情以來有多少航空出行需求被積壓?我們預計35-45%的航空出行需求被動積壓,疫後人均乘機次數有望短期超越疫情前。從旺季航空旅客量看:2021年清明、五一曾恢復至2019年同期的90%以上,但隨着南京疫情、河南大水等影響,暑運民航客運恢復率僅為67%,廣深疫情對端午、新疆疫情對十一出行造成影響,恢復率僅為75%、73%,2022年春節前21日的旅客量恢復率不到50%,節後客流也相對疲軟。2020-2021年的人均乘機次數僅2次,遠低於疫情前的3.4次,而中國航空消費羣體在過去兩年的人均可支配收入增長近1萬元,既有消費願意也具備消費能力。我們認為,隨着防疫成本降低(核酸檢測、隔離天數等),積壓的出行消費需求有望在疫後出現報復性反彈,人均乘機次數短期或超過疫情前。

圖表:中國航空旅客需求測算

資料來源:攜程、途牛、民航局、中金公司研究部

圖表:2021春運、暑運民航客運恢復率為48%、67%

資料來源:萬得資訊,中金公司研究部

圖表:暑運民航客運量

資料來源:民航局,中金公司研究部

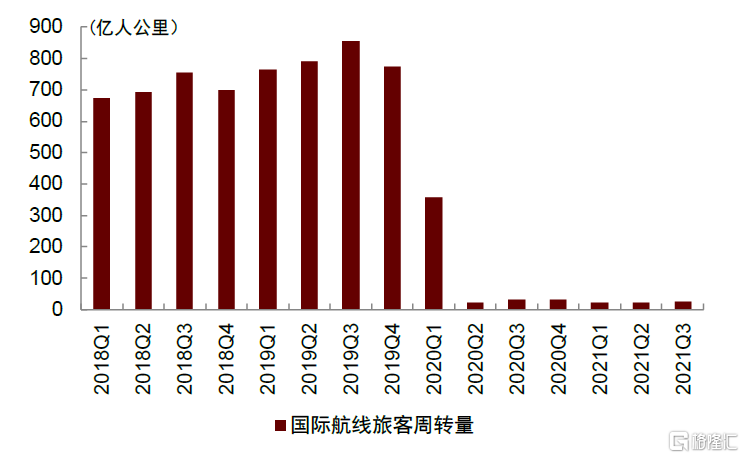

圖表:國際航線旅客週轉量

資料來源:萬得資訊,中金公司研究部

圖表:中國海外留學生分佈(2020)

資料來源:教育部,國新辦發佈會,中金公司研究部

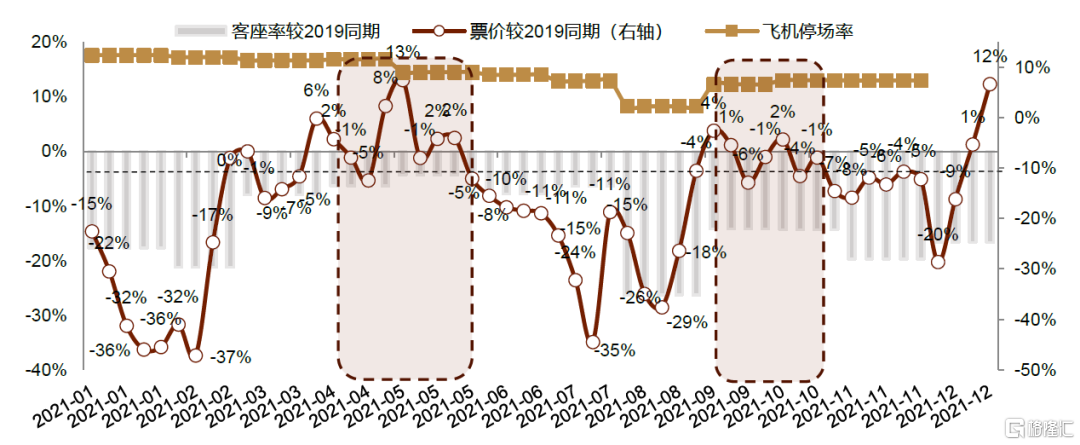

從去年小長假數據看,積壓需求對票價的敏感性降低,航司定價策略趨於積極,旺季票價已經先於客座率超過2019年同期。具體來看,2021清明、五一客運量恢復至2019年同期91%、100%,票價已經超過2019年同期,反映出積壓需求對票價的敏感性降低;2021端午、十一客座率仍較2019年同期低10-15ppt,但票價基本回到了2019年同期,反映出航司的價格策略轉向積極。

從客羣角度,航空出行的消費羣體在經歷了兩年多的需求積壓後,不僅具備疫後消費衝動也具備疫後消費能力,因此積壓需求對航空票價的敏感性大概率下降;從航司角度,兩年虧損後會更迫切地需要修復資產負債表,同時海航重整也改善了行業格局,因此我們認為航司的價格策略有望更加積極,票價提升或將快於客座率恢復。

圖表:2021旺季票價較客座率提前恢復至疫情前

資料來源:萬得資訊,中金公司研究部

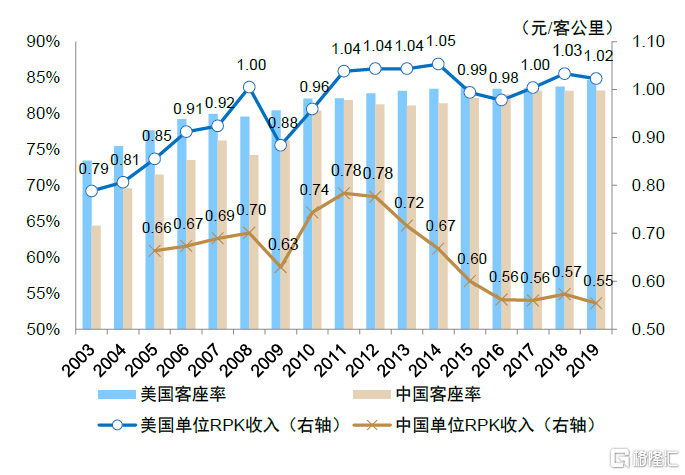

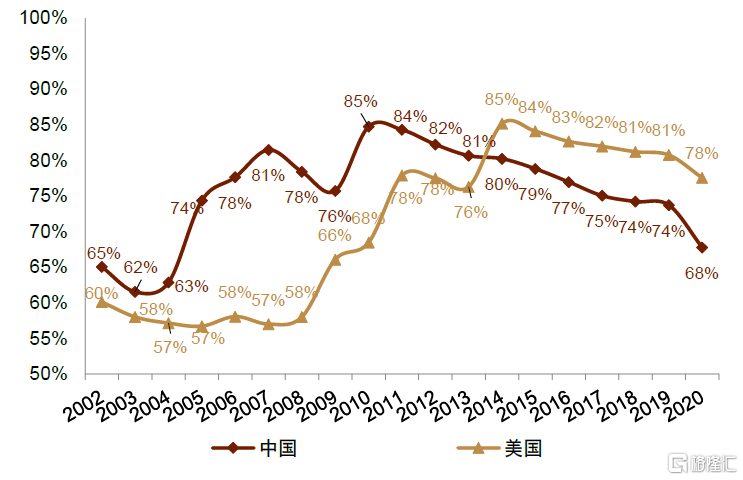

從美國經驗看,競爭格局決定盈利能力,海航重整帶來格局改善契機

從美國經驗看,競爭格局是決定盈利能力的關鍵。回顧美國航空業盈利表現,自2010年以來連續10年實現整體盈利。中美對比看,雖然兩者客座率在2010年之後基本均處於高位穩定狀態,但價格側表現迥異:2010至2019年,美國航空業單位RPK收入上漲7%,中國航空業則下滑25%。我們認為美國航空公司盈利得到持續改善的主要原因在於通過一系列兼併整合,美國航空業形成了以四大航為首的有序壟斷競爭格局:美國前四大航市場份額(RPM口徑)從2008年的58%提升到2014年的85%,且後續維持了相對穩定。

考慮到海南航空尚處於整理期,我們認為未來中國行業競爭格局將迎來優化,並帶來盈利穩定增長。我們認為海航過去的積極擴張可能是導致中國航空業競爭加劇的主要原因之一(2007至2018年海航市佔率由8%提升至11%,三大航則由74%下滑至64%)。海航集團於2021年1月末進入破產重整程序,12月方大集團完成對海南航空的股權交割,方威成為上市公司實際控制人。我們認為海航在重整後初步以恢復停場運力,提升存量資源使用效率為主;後續或難以保持前期遠高於行業的運力增速,或將緩解行業此前激烈的競爭態勢。

圖表:美國航空業歷年淨利潤

資料來源:BTS,中金公司研究部

圖表:中美航空業客座率和單位RPK收入對比

資料來源:BTS,中國民航局官網,中金公司研究部

圖表:中美航空業CR4對比

資料來源:BTS,中金公司研究部

圖表:中國航司市場份額變化(RPK口徑)

注:此處海航指上市公司,我們剔除了天津航空2017年被注入並於2019年後剝離帶來的影響

資料來源:萬得資訊、中金公司研究部

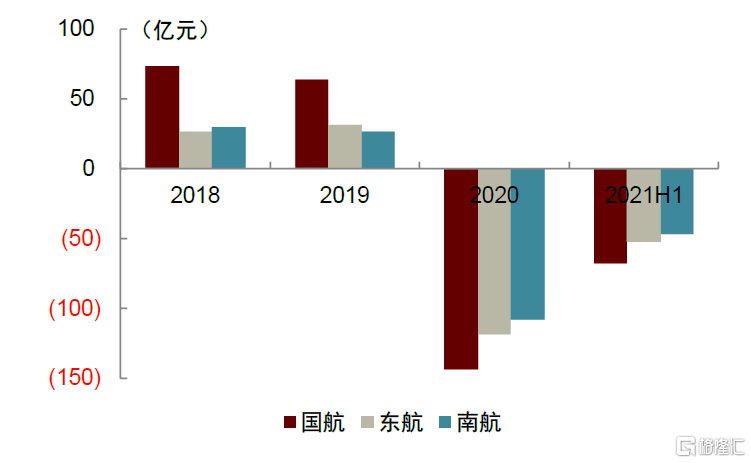

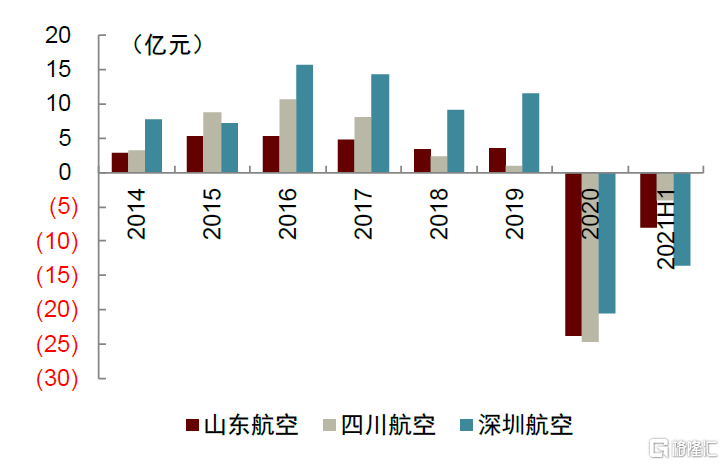

否極泰來之時,航司更有動力抓住機會修復資產負債表而非短期份額

中國航空業已連續兩年受疫情嚴重衝擊,累計虧損金額超700億元。回顧 2021 年,在春運就地過年、5月廣深疫情、8月南京疫情及此後多地散發疫情的數輪衝擊下,航空公司運營及業績均未出現顯著恢復。經營上,五家上市航司(三大航及春秋、吉祥)國內線 ASK/RPK 為 2019 年同期的91.2%/71.8%,同比增長 37.9%/43.3%,國際線保持低位運行;業績上,五家上市航司全年合計淨虧損371-437億元,而2020年為虧損381億元,減虧幅度有限。

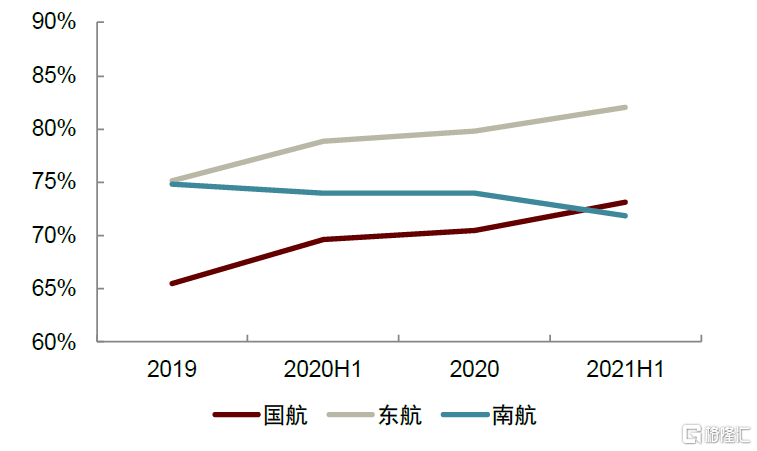

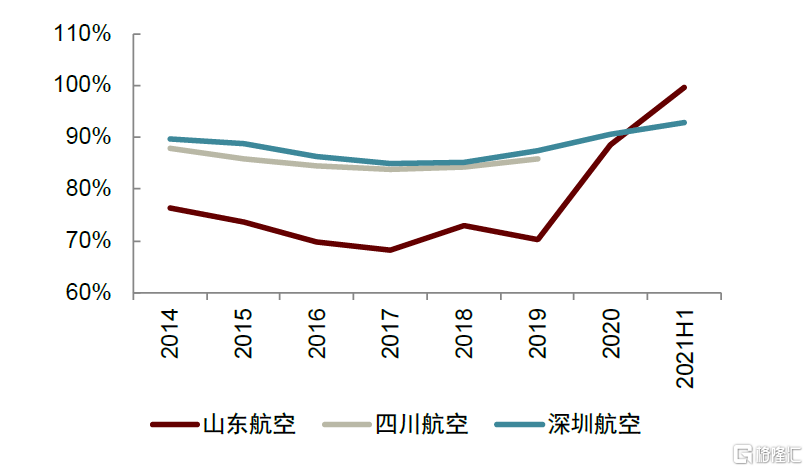

我們認為,在連續兩年大幅虧損後,航司更有動力抓住機會修復資產負債表,價格策略有望更積極。目前部分公司的資產負債率仍處於高位。數據顯示,山東航空、深圳航空的資產負債率已經超過90%,三大航的資產負債率也位於70%-80%之間。目前情況類似2008-2011年,一次大的需求危機後,資產負債表受損會影響航司未來的產能擴張,當行業步入景氣上行之時,票價彈性將高於旅客量的業績彈性,航司的價格策略將趨向積極。

圖表:三大航歸母淨利潤

資料來源:萬得資訊,中金公司研究部

圖表:三大航資產負債率

資料來源:萬得資訊,中金公司研究部

圖表:航司淨利潤

資料來源:萬得資訊,中金公司研究部

圖表:航司資產負債率

資料來源:萬得資訊,中金公司研究部

供給:交付和引進存一定壓力,十四五增速大概率放緩至4-5%

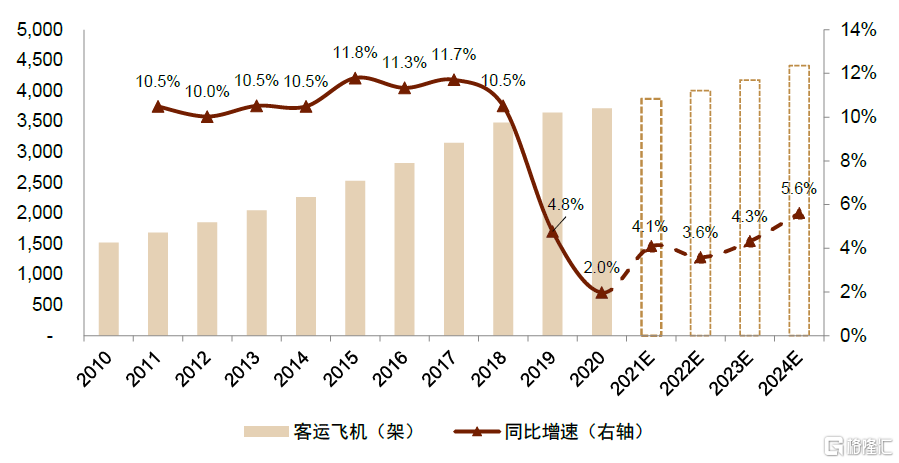

我們預計2021年-2024年我國民航運輸客運飛機架數分別增長4.1%、3.6%、4.3%、5.6%,CAGR為4.4%,低於十三五期間CAGR(8.0%)。低供給增速將推動行業供需改善。

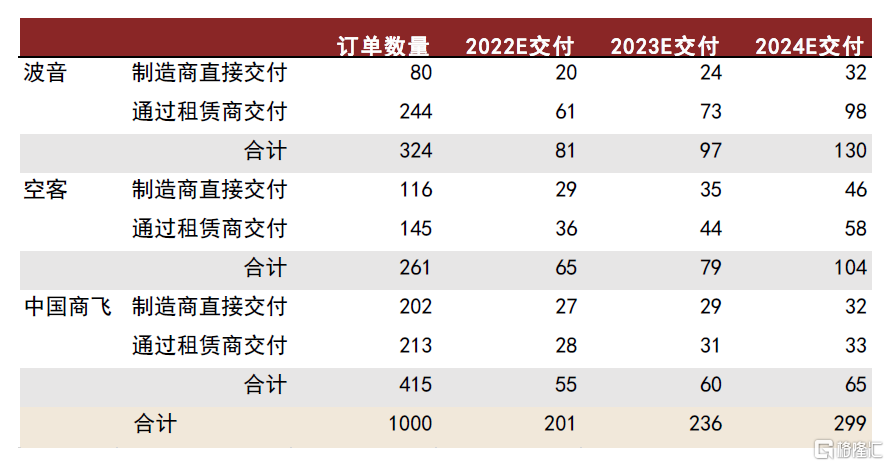

►飛機來自哪裏?中國各航司機隊的構成主要來自於自購飛機和租賃飛機兩部分,其中自購飛機是航司直接與主要飛機制造商簽訂單;當前中國航司製造商訂單主要來自波音、空客及中國商飛。租賃飛機是航司從租賃公司租飛機,但在多數情況下,租賃商為航司訂購新飛機的渠道,從下單到引入仍需等待較長時間;我國飛機租賃商供給分散,主要來自AerCap及各銀行系租賃公司。

►飛機存量訂單有多少?根據波音、空客公司官網及CAPA數據,我們計算當前中國航司存量訂單規模約1000架,約佔2021年末中國民航客機數量的25%。製造商方面,主要製造商未交付中國航司訂單共398架,其中波音存量未交付訂單共116架,主要為737MAX機型;空客存量訂單共80架,主要為A320及A350系列;國產飛機方面,我們估計中國商飛當前未交付確認訂單共202架,主要包括147架ARJ21及55架C919。租賃商方面,我們估計主要租賃商將交付中國航司602架飛機,由於主要租賃公司不披露訂單交付對象,我們按CAPA中顯示的存量飛機國家分佈來計算未來將交付中國航司的訂單。

►正常飛機交付計劃如何?我們預計2022、2023、2024年分別交付25%、30%、40%的存量訂單。從波音近年來訂單及交付時間情況看,我國主要航司從海外製造商處從下訂單到飛機交付有約3年的時間差;從主要租賃商2020年末披露的訂單預計交付時間看,未來1-4年內將分別交付16%、13%、22%、36%的存量訂單。我們預計我國航司訂單多數(包括向製造商直接採購以及通過租賃商預訂)或於2024年前基本交付完畢。國產飛機方面,我們預計未來中國航司ARJ21年交付量或在50架左右;C919機型尚未取得適航證明,年交付量或在個位數水平。

圖表:不同來源飛機交付情況

資料來源:波音官網、空客官網、中國商飛官網、CAPA、中金公司研究部

圖表:中國民航運輸客機機隊變化及預測

資料來源:波音官網、空客官網、中國商飛官網、CAPA、中金公司研究部

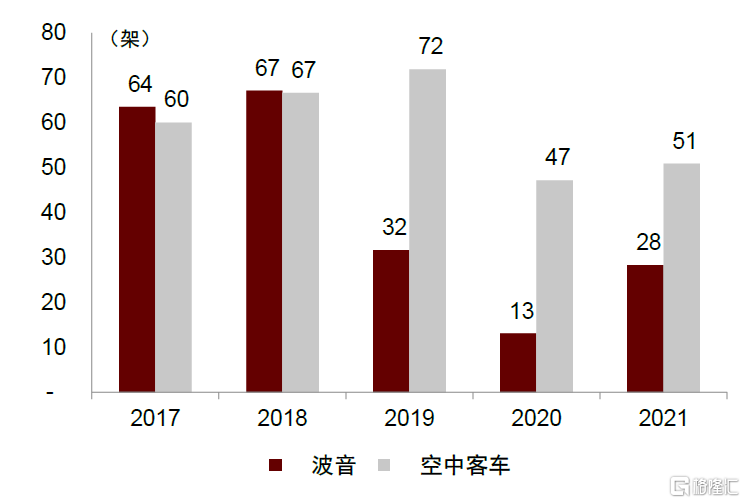

波音、空客交付能力是否會受限?交付水平緩步復甦,我們預計2022年交付能力約恢復至疫情前水平的75%,2023年基本恢復至疫情前水平,上文測算已經充分考慮波音交付能力。2021年波音、空客月均交付量分別為28、51架,分別為疫情前正常交付水平的44%、83%。我們認為當前波音、空客的低交付水平主要受限於行業需求,主要考慮到當前全球飛機停場率仍處於高位(15%),較疫情前正常水平高約10個百分點,存量飛機利用率不足。向前看,根據波音管理層4Q21電話會觀點[1],目前供給側尚未對公司經營產生限制,但考慮到原材料、人力及物流狀況,未來是值得注意的關鍵點。根據兩家公司的交付計劃,我們預計2022年兩家整體交付速度恢復至疫情前75%以上;2023年基本恢復至疫情前水平,其中空客略超疫情前水平,波音或相對偏慢。

我們認為全球飛機交付不會產生明顯的供需失衡,但需關注國際線復甦後寬體機潛在缺口。我們統計了部分歐美航司未來兩年的機隊引進計劃,未來兩年主要航司平均計劃引進45架/年,仍低於疫情前年均水平(51架/年)。由於多數海外國家航空業以國際線為主,且國際線運力恢復情況普遍弱於國內線,當前海外國家整體供給仍僅恢復至2019年同期64%,低於中國79%的水平。我們建議關注國際線潛在的供需缺口,根據CAPA,2021年末全球寬體機數量為4706架,較2019年末數量低6.6%,減少主要集中於歐洲及亞太國家(除中國);參考波音、空客交付規劃,假設未來3年年寬體機交付量在198架,年退出量在150架(參考2019年水平),則2024年末寬體機數量為4865架,仍較2019年末少3.4%,若屆時國際線需求已較2019年實現一定增長,或產生一定程度的供不應求。

圖表:波音、空客月均訂單交付緩步復甦

資料來源:彭博資訊、中金公司研究部

圖表:波音、空客交付計劃

資料來源:波音公司官網、空客公司官網、中金公司研究部

圖表:歐美航司飛機引進情況

注:疫情前年均水平採用2016-2018年數據,部分航司未公吿當年實際引進數量的,採用上一年公吿的下年飛機引進計劃替代 資料來源:公司官網、中金公司研究部

圖表:海外國家供給恢復情況(整體)

資料來源:CAPA、中金公司研究部

圖表:全球客機機隊分機型數量變化

資料來源:CAPA、中金公司研究部

票價彈性:前20大航線提價10%,三大航利潤增厚20-35億元

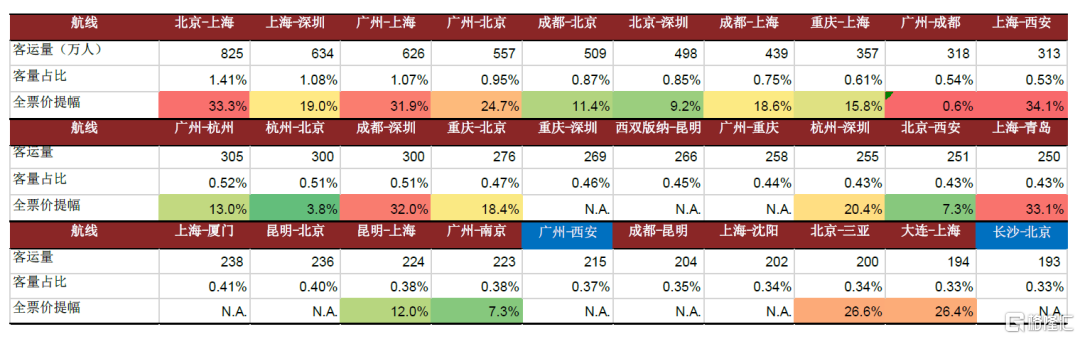

票價市場化改革打開核心航線提價空間。根據2016年發佈的《民用航空國內運輸市場價格行為規則》,航司每航季上調航線不超過自身實行市場調節價航線總數的15%,每條航線、每航季全價票漲幅不得超過10%,也就是説實行市場調節價的航線每年可以有20%的全價票上調空間。目前,國內前20大航線(佔三大航收入各自約20%-30%)全部為市場調節價,其中京滬航線是國內標杆航線,自2018年實行市場調節價至今,經歷五次提價,部分航司的經濟艙全價票價已從1240元漲至1960元,漲幅達58%。全價票的提升意味着航司票價天花板的提高,隨着一輪輪提價,行業潛在的盈利彈性不斷增大。

2019年以來核心航線全價票持續上提,航司潛在盈利彈性不斷增大。根據我們的統計,前20大航線2022年全價票較2019年累計提升幅度基本超過10%,北上廣航線超過20%。整體來看,核心航線折扣率基本保持穩定,實際票價伴隨全票價上提而增長。我們認為,隨着航司的價格策略逐漸轉為積極,票價上限提升的作用將逐漸顯現,行業盈利彈性逐漸釋放。接下來我們將分別測算三大航國內航線、中國國航國際航線利潤的票價彈性。

圖表:國內前30大航線全價票自2019年累計提升情況

資料來源:攜程網,中金公司研究部

注:1)2021年全價票採用三大航平均,2019年全價票採用全國航司平均,廣州-西安、長沙-北京尚未實行市場價

國內航線:前20大航線提價10%,三大航利潤增厚20-35億元

我們分別取三組航線測算三大航利潤的票價彈性:北上廣深航線、全國前20大航線、航司前20大航線,其中前兩組航線是最具備提價潛力的熱門航線。

►北上廣深航線:佔大航收入的10-15%,對應105-115億元收入,2019年至今全票價累計提升約30%,假設折扣率下降5ppt,航司盈利較2019年增厚15-20億元。

►全國前20航線:佔大航收入的20-30%,對應200-250億元收入,2019年至今全票價累計提升約20-25%,假設折扣率下降5ppt,航司盈利較2019年增厚15-30億元。

►航司前20航線:佔大航收入的30-35%,對應250-300億元收入,2019年至今全票價累計提升約15-30%,假設折扣率下降5ppt,航司盈利較2019年增厚20-35億元。

圖表:三大航Top20國內航線票價彈性測算

資料來源:攜程網、去哪兒網、中金公司研究部

國際航線:當ASK恢復4成,票價為疫情前兩倍,國航利潤增厚26億元

我們測算國際線供給較2019年恢復水平每提升1個百分點,國際線客座率每提升1ppt及國際線客公里收益水平每提升1%時,大航2023年預測淨利潤將分別提升1.2、2.5、2.0億元,佔預測淨利潤的2%、4%、3%。

圖表:主要航司 2022、2023年業績敏感性一覽

資料來源:萬得資訊,中金公司研究部

緊供給/需求順暢修復情況下,國際線盈利有望超預期。中國國航的國際航線佔比最高,2019年ASK、RPK、收入佔比分別為41.7%、40.7%、34.5%,較三大航平均值高5.1、4.8、2.9個百分點。我們以中國國航為例,測算國際航線利潤的票價彈性。在基準情形下我們假設2023年時國航供給,客座率恢復接近至2019年水平,票價略高於2019水平(5%以內)。在兩類樂觀情形下:

►樂觀情形1(緊供給):考慮到中國對於本土新增病例審慎態度,我們認為國際線打開初期供給或仍較緊張,供給緊張情況下國際線票價水平在一段時間內或有望依舊維持高位。假設公司2023年ASK恢復至2019年的40%,票價為疫情前2倍(1H21為疫情前4倍),客座率恢復至65%(1H20水平),則中國國航國際航線利潤將增厚26億元。

►樂觀情形2(需求順暢釋放):若國際線放開後旅客出入境防控措施較預期更為寬鬆,我們預計行業需求修復情況或超預期。假設當中國出入境基本放開以後,假設2023年ASK恢復至2019年的90%,票價比疫情前高10%,客座率恢復為84%,則國航國際航線利潤將增厚18億元。

圖表:中國國航國際航線業務票價彈性測算

資料來源:萬得資訊,中金公司研究部

圖表:中國國航國際航線利潤對票價和ASK的彈性測算

資料來源:萬得資訊,中金公司研究部

短期:防疫政策調整加快,預計航空股將在波動中上行

從海外經驗看,出入境放開節奏呈現區域性、漸進性的特點,入境政策放寬後航空供需快速釋放且客座率顯著提升,航空票價水平也持續改善,但是受單邊放開限制,票價整體仍弱於疫情前水平。多證據顯示Omicron毒株致病/致死率較低,國內政策調整推進,或緩解醫療壓力併為疫情下遠程出行修復提供保障。我們認為,防疫政策調整是出行政策放寬的前奏,且過程或是漸進式的,並可能伴隨斷斷續續的調整和試錯,股價也將隨之波動。因此,我們建議密切關注防疫政策調整以及國內外國際線放開進程,逢低佈局航空股。

從海外經驗看,出入境放開後航空供需快速釋放且客座率顯著提升

跨境出行的恢復須以多邊放開為前提,當只有少數國家地區放開的時候,航空供需難以充分釋放,且出於防疫要求航空客座率會被人為限制。

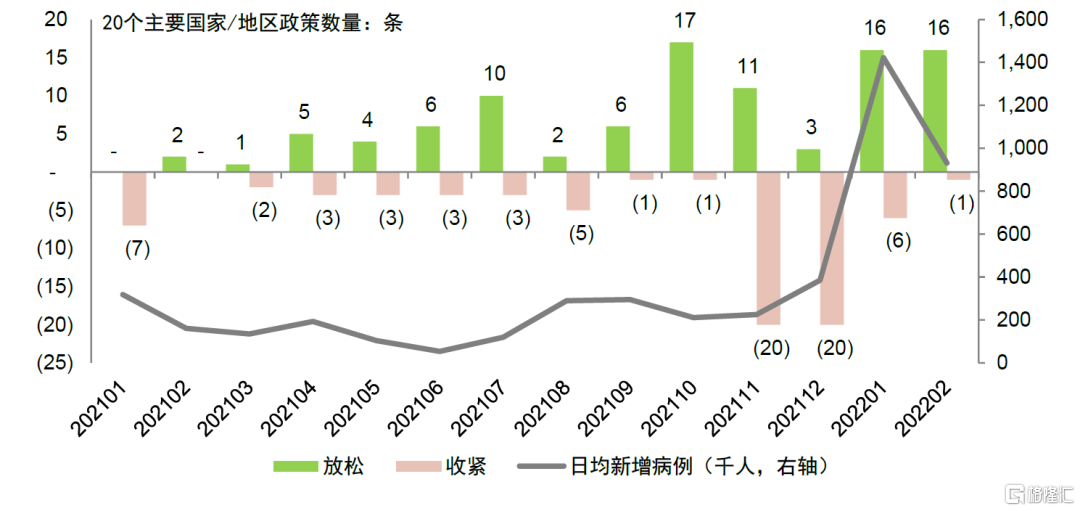

海外出入境放開節奏呈現區域性、漸進性的特點。從我們統計的20個國家/地區的入境政策變化看,2021年至今海外放鬆性、收緊性政策/指引分別達98、75條,整體呈現區域性、漸進性的特點。在2021年6-7月、10-11月以及2022年1-2月出現過三輪較普遍的放開政策。前兩輪政策放開均伴隨着全球新增病例的明顯下降,且接種率已達到一定水平,第一輪以歐美國家放開為主,第二輪以亞太地區國家放開為主;第三輪放開伴隨着由奧密克戎導致的全球新一輪疫情高峯,但仍有較多國家持續推進放開政策,部分歐洲國家開始全面放鬆隔離措施,我們認為主要是由於多證據顯示新毒株致病率及致死率較低,接種率已進一步抬升,且部分國家新增病例已現下行。

圖表:主要國家 2021年至今各月入境防疫政策、指引放寬/收緊次數

注:收緊措施包括但不限於限制某國旅客入境、加強入境檢測措施、延長隔離時間等;放鬆措施包括不限於對完全接種人羣放寬入境要求、增加認可疫苗品種、縮短隔離時間等 資料來源:各國政府官網、美國疾控中心官網、中金公司研究部

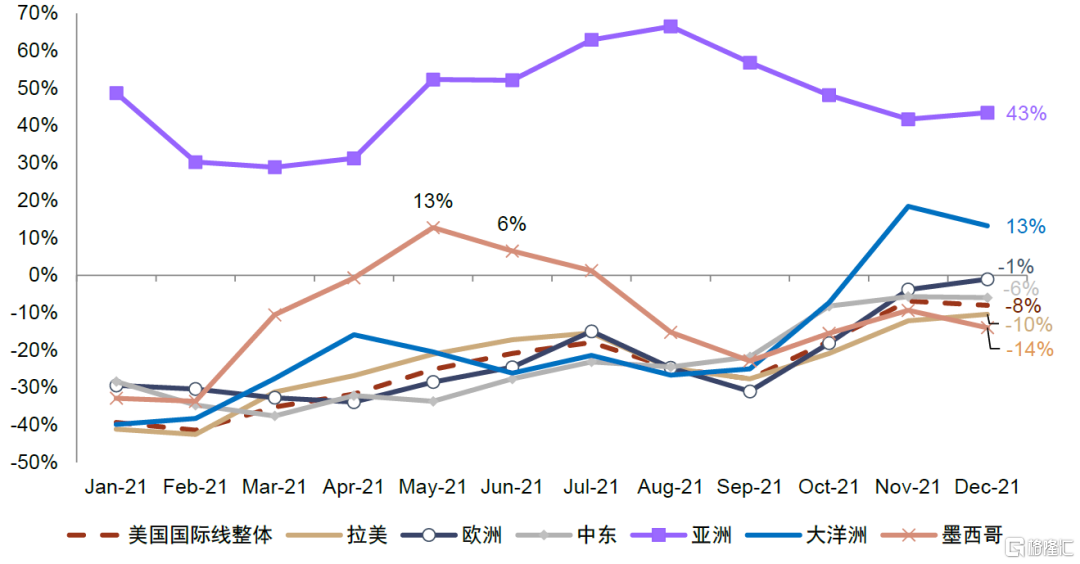

入境政策放寬後航空供需快速釋放且客座率顯著提升。我們採用全球放開進程較領先國家/地區的14座主要樞紐機場數據來分析行業恢復情況。2021年6-7月,14座機場國際線供給、需求恢復程度顯著提升,且客座率也從30%提升至50%;11、12月Omicron疫情拖累供需修復,但客座率基本保持在60%以上。

從美國數據看,航空票價水平持續改善,但整體仍弱於疫情前水平。美國國際線經濟艙票價自2021年2月來跟隨供需改善呈上行趨勢,並在11月美國大幅放寬入境限制後獲得較明顯提升,2021年12月美國國際線經濟艙平均票價較2019年同期低8%。分區域看,除亞太外,多數區域航線票價仍低於2019年水平。入境政策放寬後,對應航線票價難立即呈現出高於2019水平的“爆發式”修復,我們認為主要是由於:

►全球疫情仍在反覆,入境政策變更頻繁仍然抑制旅客出行意願。

►國際航線未實現普遍放開,出入境政策不對等導致旅客出行成本仍然較高。

圖表:14座機場國際線供給、需求、航班客座率相較於 2019年同期恢復情況

注:1)供給採用可供座位數衡量,需求採用旅客吞吐量衡量,下同;2)15座機場包括法國巴黎戴高樂及奧利機場、法國尼斯藍色海岸機場、英國倫敦希思羅機場、德國慕尼黑機場、挪威奧斯陸機場、冰島凱夫拉維克機場、美國洛杉磯國際機場、迪拜國際及世界中心機場、新加坡樟宜機場、印度孟買國際機場、南非奧利弗·坦博國際機場、墨西哥坎昆國際機場 資料來源:各機場官網、CEIC、CAPA、中金公司研究部

圖表:美國國際線經濟艙票價較 2019年同期變化情況(分區域)

資料來源:彭博資訊、ARC、中金公司研究部

政策調整過程中或伴隨短期疫情反覆,建議在波動中逢低佈局

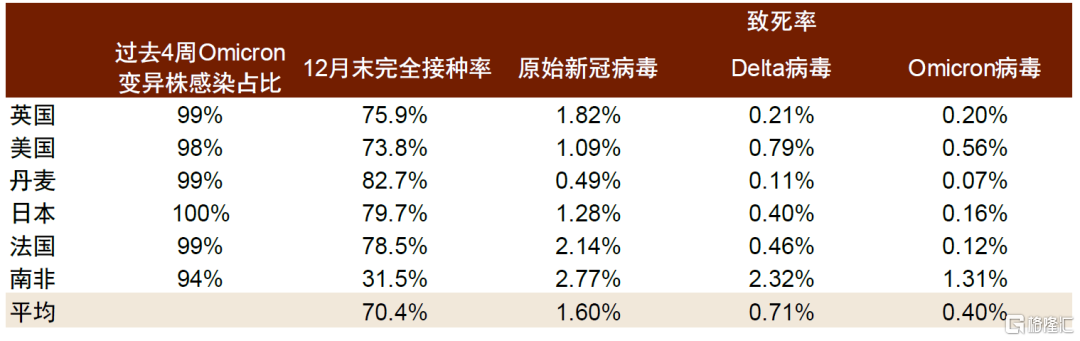

Omicron引發新一輪全球疫情“海嘯”,但多國新增病例已現回落;多證據顯示Omicron毒株致病/致死率較低。Omicron於2021年11月在南非出現,此後引發全球新一輪疫情高峯,頂峯時期全球日新增病例數接近350萬例,而前幾輪疫情高峯則在100萬例以內;目前該輪疫情已有所回落,全球日新增確證較前期高點回落56%,英國、法國、加拿大、美國等新增病例數已較前期高點下滑70%以上。同時,部分政府機構及學術界報吿已顯示Omicron毒株致病/致死率較低:例如根據英國衞生安全局(UKHSA)[2]及中國國家傳染病醫學中心主任張文宏的解讀[3],在60歲以下人羣中,不接種疫苗及接種疫苗人羣對應的Omicron病死率分別為0.03%、0.02%;香港大學微生物學系的研究亦發現,在人類肺部細胞的實驗中,Omicron活病毒的複製量比原始毒株及 Alpha、Beta和Delta等低[4]。

圖表:歐美主要國家新增病例情況:英國、美國、法國等較前期高點已出現較明顯回落

資料來源:Our world in data、中金公司研究部

圖表:亞太主要國家新增病例情況:澳洲、印度、印尼等較前期高點回落,但韓國、新加坡等仍在上行

資料來源:Our world in data、中金公司研究部

圖表:從部分國家數據看,Omicron流行階段病毒致死率較先前已大幅降低

注:1)此處致死率為一定時間內新冠死亡人數/新冠新增感染人數;2)原始病毒所取時間區間為2020年11及12月(海外疫情較嚴重時期),Delta病毒所取時間為2021年6-8月;Omicron病毒所取時間為2021年12月-2022年2月;3)此算法未考慮患病、住院及死亡存在一定時間的滯後性,供參考 資料來源:Our world in data 中金公司研究部

全球國際線恢復至疫情前67%水平,待中國放開時,雙邊政策不對等的情形或已大幅消除。根據CAPA,截止2022年2月28日,全球航空業國際線供給恢復至2019年同期的67%,若刨除中國相關國際線,我們估計已恢復至74%的水平。橫比看,亞太地區出現較明顯的滯後,僅恢復至27%,而其餘地區基本恢復至70%以上的水平。我們預計在中國國際線放開之際,海外國家國際線或基本恢復至接近疫情前水平,因此,中國國際航空需求釋放不會存在雙邊障礙,只要國內出入境放開,大部分國際航線都能順利執飛。

圖表:全球及主要區域國際線可供座位數相較2019年同期恢復情況

資料來源:CAPA、中金公司研究部

國內政策調整推進,或緩解醫療壓力併為疫情下遠程出行修復提供保障。3月15日國家衞健委印發《新型冠狀病毒肺炎診療方案(試行第九版)》,我們認為此次調整在檢測、收治、治療及解除隔離的方式上均進行了優化補充,各環節上或均有助於減輕醫療系統壓力,並減少對居民出行的影響:檢測方面,抗原檢測存在快速便捷的特徵,未來在中國最終實現逐步開放過程當中有助於將病毒控制在低傳播水平;收治方面,根據奧密克戎毒株患者以無症狀感染者(根據衞健委近一週數據,無症狀佔比約43%)和輕型病例為主的特性,開始對輕型病例實行集中隔離管理;治療方面,引入了在方式上更為便捷靈活的口服小分子藥物;解除隔離方面,部分放寬了出院標準並減少

監測天數。在3月17日召開的中共中央政治局常務委員會會議中亦強調,“要統籌好疫情防控和經濟社會發展,採取更加有效措施,努力用最小的代價實現最大的防控效果,最大限度減少疫情對經濟社會發展的影響”。

我們認為,防疫政策調整是出行政策放寬的前奏,且過程或是漸進式的,並可能伴隨斷斷續續續的調整和試錯,股價也將隨之波動。因此,我們建議密切關注防疫政策調整以及國內外國際線放開進程,逢低佈局航空股。

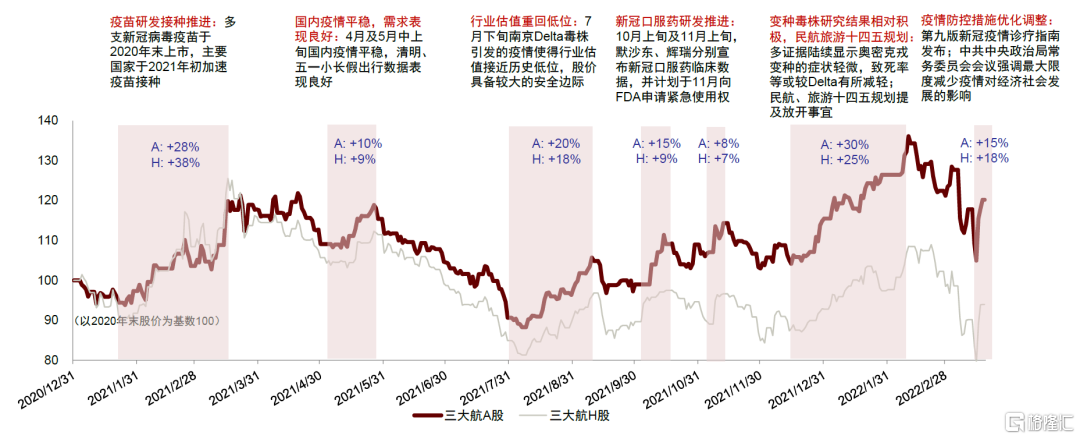

目前國內疫情診療正在逐步調整優化,在此過程中,我們認為疫苗有效性提高、特效藥的研發推進及普及,病毒致死率降低、政策風向變化等事宜或將持續提振投資情緒,成為股價上行的催化劑。回顧自2021年來的板塊行情,2020年末多款新冠疫苗上市,2021年初多國加速疫苗接種,A/H航空板塊在二月初至三月中旬分別上漲28%/38%;10、11月默克、輝瑞特效藥公佈臨牀三期結果後A/H航空板塊在短期內獲得約10%的漲幅;11月中下旬至2022年2月初,Omicron變種毒株引發全球擔憂後板塊大幅下挫,但後續證據陸續顯示該變種症狀相對輕微,同時民航、旅遊十四五規劃提及入境放開事宜,板塊情緒有所提振,A/H航空板塊分別上漲30%/25%;3月中旬疫情診療政策的調整,以及政治會議對於防疫工作的定調,使得A/H航空板塊短期快速上升15%/18%。

圖表:2021年至今航空板塊覆盤:波段式行情,疫苗、特效藥、病毒特性、政策調整等為主要催化劑

資料來源:萬得資訊,中金公司研究部

前期板塊估值已有所回落,我們認為主要是由於中國香港疫情較為嚴峻、國內主要城市疫情反覆導致市場對於國際線放開預期推遲,及俄烏衝突導致油價大幅上行。但長期看,我們認為在持續低位運行下行業未來供需恢復確定性較強,同時國內經濟艙全價提升及國際線緩慢放開可能帶來的高票價彈性,均有望帶動航空盈利超預期。在行業趨勢性修復的背景下,我們建議首選Beta屬性較高的大航,密切跟蹤國際線放開及相關推動因素;我們認為民營航空亦較多體現自身Alpha屬性。

風險提示

疫情反覆程度及時長超預期:我們當前預測國內航空業在今年春運受到疫情反覆負面衝擊後將逐步恢復至正常增速,我們預計大航2022、2023年國內線RPK較2019年分別增長5%、增長18%。當前Omicron引發的新一輪疫情仍在持續發酵,若疫情波及省份增多或持續時長超預期,可能導致出行政策持續偏緊,使得行業RPK增長及收入恢復低於我們預期。

國際線放開進程慢於預期:我們當前假設行業國際線2022、2023RPK分別為2019年的20%、85%。當前國際線放開時點、具體放開進程仍不確定,若國際航線放開速度慢於我們當前預期,航司國際線業務收入恢復將低於我們預期。

油價大幅上行:根據中金大宗組預測,我們假設2022、2023年布倫特原油均價為80、80美元/桶。2022年2月4日布倫特原油價格達到97.7美元/桶,較年初水平增長23.4%,若油價持續保持高位,將導致航司燃油成本高於我們預期。

人民幣兑美元大幅貶值:根據中金宏觀組預測,我們假設2022年末人民幣兑美元匯率為6.65(即相比2021年末貶值4.1%),並假設2023年末持平於該水平。年初至今人民幣兑美元匯率基本保持平穩,但若人民幣兑美元匯率大幅貶值,將導致匯兑虧損高於我們預期。