本文來自格隆匯專欄:華創宏觀張瑜 作者:張瑜 殷雯卿

主要觀點

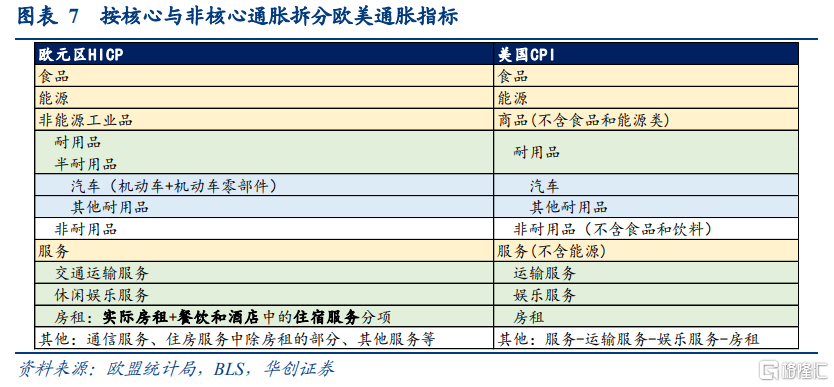

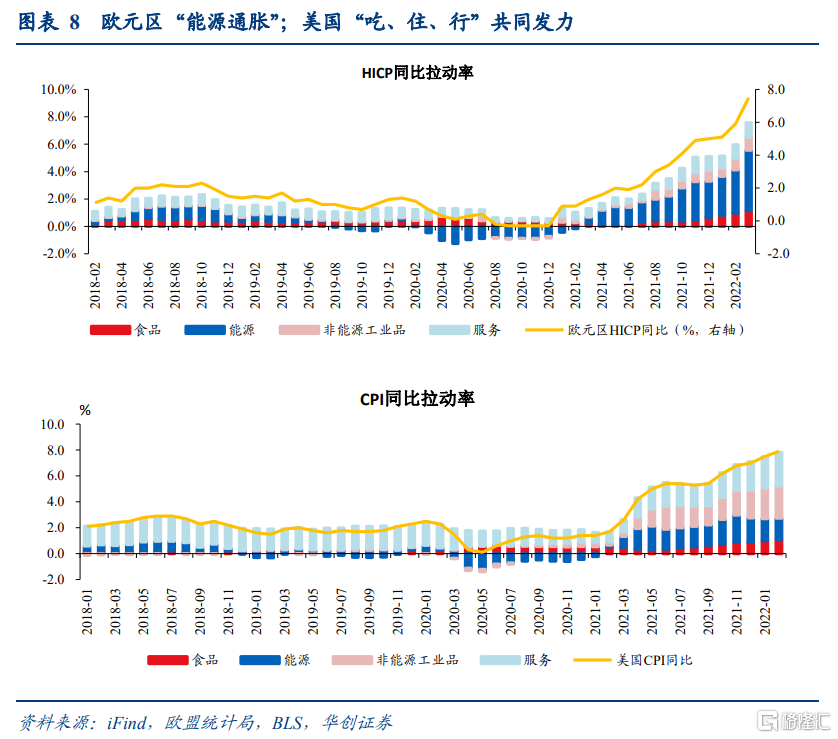

自2021下半年以來,歐美持續面臨高通脹壓力,CPI同比急速上升。今年2月受俄烏局勢升級影響,歐美CPI同比再創歷史新高,持續高通脹壓力下,歐美央行均轉鷹。但歐美通脹壓力來源具有明顯差異,美國通脹“多點開花”,但歐元區則是“能源通脹”,即美國通脹面臨的壓力是各類商品和服務價格普漲;而歐元區通脹絕大部分來自於能源。考慮到能源漲價主要受供給因素影響,説明歐元區通脹壓力更多來自外部供給端的衝擊,而非因經濟快速復甦導致需求強勁。而美國的價格普漲則表明其通脹壓力既有供應端瓶頸的限制(如能源漲價),又有居民耐用品、服務等內部需求強勁的推動。因此,相較而言,美國內部需求對加息的“抵抗力”要強於歐元區,歐元區可能面臨更大的經濟衰退風險。

1、HICP與CPI有什麼異同?

在編制方式上,美國CPI只考慮城市消費者;其次,在權重調整上,歐元區HICP一籃子商品與服務的權重每年調整一次,而美國CPI籃子中各商品和服務的權重兩年調整一次。

在消費籃子的權重方面,歐美通脹指標中服務權重均高於商品權重,顯示歐美以服務消費為主的經濟特徵,而且美國的服務權重明顯高於歐元區,高出約18.3個百分點。在商品權重中,歐美食品權重差距最大,歐元區HICP食品權重比美高8.8個百分點,其次是非能源工業品,歐較美高5.6個百分點,歐能源權重則高於美3.9個百分點。

2、如何對比歐美通脹來源?

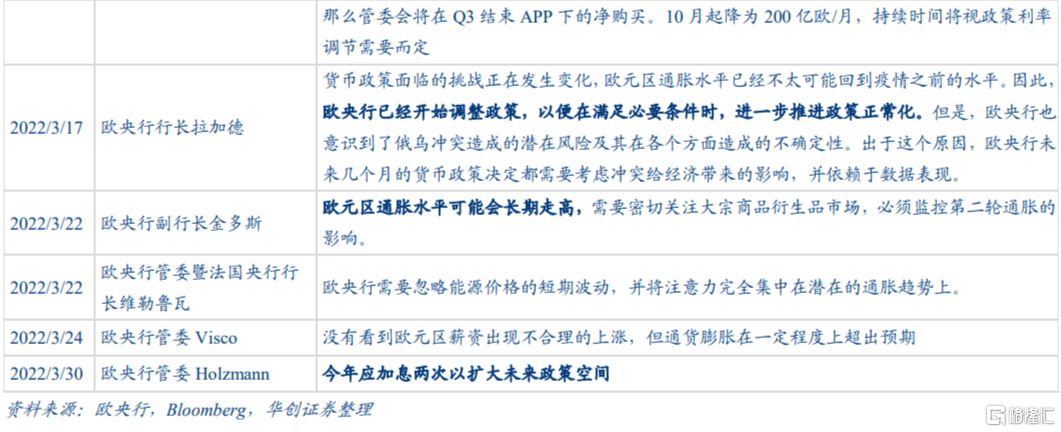

由於歐美通脹指標分類上的差異,為了方便對比,我們按照核心與非核心通脹的思路進行拆分。歐盟統計局將歐元區HICP拆分為四大項目——“食品”、“能源”、“非能源工業品”、“服務”,與美國CPI分類中的“食品”、“能源”、“商品(不含食品和能源類)”、“服務(不含能源類)”可一一匹配,因此我們首先根據“食品”、“能源”、“非能源工業品”、“服務”四大類的口徑,對美歐通脹結構進行初步對比。

3、歐美通脹“引擎”的四大差異

區別之一:能源漲價對歐高通脹幾乎起決定性作用,美國“多點開花”。對於歐元區,2月份能源同比拉動3.2%,佔HICP同比的53.5%;而美國除能源外,食品、非能源工業品、服務“共同發力”,2月對同比貢獻分別為14.1%、31.5%、33%,合計達78.6%。

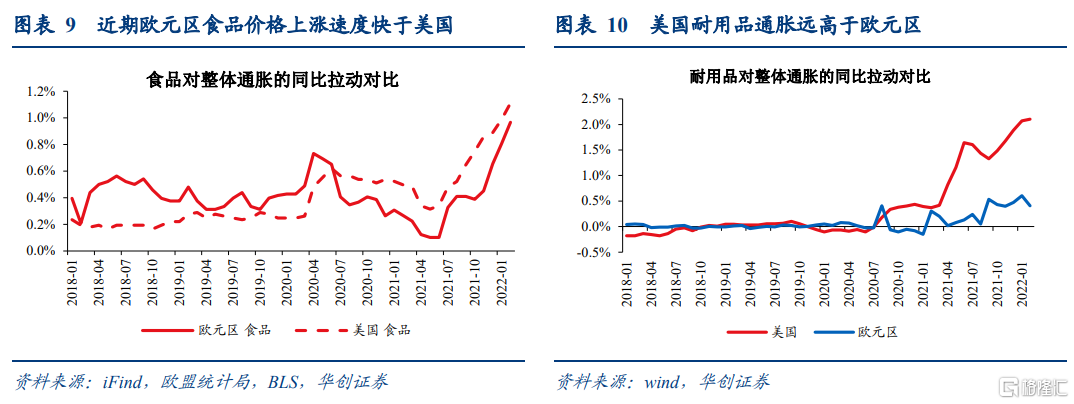

區別之二:歐元區食品漲價更快。由於歐元區通脹結構中食品佔比更高,因此自2021年底以來歐元區食品漲價更快。

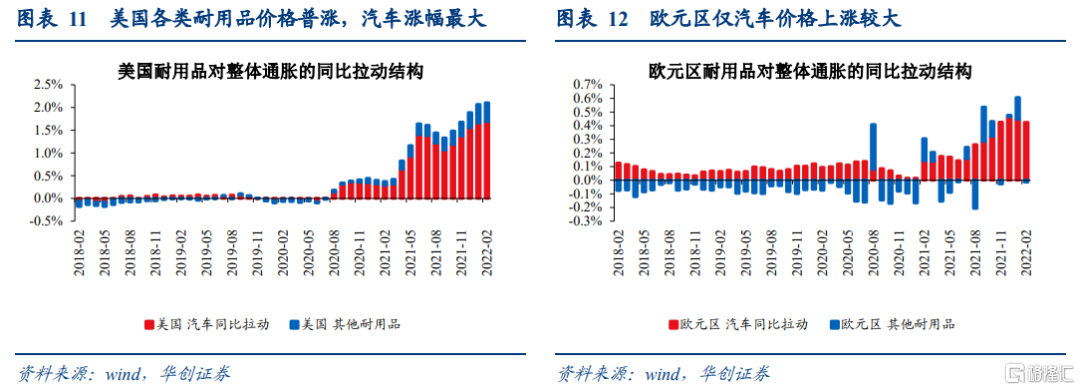

區別之三:美國耐用品普漲,歐元區除汽車漲價外,其他耐用品漲價不明顯。

區別之四:服務是美國CPI同比的最大拉動項,其中房租貢獻“一枝獨秀”,而歐元區服務漲幅較小。

綜上,歐美通脹壓力來源最大差異在於:歐元區主要是大宗商品價格推升型通脹,而美國則是價格普漲:①從區別一和二可以看出,歐元區通脹受外部供給衝擊主導特徵更為明顯,能源、食品漲價壓力主要來自外部供給端,而歐元區高通脹中能源貢獻超50%,近期食品也表現出高於美國的漲價速度。②區別三和四可能表明,歐元區由於內部需求走強帶來的通脹壓力並不大,耐用品方面,美國耐用品呈現普漲壓力,而歐元區則僅由汽車推動。在服務方面,美國服務通脹對通脹整體拉動最強,而歐元區則更多面臨更高的運輸服務漲價壓力,而運輸服務的漲價也與能源價格上漲有關。這一區別可能表明相比於美國,歐元區內部需求偏弱,由需求推動的通脹壓力並不大。

風險提示:美國通脹超預期走高

正文

一

歐美:一樣的通脹高壓,不一樣的壓力來源

自2021下半年以來,歐美持續面臨高通脹壓力,CPI同比急速上升。今年2月受俄烏局勢升級影響,歐美CPI同比再創歷史新高,分別達到5.9%、7.9%的高位;環比均+0.9%,尤其是歐元區受俄烏衝突影響較大,2月環比較1月增長了0.5個百分點。

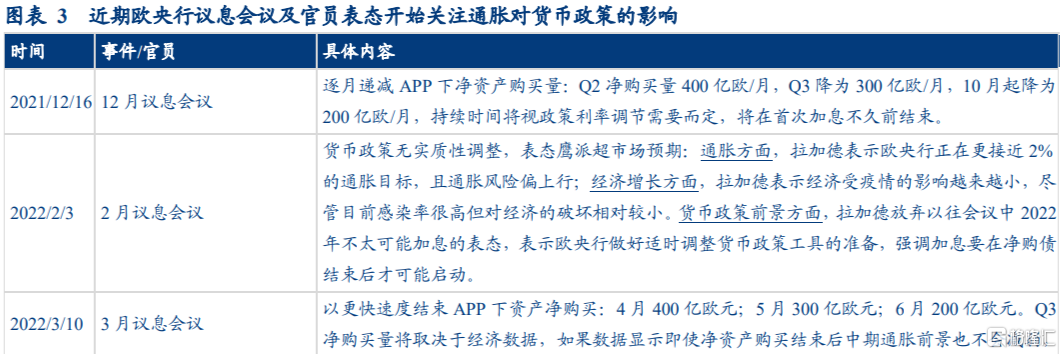

持續高通脹壓力下,歐美央行均轉鷹。歐元區方面,3月議息會議上歐央行全面上調通脹預期,並宣佈將以更快速度結束購債計劃(APP),相較2月會議再度超預期轉鷹。3月17日,行長拉加德在講話中也表示“歐元區通脹水平已經不太可能回到疫情之前的水平,歐央行已經開始調整政策,以便在滿足必要條件時,進一步推進政策正常化”,表明在高通脹壓力下,歐央行正“被迫”轉變態度。美國方面,3月美聯儲議息會議紀要也明確未來1次或多次議息會議或將加息50bps,最早5月或將啟動縮表。

但歐美通脹壓力來源具有明顯差異,美國通脹“多點開花”,但歐元區則是“能源通脹”,即美國通脹面臨的壓力是各類商品和服務價格普漲;而歐元區通脹絕大部分來自於能源。考慮到能源漲價主要受供給因素影響,説明歐元區通脹壓力更多來自外部供給端的衝擊,而非因經濟快速復甦導致需求強勁。而美國的價格普漲則表明其通脹壓力既有供應端瓶頸的限制(如能源漲價),又有居民耐用品、服務等內部需求強勁的推動。因此,相較而言,美國內部需求對加息的“抵抗力”要強於歐元區,歐元區可能面臨更大的經濟衰退風險。

(一)HICP與CPI有什麼異同?

在展開歐美通脹來源對比之前,首先對比歐美通脹指標的異同。本報吿選取美國CPI和歐元區HICP指標表徵各自通脹水平。關於美國CPI指標的基本情況詳見報吿《縮or脹——美國通脹長短期雙框架的找尋與展望&數論經濟系列十一》,本報吿主要介紹歐元區通脹指標HICP。

HICP全稱為TheHarmonised Index of Consumer Prices,譯為調和CPI,是歐盟各成員國按照統一標準編制的消費物價指數,目的是使各成員國的物價指數具備可比性,可以進行加總得到歐元區的消費物價指數。

對比發現,歐元區HICP與美國CPI主要存在以下幾點差別:

1、編制方法方面,首先,在樣本選取上,歐元區HICP試圖將農村消費者納入樣本,而美國CPI只考慮城市消費者;其次,在權重調整上,歐元區HICP一籃子商品與服務的權重每年調整一次,而美國CPI籃子中各商品和服務的權重兩年調整一次。

2、消費籃子的權重方面,根據核心與非核心通脹的口徑來看,歐美通脹指標中服務權重均高於商品權重,顯示歐美以服務消費為主的經濟特徵,而且美國的服務權重明顯高於歐元區,高出約18.3個百分點;在商品權重中,歐美食品權重差距最大,歐元區HICP食品權重比美高8.8個百分點,其次是非能源工業品,歐較美高5.6個百分點,歐能源權重則高於美3.9個百分點。考慮到近期受俄烏衝突影響,能源、糧食等大宗商品大幅漲價,歐HICP消費者籃子中相對更高的食品和能源權重則意味着歐元區會面臨更高的食品和能源通脹壓力。

根據消費籃子的細分種類看,按照消費的商品和服務種類分,歐元區HICP分為12大類,美國CPI則囊括8大類(詳見圖表6)。其中:美國CPI中住宅權重明顯高於歐HICP的住宅權重,約高19.7個百分點,這也是歐美服務權重巨大差距的主要來源,主要原因可能在於歐元區HICP不包括自有住房(Owner-occupied Housing)的估計租金,而美國CPI包含自有住房部分,記為“業主等價租金”(Owners’ EquivalentRent of Residences)。但歐HICP中的食品和飲料則遠高於美CPI,約高11.3個百分點,對應着歐HICP中食品大類權重遠高於美CPI。

(二)如何對比歐美通脹來源?

由於歐美通脹指標分類上的差異,為了方便對比,我們按照核心與非核心通脹的思路進行拆分。歐盟統計局將歐元區HICP拆分為四大項目——“食品”、“能源”、“非能源工業品”、“服務”,與美國CPI分類中的“食品”、“能源”、“商品(不含食品和能源類)”、“服務(不含能源類)”可一一匹配,因此我們首先根據“食品”、“能源”、“非能源工業品”、“服務”四大類的口徑,對美歐通脹結構進行初步對比。

為進一步細化美歐通脹結構上的差異,我們將非能源工業品進一步拆分為耐用品與非耐用品,美國勞工統計局分類中包括這兩個分項,因此不需調整;對於歐元區,將官方分類中的耐用品與半耐用品合計為“耐用品”,“非耐用品”不作調整。對於耐用品,又進一步拆分出汽車和其他耐用品,美國勞工統計局分類中包括汽車分項,因此不需調整;對於歐元區,將官方分類中的機動車和機動車零部件合計為汽車。

將服務進一步拆分為交通運輸服務、休閒娛樂服務、房租與其他四項,對於歐元區,前兩項為歐盟統計局官方分類中的內容,無需調整;房租等於實際房租+餐飲和酒店中的住宿服務分項;其他為服務項倒減前三項,內容上包括通信服務等。對於美國,交通運輸服務、休閒娛樂服務、房租均為勞工統計局官方分類中的內容,無需調整;其他也依靠倒擠得出。具體分類細節詳見下表,在對美歐通脹口徑進行統一後,我們可對美歐通脹結構進行對比。

(三)歐美通脹“引擎”的四大差異

區別之一:能源漲價對歐高通脹幾乎起決定性作用,而美國“多點開花”。對於歐元區,2月份能源對HICP同比增速的拉動率為3.2%,貢獻率達到53.5%;對於美國,2月份能源對CPI同比增速的拉動率為1.7%,貢獻率為21.3%;除能源外,食品、非能源工業品、服務“共同發力”,2月對CPI同比增速的貢獻分別為14.1%、31.5%、33%,合計達78.6%,表明美國的高通脹是“多點開花”。

區別之二:歐元區食品漲價更快。自2021年末以來歐元區食品漲價更快,截至今年2月,食品價格上漲對歐、美通脹同比的拉動率分別為1%、1.1%,食品漲價對歐美通脹同比拉動率差距不大,但從變化趨勢來看,由於歐元區通脹中商品佔比更高,食品價格帶來歐元區的通脹上行壓力更大。

區別之三:美國耐用品普遍漲價,歐元區除汽車漲價拉動外,其他耐用品漲價不明顯。從拉動率絕對水平上看,2月美國耐用品漲價對CPI同比拉動錄得2.1%,而歐元區僅有0.4%,疫情發生以來歐元區耐用品漲價幅度持續遠小於美國。結構來看,對歐美來説汽車均是耐用品漲價主要拉動項,2月歐美汽車同比拉動分別為1.7%、0.42%,對歐美耐用品漲價貢獻分別為80%、103%。而美國除了汽車漲價外,其他耐用品亦有價格上漲壓力,可能表明美國內部需求較強勁,導致耐用品價格產生普漲壓力;而在歐元區,除了因“缺芯”等供給端因素限制導致的汽車漲價外,其他耐用品價格反而在回落,可能暗示歐元區內部需求不強。

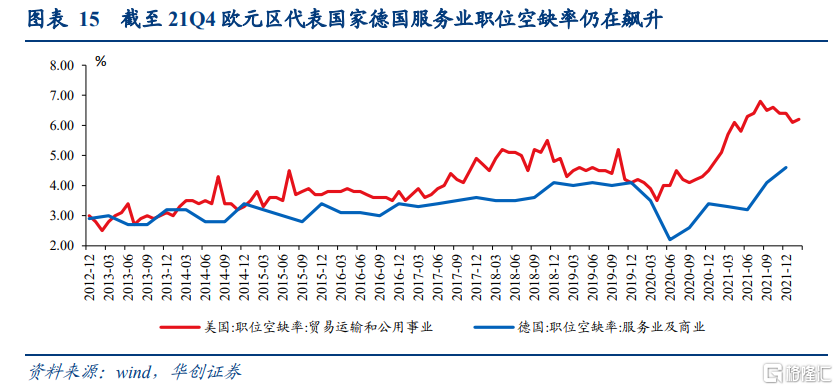

區別之四:服務是美國CPI同比的最大拉動項,其中房租貢獻“一枝獨秀”,而歐元區服務漲幅較小,休閒娛樂服務貢獻最大。2月,美國CPI服務分項對整體通脹的同比拉動率為2.6%,對CPI同比貢獻率為33%,為四大分項(食品、能源、非能源工業品、服務)中最高,而歐元區服務漲價貢獻率僅為17%。結構來看,在美國,服務漲價主要是因為房租上漲,此外運輸服務漲價亦有一定貢獻,2月,房租、運輸服務對整體通脹的同比拉動分別錄得1.6%、0.3%,對服務漲價貢獻率分別為60%、13%;而在歐元區,休閒娛樂服務才是服務漲價的主要推動力,2月對CPI同比拉動率為0.4%,對服務漲價貢獻率42%,房租幾乎沒有變化,交通運輸服務也有一定貢獻,2月對服務漲價貢獻率19%,比美國大。而運輸服務漲價也主要受供給端因素限制,一方面能源漲價推升成本,另一方面疫情導致運輸就業人員不足推升薪資成本。

綜上,通過對比可以發現,歐美通脹壓力來源最大差異在於:歐元區主要是大宗商品價格推升型通脹,而美國則是價格普漲,更具體地説:

其一,從區別一和二可以看出,歐元區通脹受外部供給衝擊主導特徵更為明顯,能源、食品漲價壓力主要來自外部供給端,而歐元區高通脹中能源貢獻超50%,近期食品也表現出高於美國的漲價速度。

其二,區別三和四可能表明,歐元區由於內部需求走強帶來的通脹壓力並不大,耐用品方面,美國耐用品呈現普漲壓力,而歐元區則僅由汽車推動。在服務方面,美國服務通脹對通脹整體拉動最強,而歐元區則更多面臨更高的運輸服務漲價壓力,而運輸服務的漲價也與能源價格上漲有關。這一區別可能表明相比於美國,歐元區內部需求偏弱,由需求推動的通脹壓力並不大。

考慮到美歐央行此輪加速緊縮均是受到通脹影響,但相比於美國,歐元區的通脹主要來自外部供給衝擊,內部需求並未過熱,因此貨幣政策緊縮後,美國國內需求或仍能“扛”一段時間,而歐元區內部需求或受貨幣緊縮衝擊更大,更易陷入經濟增長放緩的風險。