本文來自:分析師徐彪

摘要

核心結論:

在穩增長的攻堅戰中,降準、降息、重要會議都是「信號彈」,每打一發「信號彈」,市場情緒只能修復2、3天。

打贏穩增長的攻堅戰,必須依賴於信用(社融)擴張的「大部隊」。2月中旬發佈的1月社融超預期,一度讓市場認為「大部隊」來了(寧組合反彈13%)。

但隨後2月社融低於預期疊加3月疫情反覆,讓大家對社融的「大部隊」喪失了信心,市場再次下跌。

「大部隊」(社融大幅放量)兑現之前,經濟預期越差,市場風險偏好越低,低估值、高股息、穩增長板塊優勢越明顯,市場預期早晚有更大力度的政策。

一旦「大部隊」抵達(社融放量),更大力度的政策就兑現了,市場開始預期經濟在未來會好轉,同時剩餘流動性增加也能提升風險偏好,這時候成長和消費的預期開始逐步恢復。

一種悲觀的情況是,如果信用擴張的「大部隊」Q2繼續低於預期,那麼此前已經積累一定漲幅的穩增長板塊包括整體A股可能迎來最後補跌,導致滬深300股債收益差最終觸及-2X標準差,此後,一輪新的股市週期就此開啟。

最後,板塊角度,從去年Q4到今年上半年,行業配置的主體策略還是以困境反轉為主。歷史數據回測發現,市場每年最偏好的六類公司,基本排序如下:【加速增長】≈【持續高增長】≈【減速增長-低降幅】>【困境反轉】>【減速增長-高降幅】>【低速穩定】。去年增速爆發的公司太多,因此大家聚焦在前三類的板塊中,今年增速都有不同程度下降,於是市場從去年Q4開始關注第四類板塊,即【困境反轉】。

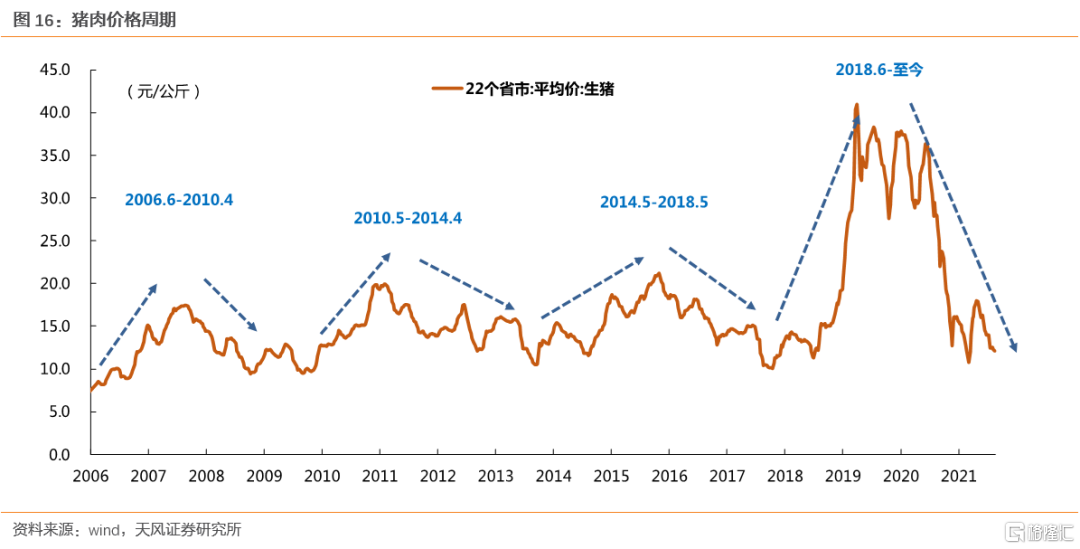

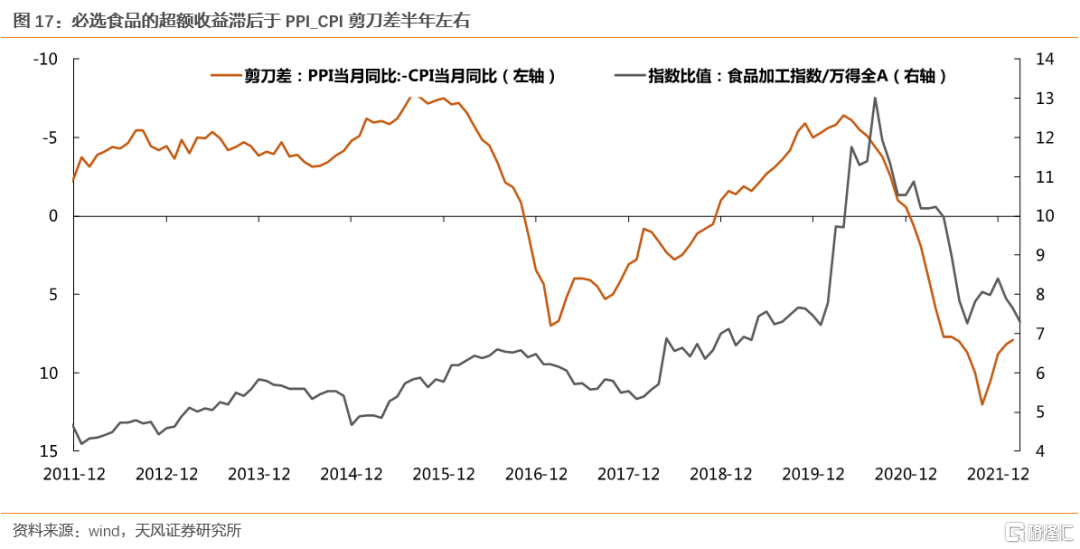

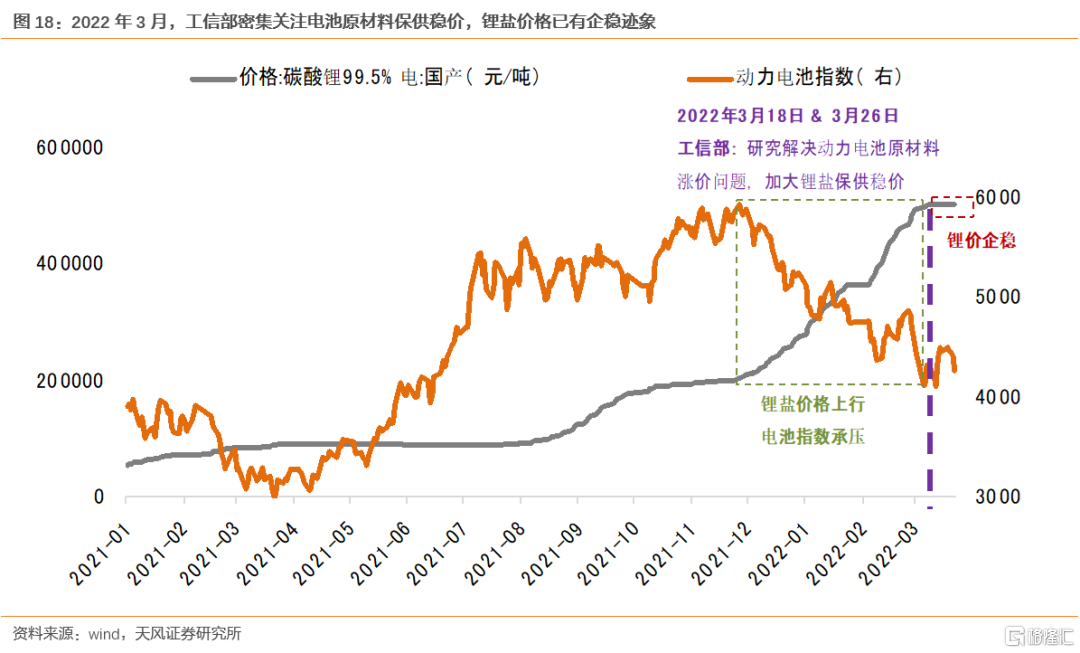

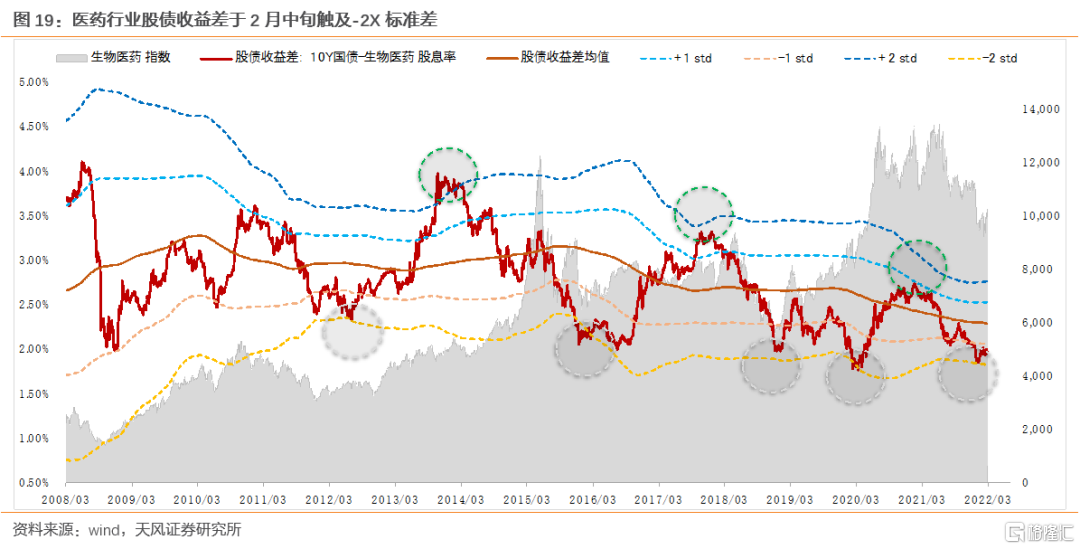

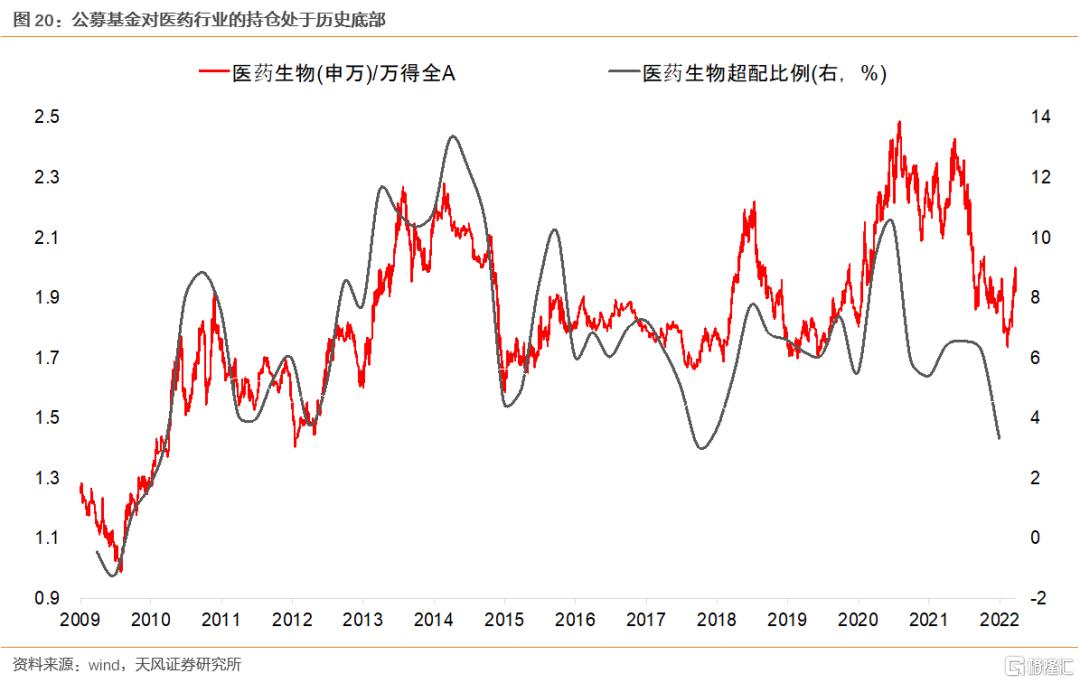

在困境反轉的方向中,去年Q4我們主要推薦了【豬肉】、【必選食品】、【汽車鏈條】、【旅遊出行】,今年Q1來看,豬肉和旅遊出行表現相對不錯。後續汽車鏈條(EV、智能車、汽車零部件)、必選食品還可以重點關注。另外,2月開始,我們也把【醫藥】、【地產龍頭】放入了困境反轉的主要推薦中。

01

12月以來,穩增長的信號彈一個接一個,但市場持續下跌

自12月初央行降準開始,在穩增長的攻堅戰中,一發接一發的「信號彈」接踵而至:

從12月上旬的政治局、中央經濟工作會議,到12下旬的LPR下調,再到1月的MLF、LPR雙降,最後是兩會工作報吿和金融委會議。

這期間每打一發「信號彈」的目的,都是希望社融最終能夠明顯擴張,也就是信用的「大部隊」能來。

但是,在過去4個月的大部分時間裏,「大部隊」一波三折,最終,每打一發「信號彈」,市場情緒只能修復2、3天。

02

年初美聯儲加息預期大幅提升,是加劇A股1月下跌的因素

按照我們【信用-盈利】的二維模型,從去年Q4開始,A股市場進入了【信用擴張前期】,即信用剛剛開始擴張,但是一波三折,同時盈利仍然處於下行期。

歷史上類似的情況中,指數下跌居多,比如11Q4-12Q3、18Q3-18Q4。但是跌幅普遍沒有這一次的大、也沒有這次這麼急。

因此,在去年Q4,我們對今年上半年的判斷是“沒有大機會、不破不立”,但最終市場的走勢確實超出預期。

事後來看,這其中有兩方面大超預期:

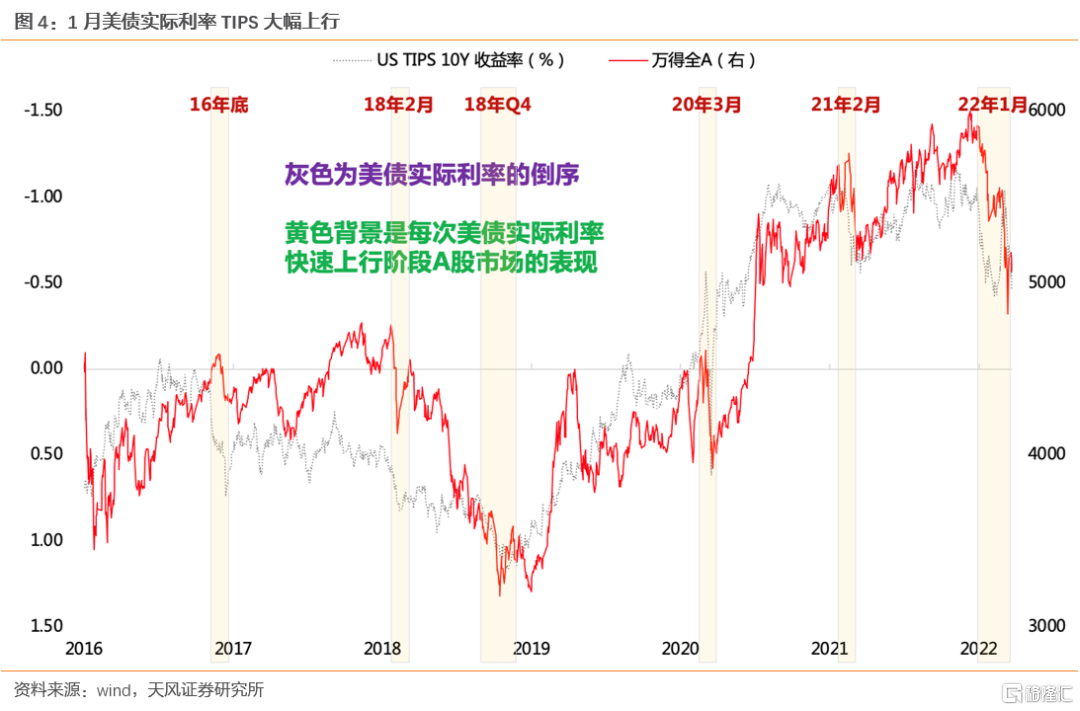

(1)美聯儲加息預期大幅提升。如下圖,去年11月-12月上旬,美聯儲在3月加息25BP的概率只有20-30%,但是這一概率到1月下旬已經接近100%,這一過程也是納斯達克暴跌和美債實際利率TIPS快速上行的過程。

(2)俄烏戰爭開打。去年底,俄烏地緣政治已經有一定變化,但是2月底戰爭爆發確實大超預期,同時也導致油價暴漲,進一步加劇了全球通脹預期。

03

2月中旬公佈1月社融,數據超預期,

隨後寧組合反彈13%,一度讓市場燃起希望

我們之所以把社融增速提升或者説信用擴張比作「大部隊」,主要是信用擴張通過影響A股市場的剩餘流動性和盈利預期,最終決定了A股的估值方向。

2月春節後的第一週,央行公佈了1月的社融數據,雖然結構馬馬虎虎,但是總量層面上數據還算比較超預期。大家對後續經濟的預期開始逐步恢復,市場風險偏好也跟着好轉起來。

於是,我們看到寧組合指數的最低點,最終就出現在1月社融發佈後的轉天,隨後寧組合迅速反彈了13%。

04

但2月社融再度低於預期,同時疫情反覆,對經濟預期又形成當頭一棒

3月初開始,影響市場短期風險偏好的因素變得錯綜複雜,首先是3月初油價開始暴漲、美聯儲加息強度的預期進一步提升(伴隨美債實際TIPS快速上行),同時公佈的2月社融數據明顯低於預期,後來是3月中旬的金融委重要會議。

隨後,美聯儲召開3月議息會議,並且會後美聯儲官員多次放出鷹派預期,但是市場對悲觀的加息預期已經反應的相對比較充分(5到6月加息75或100BP的概率達到100%,全年加息不低於9個25BP的概率已經接近90%,更為極端的是,目前已經出現了6月可能加息75BP的概率,而美聯儲以利率作為主要貨幣政策工具後,僅在94年11月有過一次加息75BP的歷史)。

於是,美股在3月下旬出現了明顯反彈,不僅是美股,全球主要經濟體股票市場都回到了俄烏戰爭之前的位置。

相較之下,A股的反彈就要弱得多了,本質上來説,還是基本面的差別。

由於2020年疫情之後,國內外經濟基本面出現比較嚴重的錯位,海外主要經濟體基本面仍然處於相對不錯的狀態。

但是國內經濟從去年下半年開始逐步向下,同時「大部隊」(社融和信用)總是一波三折,並且又受到了疫情反覆的影響,於是國內屬於當期基本面不好,同時基本面預期也暫時難以修復的局面。

05

覆盤歷史上5輪穩增長週期,越差的經濟預期,

市場風險偏好越低,低估值、高股息、穩增長板塊預期越強,

社融放量是風險偏好提升的前提,也是成長風格逐步企穩的信號

統計近10年來,在信用相對底部位置,出現信用(社融/信貸)單月脈衝的情形,並分析金融數據公佈日(一般為次月10-15日)前後一段時間內市場的表現。

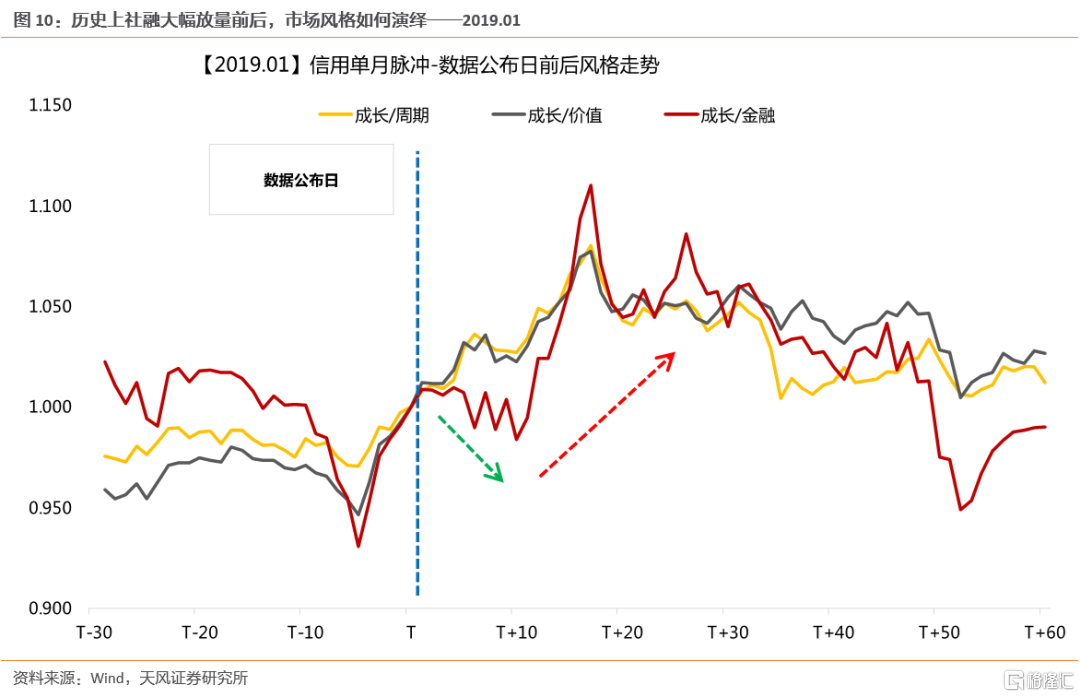

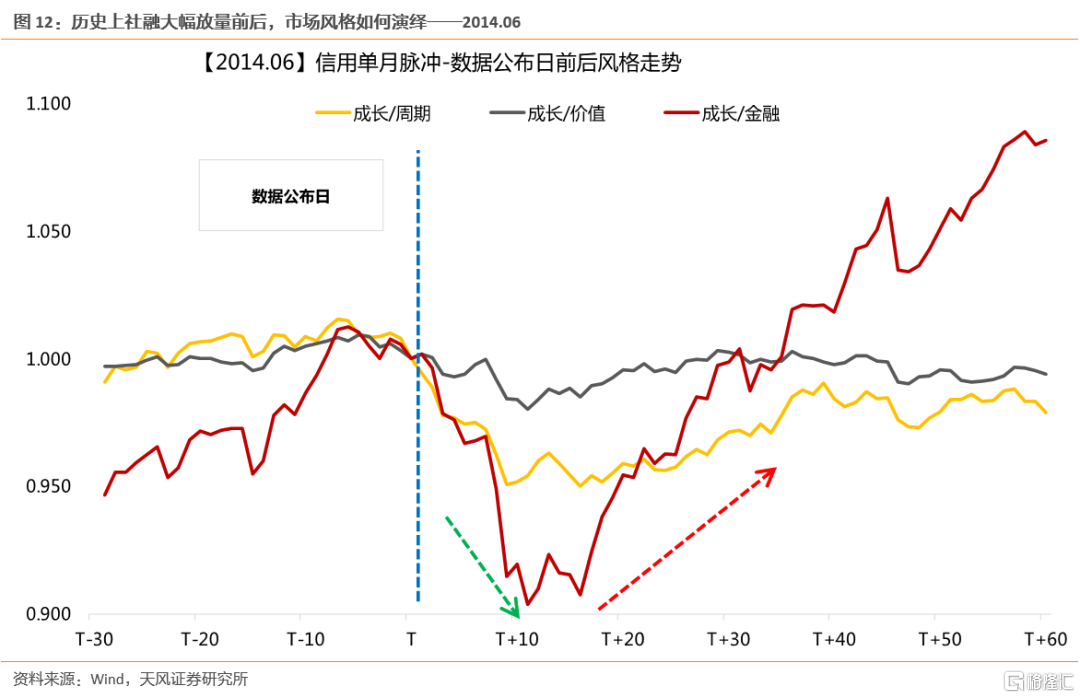

根據12年6月、14年6月、16年1月、19年1月、20年3月,這5次明顯的單月信用脈衝前後的市場表現,我們可以得到以下規律:

(1)信貸脈衝前30個交易日,市場整體下跌,穩增長方向表現更好,低估值相對抗跌。

(2)信貸脈衝後60個交易日,市場整體上漲,一般中小盤成長佔優或者風格相對均衡。

(3)短期風格變化的具體細節:先金融/週期/價值,再成長。數據公佈日之後的一段時間內,市場往往表現為金融、週期、價值佔優(多數情況為延續此前的風格走勢);拐點大概出現在數據公佈日之後的10個交易日左右,此後,成長風格將會反彈(12年、14年、16年)甚至趨勢性佔優(19年、20年)。

(4)更中長期的風格研判:再看未來半年到一年以上的風格趨勢,主要取決於有沒有更多高景氣的新興產業出現,即成長和價值的相對業績趨勢。其中,只要16年棚改貨幣化和供給側改革推動的藍籌板塊業績持續佔優,最終使得中長期的市場風格出現了低估值價值藍籌的佔優。

06

最差的情況是,Q2信用(社融)擴張的「大部隊」遲遲不能兑現

當前市場演繹的邏輯是:前期(2月)社融越差、疫情拖得時間越久,後續就需要馬上更大力度的穩增長措施,於是穩增長的方向表現的比較突出。

並且在後續4月社融數據真正證真或證偽之前,市場可能繼續演繹這樣的邏輯。

後續一種相對樂觀的情形是,社融和信用增速在Q2很快回升,兑現上述市場演繹的邏輯,同時大家開始展望後續經濟能夠逐步企穩,於是市場可能慢慢形成大盤搭台、成長唱戲的格局。

但是,還有一種相對悲觀的情形,如果信用擴張的「大部隊」Q2繼續低於預期,那麼此前已經積累一定漲幅的穩增長板塊包括整體A股可能迎來最後補跌,導致滬深300股債收益差最終觸及-2X標準差,此後,一輪新的股市週期就此開啟。

07

板塊方面,Q1延續了困境反轉的思路,Q2如何演繹?

板塊角度,從去年Q4到今年上半年,行業配置的主體策略還是以困境反轉為主。

歷史數據回測發現,市場每年最偏好的六類公司,基本排序如下:【加速增長】≈【持續高增長】≈【減速增長-低降幅】>【困境反轉】>【減速增長-高降幅】>【低速穩定】。

去年增速爆發的公司太多,因此大家聚焦在前三類的板塊中,今年增速都有不同程度下降,於是市場從去年Q4開始關注第四類板塊,即【困境反轉】。

在困境反轉的方向中,去年Q4我們主要推薦了【豬肉】、【必選食品】、【汽車鏈條】、【旅遊出行】,今年Q1來看,豬肉和旅遊出行表現相對不錯。後續汽車鏈條(EV、智能車、汽車零部件)、必選食品還可以重點關注。另外,2月開始,我們也把【醫藥】、【地產龍頭】放入了困境反轉的主要推薦中。

風險提示:地緣政治升級、供應鏈危機加劇通脹制約穩增長空間等。

報吿來源:天風證券股份有限公司

報吿發布時間:2022年4月5日

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。