本文來自格隆匯專欄:華泰金工林曉明,作者:林曉明 、李子鈺

摘要

當前從週期和供需角度看,原油價格有較強支撐

參考華泰金工深度報吿《2022中國與全球市場年度預測觀點》(2022.1.6),使用週期分析方法,2022年CRB綜合現貨指數的短週期下行,但大週期仍處擴張狀態,為CRB指數提供一定支撐,我們認為2022年大宗商品同比序列處於正值區間的較高位置,價格指數有望延續上行。原油作為最重要的大宗商品,2021年以來價格持續上漲。當前從供需層面來看,仍對原油價格有較強支撐。需求側:全球新冠疫情減退,各國政府集中注意力於經濟恢復,或能提振能源類消費;供給側:俄烏衝突和國際制裁導致俄羅斯原油供給受阻,當前全美商業原油庫存量已降至2020年以來低點。

道瓊斯美國石油開發與生產指數2020年以來收益良好,估值維持較低水平

道瓊斯美國石油開發與生產指數(DJSOEP.GI)精選美國市場上石油天然氣勘探與生產、石油與天然氣煉製銷售、石油天然氣儲存運輸、綜合性石油天然氣等石油產業鏈上的龍頭企業,原油價格進一步上漲利好指數權重股業績,進而驅動指數上行。與道瓊斯工業指數、標普500和滬深300相比,2020年疫情以來道瓊斯美國石油開發與生產指數年化收益率為23.99%,夏普比率為0.44,年化收益率優於三個寬基指數。從PB_LF和股息率的角度來看,當前道瓊斯美國石油開發與生產指數的估值與三個寬基指數相比仍位於較低水平。

道瓊斯美國石油開發與生產指數重倉成分股2021年盈利能力優秀

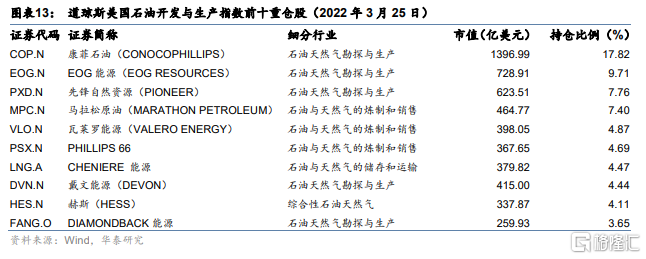

截止到2022年3月25日,道瓊斯美國石油開發與生產指數前十重倉股持倉比例累計為68.92%,市值平均超過537億美元,體現了對美國石油行業龍頭的重倉持有。其中前四大重倉股的ROE和銷售毛利率在2021年都有顯著增長,達到歷史較高水平,對公司股價形成較強支撐。

風險提示:本報吿對歷史數據進行梳理總結,歷史結果不能簡單預測未來。指數歷史表現僅作為案例説明,不構成對指數及具體基金產品的投資建議,成份股介紹僅用於展示指數特色及編制思路,不構成對具體個股的投資建議。報吿不涉及證券投資基金評價業務,所涉及到的基金產品信息均為公開客觀信息。投資者應結合自身風險承受能力,充分考慮各種因素對基金產品業績產生的影響,根據自身情況自主做出投資決策並自行承擔投資風險。

當前從週期和供需角度看,原油價格有較強支撐

2022年商品短週期下行,但長週期仍處擴張狀態

參考華泰金工深度報吿《2022中國與全球市場年度預測觀點》(2022.1.6),我們認為2022年大宗商品同比序列處於正值區間的較高位置,價格指數有望延續上行。

大宗商品的牛熊是實體經濟景氣度的直接反映,商品價格的長期上行代表了經濟的需求強於供給,實體經濟整體上行;反之,商品價格的長期下行代表經濟的需求弱於供給,實體經濟整體下行。本節我們將對CRB綜合現貨指數的三週期狀態展開分析,考察大宗商品的價格趨勢及投資機會,並進一步推斷實體經濟的需求與供給。

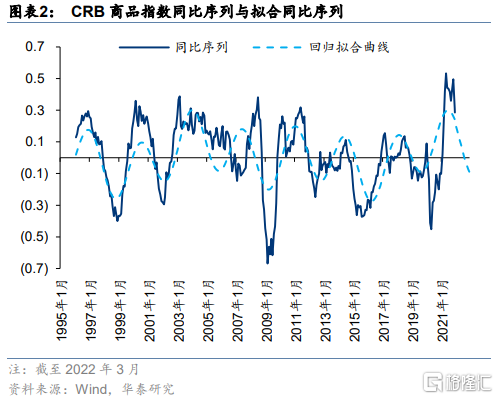

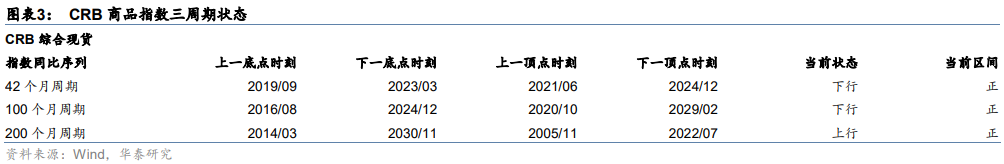

從下左圖可以看出,對CRB綜合現貨的價格指數取同比之後,當同比序列向上或處於正值區間時,商品價格往往是上漲的。當前同比序列正處於頂部正值震盪區間,類似歷史上2000年、2004-2005年、2010-2011年的情況。而在上述三個區間內,CRB指數同比序列在正值區間內下行,原始序列增速減緩,但大宗商品仍有較大概率錄得正收益。

具體來看, CRB指數同比序列拆分出的三週期濾波在2022年表現不一:短週期和中週期下行但同比序列為正,説明短、中週期為CRB指數提供的支撐力度逐漸減弱;長週期位於上行頂部區間,為CRB指數提供一定支撐。三週期濾波的迴歸擬合結果顯示,2022年CRB指數同比增速將持續下降,但長週期仍能夠為指數提供一定支撐,大幅下行概率不大。且從歷史週期狀態來看,當前短週期下穿零軸、中週期在正值區間下行、長週期位於頂部的週期狀態與2004-2005年區間類似,在該區間內大宗商品價格仍處於上漲狀態,但同比增速有所回落,可從側面支持這一觀點。

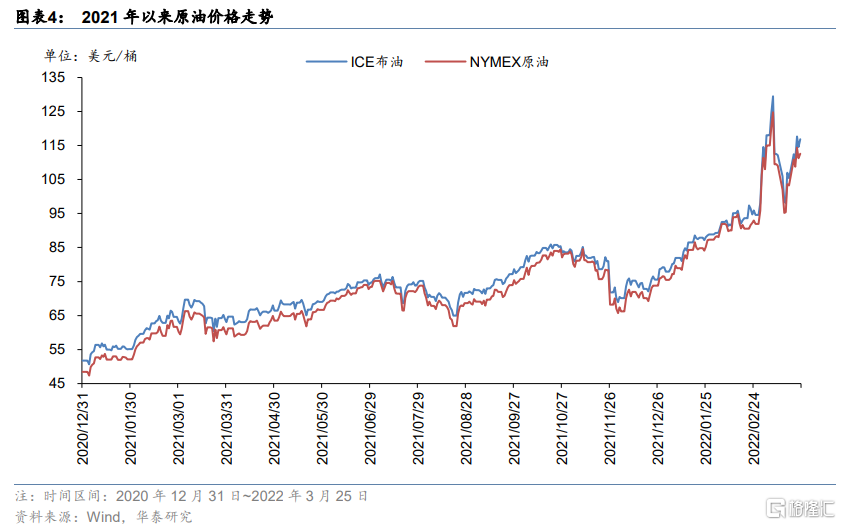

2021年以來原油價格持續上行

原油作為最重要的大宗商品,是工業生產的血液。如圖表4所示,2021年以來,伴隨着大宗商品的擴張週期,原油價格持續上漲。2021年,ICE布油和NYMEX原油漲幅分別為50.70%和55.82%。進入2022年,原油價格加速上行,2022年截至3月25日,ICE布油和NYMEX原油漲幅分別為49.90%和49.24%。

股票作為另外一類風險資產,2021年以來的表現則相對弱勢。2021年,全球主要股票指數平均漲跌幅為11.85%,2022年截至3月25日,全球主要股票指數多數下跌,平均漲跌幅為-7.41%。

供需兩端支撐當前原油價格

需求側:全球新冠疫情減退,各國政府集中注意力於經濟恢復,或能提振能源類消費

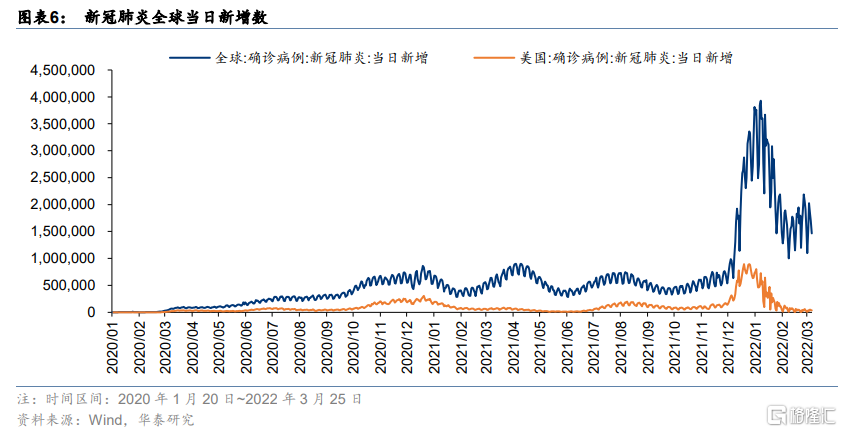

2021年11月後,新冠病毒新變異株奧密克戎開始在全球流行,並造成全球新一次確診病例高峯。進入2022年,全球確診病例大幅下降,疫情明顯減退。在持續推動疫苗注射的前提下,歐美多國認為當前新冠疫情的威脅已降低,並逐漸放鬆了疫情限制措施。市場預期疫情對經濟的負面影響將得到控制,因此製造業開始回暖。原油作為製造業的關鍵原料,市場需求持續擴張。

供給側:俄烏衝突和國際制裁導致俄羅斯原油供給受阻

據Bloomberg,俄羅斯2021年實現原油出口2.3億噸,中國、荷蘭、德國、波蘭分列前四位,我國對俄油進口依賴度13.9%,但荷蘭、德國、波蘭等中東歐國家對俄羅斯原油進口依賴度均超過25%。隨着俄烏衝突升級,歐美聯合將俄羅斯部分機構踢出SWIFT系統,意味着俄羅斯能源國際貿易及國際結算難度增加,對俄羅斯原油的供給造成影響。截至2022年3月18日,全美商業原油庫存量也已降至2020年以來低點。

道瓊斯美國石油開發與生產指數

道瓊斯美國石油開發與生產指數編制方法

相比海外對沖基金,國內量化私募起步較晚,但近10年來發展迅猛,當前國內頭部量化私募大多成立於2010年之後。國內量化私募發展歷程大體可分為兩個階段:第一個階道瓊斯美國石油開發與生產指數由美國道瓊斯公司編制,作為美國市場開發的GICS能源領域二級子行業指數,涵蓋了美國市場中從事石油勘探、生產的企業,旨在反映美國石油開發和生產行業的整體表現。該指數發佈於2006年4月28日,每季度調整一次,指數基點為100點。

指數2020年以來收益表現良好,估值維持較低水平

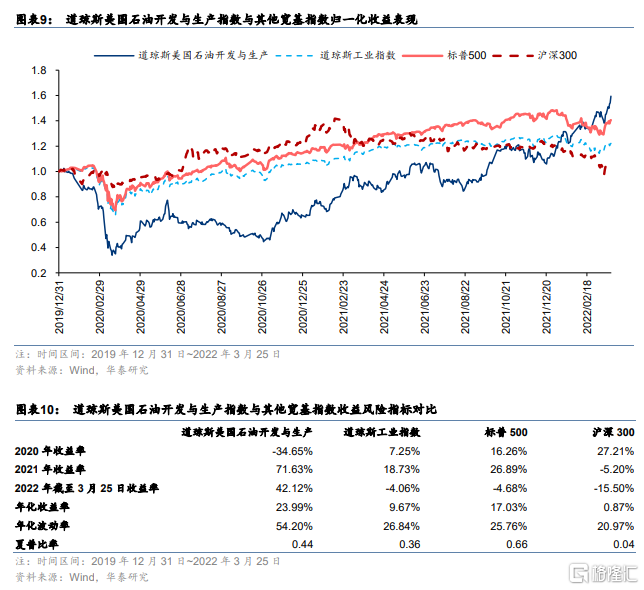

我們對比2020年以來道瓊斯美國石油開發與生產指數與另外三個寬基指數的收益表現。如圖表9和圖表10可知,2020年道瓊斯美國石油開發與生產指數受疫情衝擊較大,收益表現不佳,2021年以來,隨着經濟復甦和疫情影響減退,指數持續走強,2021年收益率為71.63%,2022年截至3月25日收益率為42.12%。2020年以來,道瓊斯美國石油開發與生產指數年化收益率為23.99%,夏普比率為0.44,年化收益率優於另外三個寬基指數。

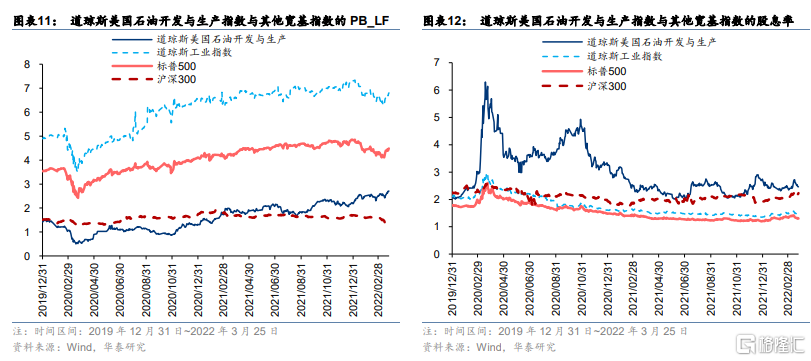

當前道瓊斯美國石油開發與生產指數的PB_LF僅略高於滬深300,低於道瓊斯工業指數和標普500。2020年以來,道瓊斯美國石油開發與生產指數的股息率長期高於另外三個寬基指數。因此從PB_LF和股息率的角度來看,當前道瓊斯美國石油開發與生產指數的估值仍位於較低水平。

指數重倉石油產業龍頭股,經濟上行期盈利能力優秀

從行業分佈來看,截止到2022年3月25日,道瓊斯美國石油開發與生產指數集中在石油天然氣板塊,前十重倉股約63%集中在石油天然氣勘探與生產,約25%集中在石油與天然氣煉製銷售,剩餘包括少量石油天然氣儲存運輸(6%)、綜合性石油天然氣(6%)。前十重倉股持倉比例累計為68.92%,市值平均超過537億美元,體現了對石油行業龍頭的重倉持有。

接下來我們對指數的前4大重倉股進行分析。

康菲石油

美國康菲國際石油有限公司是一家綜合性的跨國能源公司,總部地點位於美國休斯敦,康菲石油公司是由美國康納和石油公司(Conoco)和菲利普斯石油公司(Phillips)於2002年8月30日合併而成立。合併後的新公司承襲了原來兩家公司在能源行業共200多年的豐富經驗和在石油領域包含深水勘探與生產技術、油藏管理和開發、三維地震技術、高等級石油焦炭改進技術和脱硫技術在內的優越技術。作為全美大型能源集團之一,核心業務包括石油的開發與煉製,天然氣的開發與銷售,石油精細化工的加工與銷售等石油相關產業。

康菲石油公司是全美第三大石油公司,名列《財富》2020年世界500強第348位。康菲石油公司主要業務變遷如下:

公司業務分佈較為穩定。以美國三大頁巖油產地為依託,業務聚焦在原油生產銷售與天然氣生產銷售兩大領域,平均48.14%的收入來源於原油業務,36.84%的收入來源於天然氣業務。今年,原油業務呈擴張趨勢,天然氣業務相對收縮。天然氣凝析液及其他產品收入佔比較少。

康菲石油公司財務業績受國際油價影響,波動較大,2015—2016年油價下行階段淨資產收益率與毛利率相對低迷,2016—2019年宏觀經濟整體上行週期淨資產收益率迅速上漲,達到15%以上,毛利率達到25%以上。2021年相比於2020年,受益於國際油價與經濟週期的強相關關係,作為行業巨頭,康菲的財務業績迎來較大的增長。

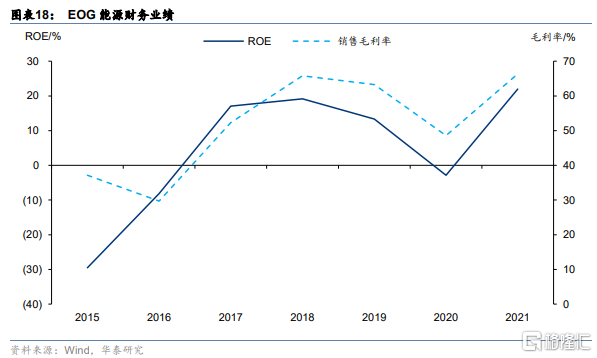

EOG能源

EOG能源公司是一家最大的獨立勘探石油和天然氣公司,總部位於美國休斯敦。EOG能源公司是直接或通過國內經營的行銷子公司或通過各種從事國際經營的子公司,從事在美國,加拿大和特立尼達主要生產盆地的天然氣和原油勘探,開發,生產和行銷。該公司的業務戰略是通過控制所有經營和資本費用以最大化投資資本的回報。EOG能源業務板塊變遷如下:

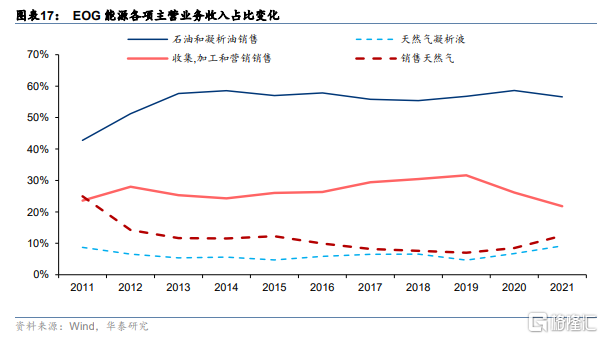

EOG能源收入來源主要集中在石油和凝析油銷售,平均收入佔比55.29%,其次為收集、加工和營銷銷售,平均收入佔比26.64%。天然氣銷售業務收入佔比相比早年有所下降,2011年與收集、加工和營銷銷售業務部門收入基本一致,2020年僅佔比12.43%。天然氣凝析液平均佔比6.41%,歷年收入佔比基本穩定。

EOG能源財務業績受國際油價影響,波動較大,2015—2016年油價下跌期,毛利率略微下降,但仍保持在約30%以上,油價上行後,毛利率與淨資產收益率迅速上行,分別超過50%和13%,表明其在石油天然氣勘探與生產細分行業中較強的競爭力。2021年,受益於國際油價與經濟週期的強相關關係,其業績得到進一步提升。

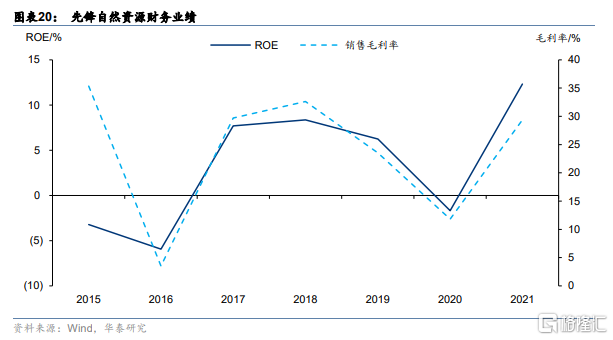

先鋒自然資源

先鋒自然資源公司是一個大型獨立石油和天然氣公司,專注於滿足全球的能源需求。其強勁的生產能力和不斷增長儲量得益於其在美國的陸上勘探和生產。先鋒公司的先進技術,戰略性的做法以及綜合化的服務模型使其成為得克薩斯州開發新資源的行業領導者。該公司是落基山脈和中部大陸地區最大的天然氣運營商,擁有煤層氣豐富的Raton盆地以及在德克薩斯州狹長地帶的天然氣田。先鋒自然資源公司業務板塊變遷如下:

先鋒自然資源主營業務聚焦於石油及天然氣、銷售購買石油和天然氣。近年來銷售購買石油和天然氣業務佔比呈現上升趨勢,2021年佔比為35.63%。、

先鋒自然資源在經濟上行期業績確定性強,在2017年~2019年業績均有優秀表現,2021年,公司走出新冠疫情對原油需求的不利影響環境,ROE和銷售毛利率均提升到歷史較高水平。

馬拉松原油

馬拉松原油公司(Marathon Petroleum)是在美國運輸和營銷石油產品的煉油廠,成立於1887年,總部位於俄亥俄州芬德雷。公司煉油、銷售和運輸業務都集中在中西部地區、墨西哥灣沿岸和美國東南地區。其包括6個工廠構成的煉油網絡,一個終端運輸系統以及零售批發業務,還包括馬拉松品牌及馬拉松石油全資擁有的零售業務子公司Speedway LLC及其經營的零售汽油業務和便利店。2020年,公司名列《財富》世界500強第48位。馬拉松原油業務板塊變遷如下:

馬拉松原油主營業務聚焦於成品油銷售,平均佔據88.7%的收入份額。商品收入、原油和煉油原料銷售、運輸及其他收入份額均在6%以下,長年變化比較穩定。

馬拉松原油作為行業龍頭, 2021年在全球疫情恢復、經濟復甦的上升週期,業績得到進一步提高,ROE達到近年來新高水平。

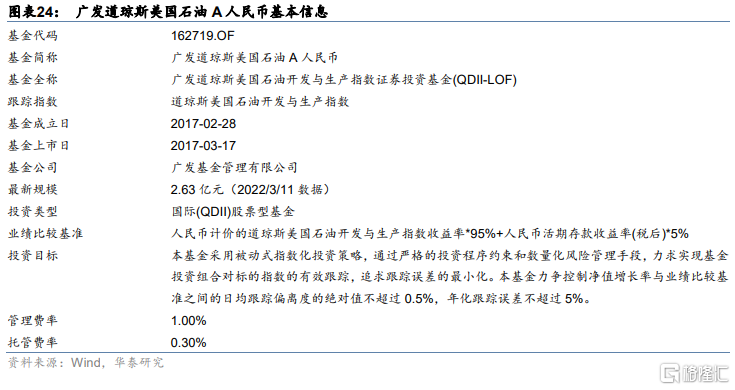

廣發道瓊斯美國石油A人民幣跟蹤道瓊斯美國石油開發與生產指數,其基本信息如下:

風險提示

1) 本報吿對歷史數據進行梳理總結,歷史結果不能簡單預測未來。

2) 指數歷史表現僅作為案例説明,不構成對指數及具體基金產品的投資建議。

3) 成份股介紹僅用於展示指數特色及編制思路,不構成對具體個股的投資建議。

4) 報吿不涉及證券投資基金評價業務,所涉及到的基金產品信息均為公開客觀信息。