作者 | TheBigPicture

數據支持 | 勾股大數據(www.gogudata.com)

01 引言

淺薄的知識使人驕傲,豐富的知識使人謙虛,所以空心禾稈高傲地舉頭向天,而充實的禾穗卻低頭向着大地,向着他的母親。——達·芬奇

1999年直覺外科公司(Intuitive Surgical)推出了一款機器人輔助手術設備,名為達芬奇da Vinci。這台手術機器人的面世對外科手術的衝擊不亞於iPhone對於手機,個人計算,移動通信帶來的巨大變革影響。這台四個機械臂的手術機器人在最初曾經在世紀之交試圖在心臟外科手術領域闖出一片市場,然而當時另一種創新技術:心臟支架獲得了廣泛採納,機器人在這個領域並沒有實現廣泛採納。

達芬奇的突破來自2001年美國食品藥監局FDA批准其用於前列腺手術。傳統開放性手術在前列腺切除術上侵入性高,精細操作需求高,由於周圍身體組織敏感,造成失血可能也高。機器人輔助型微創手術找到了最佳的應用場景:細小創口,低失血,減少醫院停留時間,以及快速恢復等優勢。

現今,前列腺切除術在美國幾乎已經被機器人包辦。其後,達芬奇在過去20年間陸續進入更廣泛的應用範圍,包括子宮切除術,疝修復手術,結直腸手術,膽囊摘除術,減肥手術等。隨着搭配達芬奇的工具,尤其是高級工具日漸完備,系統也向更多的軟組織手術類型開展應用。

比如縫合和電刀等高級工具讓達芬奇系統越來越能取代傳統的各類型軟組織開放式手術。當然也面臨許多製造醫療機械在這些工具領域的傳統公司的競爭,比如強生和美敦力。另外在2019年才在美國獲批的Ion針對肺部的活檢機器人讓直覺外科公司首次走出外科手術範疇,進入診斷領域。這兩年的採納增長率驚人。

公司20年來的突破和應用並非一帆風順,比如曾有學術期刊指出機器人微創子宮切除術病人的後期死亡率高於開放式手術患者,從而使該類手術應用拓展受到一定影響。但總體來説,機器人微創的應用增長遠大於局部挫敗,長期前景仍然廣闊。

一台達芬奇機器人售價約150萬美元,而這台機器人相當於剃鬚刀的刀架,需要搭配刀片才能使用。而機器臂上搭配的工具與附件同樣價格不菲且使用壽命只有平均10次,有些工具更是隻有單次使用壽命。為了確保安全這些工具及配件的自帶芯片會讓部件在達到使用次數限制後自動停止工作,必須即刻更換。平均一台手術要耗費超過2000美元的工具及配件成本。

截止到2021年底,達芬奇全球安裝活躍系統達到6700台以上,去年全年通過達芬奇總共完成超過150萬台手術。單年銷售1300+台達芬奇。簡單計算光賣系統和賣消耗型工具就有單年50億美元收入,還沒算維修保養收入。目前公司市值1000億美元。這是一個粗略概念。下文繼續詳細分析這家公司。

02 神奇的達芬奇系統

達芬奇的三大組件:醫生端,病人端和顯示端。

達芬奇手術系統自2000年獲得FDA批准進行腹腔手術之後,總共進行了四次更新換代(即系統的平均壽命為5年左右),四代的型號分別是達芬奇,達芬奇S,達芬奇Si和達芬奇Xi/X。達芬奇系統分成三個部件:手術醫生操作枱,病人端以及顯示端。

其中手術醫生操作枱是一個遙控平台,與病人端的機器臂分離。手術醫生可以全程以舒適的複合人體工學的方式操作醫生端機器,其中觀察手術通過一個雙鏡頭,而雙手則伸入一付指套中,另外腳下也有數個踏板,通過十指和腳部踏板全程遙距操控幾米外的手術枱。

病人端就是機器臂,通過電信號接受手術醫生的操作對病人進行精細的手術操作。達芬奇有四條機器臂,其中兩條相當於手術醫生的左右手,分別持有工具,第三條是內窺鏡,第四條則在二代達芬奇後成為標配:相當於外科醫生的第三隻手,或者是醫生助手,持有一個額外工具以備用或同時使用。

而顯示端則是一個獨特的高清顯示窗口,實時對整個手術室團隊播放手術過程的高清畫面,關鍵參數信息,其3DHD技術可以在不干涉內窺鏡鏡頭的狀態下提供高清全視角播放。全視角功能讓醫生無需騰出手移動鏡頭,減少工具與內窺鏡的潛在干預。

工具與配件

達芬奇系列工具與配件才是整個系統的靈魂。工具又分為三大類:核心工具組(手術刀,剪刀,鉗等),縫合類工具以及電刀。工具組的功能就是為醫生提供儘可能模擬真實開放式手術的工具功能的同時,增加精密度與可靠性。比如動態縮放功能,可以通過機器隨時進行設定。在進行狹小空間操作時,可以將手術醫生動態與機器臂上工具的動態進行比例設定,例如3比1,那麼手術醫生的動作3毫米,就換算成機器臂上工具移動1毫米。大大提高了精度。

同時,機器可以輕易做到除顫,而外科醫生的雙手無法避免自帶顫動。幾乎所有工具都有EndoWrist三軸旋轉功能,讓這套工具的靈巧性不遜色於人手,旋轉,提拉,橫移,伸縮均可輕易完成。

新產品Ion活檢系統

Ion是直覺外科在20年來首次突破手術系統,走進診斷領域的大膽但成功的嘗試。也是踐行公司理念和主張的證明。前列腺癌的5年生存率達到98%(全期),這是直覺外科公司的主場,過去20年公司也為這極高的生存率做出了自己的貢獻。然而作為普遍性更高的肺癌,在美國的5年存活率僅18%(全期)。直覺公司相信,更早的診斷和發現是提高肺癌生存率繞不過的一步。

Ion系統的3.5mm直徑機器人導管可以深入肺部的細小氣道,發現更小更早期的微小氣道邊緣的結核。這條導管類似光纖技術,在深入氣道過程中每秒鐘處理上百條位置信息可以實時高速探測路徑形狀,一旦到達目標結核即可穩定鎖柱目標進行活檢。

自從2019年推出以來,且經過2020年受COVID影響的銷售爬坡後,2021年迎來了強勁的Ion系統銷售以及手術數。截至至2021年底,公司已經累計安裝了129套Ion系統,其中的93套是在2021年內安裝的。累計完成手術數已達到2950次。所有的顧客都是公司的達芬奇系統顧客。Ion系統的掛牌價格是60萬美元,實際售價稍低於這個價格。

根據美國PRECIsE臨牀研究,Ion系統對於小型(1-2釐米)和大型(2-3釐米)的結核的診斷率分別達到了82%和85%。

03 直覺外科的四大目標

直覺外科公司一直堅持四大目標(quadruple aim)引領公司的科技創新與產品服務發展方向。四大目標是:更好的病人效果;更優的病人全過程體驗;更佳的醫護團隊體驗;以及病人端更低的治療成本。

公司堅信低入侵性外科手術從根本上改善手術效果,未來的疾病診斷會更早發現並的到治療,提升更好的病人效果。新推出的肺部活檢系統Ion體現了公司向診斷領域發展的雄心和成果,在癌症手術領域,一般更早的診斷能力就能從根本上提升生存率,提高病人療效。

公司不斷推出更多的精細化分類的手術工具,讓達芬奇系統適用於更多類型的微創手術,通過精細化研發產品,讓微創機器人手術的幾個特點得到持續性進步:少失血,快康復,短住院時長。

公司對外科醫生與醫護團隊的支持是行業領先的。從持續性的培訓,到學術領域的合作,到數據分析共享,移動端開發等等都顯示了公司對醫療人員的高度重視。公司在COVID期間豐富遠程教學材料,為已安裝的機器人系統提供搬家支持,以應對COVID期間各醫院的手術環境隔離要求。最新推出的加長壽命手術工具(Extended Use Instruments),使得原本可以使用10次的手術枱工具可以延長壽命至12-18次。這些技術進步以及客户服務都是區分直覺外科公司的特點和競爭優勢。

達芬奇第四代首度推出了低端機器人型號X,這個廉價版機器人的推出是針對非腫瘤類手術需求推出的。由於傳統醫療保險對危級生命的癌症類手術的保障金額較高,高價的手術費用一般不難通過保險獲得賠付。但是許多非癌症類手術的保障卻嚴重不足,這時高昂的手術費用就會讓許多病人由於經濟負擔能力失去治療機會。推出低端型號機器人可以從根源上幫助降低手術費用,長遠達到公司降低病人端治療成本的理念。

04 近期臨牀數據

在2021年四季報電話會上,公司管理層分享了兩項近期臨牀對比數據:

第一篇分析報吿是分析2005年至2020年間的20項研究,其中對超過13000個手術,其中1500個機器人輔助手術以及12000個腹腔鏡手術。在這兩組對比中,機器人手術體現出具備統計意義的優勢:直腸吻合口滲漏風險低46%,conversion to open*風險低69%,整體手術併發症風險低15%,恢復常規飲食時間縮短7小時(縮短住院時間)。機器人輔助腸癌手術優勢明顯。

另一項分析報吿是分析8000個肥胖病人的肺部胸腔手術,其中2100次機器人輔助手術,對比5900次VATS內視鏡影像手術。經對比,VATS手術conversion to open 15%,而機器人手術僅3%;機器人的住院時間同樣短於VATS 0.7天,呼吸衰竭機率低1%。

*Conversion to open即微創或內視鏡手術失敗需要進行開刀open surgery的機率。

05 財務情況

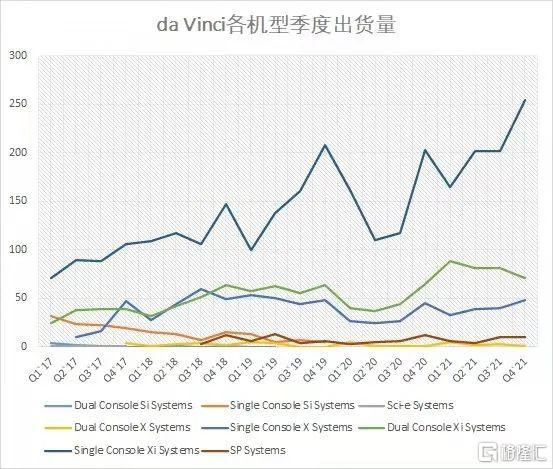

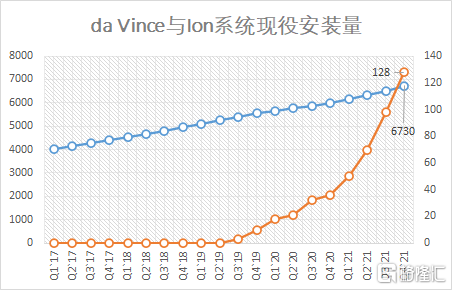

上面三圖分別是系統分型號系統季度銷量圖,系統淨出貨量,以及現役安裝量。

其中Dual-console和 single-console的區別在於醫生端操作枱是雙還是單。雙操作枱可以允許兩位醫生或者加一位助理進行機器臂的操作。可見主流醫院的採納還是單機系統。Xi是最新世代的達芬奇,絕對銷量最高,其次是經濟版機器人X的單機版。上一代機器人Si已經在19年停售。SP是單臂機器人。

第二圖的總出貨數對比總退休數可以看出2021年是置換舊機型大年。根據公司管理層預計,2022年的置換需求將大幅降低,因為Si機型的置換大頭已經完結。系統出貨量的增速主要靠新機銷售和置換需求。結合第三圖,總裝機量五年間從4023台增至6730台,5年的年化CAGR=11%,這個增速就是淨增的長期年化增速。而替換需求可以用總出貨數增速抵去這個增速得出:2017年全年系統出貨量684台,2021年全年1347台,4年內增速CAGR=18.5%。兩者相抵得出替換需求增速6.9%。

值得提出的是達芬奇系統本身並沒有明顯的加價趨勢,也就是説總出貨量的增速就相當於系統銷售收入的增速。

另外:Ion系統不算入系統總數,完成診療次數也不算入總手術數。

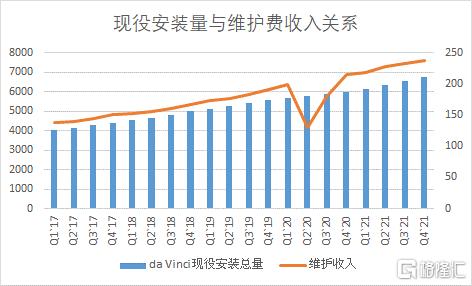

上面兩圖分析公司的三大類收入佔比與重複性收入的佔比。三項收入的佔比基本趨於穩定,其中維護收入與總系統安裝數密切相關(因為裝機數越大,維修需求自然越高),而工具及配件收入則與手術數密切相關,因為是消耗品。

公司將系統銷售之中的經營租賃形式售出的系統算作重複性收入(相當於租金)。因此,工具與配件銷售,維護收入,以及以經營租賃形式售出的系統都算作重複性收入。重複性收入的佔比持續上升至中高70%。

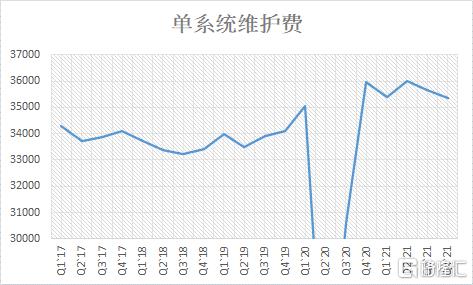

上面兩圖對比裝機量和維修費收入的對比關係。可以看見維修收入的上升快過裝機量的上升。這點未必能轉化為更高的利潤,因為維修的部件成本,人工成本都會上漲。公司也不太可能將提升維修服務的毛利來作為核心成長點。因此只要維持平穩健康的毛利率水平即可。公司不單獨披露分部毛利率,分部毛利無從得知。

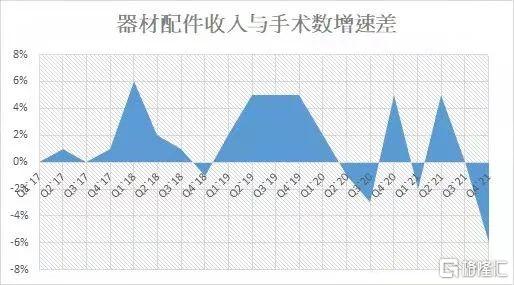

上面三圖呈現工具器材的收入與手術數的關係。器材收入和手術數維持長期15%左右的年化增速。耗材單價(估算,兩者相除得出)增速略高於手術數的增速。這説明器材單價ASP長期維持提價能力。

2021年對比2020年單價有所下降。公司在4季度季報會上的解釋是2020年4季度在美國和歐洲推出了長壽命工具組(Extended Use Instruments),導致初始備貨的單價上升。公司給出的單手數工具收入有1940美元,對比三季度的1900美元,以及2020年四季度的2060美元。

公司強調,隨着進階型的手術工具的銷售佔比提升,這一項高增速的工具收入會提升整體的收入增速高於手術數的增速。

如上圖公司最新的投資者溝通中所示,進階版手術工具的銷售增速整體遠高於系統和核心工具組的增速(中十幾%),進階工具在美國市場的5年CAGR達到33%,而在海外市場達到了43%。

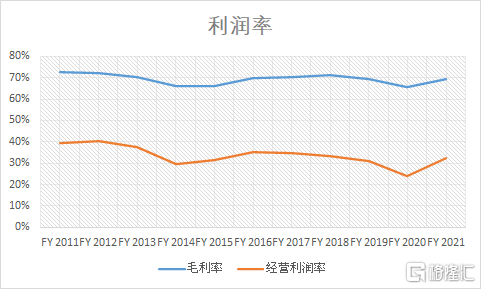

上面三圖是公司的主要財務指標。其中可見毛利率除了2014,2015和2020年到了66%之外,基本長期穩定在70%左右。2014和15年受到了婦科醫生提出機器人子宮摘除術風險警吿影響了銷售,此後通過其他類型的手術引用收復失地。而2020年則是新冠疫情影響了銷售以及手術開展。

經營利潤率同樣趨降,主要由於公司對研發的投入持續增加,不僅絕對金額增加,佔收入比也在非常進取地增加之中。2011年公司的研發開支僅佔收入8%,到2021年達到了12%。

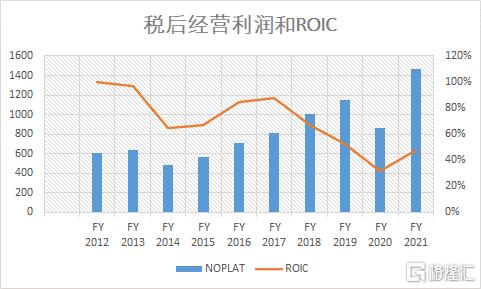

與經常性開支投入一致的是,公司也開始大力投入產能擴建。這需要大量的資本投入。因此可以見到ROIC從三位數回落至2021年的48%(仍然是做硬件的公司不敢想象的超高水平)。

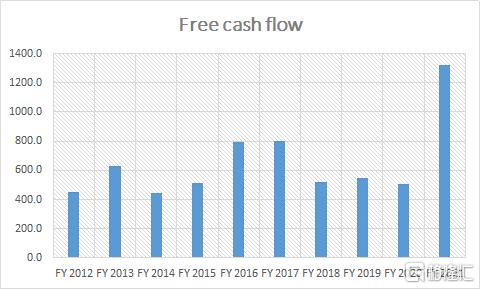

根據2021年四季報電話會,公司將在2022年計劃資本投入7-10億美元(參考2021年自由現金流13.2億美元,過去三年每年Capex資本投入在3-5億美元之間),這是一筆巨大的投資,並且同等規模的投資將是持續數年的週期。公司將在未來幾年增加新進市場的地理位置建廠增產(目前只有加州和德國工廠),以自建廠取代租用設施等等。

過去十年間自由現金流總和達到65.23億。公司無負債,不派息,但是不定期進行回購。公司目前賬上現金及債券投資(國債公司債等)總值超過86億美元。對付每年7-10億的資本開支再外加回購大量股票都是綽綽有餘的。

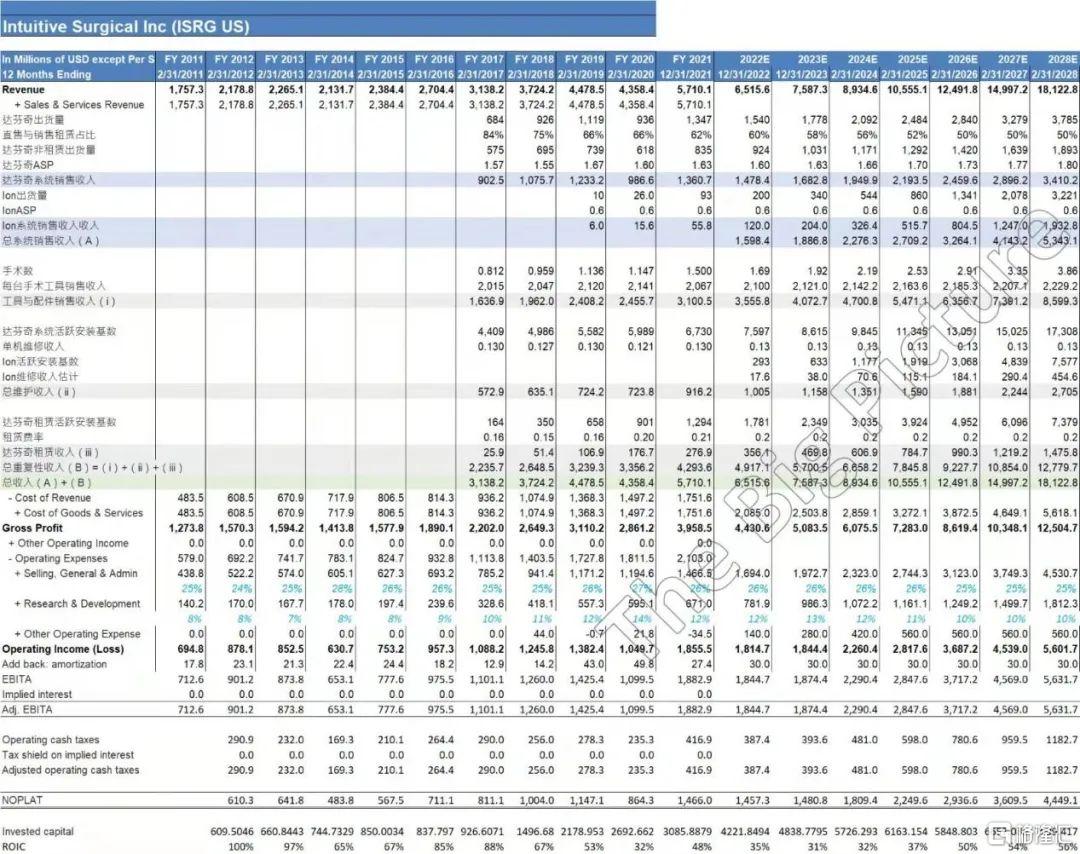

06 收入預測與估值

在做收入預測的時候,可以看出直覺外科的收入成長性和天花板都很高。利潤率歷來也都很驚人。如果説要挑毛病的話,就是這家公司的資本投入需求越來越大,即ROIC會降低。不僅固定資本投入需求增大,而且賬期也對比我一般看的公司要長許多。即營運資金和固定資本投入都很大。

未來公司會有越來越大佔比的銷售是通過經營租賃的形式完成(我的假設是長期50%),這對提升非美國國家市場的份額和為醫院提供靈活性方面會積極幫助銷售,也會使季度之間的收入數字更平滑。

預測期末2028年預計達芬奇手術數達到年380萬台,裝機量達到17000台,這並不是過於進取的假設。甚至遠遠未接近潛在市場的天花板。TAM是年2000萬台手術量。

預期2028年年税後經營利潤44.5億美元。在預測期內,前期資本投入量較大(2022-2025四年間每年Capex 10億美元),直接影響利潤增速和ROIC至中低30%水平。

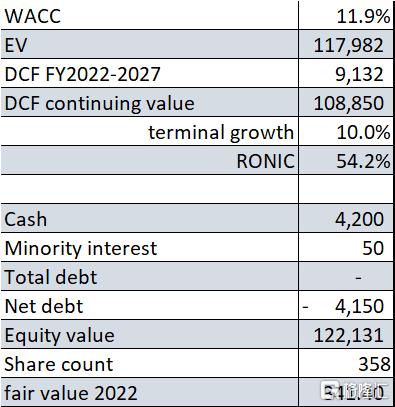

如果使用DCF估值方式,公允價值340美元,如下:

如果用倍數來看,目前公司市值1000億,減去所有現金及長短債券投資86億,淨值914億。如果那2022,2023和2024的經營税後利潤計算,分別為63,63,及50.5倍。

最後附一張券商的目標價總結表:

注:本文由美股研習社團隊原創,轉載請註明出處,謝謝!