3月31日,沛嘉醫療-B(9996.HK)公佈2021年業績,並於4月1日上午召開業績發佈會,沛嘉醫療董事長兼首席執行官張一博士、首席運營官潘孔榮先生、加奇生物總經理王晨女士、首席財務官蔡洌先生、銷售總監莊筱筱女士出席了本次會議。

過去的一年,沛嘉醫療交出了一份喜人的成績單,無論是管線的研發進展,還是產品的商業化成績,均遠超預期。公吿顯示,報吿期內,公司錄得收入約人民幣1.37億元,同比大幅增加253.2%,錄得毛利約人民幣9565.4萬元,同比大幅增長279.2%。

具體來看公司2021年的表現:

1、雙引擎顯威,營收大幅增長,毛利與毛利率同步上升,瓣膜毛利領先同業

從財務數據來看,報吿期內,基於公司經導管瓣膜治療業務和神經介入業務的雙引擎驅動,沛嘉醫療在2021年取得了收入與毛利的大幅增長。

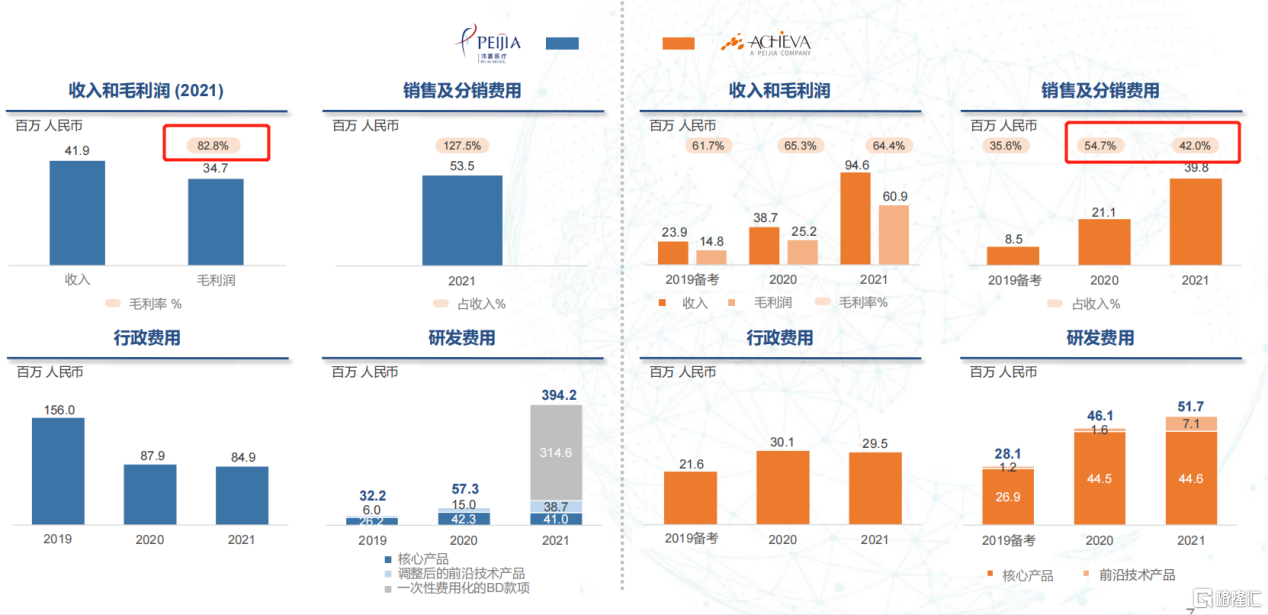

圖:沛嘉醫療業績摘要

資料來源:業績發佈會,格隆彙整理

除此外,值得注意的是,由於產品利潤率更高的新產品的推出,以及公司在持續優化供應鏈、降低生產成本上取得的成效,使得公司的毛利率也有較大幅度的提升,從65.3%提升至70.1%。其中,經導管瓣膜治療業務的毛利率高達82.8%,成本優勢明顯領先同業。

圖:研發費用、銷售費用、行政費用概覽

資料來源:業績發佈會,格隆彙整理

再看研發投入,在大幅增長的費用中,會計處理上將較大部分的BD款項一次性費用化。在剔除此部分費用後,公司研發費用增長保持穩定。

在銷售費用方面,由於產品進入商業化元年,銷售及分銷費用出現與之相匹配的增長。

圖:分部業績摘要

資料來源:業績發佈會,格隆彙整理

從分部業績來看,可見兩大業務均實現大幅增長,尤其是神經介入類產品,實現了收入與利潤的翻倍,經營虧損不斷收窄,整體財務指標向好。細看銷售費用佔收入比例,可見神經介入產品的銷售費用佔比從54.7%降至42.0%,進一步證明了公司業績的良性增長。

2、研發進度超預期,多管線齊頭並進

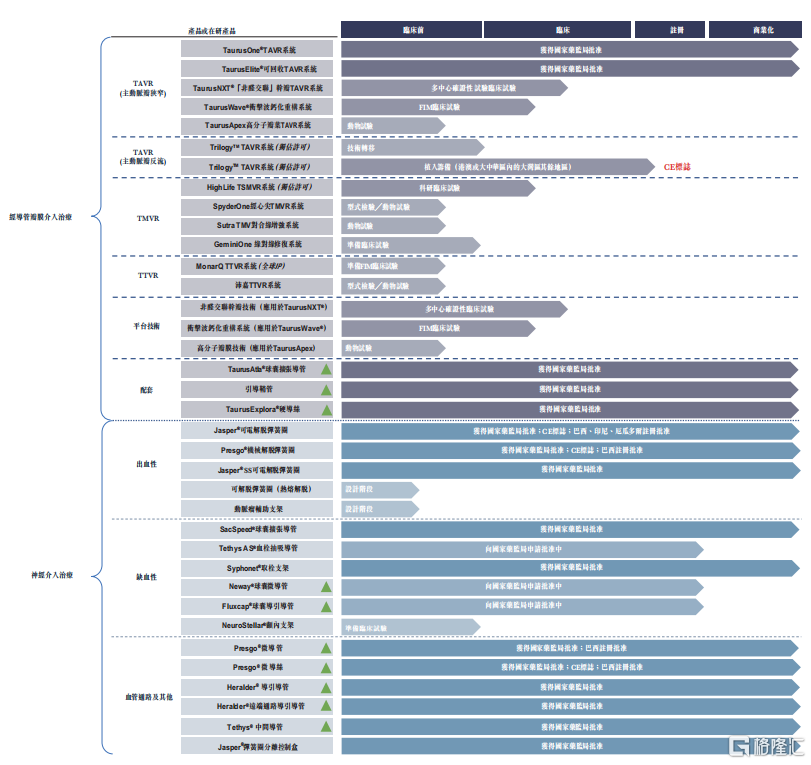

報吿期內,從國家藥監局獲得七款產品的註冊批准,包括TaurusOne及TaurusElite,分別為第一代及第二代經導管主動脈瓣置換術(「TAVR」)器械。截至2022年3月31日,公司有16款註冊產品,並有16款處於不同開發階段的在研產品。

圖:沛嘉醫療管線圖

資料來源:公司公吿,格隆彙整理

具體來看,自研產品方面,TaurusNXT®已於2021年9月完成首名患者植入,目前正在進行多中心確證性臨牀試驗。第四代主動脈瓣置換系統TaurusApex正在進行動物實驗,並已取得可喜的結果。衝擊波鈣化重構系統TaurusWave®已於2021年10月完成首名患者治療,目前正在進行FIM臨牀試驗。緣對緣修復裝置GeminiOne目前正處於臨牀準備階段,預計2022年進入臨牀試驗。

圖:核心自研產品管線進展

資料來源:業績發佈會,格隆彙整理

BD項目方面,公司共收穫4個產品:Trilogy™心臟瓣膜系統、HighLife TSMVR系統、MonarQ TTVR系統、Sutra Hemi Valve。

圖:商業化發展項目概況

資料來源:業績發佈會,格隆彙整理

得益於公司在研發上的持續深耕,一方面通過外部資源獲得擁有巨大市場空白的技術,一方面利用內部研發能力進行重要技術方向的創新。沛嘉醫療已經初步完成了在重要心臟瓣膜疾病上的產品佈局,由此和同業在產品創新上拉開差距,建立起下一代技術的護城河。

圖:沛嘉主動脈瓣、二尖瓣、三尖瓣產品概覽

資料來源:業績發佈會,格隆彙整理

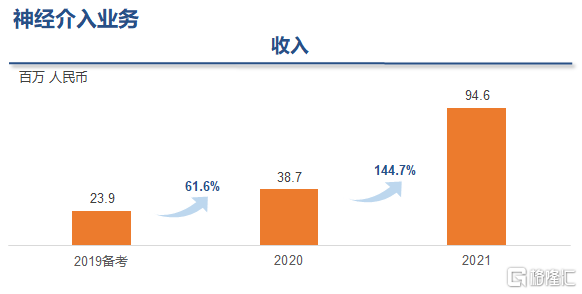

沛嘉醫療的神經介入業務方面也在持續發力,同時佈局龐大的出血性市場和快增量的缺血性市場。除了不斷鞏固擁有優勢的出血性市場以外,缺血性和血管通路新上市產品的商業化也快速推進,研發和銷售成效顯著。年內,來自銷售神經介入產品的收益達人民幣9460萬元,較去年年度錄得的約人民幣3870萬元增加144.7%。

圖:神經介入業務收入概覽

資料來源:業績發佈會,格隆彙整理

其中,來自出血性產品、缺血性產品和血管通路及其他產品產生的總收入分別為人民幣5130萬元、1950萬元和2380萬元,較去年同期分別增加52.3%、596.2%和995.9%;

圖:神經介入業務按產品區分收入概覽

資料來源:業績發佈會,格隆彙整理

值得一提的是,缺血性、血管通路及其他產品佔神經介入業務板塊總收入的從去年同期的12.9%快速上升到45.8%,神經介入業務收入進一步多元化。

隨着治療缺血性中風的核心產品的陸續上市,包括Syphonet®取栓支架、Tethys AS®血栓抽吸導管以及Fluxcap®球囊導引導管在內,連同Tethys®中間導引導管,沛嘉已能為治療急性缺血性中風提供一套完整的解決方案。

此外,公司獲批准缺血性新產品的商業化進展順利,2021年全面商業化的Sacspeed®球囊擴張導管一經推出,就已迅速成為市場領導者。逐批上市的缺血性產品將進一步增加公司產品組合的吸引力。

圖:缺血類產品管線進展

資料來源:業績發佈會,格隆彙整理

3、進入商業化元年,穩坐市場領先地位

隨着產品獲批速度的加快,沛嘉醫療也進入了商業化元年,2021年公司在商業化上的佈局進一步完善。目前公司銷售及營銷團隊共有157人,其中55人專注於神經介入產品,102人專注於經導管瓣膜治療產品。

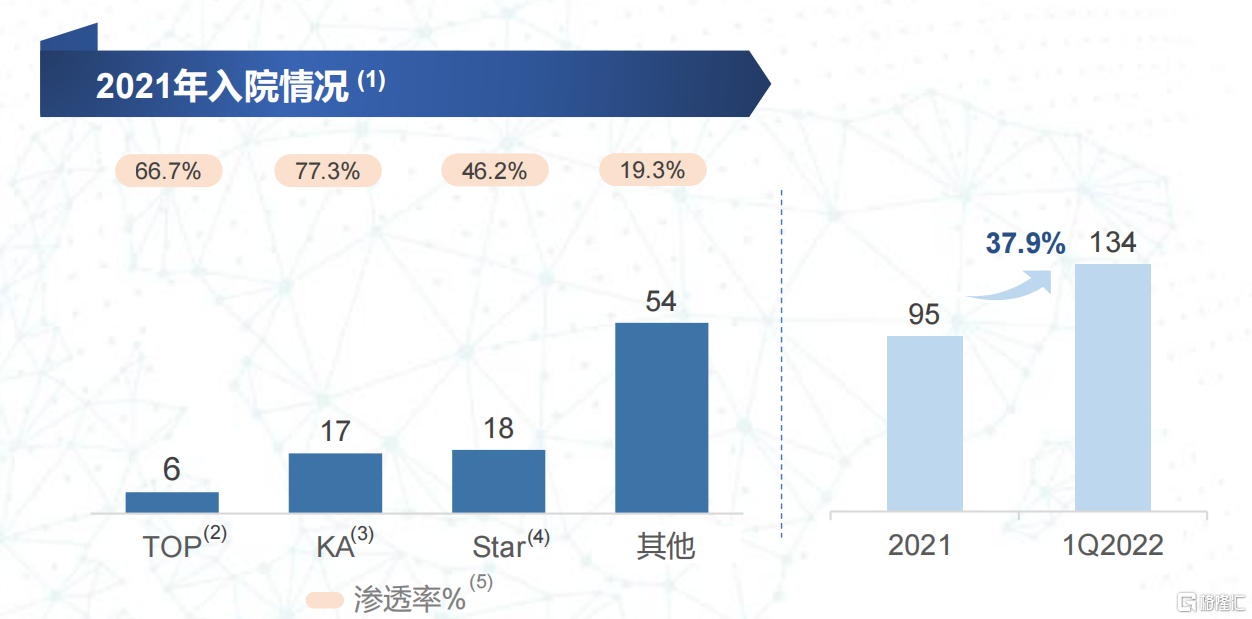

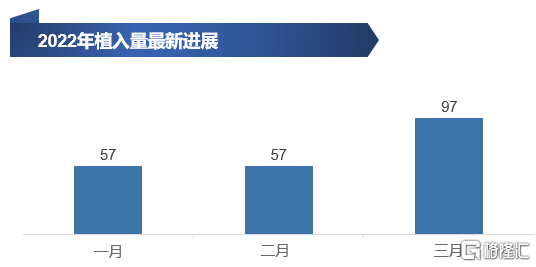

過去一年,經導管瓣膜治療產品板塊多個產品獲批。從入院情況來看,截至2021年12月31日止年度,沛嘉醫療已於95家醫院(相當於102家中心)實現TAVR產品的商業植入。其中包括TOP4中心中的三家及TOP40中心中的29家。並且,值得關注的是,經導管瓣膜治療產品在2022年一季度入院數量增長37.9%,達到134家。3月份月植入量達到97台,估測市場份額達到近15%。

圖:經導管瓣膜治療產品入院及植入量情況

資料來源:業績發佈會,格隆彙整理

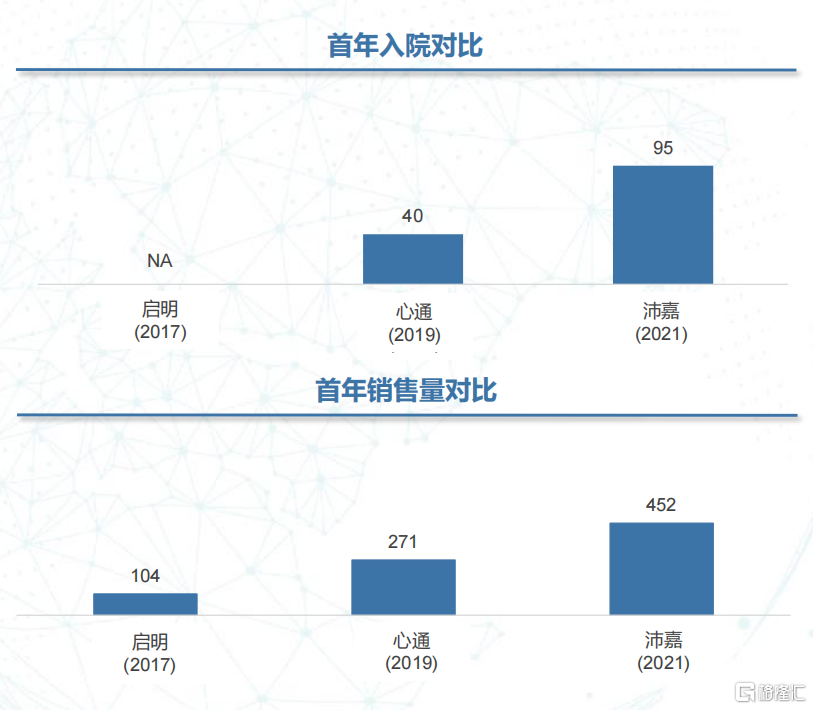

同業對比來看,沛嘉醫療產品在獲批首年後的入院數量上,要遠遠領先於同類企業,可見其商業化鋪陳速度之快。再從首年銷量來看,沛嘉醫療TAVR產品獲批首年的銷售量達到452套,同樣遠超同業,進一步證明公司商業化能力的領先。

圖:獲批首年商業化情況對比

資料來源:業績發佈會,格隆彙整理

同時,在神經業務板塊,沛嘉醫療的團隊已與經驗豐富的分銷商建立長期合作關係。截至2021年12月31日止年度,公司擁有143名分銷商,覆蓋全國逾約1700家醫院。

4、優化供應鏈、穩定提升產能

供應鏈作為一家醫療器械廠商的核心競爭力之一,尤其在當前外部局勢不明確的情況下,更需要保持供應鏈穩定。在過去的一年裏,沛嘉採取自主建設廠房及合作的方式持續優化供應鏈,主要達成了三大成果。

其一,產能和生產力快速穩定擴張,滿足了公司業務增長需求;

其二,與多個合格供方建立合作,加快了公司多元化和本土化原材料(如牛心包)採購進程,在控制成本的同時提升供應鏈的穩定性及安全性;

圖:優化供應鏈示例之一——牛心包的本土化

資料來源:業績發佈會,格隆彙整理

其三,優化生產流程,提高了生產效率並降低生產成本,為應對後續市場競爭做好了準備。

整體來看,沛嘉醫療交出了一份亮眼的成績單,公司雙引擎發展戰略取得顯著成效,創新產品不斷獲批,商業化進程加快。新產品的創新孵化能力持續得到驗證,公司供應鏈穩定,為長期發展蓄力,未來表現值得期待。

Q&A

Q1:整個高耗值器材領域大家都在擔心國內競爭情況,在國內心臟瓣膜看似競爭激烈的市場,是否會看到平均售價的下降和銷售費用的增長?針對把蛋糕做大這一塊的想法,公司是否有細節可分享。

A1:首先蛋糕做大是肯定的,公司在入院目標上,除了在已經進入的醫院在和競爭對手“拼刺刀”,公司在其他醫院大力推廣,今年一季度進展速度非常快。

在平均售價和銷售費用上,考慮到公司現在單位生產成本就已經具備優勢,同時產品終端價格和競爭對手差不多,因此有盈利空間。從成本到售價的價值空間,短期內大家聚焦市場內卷和競爭,要求提速。但長期來説,還是考量的是公司的精細化管理,主要包括渠道商務管理、專業教育、學術合作、地面推廣四大維度。

Q2:在神經介入這方面,去年也有DRG/DIP的政策,對於神經介入手術限費的情況是怎麼樣的,未來公司預期總包費用是否有下降的可能性?同時,神經介入也有集採,在這兩種政策的影響下,神經介入器械的國產替代進程有加速嗎?

A2:首先,DRG/DIP在部分城市有類似的歷史數據和制度在實施,主要還是看最終的數據,這是不確定的。總成本框定後,對於價格實惠的國產產品是利好。政策面上,DRG/DIP政策是合理的,對於較貴的產品是有影響的,在價格框定、產品單價下降後,能促進像國產彈簧圈使用量的上升。

在國產替代上,更主要考慮的因素還是產品的性能,目前公司的產品性能甚至比進口產品好,替代性良好。另外,缺血性產品受國家高度重視,未來有望持續放量。從市場上來看,公司相信未來市場會增長,隨着多款產品組合上市後,有望進一步推動國產替代。

Q3:目前沛嘉的進度和技術都處於領先地位,看到公司提出了高分子瓣膜技術。公司能否更新高分子瓣膜及技術的進展,以及未來里程碑的時間節點。

A3:高分子瓣膜是針對產品壽命這個問題所開發出來的產品。從根本上來説,高分子瓣膜是一個非生物源、無機材料,目前強度是要高於鋼材強度的,壽命優勢非常明顯,也能夠適應更年輕的病人。相比於動物源的產品,高分子瓣膜具備兩大優勢,一方面是提升產品壽命,擴大適應症;另一方面是降低成本,適合大規模生產。

Q4:目前衝擊波球囊的臨牀反饋情況,公司後續對沖擊波球囊的商業化策略是什麼,以及未來公司研發費用率的投入情況是怎樣的?

A4:衝擊波球囊是公司全球首創的產品,目標是延遲病人裝瓣膜的時間。目前有兩個適應症,一個是針對於強鈣化病人,有望恢復其瓣膜功能,無需再進行瓣膜置換;另一個是對於鈣化非常嚴重的病人,植入瓣膜是極不安全的。目前國外有一家公司是採用超聲波來做此類產品,但效果不及公司的衝擊波球囊,公司的技術已經超過了同類產品。進展上,當前衝擊波球囊在國內的進展已經超預期。

研發費用上,公司已經基本完成了重大心臟瓣膜疾病上的佈局,目前沒有預期有重大的BD項目發生,現有項目的研發支出將根據項目進展維持穩步可控上揚的趨勢。