3月行情已經收官。

一季度最後一個交易日,美股三大指數集體收跌。截至收盤,道指跌1.56%,一季度累跌4.57%;標普500指數跌1.56%,一季度累跌4.94%;納指跌1.54%,一季度累跌9.1%。雖然美股在進入三月後出現了一輪強勢反彈,但今年一季度仍然是三大指數自2020年疫情首度爆發後的最差表現。

熱門中概股多數繼續下跌。納斯達克金龍中國指數本季度下跌21%,為2008年以來表現最差的第一季度。個股中,每日優鮮跌近30%,滴滴、尚德機構跌近15%,富途控股跌近13%,老虎證券跌逾10%,愛奇藝跌近10%,B站跌超9%,虎牙跌超8%,知乎、新東方跌超7%,阿里巴巴跌超6%,蔚來汽車、好未來跌逾5%,理想汽車、陸金所跌超4%,騰訊粉單跌近4%,金山雲跌超3%,小鵬汽車跌近3%。

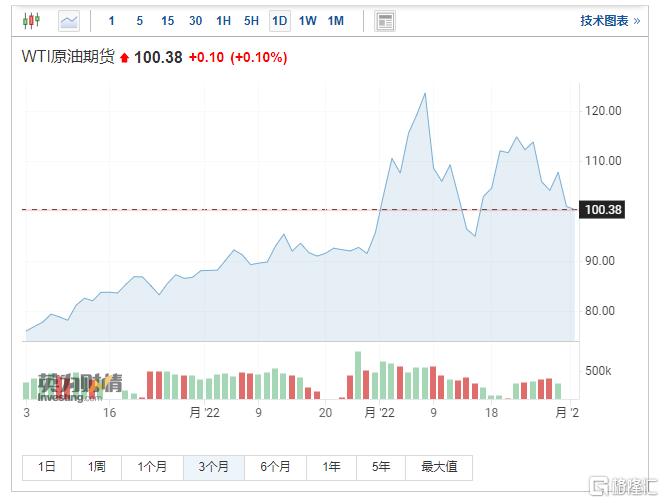

受俄烏局勢及美國“拋儲”影響,WTI原油一度跌穿100美元,日內跌幅將近7.6%;布倫特原油盤中刷新日低時跌至106.5美元,日內跌逾6.1%。最終WTI 5月原油期貨收跌6.99%, 創3月9日以來最大收盤跌幅 ,報100.28美元/桶,收創3月16日以來新低;布倫特5月原油期貨收跌4.88%,報107.91美元/桶,創3月17日以來收盤新低。兩大指標原油都創下了自2020年第二季以來的最大季度百分比漲幅,布倫特原油和美國原油期貨分別暴漲38%和34%。

現貨金銀表現一般,現貨黃金一季度累漲超5%,現貨白銀累漲超6%。值得一提的是,10年期美債收益率一季度從1.5%的水平一度飆升到了2.5%以上,上漲超過100個基點。標普高盛商品指數(GSCI)全季漲超30%,創1990年來最大單季漲幅。恐慌指數VIX收漲 6.36%。

美聯儲青睞的通脹指標續刷四十年來新高

週四,美國商務部公佈的2月核心PCE物價指數年率錄得5.4%,刷新1983年以來新高。作為美聯儲青睞的通脹指標,該數據已經多月位於近40年來的高位,比美聯儲2%的目標高出了兩倍有餘。包含食品和能源在內的PCE物價指數年率錄得6.4%,也刷新四十年來新高。

同一時間公佈的初請失業金人數上升至20.2萬人,高於預期的19.7萬人,可能給原本緊張且正在復甦的勞動力市場帶來些許影響;但是續請失業金人數達到了1969年以來的最低水平。

此前,費城聯儲主席哈克週二表示,如果近期數據顯示通脹上升,他將對5月加息50個基點持開放態度。另外,包括主席鮑威爾在內的多位聯儲今年的票委都陸續表示,如有必要控制通脹,他們願意在5月的下次會議上將加息幅度提高至50基點。

路博邁跨資產策略首席投資官Erik Knutzen稱,三月經歷了一輪挺不錯的反彈,部分原因是市場開始看淡地緣衝突、央行給予更明確的加息路徑以及一些技術性買盤。但到了現在這個位置,投資者會在某個時刻想起目前經濟增速正在放緩、利率也在抬升的過程中,而通脹則處於歷史高位,這種組合通常會對股市構成挑戰。

拜登放大招!史上最大規模石油儲備釋放!普京也發“最後通牒”

隨着俄烏衝突的持續影響,拜登和普京真正“互掐”上了。

繼俄羅斯明確“盧布購買天然氣”的操作細節後,美國方面也宣佈了有史以來最大規模的石油拋儲計劃,並鞭策國內產油企業加快項目上馬的速度。

據美媒報道,美國總統拜登將於當地時間週四(3月31日)宣佈大規模釋放國家戰略石油儲備(SPR),預計每天釋放100萬桶,時間將持續數月,總釋放量可能高達1.8億桶。截至3月25日,美國擁有約5.68億桶的原油儲備。

據悉,拜登釋放的1.8億桶原油儲備相當於全球兩天的需求量,這是華盛頓在過去六個月裏第三次動用戰略石油儲備。但國際能源署(IEA)估計,由於西方制裁和全球買家迴避俄羅斯石油,市場將每日損失約300萬桶俄羅斯石油。IEA將於週五召開會議,屆時可能會宣佈一項釋放油儲計劃。

消息一出,國際油價快速走低,布油跌4%,WTI原油盤中一度跌破100美元/桶,跌近7%。

另一方面,俄總統普京也發出的“最後通牒”。

據央視新聞,當地時間3月31日,俄羅斯總統普京宣佈,4月1日起非友好國家公司應當先在俄羅斯銀行開設盧布賬號,再經由此賬號支付所購買的俄羅斯天然氣。

普京表示,他已於當日簽署一項法令,規定了與所謂的“不友好國家 ”進行俄羅斯天然氣交易的規則。普京説,俄方正在向這些國家的交易方提供一個明確和透明的計劃:購買俄羅斯天然氣,他們應該在俄羅斯的銀行開設盧布賬户。

普京強調,如果拒絕從4月1日起以盧布結算購買天然氣,這些“不友好國家 ”的公司將被視為未遵守天然氣合同規定義務,合同效力將被中止。他最後表示,天然氣交易使用盧布支付,這是向俄羅斯金融主權邁出的一步。

在普京發表關於以盧布進行天然氣費用結算的聲明後,歐洲天然氣期貨價格一度飆升至每1000立方米1450美元。

摩根大通對此評論稱,歐洲與俄羅斯能源脱鈎的速度取決於長期合約的規模和到期時間。2021年,向歐洲每天輸送的270萬桶原油當中,長期合約達到140萬桶/日,超過一半。天然氣方面,幾乎所有的管道供應量都在長期合約項下,大約為1480億立方米。我們認為到2023年1月,在長期合約的束縛下,若特定歐盟成員國選擇天然氣供應多元化,那麼歐盟可能至少可以取代近470億立方米的俄羅斯天然氣。

海證期貨能化研究員鄭夢琦表示,若美國每天釋放100萬桶石油,相當於伊朗原油重回市場帶來的額外增量,且將釋放180天。另外,截至3月25日當週,美國有5.68億桶的SPR,此次傳出的消息釋放1.8億桶約佔其SPR總量的31.69%。因此,無論是從單日亦或是整體釋放的量來看,對市場供應端都將產生一定的壓力,原油承壓下跌。當前無論是美國商業原油庫存還是戰略石油儲備,均處於歷史低位,如果完全釋放,未來將產生補庫需求,而且從之前美國聯合英國、印度、日本、韓國釋放SPR來看,效果相對有限。受俄烏衝突影響,俄羅斯原油出口受阻,美國即便立刻釋放100萬桶/天的戰略石油儲備,仍然不能抵消俄羅斯原油所帶來的缺口。