美國2年-10年收益率曲線接近倒掛,我們之前在《油價大漲會引發衰退嗎?》以及《上調美債利率,難擋曲線倒掛》裏講到當前利率倒掛發生在美聯儲進行了大量量化寬鬆的背景下,我們預測10年利率將趨勢上升至2.6%到2.7%區間,若四季度經濟顯露疲軟則利率可能有下行風險。宏觀層面,通脹是美聯儲目前面臨的最大問題,貨幣加速緊縮可能加大經濟下行壓力,增加衰退風險。然而現在美國經濟到哪一步了呢?這篇文章我們針對最近收到的投資者關於美國的經濟問題,對美國經濟現狀、利率倒掛前後的股市、地區及行業的表現進行了一個簡單梳理。

美國私有部門的投資以及消費意願目前如何?

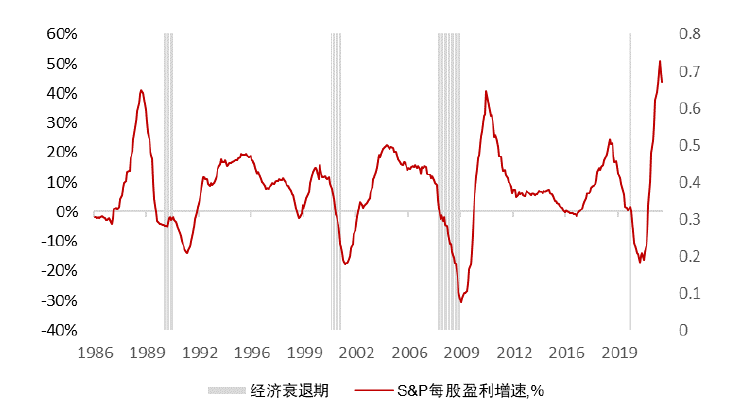

就企業投資而言,企業投資取決於兩個關鍵(一)企業是否有投資能力,(二)企業是否有投資意願。就投資能力而言,美國企業目前盈利能力仍然可觀,每股盈利增速仍然處於高位(圖表1)。

圖表1:企業當前盈利增速仍然處於高位

資料來源:Refinitiv, 中金公司研究部

就投資意願而言,最近美國CEO信心指數下降值得關注。由於通脹因素、勞工短缺和供應鏈問題的影響,美國CEO信心指數從去年Q3開始接連下滑,並且最新數據更新在2月初期,尚未反映俄烏衝突可能帶來的影響與變化。這個指標通常領先美國投資支出增速大概2個季度。接下來的走勢取決於俄烏局勢是否能有所緩解(已初見端倪)以及通脹能否得到有效的控制(尚未明朗)。但總體而言,CEO信心指數仍然處於正的區間,這代表美國的投資支出能持續實現正增長的機率仍然較大(圖表2)。

圖表2:美國CEO信心指數有所下滑

資料來源:Refinitiv, 中金公司研究部

另外,美國的NFIB調查顯示,美國在未來3-6月有投資計劃的公司佔比仍然處於2008年以後的較高位置。我們在報告《資本開支:全球復甦的第三步》提到,現在絕大多數國家的資本開支仍未達到疫情前的水平,隨着疫情消退,供給瓶頸的緩解和資本開支共振都能對美國經濟起到支撐作用(圖表3)。

圖表3:有投資計劃的企業比重仍處2008年以來高位

資料來源:Refinitiv, 中金公司研究部

就居民部門而言,目前美國的零售增速仍然維持在一個較高水平(圖表4)。通常情況下,一個緊張的勞工市場意味着勞動力的議價能力有所提升,對消費能力和意願都應該有所幫助,但是較高的通脹水平對勞動力的實際工資有所衝擊(圖表5)。

圖表4:零售增速依舊維持在較高水平

資料來源:Refinitiv, 中金公司研究部

圖表5:勞動力供給縮緊

資料來源:Refinitiv, 中金公司研究部

這就導致我們看到的兩大測量美國消費信心的指數從2021年中期開始有了顯著背離(圖表6)。美國諮商會(Conference Board)消費信心指數仍然在高位,而密西根大學消費信心指數則降到了衰退期間的同等水平。前者更多反映勞工市場情況,而後者則對通脹更爲敏感。上一次兩個指標出現如此大的背離發生在1970年代末期,同樣是通脹高企的時候。接下來是密西根指數企穩回升,還是美國諮商會消費信心指數跟着下降,取決於美聯儲是否能在保證勞動力市場穩定的同時控制通脹。

圖表6:美國兩大消費信心的指數自2021年中期開始背離

資料來源:Refinitiv, 中金公司研究部

然而,有些因素不在美聯儲的控制範圍,如俄烏局勢和供給瓶頸。但如果按照去年美國國會預算辦公室(CBO)對美國潛在GDP的測算和我們對美國2022年3.5%實際GDP增速的預期來看,美國到2022年底僅能填平其產出缺口。當然現在面臨的問題是潛在GDP 有可能被高估了,尤其是在勞動力參與度以及供應鏈的恢復顯著低於預期的情形下(圖表7)。

圖表7:美國產出缺口預期年底填平

資料來源:Refinitiv, 中金公司研究部

如果暫時不擔心衰退,利率倒掛本身是不是個問題?

就權益市場而言,利率倒掛本身不構成太大威脅。歷史上,標普在利率倒掛期間仍然能有所表現(圖表8),平均在利率倒掛大概10個月後見頂,僅領先於經濟衰退6個月左右(相較之下,利率倒掛通常領先衰退16個月左右)。

圖表8:標普在利率倒掛期間仍然能有所表現

資料來源:Refinitiv, 中金公司研究部

自1988年以來,標普見頂的時間和利率倒掛的間隔時間則更長,平均滯後達17個月,但僅僅領先衰退4個月(圖表9)。就地區而言,倒掛前後表現較弱的爲新興市場,往往更高的美債利率對新興市場不利。但利率倒掛後3-6月,當利率已經充分反應加息預期,納斯達克和新興市場則會有更好表現(圖表10)。

圖表9:標普見頂領先於衰退6個月左右

資料來源:資料來源:Refinitiv, 中金公司研究部

圖表10:利率倒掛期間,新興市場表現較差,倒掛後3-6月納斯達克和新興市場表現更好

資料來源:Refinitiv, 中金公司研究部 *MSCI新興市場數據自1988年開始,上證A自1992年開始

就行業表現而言,金融和偏防禦型行業在利率倒掛前6個月到前3個月期間跑贏,但在利率將要倒掛時市場風格開始轉變,週期行業開始跑贏。倒掛後3到6個月行業表現則更趨於平衡(圖表11)。

圖表11:利率倒掛期間,週期行業跑贏,倒掛後3-6月行業表現更加平衡

資料來源:Refinitiv, 中金公司研究部

在這一輪週期下,我們認爲未來兩三個月內美國通脹仍是核心矛盾。在通脹得到顯著緩解或者拐點出現前,股市短期內可能仍延續波動。基準情形下,我們預計通脹拐點可能於年中或三季度初期附近出現,而下半年美股尤其納斯達克可能仍有表現機會。

圖表12:利率倒掛期間,不同市場正收益佔比

資料來源:Refinitiv, 中金公司研究部 *MSCI新興市場數據自1988年開始,上證A自1992年開始

圖表13:利率倒掛期間,美國不同行業正收益佔比

資料來源:Refinitiv, 中金公司研究部