去年的賽道,非新能源莫屬,而説到其中最熱的細分賽道,鋰電池又是佼佼者。

有鋰走遍天下,也是那個時候喊出來的。

賺錢效應如何?

看看最新公佈的鋰電材料龍頭--贛鋒鋰業的業績就知道了。

2021年,贛鋒實現總營收111.62億元,同比增長102.06%;淨利潤54.17億元,同比增長409.27%;實現歸屬於上市公司股東的淨利潤52.28億元,同比增長410.25%;基本每股收益為3.73元;平均淨資產收益率ROE為27.37%。

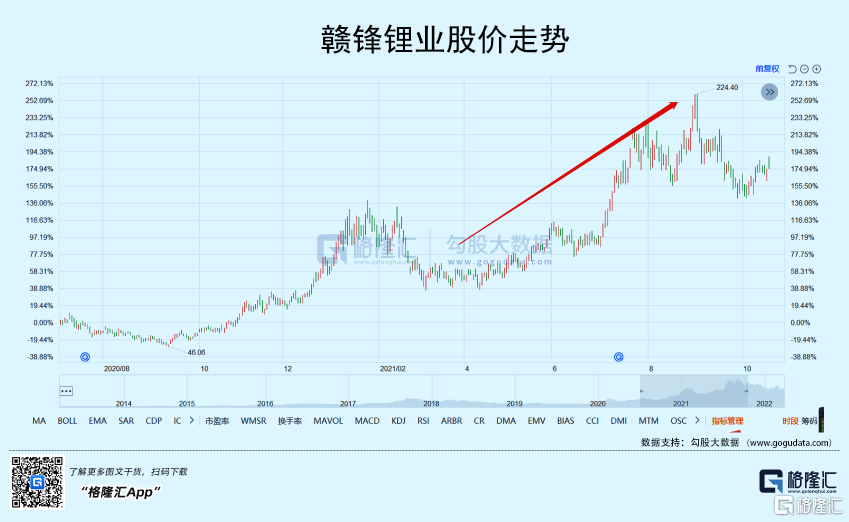

去年電動車這麼火,業績高增長是肯定的,亮點在於淨利潤的同比增幅高到4倍,大幅超越營收增長,顯示過去一年,贛鋒的盈利能力有了很大的飛躍。如此賺錢,也難怪股價漲上天。

2021年4月開始,在跟隨大盤進行1個月左右的修整後,贛鋒的股價從86塊一路上漲到8月底的224塊,4個多月,漲幅高達160%,甚至超過寧德時代,成為那段時間最為耀眼的鋰電概念股之一。

但是,今天的行情卻並沒有送來掌聲,在高開後,很快步入跌勢,並一路走低,最終收跌3.09%。

不但贛鋒,整個鋰電板塊都在下挫,科達製造跌停,盛新鋰能跌6%,藏格礦業、西藏珠峯、鹽湖股份、西部礦業跌逾5%,西藏城投、西藏礦業、天齊鋰業跌逾4%。

其實,伴隨着國家一系列的限價政策,下游終端客户的成本壓力,有鋰走遍天下這句話,很可能在2022年出現崩塌,成為最大的新能源風險。

01

看鋰價吃飯

贛鋒能夠獲得亮麗的業績,股價瘋狂受追捧,原因很多,但歸根結底,就是兩條,下游需求火熱導致產品供不應求,坐吃漲價紅利。

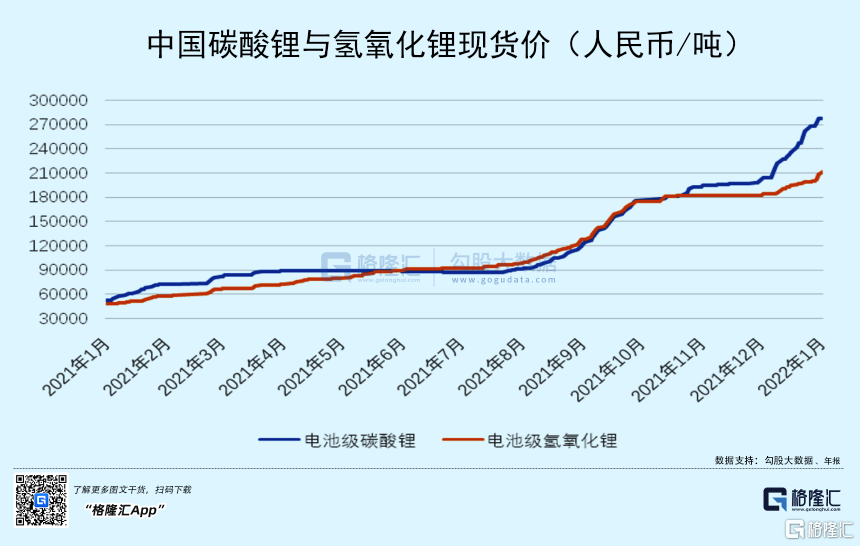

作為鋰電池最重要的原材料之一,碳酸鋰/氫氧化鋰的價格從2020年中期起就出現了週期反轉,2021年由於疫情加劇供應鏈緊張,以及電動車需求的井噴,漲價現象更加嚴重。

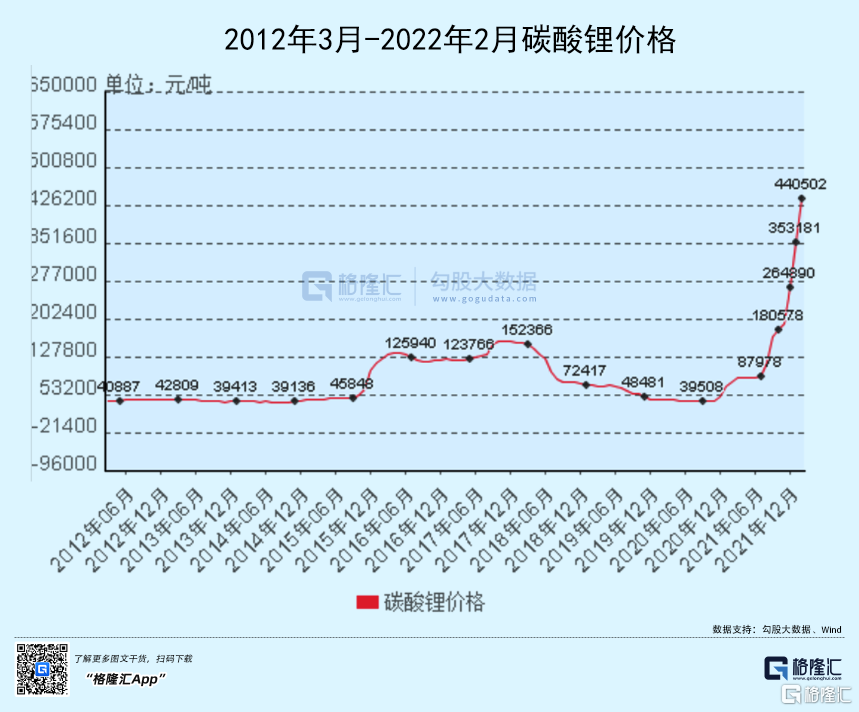

以碳酸鋰為例,2020年6月,價格還不到4萬/噸,一年之後的21年6月,價格已經翻了一倍多,接近9萬/噸,但這也只不過是碳酸鋰價格瘋狂暴漲的開始。自此,碳酸鋰價格每個月都在刷新歷史記錄,10萬、20萬、30萬、40萬,這個月還達到了創紀錄的50萬一頓,可以説沒有最高,只要更高。

價格大漲的情況下,作為龍頭的贛鋒,自然是享盡利好,從營收利潤的大漲就可以看出來。而最為耀眼的財務指標,還得算毛利率的大幅提升,2021年毛利率為39.81%,較2020年同期接近翻倍,並已經恢復至2017年的高峯位置。

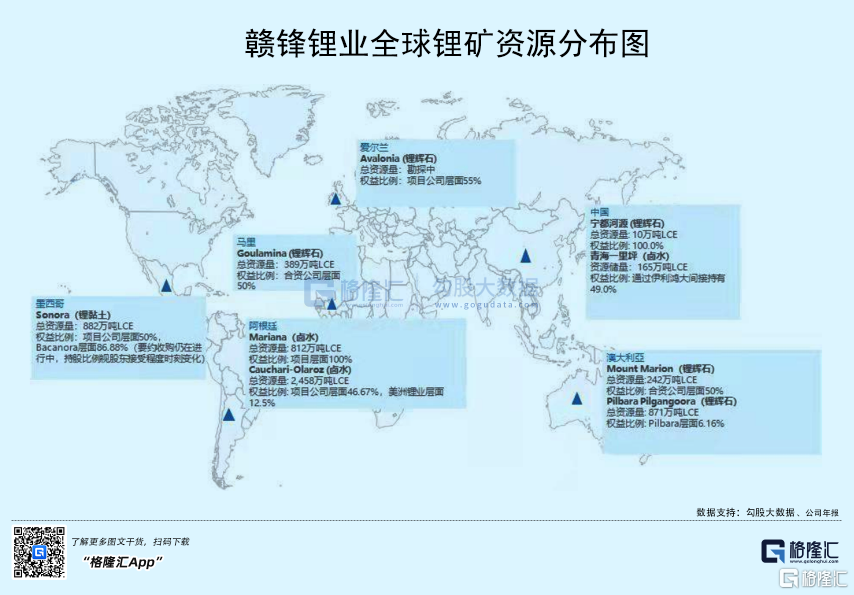

類似贛鋒這一類製造業,毛利率高,就是最強有力的盈利支撐。這一切,除了贛鋒自身的工藝、產能、客户羣優勢,還在於它多年來堅持佈局上游鋰礦原材料的動作,截止目前,贛鋒在澳大利亞、阿根廷都擁有多處鋰礦資源,這些資源,等同於油田對於油企,重要性不言而喻,成本控制、盈利能力、抗風險,都有賴於它們,毛利率的高低很大程度也取決於它們。

同樣的例子,在另外一家鋰材料巨頭--天齊身上,也有過體現。2012年,天齊斥巨資收購了澳大利亞泰利森鋰礦,獲得了全球品位最好的鋰輝石礦產資源過半數的股權。有了原材料打底,加上此後幾年遇上國內第一次電動車熱潮,天齊的毛利率從2012年的21%,一路飆升至2016年的71%,此後電動車行業集體下滑,天齊也步入週期下行,但毛利率卻沒有跌破40%,即使在行業低谷期的2020年,毛利率依舊有41%,即使對比現在的贛鋒,也高出不少。

和很多大宗資源商品一樣,鋰礦的價格也會週期性波動,這對於仰賴鋰礦作為上游原材料的製造業而言,如果沒有自家的鋰礦資源,抗風險能力就會弱很多,因為這類製造業,淨利潤率通常都是個位數,原材料一漲價,自己又無法向下遊轉嫁成本的時候,就會非常痛苦,甚至會出現虧損,這個現象,相信在過去一年很多製造業公司已經很有感觸。

可以説,贛鋒業績的爆紅,自有資源紅利在當中起了很大的作用。

02

鋰價還能漲嗎?

既然好業績來源於漲價,要想繼續維持高增長,鋰價能否繼續上漲就成了關鍵。

但問題在於,鋰價繼續上漲的動力已經趨弱,從最近國家政策的動作就可以看出一斑。

今年“兩會”期間,多名鋰電池企業、汽車企業負責人提出了建議或提案,對鋰、鈷等上游資源進行有效整合與管控,保證產業鏈發展安全;3月18日晚間工信部發布消息,為做好鋰資源產品保供穩價工作,促進新能源汽車和動力電池產業健康發展,工信部原材料工業司、裝備工業一司會同發改委價格司、市場監管總局價格監督檢查和反不正當競爭局分別於3月16日和17日組織召開鋰行業運行座談會、動力電池上游材料漲價問題座談會。

會議要求,產業鏈上下游企業要加強供需對接,協力形成長期、穩定的戰略協作關係,共同引導鋰鹽價格理性迴歸,加大力度保障市場供應,更好支撐我國新能源汽車等戰略性新興產業健康發展,並將着眼於滿足動力電池等生產需要,適度加快國內鋰、鎳資源的開發進度,打擊囤積居奇、哄抬物價等不正當競爭行為。

從中很明確地傳達出兩點信息,一是現在鋰鹽價格太高,有損整體產業鏈,二是存在不正當競爭行為,國家要出手干預。

實際上,鋰價過高,對下游的擠壓已經出現。最近,多家新能源車企都開始漲價,從車企的角度,這實屬無奈之舉,因為他們自己都很清楚,漲價會對銷量構成負面影響,尤其是消費力尚且低迷的現在,這也與國家需要促消費以提振經濟的初衷相悖;而不正當競爭行為的出現,則説明現在鋰價有多不靠譜。

另外,供應端方面,隨着疫情緩解、全球供應鏈恢復,不管是礦山還是鋰鹽,產能都在不斷釋放。以1-2年左右的擴產時間計算,現在已經到了陸續投產的時間點。

政策引導、供應釋放、不正當競爭造打擊,鋰價的高位回落,或許就在不遠處。

03

以史為鑑

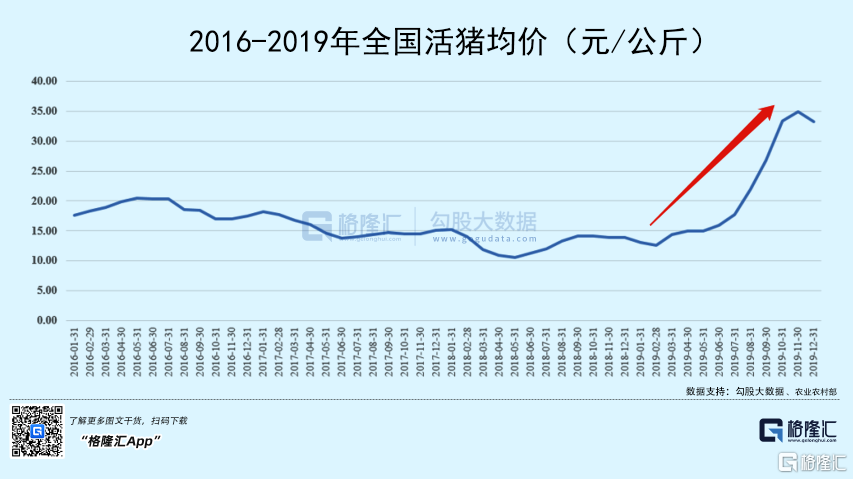

鋰鹽接下來的價格走勢,除了從2018-2019年高位回落可以有所啟示,還可以參考近年來豬價的走勢。

豬肉和鋰鹽是兩個不同的行業,差別很大,但也有共通點。除了豬肉和鋰鹽同屬生產性行業、週期性行業,非洲豬瘟所導致的豬價飛漲,和去年的鋰鹽價格也有幾分類似。

在非洲豬瘟之前,豬肉正按照常規的週期演變,但豬瘟一來,週期性隨即被嚴重擾亂。出於防疫需要,大量染疫的生豬被人道毀滅,不少養豬場被迫關閉整頓,這就導致豬肉供給大幅減少,但需求方面卻並未改變,因為豬肉是中國人最重要的肉類蛋白質來源,在國人的桌餐中佔據非常重要的地位,是最大的消費肉類。雖然其他肉類,如雞肉可以作為代替物,但飲食習慣、口感、烹調方式等方面的差異,使得雞肉很難完全替代豬肉。

換言之,消費者對豬肉的需求並沒有因為豬瘟的出現就有所減少,因此供需方面出現嚴重不配,導致豬肉價格飛漲,高峯期超過30元一斤,比平常價格高出近2倍。

菜籃子是最重要的民生,雖然國家做了很多措施去平抑豬肉價格,甚至釋放戰略性儲備,對養豬行業出台大量的扶持政策,包括行政審批、資金、市場機制、供地等方面,但由於非洲豬瘟造成的供給缺口實在太大,豬肉生產週期又較長,從母豬繁育、仔豬出生、成長,一直到生豬出欄,要經過18個月或以上,高豬價並沒有在短期內扭轉。

豬價的高企,使得不少有實力的養豬企業賺到盤滿缽滿,龍頭牧原2019年的營收同比增長了51%,達到202億,但淨利潤暴漲了1075%,達到63億,毛利率從2018年的9%漲至35%,淨利率從4%飛漲至31%。

高企的利潤,吸引了多方資本爭相進入養豬行業,不僅是豬企本身,還有不少跨界的企業,包括不少地產商,大家都在不斷地圈地、建豬場、養豬。以牧原為例,2018年公司出欄量為1100萬,到2021年,產能已經飆升至7000萬頭,另外還有3000萬頭的規劃產能。

短短的兩年時間,如此的產能擴張,改變的正是豬肉的供需格局,大量擴產的結果,是等到供給集中釋放的時候,價格會快速回落。這種情況在2021年1月開始出現,並一路下跌,現在已經跌回非洲豬瘟前的水平。

價格暴跌的結果,是豬企紛紛陷入了增速下滑甚至虧損的境地,2021年,牧原淨利潤按年下滑超過70%。龍頭尚且如此艱難,那些矇眼狂奔的就更不用説了,還有把自己玩到了破產邊緣,例如天邦,不斷傳出資不抵債,要破產的傳聞。

如果把時間回撥到2019年,豬價在30塊上方的時候,沒有人會相信日後會有這麼一天,那個時候大家都在拼命搶佔產能高位,憧憬着日後賺大錢,就像鋰價飆漲的現在,大家滿腦子,還是新能源汽車的星辰大海,做的是全球瘋狂地搶資源,擴產能。在年報中,贛鋒説到,現在的產能是9萬噸,3年後的2025要擴產到30萬噸,未來還要擴到60萬噸。

但事實就是這麼殘酷,週期就是週期,有瘋狂的上漲,也會有慘烈的下跌,而當初有多瘋狂,日後就會有多慘烈。豬價後來的大跌,離不開豬企的瘋狂擴產,那鋰鹽產能的瘋狂擴產,結果又會不同嗎?

04

結語

歷史不斷地吿訴我們一個簡單的道理:一切皆週期,從未改變。

碳酸鋰過去一年的價格走勢,不管是下游需求,疫情擾亂供應鏈導致大量的供應缺口,還是復產、擴產的週期時間差,亦或是龍頭企業們瘋狂的擴產計劃,都隱約看到了當年豬肉價格變化時影子。

你可以説鋰鹽或許不會簡單地重複豬肉價格剛走過的路,因為下游的電動車還是一個成長性行業,不像豬肉消費那麼穩定,但這種預期,最終也很難抵擋市場的逐利本能,抵擋週期規律的作用。如果簡單粗暴地認為,下游有成長性,就可以不管瘋狂擴產的後果,那將是極其危險的行為。

如果再聽聽贛鋒老闆的怎麼説:

“碳酸鋰有20萬元/噸的昨天,也可能有4萬元/噸的明天。”

你或許會有別的看法,因為身為老闆,最瞭解這個行業變化的人,都這麼説,你意識到風險了嗎?