本文來自:原子智庫-騰訊新聞 文/方明 編輯/石東

俄烏戰爭爆發後,歐美等國對俄羅斯進行了制裁。在全球鎳產品佔據重要地位的俄鎳不能供給市場,給市場帶來了較大壓力。在投機者瘋狂操縱之下,3月7-8日,倫敦LME鎳價大漲,最高漲至101365美元/噸,出現了多逼空的典型操作,給進行鎳套期保值的青山控股帶來了重大壓力,有可能導致重大損失。自2020年4月20日原油寶事件以來,這是中國境外系列套期保值重大損失後的又一典型事件。

西財全球金融戰略實驗室主任、首席研究員方明認為,倫鎳價格嚴重不正常,足以證明事件背後有明顯的人為操縱因素。他表示,投機對於金融市場不可或缺,但投機操縱市場則必然破壞金融市場秩序,金融市場尤其是衍生品市場本身是零和遊戲,越是衍生品,越是複雜的衍生品,由於其保證金交易的特點,越容易被操縱。方明分析了在此次事件中,中國企業青山控股操作中存在的主要問題,以及中國企業歷年在國外衍生品套期保值業務方面造成鉅額虧損的主要原因。在事件背後,加強對衍生品的風險防範已經刻不容緩。

正文

誰能操縱國際市場鎳價?

2022年3月7日,倫敦金屬交易所(LME)鎳價放量大漲,從29770美元/噸開盤價上升到55000美元/噸的最高價,收盤價為50300美元/噸。3月8日,LME鎳價再度大幅上漲,最高上漲到101365美元/噸。3月8日晚,LME暫停交易,並取消了所有在倫敦時間8日凌晨0點或之後在場外交易和LME select電子交易系統執行的鎳交易。

如果説倫鎳達到5萬美元/噸還能理解的話,那邊,其在下一個交易日超過10萬美元/噸就必然是市場操縱了。這可以從倫鎳價格從2001年3月以來的歷史價格走勢得到驗證。在2007年5月4日,隨着需求的上升和美元的下跌,倫鎳曾達到51100美元/噸。受全球金融風暴的影響,鎳價在2008年12月3日達到9202美元/噸的低點後,隨全球金融風險影響緩解在2011年2月18日上升至29100美元/噸的高點,然後受美聯儲退出定量寬鬆貨幣並加息和美元大幅上漲的影響持續回落至2016年2月11日7580美元/噸的低點。受經濟下行壓力加大的影響,鎳價在2019年9月4日反彈至18090美元/噸的高點,又因新冠疫情爆發在2020年3月23日降至10915美元/噸的低點,然後開始逐步反彈,2021年2月24日已達19865美元/噸,隨後小幅回落至2021年4月20日的15980美元/噸,然後隨着疫情恐怖情緒的緩解和經濟的逐步恢復開始了逐步上升,2022年3月4日達29130美元/噸(參見圖1)。

圖1:LME鎳收盤價的走勢(美元/噸) 資料來源:萬得和北京睿信科

事實上,和眾多商品期貨交易所交易的大宗商品一樣,鎳不僅僅具有商品屬性,也具有極強的金融屬性。商品價格一般由供求關係決定,庫存也會在商品價格決定中發揮重要作用,壟斷方對供給的限制也會影響價格。隨着俄烏戰爭的爆發,隨之歐美等國對俄羅斯展開制裁,在全球鎳產品佔據重要地位的俄鎳不能供給市場,給市場帶來了較大壓力。同時,近一年來鎳產品庫存處於低位。這就為鎳價上漲和被投機操縱埋下了伏筆。

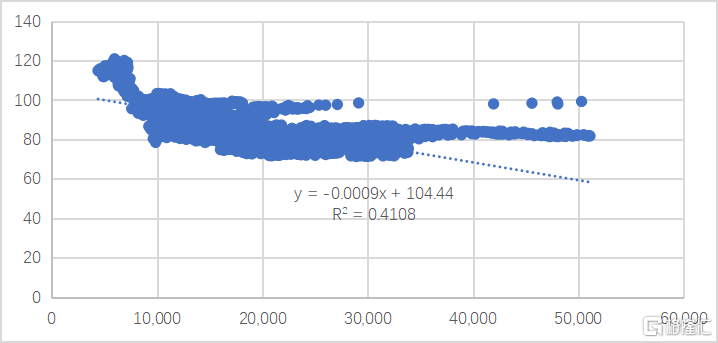

金融產品的價格通常由兩個要素決定:一是產品的定價基準美元的走勢,二是投機操縱。全球大宗商品的定價是美元,美元匯率走勢在很大程度上會影響價格走勢。鎳價和美元為負相關性,從2001年3月12日至2022年3月17日,兩者的相關係數為-0.641(參見圖2),同樣期限的ICE布油與美元的相關性為-0.7541,倫銅與美元的相關性為-0.6137。投機對於金融市場不可或缺,但投機操縱市場則必然破壞金融市場秩序,金融市場尤其是衍生品市場本身是零和遊戲,越是衍生品,越是複雜的衍生品,由於其保證金交易的特點,越容易被操縱。

圖2:倫鎳價格與美元指數的線性相關線趨勢 注:橫軸為鎳價,縱軸為美元指數 資料來源:萬得和北京睿信科

青山控股的遺憾

金融市場的投機操縱除了操縱方外,還有被操縱方。青山控股不幸就成為了被操縱方。

對於青山控股的鎳產量有三種説法:一是根據公開信息得來的,青山控股2021年的鎳產量為33萬噸,佔全球產量的12.2%。二是結合美國地質調查局和青山集團自身披露的數據可知,2021年全球礦山鎳產量達270萬噸,其中青山集團的產量就達60萬噸,在全球佔比約22%。三是根據青山控股披露,其2021年的鎳產量達到60萬噸,2022年要達到85萬噸,2023年將躍升至110萬噸。第二三種説法比較一致。總的來説,説青山控股具有強大的鎳生產能力,被稱之為“鎳王”當之無愧。

根據有關媒體猜測,青山控股在印度尼西亞的鎳生產成本低於每噸10000美元,也有的説每噸成本在8000美元左右,按其套期保值的賣空價格每噸20000美元。青山控股每噸鎳的利潤至少在10000美元。對於每年產量在30-60萬噸的青山控股而言,其鎳產品的相關年利潤可高達30-60億美元。20000美元/噸的鎳價,較2021年的18452美元/噸的均價高出1548美元,賣空進行套期保值對青山控股而是有利的。不過,自2022年1月3日以來,LME鎳價持續超過20000美元/噸,2月24日俄烏戰爭爆發之後,已超過24000美元/噸。在此之間,青山控股沒有進行止損操作,其對鎳價走勢的判斷出現了較大的失誤,並認為鎳價的上漲勢頭會消退。更為要命的是,青山控股生產的是高冰鎳等產品,LME要求交易的為電解鎳,這意味着產生了交割品的錯配。

3月8日晚,LME暫停當天所有鎳交易並且推遲9號即將交割的所有現貨。利用這個有利情況,青山集團開始使用大量的高冰鎳置換國內的金屬鎳板以備進行交割,在一定程度上緩解了壓力。

此外,外資金融機構也在其中承擔了重要角色。據彭博社消息,摩根大通、法國巴黎銀行、渣打銀行、大華銀行以及中國建銀國際、工銀標準等10家銀行及經紀商全部涉入其中。此外,摩根大通還提供5萬噸鎳空單給青山控股,以致青山控股欠了摩根大通約10億美元的保證金。

3月15日,青山控股發佈了重要聲明,內容如下:青山集團已經與由期貨銀行債權人組成的銀團達成了一項靜默協議。在靜默期內,青山和銀團將積極協商落實備用、有擔保的流動性授信,主要用於青山的鎳持倉保證金及結算需求。在靜默期內,各參團期貨銀行同意不對青山的持倉進行平倉,或對已有持倉要求增加保證金。作為協議的重要組成部分,青山集團應隨着異常市場條件的消除,以合理有序的方式減少其現有持倉。

倫敦金屬交易所應對妥善

與“原油寶”事件中芝加哥商品交易所的疑似欺詐不同,此次倫敦金屬交易所的應對是比較合理的。

倫敦金屬交易所面對3月7-8日的異常情況,在研究了俄烏局勢的市場影響以及近期多種基本金屬的低庫存環境後,宣佈了規則調整。會員及其客户禁止在任何LME執行地點以超過相關金屬前一天現貨官方價1%的價格下達鋁、鋁合金、鈷、銅、鉛、北美特種鋁合金、鎳、錫和鋅的明日/次日套利指令。在不得已的情況下,對於在3月9日或之後進入交割日的這些金屬的空頭頭寸,如果無法履行交割義務,和/或無法以不超過相關金屬前一日現貨官方價1%的現貨溢價水平借入金屬,交易所可將它們的交割遞延。

3月8日晚至15日,倫敦LME暫停了鎳的交易。3月14日,倫敦LME發佈公吿稱,鎳合約將從倫敦時間16日早上8點開始恢復交易,並從3月15日起設置適用於所有基本金屬的漲跌停板,漲停板初始幅度為5%。倫敦金屬交易所表示,在廣泛報道大量空頭頭寸的背景下(主要來自場外交易市場),疊加上地緣政治新聞和金屬庫存低的背景環境,該金屬交易所得出結論,“8日鎳市場出現了無序的市場狀況”。此外,LME發佈2022年第73號公吿,表示在倫敦時間3月17日8點開盤交易時,鎳期貨的漲跌停板幅度調整為8%,以3月16日的價格作為基準。根據此前LME的表態,後續隨市場形勢趨於正常化,鎳期貨的漲跌停板幅度將擴大至15%。此次,國際期貨交易一般沒有漲跌停板制度。

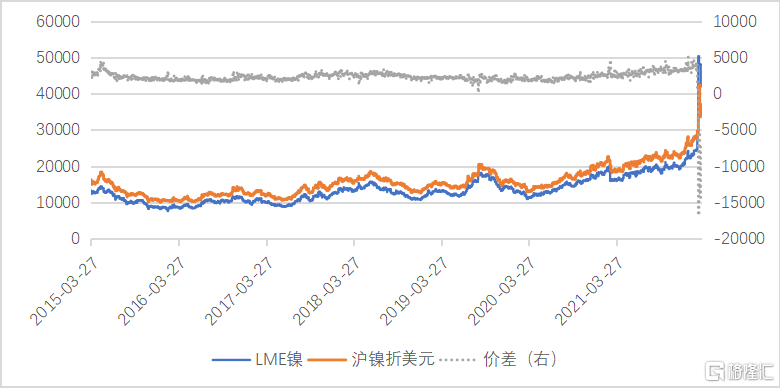

遺憾的是,青山控股沒有利用滬鎳進行套期保持操作,滬鎳似乎沒有很好地發揮企業套期保值的功能。上海期貨交易所在2015年3月27日推出了滬鎳期貨產品,但滬鎳與倫鎳在價格上存在着顯著的差異。從2015年3月27日至2022年3月4日,滬鎳價格顯著高於倫鎳,2022年1月24日滬鎳高於倫鎳5041美元/噸。3月4日,兩者價差大幅收縮至494美元/噸,3月7日出現了高達16913美元/噸的價差倒掛,8日倒掛11825美元/噸,但這些都是以收盤價計算的(參見圖3)。

圖3:滬鎳折美元與lME鎳價格的比較(美元/噸) 資料來源:萬得和北京睿信科

國外套期保值業務風險重重

在青山控股之前,我國企業在場外金融衍生品套期保值已經有眾多的風險事件,產生了較大的損失,其背後的原因值得深思。

國外衍生品套期保值已造成巨大損失。我國企業在利用國外金融衍生市場轉移風險的同時,也有意識或無意識地用來進行投機,不斷暴露出鉅額損失。1997年,株冶在倫敦金屬交易所大量賣空鋅期貨虧損達1.758億美元;2004年,中航油賣出石油看漲期權的場外投機交易損失5.54億美元;2005年,國儲在期銅交易中建立超額空頭,又豪賭賣出看漲期權虧損1.26億美元(9.2億元);2008年,隨着國際油價和商品價格大幅上漲,國航、東航、上航、深南電通過場外期權交易,與國際銀行在場外期權市場進行累計期權的套期保值,由於收益和風險不對稱,在次貸危機爆發後的全球商品暴跌中鉅額虧損,如國航當年公允損失68億元,東航當年公允損失62億元,中國遠洋在遠期運費協議中虧損約54億元,江西銅業在銅套期保值損失約13.63億元;2018年,中石化旗下的聯合石化原油套期保值損失46.5億元(參見表1)。這些重大虧損事件主要發生在場外金融衍生品市場,導致的損失超過321億元,但仍然是冰山一角。據估計,我國企業國外衍生品套期保值總損失可能達1500-3000億元。

表1:我國企業投資國外商品衍生品市場出現的重大虧損事件 資料來源:在“我國企業海外衍生市場投資風險成因及控制措施淺析”一文整理基礎上進一步整理。

損失有三方面原因。

首先,投資者內因。

第一,對產品瞭解不充分。企業對國外套期保值的極端風險情況瞭解不夠,有時把敞口非常大的投資組合當作了套期保值,將套期保值做成了投機,或者存在着生產產品與交割產品的錯配。

第二,風險控制能力較弱。對於企業而言,通常一個交易員膽大妄為的操作行為就會導致鉅額損失,其實是風險控制能力不足的問題。一是交易員的決策權限與監管不足;二是對交易員的交易行為中涉及到的合同監管不足;三是對交易員資金往來系統跟蹤不足;四是對交易員可能面臨的市場鉅變認知不足。

第三,視野侷限膽大妄為。企業僱傭的交易員大都有留學和跨國公司工作的經歷,並且都取得過一定的成績,但通常沒有經歷過經濟週期或者金融危機期間金融市場的巨大變化,缺乏必要的宏觀視野。同時,對於過往的經歷過度自信,將套期保值做成了對賭,違背了套期保值的基本交易規則。

第四,盲目信任防範意識不足。除了存在着內外合謀的金融犯罪外,套期保值鉅額損失的企業與交易員通常未能充分認識到國際銀行和交易員的唯利是圖,常常踩上對方精心佈置的陷阱。企業常有着對國際銀行的盲目信任。

其次,市場外因。

第一,市場的不可預測性。金融衍生品除了複雜的結構外,還常與有關產品的價格直接掛鈎,而金融市場的價格通常具有不可預測性。國內企業在套期保值時,通常認為歷史上沒有出現或者很少出現的基本上不會出現,完全忽略了小概率事件出現後的災難性後果。

第二,國際投機者的圍獵。國際銀行和交易員在彬彬有禮的外表下,是為了自己利益或獎金的嗜血者,常常對中資企業進行圍獵。有些參與圍獵者不乏是企業交易員過去的同事或朋友。

第三,國際交易所的圍獵。不管是在場外市場還是在交易所市場,對於有着固定傾向的投機者,通常都會成為圍獵的對象。國際交易所的圍獵當然是對自身形象的打擊,但有時也自甘下流。如“原油寶”事件背後芝加哥商品交易所之前15日修訂的原油價格報價規則就是典型的例子。

最後,監管因素。

第一,金融衍生產品監管限制嚴格,但實際監管效果不佳。為了防範風險,我國監管部門對跨境金融衍生品交易持謹慎態度,相關事項屬於資本項目可兑換程度較低的項目。

第二,針對金融衍生品缺乏統一、專職的審批和監管機構。國有企業境外衍生品套期保值有國資委審批,但後期監管主要由企業自主上報,缺乏專職的監管機構跟蹤其合同和操作方向。銀保監會(原銀監會和保監會)與證監會對於國內金融機構和金融市場進行分類監管,對於場外金融衍生品也是分類監管,對於境內外跨境和跨金融市場的穿透式產品監管乏力。

第三,缺乏必要的跨市場和跨機構的跟蹤監管系統。目前監管機構對於場外金融衍生品市場的監管仍然多屬於報送模式,這種報送模式必然導致信息滯後和監管滯後。

第四,缺乏必要的金融衍生品監管能力。金融衍生品本身比較複雜,場外金融衍生品較交易所衍生品更為複雜,分散在國資委、外匯局、銀保監會和證監會的衍生品監管通常難以形成合力,也難以形成有效的監管能力。

第五,對監管對象、衍生品業務範圍監管不充分。對於中央國有企業監管多,對地方國有企業的監管相對較少,對境外國企的監管仍然不充分。對企業監管相對較多,但覆蓋面仍然有限,如至少應對國有企業和上市公司進行監管。對大型民營企業境外衍生品套期保值的監管存在着缺失。

對衍生品的風險防範已刻不容緩

國外套期保值產生重大風險的案例一再重複出現,衍生品還可能產生金融系統性風險,因此,除了充分發揮國內衍生品市場的作用外,有必要提升對衍生品市場風險的系統性認識和完善對衍生品的監管制度。

第一,提升認識的思維層次。不能用簡單的平面思維來對待衍生品及其對外開放,而是應用更高層次的系統思維來對待衍生品市場的開放和發展。

第二,確立系統性思維和生態系統思維。在充分認識衍生品與一般金融產品差異的基礎上,對衍生品市場的發展、監管和對外開放的系統性風險防範中應該有系統性思維,同時也要從發展的角度確立生態系統思維。系統性思維是指要明確衍生品發展的基礎資產的市場環境,要了解衍生品跨區域、跨市場、跨品種和跨境的複雜結構,要了解衍生品可以多層嵌套的複雜結構,要了解衍生品的槓桿特性與金融市場和經濟的相關性,要了解資本賬户開放後衍生品對於系統性風險的重要影響。生態系統思維是指要培養衍生品市場發展、監管和對外開放的生態環境,不要為開放而開放,要建設市場基礎設施,要有良好的規章制度,要有可以自組織發展的市場主體,要有自律性的行業組織,要有穿透性和系統性的監管組織,要有支持動態監管的信息系統和分析能力。

第三,樹立充分的風險防範意識。不管是從監管者、投資者和產品開發者而言,都要充分認識到金融衍生品與一般的金融產品不一樣,其具有風險放大的根本特徵。對於監管者而言,一定要認識到金融衍生品的開放是金融開放最需要謹慎的領域,不要把金融衍生品市場開放等同於一般金融產品市場的開放,尤其要充分認識到國際投機資金大規模衝擊下可能出現的系統性風險;對於投資者而言,必須要充分認識到自身投資產品背後是否存在着衍生品關聯,是否存在着未知的不可測的風險,以及是否存在着小概率事件發生的可能性。