本文來自格隆匯專欄:中金研究 作者: 董霽旋 郭朝輝

摘要

有色金屬季度更新:有色金屬市場預期差從“碳中和”轉向“供給衝擊”,鋁、鋅成為首選

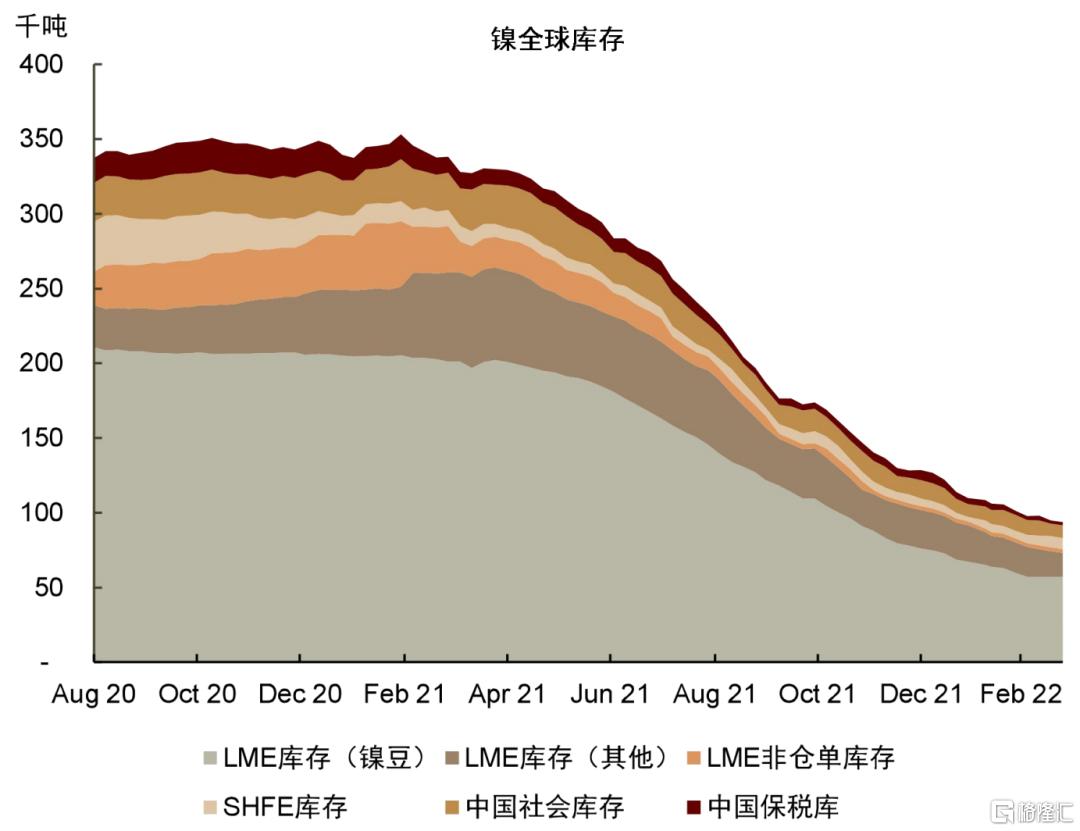

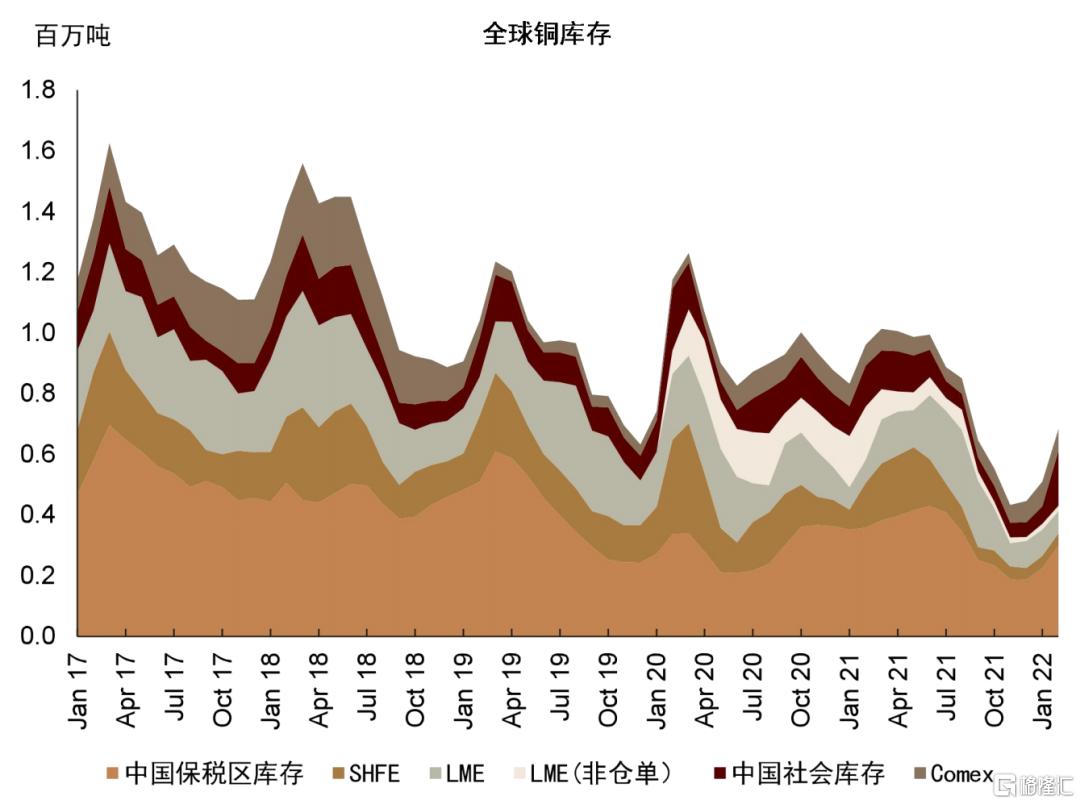

1)在2021年11月《大宗商品2022年度展望:損有餘,補不足,再均衡》中,我們認為2021年大宗商品價格普漲反映的是疫情後發達經濟體和新興經濟體恢復異步造成的供需錯配,長期上游資本、產能自律和疫情後財政擴張之間的矛盾,其中有色金屬表現優於其他品種一方面是需求端受益於“綠色需求”增長,另一方面是2012年至今上游礦產開發低迷和供給側產能自律以及疫情以來的供應恢復較慢。截止2022年2月末,全球可統計的銅、鋁庫存僅為兩年前的60%和70%,鎳和錫的庫存僅為兩年前的30%,鉛和鋅的庫存相比兩年前略有上升。

2)2021年的展望中我們認為“碳中和”對供需的影響不同是品種之間強弱分化的主要原因,基本金屬由強到弱排序為:錫、鋁、鎳、銅、鋅、鉛,其中錫處於結構性牛市,2022年鋁供需缺口擴大,一級鎳仍有缺口、庫存可能續降但原生鎳會逐漸轉為過剩,銅持續緊平衡但銅礦供給持續修復,鋅、鉛並不受益於“綠色需求”因而基本面動能偏弱。截至目前,我們看到基本面演變邏輯大致與我們的判斷相符,當下市場對 “碳中和”之於不同金屬供需的影響已經充分定價,而俄烏事件、歐美持續的高通脹、中國疫情反覆可能持續影響大宗商品的供給、需求和全球貿易版圖,幾十年以來貿易全球化、金融自由化與工業發展的矛盾愈發凸顯。

3)本篇報吿我們更新了2022年基本金屬平衡表和價格預測。我們認為“碳中和”已被充分定價,“俄烏事件”風險溢價回落,但更持久的“供給衝擊”可能仍在延續併成為定價主要邏輯,根據基本面強弱我們對基本金屬的排序:鋁、鋅、錫、鎳、銅、鉛,其中鋁、鋅供需缺口擴大。我們看到全球疫情以來暫時的供給“干擾”似乎開始升級為更持久的“供給衝擊”,即貿易和結算版圖結構性改變以及供應鏈成本上升。“能源安全”和“能源價格”成為主要經濟體關注焦點,在優先級上開始高於“碳中和”。今年1月下旬以來商品市場價格隨着俄烏事件的發展而變化,在3月初風險溢價達到最高,並於3月中旬回吐大部分供給風險溢價,但我們認為相關制裁措施對全球貿易版圖的影響可能持續更久,尚未恢復的供應鏈面臨更大挑戰,關鍵材料局部供應鏈斷裂也可能造成潛在的需求破壞,疫情前就已經開始的“逆全球化”趨勢似乎難以逆轉,“供給衝擊”可能成為較長時間內商品價格定價的主要風險。本次平衡表更新中,我們調降了今年海外需求增速、調降了中國淨進口量、計入了歐洲潛在的鋁、鋅減產、調降了電池端對純鎳的消費並調升了鎳高温合金需求。更新後的平衡表顯示今年基本金屬大多仍有供需缺口,鋁、鋅供需缺口擴大,鉛轉為小幅過剩。總體上,我們認為在總需求出現“衰退”之前,基本金屬價格或將維持高位震盪,二季度鋁、鋅價格仍有可能突破前高。

► 鋁:歐洲、俄羅斯仍有減產風險,維持鋁供需缺口擴大的觀點不變,上調2022年鋁目標價至4,100美元/噸。

► 鋅:歐洲仍有減產風險,國內因原料供給約束精鋅產量可能增幅不及預期,上調2022年目標價至4,400美元/噸。

► 錫:錫礦供給約束仍然有效,但俄烏事件後,潛在的半導體行業供應鏈斷裂風險可能造成的需求破壞令人擔憂。

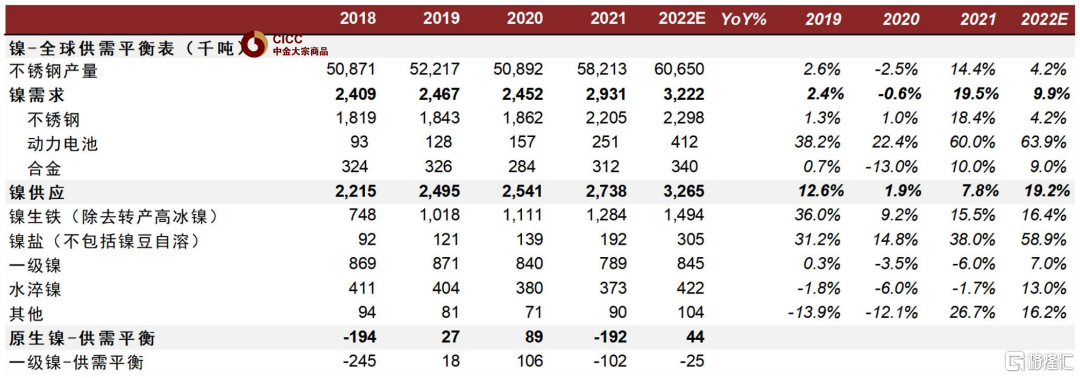

► 鎳:與去年展望中的觀點一樣,我們認為隨着新增二級鎳產能投產,原生鎳平衡將逐漸轉為過剩,而今年純鎳仍有缺口,庫存將維持低位。

► 銅:全球精煉銅從2021年的供需缺口恢復到緊平衡,基本面對應的銅價趨於下行,維持年均價9,100美元/噸的判斷,但需提示與俄羅斯相關的貿易變化仍有可能帶來上行風險,多年維持緊平衡的銅市場可能顯得尤為脆弱。

► 鉛:全球鉛精礦供給持續恢復、廢電池回收率上升為還原鉛和再生鉛冶煉廠產能利用率上升提供了基礎。隨着德國停產的冶煉廠預計在夏季恢復運營,精煉鉛過剩局面或將更加明朗,鉛鋅比價區間可能進一步下移。

正文

季度更新:有色金屬市場預期差從“碳中和”轉向“供給衝擊”

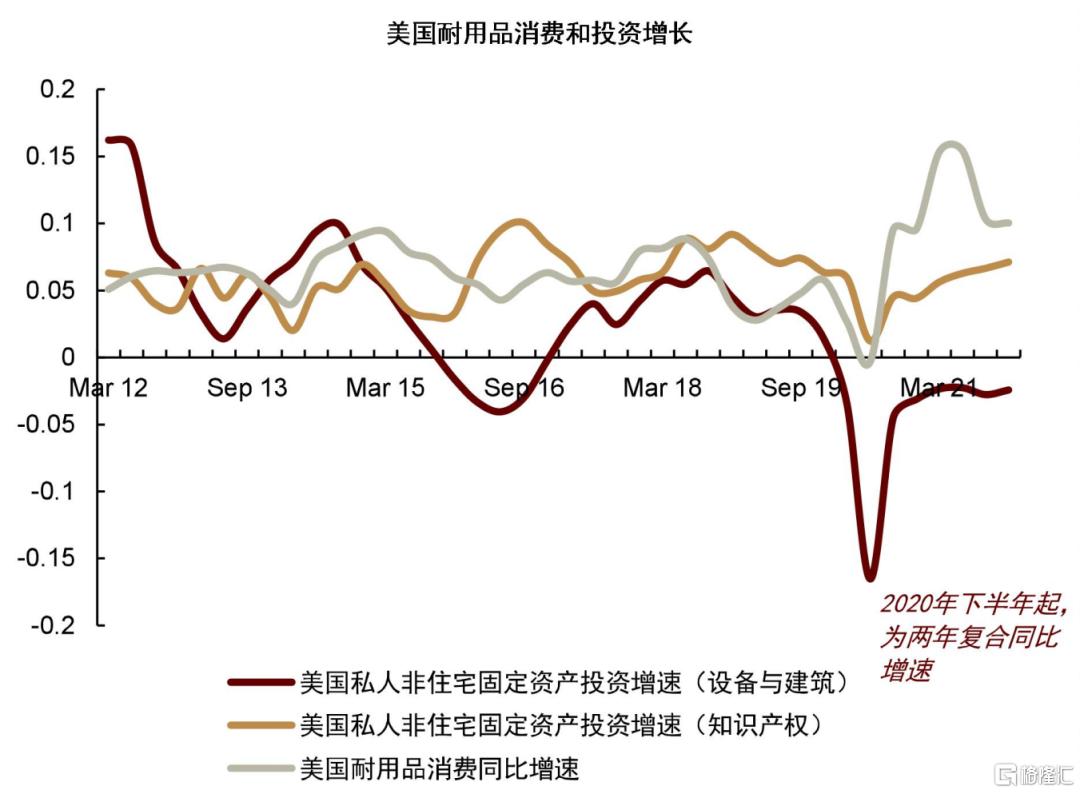

在2021年11月《大宗商品2022年度展望:損有餘,補不足,再均衡》中,我們認為2021年大宗商品價格普漲反映的是疫情後發達經濟體和新興經濟體恢復異步造成的供需錯配,長期上游資本/產能自律和疫情後財政擴張之間的矛盾。2020年疫情以來拉動商品價格上漲的主要動力之一美國個人耐用品消費在2021年中已經見頂,美國居民消費由“商品”轉向“服務”領域。企業層面,美國私人部門固定資產投資增速在2021年持續上升,但主要由知識產權投資拉動,而與大宗商品需求相關的實物投資尚未恢復到疫情前的水平(圖表2)。大宗商品有色金屬表現優於其他品種一方面是需求端受益於“綠色需求”增長,另一方面是2012年至今上游礦產開發低迷(圖表4)和供給側產能自律以及疫情以來的供應恢復較慢。截止2022年2月末,全球可統計的銅、鋁庫存僅為兩年前的60%和70%,鎳和錫的庫存僅為兩年前的30%,鉛和鋅的庫存相比兩年前略有上升(圖表5)。

具體到金屬品種,去年的展望中我們認為“碳中和”對供需的影響是品種之間強弱分化的主要邏輯(圖表1),基本金屬由強到弱排序為:錫、鋁、鎳、銅、鋅、鉛,其中錫處於結構性牛市,鋁是基本金屬中唯一一個在2022年供需缺口擴大的品種,一級鎳仍有缺口、庫存可能續降但原生鎳會逐漸轉為過剩,銅持續緊平衡但銅礦供給持續修復,鋅、鉛並不受益於“綠色需求”因而基本面動能偏弱。截至目前,我們看到基本面演變邏輯大致與我們的判斷相符,當下市場已經對“碳中和”之於不同金屬供需的影響充分定價,但俄烏事件、歐美持續的高通脹、中國疫情反覆持續影響了大宗商品的供給、需求和全球貿易版圖,幾十年以來貿易全球化、金融自由化與工業發展的矛盾愈發凸顯。

圖表1:“碳中和”相關需求佔不同商品總需求比例

資料來源:SMM,SolarZoom,鑫欏資訊,中金公司研究部

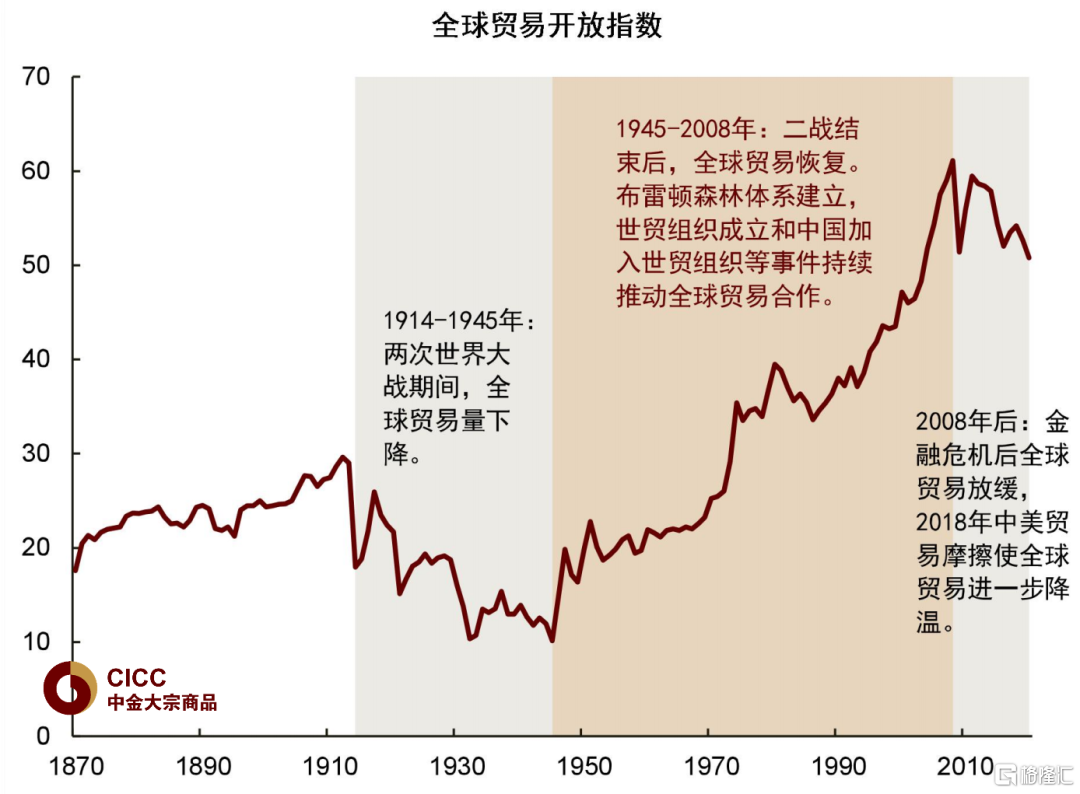

2022年,我們看到疫情以來全球商品暫時的供給“干擾”似乎開始升級為更持久的“供給衝擊”,即貿易和結算版圖結構性改變以及供應鏈成本上升。“能源安全”和“能源價格”成為主要經濟體關注焦點,在優先級上開始高於“碳中和”。需求側,海外持續的高通脹致使全年經濟增速預被測下調[1],中國“穩增長”政策正在發力但疫情反覆仍然是短期掣肘因素。今年1月下旬以來,我們注意到商品市場價格隨着俄烏事件的發展而變化,在3月初風險溢價達到最高,並於3月中旬回吐大部分供給風險溢價,但我們認為相關制裁措施對全球貿易版圖的影響可能持續更久,尚未恢復的供應鏈面臨更大挑戰,關鍵材料局部供應鏈斷裂也可能造成潛在的需求破壞,疫情前就已經開始的“逆全球化”趨勢似乎難以逆轉(圖表3),“供給衝擊”可能成為較長時間內商品價格定價的主要風險。

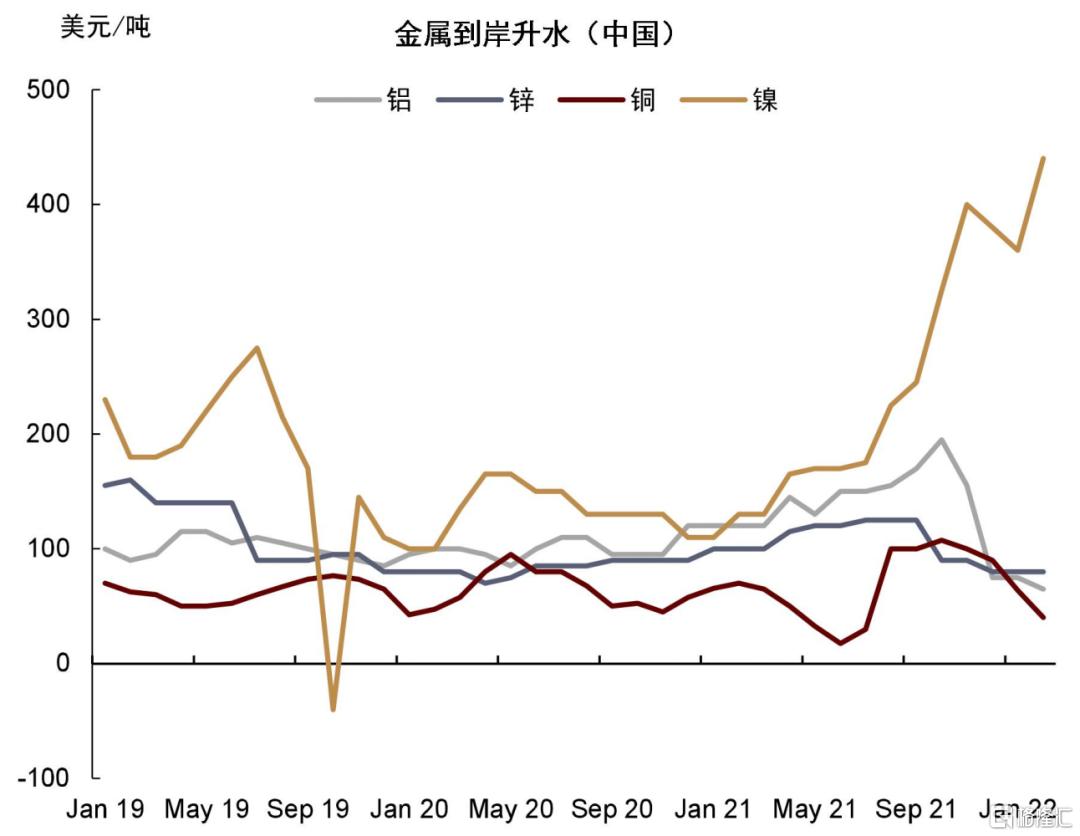

本次平衡表更新中,我們調降了今年海外需求增速、調降了中國淨進口量、計入了歐洲潛在的鋁、鋅減產、調降了電池端對純鎳的消費並調升了鎳高温合金需求,基本金屬大多表現為供需缺口或小幅過剩,也就是説今年低庫存的現象大概率不會緩解。考慮到低庫存水平、再度上升的供給衝擊、貿易流重構帶來的成本上升和局部短缺的可能性,根據基本面強弱我們對基本金屬的排序為:鋁、鋅、錫、鎳、銅、鉛。更新後的平衡表顯示今年基本金屬大多仍有供需缺口,鋁、鋅全球平衡較2021年缺口擴大,鉛轉為小幅過剩。總體上,我們認為在總需求出現“衰退”之前,基本金屬價格或將維持高位震盪,二季度鋁、鋅價格仍有可能突破前高。此外,由於國內能源成本、運輸成本和貿易成本相比海外都更低,國內金屬價格不具備超越海外價格漲幅的基礎,因此我們推測今年大部分時間進口盈利窗口或將關閉,相應金屬進口量較為有限,國內庫存可能處於歷史同期區間下沿。

► 鋁:維持鋁供需缺口擴大的觀點不變,此外,歐洲、俄羅斯仍有減產風險,我們上調2022年鋁目標價至4,100美元/噸(LME現貨結算價)。

► 鋅:我們認為歐洲仍有減產風險,而國內精煉鋅產量可能因原料供給問題存在增幅不及預期的風險。我們上調2022年鋅目標價至4,400美元/噸(LME現貨結算價)。

► 錫:我們仍然認為錫處於結構性牛市,但今年錫的價格漲幅排序靠後的原因一方面是錫受到俄羅斯供給影響相對有限,另一方面錫的下游需求行業集中度較高,假若主要下游電子行業因供應鏈斷裂而發生減產,對於錫將是不小的需求破壞風險。

► 鎳:與去年展望中的觀點一樣,我們認為今年全球純鎳仍然緊缺,庫存將維持低位,但基本面的拐點可能越來越近,需注意隨着印尼更多的高冰鎳、MHP投產並運回國內,下游硫酸鎳廠商鎳豆使用比例降低時,純鎳庫存去庫幅度或將趨緩,基本面邊際轉松。

► 銅:觀點不變,隨着全球銅礦供應持續恢復,去年的銅供需缺口恢復至緊平衡,基本面對應的銅價趨於下行,維持年均價9,100美元/噸的判斷,但需提示與俄羅斯相關的貿易變化仍有可能帶來上行風險,多年維持緊平衡的銅市場可能顯得尤為脆弱。

► 鉛:我們認為全球鉛精礦供給持續恢復、報廢電池回收率上升為還原鉛和再生鉛冶煉廠產能利用率上升提供了基礎。隨着歐洲停產的冶煉廠在夏季恢復,精煉鉛過剩局面或將更加明朗,鉛鋅比價區間可能進一步下移。

圖表2:美國耐用品消費和實物投資增速趨緩

資料來源:彭博資訊,萬得資訊,中金公司研究部

圖表3:“逆全球化”趨勢持續

資料來源:萬得資訊,中金公司研究部

圖表4:儘管盈利改善,全球礦產資本開支持續低迷

資料來源:彭博資訊,中金公司研究部

圖表5:有色金屬庫存:銅、鋁、鎳、錫降幅較大

資料來源:LME,SHFE,SMM,中金公司研究部

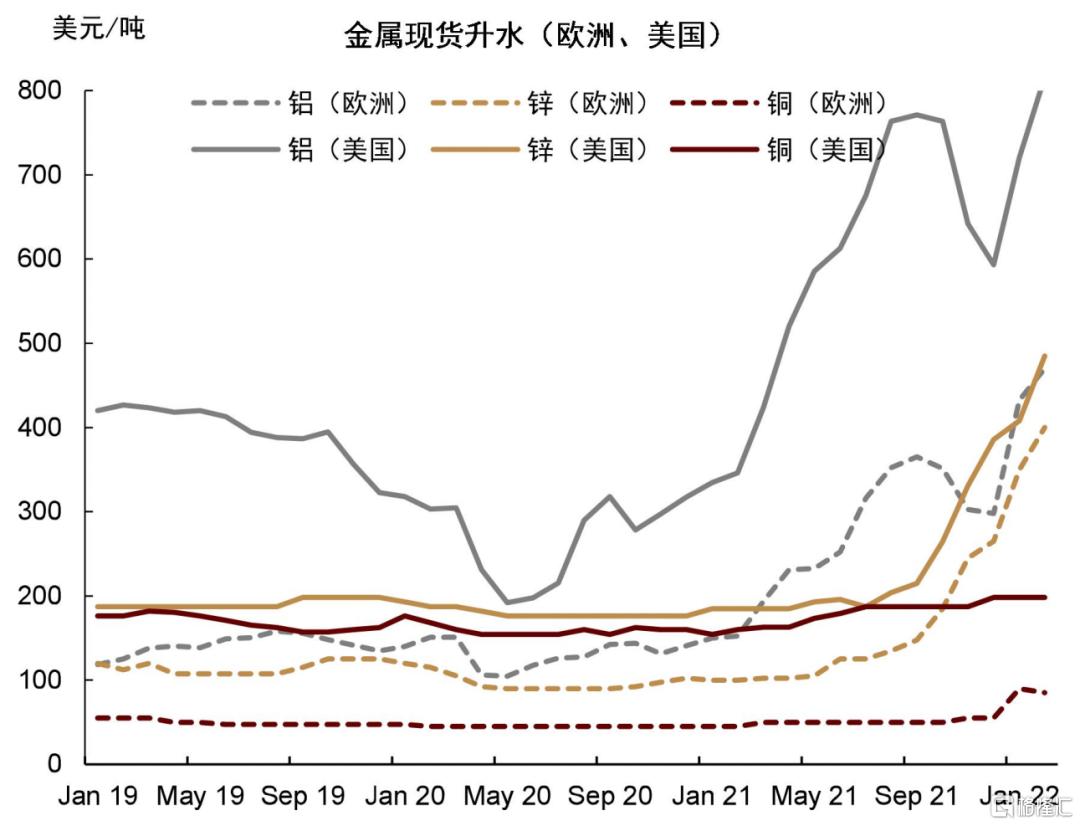

圖表6:海外現貨升水:鋁、鋅走高,銅維持低位

資料來源:萬得資訊,中金公司研究部

圖表7:中國到岸現貨升水:銅、鋁、鋅趨於下行

資料來源:萬得資訊,中金公司研究部

鋁:全球供需缺口擴大,行業成本上升,減產風險仍存

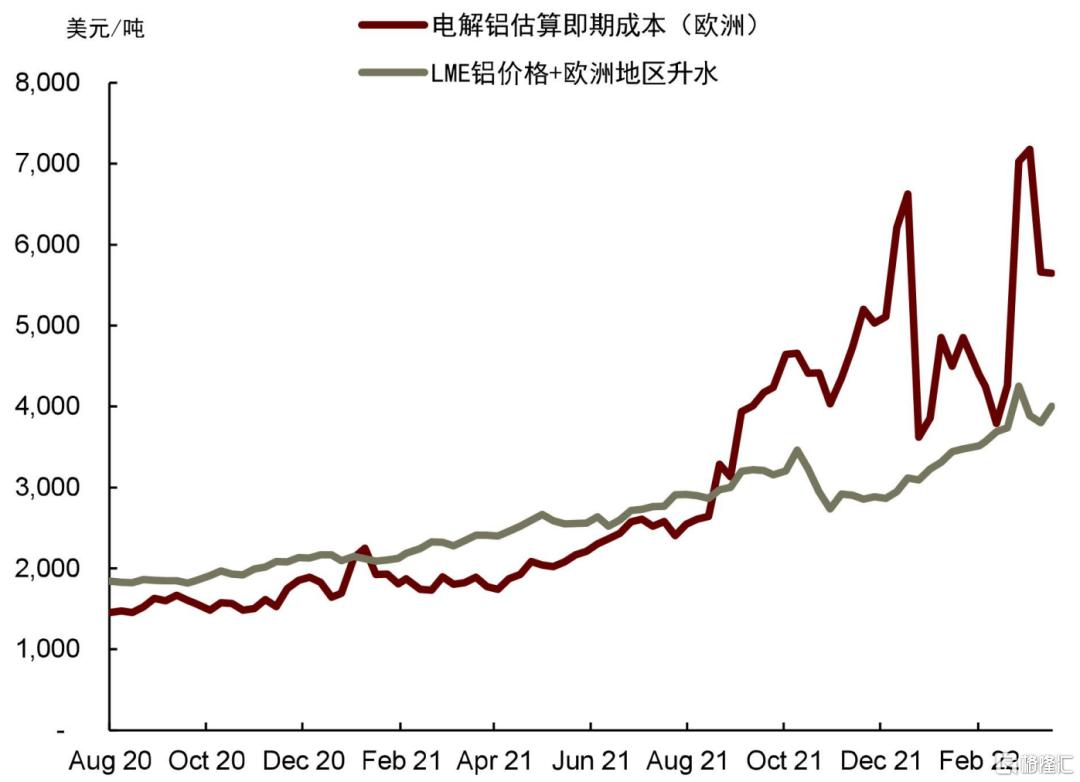

由於冶煉一噸電解鋁需耗電13,500-15,000度、消耗1.9~2噸氧化鋁,電費和氧化鋁成本在電解鋁成本中各佔40%-50%,電解鋁行業的碳排放與其發電來源密切相關。根據我們的統計,全球電解鋁產能中約61%主要使用化石能源,24%使用可再生能源,其餘15%產能混合使用化石能源和可再生能源。2021年由於化石能源成本上升,全球電解鋁產能90%分位現金成本同比上升25%至2,100美元/噸,2022年由於化石能源價格繼續上升以及氧化鋁價格上升,我們認為電解鋁行業現金成本將進一步抬升。同時,由於歐洲現貨天然氣和電價上漲,2021年的電解鋁行業成本曲線中,歐洲產能普遍右移,成為邊際生產者。

首先,在2021年11月的展望中,我們指出鋁是基本金屬中唯一一個供需缺口擴大的品種,並提示歐洲高電價下鋁廠虧損的潛在風險。2021年12月,歐洲鋁廠集中減產約88萬噸產能,佔歐洲當地產能15%,佔全球供應約1.5%。由於俄烏事件,歐洲現貨電價在季節淡季再度衝高至300美元/兆瓦以上,我們預計歐洲鋁廠已經關閉的產能今年復產概率較低。此外,隨着歐洲未停產的鋁廠與當地政府電力合約到期,新合約價格較高也可能促使額外減產,我們預計今年歐洲仍有10-25萬噸產能可能面臨減產風險。

第二,我們認為俄烏事件以及相關制裁措施一方面可能對俄鋁流通性造成影響,另外一方面俄鋁減產風險增加。2021年俄羅斯原鋁產量佔全球6%,且主要原料氧化鋁對外依賴度約為61%。2021年俄羅斯進口氧化鋁中,36%來自烏克蘭,32%來自澳大利亞。2月28日,俄鋁已經宣佈由於黑海及周邊地區的物流乾擾,不得不暫時關閉位於烏克蘭年產能170萬噸的Nikolaev氧化鋁精煉廠的生產[2]。3月20日,澳大利亞政府宣佈禁止向俄羅斯出口氧化鋁和鋁礦石[3]。也就是説,俄鋁約40%的氧化鋁原料(年需求量約為330萬噸)需要轉向其他來源,否則將面臨減產風險。考慮到國內和海外氧化鋁價差擴大,而中國仍有新增產能投放,我們預計海運市場上的新增氧化鋁供應可能主要來自於中國。

第三,我們認為國內電解鋁產能復產提速將部分彌補歐洲和俄羅斯的供給減量風險。由於國內電解鋁利潤維持高位以及部分地區電網支持,近期電解鋁合規產能復產加速,根據Woodmac統計,截至3月下旬,今年國內已有190萬噸產能着手復產,50萬噸新增產能開始爬坡,往後看今年仍有約110萬噸產能計劃復產和130萬噸新增產能可能投放,我們認為國內復產和新產能投放可能在二季度開始爬坡並釋放產量。

第四,關於氧化鋁供需平衡,我們認為Nikolaev氧化鋁廠關閉、去年關閉的Jamalco氧化鋁廠維持關停、歐洲部分氧化鋁廠減產將導致全球氧化鋁過剩收窄,短期內貿易流的改變以及局部區域供需缺口將提振海運氧化鋁價格,二季度海運氧化鋁價格仍有可能繼續升高,促使國內增加氧化鋁出口。考慮到今年國內和印尼合計有600-800萬噸新增氧化鋁產能計劃投產,利潤較高時在產產能仍可以提高產能利用率甚至超產,我們認為全球氧化鋁供應難以出現大幅缺口。隨着中國實現類似2018年的氧化鋁出口貿易流,國內氧化鋁價格上升,出口盈利窗口縮窄,全球氧化鋁市場可以實現再平衡,從而價格可能回落。

綜合以上分析,我們預計2022年國內和海外產量將同比增加3.9%和2.1%,總產量增速下調為3.1%,全球供需缺口從2021年的112萬噸擴大至163萬噸。國內市場雖然復產快於預期,且考慮到3月政府工作報吿[4]中對能耗控制標準更細緻的規定,今年供給側政策約束大概率同比較少,但由於海外市場更加緊缺,我們預計今年中國原鋁進口維持低位,國內供需存在缺口,社會庫存維持在歷史季節性範圍下沿運行。

圖表8:2021年電解鋁現金成本曲線

資料來源:Woodmac,LME,中金公司研究部

圖表9:2020年電解鋁現金成本曲線

資料來源:Woodmac,LME,中金公司研究部

圖表10:LME鋁庫存

資料來源:LME,中金公司研究部

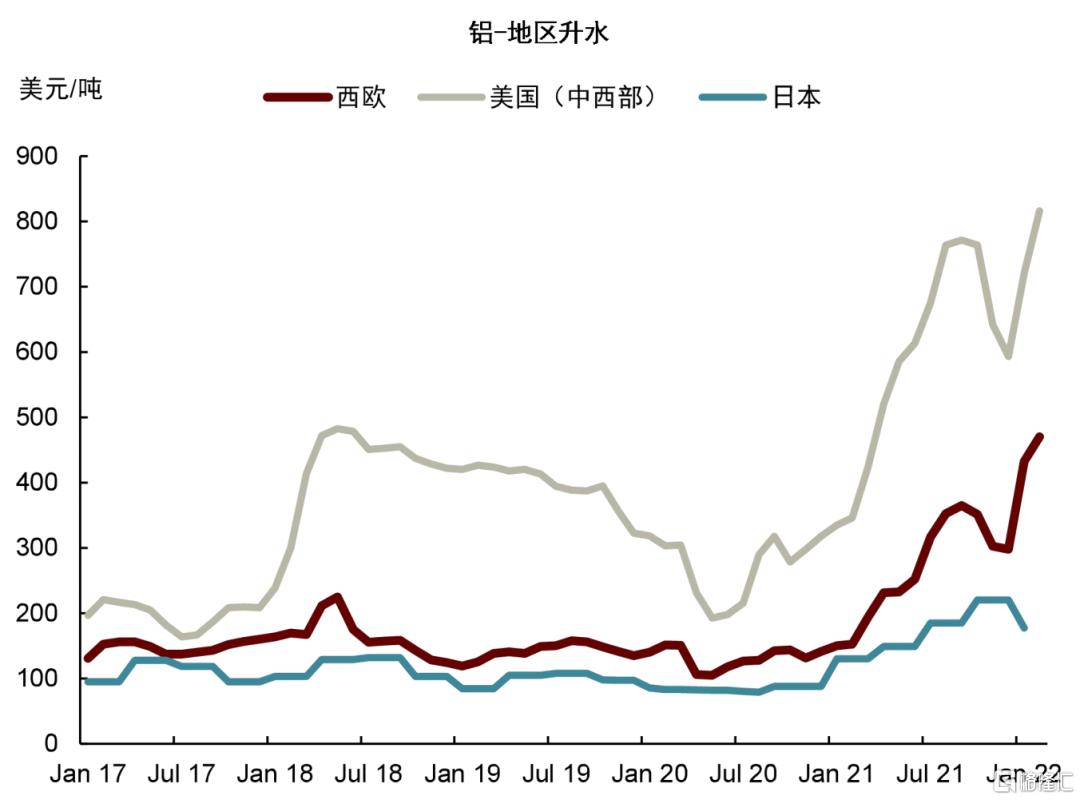

圖表11:海外鋁現貨升水

資料來源:Woodmac,中金公司研究部

圖表12:歐洲電解鋁即期成本估算

資料來源:萬得資訊,彭博資訊,中金公司研究部

圖表13:氧化鋁供需平衡與價格

資料來源:中國海關,SMM,IAI,中金公司研究部

圖表14:鋁-全球供需平衡表

資料來源:IAI,海關總署,Woodmac,SMM,中金公司研究部

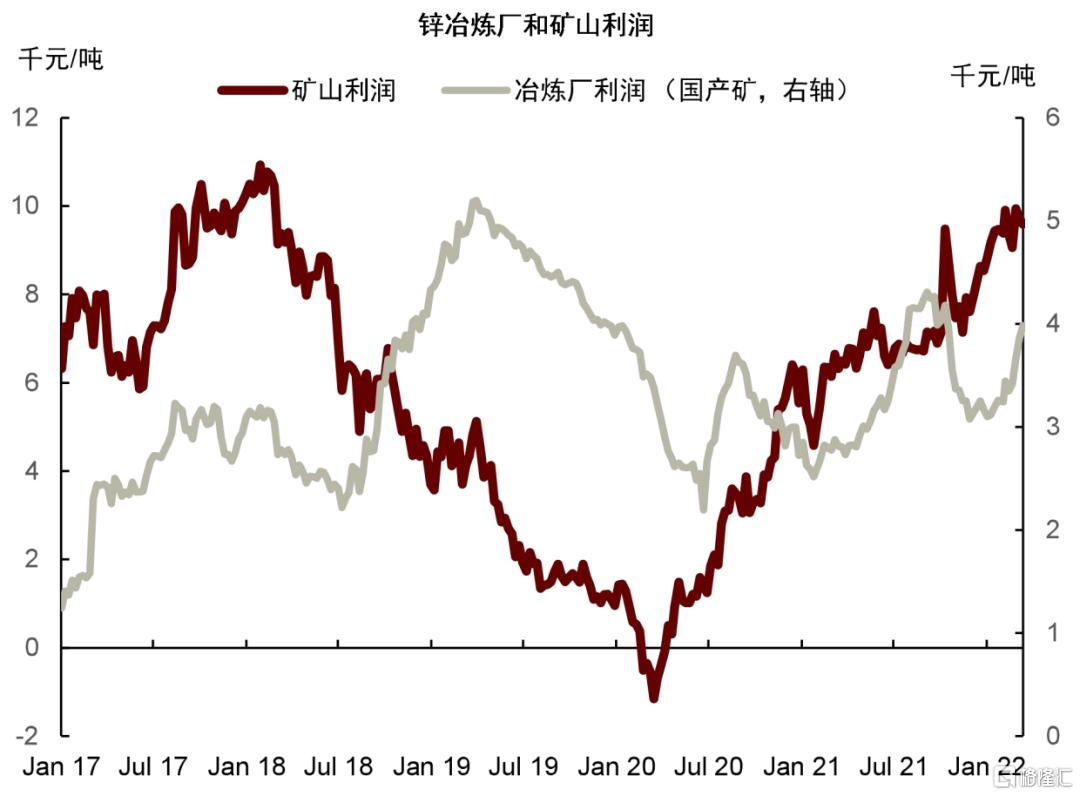

鋅:礦端緊缺疊加能源成本上升或將限制精煉鋅產能利用率

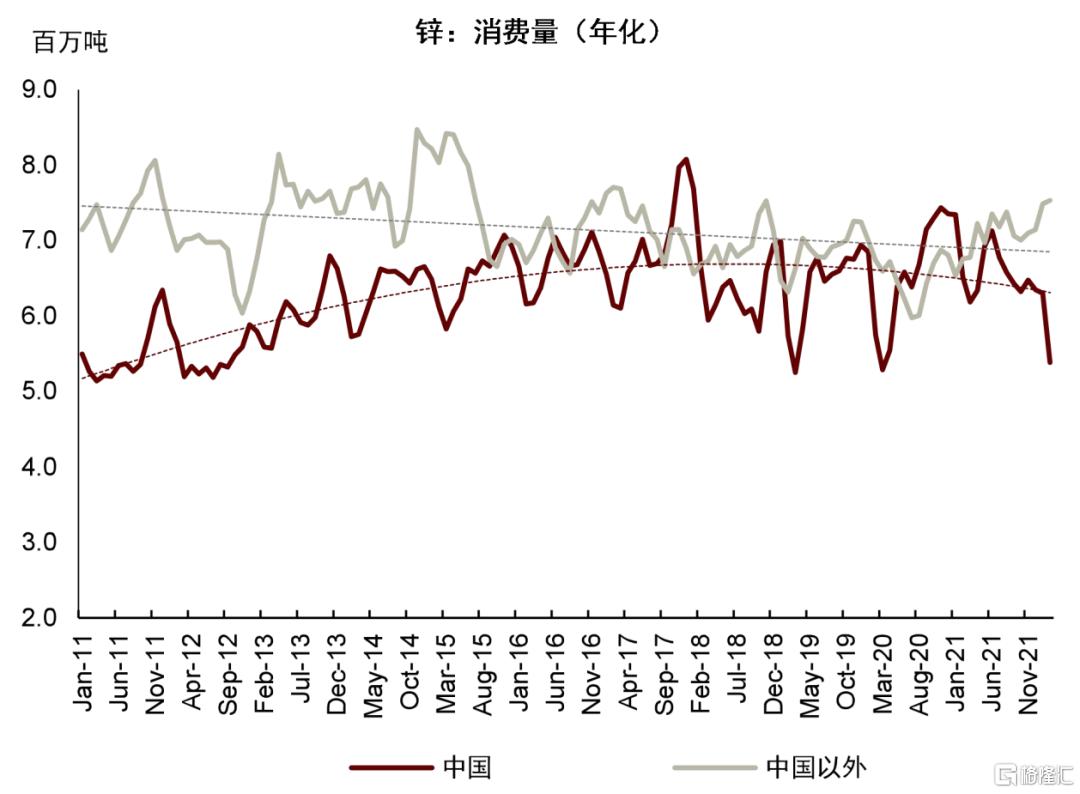

我們看到自2021年二季度開始,海外鋅庫存持續下滑,現貨緊缺疊加海運費上升,歐洲、北美現貨升水持續上升至多年以來的高位,而中國CIF升水表現較弱。根據Woodmac統計,2021年全球精煉鋅初級消費中,60%用於鍍鋅鋼、13%用於鍍鋅合金,其終端主要應用領域為建築、汽車和工業機械,消費品佔比僅有6%。2020年全球鋅需求受新冠疫情影響同比下降4.5%,2021年鋅需求由海外需求反彈拉動而同比上升6.9%,恢復至疫情前水平,儘管全球汽車行業受芯片短缺拖累,但鋼鐵和壓鑄行業需求仍然較好,全球精煉鋅供需缺口約為16萬噸,而中國國儲在下半年拋售了18萬噸精煉鋅,一定程度上緩解了現貨短缺。2022年,我們預計歐洲鋅冶煉產能仍有減產風險,中國產量增長可能受原料供給干擾而有所約束,全球鋅供需缺口約為39萬噸。

鋅礦供應方面,根據我們的測算,2021年鋅精礦供應恢復到了2019年的水平,2022年將繼續同比上升2.1%。根據安泰科統計,2021年全球鋅精礦產量同比上升4.4%至1316萬噸,其中海外地區貢獻主要增量,產量同比上升5.5%,其中玻利維亞、祕魯礦山生產恢復,同比分別增加19.7萬噸和14.6萬噸,印度、南非等地礦山擴建增產也貢獻了一定增量。減量方面,位於波蘭、巴西、納米比亞等國家的鋅礦產量因資源枯竭和品位下降而有所減少,共減少6.2萬噸。雖然鋅精礦供應如預期恢復,但金屬供應方面,受意外事件、局部區域原料缺乏、環保政策、能源成本上升等因素影響,全球精煉鋅產量恢復不及預期,我們預計2021年全球精鋅產量同比增長0.6%至1395萬噸,全球供需轉為短缺16萬噸,而下半年中國國儲拋售了18萬噸精煉鋅緩解了短缺。

2021年四季度,由於歐洲電價升高,當地部分冶煉廠宣佈減產[5],但與電解鋁減產“幅度大、持續時間久”的特點不同,鋅冶煉廠可以通過錯峯生產來調節產量,因此實際減量有限。事實上,嘉能可[6]和Boliden[7]公佈的2021年產量同比較為平穩。根據Woodmac統計,2021年四季度歐洲精煉鋅產量季度環比幾乎持平,全年同比降低0.6%,歐洲精煉鋅主要減量發生在意大利的Portovesme冶煉廠和法國的Auby冶煉廠,主要影響今年一、二季度。3月下旬,Auby冶煉廠已經開始恢復運轉,但產能利用率仍然較低[8]。考慮到歐洲部分鋅冶煉廠的短期電力合約將在2022年到期而新的電力合同價格可能更高,假設沒有額外的政府補貼,我們預計今年歐洲精煉鋅仍有減產風險,全年歐洲精煉鋅產量可能同比降低4%。

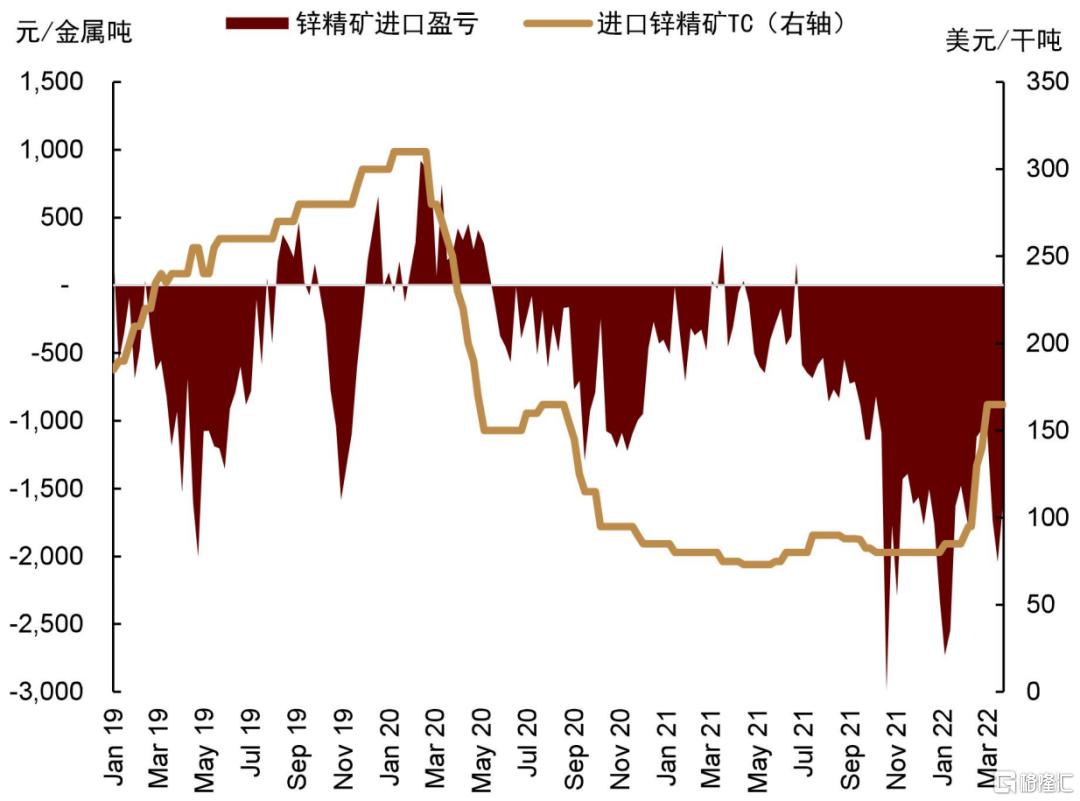

由於今年“能耗雙控”相關政策帶來的減產可能同比減弱,我們預計2022年中國精煉鋅產量的增長將部分抵消歐洲的減量,但增長幅度可能受到原料供給約束。2021年12月至今,由於國內和海外鋅比價擴大,即使進口礦TC開始上升,進口鋅精礦仍然持續虧損(圖表18),國產礦供給緊張,國產礦TC持續下行。我們認為內外比價短期內難以修復,國內精煉鋅產量可能受到原料供給緊張影響而有所減少。

總體上我們認為歐洲高電價、國內原料短缺影響下,2022年精煉鋅產量可能同比上升0.8%。需求端,雖然全球汽車產量受“缺芯”拖累,但仍處於修復過程中,國內基建需求可能受疫情影響而有所滯後,預計四月底之後可能有所表現。總體上我們認為全球精煉鋅2022年缺口擴大,且集中於今年二季度。

圖表15:精煉鋅消費量

資料來源:海關總署,SMM,LME,中金公司研究部

圖表16:鋅現貨升水

資料來源:Woodmac,中金公司研究部

圖表17:鋅產業鏈利潤

資料來源:SMM,萬得資訊,中金公司研究部

圖表18:進口礦盈虧

資料來源:SMM,萬得資訊,中金公司研究部

圖表19:鋅-全球供需平衡表

資料來源:SMM,IZLSG,Woodmac,中金公司研究部

錫:供給增長有限,但需注意需求破壞風險

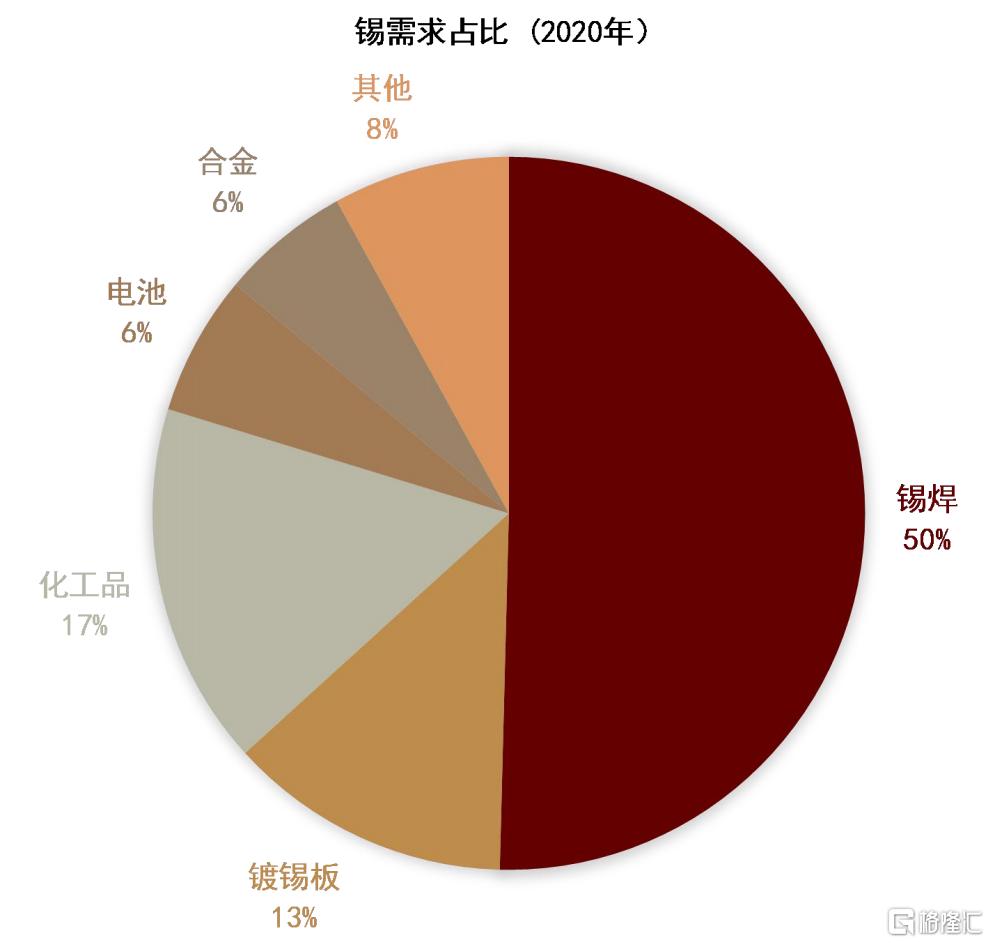

我們在去年11月的展望報吿《錫:需求進入“快車道”,結構性缺口持續》中提出,“錫是最受益於‘碳中和’背景下新增需求的基本金屬,並且供給端干擾和瓶頸也最大。總需求高景氣度下,錫的供應增量有限、潛在礦產釋放產量仍需較長年限,錫的結構性牛市仍將持續”。截至目前,我們看到全球錫供應基本恢復至疫情前的水平,但新增供給有限,錫仍然處於結構性牛市,但今年錫的價格漲幅排序靠後的原因一方面是錫受到俄羅斯供給影響相對有限,另一方面錫的下游需求行業集中度較高,假若主要下游電子行業因供應鏈斷裂而發生減產,對於錫將是不小的需求破壞風險。

氖氣是芯片製造的關鍵氣體,烏克蘭公司Ingas和Cryoin因俄烏事件已經停止生產,2021年這兩家公司在供應全球約50%的半導體級氖氣[9]。2015年烏克蘭危機期間,氖氣價格從年初的每立方米750元迅速推漲至7月中旬的25,000元歷史頂點,當時行業內調整了工藝把氖氣使用量減少25%~50%,但氖氣仍然是難以被替代的關鍵原料。目前我們看到高純氖氣市場價格自2月下旬開始一個月內從1,700元/立方米上漲到了15,000元/立方米(百川盈孚),而尚未發生供應鏈斷裂的情況。根據Linx Consulting估計[10],全球芯片製造商和供應鏈中的氖氣庫存仍可以維持該行業大約六個月的正常運轉,若供應長期緊缺,可能影響下游生產。

我們尚未把半導體需求下滑計入我們的基準情形,由於錫礦新增有限而需求持續高景氣度,錫供需缺口仍將持續且難以彌合、全球顯性庫存持續低位,但需注意潛在需求破壞風險仍然可能削弱其價格上漲的動力。

圖表20:印尼精煉錫出口量

資料來源:印尼商務部,中金公司研究部

圖表21:精煉錫需求結構

資料來源:安泰科,中金公司研究部

圖表22:錫-全球供需平衡表

資料來源:ITA,DLA,安泰科,中金公司研究部

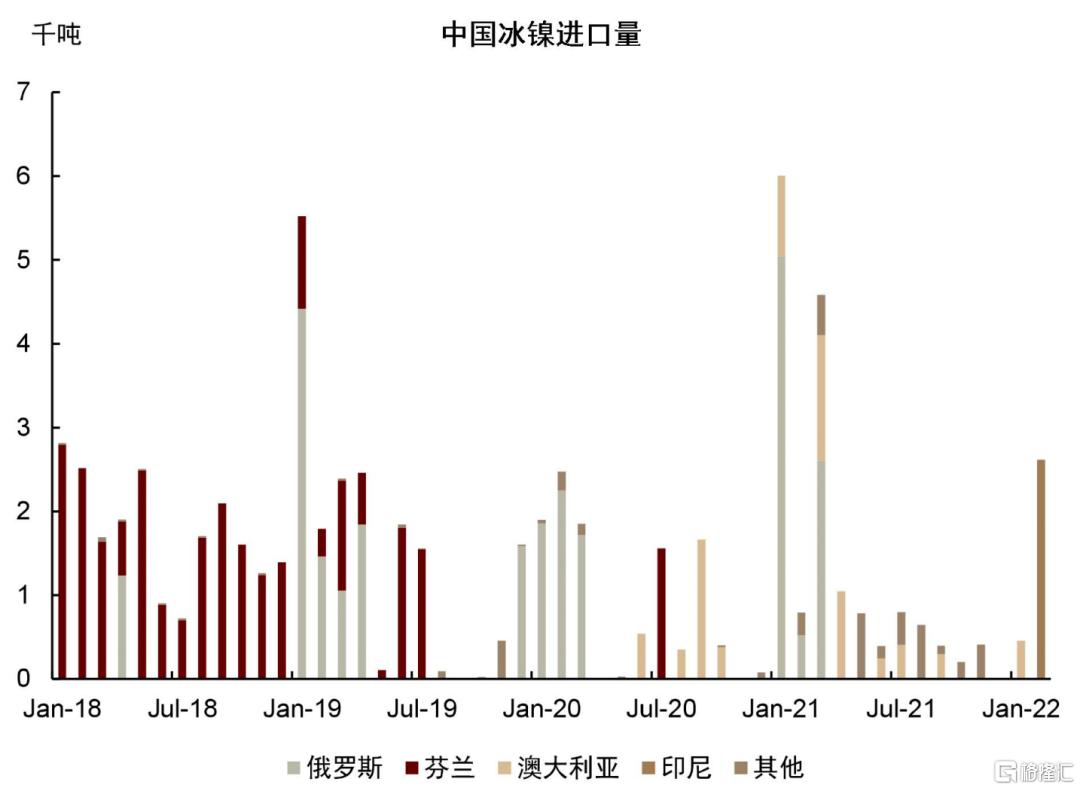

鎳:原生鎳平衡隨着二級鎳產能投產逐漸轉為過剩,但鎳價下行空間有限

關於鎳的供需基本面,我們的觀點與《鎳2022年展望:新供應,新約束》中的分析幾乎無異,即2022年原生鎳供需將轉為過剩,但一級鎳缺口縮窄,仍將延續去庫,在此不再進行詳細贅述。俄烏事件發生後,佔一級鎳產能22%的俄羅斯精煉鎳流通性風險上升,加劇一級鎳短缺擔憂,以此為背景,發生了3月7-8日倫鎳“逼倉”事件,導致鎳期貨價格脱離了現貨基本面合理價格,影響了現貨交易正常運轉,我們認為30,000美元/噸的鎳價是脱離基本面的,持續下去可能導致下游需求的負反饋。考慮到俄鎳被制裁風險以及能源成本中樞上移,目前的基本面可以支撐LME鎳價在22,000美元/噸至26,000美元/噸,但可能隨着印尼鎳生鐵、高冰鎳、MHP產量釋放,基本面拐點也越來越臨近。

根據中國海關數據,2022年1-2月中國進口了9萬噸鎳鈷中間品(MHP),同比上升54%。另外,2022年2月中國進口了來自印尼的2,614噸高冰鎳,源自青山鎳生鐵轉產高冰鎳產線,目前已經批量生產[11]。如我們去年在展望中提到,今年二季度和下半年,印尼還有華越、友山、中偉、華科的高冰鎳可能投產。誠然,一方面是印尼更多的二級鎳投產並運回國內,另一方面國內下游對高冰鎳的利用能力也需要驗證,我們推測今年下半年硫酸鎳廠商消耗鎳豆的比例將持續下降,純鎳庫存去庫幅度趨緩,基本面邊際轉松。

我們認為即使鎳基本面邊際轉松,鎳價向下仍有支撐(18,000美元/噸),除了俄鎳供應被制裁的風險,其他約束如全行業成本上移、菲律賓高品礦稀缺、印尼潛在的貿易壁壘加強等問題也可能間接抬升成本和風險溢價。

圖表23:鎳價

資料來源:Mysteel,LME,中金公司研究部

圖表24:全球鎳庫存

資料來源:Mysteel,SHMET,LME,SHFE,中金公司研究部

圖表25:中國冰鎳進口量

資料來源:中國海關,中金公司研究部

圖表26:全球精煉鎳產能

資料來源:CRU,中金公司研究部

圖表27:2021年鎳成本曲線(按工藝分)

資料來源:Woodmac,中金公司研究部

圖表28:印尼鎳產品供應預測

資料來源:Mysteel,SHMET,LME,SHFE,中金公司研究部

圖表29:鎳-全球供需平衡表

資料來源:Mysteel,CRU,Woodmac,SMM,中金公司研究部

銅:銅礦供應持續恢復,精銅重回緊平衡,俄羅斯供給風險支撐價格

在2021年9月的報吿《銅:需求換擋,供給可期》中,我們梳理了預計的銅礦供應增量,截至3月下旬,我們看到Kamoa-Kakula[12]、驅龍礦業[13]、Mirador銅礦[14]、Spence[15]等主要新增和擴建項目基本一一兑現或是提前投產。

► 智利:根據智利銅業協會,2021年智利銅礦供應同比降低1.9%至562萬噸,其中因為老礦山品位下滑Escondida產量下降15%、Chuquicamata產量下降20%,而Spence二期等擴建項目貢獻了增量。

► 祕魯:根據祕魯礦業部,2021年祕魯銅礦供應同比上升7%至230萬噸,但仍然比2019年的產量少6%。智利和祕魯合計佔全球銅礦供應約37%。

► 其他區域:2021年5月,位於剛果(金)的Kamoa-Kakula順利投產,近期艾芬豪宣佈其2021年產量達到10萬噸以上[16],2022年3月二期項目提前投產[17],計劃2022年產銅29-34萬噸。此外,至由於印尼Grasberg地下礦擴產,2021年印尼銅礦出口量較2020年增長75%至56萬噸,較2019年增長230%。

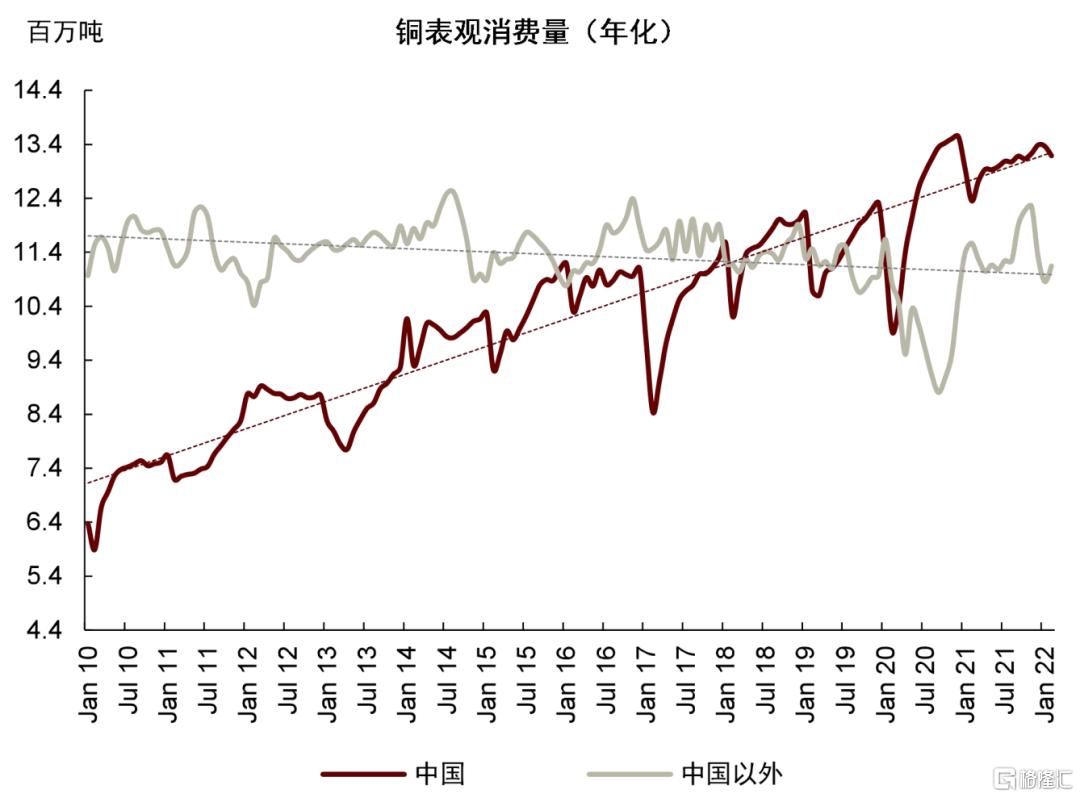

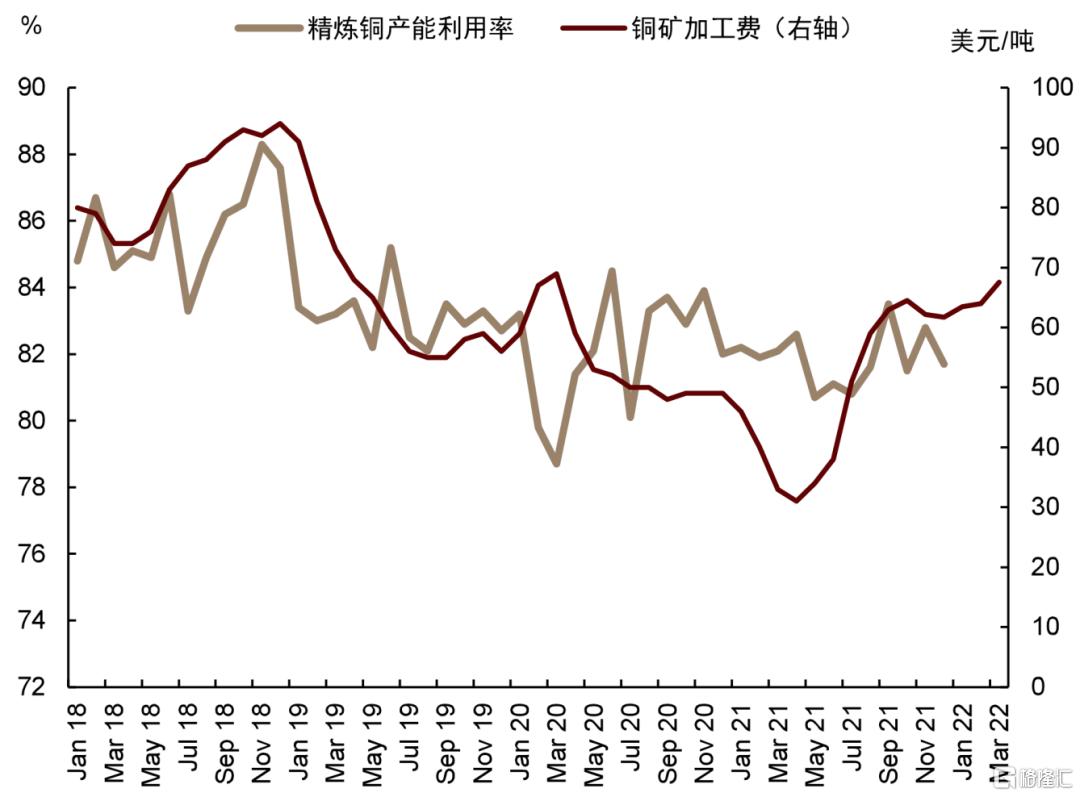

通過梳理全球銅礦產能,我們預計以上擴產和新投項目將在2022年持續貢獻增量,彌補老礦山產量下滑的問題。此外,QB二期、Quellaveco礦山擴建項目也可能在2022年投產,但俄羅斯Udokan銅礦、Mutanda銅礦的投產和復產可能仍具有不確定性。我們預計2022年全球銅礦產量可能同比上升3.4%,銅礦加工費趨於上行,但2023年後老礦山品位下滑問題將逐漸凸顯。根據我們的測算,2022年全球精煉銅供應同比上升4.2%,其中來自中國的產量同比上升4.7%,我們預計全球精煉銅產能利用率可能隨着原料供應恢復而持續提升。需求端,全球精煉銅需求同比增速自2021年四季度開始有所下降,2022年仍需注意海外衰退風險和中國“穩增長”下電力基建的需求反彈。總體上,我們認為2022年全球精銅供需轉為小幅缺口,維持緊平衡。

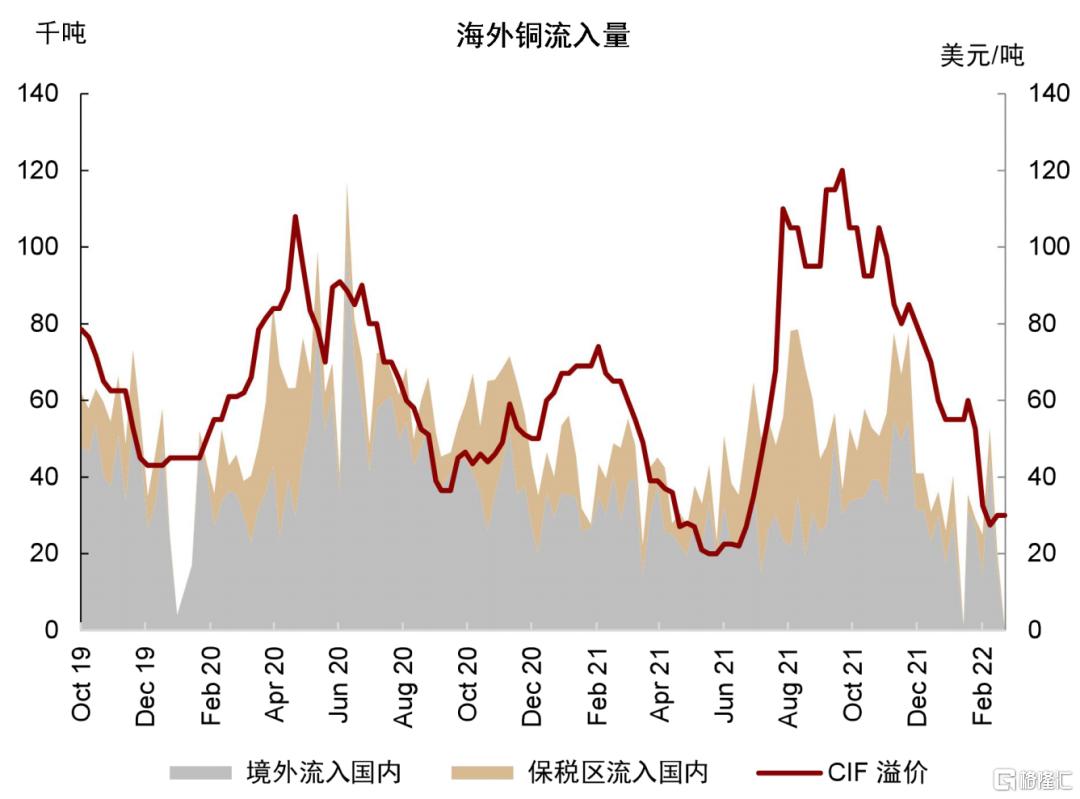

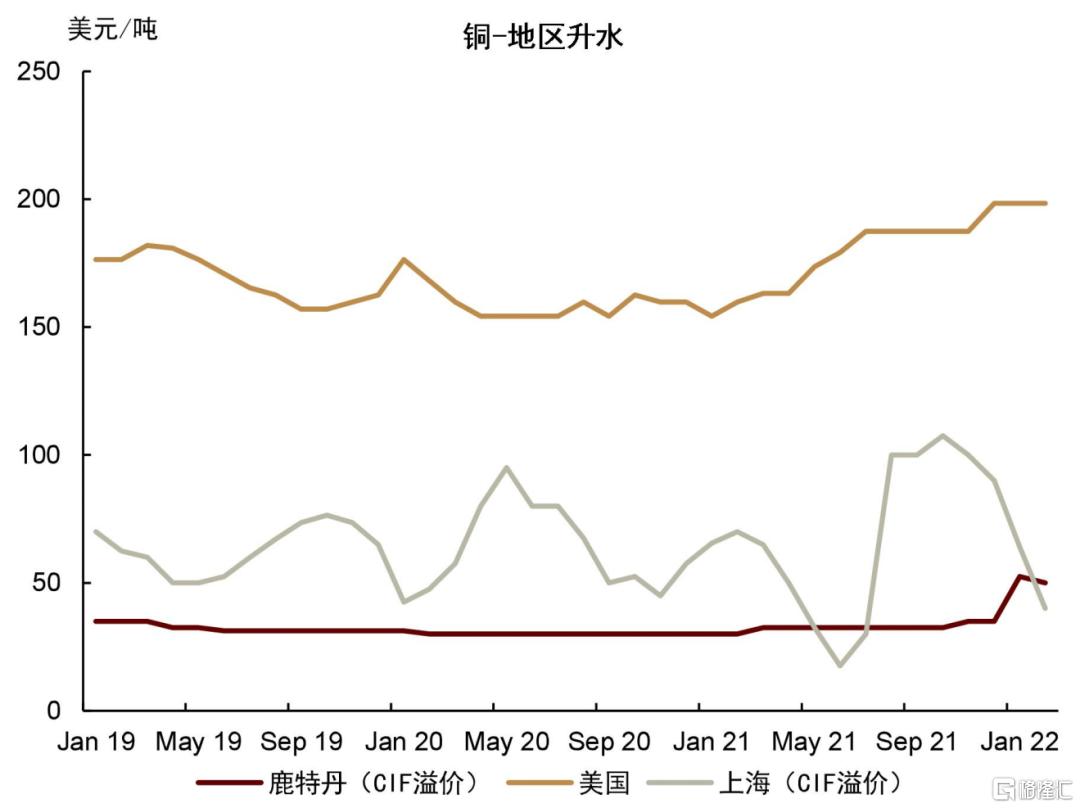

此外,我們觀察到即使運輸成本上升,歐洲、美國地區銅現貨溢價均較為疲軟,直至2月底俄烏事件後才有小幅上升(圖表35),這反映出雖然顯性庫存維持低位,但下游銅消費市場並未出現鋁、鋅、鎳、錫那樣的緊缺情況。另外,去年精銅供應也受到一些額外干擾致使顯性庫存較低:俄羅斯去年8月至12月對金屬出口施行高額出口税,五個月內俄羅斯精銅總出口同比下滑81%至7.6萬噸,同時銅材出口同比上升198%至16.8萬噸,在出口税取消後[18],2022年1月俄羅斯出口精銅11.7萬噸。

總而言之,我們認為2022年銅的供需基本面從缺口中恢復至緊平衡,銅的供需結構不能構成結構性短缺,基本面對應的銅價趨於下行,維持年均價9,100美元/噸的判斷,但目前俄羅斯精銅出口貿易存在再次受到影響的風險,多年維持緊平衡的銅市場可能顯得尤為脆弱。

圖表30:全球銅消費量

資料來源:LME,SHFE,Comex,SHMET,SMM,海關總署,中金公司研究部

圖表31:全球銅消費增速

資料來源:LME,SHFE,Comex,SHMET,中金公司研究部

圖表32:俄羅斯精煉銅和銅材出口

資料來源:UN Comtrade,中金公司研究部

圖表33:海外銅流入量

資料來源:SHMET,中金公司研究部

圖表34:銅礦加工費與精煉銅產能利用率

資料來源:ICSG,SMM,中金公司研究部

圖表35:銅-現貨升水

資料來源:Woodmac,萬得資訊,中金公司研究部

圖表36:銅-全球供需平衡表

資料來源:ICSG,Woodmac,海關總署,SMM,中金公司研究部

鉛:供給逐漸恢復,供需矛盾趨弱

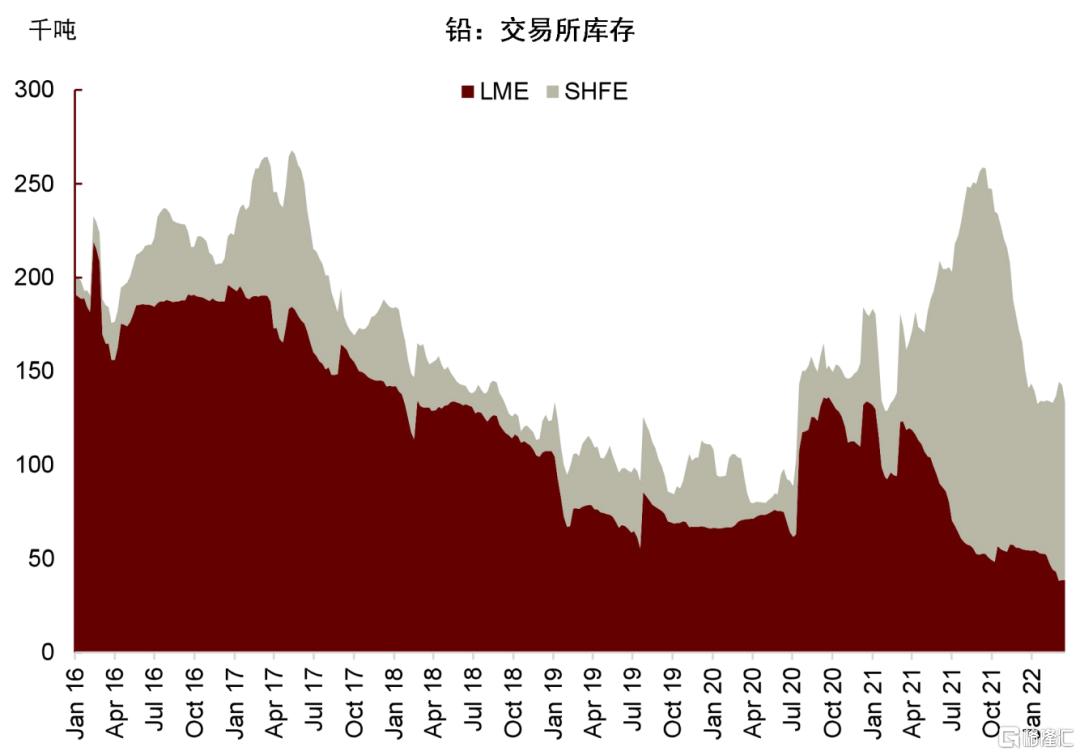

2021年中國以外鉛的供需基本面表現強勁,主要來自於強勁的鉛酸電池需求,以及新冠疫情影響下全球鉛酸電池回收率降低。2020年開始的芯片短缺持續限制新車產量恢復,進而推高了二手車市場景氣度,這也刺激了替換電池的需求。供應端,鉛精礦供給持續恢復,但冶煉端干擾頻發,2021年3月Clarios永久關閉其位於美國的再生鉛廠[19]、7月歐洲最大的冶煉廠Stolberg(年產能15萬噸)宣佈因不可抗力停止出貨[20],國外供需缺口擴大,2021年3月起,LME鉛庫存在一年內從12萬噸以上降低至不足4萬噸的歷史低位。

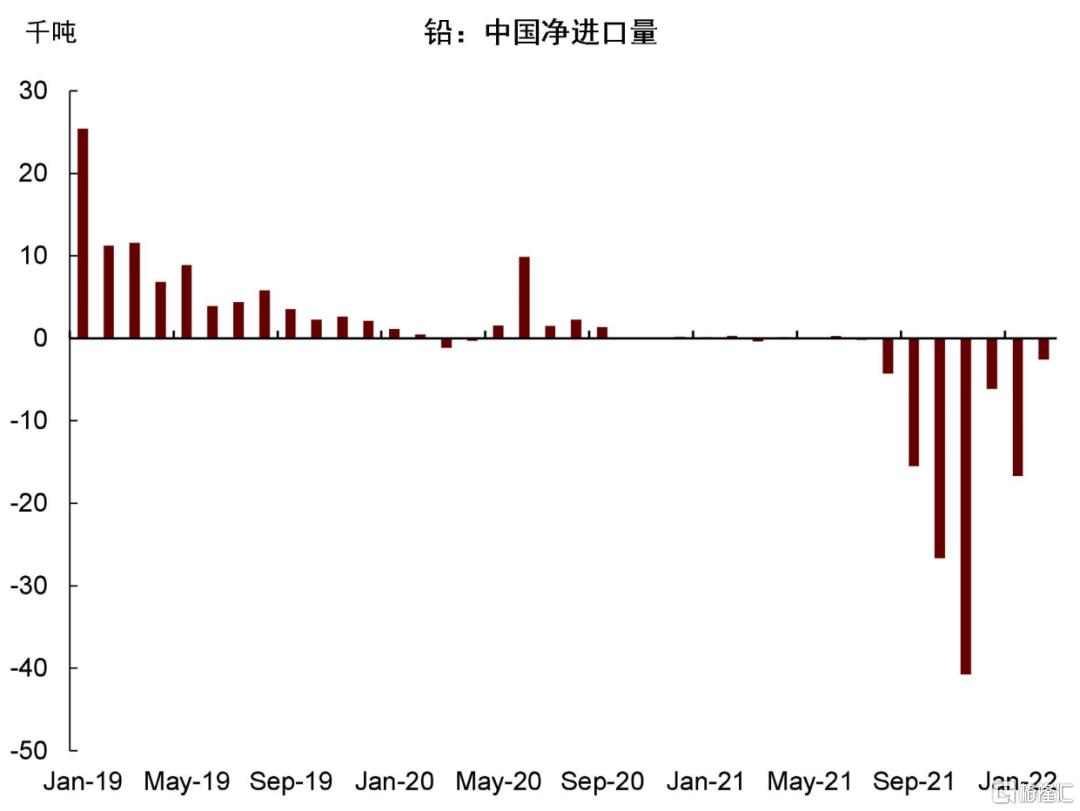

與之相反,中國精煉鉛上期所庫存從2021年初的5萬噸快速上升至九月底20萬噸以上的歷史高位,這主要是因為國內再生鉛產能的快速擴張——2021年中國原生鉛和再生鉛總產量同比上升4.5%至483萬噸(安泰科)。國內過剩而國外存在缺口的情況下,8月份精煉鉛出口窗口打開,2021年8月至2022年2月,國內共出口了11萬噸精煉鉛。

2022年,我們認為全球鉛精礦供給持續恢復、報廢電池回收率上升為還原鉛和再生鉛冶煉廠產能利用率上升提供了基礎。需求端,2021年海外消費強勢復甦後,2022年初美國現貨市場仍然緊張,美國中西部現貨再生鉛溢價持續上漲,達到2012年以來的最高水平[21],我們認為隨着歐美消費旺季(冬季)結束,全球鉛需求增速可能已經見頂,海外供需缺口的彌合仍然依賴於中國的精煉鉛出口以及德國冶煉廠的生產恢復。總體上,我們認為2022年精煉鉛市場仍然過剩,隨着歐洲停產的冶煉廠在夏季恢復[22],過剩局面或將更加明朗,鉛鋅比價區間可能進一步下移。

圖表37:鉛:交易所庫存

資料來源:LME,SHFE,中金公司研究部

圖表38:中國精煉鉛淨進口量

資料來源:中國海關,中金公司研究部

圖表39:鉛-全球供需平衡表

資料來源:SMM,IZLSG,Woodmac,中金公司研究部