本文來自格隆匯專欄:國泰君安證券研究 作者:段海峯

導讀:

全球能源價格普漲,煤氣比創下近十年新低,煤化工競爭優勢提升明顯,下游化工品景氣度有望進一步提升。

摘要:

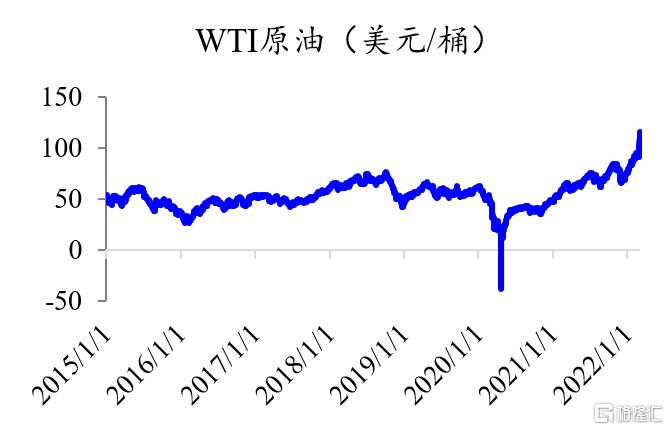

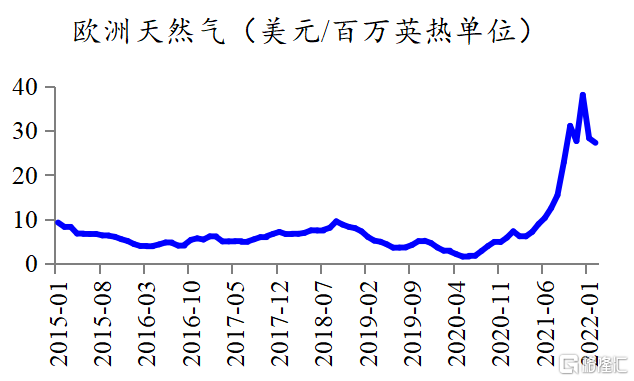

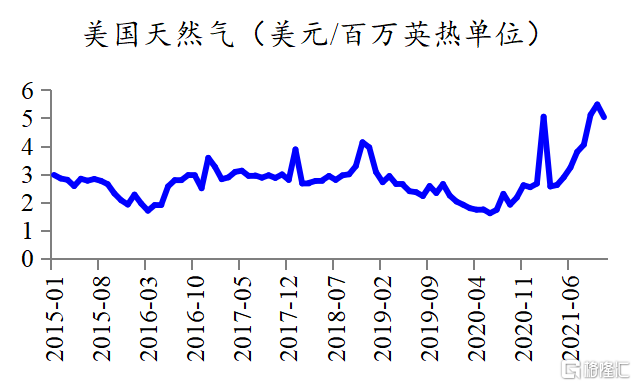

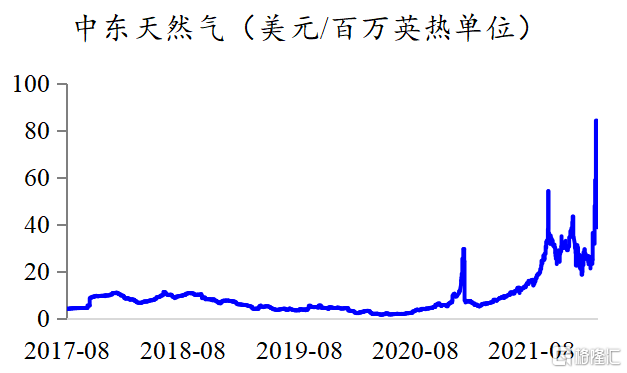

全球能源價格上漲。新冠肺炎疫情爆發以來,全球能源價格呈現出從大幅下降到大幅上漲的“V”型走勢。截至22年2月,原油價格不斷攀升突破110美元/桶,較年初上漲54%,較15-19年均值上漲128%。歐洲、美國等地區天然氣價格也紛紛上漲,截止3月9日,中東地區天然氣售價高達39美元/百萬英熱,較年初上漲36%。

煤氣比迎來近十年新低,我國煤化工競爭力增強。我國煤炭價格受國際煤炭供需與價格波動影響較小,根據國內調控政策,預計煤炭價格中長期維持在合理價格運行區間。在海外能源價格大幅上行背景之下,自20年6月起煤氣比總體呈現下降走勢,截止22年3月我國煤炭價格與歐洲/中東天然氣價格比值創下近十年新低,我國煤化工競爭力增強。

煤化工產品成本優勢顯現,價格有望提升。(1)甲醇方面,我國使用的煤頭路線相較歐洲及中東天然氣工藝成本優勢明顯,截至22年2月成本優勢超3000元/噸。我國進口甲醇比例較高,海外成本高漲為國內產品價格提供強力支撐。(2)尿素方面,截止2月,我國的煤化工尿素相較歐洲及中東天然氣工藝生產的尿素產品成本優勢高達1700元/噸。在進口價格高企背景下,我國國內尿素價格有望提升。(3)醋酸方面,歐洲與中東地區醋酸成本上漲明顯,截止2月,我國煤化工醋酸較歐洲及中東地區氣頭路線醋酸成本優勢高達1800元/噸,預計海外醋酸成本上漲將帶動國內醋酸產品價格提升。(4)乙二醇方面,煤制工藝較油頭工藝成本劣勢已基本消除。我國乙二醇行業對外依存度較高,預計中東地區乙二醇成本上漲會對我國乙二醇價格產生較大提振作用。(5)烯烴方面,隨着原油、天然氣價格不斷上漲,煤頭工藝相較油頭工藝的成本劣勢已基本消除,進口烯烴及聚烯烴價格不斷攀升預計帶動國內烯烴價格上漲。

風險提示:煤炭價格大幅上行、海外能源價格大幅下行。

1. 全球能源價格上漲,我國煤化工展現強韌競爭力

受全球能源供給緊張疊加供需錯配影響,國際能源價格持續攀升。加之烏克蘭危機爆發的影響,歐洲及中東地區天然氣於22年價格進一步大漲。我國由於煤炭對外依存度很低,受國際煤炭供需與價格波動影響較小,故國內煤炭價格主要受國內煤炭供需狀況影響。同時國內受政策調控影響,煤炭價格中長期預計維持在合理價格運行區間。在煤氣比創新低背景下,我國煤化工產品預計更具成本優勢。

1.1. 能源供求關係遭受衝擊,全球能源價格上漲

自新冠肺炎疫情爆發以來,全球能源供求關係遭遇較大沖擊,價格呈現出從大幅下降到大幅上漲的“過山車式”發展。Wind數據顯示,截止到22年2月份,原油價格一路高歌猛進突破110美元/桶大關,較年初上漲54%,較15-19年均值上漲128%;天然氣也不甘落後,歐洲、美國等地區價格紛紛上漲,中東天然氣22年3月價格更是一度高達85美元/百萬英熱,截止3月9日其售價亦有39美元/百萬英熱,較年初上漲36%,較17-21年均值上漲367%。

圖1: 近一年WTI原油價格持續攀升

圖2:近一年歐洲天然氣價格持續攀升

數據來源:Wind、國泰君安證券研究

數據來源:Wind、國泰君安證券研究

圖3:近一年美國天然氣價格有所提升

圖4:近一年中東天然氣價格持續攀升

數據來源:Wind、國泰君安證券研究 數據來源:Wind、國泰君安證券研究

疫情改變能源資本開支計劃,致供給端後期受限。2020年,新冠疫情的突然爆發讓全球經濟進入衰退期,能源價格暴跌。2020年3月WTI原油價格跌至近五年最低,一度達到了20美元/桶,2020年7月歐洲天然氣更是降到了1美元/百萬英熱。大幅度的能源價格下跌不僅嚴重影響當時現有能源產能,也進一步影響了能源產量增長預期,進而為後來國內外能源價格持續上升埋下了伏筆。

供需錯配下,能源價格持續攀升。新冠疫情常態化時期,經濟逐漸復甦,但由於能源供應存在滯後效應,從而導致能源供應不足與短期供需錯位,因此能源價格開始逐步回升。2021年WTI原油均價為67.90美元/桶,較2020年均價上升71.5%,21年美國天然氣均價較20年均價更是回升了90%。與此同時,世界主要經濟體為應對經濟衰退實行過度寬鬆的貨幣政策,導致國際大宗商品價格普遍上漲。2021年1月20日,拜登政府重返《巴黎協定》,世界能源政策轉變抑制化石能源開採,這樣的背景下,全球能源價格倨高不下。

1.2. 歐洲及中東天然氣價格攀升尤為明顯

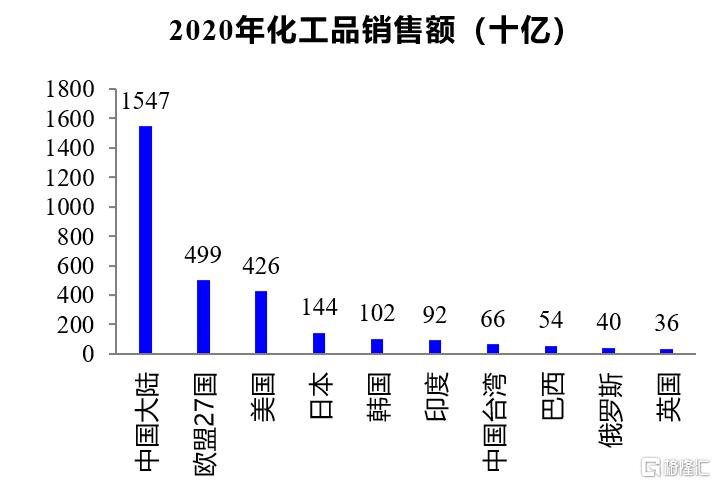

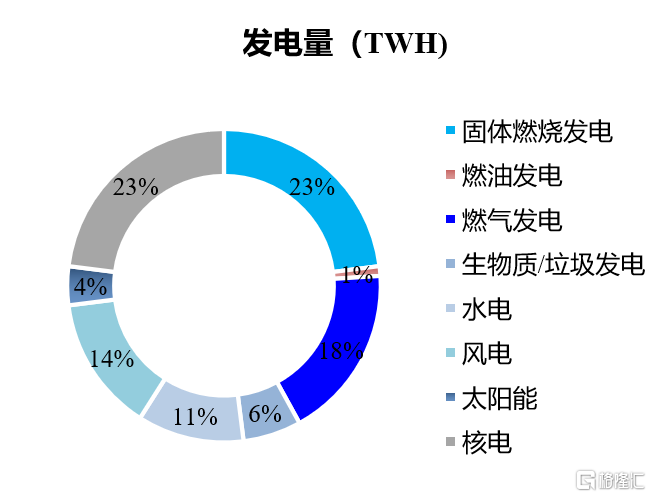

歐洲為化工大洲,主要依賴天然氣做原料及供電供熱。歐洲作為全球化工行業的重要生產基地,據CEFIC數據揭示,20年的歐洲化工品銷售額全球佔比已達到18.1%,僅次亞洲位居第二。在原料及能源方面,歐洲主要依賴天然氣發電,並在很大程度上以天然氣作為原料生產部分化工品。據IEA數據揭示,歐盟20年發電量中天然氣發電佔比18%,水力發電佔比11%,風力發電佔比14%,核能發電佔據23%。

圖5:20年歐盟化工品銷售額位居第二

圖6:20年歐盟燃氣發電佔比很大

數據來源:CEFIC、國泰君安證券研究

數據來源:IEA、國泰君安證券研究

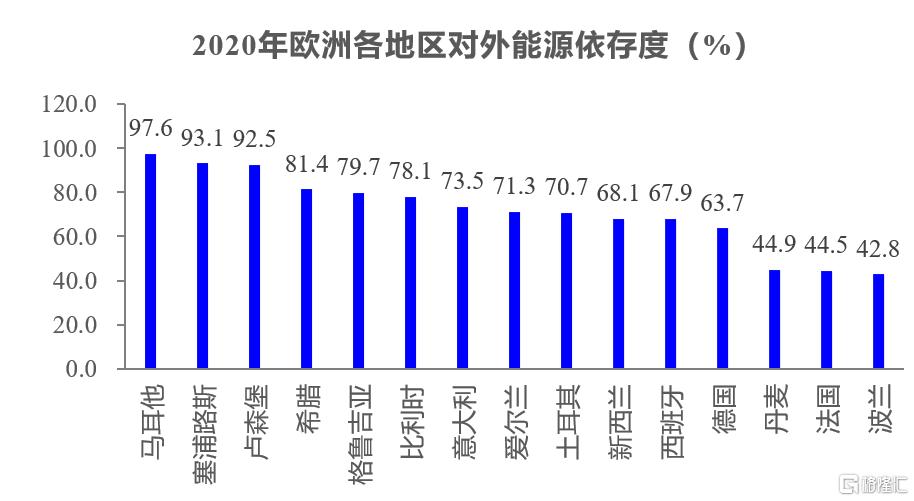

歐洲資源匱乏,天然氣對外依存度較高。據EUROSTAT數據顯示,2019年,歐盟以外近三分之二的原油進口來自俄羅斯(27%),伊拉克(9%),尼日利亞和沙特阿拉伯(均為8%)以及哈薩克斯坦和挪威(均為7%)。歐盟近四分之三的天然氣進口來自俄羅斯(41%),挪威(16%),阿爾及利亞(8%)和卡塔爾(5%),而超過四分之三的固體燃料(主要是煤炭)進口來自俄羅斯(47%),美國(18%)和澳大利亞(14%)。

圖7:歐洲能源對外依存度高

數據來源:EUROSTAT、國泰君安證券研究

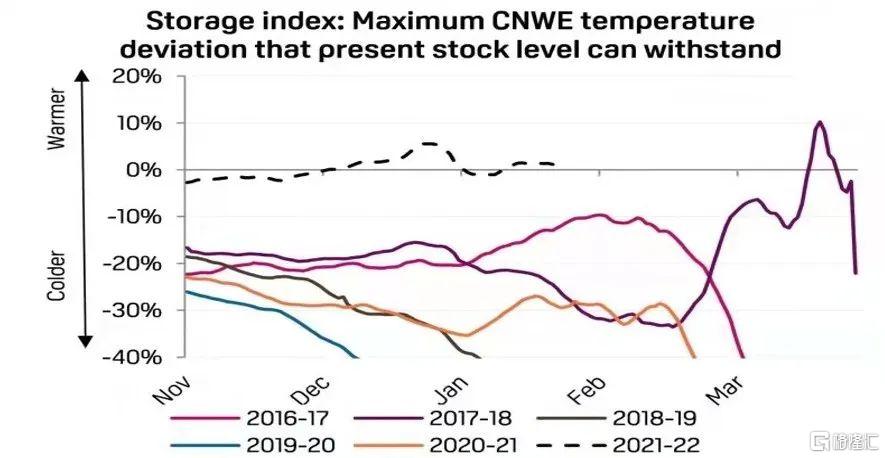

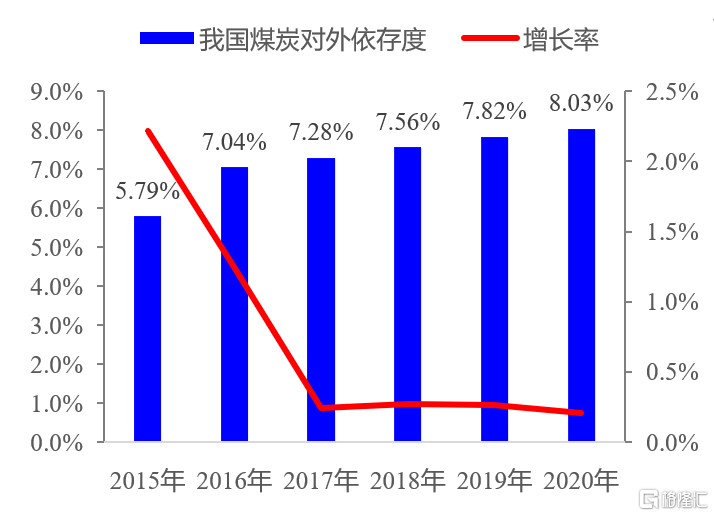

20-21年歐洲經歷寒冬,疊加供給緊張,天然氣價格暴漲。2022年1月份俄烏局勢升温,俄羅斯作為歐洲天然氣主要供應國,已大幅減少其供應量,加之全球大宗商品價格上漲,歐洲各化工公司能源供應陷入緊張局面。歐洲庫存已大幅減少,到2021年9月底,歐洲天然氣儲存設施的負荷水平僅為74.7%,創2011年以來最低水平,而在2019年,這一數值高達97%。

圖8:22年歐洲天然氣庫存較低

數據來源:gas infrastructure europe

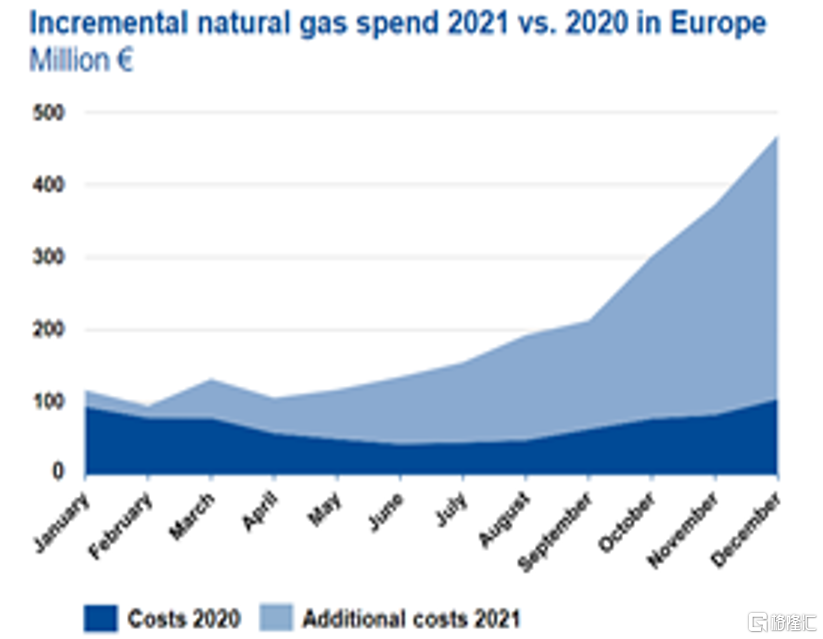

歐洲及中東地區天然氣暴漲推升生產成本,企業提價動作不斷。根據巴斯夫年報,2021年巴斯夫歐洲裝置的天然氣成本增加了15億歐元,12月單月天然氣成本較20年12月支出提高了4倍。在此背景下,全球各化工製品公司為應對天然氣危機,紛紛出台天然氣附加費政策。例如,亨斯曼於21年9月宣佈,針對歐洲、非洲、中東以及印度地區所銷售的MDI實施每噸125歐元的天然氣附加費。

圖9:巴斯夫天然氣成本於21年大幅提升

數據來源:巴斯夫官網

表1:全球化工企業徵收天然氣附加費

數據來源:國泰君安證券研究

1.3. 煤氣比創多年新低,我國煤化工競爭力提升

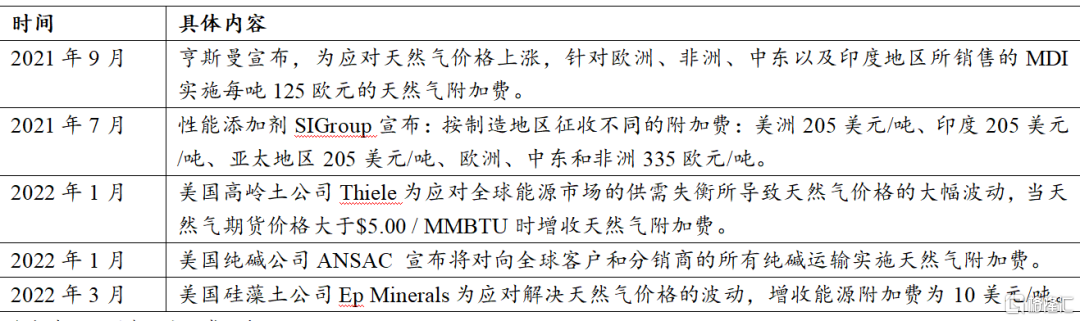

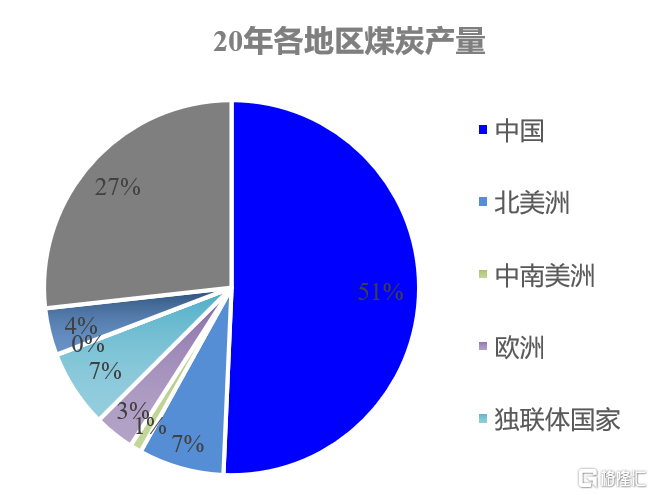

我國煤炭資源豐富,對外依存度較低。我國煤炭價格受國際煤炭供需與價格波動影響較小,因此主要受國內煤炭供需狀況影響。我國20年煤炭佔全球產量為51%,較2019年增長7.35%,年平均增長率1.2%;我國煤炭對外依存度處於較低水平,2020年為8.03%。

圖 10:我國煤炭產量佔全球比重大

圖 11:我國煤炭對外依存度低

數據來源:BP世界能源統計年鑑,國泰君安證券研究

數據來源:BP世界能源統計年鑑,國泰君安證券研究

煤氣比指標可以衡量煤炭與天然氣價格競爭力。我們採用山西優混Q5500(秦皇島)價格與歐洲天然氣價格的比值測算煤氣比。當該煤氣比數值越低時,表明我國煤炭價格相對於歐洲天然氣價格越便宜。

煤氣比迎來近十年新低,我國煤化工產品更具有成本優勢。自20年6月起,煤氣比總體呈現下降走勢,截止22年2月該值已降到44,相較於2015年-2022年2月均值113,下降了60%,處於近七年價格百分位的2%。因此我國煤產品呈現較強競爭力。

圖12:近一年煤氣比持續走低,創近十年來新低

數據來源:國泰君安證券研究

中長期看,我國煤炭價格預計維持合理價格區間,煤化工競爭力可持續。考慮到國內煤炭價格受政策調控影響,中長期有望維持在合理價格運行區間。2月25日,國家發改委發佈進一步完善煤炭市場價格機制通知,通知設定秦皇島港下水煤(5500千卡)中長期交易合理價格為每噸570~770元(含税)、山西(5500千卡)中長期交易合理價格為每噸370~570元(含税)、陝西(5500千卡)中長期交易合理價格為每噸320~520元(含税)以及其他重點地區的合理價格。

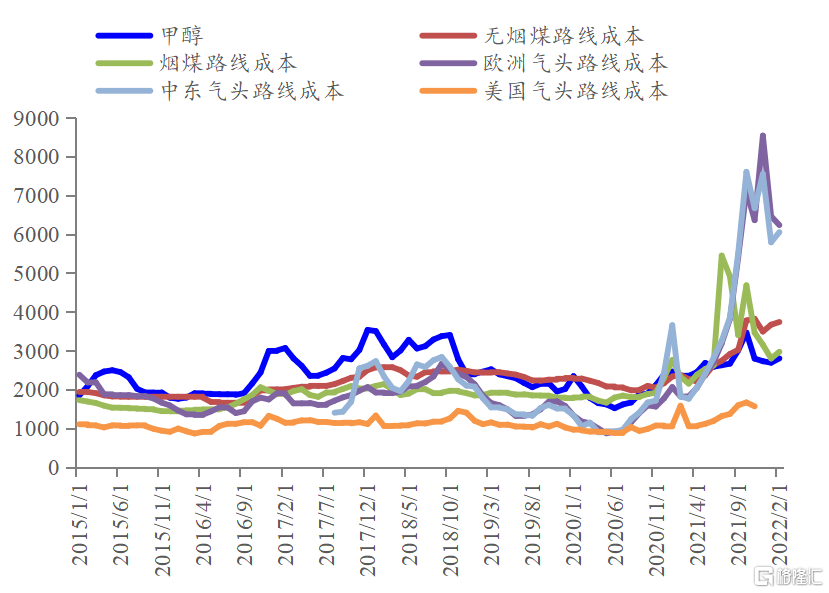

2. 煤化工產品競爭力提升

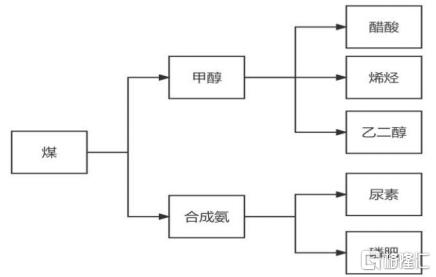

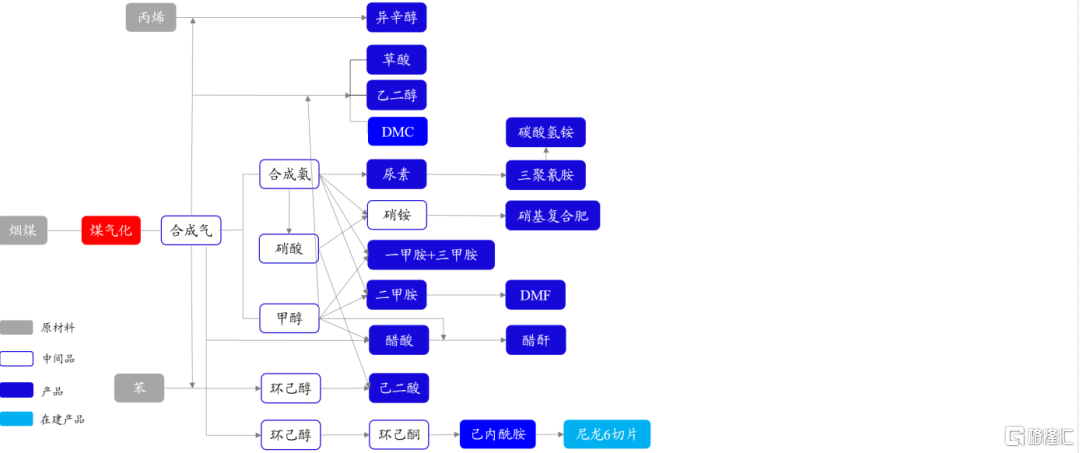

煤化工下游產品以甲醇及合成氨為主,進一步可以延伸至醋酸、乙二醇、烯烴、尿素等產品。

圖13:煤化工下游產品以甲醇及合成氨為主

數據來源:國泰君安證券研究

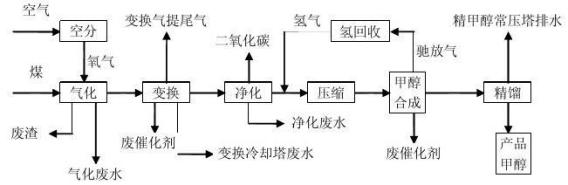

2.1. 甲醇:煤制工藝成本優勢超3000元/噸

甲醇的生產工藝主要有煤製法以及天然氣製法。以煤為原料生產甲醇的主要工藝流程為:氣化、淨化、甲醇合成、甲醇精製等。它主要採用固定牀氣化方法制取水煤氣作為合成甲醇的原料,可分為單醇技術和合成氨聯產甲醇工藝,後者規模均較小,一般不超過10萬噸/年;另一種是採用氣流牀氣化(主要是採用水煤漿氣化)方法制取水煤氣作為合成甲醇的原料,單套裝置規模可以達到20萬噸年以上。而天然氣法主要存在於海外及我國新疆等多氣地區,通常一噸甲醇需消耗1000立方米天然氣。

圖14:煤制甲醇是我國主流工藝

數據來源:中國知網

煤頭路線相較歐洲及中東天然氣工藝成本優勢明顯。根據我們測算,截至22月2月,歐洲及中東地區甲醇成本高達6000元/噸。而我國主要以煤為原料生產甲醇,截至2月,我國煙煤路線甲醇成本約3000元/噸,成本優勢高達3000元/噸。

圖 15:煤制甲醇成本優勢約3000元/噸

數據來源:Wind,國泰君安證券研究

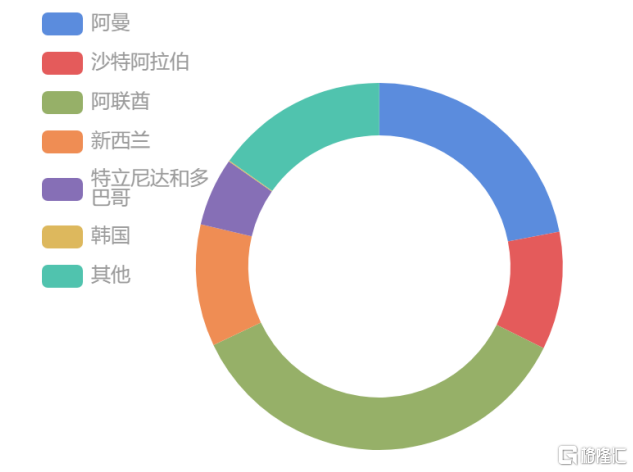

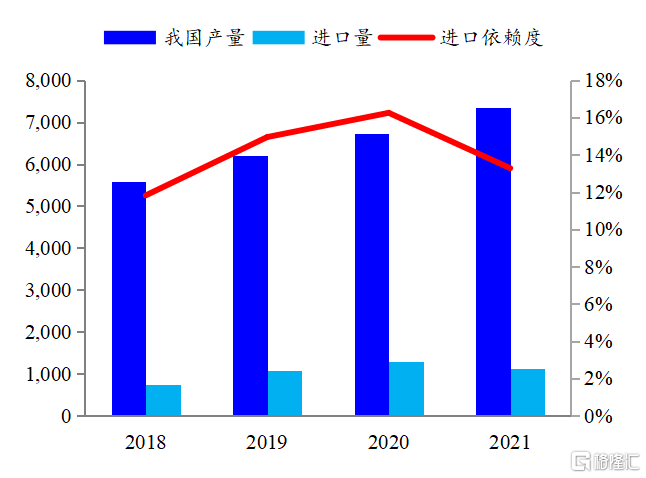

我國進口中東地區甲醇,海外成本高漲為國內產品價格提供強力支撐。產能分佈上,根據產業信息網,全球甲醇產能約1.4-1.5萬噸,其中中國產能近1萬噸,佔據主導地位,其他主要生產地區為中東地區及美國。受制於近期嚴寒天氣與俄烏衝突影響,中東地區甲醇成本上漲明顯。我國甲醇年進口量較大,約為1100-1300萬噸,其中21年進口依賴度為13%。在進口國方面,主要進口於沙特阿拉伯、阿曼、伊朗等中東地區。因此,在進口國成本日益高企的背景下,我國國內甲醇價格有望提升。

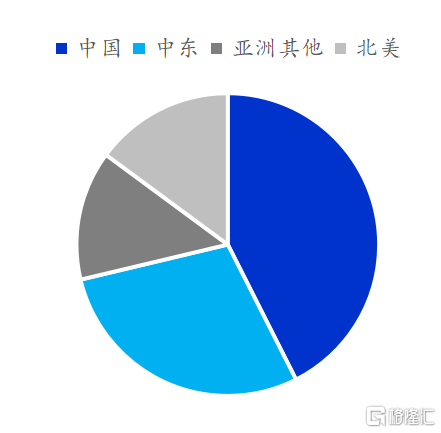

圖16:我國主要進口中東地區的甲醇

圖17:我國甲醇進口依賴度為12%

數據來源:卓創資訊

數據來源:卓創資訊、國泰君安證券研究

2.2. 尿素:煤制工藝成本優勢約1700元/噸

尿素的生產工藝主要有兩種:煤製法與天然氣製法。以煤為原料生產尿素的工藝按照是否使用無煙煤分為固定牀法和水煤漿法,前者使用無煙煤製取半水煤氣,將氣體淨化後合成氨,再和脱碳解吸出的二氧化碳生成尿素,實際中應用較少;後者使用煙煤製成水煤漿為原料製備合成氨,再通過水溶液全循環合成工序製備尿素,由於其原料煤適應性強且污染少,是目前主流的生產技術。而歐洲及中東地區則主要採用天然氣工藝生產尿素,每噸尿素約消耗天然氣600立方米。

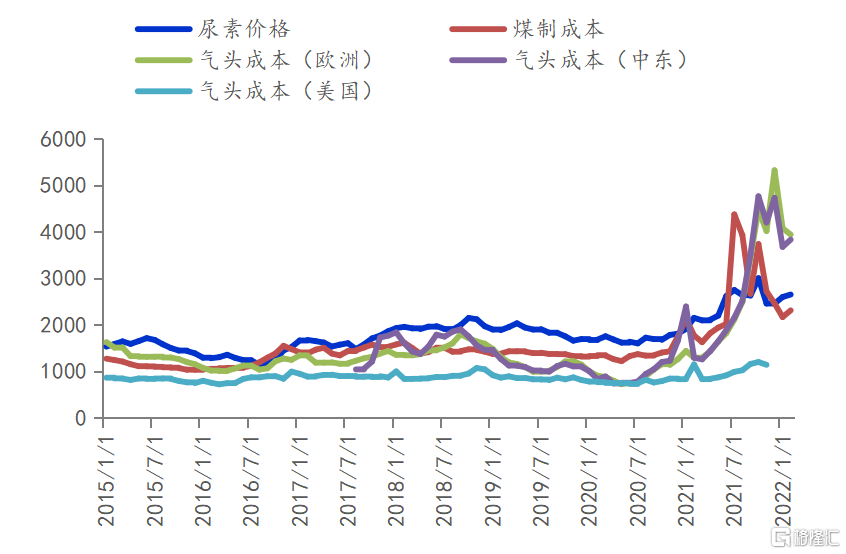

煤頭工藝相較歐洲及中東天然氣工藝有明顯優勢。截止22年2月,歐洲及中東地區氣頭尿素成本約4000元/噸。而我國主要採用煤製法生產尿素,截至2月我國煤化工尿素成本約2300元/噸,成本優勢高達1700元/噸。

圖18:煤制尿素成本優勢約1700元/噸

數據來源:Wind,國泰君安證券研究

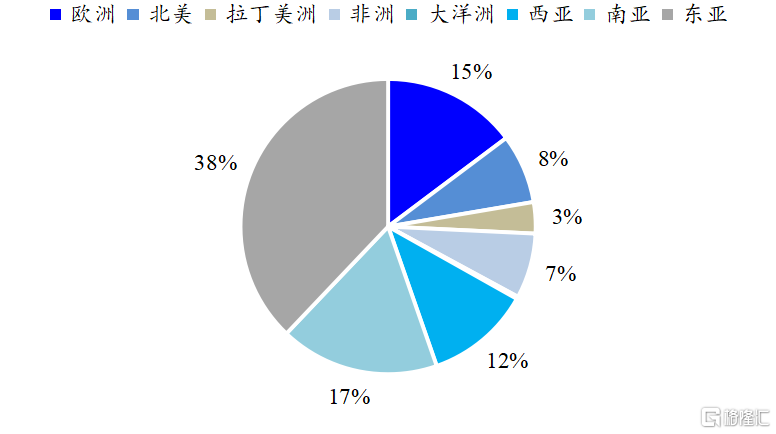

在海外價格高企背景下,我國國內尿素價格有望提升。產能分佈方面,根據IFASTAT統計,2021年全球尿素產能為22046萬噸,而歐洲及中東/西亞的尿素產能佔全球產能的26%,比例較高。受嚴寒天氣及俄烏衝突影響,歐洲與中東地區尿素成本上漲明顯。在海外價格高企背景下,我國國內尿素價格有望提升。

圖19:歐洲及西亞佔全球尿素產能26%

數據來源:Wind,國泰君安證券研究

2.3. 醋酸:煤制工藝成本優勢約1800元/噸

醋酸的主要生產工藝為甲醇羰基合成法。該工藝使用甲醇與一氧化碳反應生成醋酸,優點在於原料路線的多樣化,煤炭與天然氣都是該工藝的上游原料。甲醇羰基化法根據工藝中壓力的情況又分為高壓法和低壓法兩種工藝。其中,高壓法主要以羰基鈷為催化劑,碘為助催化劑在64兆帕下進行羰基化反應合成醋酸;而低壓法則是在三兆帕下以氯化銠為催化劑,一碘甲烷為助催化劑,在150攝氏度下進行羰基化反應合成醋酸,為當前醋酸工業化生產中的最佳方法。

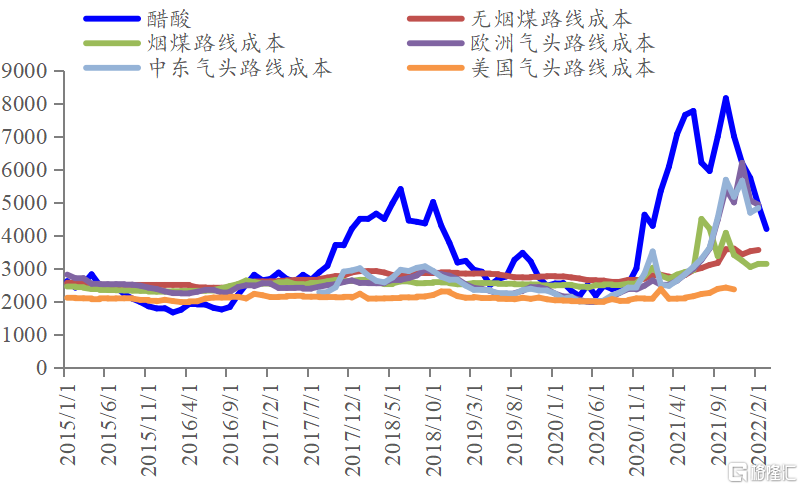

煤頭工藝相較歐洲及中東天然氣工藝有明顯優勢。截止22年2月,歐洲及中東地區氣頭路線醋酸成本約5000元/噸。而我國主要以煤炭為原料生產醋酸,截至22年2月,我國煤化工醋酸成本約3200元/噸,成本優勢高達1800元/噸。

圖20:煤制醋酸成本優勢約1800元/噸

數據來源:Wind,國泰君安證券研究

我國醋酸出口海外,國際成本上行有望帶動國內價格維持高位。產能分佈方面,根據Bloomberg統計,全球醋酸產能為約1960.5萬噸,其中中國產能佔比達53.4%,佔據主導地位,而歐洲及中東/西亞的尿素產能約佔全球產能的10%。受能源價格高漲影響,歐洲與中東地區醋酸成本上漲明顯。在海外醋酸價格高企背景下,我國醋酸出口需求有望提升,國內價格亦有望維持高位。

圖21:歐洲及西亞佔全球尿素產能26%

圖22:我國醋酸出口依賴度為12%

數據來源:Bloomberg,國泰君安證券研究

數據來源:卓創資訊、國泰君安證券研究

2.4. 乙二醇:煤制工藝成本劣勢已基本消除

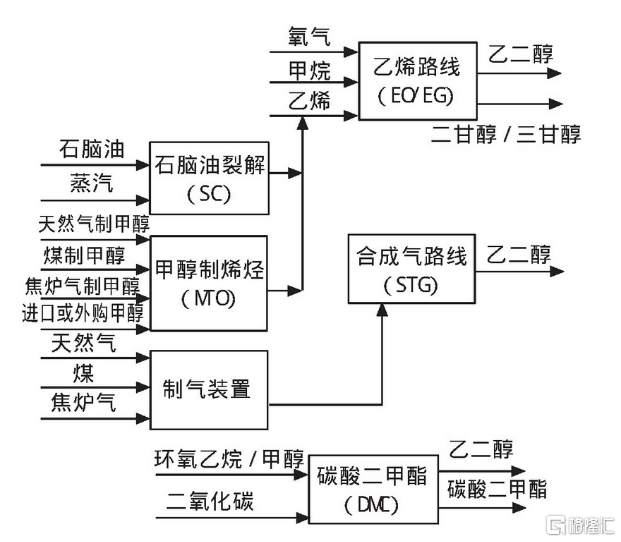

乙二醇的生產工藝主要有三種:MTO工藝、油頭工藝以及乙烷工藝。MTO是指以煤基或天然氣基合成的甲醇為原料,藉助催化裂化裝置的流化牀反應形式,生產低碳烯烴的化工工藝技術,其主要產品為乙烯、丙烯,然後再通過乙烯氧化生成EO,EO進一步水反應生成乙二醇。我國乙二醇生產主要採用油頭的乙烯氧化法和煤基MTO工藝,中東及北美主要採用油頭的乙烯工藝及乙烷工藝。

圖23:乙二醇主要生產工藝包含乙烯路線及煤制路線

數據來源:中國知網

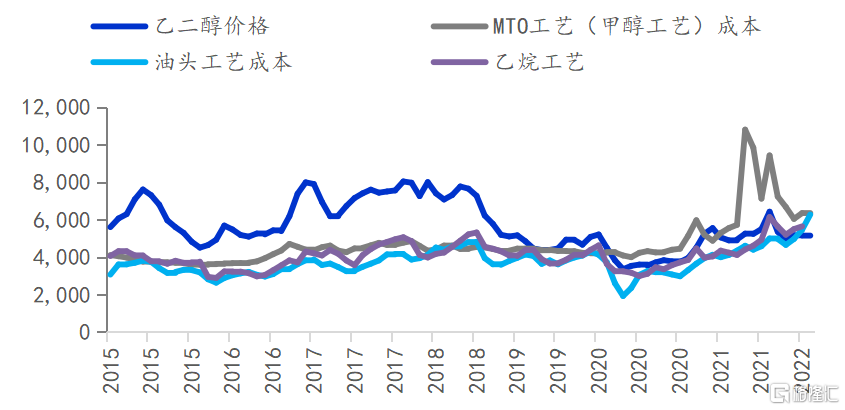

MTO路線成本與油頭工藝成本差距收窄。根據我們測算,截止22年3月,採用石腦油價格進行測算,油頭法乙二醇生產成本約6200元/噸。而截止22年3月,我國採用MTO工藝生產的乙二醇成本約6400元/噸,成本差距為-200元/噸,較20-21年差距均值-1936元/噸縮窄1700元/噸。考慮到國際運費,我國MTO路線成本劣勢相較於油頭工藝已基本消除。

圖24:油頭乙二醇成本持續攀升,MTO路線成本與其差距大幅縮窄(元/噸)

數據來源:國泰君安證券研究

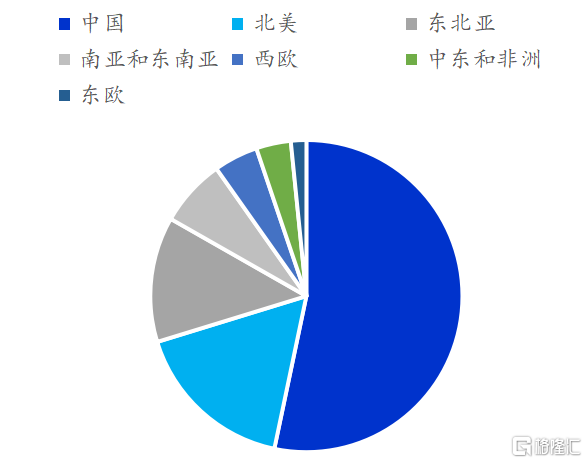

全球乙二醇產能主要集中於中國及中東。根據產業信息網,乙二醇產能集中在中國和中東,中國佔比超過50%,中東佔27%。需求則集中在亞洲。據統計,2020年世界前十位乙二醇生產企業產能合計佔世界總產能的47.4%。其中,沙特石油公司產能居世界之首,佔總產能的7.3%。世界乙二醇主要用於生產聚酯,2020年用於生產聚酯的量佔總消費量的89.8%。

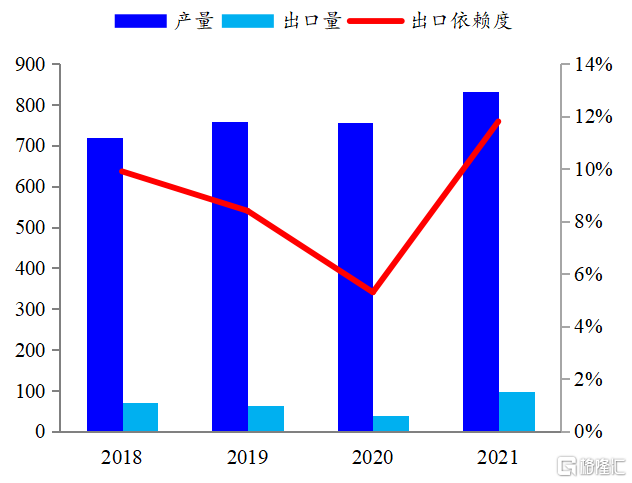

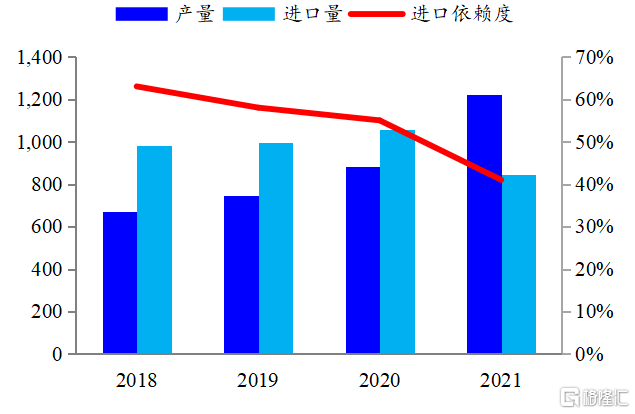

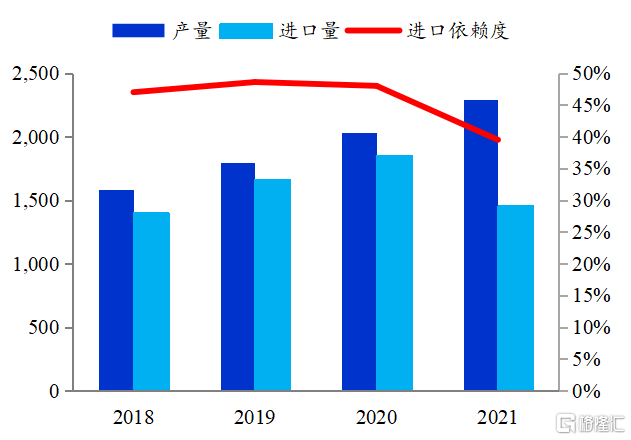

我國乙二醇行業對外依存度較高,中東地區成本提升預計對國內乙二醇價格提供向上動力。根據卓創資訊,2021年我國乙二醇產量為1179.69萬噸,進口數量為842.64萬噸,行業表觀消費量為2052.27萬噸,進口依賴度為41%。在進口國分佈來看,我國乙二醇主要來自中東地區。因此,中東地區乙二醇生產成本提升有望對我國乙二醇價格產生較大提振作用。

圖25:中東佔全球乙二醇產能27%

圖26:我國乙二醇進口依賴度為41%

數據來源:產業信息網,國泰君安證券研究

數據來源:卓創資訊、國泰君安證券研究

2.5. 烯烴:煤制烯烴成本劣勢已基本消除

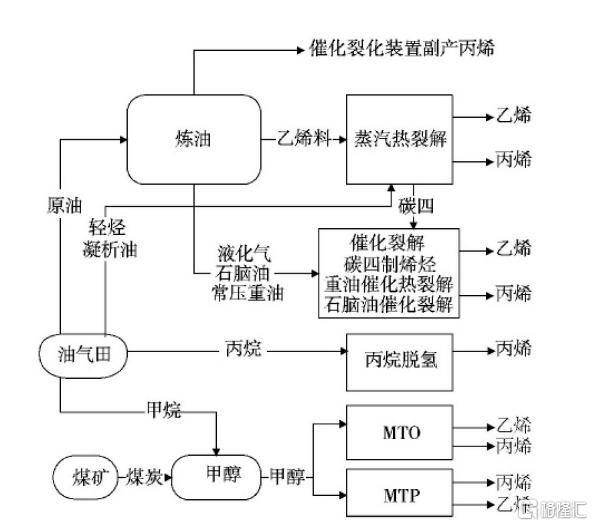

按照上游原材料不同,烯烴的生產工藝主要有三種:煤頭工藝、油頭工藝以及氣頭工藝。煤頭工藝在我國應用較廣,主要以CTO的形式存在。煤制烯烴CTO流程包括煤制甲醇和甲醇制乙烯。CTO(CoaltoOlefin)的主要流程為:煤→合成氣→甲醇→烯烴。CTO烯烴收率較高,乙烯、丙烯及少部分丁二烯的產率合計高達85%以上。甲醇制烯烴(MTO)通常是CTO工藝中的一環目位於煤制甲醇裝置下游,也可不依附於CTO,直接外購甲醇進行烯烴生產,但當甲醇價格較高時,該路線往往盈利性較差。油頭工藝是最傳統、最常見的烯烴生產方式,主要使用石腦油或柴油來進行裂解和催化裂化(FCC),生產出的乙烯、丙烯收率普遍較低。氣頭工藝主要是指利用乙烷、丙烷等烷烴生產烯烴的工藝,該類工藝烯烴收率較高,產品選擇性較好,其中乙烷裂解制乙烯及丙烷脱氣(PDH)制丙烯的收率均能達到80%以上。

圖27:煤制烯烴CTO主要流程

數據來源:中國知網

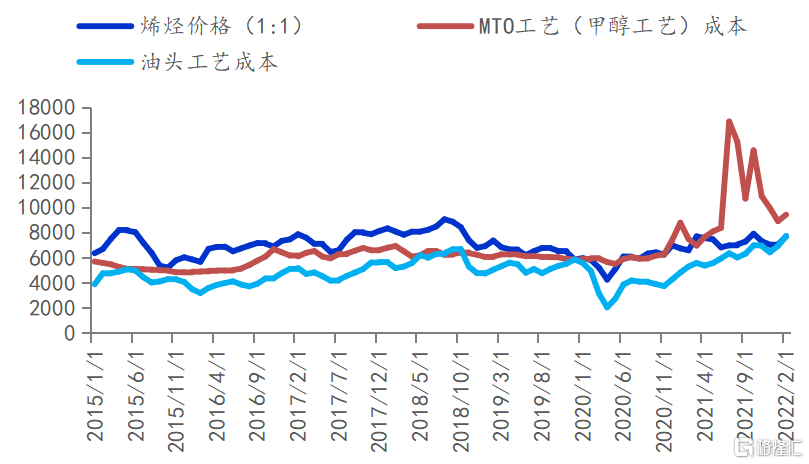

煤頭工藝相較油頭工藝成本劣勢收窄。烯烴的生產工藝仍以油頭路線為主,近年來煤制烯烴(MTO、MTP)和乙烷裂解/丙烷脱氫(PDH)制烯烴工藝逐步成熟,尤以煤制烯烴路線發展迅速,煉化一體化和煤制烯烴逐步成為我國未來烯烴產能擴張的主要路線。同時,隨着原油、天然氣價格不斷上漲,二者的成本差距也在不斷縮小。截止22年3月,油頭烯烴生產成本約9000元,而我國採用MTO工藝生產的烯烴成本約9500元,價差僅為500元/噸。考慮到進口烯烴尚需一定運費,我國煤制烯烴具備一定競爭力。

圖28:烯烴價格及成本

數據來源:Wind,國泰君安證券研究

產能分佈集中於美國、中國、中東地區。根據產業信息網,烯烴產能集中在中國、美國和中東,中國佔14%,美國佔21%,中東佔9%。

圖29:烯烴全球產能主要位於美國、中國、中東

數據來源:產業信息網,國泰君安證券研究

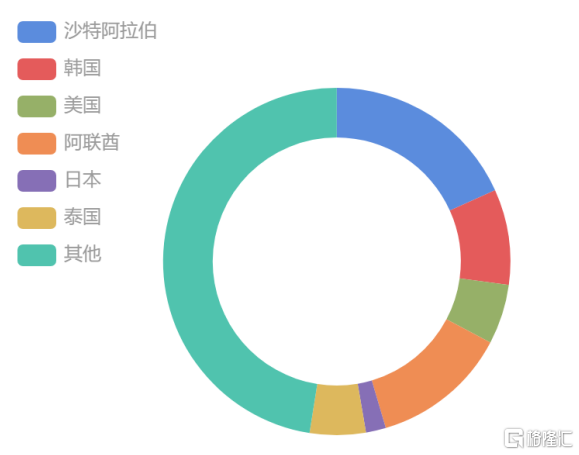

我國進出口烯烴量雖不大,但進口聚乙烯/聚丙烯比例較高,其成本上升亦有望推動國內烯烴價格上行。我國聚乙烯對外依賴度較高,其中21年進口量1459萬噸,進口依賴度高達39.5%。在進口國方面,主要為沙特阿拉伯及阿聯酋等中東地區。而在當下海外能源價格不斷上行的背景之下,中東地區油頭烯烴生產成本不斷提升,預計傳導至聚乙烯/聚丙烯產品上,進而對我國烯烴價格起到支撐作用。

圖30:中東佔全球乙二醇產能27%

圖31:我國乙二醇進口依賴度為41%

數據來源:卓創資訊,國泰君安證券研究

數據來源:卓創資訊

3.推薦煤化工企業

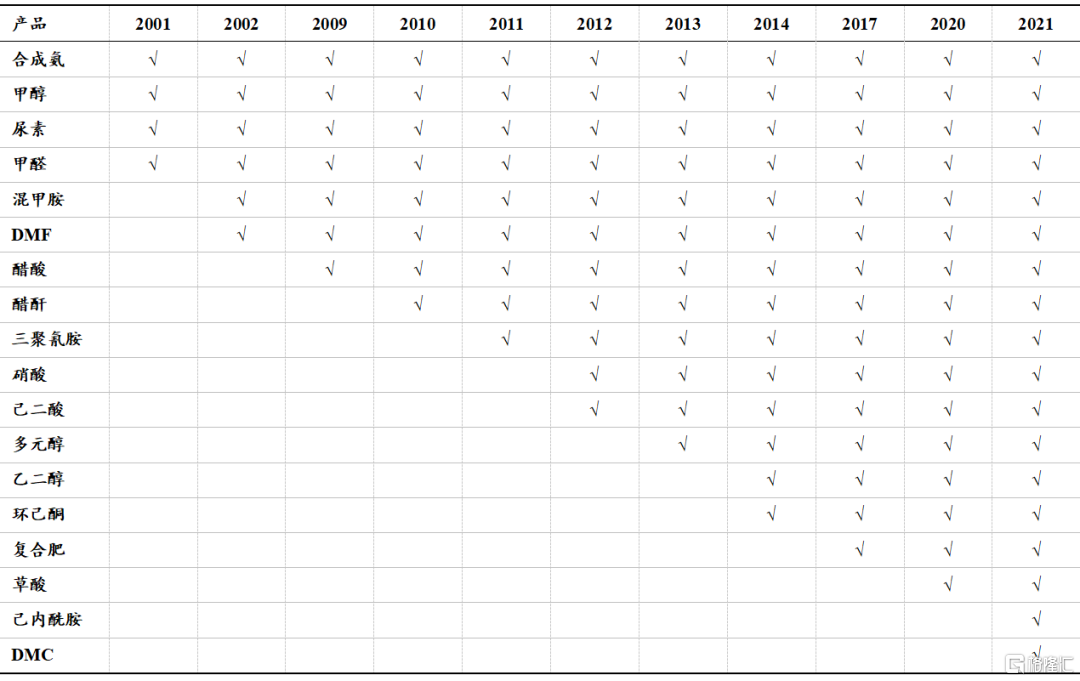

3.1. 華魯恆升:成長性突出的煤化工龍頭

歷經二十多年的產業發展拓寬,華魯恆升已成長為煤化工產業最具成本優勢的龍頭企業,一體化佈局完善。公司在煤化工產業中具有明顯的成本優勢,其得益於多個因素:一體化產業鏈幫助公司展開高效率多聯產運營模式,降低投資成本;先進的水煤漿煤氣化工藝為下游產品提供低成本合成氣,從源頭奠定了低成本基礎;公司持續通過裝置革新與技術改良,推進成本降低。

一體化產業鏈推動產品協同發展。公司打造了“一頭多線”循環經濟柔性多聯產運營模式,圍繞氨醇平台延伸煤化工產業鏈,多產品協同發展,實現平台互聯互通,持續優化大生產管控體系。

圖32:公司煤化工產品佈局豐富

數據來源:公司公吿,國泰君安證券研究

表2:公司拓展品類步伐穩健

數據來源:招股説明書,公司公吿,國泰君安證券研究

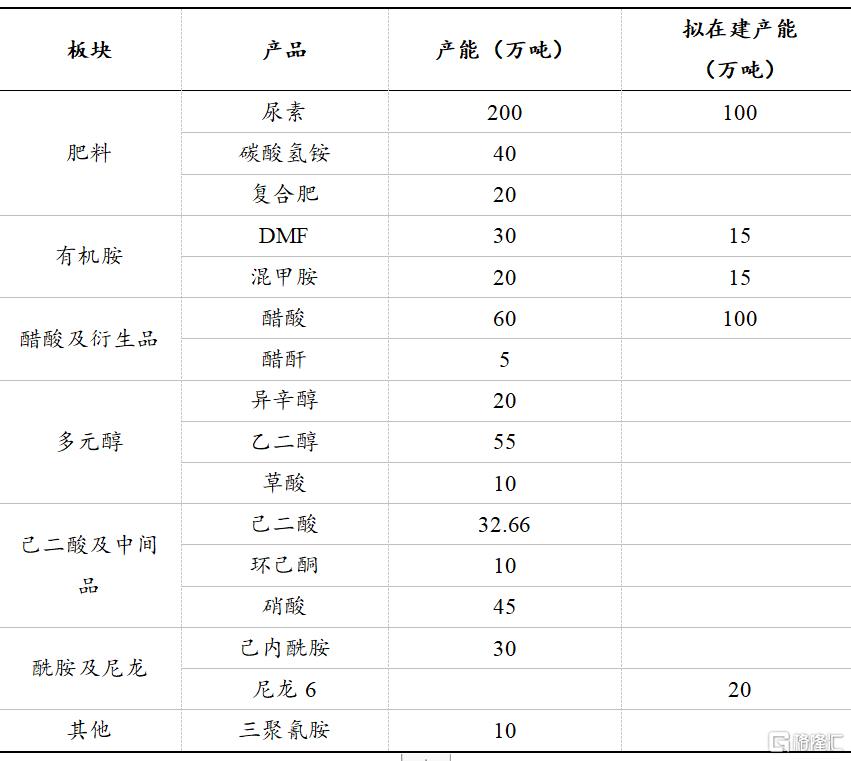

公司煤化工產品已形成一定生產規模,德州荊州雙基地穩步擴產能。截止2021年底,公司合計氨醇設計產能350萬噸,其中合成氨和甲醇產能分別為180萬噸/年、170萬噸/年,基本實現下游產品的生產原料自給。具體來看,公司主要產品為200萬噸尿素、33萬噸DMF、60萬噸醋酸、55萬噸乙二醇。此外,公司計劃於荊州再造一個煤化工基地,有望於23年中逐步投產,包括100萬噸尿素、100萬噸醋酸、15萬噸DMF及15萬噸混甲胺,公司長期成長確定性高。煤化工產品預計維持高景氣疊加產能擴張,公司業績預計趨勢向上。

表3:公司產能形成一定規模

數據來源:公司公吿,國泰君安證券研究

3.2. 魯西化工:煤化工+新材料

公司已建成一體化、集約化的化工新材料產業園區,目前具有煤化工、鹽化工、氟硅化工和化工新材料等多條較為完整的循環產業鏈。公司通過外採煤炭以合成氨甲醇聯產裝置生產甲醇,甲醇用於生產甲烷氯化物、甲酸、甲酸鈉、DMF 等產品。

表4:公司已形成煤化工+新材料的產品格局

數據來源:公司公吿,國泰君安證券研究

表5: 推薦煤化工企業

數據來源:Wind、國泰君安證券研究

風險提示

煤炭價格大幅上行

雖然我們認為國內煤炭價格受政策調控影響,中長期有望維持在合理價格運行區間。但不排除突發情況導致煤炭價格大幅上行,在此情況下煤化工成本優勢及盈利能力預計受到影響。

海外能源價格大幅下行

儘管我們認為海外能源價格預計在原油供給彈性有限背景下維持中高水平。但若海外能源供給超預期放開導致能源價格大幅下行,則煤化工競爭力預計減弱。