本文來自格隆匯專欄:李迅雷,作者:陳興 謝鈺

近期受俄烏衝突等地緣政治因素的影響,原油價格波動明顯加大,布油價格已突破120美元/桶,WTI油價也升至110美元/桶以上。原油價格的大幅攀升給全球通脹帶來上行風險,我國也不例外。但由於大宗商品保供穩價工作的推進,主要由國內定價的工業品價格上漲或將受到約束。那麼,在工業品價格“內外分化”的背景之下,通脹將會何去何從?對於經濟又會帶來怎樣的影響?本報吿對此進行展開分析。

概要

價格走勢“內外有別”。今年開年以來,工業品價格一定程度上呈現出“內外分化”的特徵,國際油價在地緣衝突等因素影響下一路攀升,而主要由國內定價的工業品價格增速相對穩定。從過去的歷史經驗來看,價格“內外分化”的現象也時有發生。在金融危機之後,2010年末至2011年上半年和2017年年中至2018年年中這兩輪油價增速顯著上行時期,也呈現出了明顯的工業品價格分化特徵。我們不妨從前兩輪分化時期中去尋找線索,以期對當下有所啟示。

通脹變化不同,原因何在?值得注意的是,雖然兩段時期工業品價格增速走勢分化的現象比較類似,但整體物價增速變化卻截然不同:2010年-2011年期間PPI增速持續走高,而2017年-2018年則震盪下行。全球流動性環境變化是造成兩段時期通脹走勢不同的重要外因。2010-2011年,全球經濟仍處在金融危機之後的修復階段。美國等發達經濟體持續的低利率以及QE政策為物價增速上行提供了寬鬆的貨幣環境。而2017年-2018年主要發達經濟體貨幣政策正趨於收緊。從內因上來看,最重要的區別在於2010年-2011年的通脹主要由需求拉動,而2017年-2018年則更多地來自於成本衝擊。由於兩輪工業品價格週期的推動因素不同,因而最關鍵的差別其實出現在傳導路徑的通暢性上。2010年-2011年在海外流動性環境寬鬆疊加國內需求穩健的情況下,上游價格上漲向中下游的傳導較為順暢,使得即便在“內外分化”的條件下,PPI增速和CPI增速能夠同步走高。然而,2017年-2018年海外流動性趨於收緊,國內需求也遠不如前,價格傳導路徑受阻,使得PPI增速最終還是震盪下行。由此來看,油價增速走高並不構成國內通脹顯著上行的充分條件,價格能否順利向中下游傳導,其它商品能否與之形成共振,才是決定通脹增速走勢的關鍵。

成本風險大於通脹壓力。由於俄烏衝突最終局勢尚不明朗,油價的高波動或將有所延續,高油價可能是我們短期不得不面對的現狀。如果國內保供穩價措施有效,則工業品價格“內外分化”的態勢或將再度出現,而當前環境可能和2017年年中至2018年年中這段時期比較類似。一方面,主要發達經濟體貨幣政策業已開始轉向。另一方面,需求端的下行壓力可能較2017年-2018年進一步加大。在兩方面因素影響之下,和2017年-2018年較為類似,上游價格向中下游的傳導仍然受阻,這決定着PPI增速的趨勢不會單單因為油價的上行而有所改變。成本壓力屬實不容忽視。今年前兩月營業成本增速竟達到利潤增速的三倍之多,可見成本壓力有所凸顯。通過對行業投入產出結構的分析,我們發現,原油價格上漲對於化工、交運等行業成本影響最大。比如同等幅度的原油價格變化,石油精煉加工、基礎化學原料、肥料等化工品和航空、航運等交運服務行業成本上升幅度居前。而食品等必需消費類和中游裝備製造業成本壓力相對不高。

1

價格走勢“內外有別”

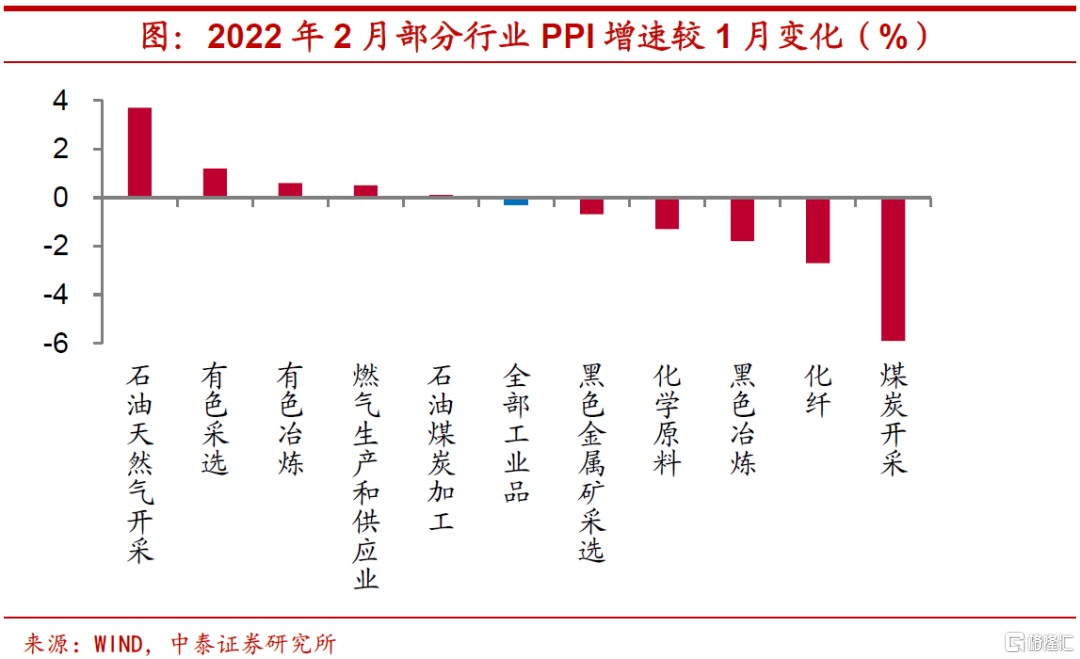

工業品價格“內外有別”。今年開年以來,工業品價格一定程度上呈現出“內外分化”的特徵,國際油價在地緣衝突等因素影響下一路攀升,而主要由國內定價的工業品價格增速相對穩定。從2月的PPI增速中也能夠看出,石油天然氣開採行業漲幅突出,而煤炭、鋼鐵等行業出廠價格增速有所回落,兩者走勢明顯背離。

分化並不鮮見,過去也有發生。從過去的歷史經驗來看,價格“內外分化”的現象也時有發生。在金融危機之後,2010年末至2011年上半年和2017年年中至2018年年中這兩輪油價增速顯著上行時期,國內定價的螺紋鋼和動力煤價格增速整體平穩甚至有所下移,也呈現出了明顯的分化特徵。我們不妨從前兩輪分化時期中去尋找線索,以期對當下有所啟示。

2

通脹變化不同,原因何在?

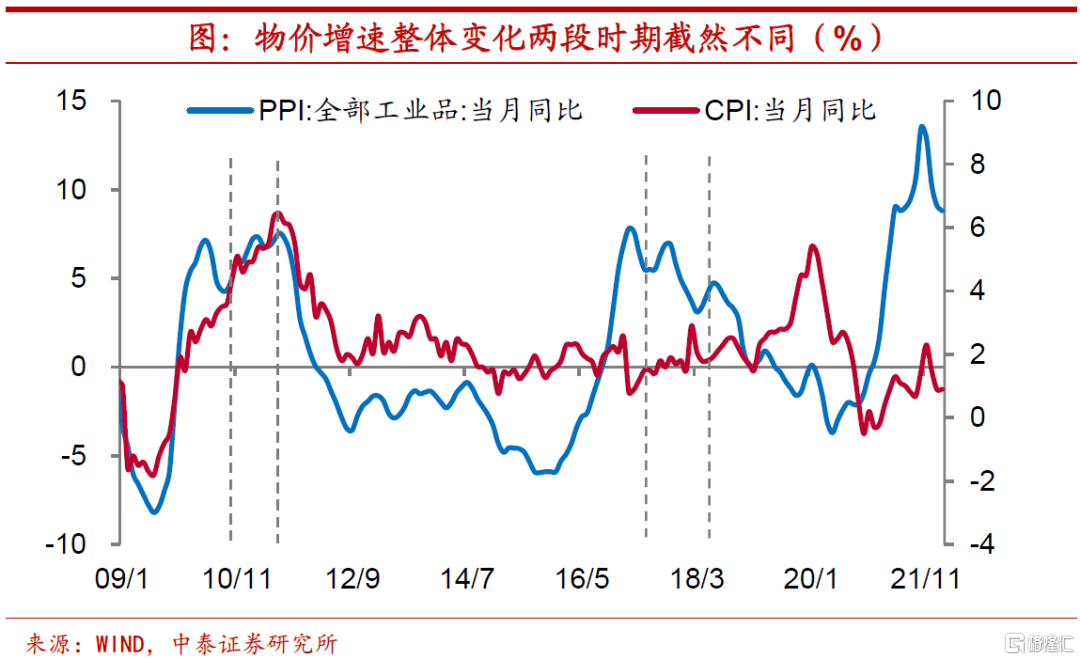

分化現象雖較類似,物價走勢截然不同。值得注意的是,雖然這兩段時期工業品價格增速走勢分化的現象比較類似,但整體物價增速變化卻截然不同。一方面,從PPI增速上來看,2010年-2011年期間PPI增速持續走高,而2017年-2018年則震盪下行;另一方面,2010年-2011年期間CPI增速同步回升,PPI向CPI增速的傳導較為順暢,而2017年-2018年期間CPI增速卻維持低位震盪、波瀾不驚。

為什麼兩段時期物價增速會呈現出如此明顯的差異呢?

全球流動性環境變化是造成兩段時期通脹走勢不同的重要外因。2010-2011年,全球經濟仍處在金融危機之後的修復階段。美國等發達經濟體持續的低利率以及QE政策為物價增速上行提供了寬鬆的貨幣環境。2010年11月,美聯儲宣佈推出第二輪量化寬鬆政策,並增加了6000億美元的長期國債購買量。

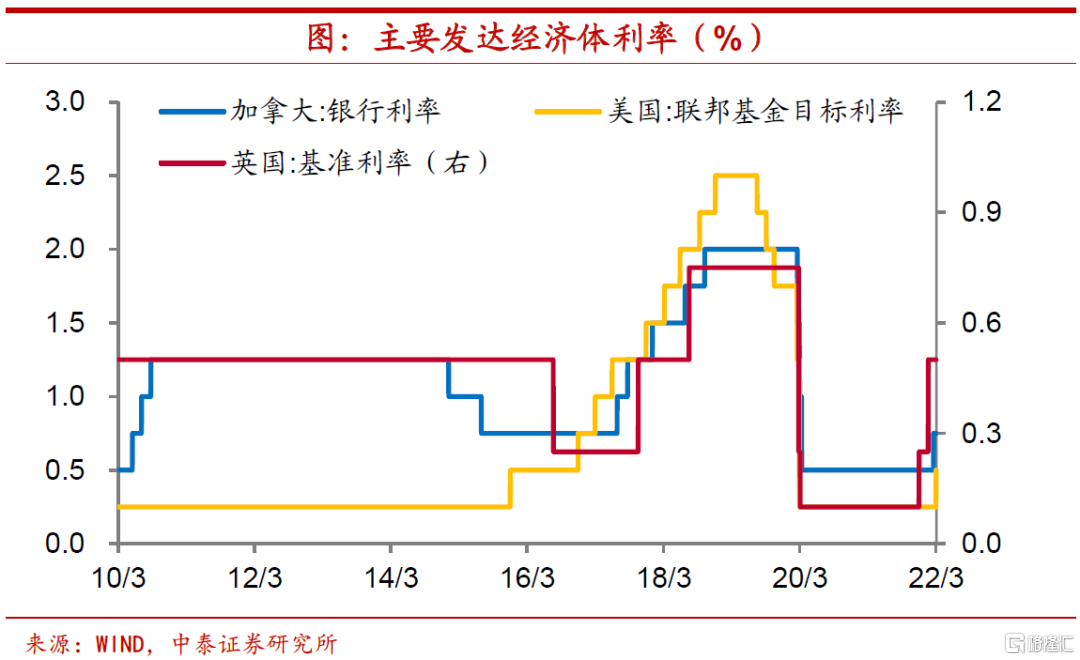

而2017年-2018年主要發達經濟體貨幣政策正趨於收緊。2017年美國、加拿大、英國等國央行先後收緊貨幣政策,特別是美聯儲連續加息,並於10月開始縮表;歐央行雖於當年10月延長資產購買計劃,但縮減了購買規模,同樣釋放出貨幣政策寬鬆減弱的信號。由於相比於2010年-2011年,全球流動性環境明顯轉緊,因而貨幣條件對物價增速的支撐也趨於減弱。

從內因上來看,最重要的區別在於2010年-2011年的通脹主要由需求拉動,而2017年-2018年則更多地來自於成本衝擊。

2008年金融危機爆發後,我國推出“四萬億”經濟刺激計劃,09和10年的GDP同比增速分別錄得9.4%和10.6%。在國內基建、地產等投資增速攀高的推動下,主要由國內定價的工業品如螺紋鋼、動力煤價格率先上漲。而直至2011年初,利比亞戰爭爆發,原油價格才進入短期快速上行時期,其時鋼煤價格增速衝高雖較乏力,但能夠穩定在一定水平。

而2017年之前工業品價格的上漲,則主要受到供給收縮的影響。2015年底中央提出“供給側結構性改革”,在“三去一降一補”的政策思路下,國內鋼鐵、煤炭等行業產能受限,供給收縮帶來了工業品價格的大幅上漲,PPI同比增速在2017年2月達到階段性高點7.8%。隨着改革的深入,供給側改革“提質增效”作用顯現,工業增加值環比穩步上升,疊加房地產行業處於高景氣階段,對上游原材料和大宗商品的需求也較旺盛。

2018年去產能目標有所下調,供給收縮力度減弱。前期去產能進展順利,2016和2017年均超額完成任務。2017年底,政府頻頻表態去產能要更多運用市場化手段,2018年起,限產限量等行政手段力度明顯減弱,去產能目標也有所下調,這意味着供給端對於鋼鐵、煤炭等行業的限制減小,前期由供給衝擊帶動的通脹有所回落。

由於兩輪工業品價格週期的推動因素不同,因而最關鍵的差別其實出現在傳導路徑的通暢性上。2010年-2011年在海外流動性環境寬鬆疊加國內需求穩健的情況下,上游價格上漲向中下游的傳導較為順暢,使得即便在“內外分化”的條件下,PPI增速和CPI增速能夠同步走高。然而,2017年-2018年海外流動性趨於收緊,國內需求也遠不如前,價格傳導路徑受阻,使得PPI增速最終還是震盪下行。由此來看,單靠油價增速走高,並不構成國內通脹顯著上行的充分條件,價格能否順利向中下游傳導,其它商品能否與之形成共振,才是決定通脹增速走勢的關鍵。

3

成本風險大於通脹壓力

由於俄烏衝突最終局勢尚不明朗,油價的高波動或將有所延續。考慮到俄羅斯為全球油氣生產大國,石油與天然氣產量佔全球比重均超過10%。而當前全球原油和天然氣庫存水平仍處低位,使得原油和天然氣產量的邊際變化對價格造成的影響較大。因此,高油價或許是我們短期不得不面對的現狀。

如果國內保供穩價措施有效,則工業品價格“內外分化”的態勢或將再度出現,而當前環境可能和2017年年中至2018年年中這段時期比較類似。

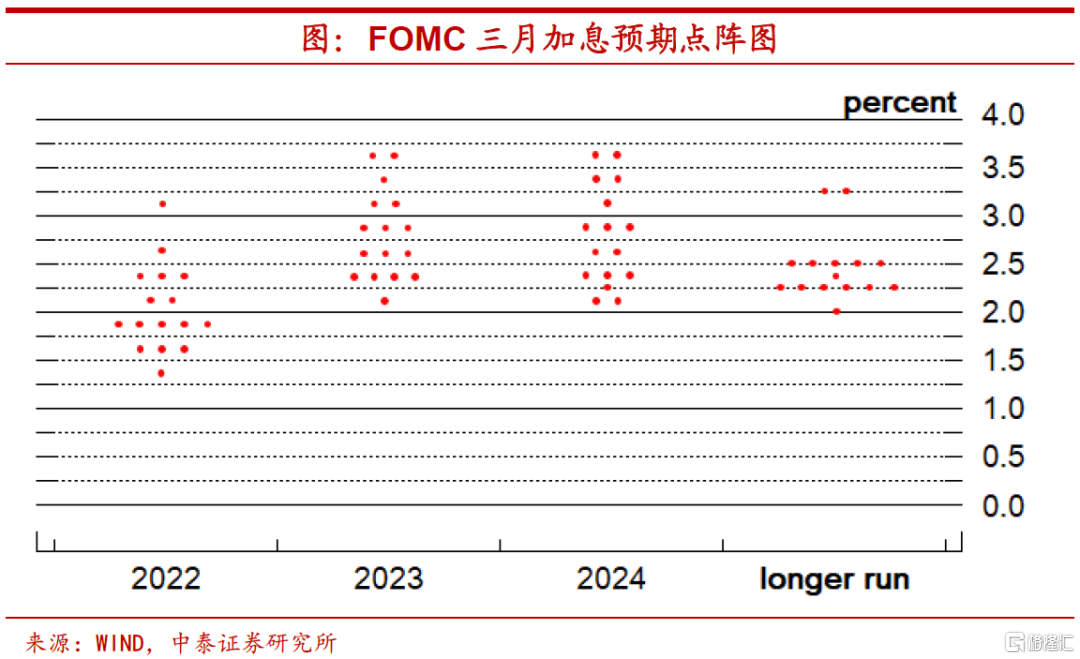

一方面,主要發達經濟體貨幣政策業已開始轉向。去年以來,在寬鬆政策刺激和疫苗接種雙重因素的推動下,全球經濟實現了快速復甦。伴隨着通脹壓力的持續走高,發達經濟體央行貨幣政策開始轉緊,如英國央行於去年12月啟動加息,今年3月美聯儲議息會議也已決定將聯邦基準利率區間上調25個基點,標誌着新一輪的加息週期開啟。這與2017-2018年主要發達經濟體的貨幣政策正常化進程十分相似,而與2010-2011年的貨幣寬鬆階段差異較大。

另一方面,需求端的下行壓力可能較2017年-2018年進一步加大。今年開年以來,地產銷售持續下滑,購地端也較疲軟,反映居民和企業部門對於地產的預期仍未修復。而近期國內本土疫情呈持續蔓延態勢,目前每日新增確診病例已經突破1000例,而現存中高風險地區也已經達到接近700個左右,這給供需兩端均帶來不小的衝擊,為經濟恢復蒙上陰影。在兩方面因素影響之下,和2017年-2018年較為類似,上游價格向中下游的傳導仍然受阻,這決定着PPI增速的趨勢不會單單因為油價的上行而有所改變。

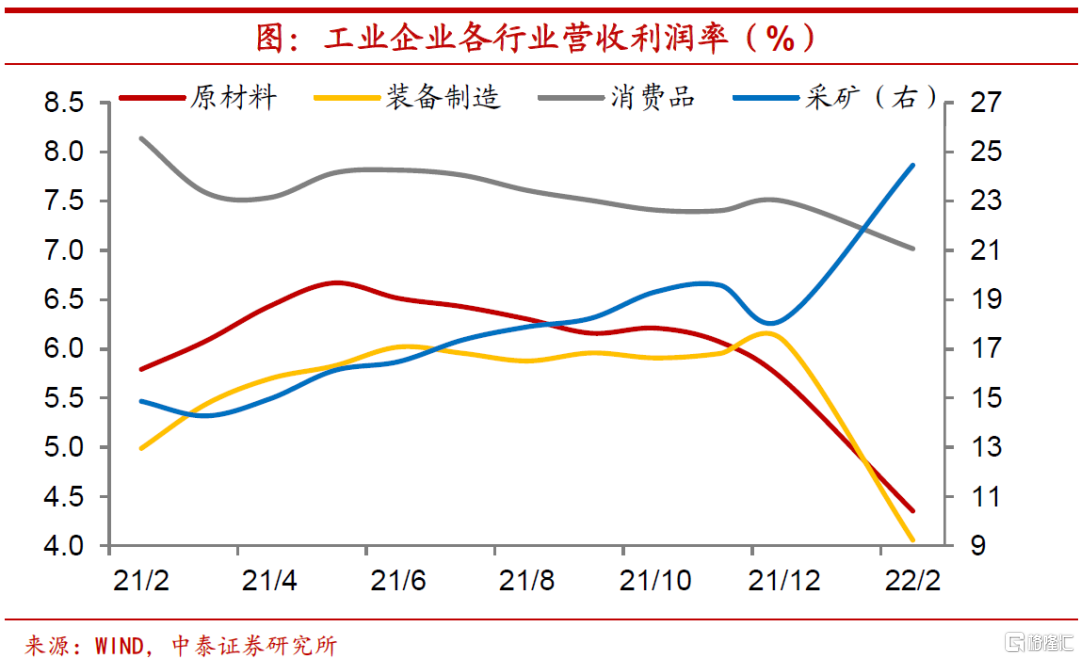

成本壓力屬實不容忽視。不過,即便單靠油價高企很難改變PPI增速的下行趨勢,但由此帶來的成本壓力屬實不容忽視。從今年前兩月工業企業營收數據來看,一方面,營業收入利潤率顯著回落,僅採礦業有所回升;另一方面,每百元營收中的成本費用同比也由降轉增。前兩月的營業成本增速竟達到利潤增速的三倍之多,可見成本壓力有所凸顯。

原油上漲推升哪些行業成本?從行業影響上來看,油價上升對於各行業成本都有不同程度的推升。通過對行業投入產出結構的分析,我們發現,原油價格上漲對於化工、交運等行業成本影響最大。比如同等幅度的原油價格變化,石油精煉加工、基礎化學原料、肥料等化工品和航空、航運等交運服務行業成本上升幅度居前。而食品等必需消費類和中游裝備製造業成本壓力相對不高。

風險提示:政策變動,經濟恢復不及預期,歷史規律失效風險。