3月22日,恆安國際(01044.HK)公佈2021年年度業績。

2021年全年,恆安國際實現收入207.9億元,淨利潤32.74億元,兩項指標同比均有所下滑;毛利率方面,降至37.4%;基本每股收益2.786元;擬派發末期股息每股0.7元,全年合共派息每股1.70元。

這也是近20年以來,恆安國際首次出現收入、淨利雙降。

市場長期印象中,自1998年恆安國際登陸港交所,持續穩健經營而不失成長性,其久居中國衞生用品行業最大國內生產企業,在紙巾、衞生巾、紙尿褲等多個領域佔據優勢,並通過大手筆分紅不斷為股東帶來投資回報。也就在2020年,恆安國際三大主業齊頭並進,拉動利潤大增。

而短短一年的時間,緣何呈現另一番景象?這將會改變恆安國際的長期基本面嗎?

不妨帶着這些問題,再次審視這家老牌頭部企業。

賽道“危”、“機”並存,龍頭成功穿越

一家久居行業頭部的老牌企業,與行業的關係總是“相生相成”。特別是,衞生用品原材料受經濟週期的影響明顯、運輸半徑短等天然屬性,決定龍頭企業更容易實現成本領先、提升盈利能力,與行業之間的邏輯聯繫更加緊密。

換句話説,龍頭的業績表現發生如此變化,也揭示着行業邏輯已經發生變化。

回顧過去的2021年,衞生用品行業整體面臨挑戰。一方面,宏觀環境具有不確定性,消費需求疲軟、原材料漲價等不可控因素,以及渠道碎片化衝擊等新生變量,帶給巨大的經營壓力;另一方面,新消費主力年輕客羣求新求變,行業競爭維度越來越多、競爭程度越來越激烈。

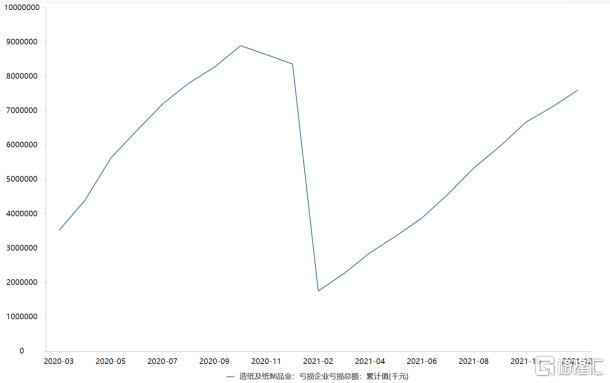

綜合作用下,行業經營整體低迷,其中紙業相關虧損企業的虧損金額不斷擴大,從2020年的30.5億元到2021年的76億元,並還在持續上升。

(來源:東財choice)

四大龍頭也普遍業績承壓,恆安國際之外,其他兩家已上市公司維達國際、中順潔柔方面,利潤端亦呈現同比兩位數的大幅下滑,降幅分別為12.59%、27.88%(中順潔柔為A股上市公司,最新數據來自2021年三季度)。

更具體來看,大宗原材料木漿的價格自2020年10月從歷史較低水平快速攀升,並在高位水平震盪。而國內衞生用品企業的經營目前以生活用紙品類為主導,生活用紙以木漿作為原材料的佔比逐年升高,2019年已經達到83.3%,紙漿成本佔比約60%-80%。那麼,一定程度上,2020年木漿成本下行助推行業景氣度上升,奠定相關企業業績高基數,2021年木漿成本攀升直接衝擊整體生產成本,造成業績增長放緩。

(來源:東財choice)

同時,消費疲軟與渠道碎片化背景下,為了維持產品銷量的增長,不少參與者包括一些頭部企業在內,以及新零售管道營運商紛紛加入價格戰,通過減價促銷而搶佔市場份額,行業競爭形勢在短時間迅速激化。

並且,可以看到目前這些趨勢仍未改變,行業虧損程度或繼續深化,這決定國內衞生用品行業將不可避免地加速進入“分化期”。

需求端,隨着中國人均可支配收入增長,大眾對生活用紙的消耗量、品質升級需求雙雙增長。參考成熟市場,2018年中國生活用紙人均消費量為6.4kg,對比日本、北美等市場明顯較低,仍有翻倍以上增長空間;同時品質升級需求有望推動生活用紙的均價提升,歐睿國際數據顯示,2020年單價更高的面巾紙佔比達33.22%,手帕紙佔比達3.83%,而廁用紙佔比近15年來大幅下行。

供給端,其一,如上文提到,生活用紙品類屬性決定龍頭企業的競爭優勢,較小規模企業低價漿儲備更充足、基本實現全國化佈局,更有能力管控成本,而在長週期中擴大市場份額;其二,消費者線上購物習慣養成,疊加龍頭企業積極拓展電商、新零售市場,生活用紙消費渠道正在快速迭代。線上渠道透明度更高,且突破地域限制,產品力及品牌力重要性凸顯,放大龍頭企業優勢;其三,龍頭企業綜合產品研發能力更強,同時可藉助頭部品牌背書,在高端產品開發更具優勢,並能夠滿足多樣化和差異化要求。

結合新的時代背景,碳中和與可持續發展成為全球共識,驅使社會面臨巨大制度革新和產業結構調整,勢必推進節能減排淘汰落後產能,資源配置合理化;新消費主力見證中國綜合國力迅猛提升,擁有強烈的民族自信、文化自信,可能引起市場份額的重新分配,從海外品牌轉向國貨品牌。

由此,展望未來國內衞生用品行業勢必走向分化,行業落後產能逐漸出清,而到時龍頭企業們在理性競爭基礎上實現穿越,提升市場份額和集中度,以乘數效應打開倍式發展空間,最終迴歸降本增利的業務邏輯。

策略與決心同行,靜待長期價值釋放

風物長宜放眼量,從長遠來看衞生用品賽道依然大有可為,在行業邏輯演化的過程中,最具全方位競爭力的龍頭企業恆安國際依然是最具觀察意義,有望迎來長期價值釋放的核心參與者。

着眼於恆安國際的最新業績表現及背後業務邏輯,來進一步探討。

分業務條線來看:

1)紙巾業務:核心品牌凸顯韌性,高端系列產品收效

2021年,恆安國際的紙巾業務收入減少約5.2%,至98.42億元,約佔整體收入的47.3%。而如若扣除年內原紙業務銷售額顯著下降有關因素,其核心品牌“心相印”銷售額同比大致持平,銷售量同比增長近中單個位數;高端紙巾產品“雲感柔膚”、升級版濕紙巾產品銷售理想,帶動下半年整體紙巾銷售逆勢增長,成功搶佔市場份額。

2)衞生巾業務:高端化品牌正向生長,毛利率維穩

衞生巾業務上,恆安國際2021年實現收入61.17億元,佔整體收入的近29.4%。“七度空間”之外,恆安國際旗下高端衞生巾品牌“Space 7”釋放潛力,年內銷售保持正向發展,提升高端產品佔比,帶動整體衞生巾業務銷售。基於恆安國際堅守理性、穩定的定價策略以維持品牌形象,期內毛利率表現穩定,為70.5%。

3)紙尿褲業務:高端與成人產品增長,收入佔比繼續提升

紙尿褲業務上,恆安國際2021年實現收入12.19億元,佔整體收入約5.9%,較去年的6.4%略有下滑。而恆安國際旗下高檔升級嬰兒紙尿褲“Q•MO”表現亮眼,銷售同比增長約 18.6%,佔比進一步提升至約 26.2%;成人紙尿褲年內銷售正向增長,佔整體紙尿褲業務銷售的比例達20.8%。

總體來看,恆安國際的業務及利潤多元化(紙業收入佔比約一半,其他龍頭企業約在80%-90%),核心品牌具備強大品牌勢能,經營韌性仍強,特別是其下半年紙巾業務已經開啟逆勢“超車”,遵循上文提到的行業分化邏輯,其利潤表或加速修復。並且,恆安國際三大主業呈現一定共性,高端產品、品牌開始成為重要業績增長點,高端化戰略的見效再添經營韌性。

未來,順應消費品質升級及多維度競爭等趨勢,多元化、高端化的競爭優勢還將持續兑現,多元化亦再某種程度上更好支撐高端化戰略的探索。

渠道維度,恆安國際年內積極拓展電商及其他新零售管道,並加速整合線上線下渠道。2021年,其電商渠道(包括零售通及新通路)實現收入48億元,增長超過10%,佔整體銷售比例上升至約23.1%;其他新零售渠道(包括O2O平台及社區團購等)實現收入20億元, 佔整體銷售佔比約10%以上。“心相印”、“七度空間”等核心品牌在主要新零售渠道,包括抖音,均取得領先的市場份額。

早前,恆安國際的優勢渠道在於線下,線上還有很大的拓展空間,也更有利於在渠道碎片化的當下有效緩解單一渠道流量下降所帶來的影響。儘管線上渠道拓展短期可能產生對傳統渠道的衝擊,但從長期視角來看,更有利於渠道良性發展,即以短期利益換長期發展。

還值得一提的是,2021年8月許清流正式出任恆安國際行政總裁,帶來新的發展思路與活力。

未來規劃上,許清流總裁對新一年及2025年的工作目標提出三大核心策略:一是聚焦主營業務;二是逐步推進提升品牌力的目標;三是秉持長期主義;並基於此表示:“改變是痛苦的,但不變就不會進步。恆安要做百年恆安,需要我們迴歸初創,將心注入,相信我們有大的機會成為世界的恆安。”

從目前的核心策略及戰略決心來看,恆安國際將繼續發力改革,與行業趨勢同向而行,也進一步支撐行業邏輯的兑現。

防禦性資產,增添更多投資確定性

資本市場角度,基於2022年經濟環境存不確定性,包括全球疫情流行、通貨膨脹壓力加大等情況,防禦性資產的配置價值得到提升,衞生用品相關品類需求作為必選消費品需求具有韌性,防禦性屬性較強。

同時,2021年港股必選消費板塊的估值經過一年調整,配置吸引力增強;政策取向上堅持推動消費持續恢復和升級,基本面邊際改善。恆安國際而言,估值已至歷史低位,目前PE(TTM)約10.16倍,較可比公司維達國際(13.59倍)、中順潔柔(27.76倍)亦有估值優勢。

另一個角度而言,企業的社會價值成為市場提及最多的話題之一,開始影響市場對企業的發展預期,包括經營預期、投資預期。具備社會價值的標的,也進一步增厚投資安全墊。

於社會而言,30多年來,恆安國際一直積極投身公益。最近,泉州疫情引發社會廣泛關注,恆安集團第一時間響應,通過泉州紅十字會捐贈2000萬元,其中包含500萬元現金和價值1500萬元防疫物資。

於股東而言,恆安國際上市以來堅持高派息、分紅良心,頻繁開啟大舉回購,持續穩健經營,而回報股東與社會。2021年,即使面對複雜的市場環境公司經營業績短暫承壓,依然保持相對較高派息,派息比例僅微降,同時考慮其留足現金流,更有利於應對新一年發展環境的不確定性及推動管理變革,增強經營韌性,顯現中長期投資價值。

借用英國首相丘吉爾在組建聯合國期間曾説過的一句話:“永遠不要浪費一場好危機”。當下以恆安國際為代表的衞生用品龍頭,何嘗不是身處一場“好危機”,有充分的理由相信,當龍頭成功穿越,終將散去業績陰霾,重新返回升軌。