去年初至今,港股大盤一路南下,招行H股卻一路北上。後者在此期間累計大漲25%,跑贏恆指大盤47個百分點,成為港股少有的靚麗風景線。

2月中旬,招行H股已悄然奪下歷史新高記錄,最新PB高達1.73倍。然而,招行A股距離新高還有24%的空間,且最新PB僅1.59倍。我們都知道,因港股流動性較差,通常而言H股相較於A股的估值會有較大折扣。有些意外的是,招行卻是目前唯一一家例外的龍頭。

由此可見,海外資本對於招行的態度是積極的。另外,通過北向通道進來的外資,同樣追捧招行,當前持有最新市值高達779.6億元,持倉比例高達8.19%,位於歷史高位水平。按照外資重倉股排名來看,招行已經躍升至第3,僅次於貴州茅台、寧德時代。

國內機構,也毫不示弱。截止去年末,基金總持股數為11.5億,佔總股本近5%,持有市值570億元。其中,張坤旗下的4只基金均重倉佈局招行,累計倉位高達87億元。

2月下旬以來,港股市場遭遇雪崩,招商H股在拿下歷史新高之後也有不小的跌幅,16個交易日下跌25%。但大盤企穩後,3天變大幅反彈了17%。招行作為上萬億的大塊頭,AH股均能大幅跑贏大盤以及眾多白馬股。

市場究竟緣何如此追捧招行?

01

零售之王

3月18日,招行披露了2021年年度成績單。全年營收3312.5億元,同比增長14%,歸母淨利潤為1199.2億元,同比增長23.2%,後者創2013年以來增速新高。2014-2021年,兩者GAGR分別為10.39%、11.6%,遠超絕大多數銀行的業績表現。這是招行股價最近7年上漲超500%的重要邏輯之一。

2014年,為了應對宏觀經濟增速放緩,田惠宇接替馬蔚華擔任招行行長,帶領着全行進行零售大轉型。從後視鏡看,此輪轉型較為成功,奠定了當前零售之王的地位。

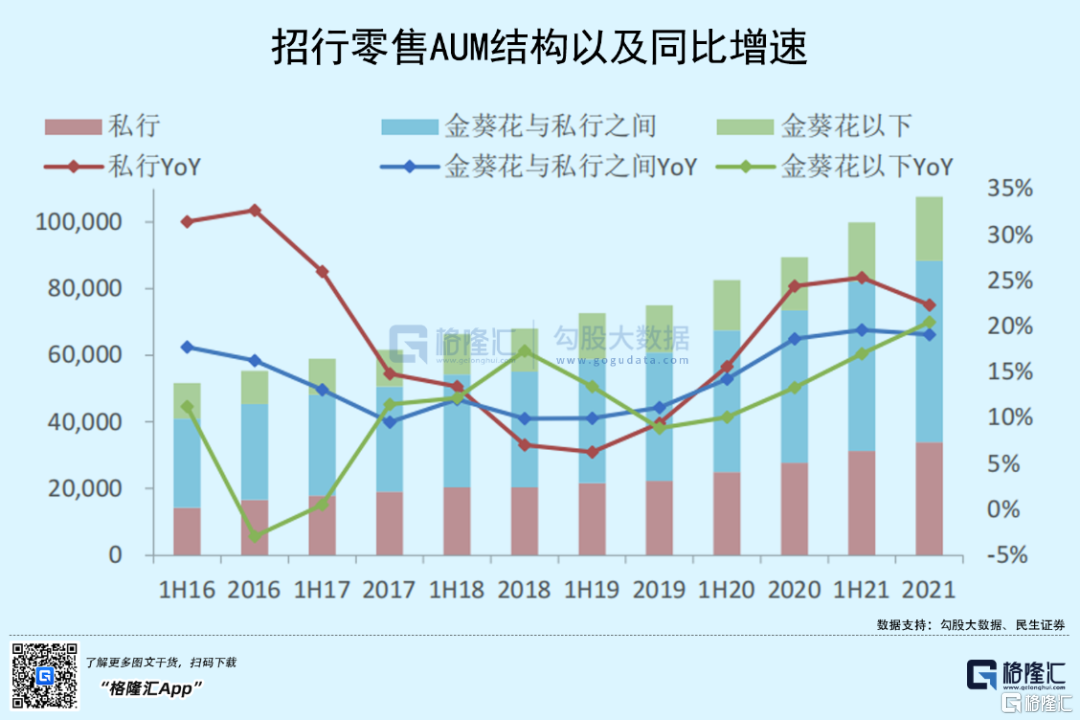

截止2021年四季度末,招行零售客户數以及AUM(資產管理規模)分別為1.73億户、10.76萬億元,較年初分別增長9.49%、20.33%。其中,金葵花及以上客户(月日均總資產≥50萬元)高達367.2萬户,同比大增18.4%。私行客户數(月日均總資產≥1000萬元)高達12.2萬户,佔總零售客户數的0.07%,但貢獻AUM卻高達31.54%。私行去年AUM為3.4萬億元,同比大增22.32%,高於零售整體AUM的增速。

海量的零售高淨值客户,帶來了源源不斷的生意增長。2021年,招行零售金融業務收入為1773.2億元,同比增長14.3%,佔公司營收比例的58.35%。其中,零售淨利息收入1159.9億元,同比增長 12.75%,非利息收入613.3億元,同比增長17.4%。

2021年,大財富管理收入(財富管理、資產管理和託管業務手續費及佣金收入)為521.3億元,同比大增33.91%,佔淨收入的16%。其中,財富管理收入為358.41億元,同比大增29%——其代銷基金123.15億元,同比大幅增長36.2%,代銷保險82.15億元,同比大增42.8%。資產管理收入為108.56億元,同比大增57.5%,主要是子公司招商基金和招銀國際的基金管理費收入,以及招銀理財的理財產品手續費收入增長。

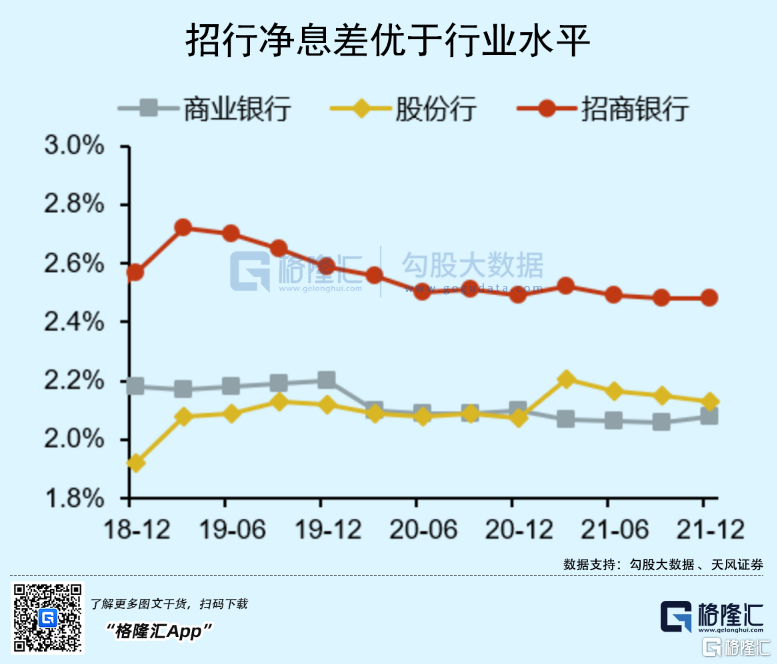

2021年,招行生息資產平均收益率為3.98%,同比大幅下滑15個基點,主要系資產端貸款收益率下行影響,全年來看對公和零售貸款收益率分別下滑14bp和34bp,拖累整體貸款收益率同比下滑22bp。而成本端優化明顯,計息負債平均成本率僅1.59%,下滑14個基點。其中,公司與零售活期存款佔比總計64.45%,同比再度提升4.45%,活期存款成本率僅0.7%。總體來看,招行淨息差為2.48%,同比僅僅下滑1bp,優於行業平均。

招行息差小幅下行,而生息資產規模擴張10.44%,致使淨利息收入保持10%以上的增長,表現不俗。

02

資產質量

招行業績持續穩定增長,估值同樣水漲船高。2014年,A股PB僅為1.02倍,當前攀升至1.59%,位列42家上市銀行第二名,僅次於寧波銀行。很顯然,招行股價享受了戴維斯雙擊。

中證銀行(399986)整體的市淨率僅僅0.55倍。其中,民生銀行0.34倍,華夏銀行0.36倍,浦發、中信銀行僅0.4倍。估值越低,不代表這些銀行就被低估了多少,而是多年來經營太差,買這類銀行容易掉入“估值陷阱”裏面去。看看倍數最低的民生銀行,股價一路狂瀉不止:

市場給予招行1.59倍的高估值,主要邏輯源於良好的綜合經營水平,包括業績持續較高增長以及資產質量優異。

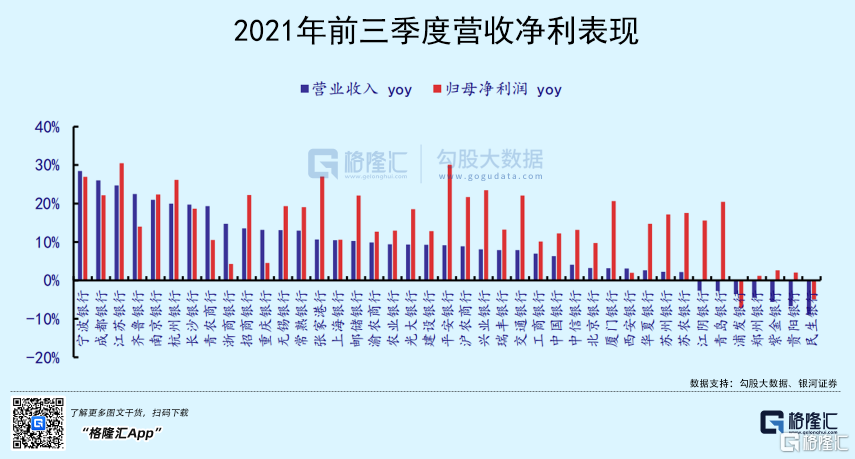

2021年前三季度,僅有8家銀行營收與歸母淨利潤的增速超過兩位數,包括招行、寧波、郵儲、杭州、南京等。而民生銀行雙雙負增長。把時間拉長到5年以上,只有招行、寧波少有的幾個銀行能維持兩位數的高速增長。

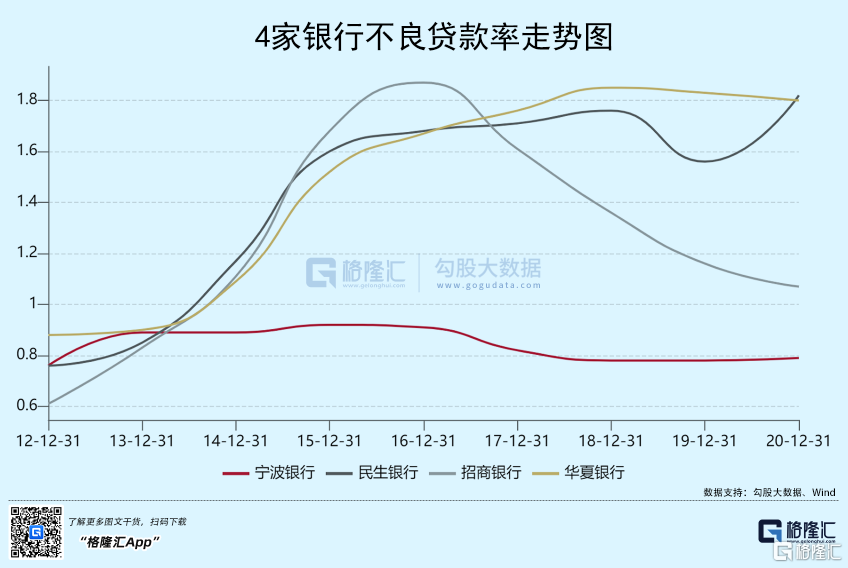

不良貸款率方面,2021年招行僅僅0.91%,較2020年繼續下滑0.16個百分點,較2016年高峯的1.87%大幅下滑0.96%。橫向對比,該指標在2020年位列所有上市銀行第8名,僅低於寧波、杭州等地域性銀行。而民生銀行、華夏銀行高達1.79%、1.95%,是所有銀行中最高的。

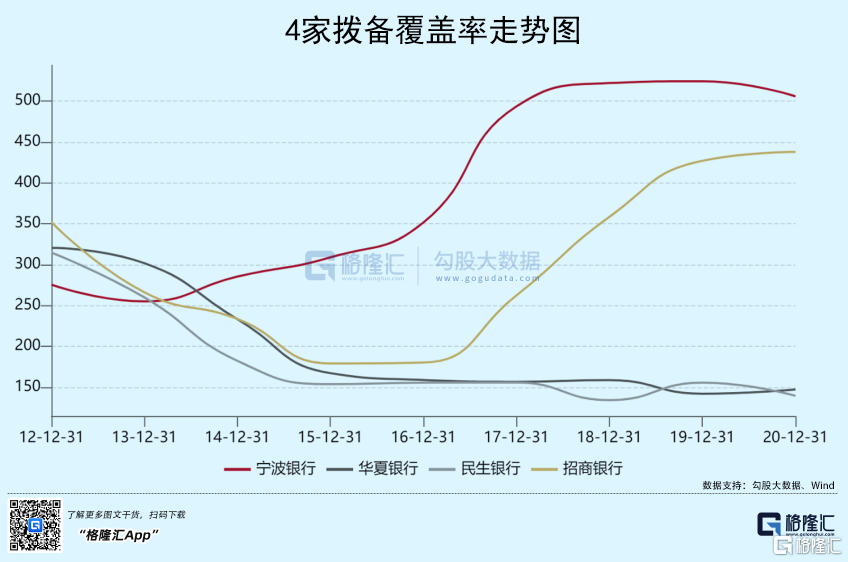

不良貸款撥備覆蓋率方面,招行2021年為483.87%,較2020年繼續提升46.19個百分點,較2016年大幅高出303.85%。橫向對比,2020年該指標位列所有銀行第7,低於寧波銀行的515.3%。而華夏銀行、民生銀行僅為146.4%、153%,排名末尾,而監管部門規定的紅線為150%。招行作為全國體量靠前的大行,報備覆蓋率計提相當充分,後期可反哺利潤的空間較大。同時,也説明當前招行的資產質量是不錯的。

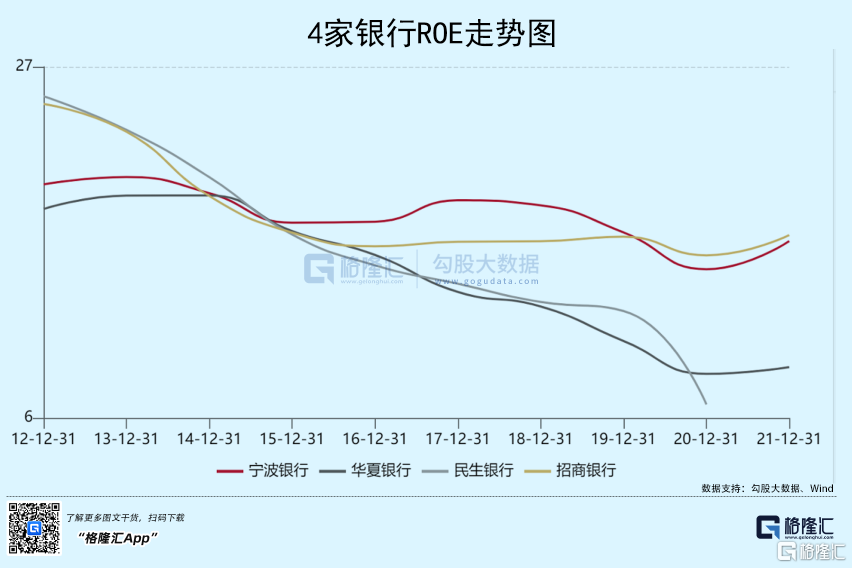

另外,反應銀行綜合盈利能力的重要指標——ROE(淨資產收益率),2021年高達16.96%,排名第1,高於寧波銀行的16.58%。從歷年表現可以看出,ROE整體呈現下滑趨勢,但寧波招行下滑態勢更平緩,目前仍然處於較高水平。

綜合以上分析可知,招行的業績表現以及資產質量優異。這亦是外資持續爆買的重要邏輯。

03

風險考量

招行基本面優秀,且國內外機構都在“買買買”,那麼是不是跟隨佈局就萬事大吉了呢?個人認為,宏觀層面的危機可能是一個潛在的風險點,目前看發生的概率還很小。

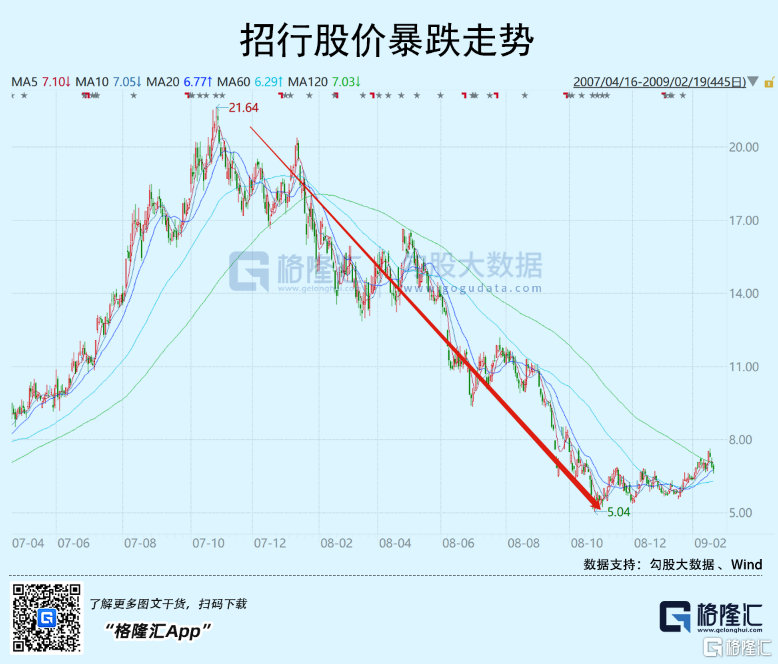

銀行業最害怕遇到經濟危機或金融危機。在2008年次貸危機中,銀行遭遇大面積壞賬衝擊,股價崩盤式暴跌。那一波,招行從21.6元一路狂瀉至5.04元,不足1年時間暴跌77%,踩踏可謂之慘烈。

去年12月31日,馬斯克語出驚人:2022年春季或夏季,不遲於2023年會爆發金融危機。時間才過去2個月,馬斯克聳人聽聞的言論算是有那麼一點味道了。

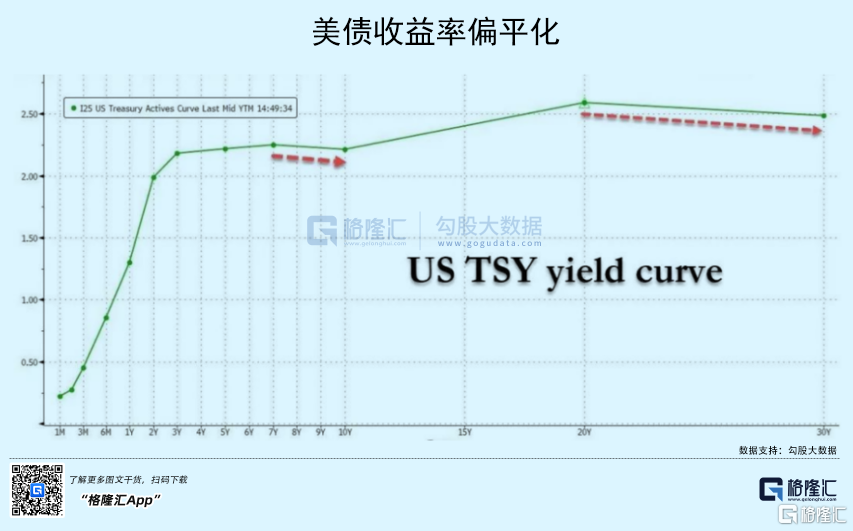

3月16日議息會議,美聯儲將美國2022年GDP從4%大幅下修至2.8%,短短3個月砍掉了30%。從債券市場來看,交易員們也正在押注美國經濟衰退。當前,5年期和7年期國債收益率已經與10年期倒掛。而2年期與10年期之間的基點已經從年初90個基點以上鋭減至當前20個基點左右。這是比較可靠的美國經濟衰退領先指標,80年代以來的每一次倒掛,美國經濟衰退平均6個月左右就會接踵而至。

除此之外,新冠疫情、高通脹以及美聯儲被迫多次加息縮表,均會對美國經濟產生衝擊與影響。其中,高通脹會抑制需求,持續越久,需求量下降的幅度就越大。並且一旦惡性通脹形成預期,美國消費會大幅萎縮。還有,過去2年美國經濟平均僅增長1%,是基於海量的貨幣政策以及財政政策基礎上實現的,但今年會被迫抽走大量流動性支撐,將令高負債經濟體不堪重負。

貨幣流動性方面,美聯儲暗示年內將連續加息7次,年末目標利率將高達1.9%,並最快從5月開啟縮表。本輪加息縮表週期是相當“急轉彎”的,有一定概率直接戳破全球資產泡沫。一旦如此,金融市場的坍塌,也將重創全球經濟。

不過,國內經濟增長相對穩健,即便遭遇海外危機衝擊,也會相對有限。但不論是傳統業務為主的銀行,還是零售業務為主的銀行,資產質量在大環境下惡化可能無法避免,股價面臨不小回撤風險。

以上為悲觀假設,但中性或樂觀假設的話,美聯儲開啟貨幣大轉向,全球以及中國經濟風平浪靜,投資銀行龍頭應該是穩穩的幸福。

04

尾聲

銀行與宏觀經濟密切相關。未來,中國宏觀經濟增速還會繼續下台階,銀行業整體增長也會隨之下台階,不管是招行,還是誰,未來業績增速大致的趨勢都是往下走的,回報率自然也不會像過往那麼豐厚。

在這樣的一個行業裏面,不要貪圖估值所謂的便宜,否者大概率會入坑被埋。相反買銀行,選擇估值倍數更高的龍頭銀行,才是正確的投資姿勢。