本文來自格隆匯專欄:趙偉宏觀探索,作者:趙偉團隊

報吿要點

近期,伴隨美債期限利差收窄,看空美國經濟的聲音開始出現。歷史規律是否如此,美國經濟真實的增長動能究竟如何,未來演繹方向?本文分析,供參考。

美債期限利差收窄,預示美國衰退在即?市場預期也存在“犯錯”可能

近期,伴隨美債期限利差收窄,看空美國經濟的聲音開始出現;歷史規律並非如此,基於期限利差的經濟“預期”也存在“犯錯”可能。期限利差倒掛往往預示着經濟將很快進入衰退,快速收窄可能是因為加息導致的短端快速上行,未必是即將衰退的信號。例如2016年前後,美債期限利差快速收窄,但經濟維持韌性。從週期的視角來看,當下都與2016年前後的宏觀形勢有很多相似之處。

鑑於當前美債期限利差的收窄,多受到政策滯後效應等因素的擾動,分析美國經濟應該回歸經濟分析本身。疫情干擾下,打亂了美國正常的經濟、政策週期規律,表現為貨幣政策正常化進程嚴重滯後於經濟正常化。當前美債期限利差的收窄,受疫情期間應急政策的滯後效應、短期交易行為干擾過多,對經濟的預判可能“失真”。正因為此,分析美國未來經濟形勢,更應該聚焦經濟基本面本身。

目前來看,美國企業景氣高企、居民收入高增,指向經濟韌性十足

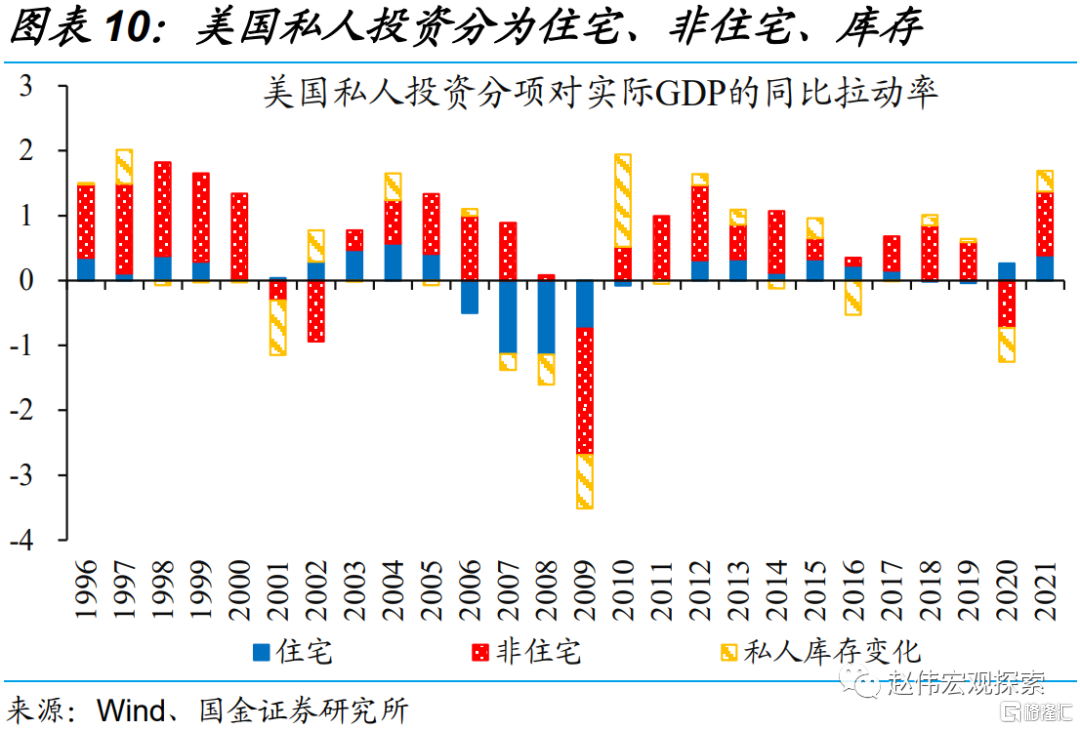

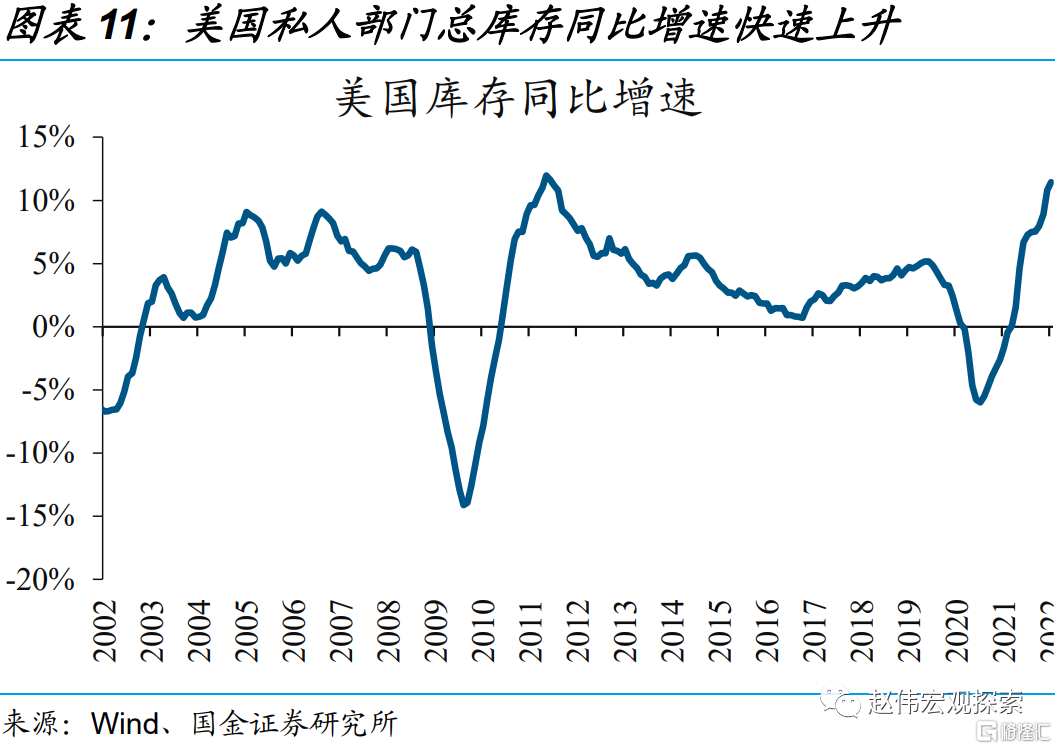

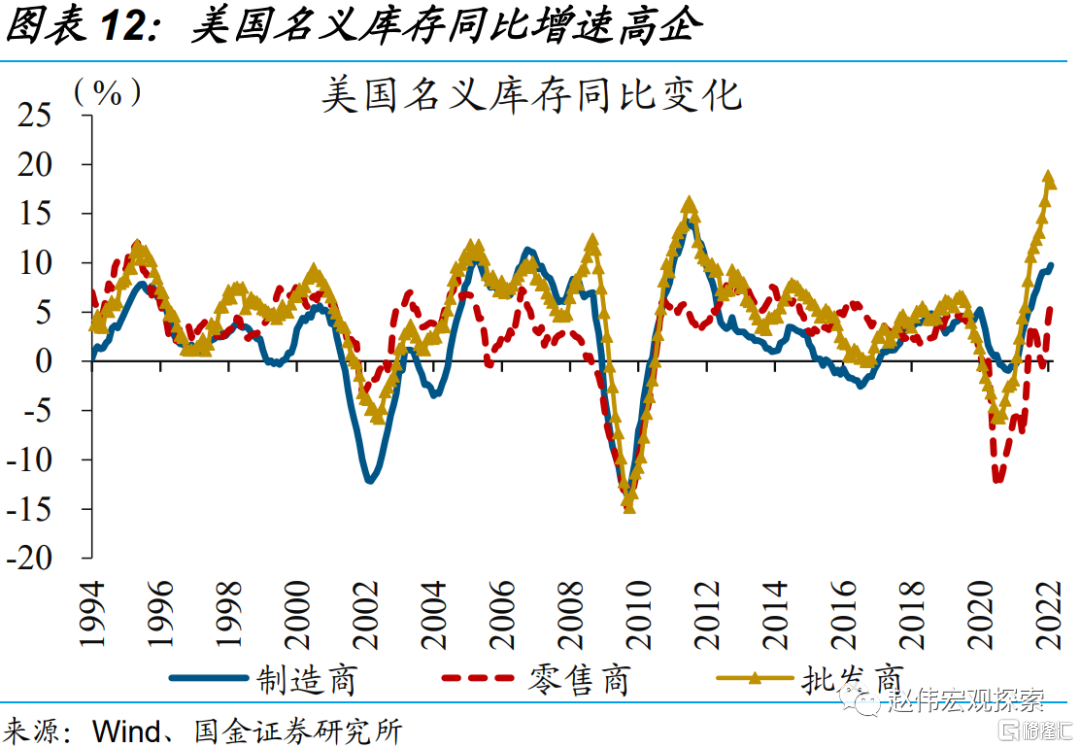

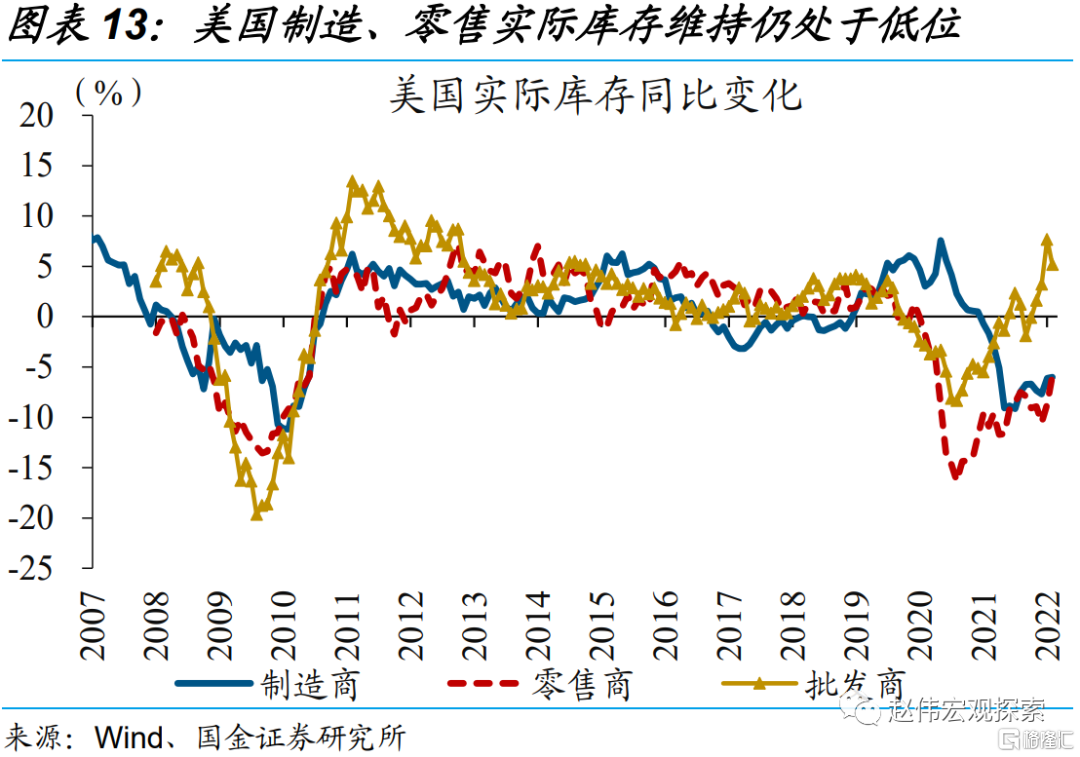

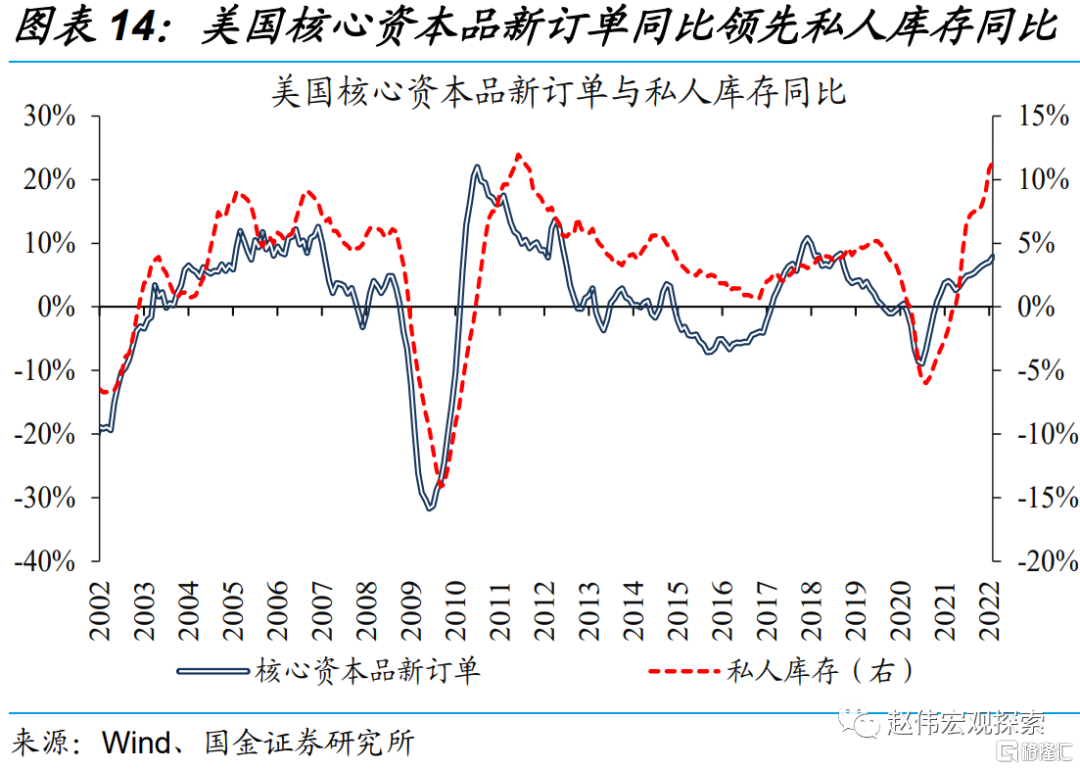

美國企業實際庫存處於低位,新訂單持續高景氣,企業庫存回補行為仍將對中短期經濟形成有力支撐。企業端來看,儘管名義庫存高增,但在剔除價格因素後,實際庫存水平處於歷史低位。歷史經驗顯示,美國實際庫存處於低位時,容易因週期的力量而發生回補,進而對中短期經濟形成有力支撐。同時,美國企業的資本支出意願維持高位,伴隨疫情退潮,資本開支對經濟的支撐或將進一步凸顯。

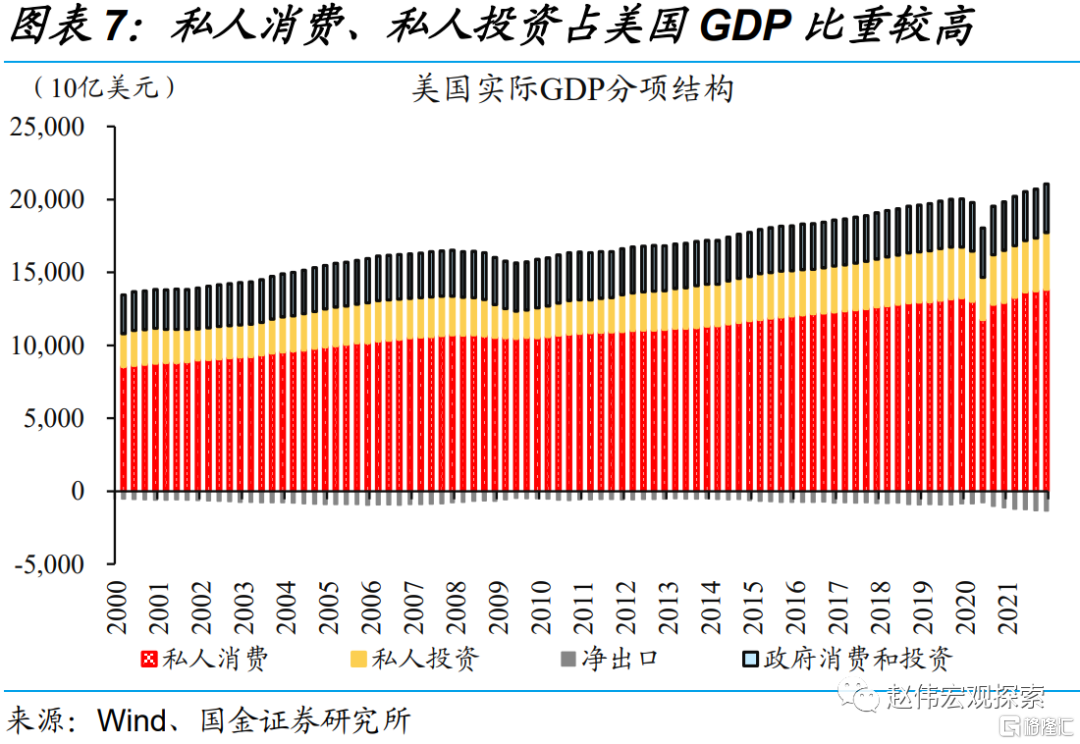

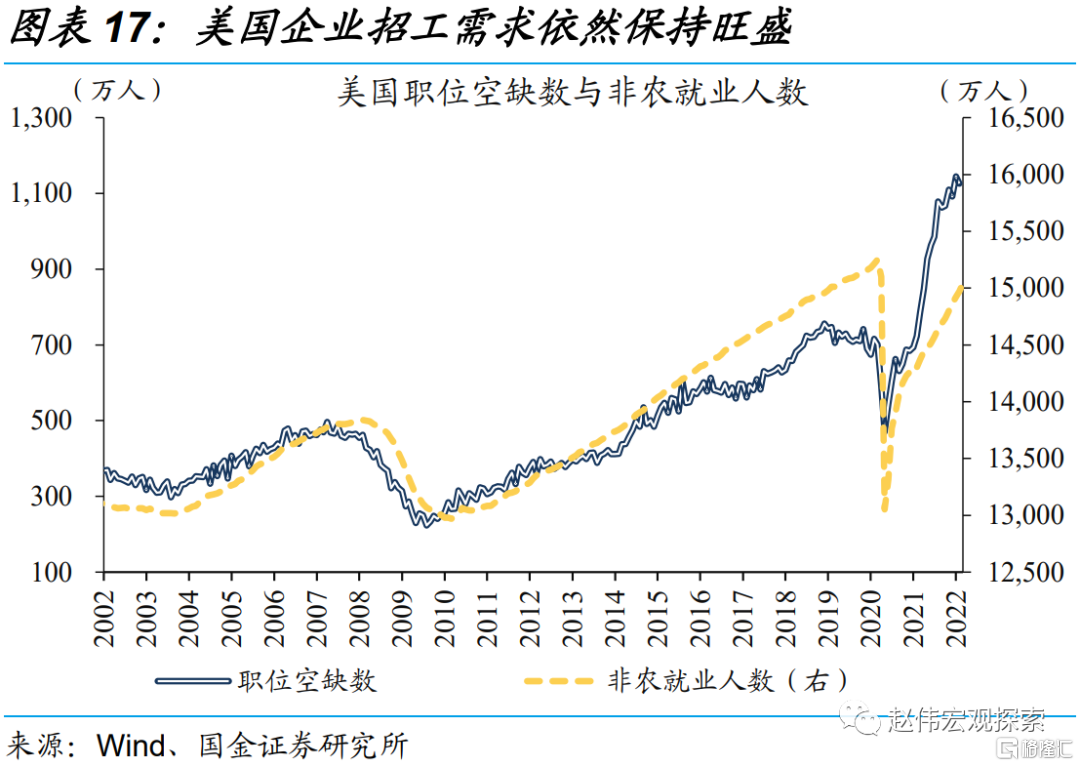

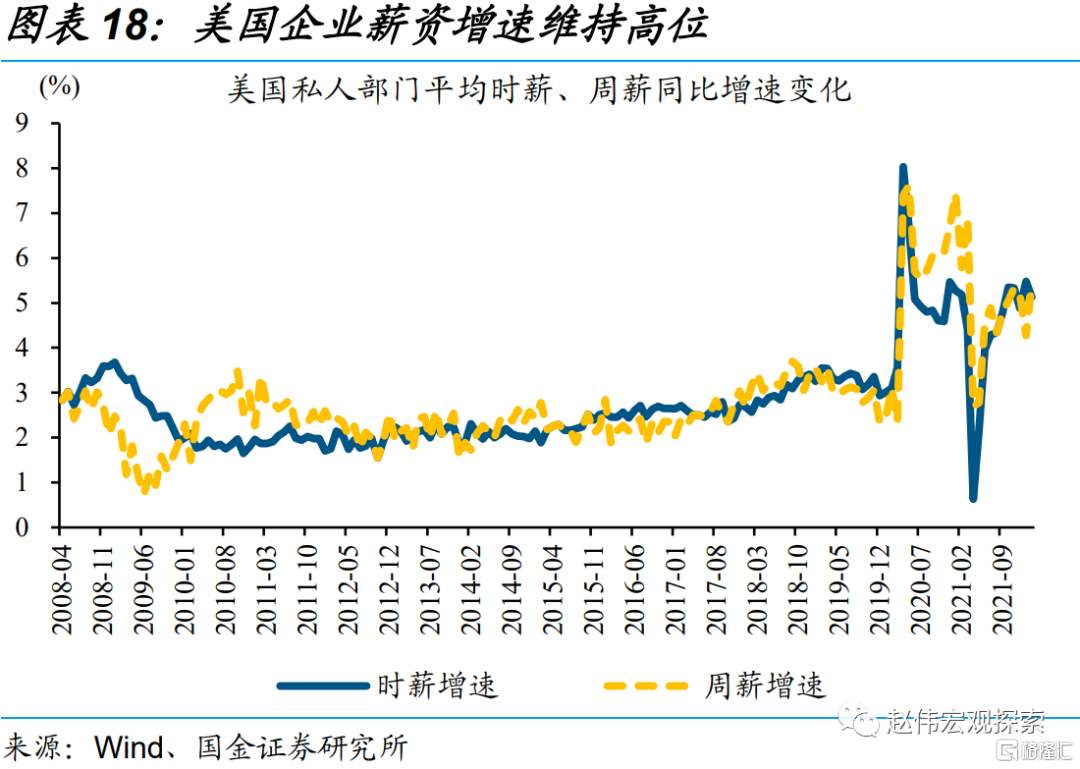

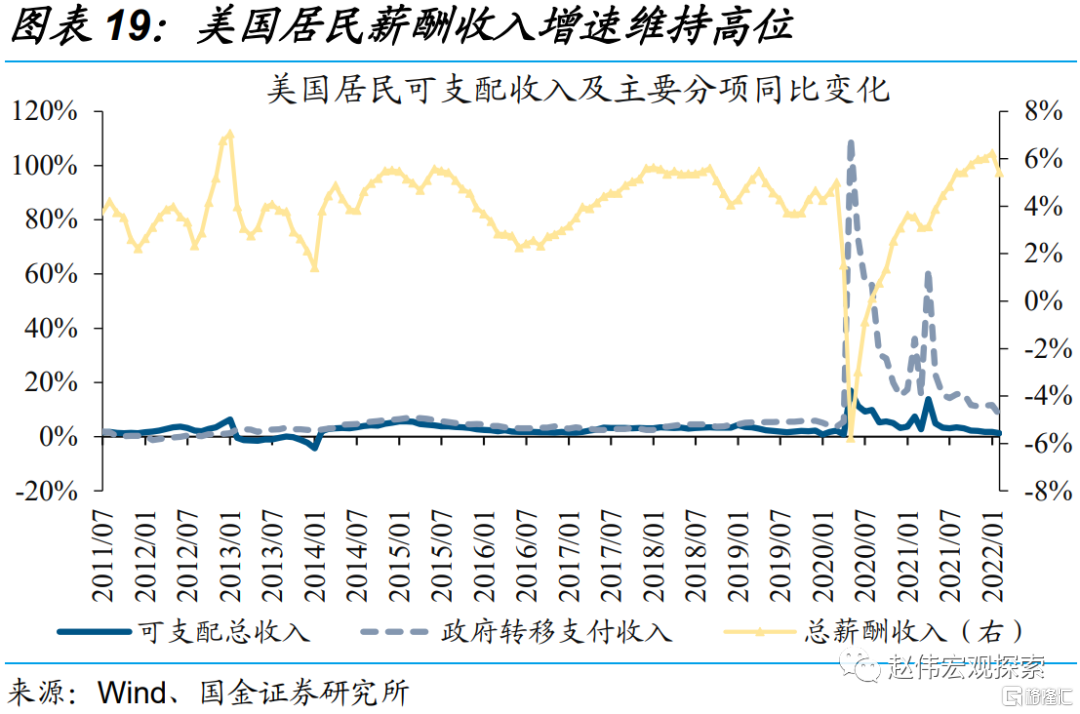

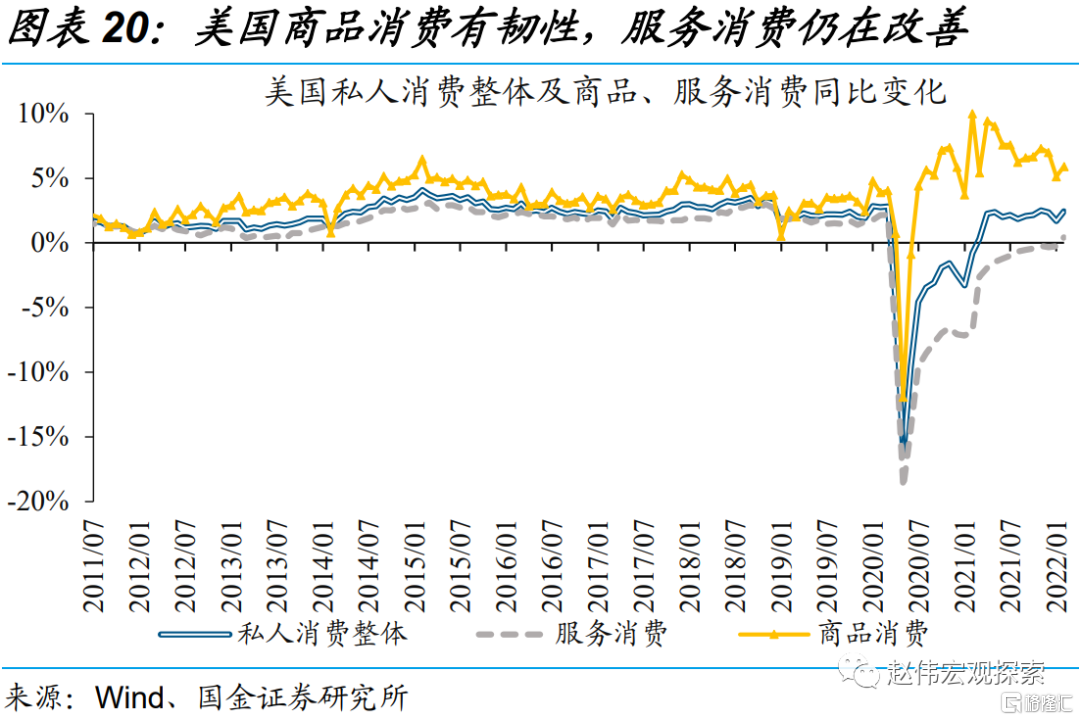

居民端來看,薪資提升與就業修復,持續超預期且已進入良性循環;疊加疫後線下消費自然修復的需要等,繼續提振私人消費。美國企業端的高景氣,產生了大量的招工需求。數據顯示,美國職位空缺數已連續7個月超1千萬,遠超美國失業人數。美國企業招工需求旺盛帶動薪資高增,進而使得私人消費增速維持高位。其中,美國商品消費有韌性,服務消費有望隨着疫情退潮而進一步改善。

中短期來看,美國經濟“過熱”導致貨幣正常化難以暫緩,擾動市場定價

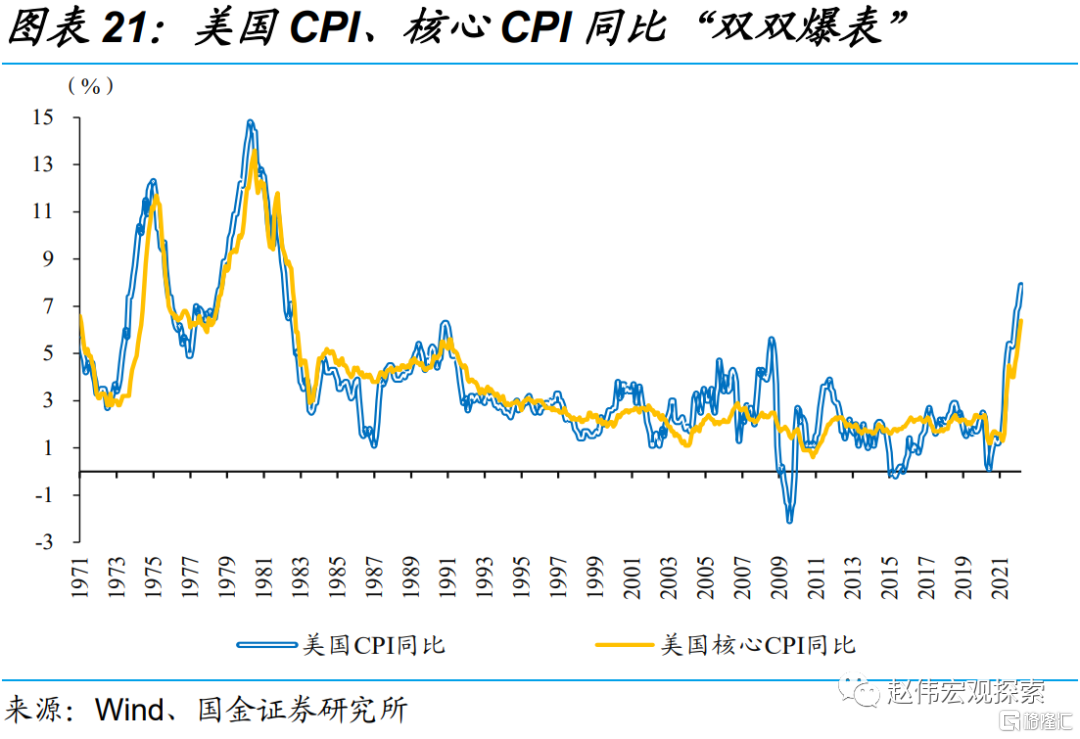

美國經濟“過熱”的背景下,美聯儲貨幣政策正常化的步伐難以放緩。最新數據顯示,美國CPI同比已經逼近8%。同時,供給受限且需求改善下,以原油為代表的傳統能源價格維持高位;疊加勞動力成本的逐步顯性化等諸多因素,導致美國高通脹的持續時間可能比預期要長。美聯儲主席鮑威爾已明確表示“將採取一切工具,避免通脹長期高企”,進一步加息乃至縮表的節奏中短期都難以放緩。

美聯儲政策正常化,對金融市場的擾動定價仍不充分;這一過程中,金融經濟體系潛在的風險暴露仍需要關注。對全球通脹形勢及政策正常化的定價不足,仍將是影響全球資產定價的重要因素。美聯儲加息預期的消化相對充分,但縮表影響的消化仍然不足。貨幣政策正常化過程中,美國經濟的“軟肋”或將承壓,以低收入居民、弱資質企業為典型代表,與之相關的潛在的風險暴露仍需要關注。

風險提示:俄烏戰爭影響、持續時長超預期;全球新冠病毒變異超預期。

一、美債期限利差收窄,預示美國衰退在即?

市場預期也存在“犯錯”可能

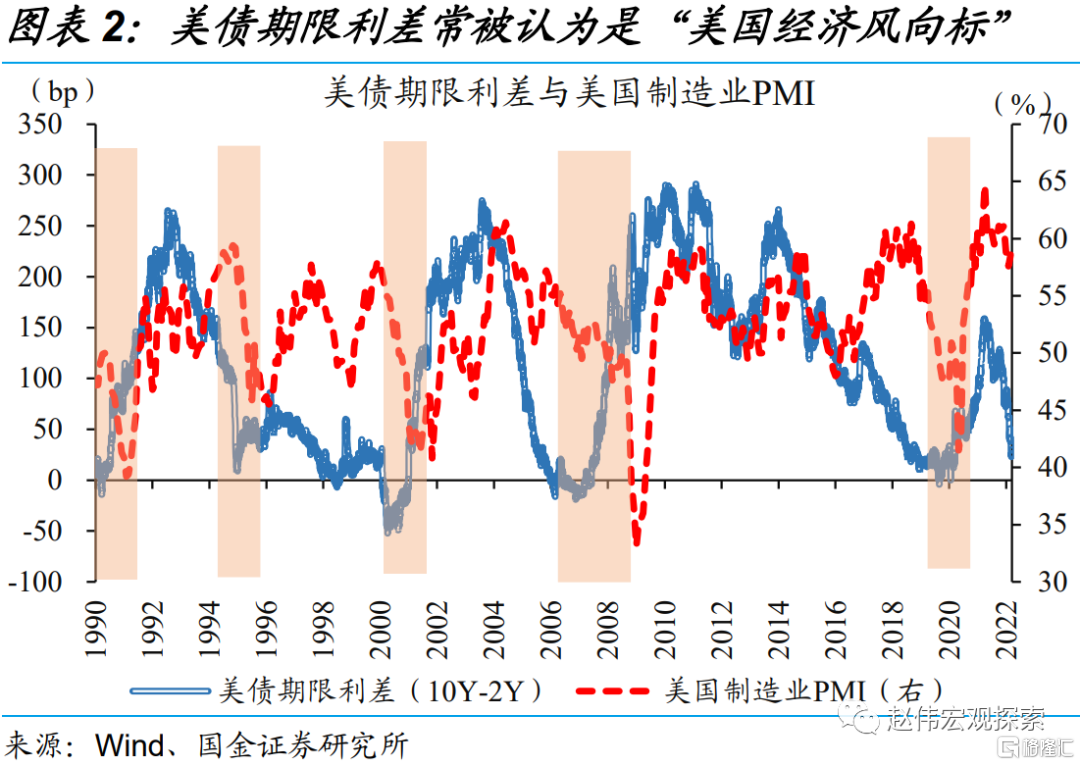

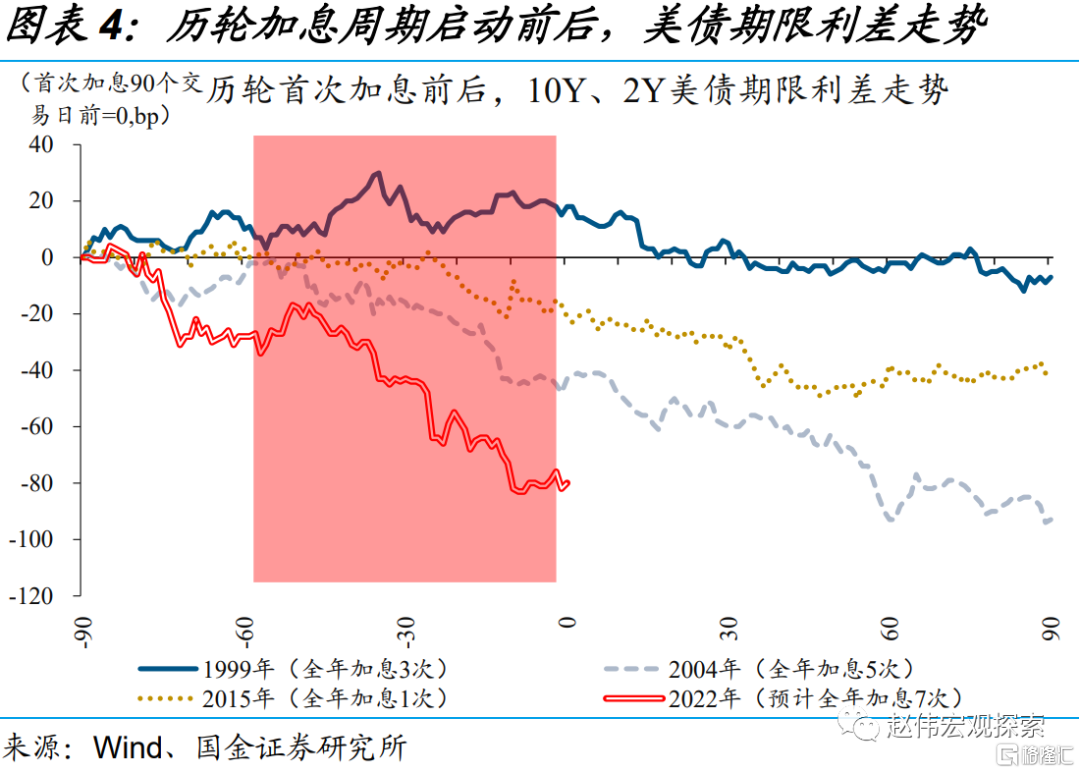

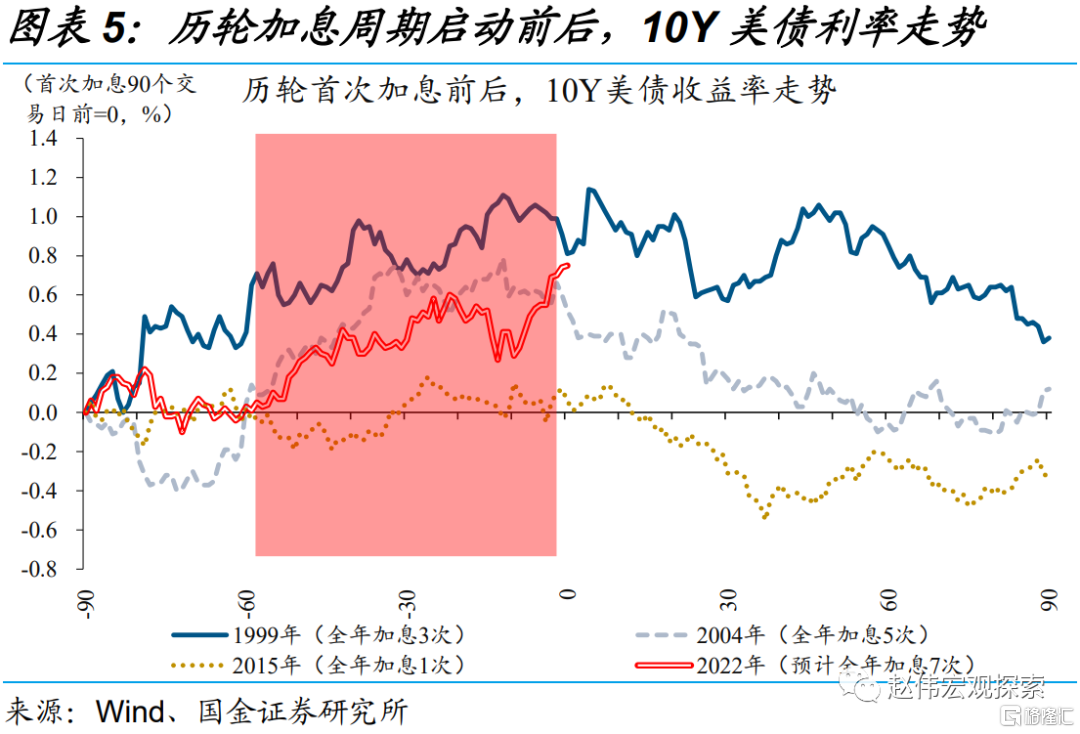

近期,作為“美國經濟風向標”的美債期限利差快速收窄、接近倒掛,部分觀點認為這是美國經濟衰退在即的前兆。截至3月18日,10Y-2Y美債期限利差已經快速收窄至20bp以內,10Y、5Y美債收益率更是已經倒掛。歷史回溯來看,美債短端利率由貨幣政策決定,期限利差則受經濟預期等影響。經驗顯示,美債期限利差的倒掛,往往預示美國衰退在即。

不過,歷史規律並非如此,基於期限利差的經濟“預期”也存在“犯錯”可能。美債期限利差快速收窄可能是因為加息導致的短端快速上行,未必是即將衰退的信號。例如2016年前後,10Y-2Y美債期限利差從130bp附近快速收窄至50bp左右,但美國製造業PMI卻穩步上升、並持續在60%附近運行。無論是從經濟週期或政策週期來看,當下都與2016年前後時期極為相似。

不過,歷史規律並非如此,基於期限利差的經濟“預期”也存在“犯錯”可能。美債期限利差快速收窄可能是因為加息導致的短端快速上行,未必是即將衰退的信號。例如2016年前後,10Y-2Y美債期限利差從130bp附近快速收窄至50bp左右,但美國製造業PMI卻穩步上升、並持續在60%附近運行。無論是從經濟週期或政策週期來看,當下都與2016年前後時期極為相似。

鑑於當前美債期限利差的收窄,多受到政策滯後效應等因素的擾動,分析美國經濟應該回歸經濟分析本身。疫情干擾下,打亂了美國正常的經濟、政策週期規律,表現為貨幣政策正常化進程嚴重滯後於經濟正常化。當前美債期限利差的收窄,受疫情期間應急政策的滯後效應、短期交易行為干擾過多,對經濟的預判可能“失真”。正因為此,分析美國未來經濟形勢,更應該聚焦經濟基本面本身,緊盯企業端(投資)、居民端(消費)兩大抓手。

鑑於當前美債期限利差的收窄,多受到政策滯後效應等因素的擾動,分析美國經濟應該回歸經濟分析本身。疫情干擾下,打亂了美國正常的經濟、政策週期規律,表現為貨幣政策正常化進程嚴重滯後於經濟正常化。當前美債期限利差的收窄,受疫情期間應急政策的滯後效應、短期交易行為干擾過多,對經濟的預判可能“失真”。正因為此,分析美國未來經濟形勢,更應該聚焦經濟基本面本身,緊盯企業端(投資)、居民端(消費)兩大抓手。

二、目前來看,美國企業景氣高企、居民收入高增

指向經濟韌性十足

美國企業實際庫存處於低位,新訂單持續高景氣,企業庫存回補行為仍將對中短期經濟形成有力支撐。企業端來看,儘管名義庫存高增,但在剔除價格因素後,實際庫存水平處於歷史低位。其中,美國僅批發商庫存同比增速超過疫情前,製造商、零售商庫存均處於低位。歷史經驗顯示,美國實際庫存處於低位時,容易因週期的力量而發生回補,進而對中短期經濟形成有力支撐。

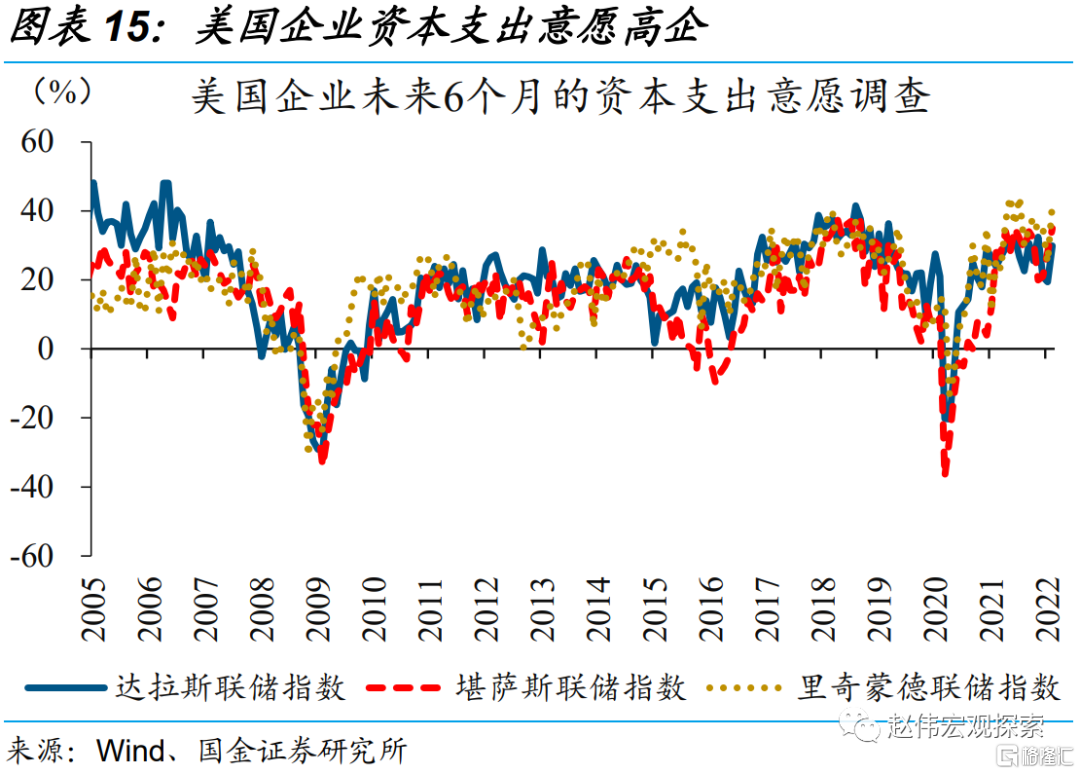

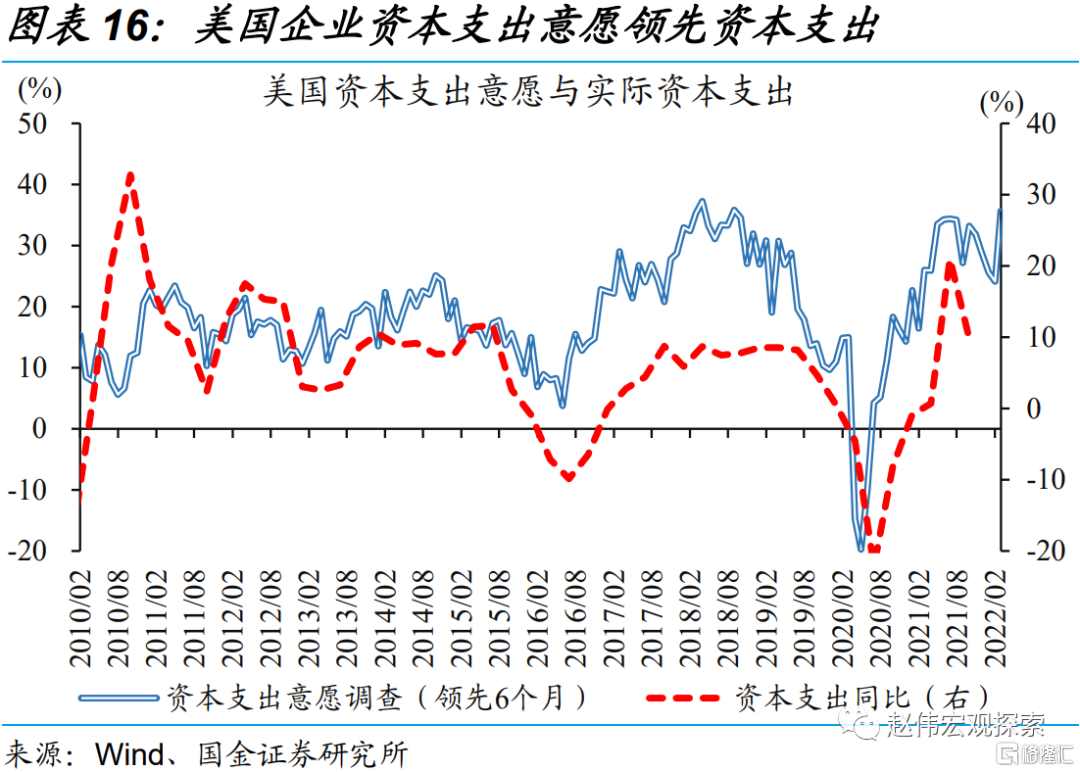

同時,美國企業的資本支出意願維持高位,伴隨疫情退潮,資本開支對經濟的支撐或將進一步凸顯。疫情爆發後,美國的資本支出增速一度驟降至歷史低位,並導致產能進一步出清,對經濟形成拖累。美聯儲調查數據顯示,伴隨疫情逐步退潮,美國企業家對未來6個月的資本支出意願紛紛回升,預示着未來資本開支對經濟的支撐或將進一步凸顯。

同時,美國企業的資本支出意願維持高位,伴隨疫情退潮,資本開支對經濟的支撐或將進一步凸顯。疫情爆發後,美國的資本支出增速一度驟降至歷史低位,並導致產能進一步出清,對經濟形成拖累。美聯儲調查數據顯示,伴隨疫情逐步退潮,美國企業家對未來6個月的資本支出意願紛紛回升,預示着未來資本開支對經濟的支撐或將進一步凸顯。

居民端來看,薪資提升與就業修復,持續超預期且已進入良性循環;疊加疫後線下消費自然修復的需要等,繼續提振私人消費。美國企業端的高景氣,產生了大量的招工需求。數據顯示,美國職位空缺數已連續7個月超1千萬,遠超美國失業人數。這一背景下,美國企業為了招聘更多勞動力,付出更高的薪資成本,進而使得私人消費增速維持高位。其中,美國商品消費有韌性,服務消費也有望隨着疫情退潮進一步改善。

三、中短期來看,美國經濟“過熱”導致貨幣正常化難以暫緩

擾動市場定價

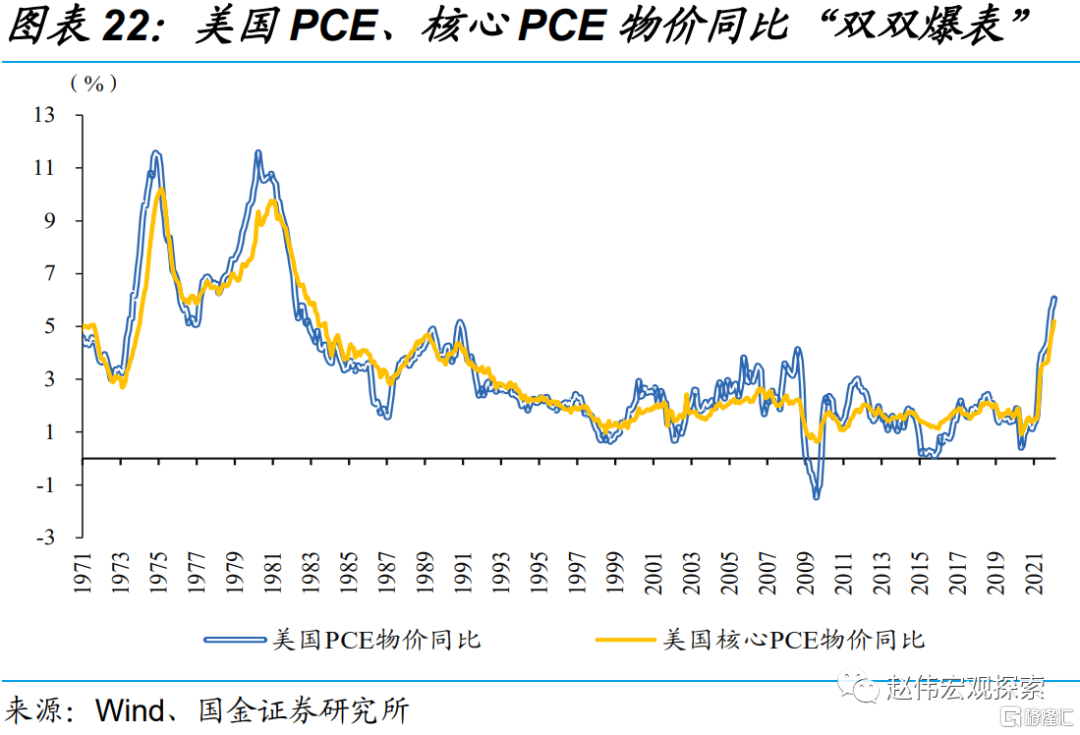

美國經濟增長維持韌性的同時,通脹壓力高燒不難退,指向美國經濟依然處於過熱狀態。最新數據顯示,美國CPI同比已經逼近8%,不斷刷新近40年高位。與此同時,供給受限且需求改善背景下,以原油為代表的傳統能源價格維持高位;疊加勞動力成本的逐步顯性化等諸多因素,導致美國高通脹的持續時間可能比預期要長。換言之,美國經濟仍處於過熱狀態。

通脹高燒難退的背景下,美聯儲再三明確抗通脹為首要任務,進一步加息乃至縮表的節奏都難以放緩。在美聯儲最新的議息會議上,主席鮑威爾重申抗通脹為首要任務,表示“將採取一切工具,避免通脹長期高企,假若通脹數據超預期,美聯儲將會更快加息”。鮑威爾淡化了美國經濟衰退擔憂,表示“經濟狀況強勁,能夠承受貨幣政策收緊”。對於市場關心的縮表,鮑威爾稱“最快5月公佈縮表計劃,框架將與上一次相似,但速度更快”。

通脹高燒難退的背景下,美聯儲再三明確抗通脹為首要任務,進一步加息乃至縮表的節奏都難以放緩。在美聯儲最新的議息會議上,主席鮑威爾重申抗通脹為首要任務,表示“將採取一切工具,避免通脹長期高企,假若通脹數據超預期,美聯儲將會更快加息”。鮑威爾淡化了美國經濟衰退擔憂,表示“經濟狀況強勁,能夠承受貨幣政策收緊”。對於市場關心的縮表,鮑威爾稱“最快5月公佈縮表計劃,框架將與上一次相似,但速度更快”。

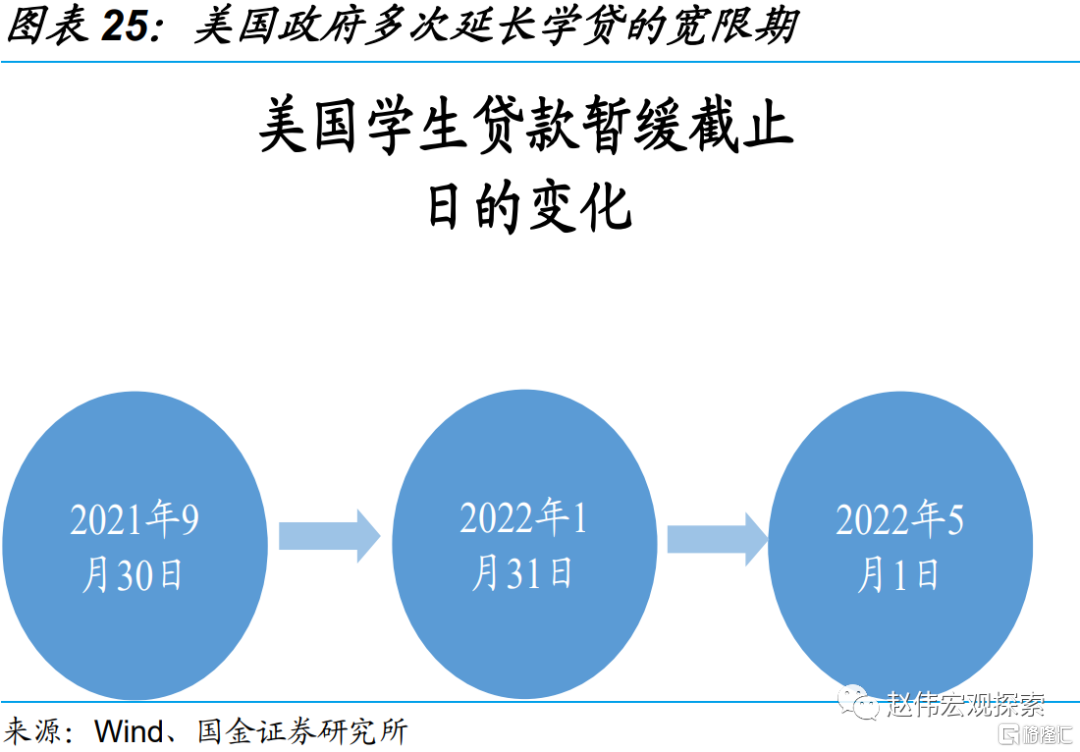

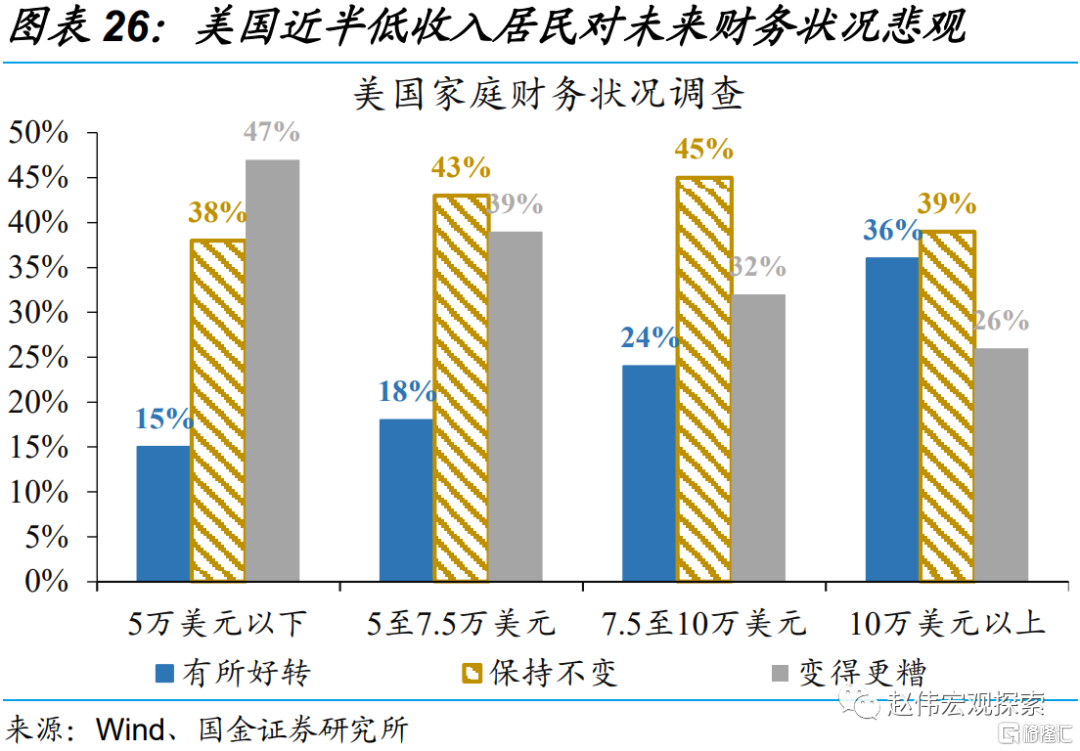

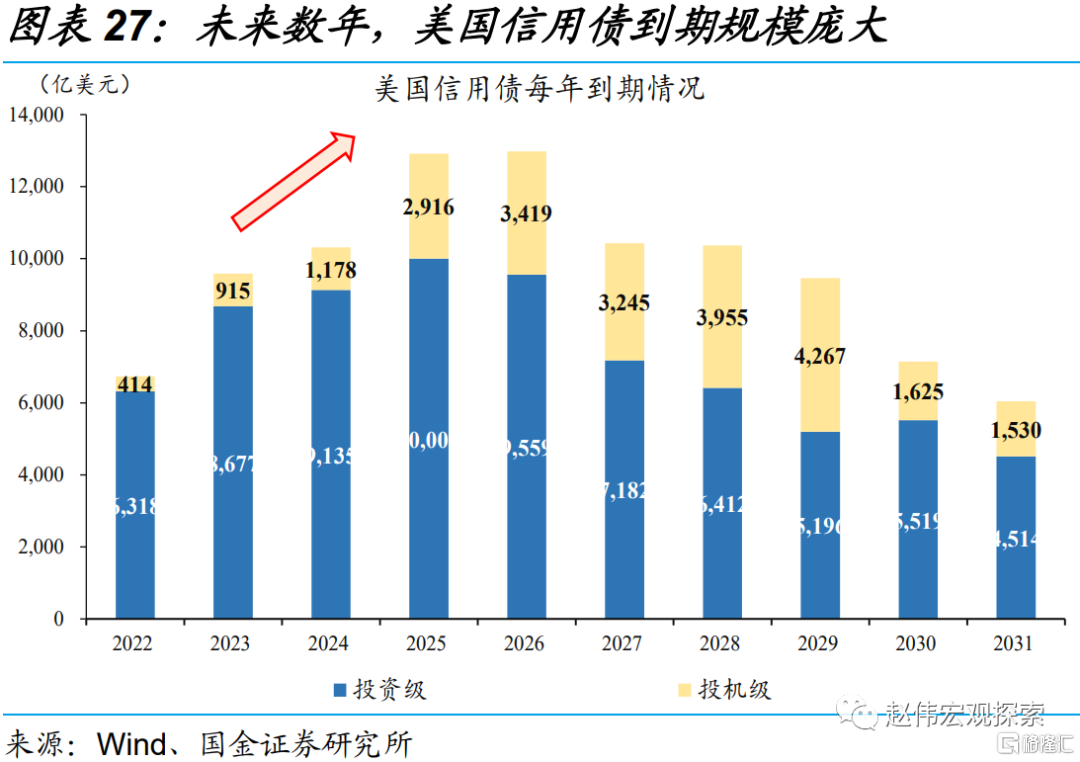

美聯儲政策正常化,對金融市場的擾動定價並不充分;這一過程中,金融經濟體系潛在的風險暴露仍需要關注。對全球通脹形勢及政策正常化的定價不足,仍將是影響全球資產定價的重要因素。美聯儲加息預期已有較大程度消化,但縮表影響的消化仍然不足。貨幣政策正常化過程中,疊加財政刺激政策退潮,美國經濟的“軟肋”或將承壓,以低收入居民、弱資質企業為典型代表,與之相關的潛在的風險暴露仍需關注。

美聯儲政策正常化,對金融市場的擾動定價並不充分;這一過程中,金融經濟體系潛在的風險暴露仍需要關注。對全球通脹形勢及政策正常化的定價不足,仍將是影響全球資產定價的重要因素。美聯儲加息預期已有較大程度消化,但縮表影響的消化仍然不足。貨幣政策正常化過程中,疊加財政刺激政策退潮,美國經濟的“軟肋”或將承壓,以低收入居民、弱資質企業為典型代表,與之相關的潛在的風險暴露仍需關注。

經過研究,我們發現:

(1)近期,伴隨美債期限利差收窄,看空美國經濟的聲音開始出現;歷史規律並非如此,基於期限利差的經濟“預期”也存在“犯錯”可能。鑑於當前美債期限利差的收窄,主要受到政策滯後效應等因素的擾動,分析美國經濟應該回歸經濟分析本身。

(2)美國企業實際庫存水平處於低位,新訂單持續高景氣,企業庫存回補行為仍將對中短期經濟形成有力支撐。居民端來看,薪資提升與就業修復,持續超預期且已進入良性循環;疊加疫後線下消費自然修復的需要等,繼續提振私人消費。

(3)美國經濟“過熱”的背景下,美聯儲進一步加息乃至縮表的節奏中短期都難以放緩。美聯儲政策正常化,對全球資本市場的擾動定價仍不充分;這一過程中,金融經濟體系潛在的風險暴露也需要關注。

風險提示:

1、俄烏戰爭影響、持續時長超預期。俄烏雙方陷入持久戰,美歐對俄製裁力度只增不減,使得全球市場維持RISK-OFF模式。

2、全球新冠病毒變異超預期。若出現傳染力更高、致病力增強的“超級毒株”,全球疫情可能出現劇烈反彈。