本文來自格隆匯專欄:國海策略胡國鵬,作者:胡國鵬

核心觀點

1.近年來外資出現過5次階段性大幅流出的時期,分別在2018年2月和10月、2019年5月、2020年2-3月以及2020年7-9月。近期外資再度出現大幅流出跡象,上一週外資的流出體量達到363.2億,單週流出淨額達到歷史第三位的水平。

2. 從外資的行為來看,外資歷次重點減倉持倉佔比較大,前期流入資金偏多且前期漲幅較大、估值較高的行業,前5輪外資減倉的主要行業為食品飲料、家電和非銀,本次外資減倉主要行業增加了電力設備。值得注意的是,外資並非系統性拋售,同期外資流入的行業通常以交易並不擁擠、估值偏低且景氣度較明確的行業為主,如2018年的地產、通信,2019年的電力設備以及當前的有色、交運等行業。

3. 決定外資流出的關鍵性因素有四方面,一是階段性止盈,如2019年4月和2020年7月外資在A股快速上漲之後選擇獲利了結;二是突發風險事件的衝擊,如疫情爆發或中美關係階段性事件衝擊;三是美債利率快速上行,通常全球權益市場都是risk-off;四是美元發生流動性危機,美元指數顯著抬升,新興市場資金大幅流出。

4. 相比之前外資流出的幅度和持續時間,本輪外資大幅流出已漸近尾聲,隨着金穩會的一錘定音、中美元首視頻通話的定調以及俄烏局勢的逐步明確,A股性價比凸顯,外資重新流入的可能性較大,後續需要重點關注美債利率的演繹。

5. 外資持續失血的負面因素有望緩解,維持市場將迎來超跌反彈的判斷,推薦首選前期調整較為充分的且外資減持速度放緩的成長板塊,業績預期持續向好,重點關注強產業週期催化的數字經濟和新能源領域,如光伏、儲能、半導體、醫藥生物等板塊。

摘要

1.深港通開通後外資出現過5次大幅流出現象,分別在2018年2月和10月、2019年5月、2020年2-3月以及2020年7-9月。而近期外資再度出現大幅流出跡象。春節後的6周內有4周外資實現了淨流出,且上一週外資的流出體量達到了363.2億,單週流出淨額達到歷史第三位的水平,僅次於深港通開通後2020年3月海外疫情爆發當週的水平。

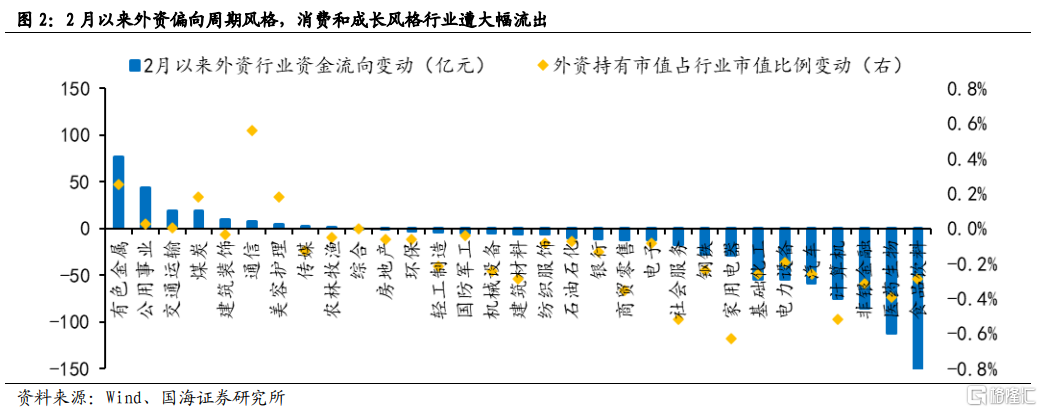

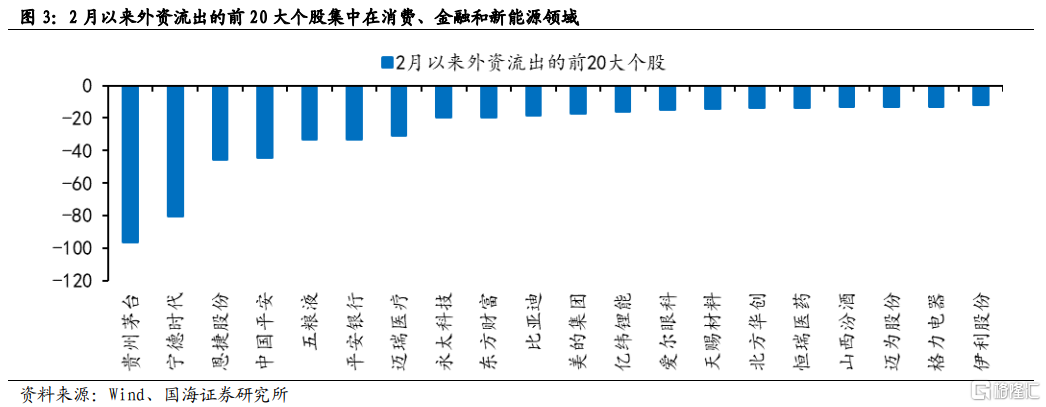

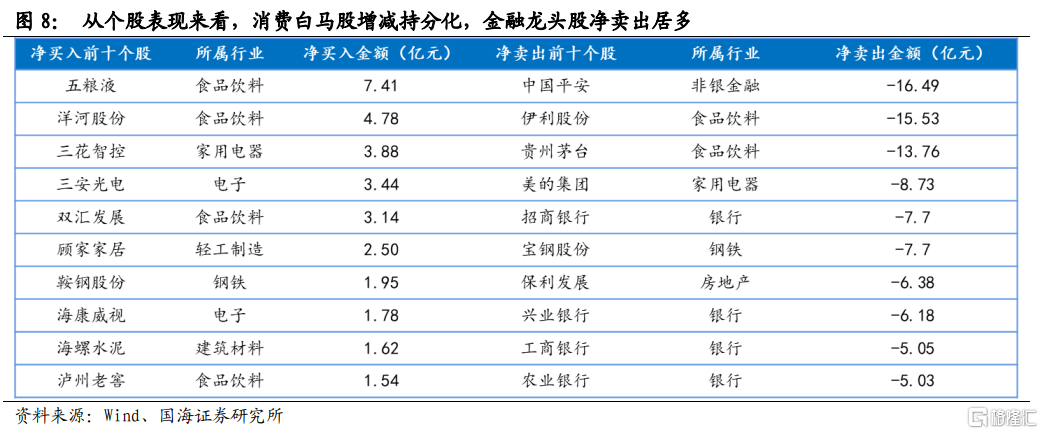

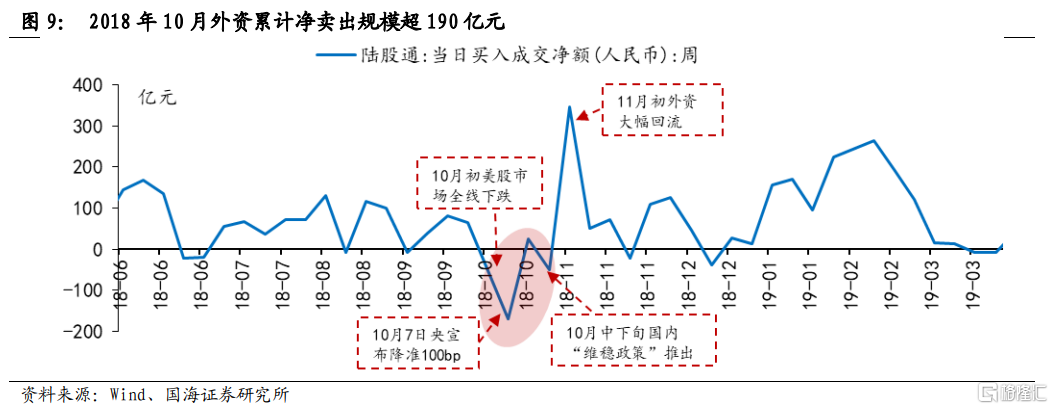

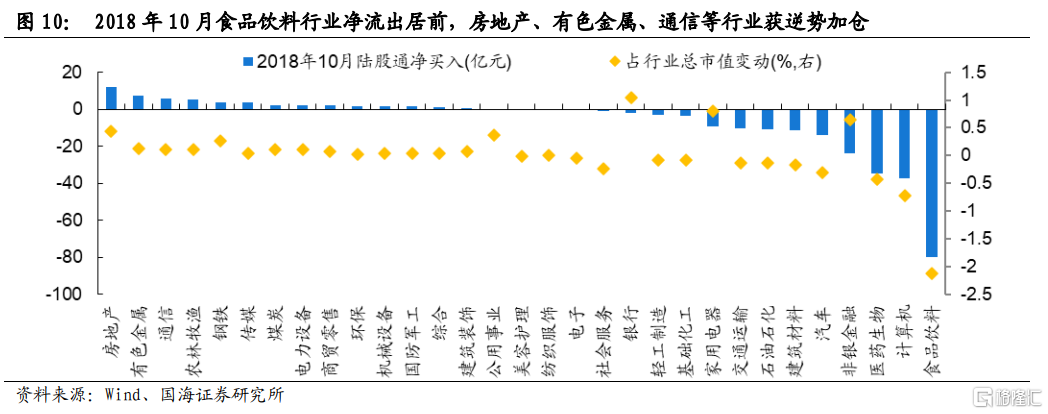

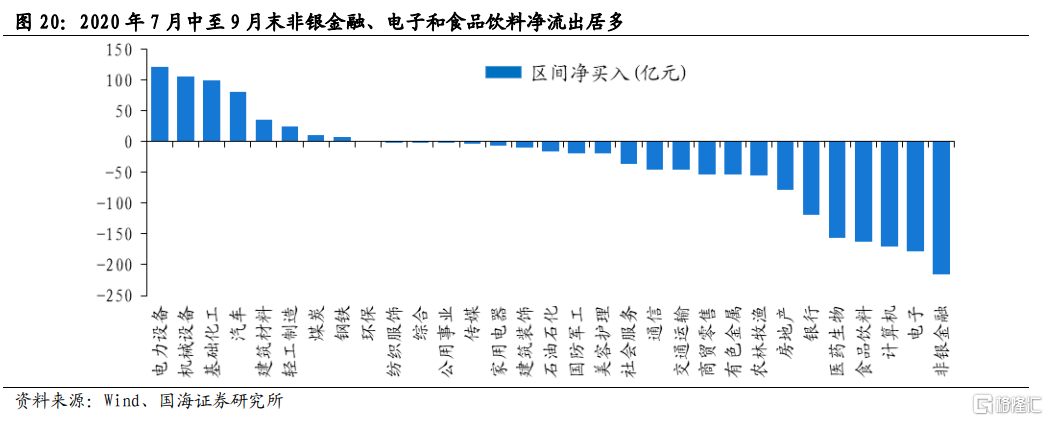

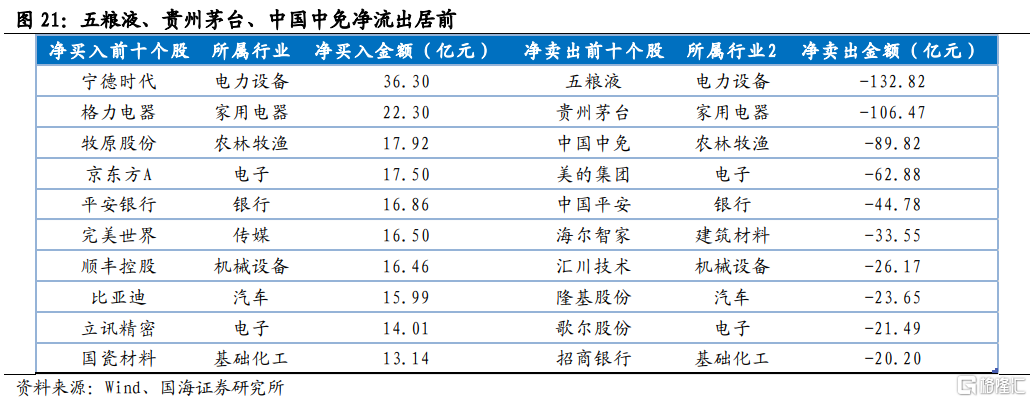

2. 外資歷次減倉通常會對應此前持倉佔比較大,前期流入資金偏多且前期漲幅較大、估值較高的行業,前5輪外資減倉的主要行業為食品飲料、家電和非銀,本次外資減倉主要行業增加了電力設備。同期外資流入的行業通常以交易並不擁擠、估值偏低且景氣度較明確的行業為主,如2018年的地產、通信,2019年的電力設備以及當前的有色、交運等行業。具體來看,2018年2月上旬陸股通淨流出超110億元,金融板塊是主要減持方向,消費龍頭股是主要流入方向;2018年10月陸股通淨流出超190億元,食品飲料行業遭大幅減倉,地產、有色和通信行業是主要流入方向;2019年4月中旬至5月末,外資淨流出規模超過750億元,食飲、家電行業淨流出居多,消費白馬股成主要減持對象,農林牧漁、電力設備為外資流入方向;2020年2月末至3月下旬,外資流出規模超過990億元,食飲、非銀金融淨流出居多,建築裝飾、環保和紡織服飾行業則呈現外資逆勢淨流入;2020年7月中旬至9月底,外資流出規模超800億元,非銀金融、電子和食品飲料行業淨流出較多,消費白馬股遭大量減持,電力設備、機械設備和基礎化工則實現淨流入;本次春節後的六週內外資淨流出468億元,持倉佔比較大的消費和新能源領域為外資流出的主要方向,有色、煤炭、交運等週期行業則獲得外資增持。

3. 決定外資流出的關鍵性因素有四方面,一是階段性止盈,如2019年4月和2020年7月外資在A股快速上漲之後選擇獲利了結;二是突發風險事件的衝擊,如疫情爆發或中美關係階段性事件衝擊;三是美債利率快速上行,通常全球權益市場都是risk-off;四是美元發生流動性危機,美元指數顯著抬升,新興市場資金大幅流出。2018年在美聯儲連續加息的背景下美債利率實現兩次快速上衝,分別在2月和10月引發A股外資大幅流出。中美貿易摩擦開始至2019年4月期間,外資流向同人民幣匯率密切相關,即貶值時期外資邊際流出,升值時期外資邊際流入。2019年4-5月中美貿易摩擦再起催化外資階段性獲利了結。2020年3月全球疫情爆發後,恐慌指數大幅上行疊加美元流動性短缺再度導致短期外資流出。2020年7月至9月外資在中美關係惡化背景下再度獲利了結,減配高估值行業,這次流出持續時間比以往更長。當前外資流出是在美債利率快速上行且股權風險溢價不斷下降背景下進行了長達一個半月的流出,配置思路經歷了由高估值向週期板塊的切換。

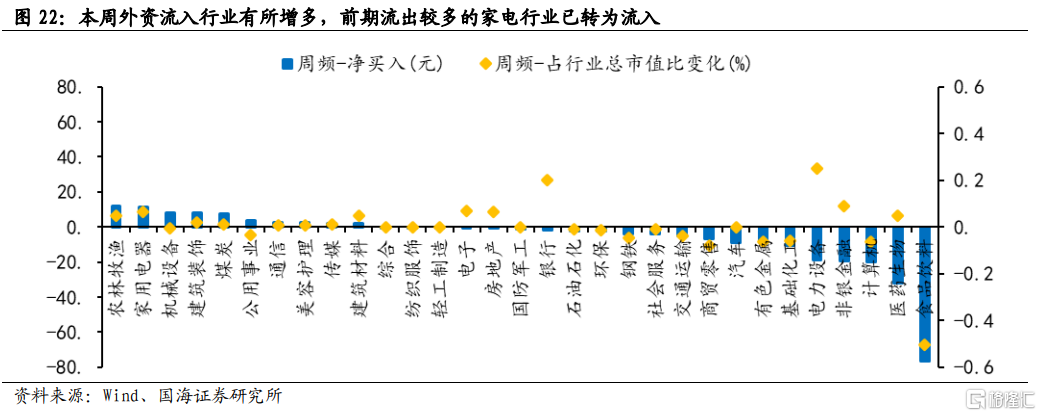

4. 相比之前外資流出的幅度和持續時間,本輪外資大幅流出已漸近尾聲,隨着金穩會的一錘定音、中美元首視頻通話的定調以及俄烏局勢的逐步明確,A股性價比凸顯,外資重新流入的可能性較大,後續需要重點關注美債利率的演繹。一方面當前單週外資流出幅度已超過歷史絕大多數水平,此外,以往外資集中流出通常不超過1個月,而當前已經持續一個半月,從時長上看也已接近尾聲。另一方面,從本週外資流向來看,流入行業有所增加,前期流出較多的家電行業資金也轉為了淨流入,儘管成長板塊外資持續流出,但電子、電力設備、計算機及醫藥生物等行業外資持股市值佔行業的比重有所增加,體現出外資已從主動減持轉為被動減持,後續轉向增持的可能性較大。隨着美聯儲加息落地,美債利率短期上行空間有限,A股股權風險溢價有望持續上行,吸引外資流入。

5. 維持市場將迎來超跌反彈的判斷,推薦首選前期調整較為充分的且外資減持速度放緩的成長板塊。三月以來市場快速調整,外資大幅流出本質上是多種負面因素交織的結果,信息傳播的網絡效應使壞消息堆疊,從而導致市場存在超調的可能。從後續的演繹來看,加息落地之後美聯儲將採取“邊走邊看”的貨幣政策思路,緊縮預期最緊張的時候已經過去。國內方面政策底出現,呵護市場的基調明確,超跌反彈可期。隨着股權風險溢價的回升,前期調整較為充分的成長板塊當前性價比已經開始顯現,業績預期持續向好,重點關注強產業週期催化的數字經濟和新能源領域,如光伏、儲能、半導體、醫藥生物等板塊。

正文

1、從歷次外資流出行為看當前配置思路

1.1、春節以來外資流出的方向與原因

今年以來外資流出頻率有所增加,特別是最近兩週外資流出體量顯著提升。從陸股通的周頻淨買入資金量來看,深港通開通後外資出現過5次大幅流出現象,分別在2018年2月和10月、2019年5月、2020年2-3月以及2020年7-9月。而近期外資再度出現大幅流出跡象,春節後的6周內有4周外資實現了淨流出,且上一週外資的流出體量達到了363.2億,單週流出淨額達到歷史第三位的水平,僅次於深港通開通後2020年3月海外疫情爆發當週的水平。

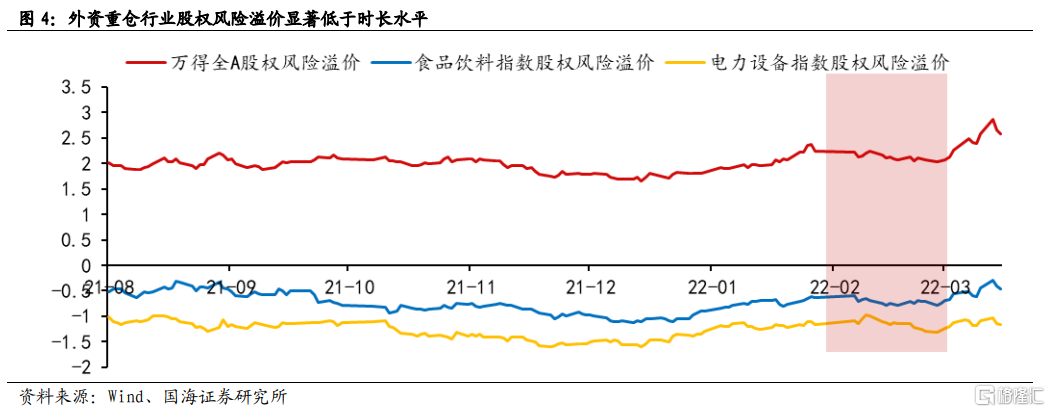

從外資流向來看,春節後持倉佔比較大的消費和新能源領域為外資流出的主要方向,2月美債收益率加速上行是外資流出的主因,配置思路逐漸轉向週期板塊。2月至今陸股通流入及流出行業的資金絕對值來看,外資主要增配了有色、公用事業、交通運輸和煤炭等週期行業,大幅減持了食品飲料、醫藥生物、家電等一直以來流入較多且持倉佔比較大的行業。從外資持有的行業市值佔行業總市值的變動來看,所有外資流出行業外資持股市值佔比皆出現下滑,主動減持跡象顯著,此外。有色和煤炭行業的持股市值佔比有所提升,外資流入規模也相對較大,主動增持跡象明顯。從外資流出的前20大個股來看,多數集中在消費、新能源和金融領域,前五大個股分別為貴州茅台、寧德時代、恩捷股份、中國平安和五糧液。從外資流出的原因來看,年初以來流動性環境始終維持着外緊內松的格局,隨着3月美聯儲加息的臨近,2月美債收益率加速上行並一度突破2%,同時A股股權風險溢價明顯下滑,特別是外資重倉的食品飲料及電力設備板塊風險溢價顯著低於市場水平,導致外資呈現明顯的流出效應。

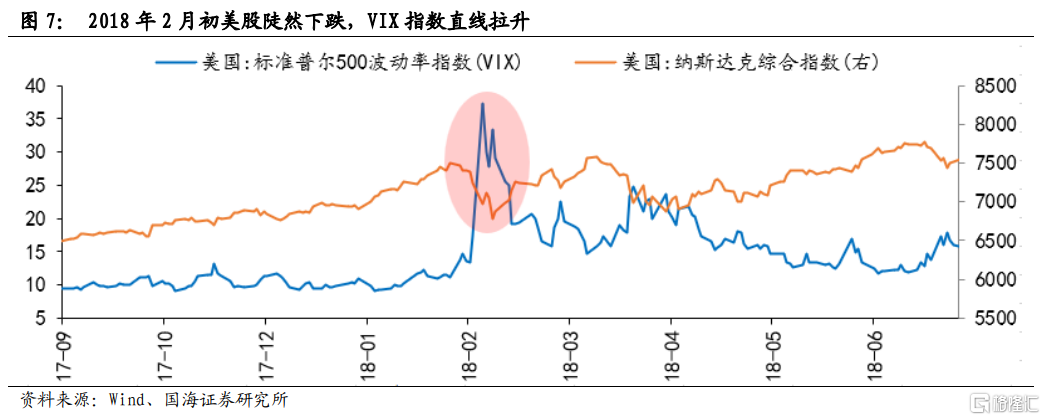

1.2、2018年2月初:美債快速上行+海外市場大幅波動

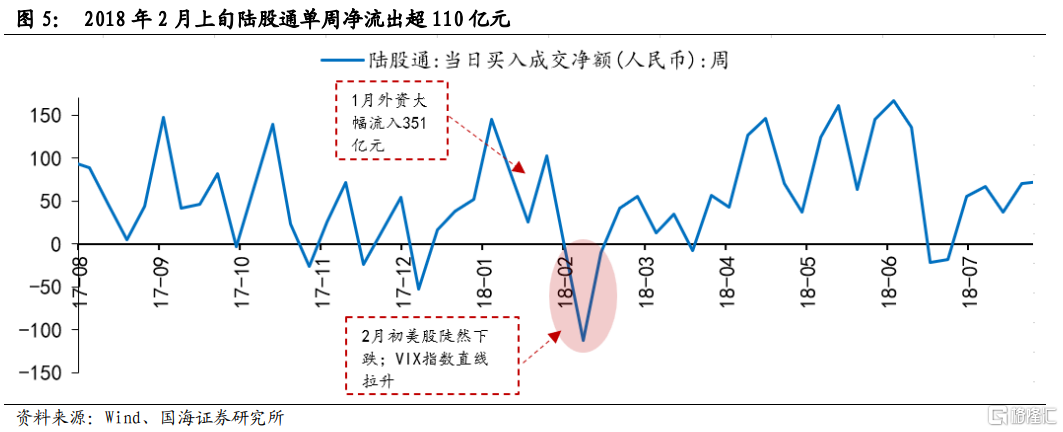

2018年2月上旬,陸股通單週淨流出超110億元,金融板塊是主要減持方向,消費白馬股增減持表現分化。2018年2月初,北向資金轉向淨流出,結束了維持近兩個月的淨流入態勢,2月3日至2月10日,陸股通單週淨流出規模達112.73億元。從行業表現來看,這一時期外資減持行業主要集中於金融與消費板塊,銀行、非銀金融、食品飲料與家用電器行業淨流出規模居前,其中銀行與非銀金融行業淨流出金額均超20億元,外資持股佔行業總市值比例分別下降0.61和0.71個百分點,是外資主要賣出的方向。與此同時,輕工製造、計算機、電力設備行業獲得外資逆勢加倉。從個股表現來看,本次外資淨賣出前十個股主要集中於金融和消費板塊,其中金融行業佔據6席,消費行業佔3席,中國平安、伊利股份、貴州茅台淨流出均超10億元。另一方面,在淨買入前十個股中,消費行業亦佔主導,其中食品飲料行業佔據3席,五糧液、洋河股份等消費白馬獲淨買入居前。

本次外資的階段性流出主要源於美債利率的快速上行與海外市場波動的加劇。2018年初A股市場延續了2017年的強勢,同期美股市場亦處在牛市行情之中,1月份全球市場情緒高漲,陸股通當月大幅淨流入351億元,然而這一趨勢在2月後出現逆轉。2018年2月初,伴隨美聯儲新任主席鮑威爾的正式宣誓就職,以及1月份亮眼的就業和薪資增長數據的公佈,市場對通脹上行與美聯儲加息提速的擔憂加劇。2018年1月31日至2月8日,美債利率快速上行,10Y美債實際利率上升15bp,美股三大指數跌幅均在8%以上,同期VIX指數也由1月末的13.54快速上行至33.46,海外市場波動加劇。在此影響下,2月上旬外資大規模獲利了結,單週淨流出超110億元。後續伴隨美債利率由快速上行轉為震盪以及美股市場的階段性回穩,投資者情緒逐步修復,陸股通資金於2月下旬恢復流入。

1.3、2018年10月:美債衝頂+新興市場貨幣貶值

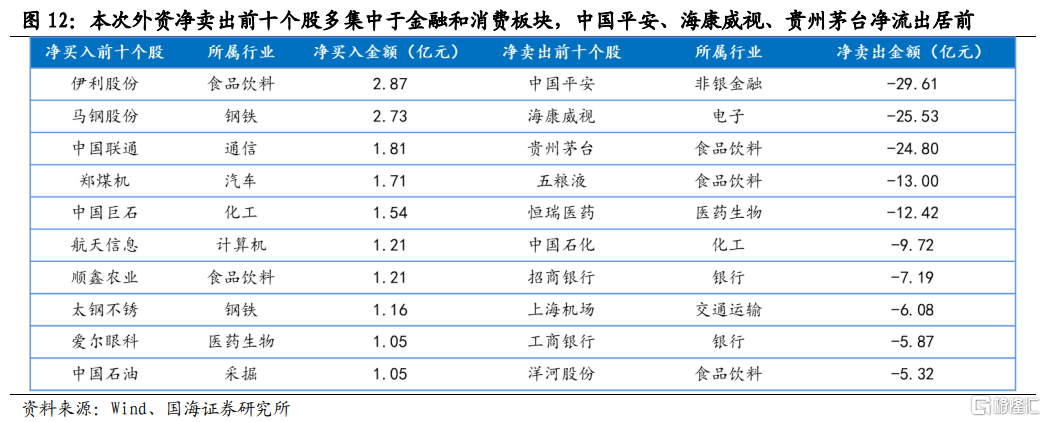

2018年10月陸股通淨流出超190億元,食品飲料行業遭大幅減倉,估值水平較低的房地產、有色金屬以及景氣度較高的通信等行業獲逆勢加倉。2018年10月陸股通合計淨流出超190億元,結束了自2018年3月以來連續多月的淨流入態勢。從行業表現來看,在此階段食品飲料、計算機、醫藥生物等行業淨流出居前,淨流出規模均超30億元,其中前期增持較多且估值水平相對較高的食品飲料行業遭大幅減倉,陸股通合計淨賣出近80億元,持股佔行業總市值比例下降2.12個百分點。另一方面,低估值與高景氣行業仍獲逆勢加倉,其中估值水平處於歷史低位的房地產和有色金屬行業分別獲11.75和7.56億元淨買入,而受益於5G技術迭代的通信行業亦獲得近6億元增持。從個股表現來看,本次外資淨賣出前十個股中金融和消費行業佔據7席,其中中國平安、海康威視、貴州茅台淨流出均超20億元,而增持個股行業分佈較為分散,淨買入前十個股所屬行業多不相同,其中伊利股份、馬鋼股份和中國聯通增持居前。

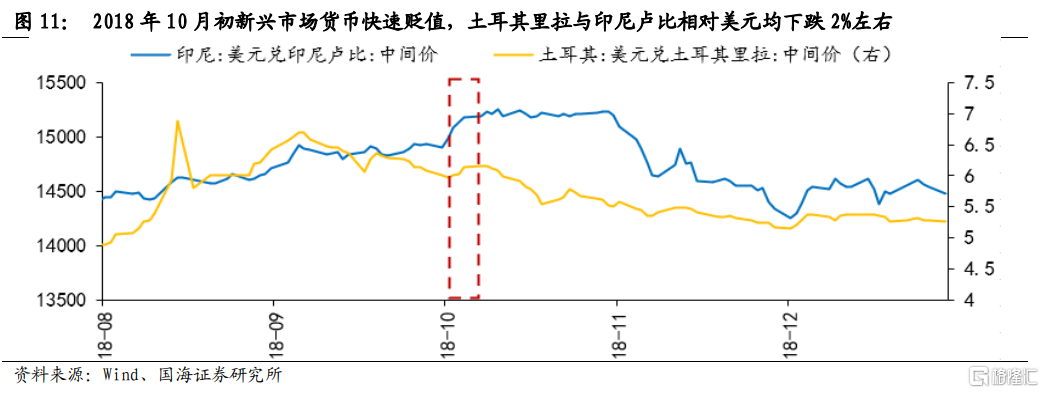

美債利率衝頂與新興市場貨幣快速貶值是觸發本次外資大幅流出的主因,後續伴隨國內“維穩政策”的推出,海外資金迅速回流。本輪外資的大幅流出主要發生於2018年國慶節之後,雖然2018年中美貿易摩擦持續升温,但在A股納入MSCI的影響下,外資在2至3季度仍維持淨流入態勢。2018年10月外資的階段性流出主要由兩方面因素催化,一方面,美聯儲主席鮑威爾在2018年9月的FOMC會議上發言再度偏鷹,強調漸進式加息路徑不改,引發了投資者對貨幣政策進一步收緊的擔憂。2018年國慶節期間,10Y美債收益率升破3.2%,美股市場形勢急轉直下,納斯達克指數在10月的前9個交易日內下跌8.91%,在恐慌情緒的影響下外資籌碼大規模撤離市場。另一方面,2018年國慶期間新興市場貨幣快速貶值,土耳其里拉與印尼盧比兑美元匯率均下跌2%左右,人民幣匯率亦在10月中下旬跌至年內低點。美聯儲貨幣政策的持續收緊使得新興市場資金持續外流,亦驅動了外資的撤離。在此之後,國內“維穩政策”逐步推出,10月中旬國務院及一行兩會、四大報接連喊話A股,提振市場信心,10月中下旬各地的民企紓困政策接連出台,國內政策底初顯。在此背景下,國內市場情緒逐步回暖,海外資金迅速回流A股市場,10月28日至11月2日,陸股通累計淨流入高達346.34億元。

1.4、2019年4月-5月:階段性止盈+突發風險事件衝擊

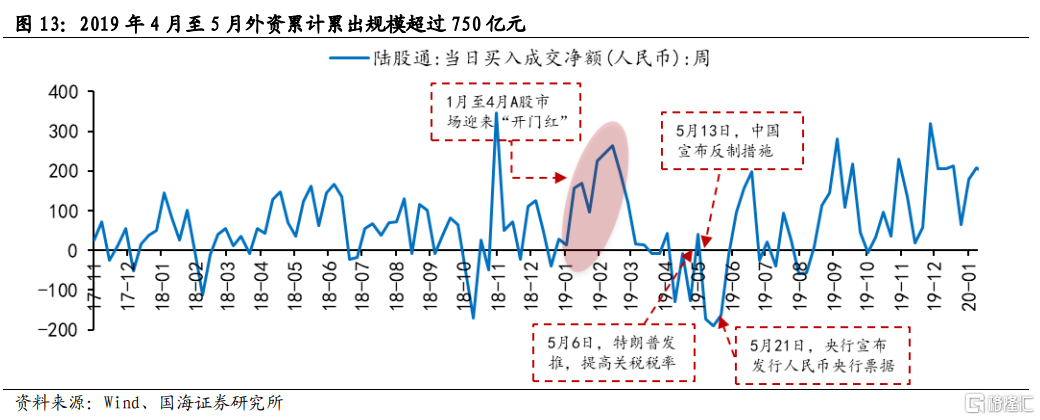

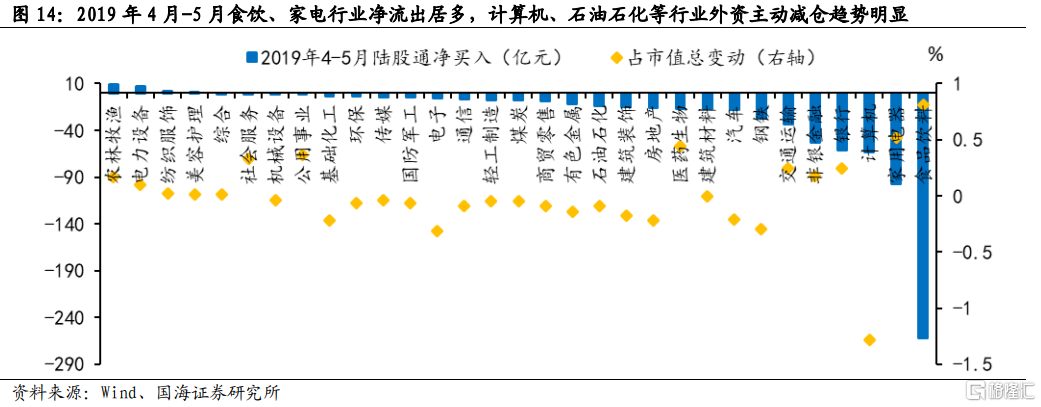

2019年4月中旬至5月末,外資淨流出規模超過750億元,食飲、家電行業淨流出居多,消費白馬股成主要減持對象。2019年年初以來,隨着國內市場進入快速上漲通道,北向資金持續大幅流入,3月起外資流入明顯放緩,4月中旬後陸股通一改此前的淨流入態勢,開啟階段性淨流出。從2019年4月中旬至5月末,陸股通累計淨流出規模超過750億元。從行業表現來看,食品飲料、家電和計算機成為淨流出最多的行業,淨流出規模均超過60億元,其中食飲淨流出規模達到260億元。與此同時,農林牧漁、電力設備和紡織服飾行業則出現外資逆勢淨流入。從個股表現來看,本次外資減持主要集中在消費白馬股,貴州茅台、五糧液、格力電器和中國平安的減持規模均超過40億元。從流出規模佔市值總變動的比重來看,計算機、石油石化、有色金屬等行業外資主動減倉趨勢明顯。

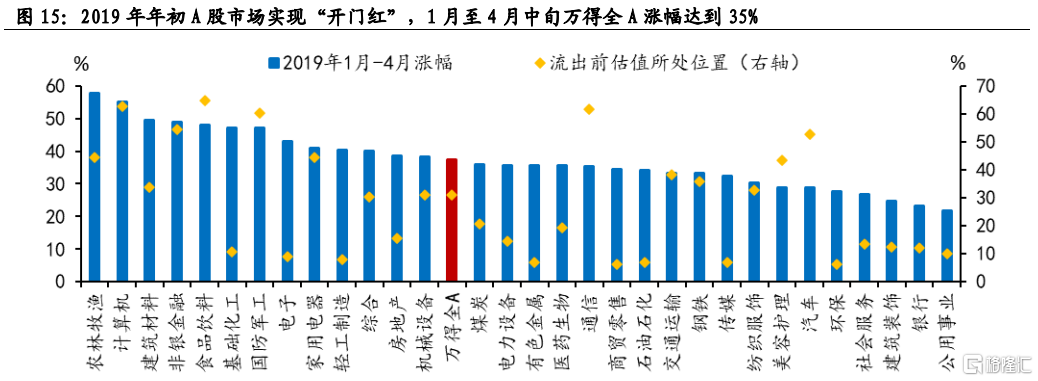

本次外資階段性流出源於宏微觀共振,前期外資重倉賽道持續上漲導致持股收益的性價比下降,後期中美貿易摩擦再起引發人民幣貶值。微觀層面來看,2019年年初A股市場實現“開門紅”,1月至4月中旬萬得全A漲幅達到35%,期間外資淨流入規模超過1290億元,集中流向家用電器和食品飲料,同期這兩個行業的漲幅分別達到41%、48%,近十年估值分位分別達到44%和64%,期間萬得全A近10年估值分位水平為31%。在重倉賽道前期漲幅較大,估值抬升明顯的背景下,外資持股的收益性價比開始下降,從而外資開始減持白馬股。宏觀層面來看,2019年一季度國內經濟基本面尚未完全企穩,4月19日政治局會議重提“結構性去槓桿”,引發市場對政策收緊的擔憂。與此同時,中美貿易形勢急轉向下。2019年5月6日特朗普發推稱,將對中國向美出口的2000億美元商品關税税率由10%提升至25%,5月13日中國宣佈反制措施。在中美貿易摩擦再起,國內基本面修復尚不牢固的影響下,人民幣貶值壓力加碼,美元兑人民幣匯率從4月中旬的6.69一路下行至5月的6.92,進一步加劇了外資流出規模。5月21日,央行發佈近期在香港發行人民幣央行票據的公吿,25日清華五道口全球金融論壇“金融供給側改革與開放”召開,郭樹清在會上明確表示“我國經濟基本面決定人民幣不可能持續貶值”,在央票投放和高層維穩表態後,匯率在6.9關鍵關口維持穩定,5月28日外資單日淨流入55億元,陸股通重回淨流入態勢。

1.5、2020年2月-3月:國內外疫情+美元流動性危機

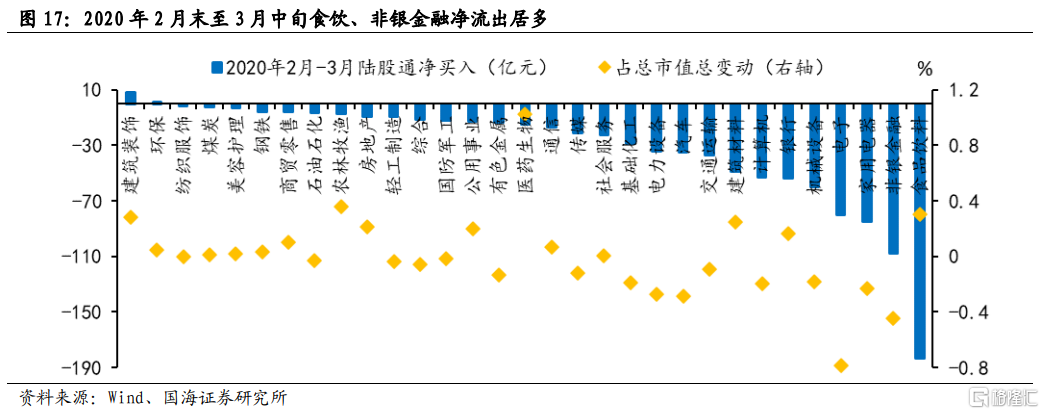

2020年2月末至3月下旬,外資流出規模超過990億元,食飲、非銀金融淨流出居多,貴州茅台、中國平安等行業龍頭成主要減持對象。2020年年初以來外資先呈現大幅流入態勢,後於2月末北向資金流向發生逆轉,2月末至3月中旬,陸股通累計淨流出額超過990億元。從行業表現來看,食品飲料、非銀金融和家用電器成為淨流出最多的行業,淨流出規模均超過80億元,其中食品飲料、非銀金融減持規模達到183億元和107億元。與此同時,建築裝飾、環保和紡織服飾行業則呈現外資逆勢淨流入。從個股表現來看,貴州茅台、中國平安外資減持規模超過50億元,恆瑞醫療、洋河股份和五糧液也是本次外資減持的主要標的。從流出規模佔市值總變動的比重來看,非銀金融、家用電器、電子等行業外資主動減倉趨勢明顯。

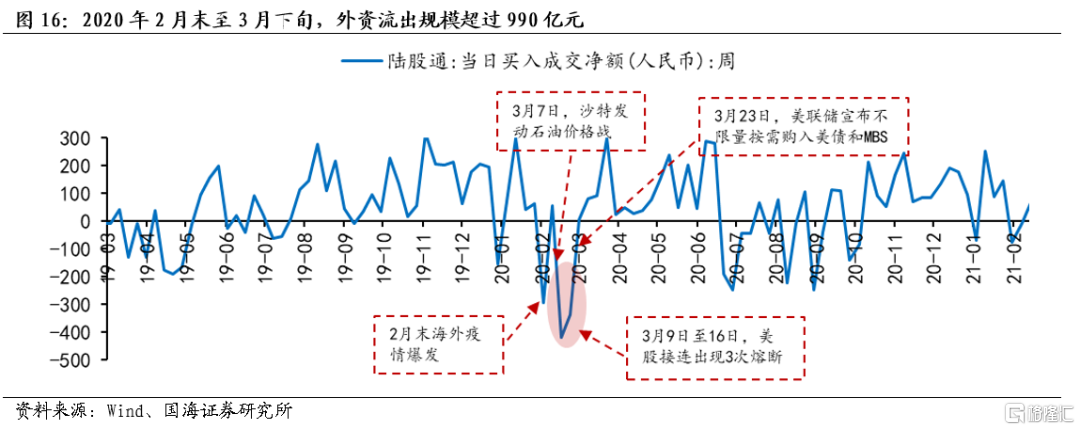

本次外資階段性大規模流出主要源於國內外疫情先後衝擊疊加美元流動性短缺。2020年2月末隨着海外疫情爆發,疊加3月初沙特發動石油價格戰,全球資產價格大幅波動,VIX指數快速抬升,由2月20日的15.6快速抬升至3月9日的54.5,國內外疫情先後衝擊導致風險偏好顯著降低成為本階段外資流出的初始原因。隨後,受疫情衝擊影響,3月9日至3月16日美股罕見出現三次熔斷,美股踩踏式下跌導致眾多資金爆倉,惶恐情緒持續蔓延,市場上大規模贖回ETF基金引發美元流動性危機。儘管期間美聯儲接連宣佈降息和實施量化寬鬆政策,但商業銀行在危機之下的惜貸行為,導致實體經濟和股票市場流動性並未得到補充。股災模式下,美股對全球各國產生虹吸效應,導致全球流動性危機愈演愈烈,美元指數從3月9日的95.1一路攀升至3月23日的102.5。在此背景下,外資加速流出A股市場,3月9日至3月23日外資流出規模累計超過830億元。整體來看,內外疫情先後衝擊下風險偏好受到壓制是本輪階段性外資流出的初始原因,美元流動性短缺則導致外資進一步加速流出。3月23日,美聯儲宣佈不限量按需購入美債和MBS,此項措施成功實現信用下沉,緩解了市場流動性危機;與此同時2萬億美經濟刺激計劃也成功出台,提振了市場信心,VIX指數迅速回落,3月24日北向資金重回淨買入態勢。

1.6、2020年7月-9月:兑現收益+中美關係擾動

2020年7月中旬至9月底,外資流出規模超800億元,非銀金融、電子和食品飲料行業淨流出較多,消費白馬股遭大量減持。7月初A股呈單邊上漲走勢,與此同時,北上資金淨流入超580億元,隨後打破連續的周度淨流入模式,連續4周淨流出,並在7月14日創出流出規模新高,單日流出額高達174億元,在此之後,北上資金進出波動明顯加劇,但仍以淨流出為主。從行業表現來看,非銀金融、電子和食品飲料成為資金淨流出最多的行業,淨流出規模均超160億元,其中非銀金融淨流出最多,達216億元。而電力設備、機械設備和基礎化工則逆勢獲北上資金青睞,增持金額分別為122億元,105億元和101億元。從個股表現來看,此次外資大規模減倉的個股主要有五糧液、貴州茅台、中國中免、美的集團和中國平安,其中五糧液被北上資金減持超130億元位居第一,與此同時,北上資金逆勢淨買入景氣度較高的寧德時代約36億元。

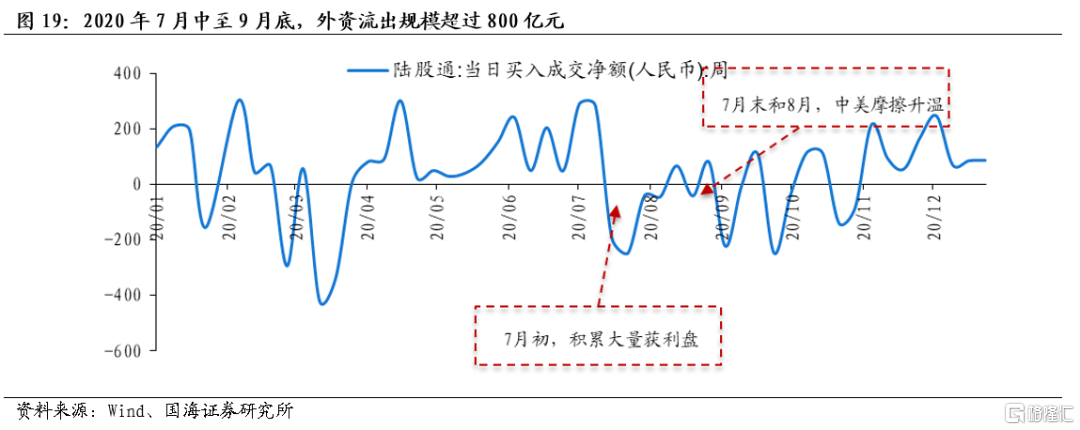

大量獲利盤出逃、中美摩擦升温以及國內流動性邊際收緊是本輪外資大幅流出的主要原因。2020年7月1日至10日,萬得全A漲幅達13.91%,其中非銀金融行業漲幅居前,為25.48%,期間北上資金淨流入規模達378億元,在此階段電子和食品飲料行業漲幅分別為15.07%和14.57%,近10年估值分位數水平為71%和100%。外資在不到十個交易日內短期迅速積累大量獲利盤後,部分北上資金選擇集中了結。其次,7月21日,出於“盜竊信息”和“監控”兩項指控,美國單方面要求中國關閉駐休斯頓總領館。三天後中方通知美方關閉美國駐成都總領事館。8月6日,特朗普政府禁止美國與TikTok母公司字節跳動進行任何交易,同時禁止與微信母公司騰訊進行任何有關微信的交易。這些外部事件加劇了外部投資者對中美關係的擔憂,短暫衝擊了A股市場。最後,從7月開始,IPO速度明顯加快,同時深圳房價的快速上漲和7月初上證綜指的加速上漲引發了監管注意,7月11日,中國銀保監會提出“部分資金違規流入房市股市,推高資產泡沫”,7月15日,深圳出台8項措施調控樓市,國內流動性開始出現邊際收緊,進一步加劇了北上資金的淨流出。直到10月9日,國務院發佈《國務院關於進一步提高上市公司質量的意見》,共提出6個方面17項重點舉措推動上市公司做優做強,當天及其後的一個交易日北上資金分別淨流入112、135億元,結束了此輪淨流出。

1.7、外資流出的決定性因素以及當前配置思路

決定外資方向的關鍵性因素有四方面,一是階段性止盈,如2019年4月和2020年7月外資在A股反彈行情中獲得超額收益並獲利了結;二是受到突發風險事件的衝擊,如疫情爆發或中美關係惡化;三是美債利率快速上行導致外資主動迴流資金;四是美元發生流動性危機,外資基金的大規模贖回引發資金被動迴流。2018年在美聯儲連續加息的背景下美債利率實現兩次快速上衝,分別在2月和10月引發A股外資大幅流出。中美貿易摩擦開始至2019年4月期間,外資流向同人民幣匯率密切相關,即貶值時期外資邊際流出,升值時期外資邊際流入。2019年4-5月中美貿易摩擦再起催化外資階段性獲利了結。2020年3月全球疫情爆發後,恐慌指數大幅上行疊加美元流動性短缺再度導致短期外資流出。2020年7月至9月外資在中美關係惡化背景下再度獲利了結,減配高估值行業,這次流出持續時間比以往更長。當前外資流出是在美債利率快速上行且股權風險溢價不斷下降背景下進行了長達一個半月的流出,配置思路經歷了由高估值向週期板塊的切換。

參考歷史上外資大幅流出的節奏來看,當前外資流出已接近尾聲,本週外資流向同樣顯示成長板塊的減持已開始趨緩,A股股權風險溢價也在經歷了三月初的急跌後重回上行通道,隨着國內金穩會定調以及經濟數據超預期,或將持續吸引外資流入。一方面當前單週外資流出幅度已超過歷史絕大多數水平,此外,以往外資集中流出通常不超過1個月,而當前已經持續一個半月,從時長上看也已接近尾聲。另一方面,從本週外資流向來看,流入行業有所增加,前期流出較多的家電行業資金也轉為了淨流入,儘管成長板塊外資持續流出,但電子、電力設備、計算機及醫藥生物等行業外資持股市值佔行業的比重有所增加,體現出外資已從主動減持轉為被動減持,後續轉向增持的可能性較大。隨着美聯儲加息落地,美債利率短期上行空間有限,A股股權風險溢價有望持續上行,吸引外資流入。

維持市場將迎來超跌反彈的判斷,推薦首選前期調整較為充分的且外資減持速度放緩的成長板塊。三月以來市場快速調整,外資大幅流出本質上是多種負面因素交織的結果,信息傳播的網絡效應使壞消息堆疊,從而導致市場存在超調的可能。從後續的演繹來看,3月中旬美聯儲加息25bp幾成定局,加息落地之後美聯儲將採取“邊走邊看”的貨幣政策思路,緊縮預期最緊張的時候已經過去。國內方面政策底出現,呵護市場的基調明確,超跌反彈可期。隨着股權風險溢價的回升,前期調整較為充分的成長板塊當前性價比已經開始顯現,業績預期向好,重點關注強產業週期催化的數字經濟和新能源領域,如光伏、儲能、半導體、醫藥生物等板塊。

2、三因素關鍵變化跟蹤及首選行業

1-2月經濟數據全面超預期,政策靠前發力已初現成效,隨着更多數據的出台,穩增長有望得到持續確認。國內降息預期落空,但二季度仍有進一步寬鬆的可能,海外美聯儲加息靴子落地,流動性外緊內松的環境進一步得到加強。本週市場先抑後揚,金融委會議確立政策底與市場情緒底,中美元首會晤取得積極成效,並圍繞俄烏衝突充分交換意見,雙方均釋放出一定暖意。

2.1、經濟、流動性、風險偏好三因素跟蹤的關鍵變化

1-2月經濟數據全面超預期,政策靠前發力已初現成效,隨着更多數據的出台,穩增長有望得到持續確認。3月15日國家統計局公佈1-2月經濟數據,供需兩側均是超預期的情形,穩增長政策效果已經開始邊際顯現。供給側來看,1-2月工業增加值同比增長7.5%,相比去年12月增速提升3.2個百分點,主要是受保供穩價政策積極影響下的採礦業,和製造業中的高技術製造業與裝備製造業所拉動,總體來看工業生產當前仍保持強勁態勢。需求側來看,投資表現有所回暖,消費延續復甦態勢,出口仍維持較強韌性,三駕馬車相較去年12月均有不同程度的改善。出口方面,1-2月出口同比增長16.3%,儘管相較去年12月20.9%的增速小幅回落,但仍維持在較高水平。消費與服務方面,1-2月社零同比增長6.7%,服務業同比增長4.2%,相較去年12月均有較強改善。消費的強復甦主要來源於兩方面的催化,一是春節假日背景下飲料煙酒類消費明顯提速,二是油價高企導致石油及製品類消費顯著增長。投資增長加快是最超預期的,其中1-2月製造業投資增長20.9%,“出口-製造業”鏈條仍具有較強韌性;基建投資增長8.1%,政策靠前發力實現了對經濟的託底作用。地產投資增長3.7%,止住了之前失速下行的態勢。總的來看,1-2月全面超預期的經濟數據為市場注入了經濟觸底企穩的信心,儘管與微觀感受略有背離,但隨着更多數據的出台,穩增長的成效有望得到持續確認。

國內降息預期落空,但二季度仍有進一步寬鬆的可能,海外美聯儲加息靴子落地,流動性外緊內松的環境進一步得到加強。由於1-2月信貸結構數據不理想,證實了本輪寬信用的一波三折,疊加2月以來央行並未有任何進一步寬鬆的政策舉措,市場對3月再次降息的預期較強烈。但3月15日央行等價超額續作MLF2000億元,之前市場一直存在的降息預期落空,這也導致了當日股、債、匯三殺的局面。展望後續,3月16日的金融委會議明確“貨幣政策要主動應對,新增貸款要保持適度增長”,疊加寬信用仍需要寬貨幣的進一步支持,二季度降準降息仍可期待。海外方面,3月17日美聯儲公佈最新一期利率決議,如期加息25BP,且根據最新的點陣圖預測,今年將再加息6次以對抗通脹,且2023年還會有3次加息。後續美聯儲將採取“邊走邊看”的政策操作思路,不得不在“控通脹”和“穩經濟”的雙重目標下相機抉擇。在此背景下,預計美債利率的快速上行在加息落地後將吿一段落,但由於本輪加息是“前快後慢”,美債利率高點將在今年出現。

本週市場先抑後揚,金融委會議確立政策底與市場情緒底,中美元首會晤取得積極成效,並圍繞俄烏衝突充分交換意見,雙方均釋放出一定暖意。以3月16日金融委專題會議為拐點,本週A股先抑後揚,市場交投情緒在經歷前期的極度悲觀後快速出現方向性切換。3月16日的金融委會議對宏觀經濟、貨幣政策、房地產等熱點議題重新定調,再次明確“慎重出台收縮性政策”,本輪政策底與市場情緒底已現。具體來看,宏觀經濟與貨幣政策方面,金融委再次強調“要切實提振一季度經濟”,預計後續政策的糾偏力度將更大,而對貨幣政策則要求“新增貸款要保持適度增長”,預計前期落空的降準降息二季度仍會出台,寬信用仍會持續發力。房地產方面,政策對地產加大支持力度的方向是確定的,其中銷售端的支持體現在“因城施策”,但融資端的支持更加重要。此外,金融委會議對中概股、平台經濟治理、香港金融市場穩定等議題同樣重新表態,一定程度上緩解了市場對國內外政策進一步打壓互聯網企業的擔憂,提振了內外資的風險偏好。海外方面,3月19日晚中美元首再次通話,並圍繞中美分歧、俄烏危機等熱點議題充分交換意見,雙方均釋放出一定暖意,後續中美鬥而不破的格局有望延續。

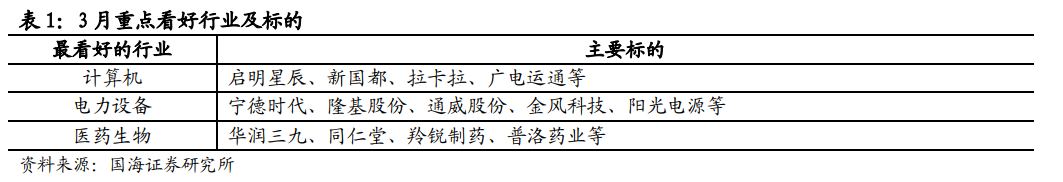

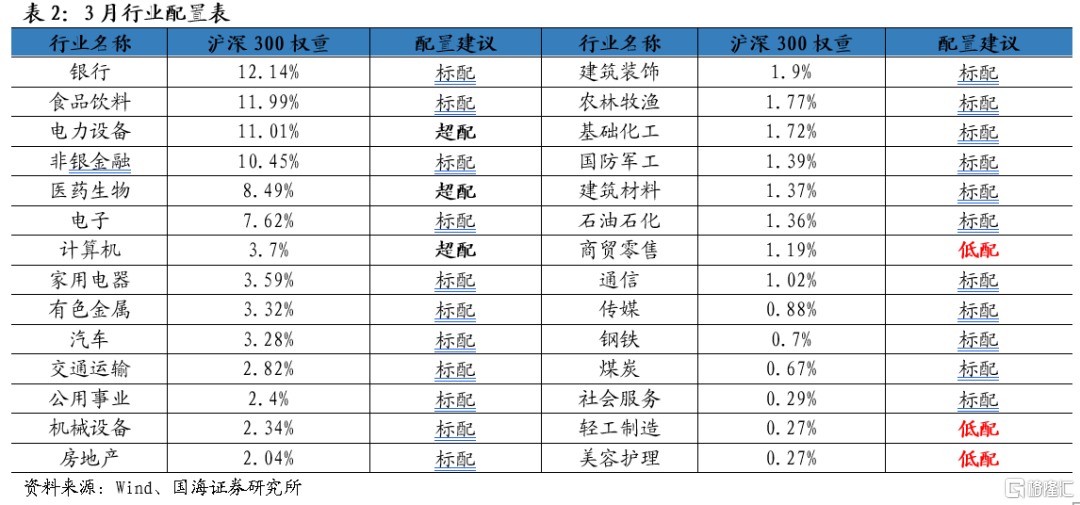

2.2、3月行業配置:計算機、電力設備、醫藥生物

行業配置的主要思路:展望3月,我們認為在“經濟底+寬貨幣”組合下市場將迎來反彈,成長成為最具確定性的方向。經濟方面,近期穩增長政策持續加碼,基建在資金和項目充裕的條件下增長無虞,地產在政策邊際放寬背景下企穩信號明確,本輪經濟下行週期有望在前半年確認底部。流動性方面,在經濟企穩信號確認前仍將維持充裕,“以我為主”基調下降準降息依然可期。隨着當前市場穩增長和低估值鏈條性價比逐漸降低,成長在“經濟底+寬貨幣”背景下依舊是確定性最高的賽道,具體包括,1)數字經濟領域的硬科技行業,1月《“十四五”數字經濟發展規劃》出台,明確了以數字經濟為核心的科技產業發展方向,相關硬件行業需求明確,業績增速仍存在提升空間;2)高景氣的新能源領域,全球經濟體持續加碼新能源領域發展,中長期需求將持續放量,隨着工業硅和硅料等上游原材料新建產能逐步投放,成本壓力不斷改善,推動能源革命加速;3)性價比較高的醫藥生物行業,醫藥生物板塊在過去一年整體表現落後,估值在經歷了一年的回調下當前已經位於相對底部,隨着醫藥集採已成常態化事件,對行業的業績衝擊也逐步明確,多重利空因素逐漸出清,超跌反彈已具雛形。3月首選行業計算機、電力設備、醫藥生物。

計算機

支撐因素之一:數字經濟產業規劃政策陸續出台,行業發展目標進一步明確。1月國務院印發《“十四五”數字經濟發展規劃》,明確了數字經濟發展目標,提出到2025年,數字經濟將邁向全面擴展期,數字經濟核心產業增加值佔GDP比重達到10%。

支撐因素之二:央行推進冬奧會數字貨幣試點,硬件產業鏈充分受益。人民銀行高效推動冬奧金融服務保障工作,冬奧組委園區及紅線內數字人民幣場景全部落地,紅線外七大場景實現全覆蓋,並完成簽約酒店和定點醫院等場景數字人民幣受理環境建設。隨着後續數字人民幣的全面推廣,催生硬件機具需求,如計算機、pos機等廠商將率先受益。

支撐因素之三:北斗系統加大終端應用推廣,相關終端產業鏈有望受益。1月工信部發布《關於大眾消費領域北斗推廣應用的若干意見》,總體要求為,“十四五”末,突破一批關鍵技術和產品,健全覆蓋芯片、模塊、終端、軟件、應用等上下游各環節的北斗產業生態,培育20家以上專精特新“小巨人”企業及若干家制造業單項冠軍企業。

標的:啟明星辰、新國都、拉卡拉、廣電運通等。

電力設備

支撐因素之一:2021年户用裝機數據超預期,新增分佈式光伏佔比亮眼。1月20日國家能源局公佈2021年新增光伏發電併網裝機容量約53GW,連續9年穩居世界首位。在2021年新增裝機中,分佈式光伏約為29GW,佔全部新增裝機的55%左右,歷史上首次突破50%;户用光伏新增裝機達到21.5GW左右,同比增長112%,光伏發電集中式與分佈式並舉的發展趨勢明顯。

支撐因素之二:更多地方政府鼓勵政策即將落地,支撐新能源車銷售持續放量。碳中和N體系下,地方政府陸續放寬購置條件,如去年11月9日廣東省政府提出逐步放寬廣州、深圳新能源車上牌指標限制,後續更多地方政策將跟進。帶動電力設備需求持續提高。

支撐因素之三:多地政府工作報吿將發展清潔能源作為2022年踐行“雙碳”目標的核心任務。清潔能源的“擴容”已成為各地能源改革的方向。安徽省政府工作報吿指出新增可再生能源發電裝機350萬千瓦以上;河北指出新增可再生能源裝機800萬千瓦;山東省提出到2025年,光伏發電裝機規模達到5700萬千瓦。湖北省將抽水蓄能電站的建設與火電站建設共同列為能源項目推進;廣東、廣西等地提及“構建以新能源為主體的新型電力系統”等規劃。

標的:寧德時代、隆基股份、通威股份、金風科技、陽光電源等。

醫藥生物

支撐因素之一:輔助生殖技術服務納入北京醫保,納入價格與此前價格一致。2月21日,北京市多部門發佈通知,在全國率先將16項輔助生殖技術服務納入醫保。新政策將於3月26日起執行。價格方面,16項技術價格均無調整,表明此前輔助生殖技術定價較為合理。

支撐因素之二:集採常態化制度化機制形成,醫藥行業在經歷陣痛期後進入良性調整階段。2021年,國家藥品集採政策逐漸由試點轉向常態化運行,重塑着整個市場格局。當前集採已成功進入常態化階段,醫藥板塊投資邏輯也在經過一年的估值調整下重塑,集採長期將深化帶量採購改革,促進整個產業的轉型升級。

支撐因素之三:中藥新藥審批加速,政策支持中醫藥傳承創新發展。2017年至2021年中藥審批上市速度明顯加快,由3600天縮短至300天左右,疊加2021年底國家中醫藥管理局網站公佈《關於醫保支持中醫藥傳承創新發展的指導意見》,在價格、醫保等領域支持中醫藥創新傳承發展,中藥領域加速發展態勢明確。

標的:華潤三九、同仁堂、羚鋭製藥、普洛藥業等。

風險提示

流動性收緊超預期,經濟失速下行,中美摩擦加劇,疫情超預期惡化,歷史數據僅供參考,標的公司未來業績的不確定性等。