本文來自格隆匯專欄:興證固收黃偉平,作者:黃偉平 左大勇等

投資要點

新型基礎設施建設是近年來政策着力推進的關鍵領域,被許多投資者視作當前政策“穩增長”的重要抓手。那麼,“新基建”投資能在多大程度上帶動“寬信用”和“穩增長”的落地呢?本報吿針對2022年“新基建”投資的體量和增速進行了詳細測算,以期為投資者提供一些參考。

新基建概念與分類:“三大類別”是主流

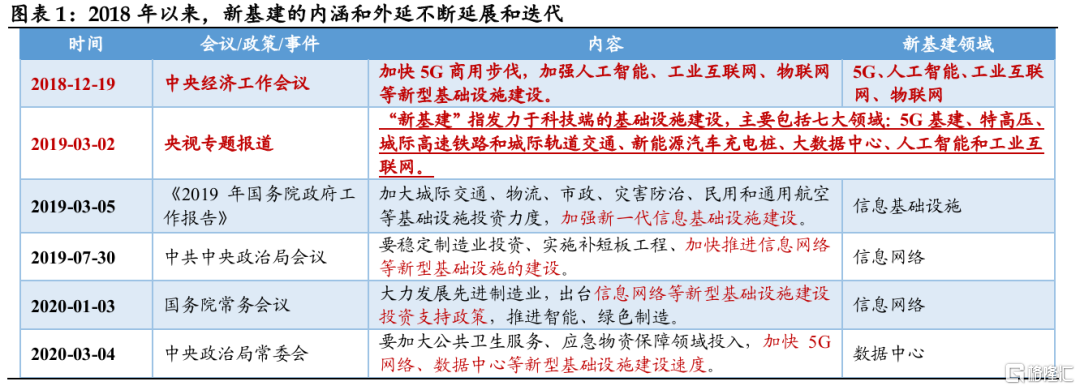

新基建的內涵和外延處於不斷迭代和延展的進程當中,其邊界仍然不甚明確。1)2018年12月中央經濟工作會議首次提出“新基建”的概念;2)2019年3月央視新聞將新基建劃分為“七大領域”;3)2021年4月國家發改委將新基建劃分為“三大類別”(信息基礎設施、融合基礎設施、創新基礎設施)。

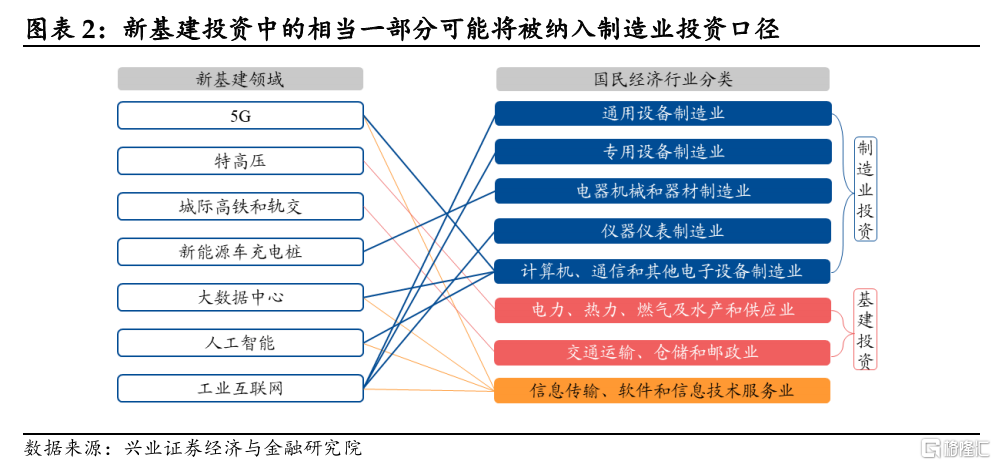

應注意,新基建投資並不是基建投資的子集,相當一部分新基建投資被納入製造業投資的統計口徑內。

新基建測算方法:基於“三大類別”的多方法測算

新基建的測算存在三大難點:邊界模糊、相互耦合、數據短缺。

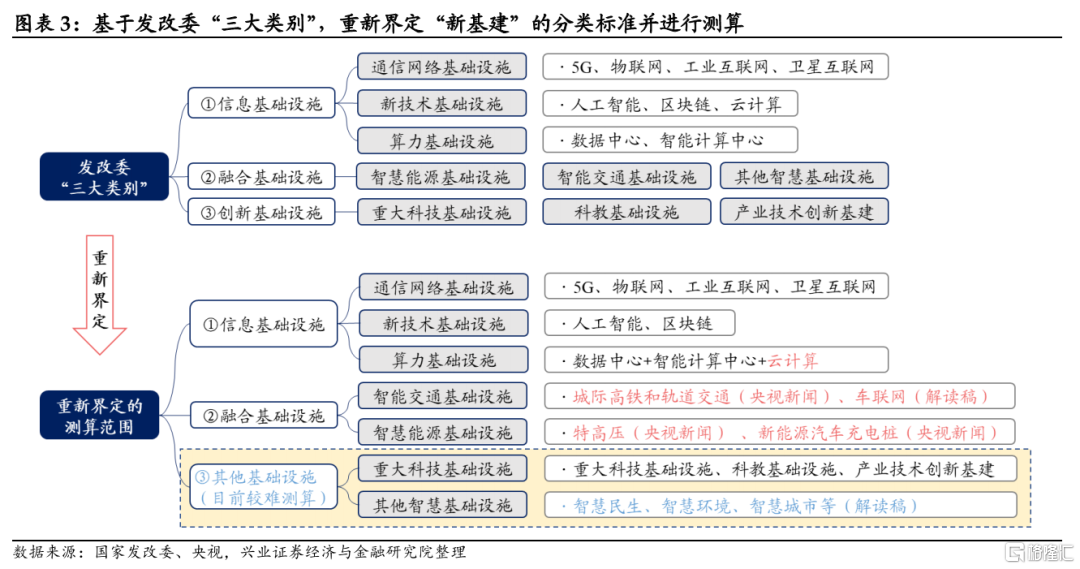

本文測算範圍:在發改委“三大類別”基礎上的重新界定。1)細化融合基礎設施中的各個分項;2)剔除創新基礎設施及其他智慧基礎設施等難以量化的新基建細分領域;3)針對雲計算、數據中心與智能計算中心進行合併計算。

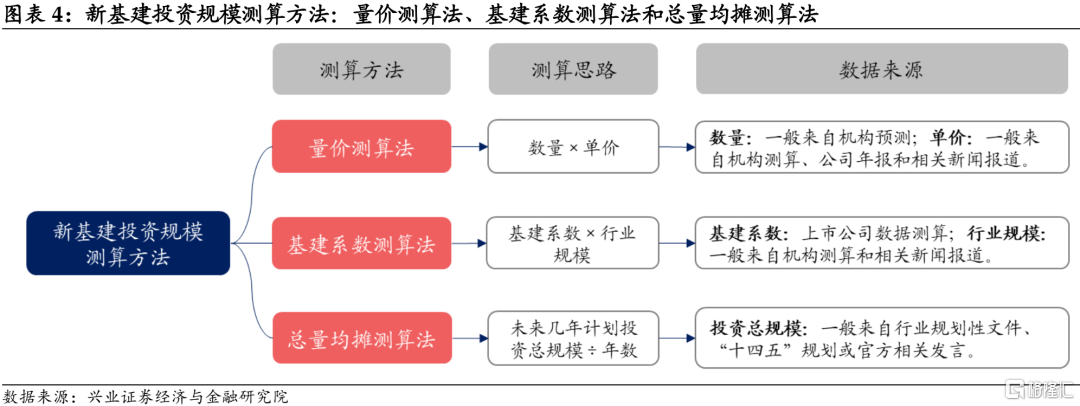

測算方法:量價測算法、基建係數測算法、總量均攤測算法。

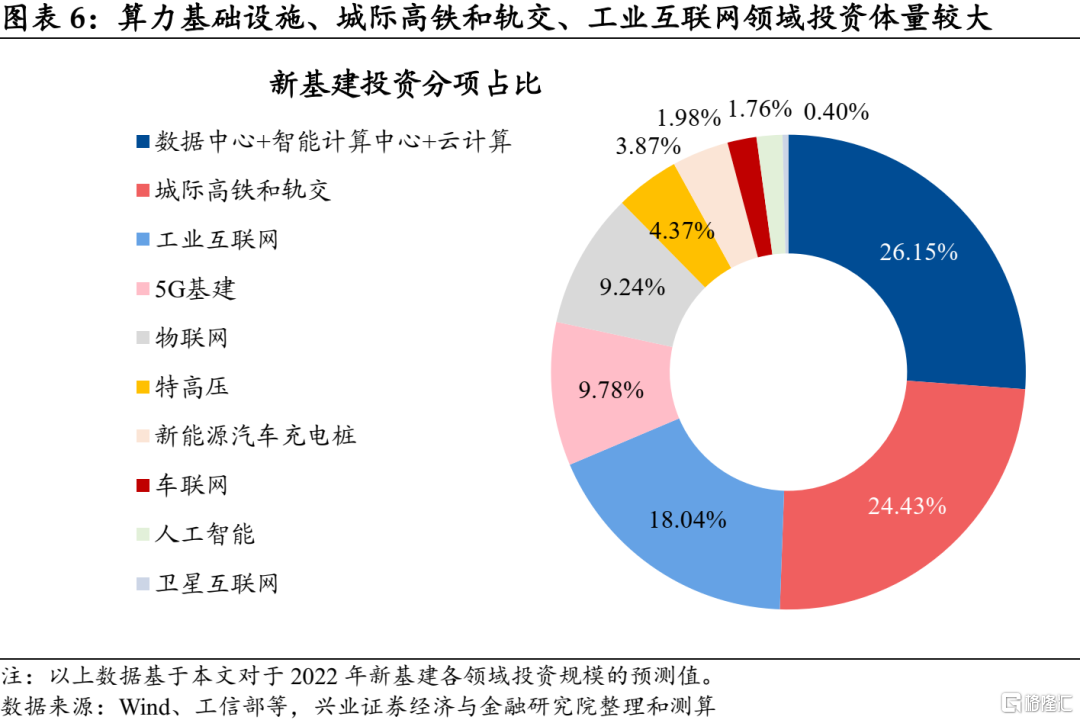

新基建測算結果:2022年新基建投資規模約1.74萬億元,同比增速約11.54%

其中,通信互聯網基礎設施建設投資規模約6517億元,新技術基礎設施建設投資規模約306億元,算力基礎設施建設投資規模約4550億元,智能交通基礎設施建設投資規模約4595億元,智慧能源基礎設施建設投資規模約1433億元。

2022年新基建投資對經濟增長的拉動約為0.16-0.53個百分點

上述測算的侷限性大概率會導致對於新基建投資規模和同比增速的低估。1)未測算創新基礎設施及其他智慧基礎設施等細分領域;2)基於政策規劃的投資規模測算結果可能較為保守;3)未考慮2022年政策對於“穩增長”的強烈訴求。

基準情境下,2022年新基建投資對於經濟增長的拉動約為0.16個百分點。若考慮測算的低估效應,2022年新基建投資對於經濟增長的拉動可能在0.19-0.53個百分點之間。

風險提示:統計結果可能存在誤差、穩增長力度超預期、能源政策超預期、地緣衝突對國內經濟影響超預期。

報吿正文

新型基礎設施建設是近年來政策着力推進的關鍵領域,被許多投資者視作當前政策“穩增長”的重要抓手。那麼,“新基建”投資能在多大程度上帶動“寬信用”和“穩增長”的落地呢?本報吿針對2022年“新基建”投資的體量和增速進行了詳細測算,以期為投資者提供一些參考。

1

新基建概念與分類:“三大類別”是主流

新基建的內涵和外延處於不斷迭代和延展的進程當中,其邊界仍然不甚明確。自2018年底中央經濟工作會議首次提出“新基建”的概念以來,新基建投資便成為了市場關注的熱點領域之一。但隨着技術發展和產業變革,新基建的內涵和外延仍在不斷迭代和延展,其定義和邊界也在不斷演進和變化。新基建概念發展的關鍵時間節點主要包括:

1)2018年12月中央經濟工作會議首次提出“新基建”的概念。2018年中央經濟工作會議着重強調“加快5G商用步伐,加強人工智能、工業互聯網、物聯網等新型基礎設施建設”,這是“新基建”這一概念首次出現在中央層面的會議之中。5G、人工智能、工業互聯網、物聯網等領域被明確納入新基建範疇。

2)2019年3月央視新聞將新基建劃分為“七大領域”。2019年3月2日的央視新聞報道將新基建定義為發力於科技端的基礎設施建設,其主要包括5G基建、特高壓、城際高速鐵路和城際軌道交通、新能源汽車充電樁、大數據中心、人工智能和工業互聯網等七大細分領域。這是對於新基建範圍的較早官方界定。

3)2021年4月國家發改委將新基建劃分為“三大類別”。2021年4月20日召開的國家發改委4月份例行新聞發佈會對新基建的定義和範圍進行了重新界定。其中新基建的定義為“以新發展理念為引領,以技術創新為驅動,以信息網絡為基礎,面向高質量發展需要,提供數字轉型、智能升級、融合創新等服務的基礎設施體系”,主要包括信息基礎設施、融合基礎設施、創新基礎設施三個方面的內容。其中信息基礎設施又包括以5G、物聯網、工業互聯網、衞星互聯網為代表的通信網絡基礎設施,以人工智能、雲計算、區塊鏈等為代表的新技術基礎設施,以數據中心、智能計算中心為代表的算力基礎設施等。“三大類別”是目前市場認可度較高、使用範圍較廣的新基建界定方式。

應注意,新基建投資並不是基建投資的子集,相當一部分新基建投資被納入製造業投資的統計口徑內。認為新基建投資是基建投資的一部分是對於新基建的一個常見理解誤區,然而事實上新基建投資並不是基建投資的子集。傳統意義上的基建投資主要包括面向1)交通運輸、倉儲和郵政業、2)水利、環境和公共設施管理業和3)電力、熱力、燃氣及水的生產和供應業三大行業的固定資產投資。然而,從“七大領域”的視角來看,新基建中僅有城際高速鐵路和城際軌道交通、特高壓的投資可能屬於傳統意義上的基建投資領域。新能源汽車充電樁、大數據中心、人工智能、工業互聯網等領域的投資可能將被納入製造業投資以及服務業中的信息技術服務業範疇。新基建投資與基建投資之間存在一部分重疊,但新基建投資並不是基建投資的子集。

2

新基建測算方法:基於“三大類別”的多方法測算

新基建的測算存在三大難點:邊界模糊、相互耦合、數據短缺。新基建投資是推動今年“穩增長”政策目標實現的重要抓手之一,其投資體量大小和增速水平是市場關注的熱點問題。然而,新基建的測算存在三大難點:

1)新基建的內涵和外延仍在不斷迭代和延展,導致其邊界仍然較為模糊。雖然發改委對於新基建“三大類別”的劃分已在一定程度上界定了新基建的範圍,但從測算的角度來看,這一界定仍略顯粗糙。如融合基礎設施中的智能交通基礎設施、智慧能源基礎設施包羅萬象,其涵蓋的具體投資項目難以枚舉。這無疑對於新基建投資體量的測算造成了一定困難。

2)新基建中各領域往往呈現相互耦合的格局,易導致多算、重算。如通信網絡基礎設施中的物聯網與其他新基建領域(如智能交通基礎設施)之間往往存在着或多或少的交互,而云計算與數據中心之間也存在着相當程度的重疊。忽略新基建各領域之間相互耦合的問題容易導致對於新基建投資體量的估計偏差。

3)新基建部分領域數據可得性較差,且存在數據口徑不一的問題。大部分新基建領域數據可得性較差,且數據披露機構各異,可能存在口徑不一致的問題。這可能會在一定程度上導致新基建投資體量測算的偏差。

在發改委“三大類別”基礎上,本文對新基建測算範圍進行了重新界定。

基於央視新聞“七大領域”的測算會顯著低估新基建投資的體量。目前基於央視新聞“七大領域”進行新基建投資測算的文獻較多。基於“七大領域”進行新基建投資測算的優點在於這一劃分方法邊界較為清晰,測算難度較低。但考慮到“七大領域”並未囊括衞星互聯網、雲計算、車聯網等與新基建投資密切相關的領域,基於“七大領域”的測算大概率將大幅低估新基建投資規模。因此本報吿並未採用這一方法。

基於修正後的發改委“三大類別”方法測算新基建投資可能更優。與央視新聞“七大領域”相比,發改委“三大類別”的分類方法更加全面細緻,具有較強的系統性和權威性。但“三大類別”分類方法在某些領域的分類仍然不夠具體,部分領域之間也有所重疊。為了進行更有效的測算,本報吿在發改委“三大類別”分類方法的基礎上進行一定修正,進而對2022年新基建投資規模進行測算,我們認為這可能有助於在一定程度上解決新基建測算過程中邊界模糊、相互耦合的問題(數據短缺的客觀約束尚難解決)。具體修正內容包括:

細化融合基礎設施中的各個分項。發改委“三大類別”將融合基礎設施劃分為智能交通基礎設施、智慧能源基礎設施等細分領域。為便於測算,我們結合央視新聞“七大領域”和《“十四五”新型基礎設施建設解讀稿》等相關來源,將智能交通基礎設施進一步細化為城際高鐵和軌道交通、車聯網等領域,將智慧能源基礎設施進一步細化為特高壓、新能源汽車充電樁等領域。

剔除創新基礎設施及其他智慧基礎設施等難以量化的新基建細分領域。創新基礎設施投資主要包括重大科技基礎設施、科教基礎設施、產業技術創新基礎設施等相關領域,其邊界較為模糊,投資規模的相關數據可得性較差,測算難度較大;融合基礎設施領域中除智能交通基礎設施、智慧能源基礎設施之外的其他智慧基礎設施,如智慧民生、智慧城市和智慧醫療等,與其他新基建板塊的耦合度較高,單獨測算其投資規模的難度較大;因此,本報吿暫不測算上述兩個領域,並將其統一納入其他基礎設施口徑。

針對雲計算、數據中心與智能計算中心進行合併計算。雲計算基礎設施主要包括服務器、存儲和網絡設備等組成部分,與算力基礎設施領域中的數據中心和智能計算中心重疊度較高。因此,本報吿將雲計算基礎設施、數據中心基礎設施與智能計算中心基礎設施進行合併計算,統一納入算力基礎設施口徑。

綜合量價測算法、基建係數測算法、總量均攤測算法等不同方法,本文針對新基建各領域的投資規模進行詳細測算。考慮到新基建各領域數據披露機構各異、口徑不一,我們結合新基建各領域的數據特點,採用不同方法針對不同領域進行測算。具體包括:

量價測算法:數量×單價。針對標準化程度較高的新基建細分領域,可以採用量價測算法對其投資規模進行估計。舉例來説,在測算5G基站投資規模時,可採用“計劃投資基站數量×單個基站建設費用”的方法進行估計(新能源汽車充電樁投資規模的估計亦可採用類似方法)。

基建係數測算法:基建係數×行業規模。部分新基建細分領域的內部差異化較強、複雜性較高(如物聯網、工業互聯網、人工智能等),難以通過量價測算法進行投資規模測算。針對這部分新基建細分領域,可採用基建係數測算法對其投資規模進行估計。通過測算某領域基建投資規模佔行業總規模的比例(基建係數),再將其與行業總規模相乘,即可估測出該領域的投資規模。這種測算方法的關鍵在於兩點:

測算基建係數。計算新基建相關領域上市公司“構建固定資產、無形資產和其他長期資產支付的現金–無形資產增加值”佔“營業收入”的比例,並按市值對該領域的所有上市公司進行加權平均,即可估計出該新基建細分領域的基建係數。

確定行業規模。採用相關政府部門、行業協會或權威媒體對部分新基建細分領域的行業規模的估算數據。

總量均攤測算法:未來幾年計劃投資總規模÷年數。對於某些新基建細分領域來説(如特高壓等),設備造價和行業規模數據均不可得,但卻有官方機構或相關政策文件對該領域若干年內基建總投資規模的規劃數據。針對這一類新基建細分領域,可採用總量均攤測算法對其投資規模進行估計。

3

新基建測算結果:2022年新基建投資規模約1.74萬億元,同比增速約11.54%

根據上述方法測算,預計2022年新基建投資規模約為1.74萬億元,同比增速約為11.54%。其中,通信互聯網基礎設施建設投資規模約6517億元,新技術基礎設施建設投資規模約306億元,算力基礎設施建設投資規模約4550億元,智能交通基礎設施建設投資規模約4595億元,智慧能源基礎設施建設投資規模約1433億元。具體的測算方法如下:

1、2022年信息基礎設施建設投資規模約1.14萬億元

2022年通信互聯網基礎設施建設投資規模約6517億元。其中5G基建投資規模約1701億元,物聯網基建投資規模約為1607億元,工業互聯網基建投資規模約3140億元,衞星互聯網基建投資規模約69億元。

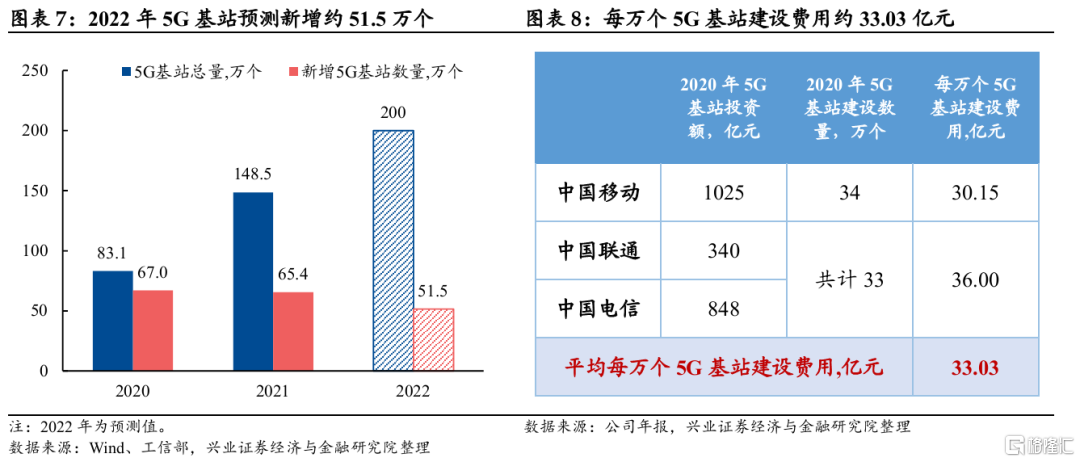

2022年5G基建投資規模約1701億元(量價測算法:5G新增基站數量約51.5萬個×每萬個基站建設費用約33.03億元)。

2022年計劃新建5G基站數量可能超過51.5萬個。2021年12月23日,在中國信息通信研究院年度深度觀察報吿會中,工信部總工程師韓夏表示“預計到2022年底,我國5G基站數將超過200萬個”。考慮到2021年底我國5G基站數量約為148.5萬個,2022年新增5G基站數量可能會超過51.5萬個。

每萬個5G基站建設費用約33.03億元。由相關上市公司財報可知,2020年全年中國移動投資建設了34萬個5G基站,總投資額約為1025億元;中國聯通和中國電信共投資建設了33萬個5G基站,總投資額約為1188億元。綜合來看,每萬個5G基站平均建設費用約為33.03億元。

由量價測算法可得,2022年5G基建投資規模約1701億元。

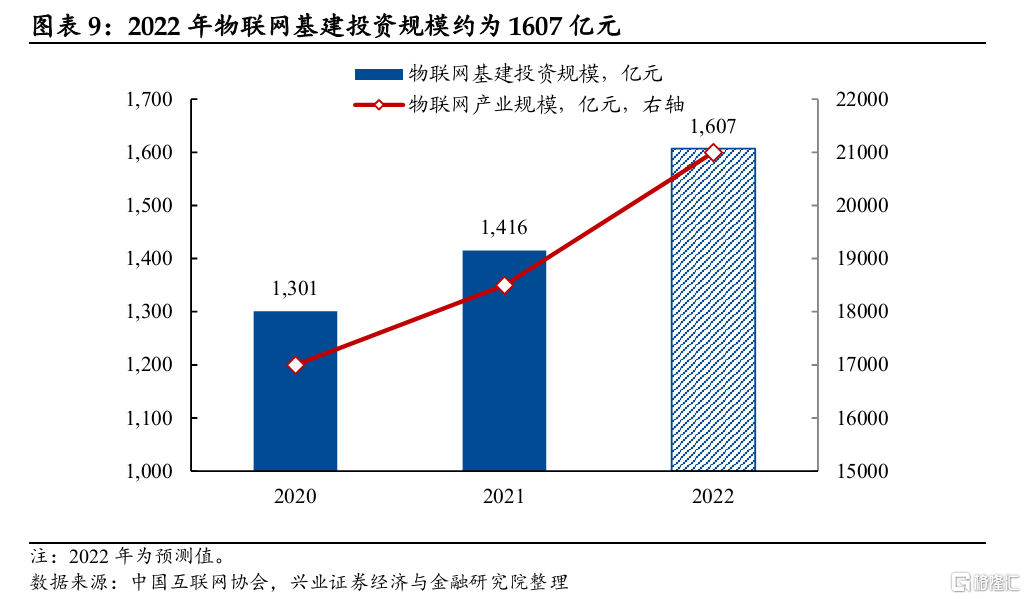

2022年物聯網基建投資規模約為1607億元(基建係數測算法:基建係數7.65%×2022年物聯網產業規模2.1萬億元)。

物聯網領域基建係數約為7.65%。第一,參考Wind物聯網概念指數,選取海爾智家、紫光國微、中興通訊等60支物聯網概念成分股;第二,計算上述60支成分股中“購建固定資產、無形資產和其他長期資產支付的現金”與“無形資產增加值”的差值,再計算該差值佔“營業收入”的比重,可得出每個上市公司的基建係數;第三,將上述60支成分股的基建係數根據其市值加權平均,可估算出物聯網領域的基建係數約為7.65%。

2022年物聯網產業規模約為2.1萬億元。2021年7月13日,中國互聯網協會發布《中國互聯網發展報吿(2021)》,報吿預測2022年我國物聯網產業規模將達到約2.1萬億元,和2021年相比或將多增約2500億元。

由基建係數測算法可得,2022年物聯網基建投資規模約為1607億元。

2022年工業互聯網基建投資規模約3140億元(基建係數測算法:工業互聯網基建係數25.53%×工業互聯網直接產業增加值1.23萬億元)。

2022年工業互聯網直接產業增加值約為1.23萬億元。根據中國工業互聯網研究院發佈的《中國工業互聯網產業經濟發展白皮書(2021年)》披露,2021年中國工業互聯網直接產業增加值約為1.09萬億元,2017-2021年中國工業互聯網直接產業增加值年均複合增速約為12.94%。假設2022年中國工業互聯網直接產業增加值增速與此前5年複合增速持平,則2022年中國工業互聯網直接產業增加值約為1.23萬億元。

工業互聯網領域基建係數約為25.53%。由於以上測算數據為工業互聯網直接產業增加值,基建係數的分母也需要據此進行相應調整。“白皮書”對直接產業增加值的定義為投入產出表中相關細分行業淨產出的相關係數加權求和,而淨產出則為該行業總投入和中間總投入之差。將這一概念對應至投入產出表中的細分項,可得直接產業增加值即為勞動者報酬、生產税淨額、營業盈餘和固定資產折舊之和,分別對應財務報表中的工資薪酬、營業利潤和固定資產折舊之和。因此,工業互聯網基建係數中的分母也隨之調整為工資薪酬、營業利潤和固定資產折舊之和。據此,可求得工業互聯網領域基建係數約為25.53%(採用Wind工業互聯網指數中42個成分股2016-2020年平均基建係數的加權平均值)。

由基建係數測算法可得,2022年工業互聯網基建投資規模約3140億元。

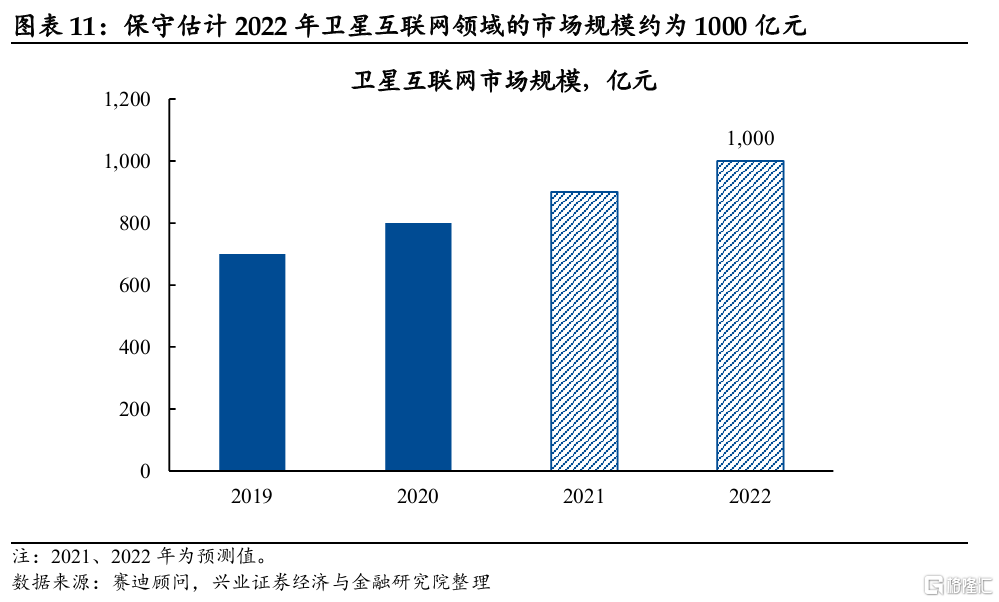

2022年衞星互聯網基建投資規模約69億元(基建係數測算法:衞星互聯網基建係數6.9%×衞星互聯網市場規模1000億元)。作為發改委“三大分類”中新增的項目之一,目前衞星互聯網基礎設施的建設已逐漸上升為國家戰略的高度。因此,即使衞星互聯網基建投資規模尚小,但我們認為仍具有測算的必要。根據工信部下屬賽迪顧問公司的測算,2019年我國衞星互聯網市場規模接近700億元,2020年預計超過800億元。2021年底由國資委注資的中國星網集團成立,我國衞星互聯網建設將得到進一步統籌發展。鑑於此,如果我們保守估計衞星互聯網市場規模每年將至少多增100億元,則2022年衞星互聯網領域的市場規模約為1000億元。基於Wind衞星互聯網指數中的26個成分股,可測算出衞星互聯網領域的基建係數約為6.9%,則2022年衞星互聯網新增基建投資規模約為69億元。

2022年新技術基礎設施建設投資規模約306億元。其中人工智能基建投資規模約306億元;區塊鏈行業基建投資規模相對較小且數據可得性差,暫不納入統計。

2022年人工智能基建投資規模約306億元(基建係數測算法:人工智能基建係數7.64%×人工智能產業規模4009億元)。中國信通院在2021年7月發佈的《可信人工智能白皮書》中指出,2020年我國人工智能產業規模達3031億元,同比增長15%。假設維持該同比增速不變,2022年人工智能產業規模約為4009億元。此外,基於Wind人工智能指數中的36個成分股,可測算出人工智能領域的基建係數約為7.64%,進而求得2022年人工智能領域的基建投資規模約為306億元。

區塊鏈行業基建投資規模相對較小且數據可得性差,暫不統計其基建投資規模。根據國際數據集團(IDC)發佈的《2021年V1全球區塊鏈支出指南》,我國區塊鏈行業市場支出規模增長較快,但硬件支出體量較小(2022年區塊鏈行業硬件支出可能不及10億元)。考慮到區塊鏈行業基建投資規模相對較小且數據可得性較差,本文暫不統計其基建投資規模。

2022年算力基礎設施(數據中心+智能計算中心+雲計算)建設投資規模約4550億元(量價測算法:新增數據中心機架約65萬架×單機架基建投資約70萬元)。

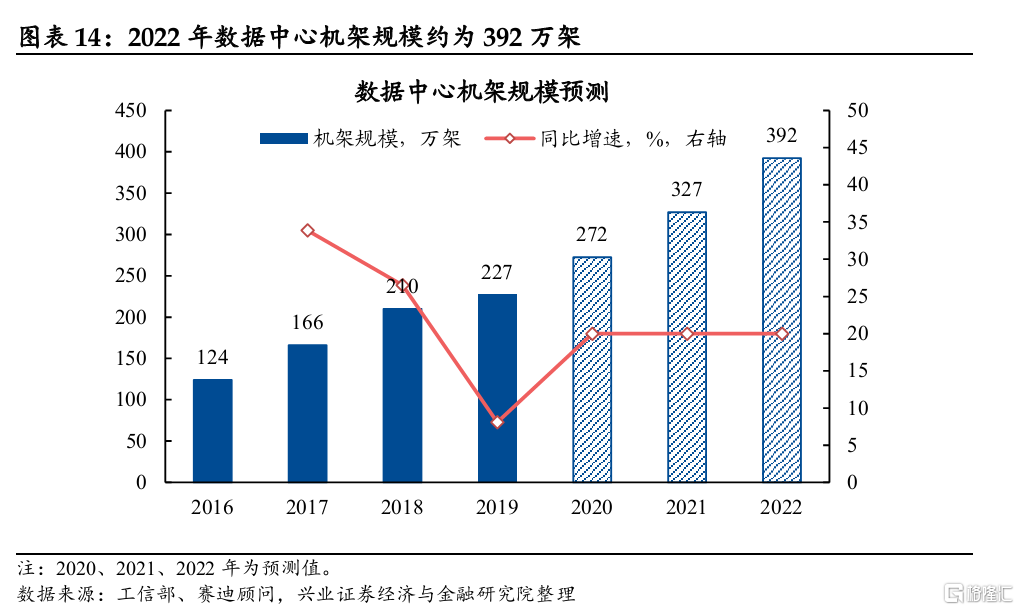

2022年新增機架數量約為65萬架。根據工信部下屬賽迪顧問公司測算,2019年中國數據中心機架規模約為227萬架;此外,根據工信部《新型數據中心發展三年行動計劃(2021-2023年)》,2021-2023年全國數據中心機架規模年均增速將保持在20%左右。若假設這一增速保持基本穩定,則可以推算出2021年數據中心機架規模約為327萬架,2022年數據中心機架規模約為392萬架,2022年全年新增機架數量約為65萬架。投資單個機架的價格約為70萬元。工信部下屬賽迪智庫在《“新基建”發展白皮書》中估測,單機架成本約70萬元。

由量價測算法可得,2022年我國算力基礎設施投資規模約為4550億元。

2、2022年融合基礎設施建設投資規模約6028億元

2022年智能交通基礎設施建設投資規模約4595億元。其中城際高鐵和城際軌交基建投資規模約4251億元,車聯網基建投資規模約344億元。

2022年城際高鐵和城際軌交基建投資規模約4251億元。其中城際高鐵基建投資約495億元(量價測算+總量均攤法:“十四五”規劃年新增城際高鐵運營里程約330公里×造價1.5億元/公里)。城際軌交基建投資約3756億元(量價測算+總量均攤法:“十四五”規劃年新增城際軌道交通運營里程約600公里×造價6.26億元/公里)。

2022年新增城際鐵路和市域(郊)鐵路運營里程約600公里,新增城市軌道交通運營里程約600公里。根據“十四五”規劃綱要的表述,“十四五”期間計劃“新增城際鐵路和市域(郊)鐵路運營里程3000公里,基本建成京津冀、長三角、粵港澳大灣區軌道交通網。新增城市軌道交通運營里程3000公里”。按照總量均攤法測算,2022年新增城際鐵路和市域(郊)鐵路運營里程和新增城市軌道交通運營里程均為600公里。

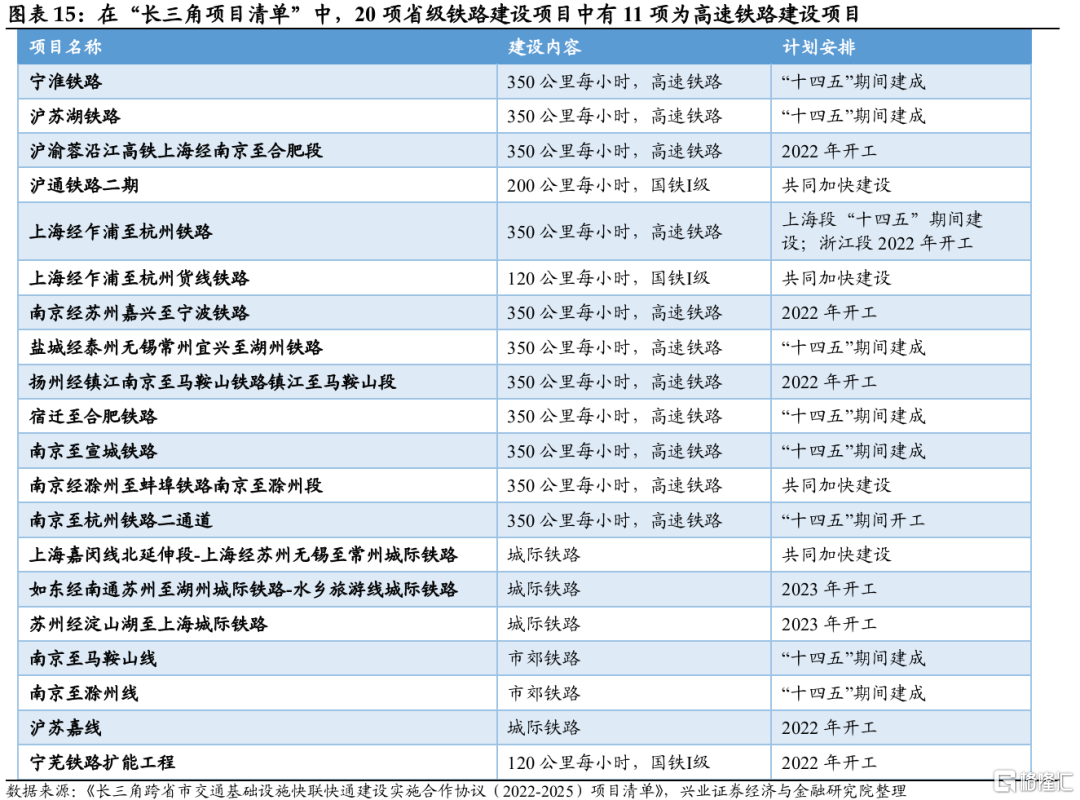

2022年城際高鐵基建投資約495億元。2022年預計新增城際鐵路和市域(郊)鐵路運營里程約600公里,但其中有多大比重屬於城際高速鐵路並不清晰。根據2022年1月公佈的《長三角跨省市交通基礎設施快聯快通建設實施合作協議(2022-2025)項目清單》來看,20項省級鐵路建設項目中有11項為高速鐵路建設項目。鑑於此,我們假設城際鐵路中高鐵比重為55%,即2022年新增城際高鐵運營里程約330公里。考慮城際高鐵造價約為1.5億元/公里(工信部下屬賽迪智庫測算),2022年城際高鐵基建投資約495億元。

城際軌交基建投資約3756億元。值得注意的是,“新基建”更側重於“城際”軌交而非“城市”軌交,因此直接採用“城市”軌交投資規模進行測算存在高估的可能性。“十四五”規劃綱要中表示將新增“城市”軌道交通運營里程3000公里,但該表述屬於“城市羣和都市圈軌道交通”的內容,因此我們認為此處提及的“城市軌道交通”可能更側重於“城際”的概念。鑑於此,我們認為預估2022年新增城市軌道交通運營里程約600公里有一定的合理性。從中國城市軌道交通協會公佈的數據來看,2021年每公里城市軌道交通投資額約為6.26億元。假設2022年軌道交通建設成本保持穩定,則2022年城際軌交基建投資約3756億元。

2022年車聯網基建投資規模約344億元(基建係數測算法:車聯網基建係數約6.85%×車聯網行業規模5018億元)。

2022年車聯網行業規模約5018億元。根據億歐智庫在《2021中國車聯網行業發展趨勢研究報吿》中的測算,2020年中國車聯網行業規模約為2127億元,預計2025年中國車聯網市場規模將超過1萬億元。以此為依據,若假設中國車聯網市場規模每年增量相同,則2022年中國車聯網市場規模約為5450億元。此外,根據艾媒諮詢的測算,2022年中國車聯網市場規模約為4587億元。二者之間的測算數據差距較小,説明各機構針對車聯網市場規模的估測相對穩健。本文采用二者之間的平均值5018億元作為2022年中國車聯網市場規模的一致預期進行測算。

車聯網領域的基建係數約為6.85%。考慮到主板汽車領域上市公司中傳統車企佔比較大,其基建投資中車聯網佔比往往較小。因此,本報吿基於創業版中與車聯網相關的上市公司數據,測算得車聯網領域的基建係數約為6.85%。

由基建係數測算法可得,2022年車聯網領域基建投資規模約344億元。

2022年智慧能源基礎設施建設投資規模約1433億元。其中特高壓基建投資約為760億元,新能源汽車充電樁基建投資約673億元。

2022年特高壓基建投資約為760億元(總量均攤測算法:“十四五”規劃投資3800億元÷5年)。根據中國能源報報道,“‘十四五’期間國網規劃建設特高壓工程‘24交14直’,涉及線路3萬餘公里,變電換流容量3.4億千伏安,總投資3800億元”。按總量均攤方法測算,2022年特高壓基建投資約為760億元。

2022年新能源汽車充電樁基建投資約673億元(量價測算法:新增新能源車公共充電樁77.5萬台×公共充電樁成本5萬元/台+新增私人充電樁約114.15萬台×私人充電樁成本2.5萬元/台)。

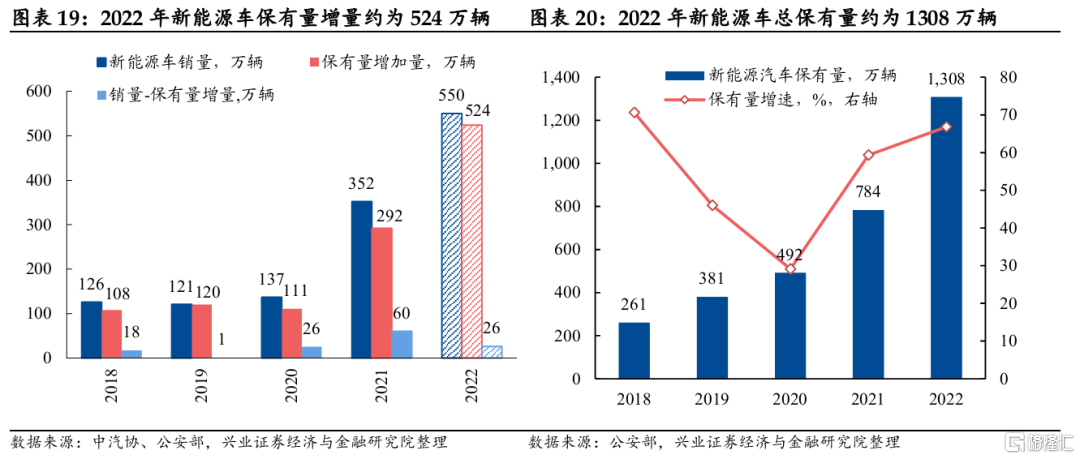

2022年新能源車保有量約為1308萬輛。首先,我們計算2018-2021年新能源車銷量(中汽協數據)和保有量增量(公安部數據)之差的平均值,結果約為26萬輛/年,其概念類似於年均報廢車輛數量。然後,中汽協預測2022年新能源車銷量為500萬輛,乘聯會預測為600萬輛。我們取二者平均值,並減去上文所得年均報廢車輛數量,可得2022年新能源車保有量增量約為524萬輛,總保有量約為1308萬輛,同比增速約為66.84%。

2022年新增新能源汽車充電樁約191.65萬台,其中新增公共充電樁約77.50萬台,新增私人充電樁約為114.15萬台。根據中國充電聯盟披露的充電樁保有量數據推算,2021年全年中國公共充電樁保有量約111.56萬台,私人充電樁保有量約132.79萬台,總計共244.35萬台。若假設2022年我國新能源車樁比為3:1(歷年我國新能源車樁比均在3:1上下浮動),則2022年末我國充電樁保有量將增長至436萬台,2022年全年將新增充電樁保有量約191.65萬台。假設2022年新增公共充電樁與新增私人充電樁之間的佔比與2021年類似(約2:3),可推斷2022年新增公共充電樁約77.5萬台,私人充電樁約114.15萬台。

根據工信部下屬賽迪智庫在《“新基建”發展白皮書》中的測算,公共充電樁單台成本約5萬元,私人充電樁單台成本約2.5萬元。分別用單價乘以新增公共和私人充電樁數量,得2022年新能源汽車充電樁基建投資約673億元。

4

新基建投資對經濟增長的拉動約為0.16-0.53個百分點

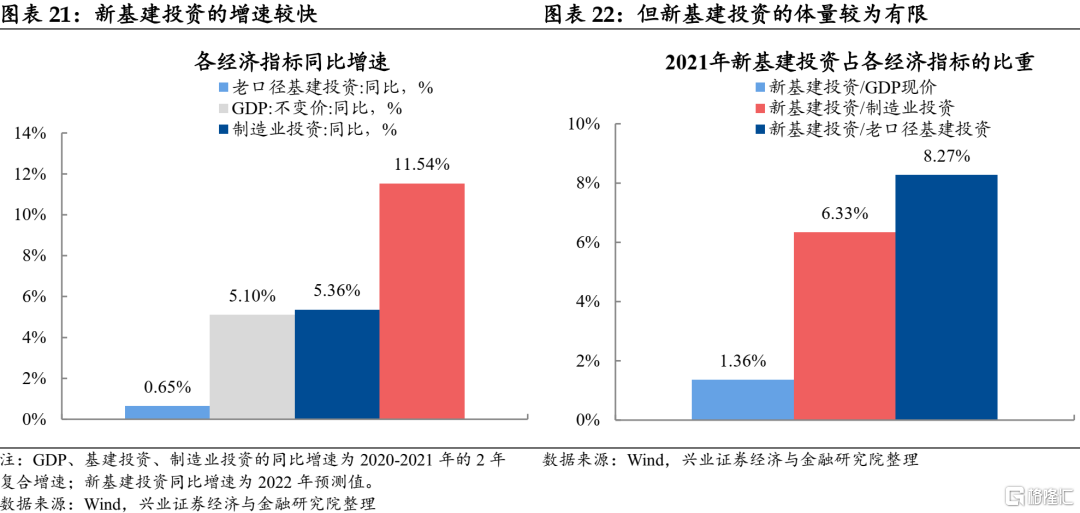

新基建投資特點:增速較快,但體量較為有限。根據上文中的預測,2022年新基建投資同比增速約為11.54%,明顯快於基建投資和製造業投資,是拉動經濟上行的重要增長點。但其體量相對較小(據測算,2021年新基建投資規模約為1.56萬億元,2022年約為1.74萬億元),2021年新基建投資規模大約只有老口徑基建投資的8.27%、製造業投資的6.33%。從體量上來看,新基建投資對於經濟增長的拉動作用可能也較為有限。

但應當注意,上述測算的侷限性大概率會導致對於新基建投資規模和同比增速的低估。本文對於新基建投資規模測算的侷限性主要包括:

未測算創新基礎設施及其他智慧基礎設施等新基建細分領域。在邊界模糊和數據可得性差等客觀約束下,本文估測的2022年新基建投資規模中並未包含創新基礎設施及其他智慧基礎設施等難以量化的新基建細分領域,這無疑將在相當程度上低估2022年新基建投資的整體規模;

基於政策規劃的投資規模測算結果可能較為保守。一方面,從歷史經驗來看,我國制定的重大項目投資計劃往往提前、超額完成;另一方面,在測算過程中,我們通常取的是政策規劃目標的下限值(如工信部表示“預計到2022年底,我國5G基站數將超過200萬個”,本文在測算過程中取的則是2022年底我國5G基站數達到200萬個這一下限值)。上述因素可能會導致本文在某些新基建細分領域的投資規模測算較為保守,這大概率也會在一定程度上低估2022年新基建投資的整體規模;

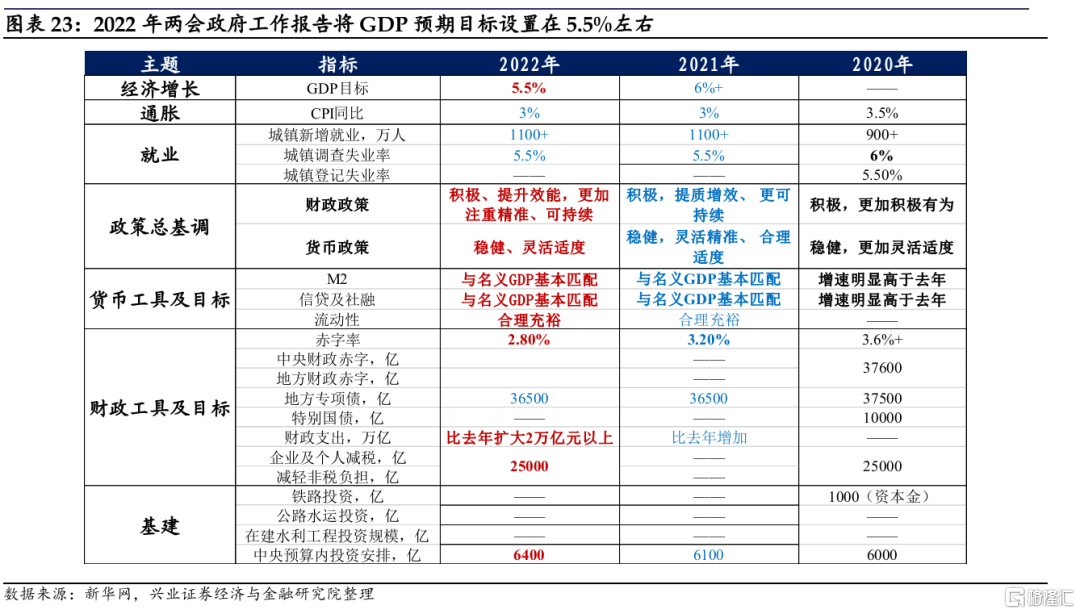

未考慮2022年政策對於“穩增長”的強烈訴求。2022年兩會政府工作報吿將GDP預期目標設置在5.5%左右,而2021年4季度GDP增速僅為4%,要實現5.5%的經濟增長目標需要“付出艱苦努力才能實現”。較高的經濟增長目標可能意味着2022年政策對於“穩增長”的訴求較為強烈,政策通過在新基建投資領域發力託底經濟的意願明顯增強。而本文對於新基建投資規模的測算並未考慮2022年政策對於“穩增長”的強烈訴求,在“穩增長”訴求的帶動下,2022年新基建投資同比增速存在明顯超預期的可能性。

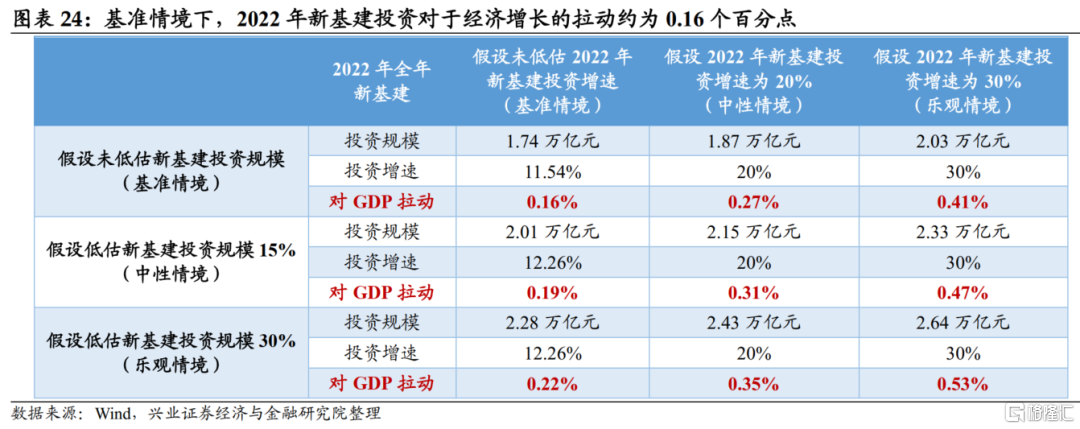

基準情境下,2022年新基建投資對於經濟增長的拉動約為0.16個百分點。在基準情境下,受制於整體體量較小,雖然新基建投資同比增速較快,但其對於經濟增長的拉動效果可能較為有限。根據測算,基準情境下2022年新基建投資的增量約為1800億元,大致可以拉動全年GDP同比增速0.16個百分點。

若考慮測算的低估效應,2022年新基建投資對於經濟增長的拉動可能在0.19-0.53個百分點之間。考慮到本文測算方法的侷限性大概率會導致對於新基建投資規模和同比增速的低估,本文基於不同情境,對2022年新基建投資規模和同比增速值進行了一定調整。在考慮測算低估效應的不同情境下,我們估測2022年新基建投資對於經濟增長的拉動可能在0.19-0.53個百分點之間。

風險提示:統計結果可能存在誤差、穩增長力度超預期、能源政策超預期、地緣衝突對國內經濟影響超預期。