本文來自格隆匯專欄:中金研究 作者:張峻棟 張文朗等

美國通脹依舊是盤旋在全球市場上空的那隻鷹,在過去近四十年的低通脹、低波動的“大緩和”時期,市場從未真正見過這隻鷹,因而屢屢低估它帶來的衝擊。

一、底層邏輯漸行漸強

美國通脹依舊是盤旋在全球市場上空的那隻鷹,在過去近四十年的低通脹、低波動的“大緩和”時期,市場從未真正見過這隻鷹,因而屢屢低估它帶來的衝擊。

在去年12月的報吿《聯儲加速緊縮,如何影響資產價格》中,我們指出美國通脹將會是左右2022年聯儲政策和資產價格的最核心矛盾。基於我們對美國通脹堅定看多以及美聯儲加速價量齊縮的判斷,我們提示今年上半年美股的回調風險,及美債利率的趨勢上行。今年一月,美國雖經歷一定程度“股債雙殺”,在報吿《美國股債的下一站》中,我們依舊維持之前判斷,預計美股美債仍未調整到位,而大宗商品、能源板塊將相對堅挺。在俄烏衝突之前,我們發佈報吿《美國通脹,有點70年代的味道》,分析美國通脹離1970年代漸行漸近,唯有美聯儲大膽行動、前置緊縮,才有可能避免重蹈70年代滯脹覆轍。俄烏衝突以來,投資者關心俄烏局勢是否會令美聯儲放緩其緊縮步伐,我們認為如果俄烏局勢會對美聯儲政策產生影響,那也只會強化其鷹派立場。俄烏局勢對資產的影響,按照衝擊持續時間和影響深度,分為三層:戰爭衝突帶來的短期擾動(比如風險偏好),流動性緊張,以及最本質的,加劇全球(尤其歐美)通脹壓力,進而強化我們一直以來的核心邏輯。

當美國經濟面臨8%的通脹和過去幾十年以來最緊俏的勞動力市場時,將出現二分狀態:通脹要麼被美聯儲無情打壓有所回落,要麼螺旋上升奔向兩位數,在沒有政策干預的情況下通脹很難穩定在這個水平。在《全球大類資產之一:宏觀邏輯、輪動體系和供給衝擊》中,我們指出當通脹很高、甚至類滯脹時,在通脹拐點前,石油黃金領跑,而股市尤其納指顯著承壓,板塊中也以防禦型板塊領跑。俄烏衝突將大概率抬升通脹高點、並將通脹拐點後移。在拐點到來前,美股尤其納指恐難趨勢反彈,或仍以震盪調整為主旋律;美債利率也仍將緩慢趨勢上行。

本週美聯儲將大概率開啟加息週期,我們預計首次加息,無論加25還是50個基點,並不意味着靴子落地,市場寬幅波動仍將延續甚至放大。市場對美國通脹存在涇渭分明兩派陣營:一派堅定看多美國通脹;一派仍認為通脹拐點即將到來並於今年底回落至3%以下。如果加息25個基點(或者不加息),通脹“堅定派”將認為這對控制通脹及其預期無法起到敲山震虎的作用,進而將預計通脹失控風險提升,通脹失控本身便是股市的一大利空因素,因此將加劇其拋售美股的行為。如果加息50個基點,對於通脹“温和派”來説,緊縮力度過猛,重創風險偏好,亦會加劇其拋售行為。

基於美聯儲官方模型FRB/US,我們測算在經濟層面美聯儲最優政策路徑應當是於去年四季度終止QE,跳過taper,直接開啟加息週期,並於目前已累計加息50-75個基點。在此最優政策路徑下,美聯儲可能能夠實現多重目標:控制通脹、增長“軟着陸”、金融市場波動亦能得到控制。回到現實,美聯儲已錯過最優政策窗口,目前只能尋求次優解,即在多重目標中只能保一個,而犧牲其它。從拜登政府、到美聯儲,當務之急是控通脹,因此我們預計需求將會被打壓,市場波動亦將會延續,而後者亦可能通過財富效應倒逼勞動力迴流進而縮窄供需缺口。無論是加息還是縮表,美聯儲都是通過壓需求來控通脹。從這個意義上講,美聯儲在走鋼絲,以尋求微妙的平衡。需求壓得不夠,通脹控不下來;壓得過多,經濟衰退的風險加劇。

接下來關鍵的問題是:聯儲緊縮過猛,疊加俄烏衝突,美國經濟是否會陷入衰退?如若美股調整尚未結束,那麼還有多少調整空間,年內是否存在趨勢反彈機會?在本篇報吿中,我們首先再次評估當下漸行漸近的滯脹環境,並測算供給衝擊帶來多大的滯脹效果。其次,我們梳理加息縮表影響經濟的傳導渠道,並基於美聯儲官方模型FRB/US,我們測算不同緊縮路徑對經濟的影響。最後,我們基於“估值-盈利”和“增長-流動性”兩個框架,量化不同緊縮路徑對美股的影響。全文中,我們列出七個有關加息縮表對於經濟和資產的經驗實證法則,方便讀者參考。

二、滯脹漸行漸近

接踵而至的供給衝擊使得美國通脹屢創新高,多重供給衝擊交織下,“滯脹”陰影再次籠罩美國經濟。

當前的美國經濟面臨極端天氣、疫情導致的供應鏈瓶頸和勞動力短缺、和全球去碳化等多重供給衝擊,俄烏衝突導致的全球大宗商品價格上漲也使得市場擔憂“滯脹”再次來襲。極端天氣衝擊的影響預期短期內將會消失;但是在疫情、英美移民政策收緊等因素共同作用下,我們認為供應鏈瓶頸和勞動力短缺問題在今年年內將會系統性持續存在,尤其是去年下半年以來的“大離職”預期會在較長時期內持續給勞動力市場帶來衝擊(參考《聯儲加速緊縮,如何影響資產價格》);作為持續性或者永久性衝擊,去碳化衝擊將會在更長的時間內持續產生“滯脹”效果,直到經濟在中長期內再次收斂到一條新的均衡增長路徑上。俄烏衝突及後續的制裁反制裁將加劇全球通脹壓力,其對美國實體經濟和通脹的影響主要還是通過能源價格渠道實現,因此對於美國經濟而言重要的是能源價格接下來的走勢。

供給衝擊往往帶來“滯脹”效應,即在較長時間內增長較弱而通脹較高。能源價格衝擊通常被看作是會直接推升生產成本的供給衝擊。作為供給衝擊,外生的能源價格上漲會直接推動總供給曲線上移,在推升價格水平的同時降低均衡產出。但是學界和業界也在越來越多地開始注意到能源價格、尤其是石油價格衝擊對於需求側的直接影響,比如原油價格上漲會顯著推升汽油價格,在對汽油消費依賴比較高的情況下降低家户部門的非能源消費[1],甚至使得家户和企業部門減少汽車電器等耐用品消費,造成消費需求下降[2]。另外,能源價格上漲往往壓縮中下游企業利潤空間,疊加終端消費需求受到壓制,將抑制企業投資需求。

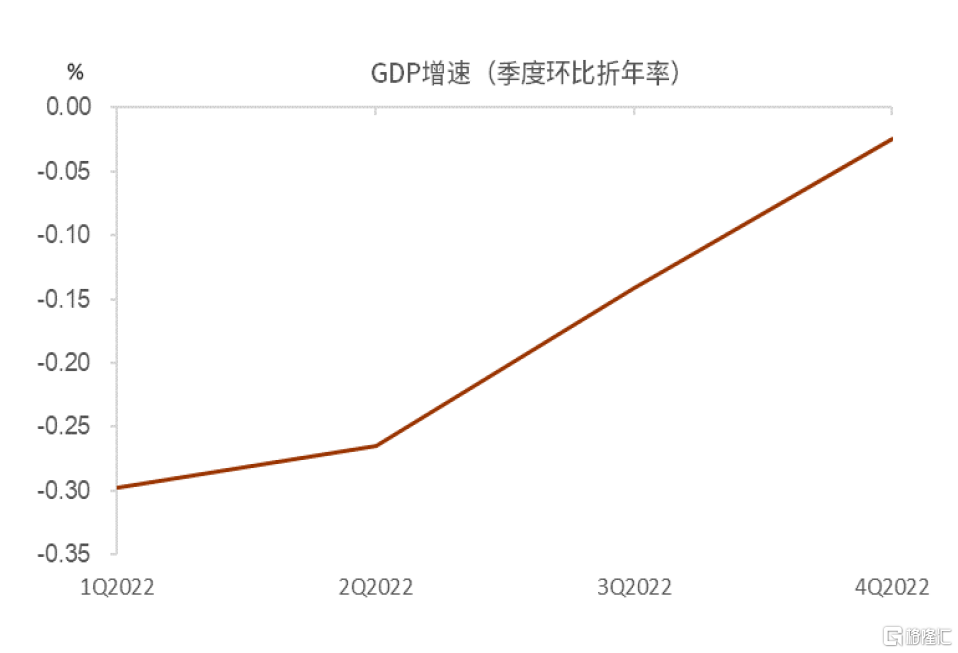

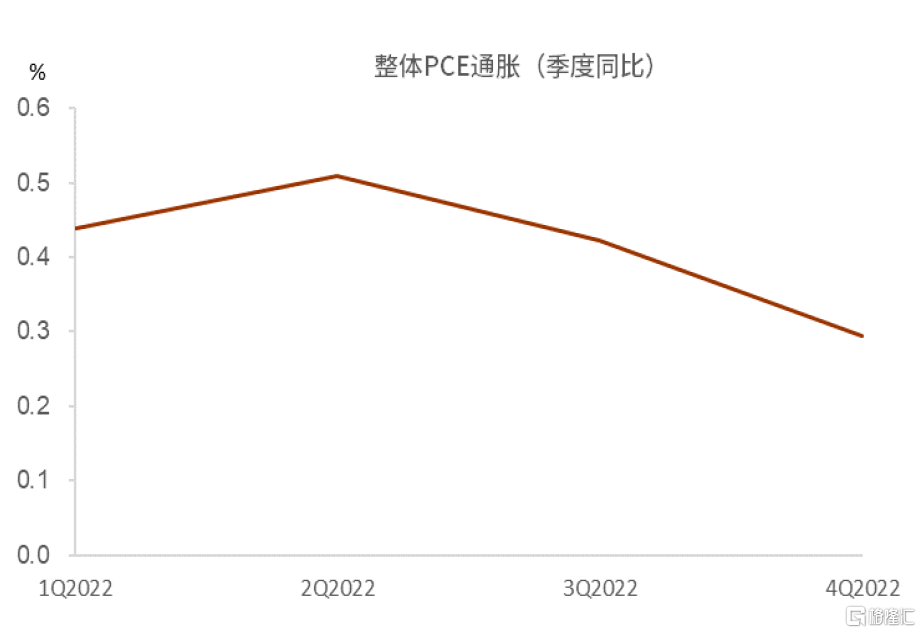

相比2021年末石油價格,我們通過FRB/US模型模擬了每桶50美元油價上升帶來的經濟影響[3]。相比沒有油價衝擊情形,這會使得本年一季度GDP增速(季度環比折年率)下降接近0.3個百分點。油價衝擊會對整體PCE通脹產生顯著影響,使得一季度整體PCE通脹(季度同比)上升超過0.4個百分點,而其季度環比折年率將上升1.5個百分點;在維持二季度油價與一季度相當的水平下,整體PCE繼續衝高接近0.5個百分點;而隨着從三季度起油價逐步從高位緩慢下降,油價衝擊對整體PCE通脹的影響或將明顯減弱。模擬結果表明,由於能源類產品和服務是整體PCE通脹的重要組成部分,因此油價上漲對整體PCE通脹的影響主要體現在供給衝擊的效應。而相比之下,油價衝擊對剔除了能源與食品價格的核心PCE通脹的影響較為有限,可能有模型侷限性的因素,亦有可能是供給效應和需求效應[4]相互抵消。

根據我們對上述供給面因素的討論,我們認為大宗商品價格衝擊,疊加系統性的勞動力短缺、供應鏈瓶頸和全球綠色轉型,將共同促成“滯脹”愈發頑固,使得整體和核心PCE通脹在今年年內持續處於較高水平,即使下半年可能有所趨勢回落,年底也難以回到3%以下的水平。

經驗法則1:每桶50美元油價上升大約會降低GDP增速(季度環比折年率)0.3個百分點,使得整體PCE通脹(季度同比)上升超過0.4個百分點(季度環比折年上升1.5個百分點)。

圖表1:供給衝擊響應模擬-50美元油價上升使得一季度GDP增速損失接近0.3個百分點

資料來源:FRB,中金公司研究部

圖表2:供給衝擊響應模擬-50美元油價上升使得整體PCE通脹上升超過0.4個百分點

資料來源:FRB,中金公司研究部

三、聯儲緊縮,對經濟影響幾何?

供給衝擊是當前通脹高企的重要原因,但是強勁的需求也在持續推波助瀾,迫於通脹壓力美聯儲可能不得不加快加息的步伐。根據新凱恩斯主義的菲利普斯曲線,通脹率取決於供給衝擊、需求因素和通脹預期[5],貨幣政策主要是通過影響總需求和通脹預期而影響通脹率,在量化不同加息縮表路徑對經濟的影響前,我們有必要討論這兩種緊縮方式將通過哪些渠道來影響經濟。

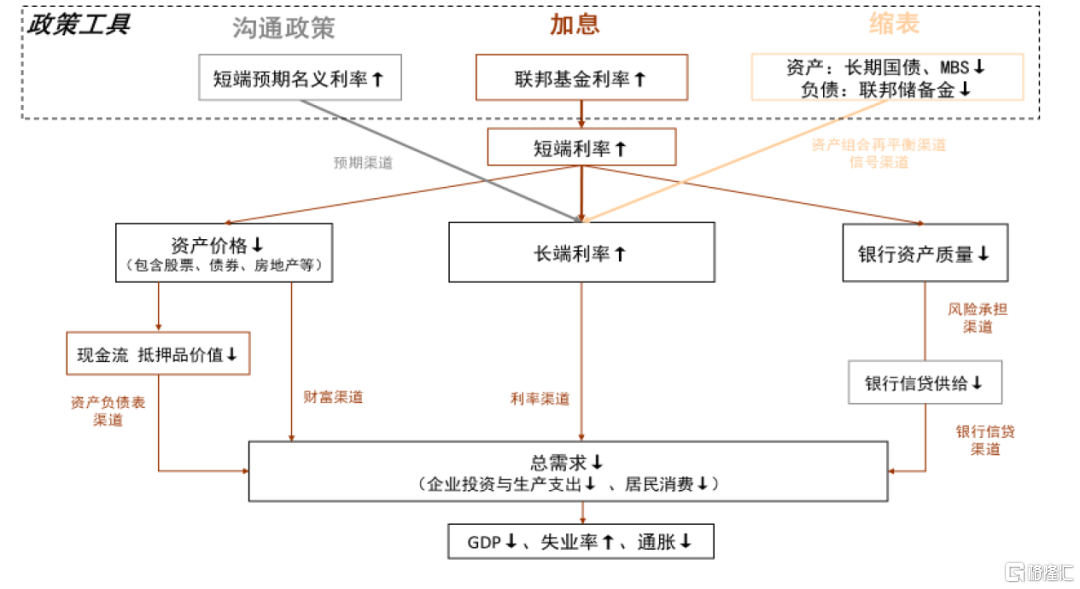

加息與縮表的傳導渠道

作為需求管理政策,貨幣政策主要是通過調節總需求和通脹預期從而影響實體經濟和通脹。加息主要通過利率渠道、信貸渠道以及財富渠道抑制家户部門的消費需求和企業部門的投資需求(圖表3)。總需求的下降會導致實際產出下滑和失業率上升,並根據菲利普斯曲線關係壓制通脹水平。一般來説,加息通過提高短端利率進而影響家庭信用貸款、汽車貸和中小企業貸款需求;同時通過提高貨基市場回購協議利率而提高對沖基金融資成本。作為全球金融危機後對沖基金最重要的融資渠道,回購協議利率的上升將影響到資產價格波動。

圖表3:美聯儲貨幣政策及其傳導路徑

資料來源:紐約聯儲,中金公司研究部

而從通脹預期形成過程來看,我們認為美聯儲當前實際上仍有機會,通過相對激進的加息路徑以較快的速度壓制通脹,避免通脹失控。根據新凱恩斯主義的菲利普斯曲線,通脹預期是決定通脹的關鍵因素。通脹預期的變化跟供給衝擊一樣,能直接推動菲利普斯曲線位置的變化從而影響通脹。“大通脹”時代“滯脹”出現的一個重要原因是上世紀60年代在“最大化就業和增長”的政策目標下,央行無節制的通過寬貨幣配合“大財政”以刺激經濟,在需求刺激政策通過“失業率-通脹”關係推升通脹的同時,央行的“時間不一致(time inconsistency)”也導致公眾對央行失去信心,公眾通脹預期的上升持續推升菲利普斯曲線的位置,反而導致“菲利普斯曲線失效”,疊加上世紀70年代相互交織的多重供給衝擊,需求刺激政策只會進一步推升通脹,而無法起到刺激經濟增長的作用,從而形成“滯脹”局面。

美國當前經濟和“滯脹”時期共同的特點是貨幣配合財政的“雙寬”與多重供給衝擊並存,差異是當前情況下強勁的需求還在持續的推動經濟好轉。從通脹預期來看,在當前高通脹的背景下,一年期通脹預期顯著攀升,但是5年期通脹預期相對穩定,這在一定程度也反映了當前市場對美聯儲的信心,尤其是在聯儲態度去年底轉鷹以來,通脹預期有下行趨勢。但是,通脹預期也取決於實際通脹的演變、美聯儲的政策力度和後續的控通脹能力與決心,如果美聯儲政策力度低於預期,或者後續通脹控制效果遠不及公眾預期,那麼聯儲的信譽將被大打折扣,通脹預期的上行有可能將美國經濟再次推向“滯脹”。在就業數據持續好轉的情況下,我們認為美聯儲實際上應當選擇相對激進的加息路徑,通過忍受一定程度的失業和市場波動以更有效地壓制通脹,避免通脹問題成為頑疾。

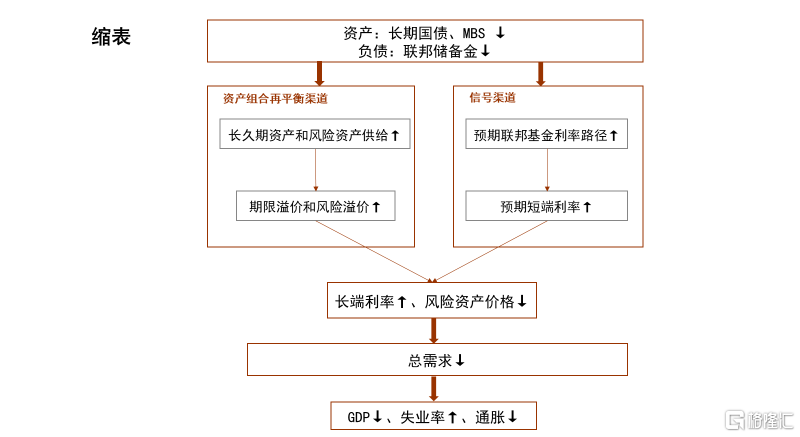

不同於加息,縮表為數量型貨幣政策,直接影響資產供給、貨幣供應與市場預期。資產供給、貨幣供應與市場預期的變化進而傳導金融機構與金融市場,影響企業與居民的成本與收益,從而影響投資、消費決策,最終影響宏觀經濟運行(圖表4)。從政策操作來説,縮表(QT)很大程度上是量化寬鬆(QE)的反轉。美聯儲的常規貨幣政策主要是通過調整聯邦基金利率傳導到中長端利率和市場利率等廣泛的金融條件從而對實體經濟和通脹產生影響。但常規貨幣政策會面臨零利率下限(Zero Lower Bound,ZLB)的約束,在聯邦基金利率降到0%-0.25%的ZLB區間時,美聯儲主要通過前瞻指引(Forward Guidance)和QE來影響經濟。前瞻指引是指在當期的聯邦基金利率降到零利率區間時,美聯儲通過市場溝通引導市場主體形成長期內的零利率政策預期,當期長端利率是預期未來一系列短端利率的平均(再加上期限溢價),因此即使當期短端利率受限於ZLB不能下降,當期政策利率預期的下降也會使得當期長端利率下降。QE則是美聯儲直接在市場上購買長期國債和機構MBS等長久期資產,通過直接降低期限溢價來降低中長端利率,其主要作用機制有資產組合再平衡效應和信號效應。類似的,縮表也主要通過資產組合再平衡渠道與信號渠道影響長端利率與風險資產價格,進而作用於經濟整體。一般來説,QE與縮表主要影響房貸需求、中大型公司投資需求、以及公司股票回購的融資成本。具體傳導渠道請見附錄[6]。

如前所述,貨幣政策主要是通過調節總需求和通脹預期來影響通脹率。作為需求管理政策,貨幣政策能夠通過調節總需求,然後通過菲利普斯曲線中的“失業率-通脹”關係(或“產出缺口-通脹”關係)傳導到通脹,因此貨幣政策對通脹影響的大小取決於菲利普斯曲線的斜率。08年金融危機後的10年內,美國“菲利普斯曲線平坦化”讓美聯儲苦惱於通脹為何遲遲不上行[7]。在一條平坦的菲利普斯曲線下,需求的變化對通脹的影響是比較微弱的,側重於調節總需求的貨幣政策此時對通脹的影響也較為有限。換句話來説,去年美聯儲長時間內認為需求因素並非造成當前高通脹的重要推手,因此試圖通過加息抑制由於供給面因素導致的高通脹其代價將會是經濟的長期深度衰退,因而寄希望於供給衝擊的自行消退。但是屢創新高的通脹反映出美聯儲持續落後於通脹曲線。我們認為,還在持續的供給衝擊確實是美國高通脹的重要原因,但是供給衝擊也在“喚醒”菲利普斯曲線,使得強勁的需求也在持續推波助瀾,美聯儲不得不面臨通脹和失業的取捨。根據我們去年的研究,疫情以來受勞動力短缺等因素影響,美國菲利普斯曲線有明顯的陡峭化趨勢[8],在這種情況下我們認為貨幣政策能夠通過調節總需求有效抑制通脹。當前通脹高企的情況下,相對激進的緊縮路徑也能通過錨定通脹預期從而抑制通脹的持續上行。

圖表4:縮表政策的傳導路徑

資料來源:紐約聯儲,中金公司研究部

測算不同加息路徑對經濟影響

我們通過FRB/US模型模擬的結果發現,平均來説一次25bp的加息會提升十年期美債收益率大約8bp,考慮到加息在一定程度上也會推升風險溢價,因此加息會使得公司債利率等市場利率有更大幅度上升。我們測算得一次25bp加息大約會降低GDP增速(季度環比折年率)0.15個百分點,與市場的經驗法則判斷較為一致[9]。

經驗法則2:一次25bp加息大約會降低GDP增速(季度環比折年率)0.15個百分點。

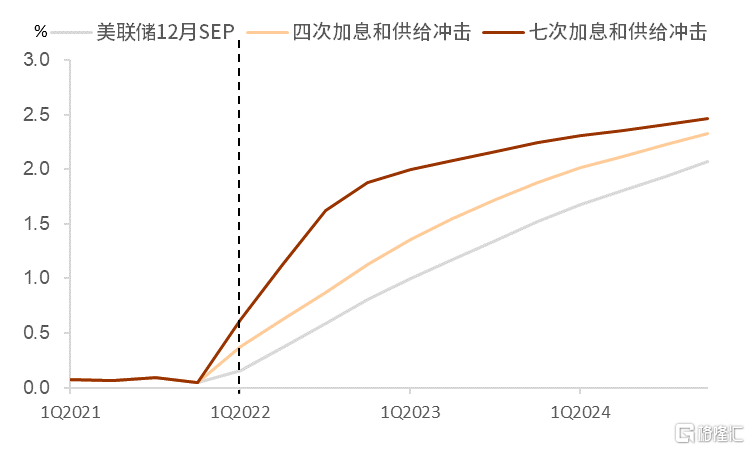

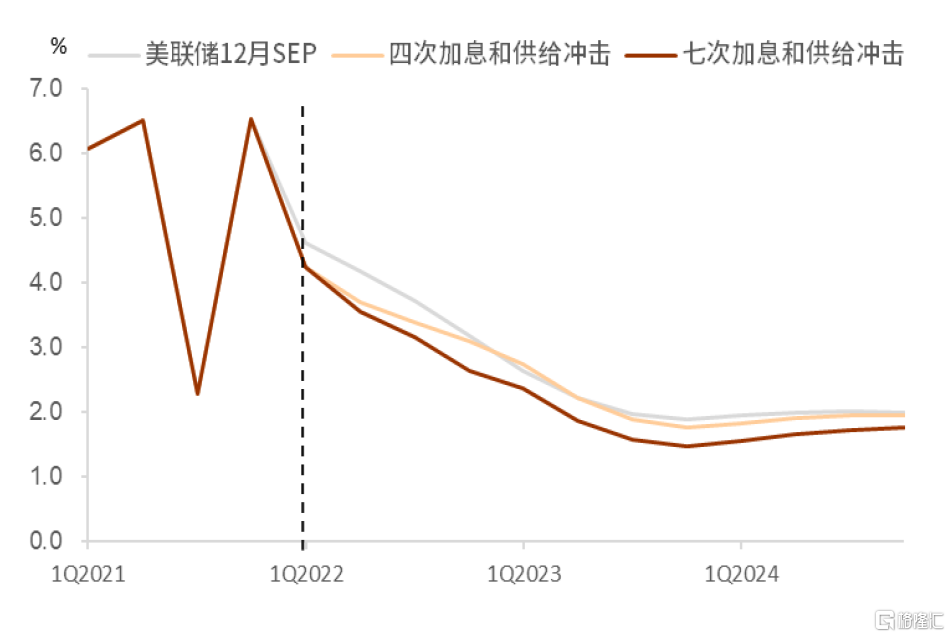

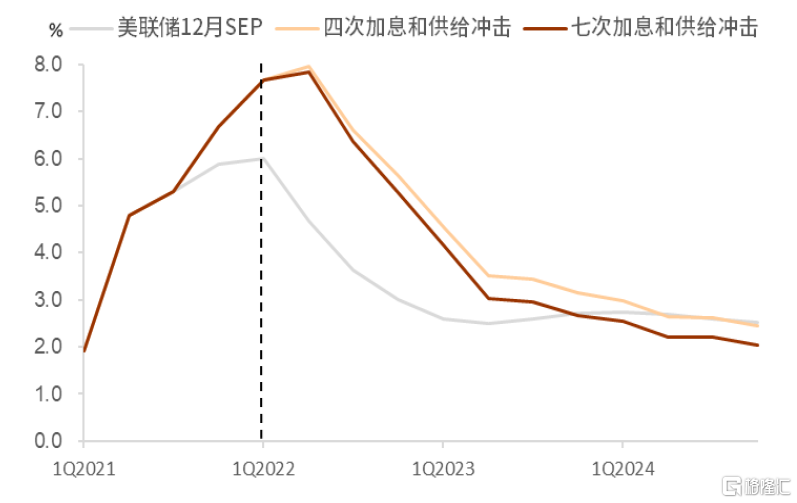

結合我們對供給面衝擊、需求側影響和通脹預期的分析,我們利用FRB/US模型模擬了不同加息路徑下通脹情況,並重點對年內四次加息和七次加息進行了對比。圖表5中給出了三個聯邦基金利率路徑,其中美聯儲12月SEP路徑是美聯儲根據去年12月FOMC議息會議的SEP數據的中位值預測的未來加息路徑,在該路徑中美聯儲預測今年一季度不會加息,接下來三個季度分別加息一次,年末時聯邦基金利率為80bp,即聯邦基金利率區間為75bp-100bp。相對美聯儲預測路徑,我們模擬中設定了兩個加息路徑,即年內加息四次[10]的路徑和年內加息七次的路徑[11]。

圖表6-8為各利率路徑對應的經濟指標狀況。從GDP增速來看,至2022年第四季度,美聯儲12月SEP預測數據中GDP增速(季度環比折年率)約為3.2%,加息疊加供給衝擊的影響下,四次加息路徑中GDP增速略低於3.1%,而七次加息路徑下GDP增速約為2.6%,七次加息路徑和四次加息路徑間的GDP增速差值約為0.5%,按上文一次25bp加息大約會降低GDP增速0.15個百分點的模擬結果,這基本符合七次加息路徑和四次加息路徑的差異。從失業率來看,美聯儲去年12月SEP預測在今年全年加息三次的情況下,2022年末失業率為3.5%,我們模擬的四次加息路徑中失業率約為3.7%,而七次加息路徑下失業率約為3.8%,七次加息路徑和四次加息路徑的差值約為0.1%。

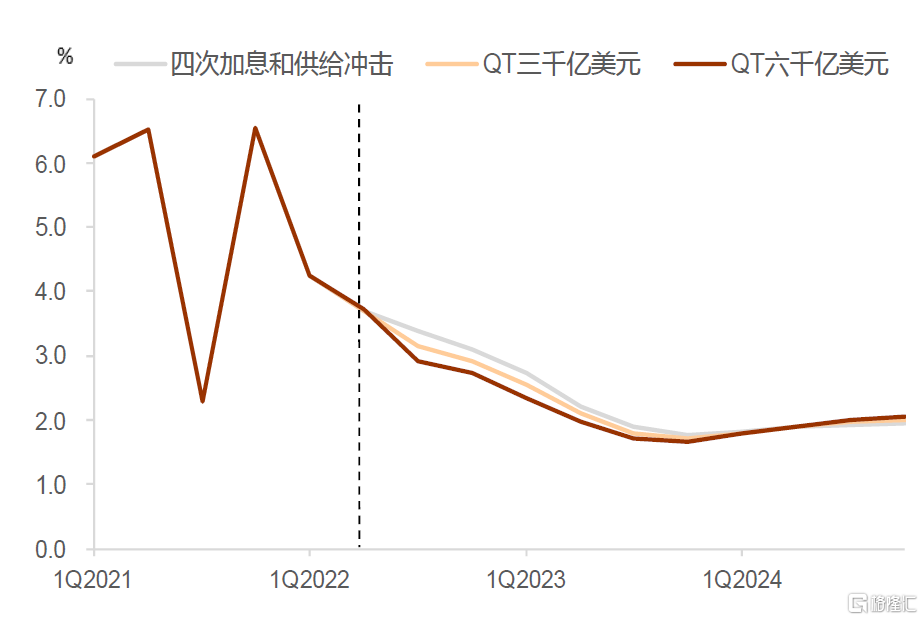

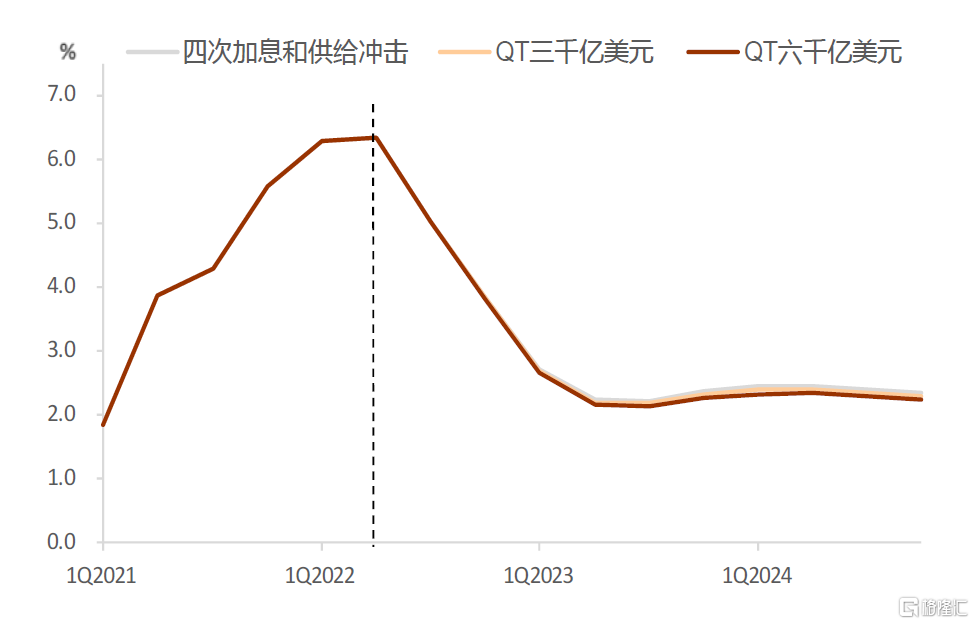

從通脹比較來看,至一季度末,美聯儲12月SEP預測數據中核心PCE通脹(季度同比,下同)約為4.6%,整體PCE通脹(季度同比,下同)約為5.3%;在多種價格衝擊影響下,我們模擬的四次加息路徑中一季度末核心PCE通脹約為5.2%,在供給衝擊持續影響下二季度核心PCE通脹略微上漲於5.3%見頂,從三季度開始,由於價格衝擊開始逐步消退,疊加加息政策逐漸開始抑制通脹,核心PCE通脹開始下行,至本年末,核心PCE通脹約為3.6%;主要受能源和食品價格衝擊影響,一季度末整體PCE通脹相對去年四季度大幅上升至6.3%,在能源價格和食品價格持續高企的情況下,整體PCE通脹在二季度與一季度基本持平,之後隨着供給衝擊的逐漸消退和貨幣政策效果顯現,至年末整體PCE通脹約為3.9%;我們通過模型模擬結果計算的整體CPI通脹(季度同比,下同)走勢與整體PCE通脹走勢一致,在年中達到峯值8.0%以後開始下行,不過至年末時整體CPI通脹依舊略大於5%。相比四次加息路徑,我們模擬的七次加息路徑中通脹顯著下行,至2022年末,七次加息路徑中核心PCE通脹相對四次加息路徑下降約0.4個百分點至3.5%,整體PCE通脹和整體CPI通脹也有接近的相對降幅。

換句話來説,模擬結果顯示,在我們估計的模型參數下,至本年末,相比四次加息路徑七次加息路徑能夠通過犧牲大約0.5個百分點的GDP增速或者犧牲大約0.1個百分點的失業率降低核心PCE通脹大約0.4個百分點,考慮到貨幣政策通常需要更長時間才能充分傳導到通脹[12],因此從較長時間來看年內加息七次的路徑相比年內加息四次的路徑能更為有效的抑制通脹。面對供給衝擊,美聯儲在很大程度上的確無能為力,但是供給衝擊也在“喚醒”菲利普斯曲線,根據我們研報《“大通脹”對當下的啟示》,疫情以來的貨幣財政雙寬政策,尤其是當下貨幣配合財政的力度之大,是造成高通脹的根本因素。在當前通脹高企,就業數據不斷好轉的情況下,我們認為美聯儲應當通過加大加息的幅度和加快加息的節奏,以相對激進的加息方式儘快抑制通脹。

圖表5:不同加息路徑的聯邦基金利率

資料來源:FRB,中金公司研究部

圖表6:不同加息路徑的GDP增速

資料來源:FRB,中金公司研究部

圖表7:不同加息路徑的核心PCE通脹

資料來源:FRB,中金公司研究部

圖表8:不同加息路徑的整體CPI通脹

資料來源:FRB,中金公司研究部

測算不同縮表路徑對經濟影響

我們參照美聯儲官員Engen等[13]分析QE經濟影響的方法,利用FRB/US模型量化估計了縮表的經濟影響,為了易於解讀,我們將縮表的經濟影響轉化為大家更為熟悉的等價加息幅度。

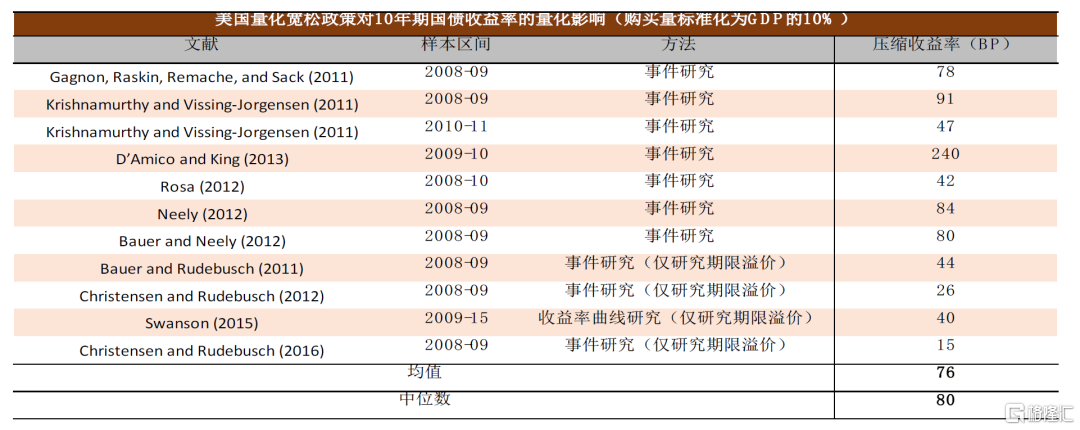

首先,根據我們對文獻的梳理,平均來説佔名義GDP規模1%的QE會壓低十年期美債收益率8bp;而根據我們對從2017年10月開始的上一輪縮表的研究,我們測算得上一輪縮表中佔名義GDP規模1%的縮表大約會抬升十年期美債收益率6bp。結合對QE和縮表作用機制的比較分析,我們認估算佔名義GDP規模1%的縮表大約會抬升十年期美債收益率6bp-8bp。

經驗法則3:佔名義GDP規模1%的縮表大約會抬升十年期美債收益率6bp-8bp。

然後,我們在模型中分別模擬了25bp的十年期美債期限溢價上升和25bp加息對GDP增速的影響[14],發現平均來説25bp的十年期美債期限溢價上升將導致GDP增速下降約0.2個百分點,而一次25bp加息平均來説導致GDP增速下降約0.15個百分點,也就是説,從對GDP增速影響而言,20bp的十年期美債期限溢價提升大約等價於一次25bp加息。從這個意義上講,縮表是加息的替代。

經驗法則4:25bp十年期美債期限溢價上升將導致GDP增速下降約0.2%,即20bp十年期美債期限溢價提升大約等價於一次25bp加息。

綜合上述兩個測算,也就是説相當於名義GDP規模2.5%-3.3%的縮表大致等價於一次25bp的加息,以模型模擬的2022和2023年名義GDP規模的均值來計算,這大約相當於縮表規模為6340-8453億美元[15]。按照我們研報《美聯儲“縮表”路徑探討》的估計,假設美聯儲今年年內開始縮表,通過兩到三年時間最終將聯儲資產佔GDP規模從當前約35%下降至疫情前大約20%的水平,那麼總的來説這大約等價於累計4.5-6次每次25bp的加息。

經驗法則5:相當於名義GDP規模2.5%-3.3%的縮表大致等價於一次25bp的加息,這大約相當於規模為6340-8453億美元的縮表。

作為一個參考性的結果,我們模擬了兩種縮表情形下的經濟影響。在相對温和的情境下,假設美聯儲從今年7月開始至今年年底總計縮表3000億美元長期國債和MBS;在激進情形下,假設美聯儲同期內縮表6000億美元長期國債和MBS。在上文模擬的四次加息和供給衝擊路徑的基礎上,我們又模擬了兩種情形下縮表的經濟影響(圖表10-11)[16]。在温和縮表情形下,2022年末GDP增速為2.9%,即相對無縮表情形GDP增速要低約0.2個百分點;在激進縮表情形下,2022年末GDP增速為2.7%,即相對無縮表情形GDP增速要低約0.4個百分點。但是相比之下,縮表對於核心PCE通脹和整體PCE通脹的影響比較有限,即使在激進縮表情形下,相對無縮表情形兩個PCE通脹也僅低約0.1個百分點。在七次加息路徑基礎上模擬的兩個縮表情景的經濟影響也與此一致。

但是需要注意,從縮表作用的經濟機制來看,縮表影響的量化大小不僅取決於縮表的幅度和節奏,還取決於縮表推出的時間節點和市場對於縮表的解讀。總的來説,量化縮表的經濟影響還存在很大的不確定性,隨着後續美聯儲政策的調整我們會及時跟進縮表相關的分析。

圖表9:文獻梳理QE對十年期美債收益率的量化影響估計

資料來源:Gagnon(2016),中金公司研究部

圖表10:加息和期限溢價上升對十年期美債收益率影響比較

資料來源:FRB,中金公司研究部

圖表11:25bp十年期美債期限溢價上升大約會降低GDP增速0.18個百分點

資料來源:FRB,中金公司研究部

圖表12:温和情形下QT會使得年末GDP增速損失接近0.2個百分點

資料來源:FRB,中金公司研究部

圖表13:QT對PCE通脹影響相對有限

資料來源:FRB,中金公司研究部

四、不同緊縮路徑如何影響資產

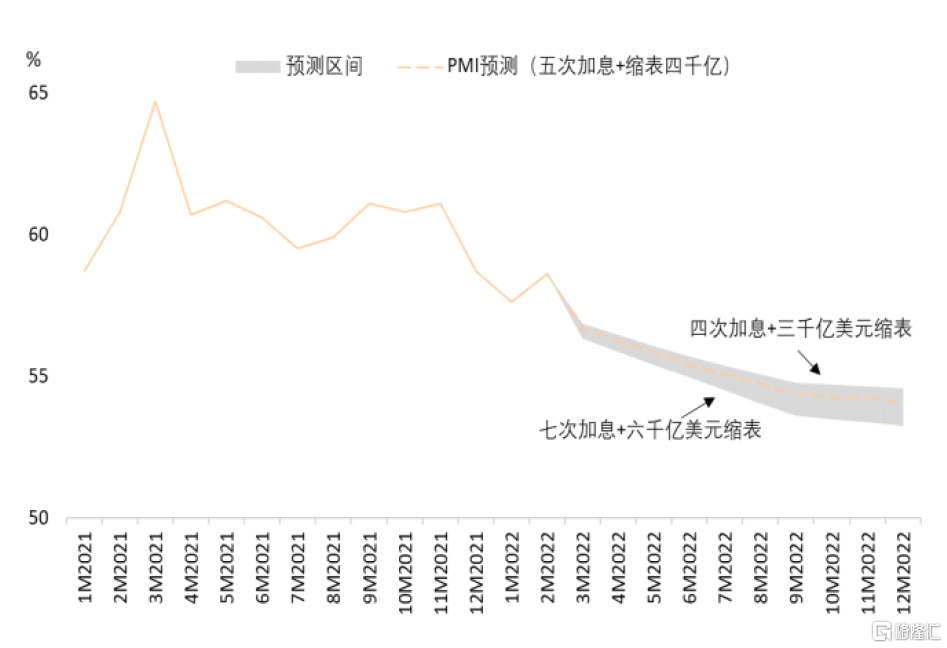

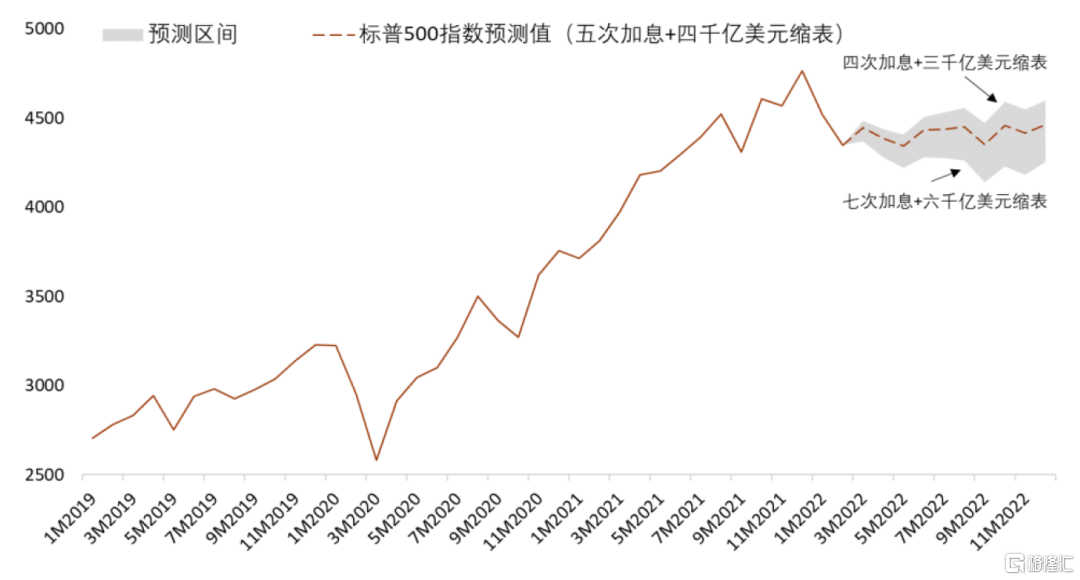

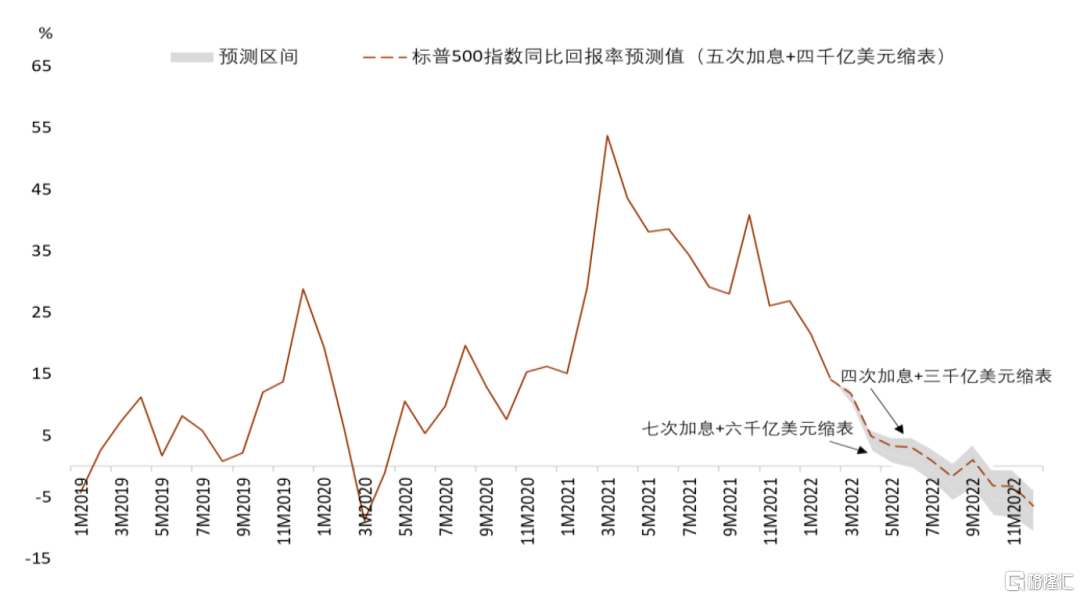

核心測算結論:在多重供給衝擊與聯儲緊縮背景下,2022年美國股市估值將大幅下調,但盈利仍有望上行。根據我們模型測算,美國股市在緊縮週期開啟後,短期內指數或仍將小幅下調,二季度至年底趨勢反彈還是持續下行取決於貨幣緊縮力度。在温和的緊縮路徑下(全年4次加息,下半年縮表3千億美元),標普500有望在二季度往後反彈4%左右。而在最激進路徑下(全年7次加息,下半年縮表6千億美元),我們預計標普500同期內在走弱1%左右。

我們先從理論上討論股權資產的微觀定價框架與宏觀定價邏輯。根據經典資產定價理論,金融資產的價格等於其預期未來現金流的折現。股權資產價格主要取決於預期的企業盈利和折現因子,進而推導出股權資產最基礎也最為重要的定價公式:每股股價等於市盈率與每股收益的乘積。市盈率即為企業估值的體現,每股收益即為企業盈利水平的反映。貨幣政策也是通過影響企業估值和盈利進而作用於股權價格。“估值-盈利”定價框架可作為對該理論的簡單概括[17]。

盈利主要受企業經濟活動等基本面因素影響,決定股價的長期走勢。理論而言,加息可能會通過利率渠道和信用渠道壓低企業未來盈利預期從而抑制股價。一方面,加息使廣泛金融條件緊縮,提高企業的直接與間接融資成本,壓縮企業的盈利空間,並通過抑制企業投資從而影響企業未來盈利預期。另一方面,加息使資產價格變動,還可能與企業基本面交互,通過“金融加速器”機制惡化企業基本面並抑制企業股價。

估值主要受市場流動性、經濟景氣度及投資者風險偏好等影響,決定股價的短期波動。折現因子是構成股價“估值”的核心因素,可拆解為無風險利率和股權資產風險溢價兩部分。給定盈利預期,加息通過提升長端利率,進而提升折現因子從而壓制估值。同時,加息可能導致企業資產負債表惡化,提升違約風險,進一步提升股權風險溢價來影響估值。此外,加息導致市場流動性收緊也可能抑制投資者的風險偏好,比如加息之後投資者可能會將資金從股市轉移到存款、貨幣市場基金以及債券等風險相對較低的資產。

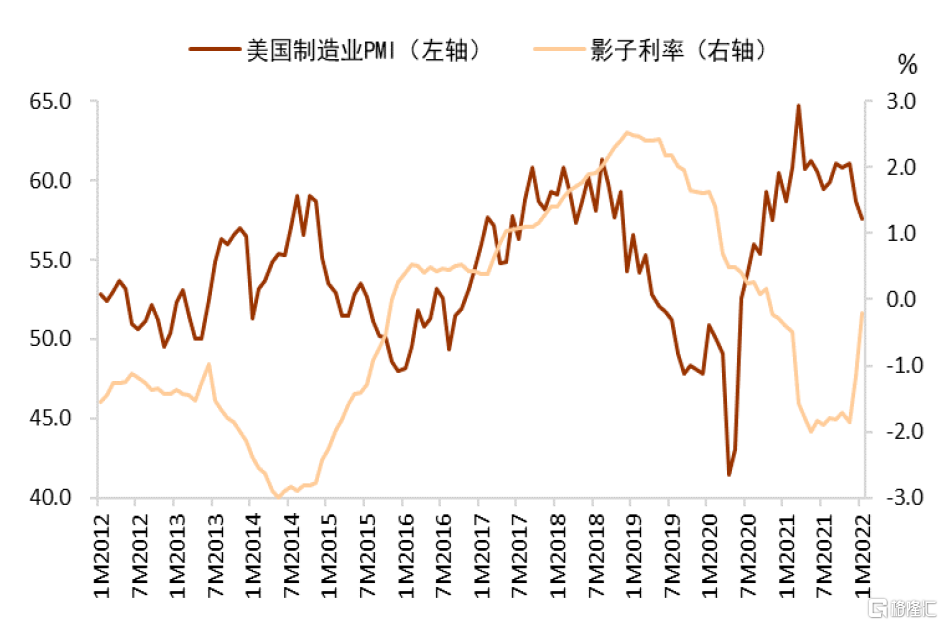

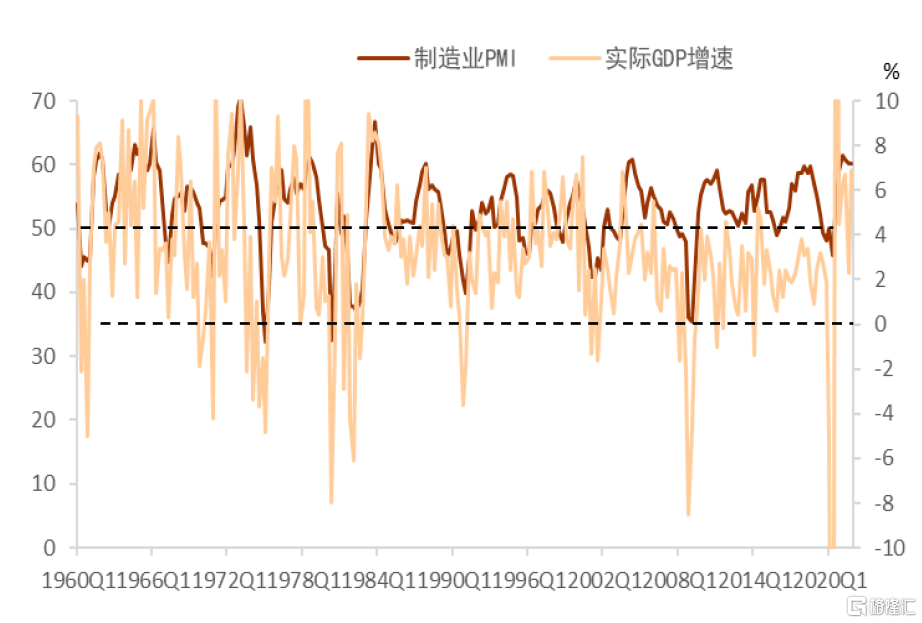

如前文所述,經典的“估值-盈利”框架是驅動股價變動的微觀基礎,貨幣政策變動主要通過影響企業估值與盈利進而間接影響股價。結合“大緩和”以來全球失衡背景下,信貸週期接棒經濟週期並驅動全球金融繁榮與蕭條的宏觀事實,直接探討宏觀因素如何影響股權資產定價其重要性也日益上升。因此,我們以美國製造業PMI和美聯儲影子利率,構建美國股市週期性的“增長-流動性”估值模型(參見《全球大類資產之一:宏觀邏輯、輪動體系和供給衝擊》)。在“增長-流動性”框架中我們發現PMI(增長因子)和影子利率(Wu-Xia Shadow Rate,流動性因子)兩個因子就能解釋大類資產絕大部分的週期性波動。同時,我們的估值模型也可用於將股市收益率分解至各影響因素層面,並輔助判斷增長與流動性將如何驅動股價波動(圖表16)。本文關注的標普500指數同比收益率為當前股指與去年同期股指相比收益率,剔除了季節性因素影響,凸顯股市的週期性表現,與PMI走勢高度相關(圖表15)。

兩個框架雖各有側重,但本質上內在統一。作為衡量經濟增長動能的指標,PMI與GDP增速高度相關(圖表17)。因此,以PMI作為增長因子能很好地從宏觀角度捕捉貨幣緊縮影響GDP增速進而導致盈利的變動。而信貸週期的核心主要是兩個要素的相互作用以及自我強化(信貸的順週期特性):一是流動性或融資環境;二是投資者風險偏好。流動性寬裕會增強風險偏好,有助於資產價格上漲,而資產價格上漲有助於擴張信貸週期,帶來進一步的流動性寬鬆。因此,流動性因子能很好地從宏觀角度捕捉到貨幣緊縮對流動性、風險偏好的影響進而導致估值的變動。

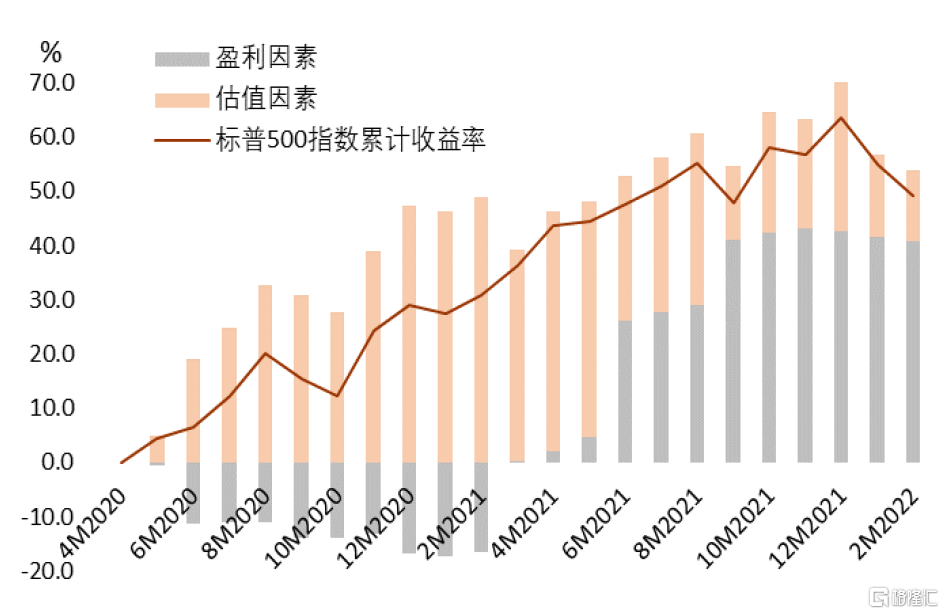

首先,我們來看貨幣緊縮對估值和盈利的“戴維斯雙殺”[18]。基於2000年後的貨幣緊縮週期樣本數據,我們測算了加息、縮表如何影響估值與盈利並進而作用於股市表現[19]。我們發現平均而言,一年四次加息內,25bp加息會使標普500同比收益率下降約1.2%,其中盈利貢獻0.7%,估值貢獻0.5%;超過四次加息後,25bp加息使標普500同比收益率下降約1.5%,其中盈利貢獻0.9%,估值貢獻0.6%[20]。結合我們對上一輪縮表的經驗研究,我們測算得當前三千億美元的縮表會降低標普500同比收益率大約0.4%,其中盈利和估值的貢獻大約均對應0.2%。

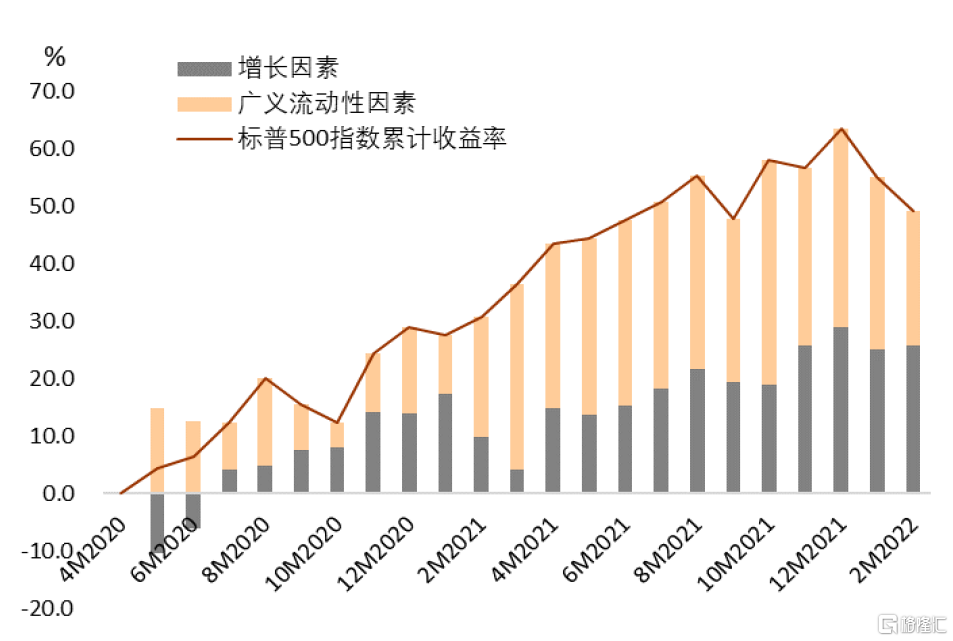

進一步,我們梳理2020年4月至今估值與盈利各自對標普500指數收益的貢獻情況(圖表14)。從對累計收益率(以2020年4月為基準期)的影響來看,疫情爆發至今,盈利和估值相互交替驅動股市上行。在疫情前期,受封鎖導致的供應鏈斷裂、總需求大幅下降與勞動力供給不足的影響,儘管美國增長動能(PMI)迅速修復,但企業的實際經濟活動恢復遲緩致使企業預期盈利下降,進而對股價造成負向影響。2021年3月以來,隨着全球經濟逐步復甦,企業經濟活動也開始穩步恢復,標普500盈利迅速修復。同時,隨着政策刺激效應的逐步顯現,推動標普500盈利超出疫情前水平,從去年年中以來盈利是支撐標普500指數收益的主要貢獻因素。相反,在疫情前期,財政貨幣雙寬,貨幣供應量大幅上升使市場保持流動性充裕,高額財政支出在推動需求上升同時也使得市場信心快速修復,推動估值上升。而在經歷了較長時期的“零利率”與“無限量寬”後,流動性寬鬆對估值的邊際作用逐漸迴歸,伴隨去年下半年以來屢創新高的通脹,市場加息預期上行也開始壓制估值。

同樣的,我們以“增長-流動性”框架來分析2020年4月以來兩個因子各自對標普500指數收益率的貢獻情況(圖表18)。從對累計收益率(以2020年4月為基期)的影響來看,與盈利和估值相互交替驅動股市上行一致,增長因子和流動性因子相互交替驅動股市變動。在疫情早期,美國製造業PMI受疫情封鎖影響而斷崖式下滑,增長因子主要體現為對股市的拖累作用,而隨着經濟景氣的上行,增長因子開始拉昇股市表現,並逐步主導股市變動。考慮到僅用影子利率作為流動性指標很難反應市場加息預期等因素對市場影響,我們將除增長因子以外的其他因素[21]歸因於“廣義流動性因素”,該項因素的變動趨勢也大致符合前述股市估值的變動趨勢。2021年後,隨着全球經濟復甦,需求驅動下供需關係逐步修復,廣義流動性中與季節性相關的因素對累計收益率的貢獻逐漸趨於穩定。因此,廣義流動性因素對美股估值的貢獻逐漸上升。

我們結合“估值-盈利”框架與“增長-流動性”框架,在不同緊縮路徑下(從温和至激進),對標普500指數進行了區間模擬(圖表20和21)[22]。與基於過去三十年加息週期中總結出來的股市表現的歷史規律一致,美聯儲開啟緊縮政策週期對股市的影響更多集中在短期。我們的模擬結果顯示,政策收緊週期啟動後3-6個月內,股市將面臨一定下行壓力,標普500指數和同比收益率皆相應下降。但中長期來看,加息與縮表對股市影響可能並不顯著。

經驗法則6:一年4次加息內,25bp加息會使標普500同比收益率下降約1.2%,其中盈利貢獻0.7%,估值貢獻0.5%;超過4次加息後,25bp加息使標普500同比收益率下降約1.5%,其中盈利貢獻0.9%,估值貢獻0.6%。

經驗法則7:縮表三千億美元使標普500指數同比收益率下降0.4%,盈利和估值均貢獻0.2%左右。

圖表14:標普500累計收益的“估值-盈利”分解

資料來源:Bloomberg,中金公司研究部

圖表15:PMI和標普500收益率高度相關

資料來源:Bloomberg,中金公司研究部

圖表16:PMI和影子利率的歷史走勢

資料來源:Bloomberg,中金公司研究部

圖表17:PMI和實際GDP增速高度相關

資料來源:Bloomberg,中金公司研究部

圖表18:標普500累計收益的“增長-流動性”分解

資料來源:Bloomberg,中金公司研究部

圖表19:不同政策路徑下的PMI走勢模擬

資料來源:Bloomberg,中金公司研究部

圖表20:標普500指數模擬

資料來源:Bloomberg,中金公司研究部

圖表21:標普500指數同比收益率模擬

資料來源:Bloomberg,中金公司研究部