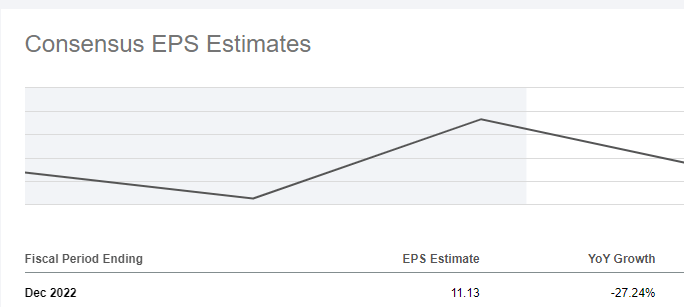

2021年第4季度,摩根大通實現了強勁的利潤收益,GAAP每股收益爲3.33美元。主要是由於儲備金的釋放。這種利好已經持續了幾個季度了,很可能將不復存在。一旦如此,那收益應該會恢復到疫情前的正常水平。2022年的預測是27%的下降。

作爲美國最大的銀行,摩根大通與美國、以及在某種程度上與全球經濟有着錯綜複雜的聯繫。在這方面,我們對其仍持積極的看法。消費者的資產負債表狀況良好,工資增長繼續抵消通脹壓力。極低的庫存與銷售比率也得到了增強。也沒有看到經濟衰退的跡象。

而負面影響來自未來的財政懸崖,2022年下半年政府支出將比2021年大幅下降。這可能會使經濟發展勢態放緩。政府的這一支出,對於通過政府補償工資支出的企業來說,也是“負支出”。雖然國內生產總值(GDP)可能強勁,但整個經濟體的盈利情況又會是另一回事。我們認爲分析師羣體大大高估了利潤率。這將直接影響到摩根大通,因爲公司方面的借款可能會減少。央行也對收益率曲線非常依賴,加息帶來的收益應該會收緊對該行的束縛。但我們認爲,較長期債券的收益率將上升到足以幫助該行在未來一年賺到大錢。

估值

摩根大通的遠期市盈率處於區間的中間。

與其他行業相比,大型銀行的債務股本極高,股價也相對比較低。這一點不會改變,我們也不能因爲它們相對於市場的市盈率而錯誤地認爲它們是廉價的。衡量標準應是,價格與有形賬面價值之比(下降了15%)有了很大的改善。

這來自於價格下跌和留存收益。這已經非常接近買入區間,但我們還沒有達到這個水平。在理想的情況下,我們希望以有形賬面價值的1.6倍來實現這一目標。當然,這要低得多。那麼投資者能做些什麼呢?如果你承諾以一個好價格買入,你可以考慮以一個有吸引力的價格買入現金擔保看跌期權。在這種情況下,我們認爲110美元的價格看起來特別有吸引力。對於保守的收益投資者來說,2023年1月每股8.20美元的期權價格提供了一個有趣的風險回報。

這一收益大大超過了摩根大通股票的收益,同時也爲投資者在遭受損失前提供了很大的緩衝。

評價

摩根大通現在肯定比我們最初報道時更有吸引力。我們看好金融類股,認爲它們有超越大盤的良好潛力。儘管如此,目前仍不是理想的買入價格。對我們來說,好的一面是我們總是能以最合適的價格買到東西。但最終的結果是,我們要麼以我們想要的價格購買,要麼通過出價獲得豐厚的“收益”。摩根大通目前處於好球區,如果該股進一步下跌,我們可能會出售現金擔保看跌期權。

只有對買入並持有行爲感興趣的投資者才能監控其優先股。在2021年的所有時間裏,這些交易都是在虛幻的土地上進行的,完全脫離了現實。但價格已開始大幅改善。例如,摩根大通(JPMorgan Chase & Co.)的存款股已從27.62美元跌至22.78美元。

摩根大通(JPMorgan Chase & Co.)存款優先股EE目前的收益率爲5.8%。