本文來自: 青楓博研社,作者:毛小柒

中美全方位博弈之下,國內外監管變局叢生,中概股頻遭利空衝擊,市場頗為脆弱。基於中美博弈的長期性與不可預測性,我們認為,中概股在美國的融資能力將會逐步趨於惡化,做空力量不斷被強化,市值管理變得異常困難,而中概股預計在未來幾年將會全部回港或回A,中長期來看這種方向可能無法改變。

一、中美全方位博弈之下,中概股較為脆弱、頻受利空打擊

(一)美國發布的《外國公司問責法》及細則對中概股形成中長期利空打擊

1、2020年5月與12月,美國參議院與眾議院相繼通過《外國公司問責法案》(Holding Foreign Companies Accountable Act,簡稱HFCAA),並獲總統簽署通過實施,HFCAA規定“自2021年年報起,如果一家公司不能證明其不受外國政府控制或者美國公眾公司會計監督委員會(Public Company Accounting Oversight Board,簡稱PCAOB)無法連續3年對其進行審計,則該公司將被禁止在美國任何交易所上市”。

同時,HFCAA還對外國公司提出額外披露要求,如證明自身不被外國政府所有或控制,披露董事會里共產黨官員姓名、共產黨黨章是否寫入公司章程等。

雖然中國財政部與證監會早在2013年便已經與PCAOB簽署了諒解備忘錄,SEC和PCAOB亦不斷強調中國的不積極配合導致PCAOB無法及時獲取相關文件,因此,我們有理由相信HFCAA是專門針對中概股的。

2、HFCAA的實施意味着在2023年年報披露後,也即2024年初,在美掛牌的中概股將面臨被強制退市的風險。2021年6月,謝爾曼提出《加速外國公司問責法案》草案,提議將審查時間從三年縮短為兩年(即2022年年報披露後,2023年初),不過這一草案僅在參議院通過,尚未形成正式法案。

3、2021年3月,美國證券交易委員會(Securities and Exchange Commission,簡稱SEC)公佈《<外國公司問責法案>披露和提交實施細則(最終暫行規則)》。同年12月,上述實施細則正式公佈。

4、2021年12月,美國上市公司會計監督委員會(PCAOB)發佈《〈外國公司問責法〉認定報吿》,認定60餘家在美註冊中國會計師事務所“無法完成檢查或調查”,引起市場廣泛關注,美國中概股出現大幅跳水。SEC和PCAOB主席亦聯合發表聲明稱PCAOB始終無法在中國檢查審計工作文件,並警吿投資者在新興市場(包括中國)投資時應考慮財務報吿的質量和其他信息披露風險。

5、2022年3月,美國SEC將百濟神州、百勝中國、再鼎醫藥、盛美半導體、和黃醫藥等5家中概股公司列入有退市風險的清單,要求上述5家公司於2022年3月29日之間向SEC提供證據以證明其不具備摘牌的條件。這意味着,若無法提供審計底稿,則上述三家公司在2024年季報發佈後便會相繼進入退市程序。

受此影響,美股熱門中概股集體跳水,互聯網板塊領跌,納斯達克金龍中國指數收跌10%(創2008年10月以來最大跌幅)。

(二)中國對中概股向境外提供文件和資料亦有明確要求

如果遵守HFCAA,則意味着中國公司需要接受PCAOB對會計底稿的審查,而這一行為實際上違反了中國監管部門的要求。

1、2009年10月,中國證監會、國家保密局和國家檔案局聯合發佈的《關於加強在境外發行證券與上市相關保密和檔案管理工作的規定》明確提出“境外發行證券與上市過程中,提供相關證券服務的證券公司、證券服務機構在境內形成的工作底稿等檔案應當存放在境內……前款所稱工作底稿涉及國家祕密、國家安全或者重大利益的,不得在非涉密計算機信息系統中存儲、處理和傳輸;未經有關主管部門批准,也不得將其攜帶、寄運至境外或者通過信息技術等任何手段傳遞給境外機構或者個人”。

2、2019年12月,新發布的《證券法》第177條亦明確規定“境外證券監督管理機構不得在境內直接進行調查取證等活動。未經國務院證券監督管理機構和國務院有關主管部門同意,任何單位和個人不得擅自向境外提供與證券業務活動有關的文件和資料”。

3、2021年7月,中辦和國辦聯合發佈的《關於依法從嚴打擊證券違法活動的意見》提出“抓緊修訂關於在境外發行證券與上市相關保密和檔案管理工作的規定,壓實境外上市公司信息安全主體責任。修改國務院關於股份有限公司境外募集股份及上市的特別規定,明確境內行業主管和監管部門職責,加強跨部門監管協同”。

4、2021年12月24日,證監會發布《關於境內企業境外發行證券和上市的管理規定(草案徵求意見稿)》和《境內企業境外發行證券和上市備案管理辦法(徵求意見稿)》,明確提出“境外證券監督管理機構對境內企業境外發行上市及相關活動進行調查取證的,可以向證監會提出協查請求,證監會可以依法提供必要協助……境內單位和個人按照境外證券監督管理機構調查取證要求提供相關文件和資料的,應當向證監會報吿,經證監會和有關部門同意後方可提供”。

(三)美國的目的是想繞過中國監管機構獲取數據信息

實際上美股中概股並非不能提供審計底稿,國際證監會組織規定一國監管機構可向境外監管機構請求獲得涉及交易記錄和行為人的廣泛信息、財務審計信息。而根據中國的規定,美國SEC和PCAOB亦可以向中國證監會提出索要審計底稿的申請。但是,美國的一系列做法表明,其根本目的應該是想繞過中國監管機構。

審計底稿是上市公司最底層、最基礎的財務數據,包括諸如客户數據、服務器位置等信息,涉及到數據安全甚至國家安全。比如,滴滴如果底稿提供給美國,則意味着中國老百姓的大部分出行信息、客户信息、行程軌跡均會被美國掌握,這裏面涉及的客户畢竟包括國家相關部委及一些安全部門。

二、中概股簡史

(一)所謂中概股,即主要指具有中國概念的海外上市股票,具體指由中國企業發行或核心運營主體在境內但不在境內上市交易的股票。而我們現階段所指的中概股,主要指美股中概股,並沒有特別清晰和專業的概念界定。

(二)中概股的產生離不開中國證券市場的發展歷程。早在1990年2月,中信(香港)通過購買泰富發展49%的股權成立中信泰富,成功在香港借殼上市,成為第一家在海外上市的內地企業,中概股雛形初現。而此時滬深交易所均未成立(上交所成立於1990年11月、深交所成立於1990年12月)。

(三)1990年滬深交易所相繼成立後,中國股市的大起大落使中央認識到借鑑海外成熟證券市場的重要性,內地企業赴境外上市的大門被真正打開。1993年7月開始,成立不到一年的中國證監會便先後批覆了青島啤酒、上海石化、北京人民印刷、天津渤海化工、江蘇儀徵化纖、昆明機牀、馬鞍山鋼鐵、東方電機等第一批到境外上市的8家企業,這些企業在香港掛牌,但通過美國存股證方式(ADR)和全球存股證方式(GDR)可在美國紐交所和其他國家交易所上市交易。

(四)隨着內地企業赴海外上市的大門被打開,頂層設計也在不斷完善。1994年8月4日,國常會通過《關於股份有限公司境外募集股份及上市的特別規定》;1997年6月20日,國務院發佈《關於進一步加強在境外發行股票和上市管理的通知》;1999年7月14日,證監會發布《關於企業申請境外上市有關問題的通知》,同日中華網在納斯達克上市,隨後越來越多的企業加入這一浪潮。

(五)雖然中概股的整體表現較為強勁,但自2010年以來,多隻中概股因信息披露、財務造假等原因先後遭到海外機構做空,且這種態勢似乎還在延續。據不完全統計,目前已有東方紙業、綠諾科技、中國高速頻道、多元環球水務、嘉漢林業、展訊通信、分眾傳媒、傅氏國際、新東方、網秦、奇峯國際、輝山乳業、敏華控股、聖盈信、好未來、安踏以及瑞幸等多隻中概股遭受過做空。

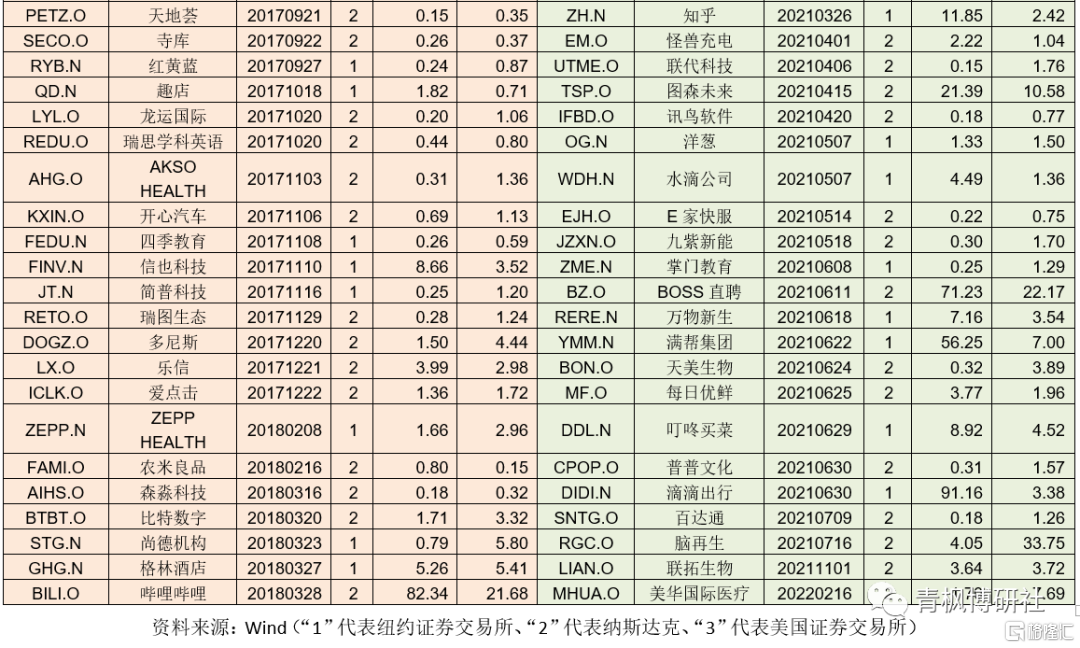

(六)截至目前,已有280餘家中概股企業在美股掛牌上市以及58家OTC掛牌企業。同時,目前已經有15家美股中概股企業回港二次上市,小鵬汽車、理想汽車則採用了雙重主要上市。早期由於我國境內市場不完善、制度不健全,一些優質企業選擇海外上市情有可原。但近年來境內市場日趨成熟規範,為什麼海外上市仍比較熱呢?我們理解大致有以下幾個原因:

1、國內對上市主體的財務要求和門檻設置比較高,這些對於一些輕資產特徵比較突出、前期很難持續盈利的互聯網公司來説,很難滿足。

2、國內對上市主體的審核比較嚴、流程比較長且略顯複雜,對擬上市主體的資源、精力、運營等都是極大的消耗,而赴境外上市一般只需要半年左右的時間,性價比更高。

3、一些優質企業的前期多輪融資中多有海外資本介入,這些海外資本考慮到未來退出路徑的選擇與便利度,傾向於推動所投資主體在海外上市,畢竟在境內上市的資金流入流出、匯兑並不是很便利。

三、全部在美中概股或將於2024年在美退市(包括OTC市場)

根據《外國公司問責法案》及實施細則,在美中概股若無法提交審計底稿,則會在2024年4月左右被迫從美股退市(包括OTC市場)。我們理解,若想突破中國監管的要求,向美提供審計底稿的可能性也不高。同時,考慮到中美之博弈的長期性,《外國公司問責法案》對中概股的衝擊可能只是開始,後續中概股在中美博弈之下將會承受較為明顯且頻繁的市場衝擊,市值管理難度會顯著加大,融資能力亦會明顯受挫。

因此,我們認為,無論出於政治角度,抑或是商業角度和企業本身角度考慮,中概股被動於2024年從美國退市或主動選擇從美國退市均應該是大方向。

四、中概股迴歸將是一個糾結漫長且確定性的過程

(一)從美股退市後,中概股可以選擇通過私有化再上市、雙重主要上市以及二次上市等方式迴歸。根據統計,目前已經有15家美國中概股企業選擇回港二次上市,小鵬汽車、理想汽車等則採用了雙重主要上市。

(二)目前全部中概股企業的市值高達1.21萬億美元,體量比較大。因此,中概股迴歸需要制度層面的配合。很顯然,如果選擇直接私有化退市,則按照目前的體量,實際上資金需求量還是比較大,因此更多的中概股企業迴歸路徑以雙重主要上市和二次上市為主。其中,

1、雙重上市(Dual Primary Listing)具體指兩個資本市場均為第一上市地。如已經在美國市場上市情況下,在香港市場按當地市場規則發行上市,其須遵守的規則與在香港首次公開發行股份的公司要求完全一致,但兩個市場股票無法跨市場流通。

2、二次上市(Secondary Listing)則指公司在兩地上市相同類型的股票,通過國際託管行和證券經紀商,實現股份跨市場流通,這種方式主要以存託憑證(Depository Receipts,簡稱DR)的形式存在。

(三)不過迴歸中概股的標的是有選擇的,並非是所有的中概股企業均要回歸。畢竟,目前大部分在美中概股企業實際上並沒有硬核技術,且還包括了一些P2P在內的偽中概股和上世紀80-90年代赴美上市的中石油、中移動等大型國企。從這個角度看,真正有迴歸需求的且能夠獲得內地與香港支持的中概股企業數量其實並不多,我們判斷差不多也就幾十家。

(四)從政策導向以及可能獲得的政策支持來看,未來能夠回A或回港的在美中概股企業大致會包括以下幾個條件:業務模式相對成熟且合法合規;主要業務及營收來源於內地;具有相應的核心技術研發能力。

(五)實際上,為迎接美股中概股迴歸,港交所也一直在做出努力。2021年11月19日,香港交易所旗下全資附屬公司香港聯合交易所有限公司就優化及簡化海外發行人上市制度的建議刊發諮詢總結:

1、降低並放寬二次上市的門檻:(1)非創新性且沒有采用不同投票權架構的大中華髮行人也可申請在聯交所二次上市;(2)降低二次上市的最低市值要求即至少達30 億港元(上市滿5個完整會計年度的良好監管合規記錄)或至少達100 億港元(上市滿2個完整會計年度的良好監管合規記錄)。

要知道之前二次上市的門檻為“只有創新型公司、且上市時市值至少400億港元或上市時至少100億港元且最近1個經審計會計年度收入至少10億港元”。

2、拓寬雙重主要上市接納度,即對於同股不同權(WVR)和VIE結構公司,可以選擇直接申請雙重主要上市,而無須為了完全符合聯交所的上市規則及指引而改變該等架構。

3、對多地上市的企業遭遇海外上市停牌後,將香港轉為主要上市地作出了更簡明的指引,為海外上市中概股應對監管風險增加了“緩衝墊”。

基於此,一直為更多中資公司回港或赴港提供便利的香港,正在成為中資公司的主要選擇,預計在外部環境不確定性明顯上升的情況下,越來越的美股中概股企業將主動選擇赴港主要上市或二次上市,以更好對沖海外風險。

(六)無論如何,在美中概股在海外的道路必然會比較曲折,未來回歸也將是一個漫長的過程,這方面不僅需要港股市場制度層面的配合,也需要A股市場做好準備,而一些具有硬核科技的中概股迴歸可能會走在前面,備受矚目。