本文來自格隆匯專欄:中信建投宏觀固收黃文濤,作者: 黃文濤、錢偉、劉天宇

摘要

相較於加息,市場對於聯儲的縮表更為陌生,而2018年縮表期間市場經歷了近十年最大的調整。在聯儲加息系列的第三篇,我們回顧歷史上的縮表。

(1)次貸危機前的縮表與當下邏輯有很大不同。美聯儲資產負債表規模始終在波動中保持上升趨勢,但直到次貸危機前增速始終緩慢。次貸危機前的縮表在運作方式、政策目的和規模方面均與當下縮表概念有較大差別。

1920年縮表:回收為戰爭融資的信貸。主要對應票據貼現規模的縮減。

1929年縮表:大蕭條中未能及時救助,銀行倒閉導致票據被動下降。1930年,美國銀行業出現大規模擠兑和倒閉事件。聯儲拒絕救助很多行將倒閉的銀行,票據貼現需求大規模萎縮。

1949年縮表:為加息拋售國債。經濟陷入通縮,國債需求猛增。為穩定利率,聯儲被迫出售國債。

1979年縮表:應對滯脹,減少貨幣供給。供給側衝擊帶來通脹飆升和經濟下行,沃爾克執掌下的美聯儲以貨幣數量作為調控目標,緊縮帶來信貸和基礎貨幣大幅下降。

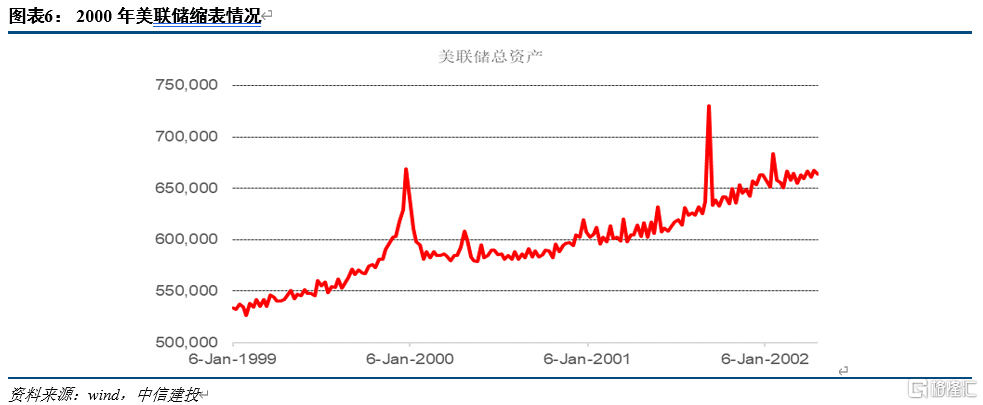

2000年縮表:回收短期投放的流動性,遏制經濟過熱。因千年蟲等不確定性,聯儲向市場注入大量短期流動性。隨着經濟過熱傾向顯現,逆向操作接踵而至,但僅持續2月。

(2)上一輪縮表源於QE政策的退出,與目前更為類似。2008年金融危機後,量化寬鬆迅速擴大了美聯總儲資規模。此後縮表分兩步走:第一步,2013年開始減緩購債步伐,即著名的Taper;第二步,2017年下半年,開始停止部分持有債券的再投資,開始總資產的收縮。Taper階段市場出現了較大波動,2018年縮表疊加加息和經濟走弱,市場再度大跌。

(3)今年縮表或在2季度開啟,規模或在1-2萬億美元之間,市場仍面臨一定壓力。美聯儲從2021年11月開始逐步縮減購債規模。按照目前速度,QE將在2022年3月結束。最新聯儲官員的表態來看,5月前後縮表有望落地。由於通脹壓力仍高,經濟前景有不確定性,疊加政策緊縮衝擊,預計美債仍有可能上行至2%以上,美股維持高波動。

正文

美聯儲上一輪緊縮週期中,相較於加息,市場對於縮錶帶來的衝擊可能更加心有餘悸。美聯儲自2016年底開始連續加息,但直至2018年下半年,當縮表落地後,市場才開始顯著波動。但是,不同於加息耳熟能詳,大家對縮表更為陌生。聯儲加息系列的第三篇,我們就簡單回顧縮表的一些歷史。

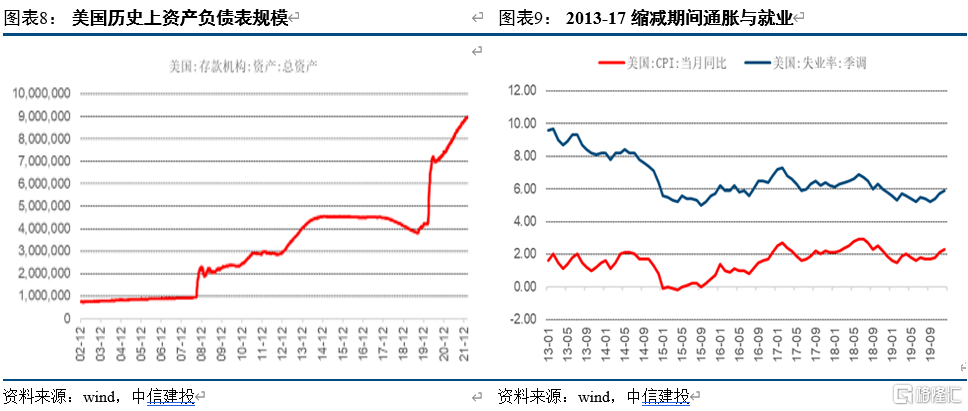

一、次貸危機前的縮表

從1914年有記錄起,美聯儲資產負債表規模始終在波動中保持上升趨勢,但直到2008年次貸危機前增速始終緩慢。從1914年的2.47億美元逐步升至2007年的不到1萬億美元,主要是隨着信貸規模的增加和債券市場規模的擴大而自然增長。2008年,美聯儲引入大規模資產購買作為貨幣政策工具後,持有長期債券大幅上升,資產負債表規模才在短時間內飆升。

次貸危機前的縮表與當下縮表概念有較大差別。

2008年前,美聯儲持有的證券資產主要是短期美國國債,儘管有過數次資產負債規模的趨勢性下降,但總體而言在規模、縮表方式和目的上,與當下的縮表均有較大不同。具體而言,美聯儲曾在1921-1922、1929-1930、1949、1979和2000年進行過5次縮表。其中1979年和2000年的兩次縮表規模相對較大,政策目的也較為明確。

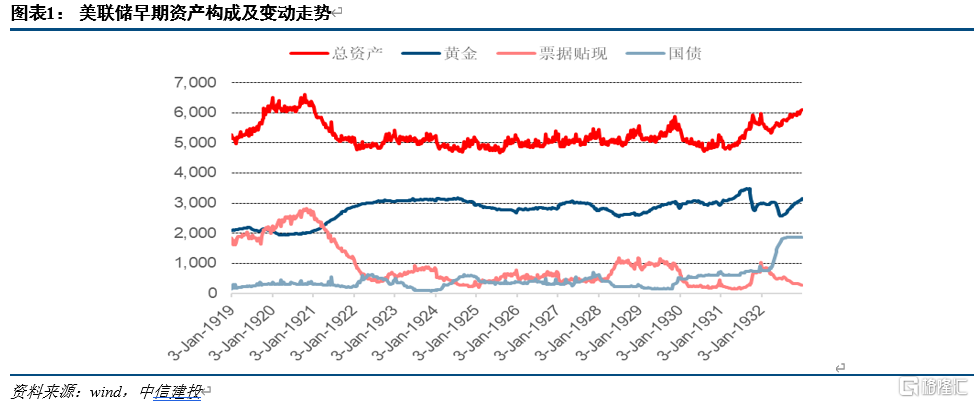

1920-1921年縮表:收回為戰爭融資帶來的信貸膨脹。

早期縮表主要對應票據貼現規模的的縮減。美聯儲自1914年成立以來,最早的一次大規模縮表發生在1920-1921年,此次縮表主要是為了收回此前為戰爭融資的信貸增幅。第一次世界大戰期間,聯儲為戰爭融資導致資產負債表規模在1917-1919年間由10.3億美元擴張至約60億美元。戰爭結束後,聯儲在2年內縮減資產規模至約48-50億美元,其中票據貼現從近30億美元降至5億美元左右。

1929-1930年縮表:大蕭條中未能及時救助銀行導致的被動縮表。整個20年代,道瓊斯指數持續大幅上漲,最高點漲幅接近500%。1929年,美聯儲開始進行加息等操作,以平息過熱的資本市場。但由於此時經濟已經陷入需求嚴重不足的的狀態,大蕭條爆發。1930年,美國銀行業出現大規模擠兑和倒閉事件。當時12家聯儲沒有統一決策機構,而多數決策者奉行自由主義經濟思想,認為發生危機的銀行應當由市場淘汰,因此拒絕為很多倒閉的銀行提供救助。銀行的大量倒閉導致票據貼現的大規模收縮,聯儲的資產負債表被動縮減。

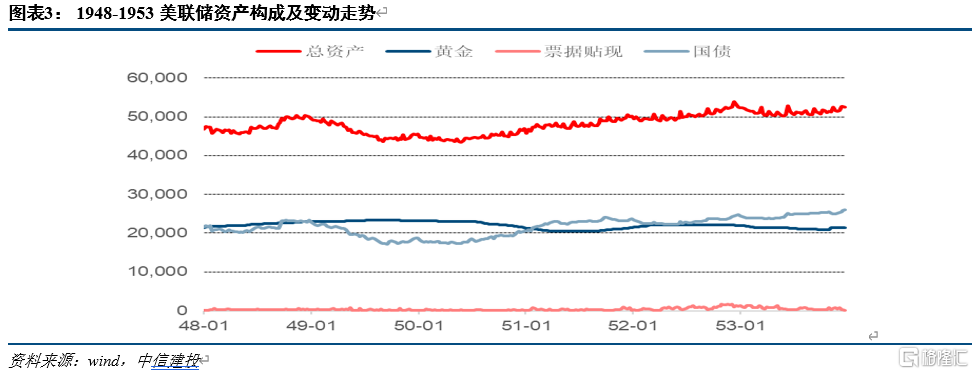

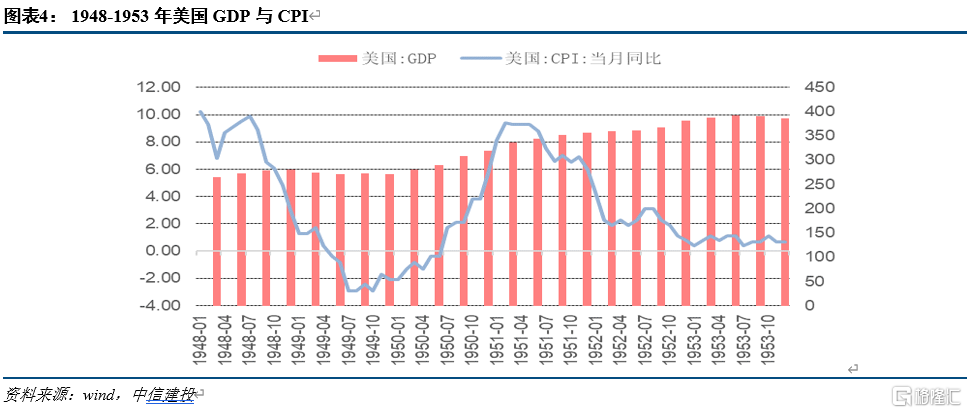

1949年縮表:為維持聯儲利率目標而拋售國債。二戰期間,美聯儲正式確立了短期國債0.375%的收益率作為貨幣政策操作目標,併為長期債券利率設定了目標2.5%。1949年上半年經濟陷入通縮,國債作為避險資產需求大幅上升,導致利率下行。為穩定利率,聯儲出售約60億美元的國債。資產負債表規模由1948年底的502億美元降至1949年三季度的436億美元。聯儲在通脹走低、經濟增長乏力的背景下縮表,加劇了經濟衰退的速度,遭到廣泛批評,導致聯儲在1951年正式改以通脹和收入穩定作為政策最終目標,而非保持利率穩定。

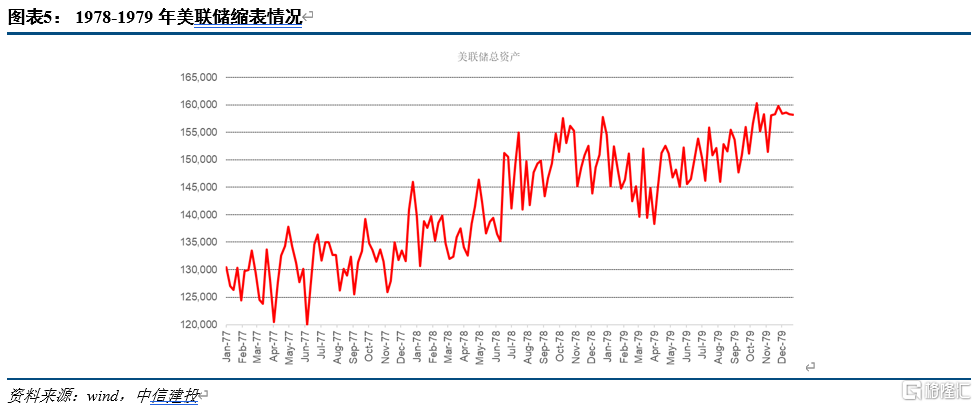

1979年縮表:貨幣數量取代利率成為政策目標,為應對滯脹採取緊縮措施,基礎貨幣下降意味着縮表。上世紀70年代末,供給側衝擊帶來通脹飆升和經濟下行,沃爾克執掌下的美聯儲以貨幣供給量作為中介目標,加大對信貸和基礎貨幣的收縮力度,在80年代初有效遏制了兩位數的通脹。1978年12月底,美聯儲資產達到1578億美元,此後開始縮減規模,至1979年4月初降至1383億美元,降幅12.3%。國債持有規模從1116億美元降至958億美元。

2000年縮表:短期流動性回收,遏制經濟過熱。1999年10月,美聯儲資產規模達5760億美元,當年四季度美聯儲因千年蟲等不確定性,向市場注入大量短期流動性,年底資產負債表規模擴張至6689億美元。此後隨着經濟過熱傾向出現,聯儲開啟縮表進程,由於只是短期投放到期回籠,縮表時間僅1999年12月至2000年2月持續一個多月。美聯儲資產規模由6689億美元降至5807億美元,降幅達13%。

歷次縮表幾乎都伴隨着經濟下行乃至衰退。早期美聯儲尚未確定以通脹和就業作為政策目標,導致其資產負債表的規模與經濟週期並不匹配,例如1914、1929和1949年的縮表期間,都表現出明顯的順週期性,甚至在經濟下行、通脹不振的情況下縮表,加劇了經濟的衰退趨勢。而1979年沃爾克為抑制通脹而採取的強硬縮表政策也帶來了經濟的短期衰退。2000年的縮表伴隨着其後的互聯網泡沫破裂,疊加911等外部衝擊,經濟亦進入短期下行區間。

二、2017縮表

與今年縮表可以類比的,實際上僅有2017年開始的上一輪縮表,都是為了退出QE操作。

1.2008.11-2014.1:次貸危機後的三輪量化寬鬆(QE)推升美聯儲資產負債表規模

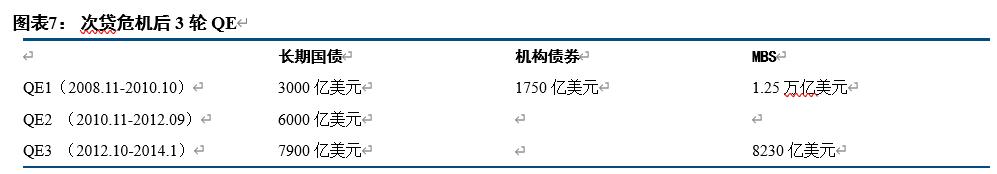

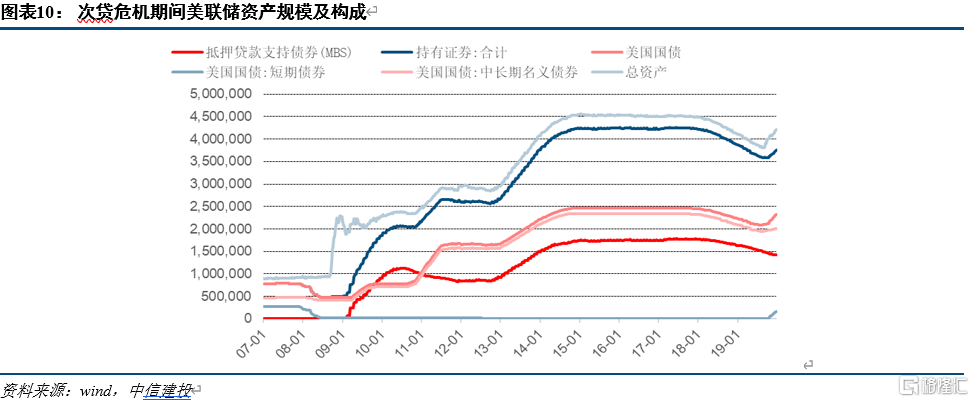

次貸危機後,美聯儲先後宣佈3輪量化寬鬆政策,大規模購買美國國債和政府支持的抵押貸款支持證券(MBS)等資產,總資產規模快速擴張。2008年11月推出的QE1包括購買1750億美元的機構債券、1.25萬億美元的抵押貸款支持證券(MBS) 及3000億美元的長期國債。2010年啟動的QE2美聯儲購買了6000億美元的長期國債。2012年啟動的QE3則承諾無限量購買資產,至2014年初共計購買總額為7900億美元的國債和8230億美元的MBS。三輪QE使美聯儲的資產負債表從危機前的8700億美元擴大到2014年底約4.5萬億美元,包括約2.5萬億美元的國債和1.8萬億美元的MBS。

2.2014.1-2014.10縮減的第一步:減少資產購買規模(Taper)引發市場恐慌

2013年5月,美聯儲宣佈縮減每月850億美元的債券購買計劃至650億美元。縮減從2014年1月一直持續到當年10月。10月起,美聯儲停止大規模資產購買,保持其資產負債表的規模不變,只對到期證券進行再投資。

Taper引發市場恐慌性拋售。此次美聯儲緊縮政策並非鷹派,但仍與繼續大規模刺激的歐洲、日本形成了鮮明對比,利差的上升帶來全球資金加速回流美國。儘管市場對縮減已有預期,但其時機和步伐的不確定性使得美國乃至全球金融市場陷入混亂,被稱為“縮減恐慌”。

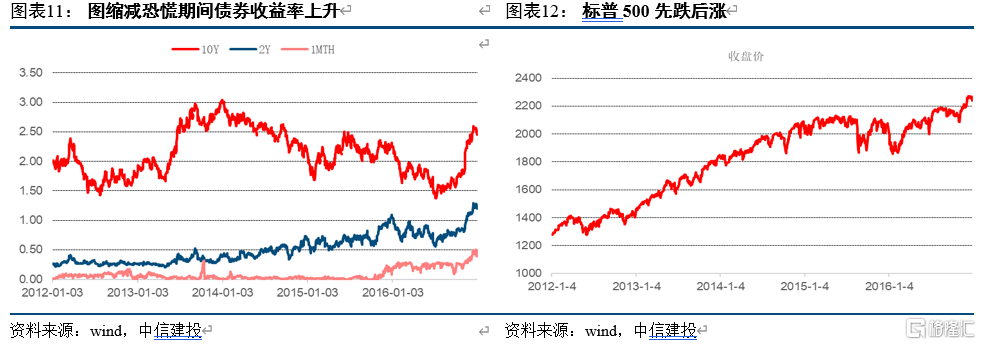

債券收益率大幅上升,股市先跌後漲。債券投資者立即開始拋售債券,導致價格下跌,收益率上升。10年期美國國債收益率從2013年5月的近2% 上升到12月的3% 左右。聯儲釋放縮減信號後幾周,美國股市出現了一些波動。VIX在2013年6月達到峯值。標準普爾500指數和道瓊斯指數等主要股票指數也出現了拋售,但市場短期內發生反彈,2013年底,與5月相比分別上漲了10.74% 和7.73%。

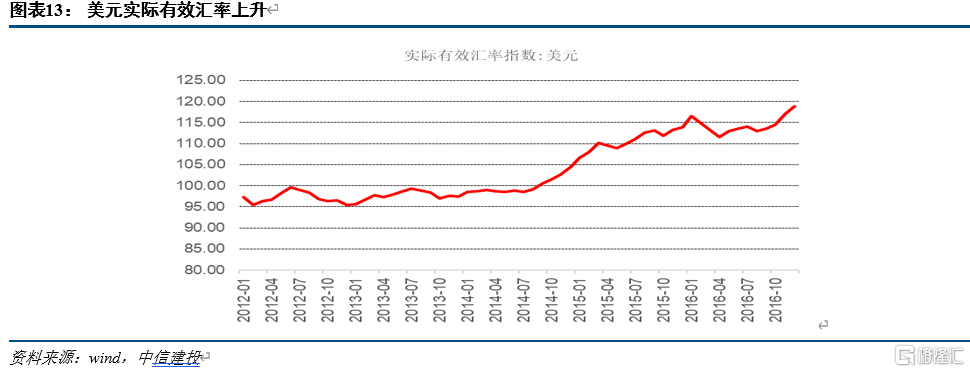

美元大幅升值,新興市場資金外流。隨着美國國債收益率的上升,美國國債收益率和其他國家政府債券收益率之間的擴大,國際資本回流美國債券市場,新興市場融資變得更加困難; 新興市場貨幣對美元貶值,使得美國商品和服務的購買成本高昂,增加了國際收支平衡的壓力。導致許多新興市場出現了股市動盪和貨幣政策收緊,引發了美元的反彈。2014年,美元兑一籃子主要貨幣的匯率上升了近13%。

3.2017.6-2019.10 縮表第二步:逐步停止債券再投資

縮表開始於第4次加息後,以加速方式進行。2016年1月,在首次加息後不久,FOMC表示,在利率水平正常化“進展順利”之前,將繼續對到期證券進行再投資,明確了“先加息再縮表”的政策順序。2017年6月,在第4次加息至1-1.25% 之後,聯邦公開市場委員會宣佈將開始縮表,縮錶速度從每月100億美元開始,每三個月增加100億美元,直至達到每月500億美元的峯值水平。2019年3月,聯儲放慢了縮減速度。2019年10月,持有債券規模已經由4.2億美元降至3.6億美元。隨着市場流動性不足,美聯儲恢復了資產購買,資產負債表規模再度回升。

由於縮表前美聯儲進行了充分的市場溝通,市場已有預期,金融市場短期波動有限,但在2018年全球市場仍出現較大動盪。縮表落地後,美元指數在110-120間震盪,未出現大幅升值。長期美國國債收益率高位震盪,此後隨着中美貿易摩擦等市場局勢變化,逐步下降。標普500等主要股指亦延續此前波動上漲的態勢。但是進入到2018年,快速加息、縮表、經濟下行等衝擊累加,美股大跌,美債收益率上行至階段高位。

三、本次縮表展望

疫情期間美聯儲資產負債表規模翻倍至8.7萬億美元。為了應疫情對經濟造成的影響,美聯儲於2020年3月將短期利率下調至零,並重新啟動了大規模資產購買。最初的一輪購買集中於前3個月,為市場迅速注入大量流動性。2020年12月,聯儲轉向了穩定的月度購買,直到經濟復甦取得“重大進展”。從2020年6月到2021年10月,美聯儲平均每月購買800億美元的美國國債和400億美元的MBS。美聯儲的資產負債表從2020年3月的4.3萬億美元膨脹到2021年1月的8.7萬億美元。

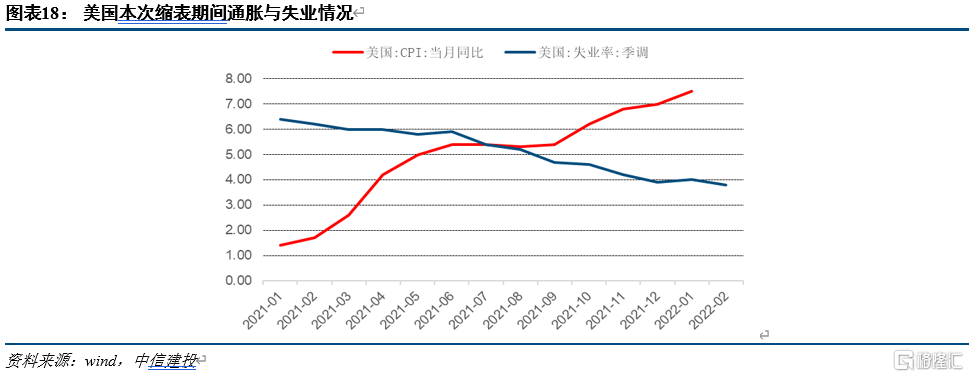

縮減購買計劃於3月結束。隨着美國經濟在2021年末出現反彈和通脹高企,美聯儲從2021年11月開始逐步縮減購買規模,每月購買總額從1200億美元縮減到1050億美元。12月15日,美聯儲決定將縮減速度提高一倍,每月減少300億美元的購買量,債券購買於2022年3月結束。

預計美聯儲或於2022下半年縮表近2萬億美元。假設美聯儲採用與上一輪縮表相同的模式,在第4次加息時開始縮表,根據市場預期我們預計縮表開始時間在2022年2-3季度。關於最終縮表規模,假設流通中現金保持當前水平不變,美聯儲的其他負債/名義GDP比率恢復至疫情前,我們測算本次縮表的規模理論上可能在1-2萬億美元之間。

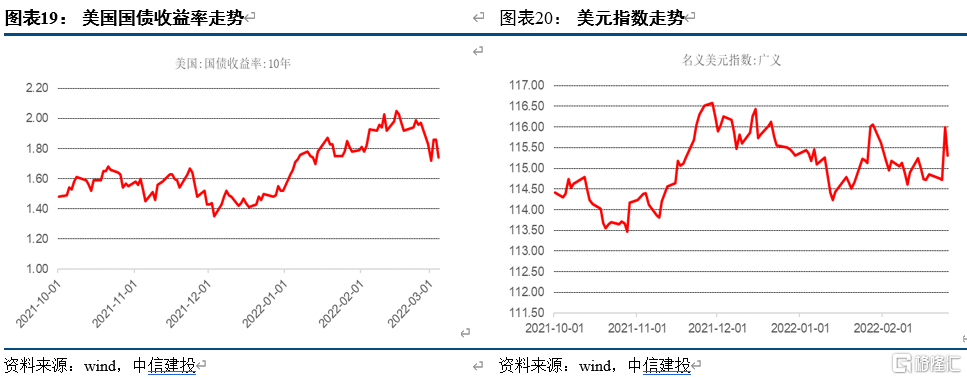

債券收益率或繼續上升,股市波動性增大。此次縮表,美聯儲對市場進行了充分的信息溝通和預期管理,但由於投資者普遍判斷通脹和經濟復甦超預期,債券市場在Taper期間仍有所波動,由於股市估值處於高位,大型成長股和科技股更易遭到政策衝擊。從美聯儲宣佈縮減以來,美股已經持續下跌,疊加俄烏衝突等重大市場突發事件,股市波動性大增。

風險提示:政策退出超預期