本文來自: 洪灝的中國市場策略 作者:洪灝

要點

- 港股的拋售潮史上最猛烈之一。機構和個人投資者正無選擇地拋售。瀰漫市場的悲觀情緒的消化仍有待時日,恆指築底非一日之功。技術性反彈稍縱即逝,甚難交易。

- 在岸市場同病相憐。外資減持中國國債。基金倉位仍需“居高思危”同時,新冠疫情的復熾、潛在的美國製裁和二月信貸失色等利空不斷。慎防波動性交叉傳染。央行將有所應對。

- 但港匯的遠期點數預示着投資者長期的信心。《外國公司問責法案》重壓下,中概股將加速回歸。如是,雖然港股流動性短期吃緊,但是這些優秀中概股的迴歸將終得其所。

二月信貸數據僅為市場預期的一半

上週五又是一場令人難以忘卻的盤面。但這並非僅僅因為上證上演了一出絕地突圍的盤中V型反轉,並自觸及850日移動均線後持續反彈。就在中國金融數據預定發佈的數小時前,國債期貨午盤後猛然飆升。股市和債市尾盤雙雙飛漲,令許多經驗豐富的交易員大惑不解。

隨後公之於眾的二月信貸數據令人大失所望,僅為共識預期的一半。居民長期貸款,即按揭貸款,為2007年有記錄以來首現負增長。不出所料,經濟學家們不約而同地將此歸咎於春節錯時因素的影響。但在市場為一月“史詩級”天量信貸數據歡欣鼓舞之後,對於積極寬鬆政策落地的寄望和喧囂,無疑已如黃粱一夢終成泡影。

如此疲弱的信貸增長有助於解釋債券和股票齊飛——債市認為經濟將繼續放緩,而股市則繼續押注貨幣寬鬆即將到來。但這兩點都無法有效解釋數據公佈前的莫名其妙的漲勢。在預測未來之時,債券往往比股票更能洞燭先機。

而在個人按揭增長疲弱之際,上海的豪宅市場卻如烈火烹油,一房難求。據報道,有樓盤以每平米35萬元的天價成交刷新歷史紀錄,此外一眾標價從至少3,000萬元到遠超5,000萬元甚至更高的公寓也引發搶購熱潮。關於豪宅銷售的品評是一把更酸溜溜的葡萄,尤其是在重要會議對“共同富裕”並未着墨。這些超級豪宅都是用現金結算,並不需抵押貸款。

真是光怪陸離啊。

香港市場風雨中抱緊信心

就在上證首度試圖從850日均線這一重要長期趨勢線反彈之際,恆指跌跌不休,下挫破底。儘管恆指自聖誕節以來已顯示出深度配置價值、併成為全球表現最佳的主要指數,恆指跌破其17年長期趨勢線(請參閲我們的報吿《香港開始顯示深度配置價值》,2021-12-23和《恆指正處於長期重要拐點》,2022-01-24)。值得強調的是,長期趨勢線並非支持或阻力線,而顯示的是指數長期運行的重要趨勢。美國證券交易委員會依據《外國公司問責法案》(HFCAA)進一步披露了涉及5間中概股的預定除牌名單,令恆指的跌勢猶如火上澆油。上週五,中概股在美股市場再度遭遇了一場慘絕人寰的拋售。

交易員們都想知道這些中概股將何去何從。儘管這些公司在2024年之前便要按法案規定,將審計底稿提交給美國證交會審閲,但加速實施的HFCAA可以將這一寬限期大幅縮短至兩年或更短。港交所一直在為中概股迴流香港這一中國的離岸市場而厲兵秣馬。不過,港交所已經因疲於處理數百份上市申請而案牘勞形。同時,過多的新股上市將繼續消耗香港市場的流動性。2021年即可為一極佳的佐證。

前方雄關漫道真如鐵。一位曾助力多家大平台上市的中國投行大佬與我們閒聊時感歎道,“中概已經不可投資了,人人都想奪路而逃”。另一位管理着最大的中國股票基金之一的著名基金經理也不免微詞,“信心早已盡喪”。

信心難拾,亦難量化,但無論如何我們依然會破釜沉舟,放手一搏。我們審視了港匯遠期點數的變化(港幣,圖表1)。出人意料的是,儘管悲觀論調甚囂塵上,港匯遠期點數的變化與對香港未來信心高漲的時期相吻合,如2007年和2017年;而相悖於信心低迷的時期,如2005年、2016年初和2020年初。歷史上,港匯遠期點數與恆指的回報率密切相關。儘管現階段恆指一蹶不振,但人們對香港未來的信心似乎並未減弱。

圖表1:港匯遠期點數顯示,投資者對香港的信心並未減弱,但與恆指有所背離

資料來源:彭博,交銀國際

誰在買進:外資減持中國國債

那麼,在此萬馬齊喑之際,還有沒有買家了呢?我們考察了跨資產和跨投資者羣體的持股情況,以衡量投資者增持或減持中國資產的意願。首先,我們考察了外資持有中國國債的變化。我們的數據顯示,自2021年初以來,外國投資者購買中國國債的速度一直在放緩,並且在今年2月徹底轉為資金外流。實際上,二月從中國國債流出的350億美元,是有數據以來規模最大的一次單月流出。

這可能是由於俄羅斯央行需要出售其持有的部分中國國債以籌集現金,因美國凍結其外匯儲備。但這也必定存在一部分資金減持、國外賬户贖回的情況。畢竟,一些國際大行已經下調了中國國債評級,並建議客户減持。

重要的是,債券投資者是“聰明錢”。歷史上,我們的數據分析顯示,外國投資者中國國債持倉的變化領先外資買入在岸市場股票及其回報率,最長可達約九個月(圖表2)。因此,當外資減持中國國債之時,波動性將從國債波及股市,故在岸投資者應該小心謹慎。

此外,我們必須留意到隨着外資減持,人民幣將承壓。傳染效應的可能性有可能會導致人民幣出其不意走弱,並進一步引發資本外逃。現階段我們看到人民幣仍處於有序微貶的狀態。在跨境資本流動依然受到調控的市場環境中,資本外逃是一個風險情形。

圖表2:外資購買中國國債的速度放緩,預示着離岸買盤減少,在岸市場回報率承壓

資料來源:彭博,交銀國際

誰在買進:在岸/離岸股票市場的拋售潮

在外資減持中國國債的衝擊下,在岸和離岸市場都湧現了拋售潮。

我們看到香港市場淨買入已然跌至歷史最低點,並已盤桓於此數月(圖表3)。與此同時,我們的自下而上的數據彙總表明,在股票層面,機構投資者和個人投資者都在拋售港股(圖表 4)。儘管淨買入現階段已經在歷史低點持續數月,但這種情況往往領先恆指最終觸底的時刻約三個月以上。

圖表3:香港市場淨買入和日間情緒已跌至逾10年最低點之一

資料來源:彭博,交銀國際

機構和個人投資者不分青紅皂白的拋售表明了瀰漫於香港市場的悲觀情緒。這種悲觀情緒往往在香港最舉步維艱的時期發酵蔓延,如 2012 年、 2015 年下半年至 2016 年初,以及 2020 年初(圖表 4)。因此,即使恆指已破底,但在短期內接飛刀仍屬冒進輕率之舉。不過,我們相信長期投資者一定已開始注意到香港的長期價值,正如港匯遠期點數所示。

圖表4:機構和個人投資者都正在拋售港股。

資料來源:FactSet,交銀國際

在岸市場同病相憐,淨買入已降至歷史最低水平之一(圖表 5)。然而,我們吿誡不要將這一指標作為抄底市場的擇時指標。從歷史上看,它與上證綜指的部分、但並非全部的最低點不謀而合。而且,自2016年以來,這一歷史記錄存在着很多瑕疵。

圖表5:在岸股票的買盤大幅下挫,但尚未見到最糟糕的情況

資料來源:彭博,交銀國際

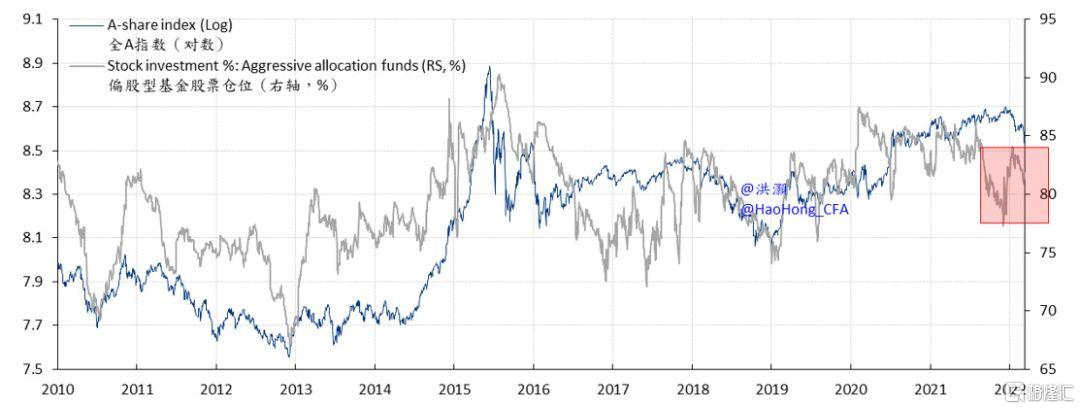

相反,在岸偏股型基金的倉位仍保持在80%以上的高位(圖表 6)。這些基金在2021年底加倉,雖然近期市場風高浪急,但這些基金僅略微降低了倉位。在我們於2021年11月15日發表的題為《展望2022:夕惕若厲》的展望報吿中,我們強調,基金經理在週期結束時不合適的倉位配置讓他們的投資組合風險叢生。這種過度冒進的風險敞口的調倉仍需假以時日 。

圖表6:在岸投資者的倉位依然居高不下

資料來源:萬得,交銀國際

結語

外資正在破紀錄地減持中國國債。外資對中國國債的大幅減持往往領先在岸/離岸股票淨買入和在岸股票的回報率約三個季度。債券是聰明錢。

香港市場的拋售潮有記錄以來最猛烈之一。無論是機構還是個人投資者,都在拋售港股。這種悲觀情緒往往會在香港一些最黑暗的時刻發酵,股市已然崩盤,但恢復尚待時日。現在抄底港股仍然操之過急,但長期投資者肯定已經開始看到了港股的長期價值,一如港匯的遠期點子所示那般。

在岸市場的淨買入也幾乎是破紀錄地差。但是,其作為市場擇時指標的表現並不理想,尤其是近幾年。與此同時,在岸偏股型基金的倉位仍超過了80%,在最近的市場震盪中倉位僅略有減少。股票倉位如此高企不下意味着其實市場雖弱未崩。在去年11月發佈的展望中,我們預測未來12個月上證的交易區間在略低於3,200至略低於3,800之間。最壞的情況則略低於3,000點,如果滿盤落索的話。

俄羅斯央行減持中國國債可以對人民幣等資產產生波動性傳染效應,如果處理不當,可以引發資本外逃。與俄羅斯有業務關聯的中國公司可能會受到美國製裁的影響,儘管具體範疇尚不清楚。雖然中國央行可能會加大寬鬆力度,但新冠疫情也似乎在捲土重來。

是所謂三月之亂,夕惕若厲。