作者 | 墨羽楓香

數據支持 | 勾股大數據(www.gogudata.com)

這兩年的股市魔幻程度,遠遠超出所有人都意料。

如果按照經典價投理論和理性常識判斷,那麼出錯的概率甚至要遠大於扔色子。

比如南下佈局港股那些超級賽道股,互聯網、科技、醫藥和香港本地金融股。

但沒想到,卻是遭遇如此多的變故,最終導致很多的策略投資的方向與現實情況大相徑庭。

儘管市場永遠是對的,錯的是投資者,但這種反差,真的非常令人感歎和唏噓。

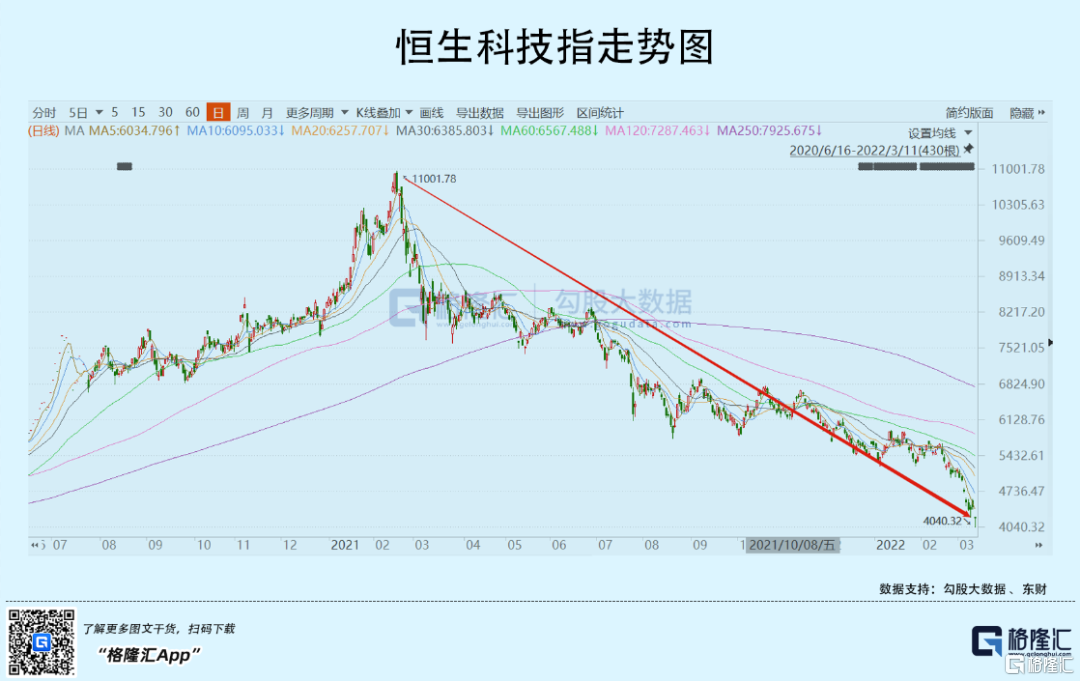

港股整整跌了1年有餘,恆指跌掉1萬點,跌幅高達34%,現價早已經跌破2020年3月危機的時候。恆生科技更甚,跌幅62%,算是全球跌幅最大的主流股指了。

數萬億財富灰飛煙滅,區區一年而已。

01

中丐互伶

隔夜,風雲詭譎。

美股整體小跌,但赴美中概股卻集體迎來了2008年次貸危機以來最嚴重的單日大跌。14家跌超15%,38家跌超10%,115家跌超5%。

如果從去年2月統計至今,50家跌超90%,117家跌超80%,163家跌超70%,216家跌超50%,僅有15家飄紅。期間累計蒸發市值逾1.5萬美元,摺合人民幣將近10萬億元。

這是妥妥的財富收割機,比當年的中石油狠太多。

這一慘幕的時間拐點在2021年2月18日。在這之前,不管是A股細分賽道龍頭,還是港股各行業龍頭,亦或是單獨在美股上市的中概股龍頭均在幾個月時間內暴漲數倍。

而見頂暴跌的時間,卻如此詭異的整齊劃一。

2月18日,牛年開始第一天,中國央行堅決大幅收水,精準狙擊“暴拉權重龍頭大幅推升股指”的神祕力量。此後,A股白馬龍頭紛紛腰斬不止,港股龍頭普遍暴跌60%+,中概股普遍重挫70%+。

這是巧合嗎?

或許並沒有那麼簡單。

2021年12月3日,中概股血流成河,一夜蒸發2587億美元,摺合人民幣1.65萬億元。其中,1家跌超30%,7家跌超20%,87家跌超10%,146家跌超7%,185家跌超5%。那一天,道瓊斯工業指數僅下跌0.17%。

就在前一天(12月2日),美國證券交易委員會(SEC)出台一條新規則,要求在美國證券交易所上市的中國公司必須披露其所有權結構和審計細節,即使信息是來自相關外國司法轄區。所謂新規就是《外國公司問責法案》,要求在美上市企業提供審計底稿給PCAOB。

其實,該法案早於2020年5月21日在美國參議院全票通過。當年12月2日,又獲美眾議院表決通過,後於12月18日經前總統特朗普簽署後生效。很詭異的是,當時市場對於如此重大的法案通過完全視而不見,中概股還在瘋狂飆漲。

昨日晚間(3月10日),該法案又有一個新消息——美證監會將5家中概股列入“預摘牌名單”。這一夜,中概股再度集體蒸發8000億人民幣。

按照邏輯推理,該法案在參眾兩院剛通過的時候,對中概股可謂是暴擊,因為上市地位可能不保,那時股價並沒有跌,還持續大漲。

奇怪的是,SEC把法案重新説一篇,中概一夜蒸發了1.6萬億。如果市場當時還理性的話(正常邏輯演繹),會把退市摘牌的邏輯進行充分定價。然而,昨晚一條問責法案後續消息,再讓整個中概股度瘋狂蒸發8000億財富。

這甚至可以説不是個股本身的問題,而大概率是海外投資者,尤其是嗜血的華爾街資本借政策消息面,集體惡意做空的傑作。

不可否認,中概股這一波70%以上的暴跌,與一些行業增長前景發生變化以致於微觀上公司基本面發生預期惡化密切相關。但應該還有一部分重要的邏輯:外資惡意拉高收割中國的財富(企業管理層大股東、外貿企業賺錢了留在海外投資中概、海外華人、內地散户投資等)。

在中美博弈的大背景下,中概股值多少錢的決定權在外資手裏,且可以把股價打到不可想象的低位,讓多數投資者絕望割肉在地板上。而後,向上留出暴利空間,説不一定他們會精準入場做多。

過去2年在美聯儲大放水之下,港A股(含中概)在218之前總有一種力量快速拉動權重暴漲推動股指暴漲,想要重演2015年的戲碼。然而央媽也屢屢出手,與之博弈。這是看不見的戰場,可能並沒有多少人能夠注意裏面的蛛絲馬跡。

02

引擎熄火

恆生科技指數,主要權重在互聯網,包括快手、騰訊、美團、阿里、小米、京東、網易等。而這些巨頭不少都是港美兩地上市,即中概股。這會有一個傳導鏈:美股中概股暴跌——港股相關中概股跟隨大跌——恆生科技指要死不活。

那麼,恆指大盤呢?

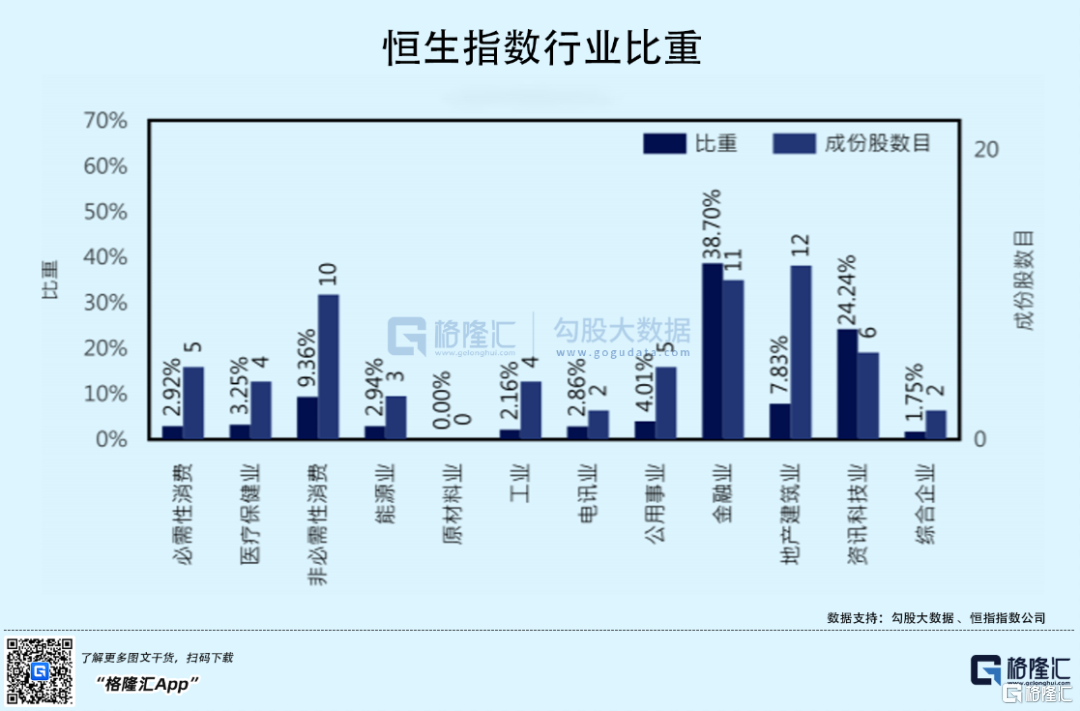

先看恆指行業權重,金融業、資訊科技業、非必需性消費、地產建築業,佔比分別高達38.7%、24.24%、9.36%、7.83%,合計佔比高達80.13%。具體來看,前8大權重股分別為匯豐控股、友邦保險、騰訊、阿里巴巴、美團、建設銀行、香港交易所、中國平安,累計權重佔比為49.35%。而前3大互聯網巨頭迎來了估值迴歸,拖累港股大盤。還有權重比較大的銀行、保險、地產沒有良好的業績增長前景,一路萎靡至今。

此前,拉動恆指大盤上漲的主要行業為互聯網、醫藥醫療以及房地產。但現在這些行業的增長邏輯發生了深刻變化。

去年全年,監管層圍繞“強化反壟斷與防止資本無序擴張”的總原則頻頻出手,涉及外賣、電商、遊戲、收併購等等。加之行業流量見頂(或正在),巨頭們大多已走過生命週期中的“成長期”,之後大方向是低速增長,乃至負增長。反壟斷只是加快了行業投資邏輯的生變。

醫藥醫療一些細分賽道的增長邏輯也已經發生深刻變化。諸如創新藥,一方面,政策要求集採“提速擴面”,國內業績高速增長被打掉了想象力。另一方面,出海去跟歐美醫藥巨頭搶食蛋糕,面臨嚴重的不公平對待風險,出海邏輯不穩固。創新藥只是大醫藥投資的一面鏡子,醫藥改革加速進入深水區,讓醫療迴歸公益屬性。

還有房地產。2020年下半年,一邊給房企設置“三道紅線”,一邊又給銀行設置房地產貸款紅線,形成了真正落實“房住不炒”的長效頂層機制。2021年,政策餘威發力,不少大型房企暴雷,房地產股票集體大幅暴跌至今……

港股曾經的上漲動力引擎全面熄火。

未來港股要走牛,又靠誰呢?

03

抄底港股?

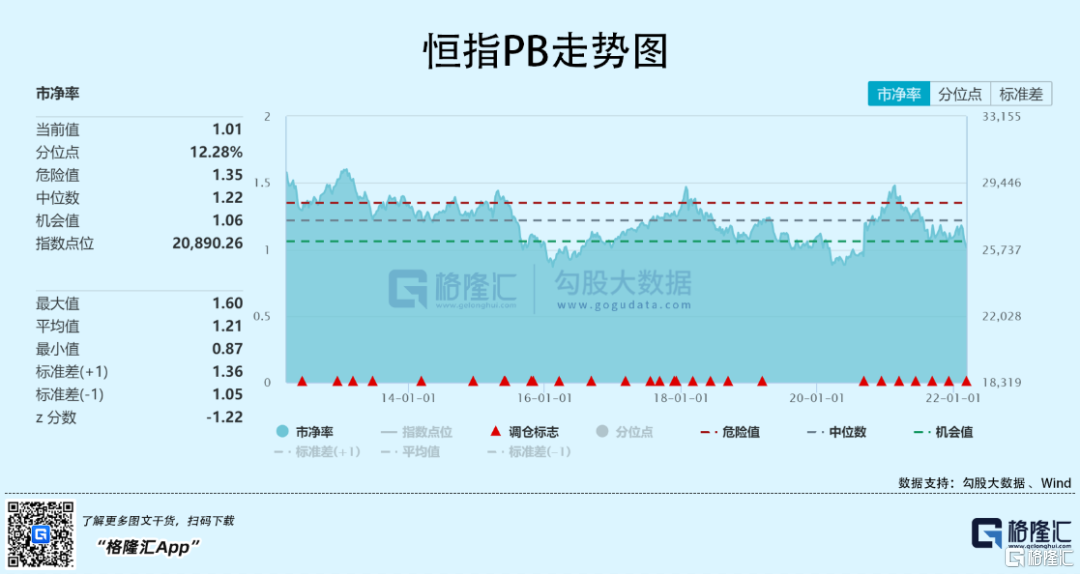

截止最新數據,恆指PB僅僅1.01倍,恆國指PB僅僅0.95倍,分別位於2012年以來的12.8%和24%分位數水平。恆生科技PB也只有2.71倍,位於上市以來最低水平。參考歷史估值角度來看,港股現在的確有吸引力。

但理性吿訴我,低估並不是買入的唯一理由。

接下來的港股,怎麼看?

我們從資金層面來分析。把港股看成一個大資金池,當流入資金比流出資金大的時候,水位必定水漲船高,反之亦然。

在2021年2月之前的4個多月,港股有一波牛氣十足的行情,恆指從2.3萬點飆升至3.1萬點,漲幅高達32%。

那時的增量資金,挺大一部分來源於海外,因為歐美央行瘋狂QE,瘋狂撒錢,資金氾濫溢出到港股市場。其次,在良好行情帶動下,南下資金跨過香江,持續瘋狂流入港股。從交易額也能明顯看出來,那幾個月港股每日成交額高達2000-3000億,熱鬧非凡。自從崩盤之後,成交早已迴歸平常,區區千億水平。

行情是資金推動的,沒有大資金進來,幻想牛市或者大反彈行情其實一點也不現實。

現在,資金供求關係如何?

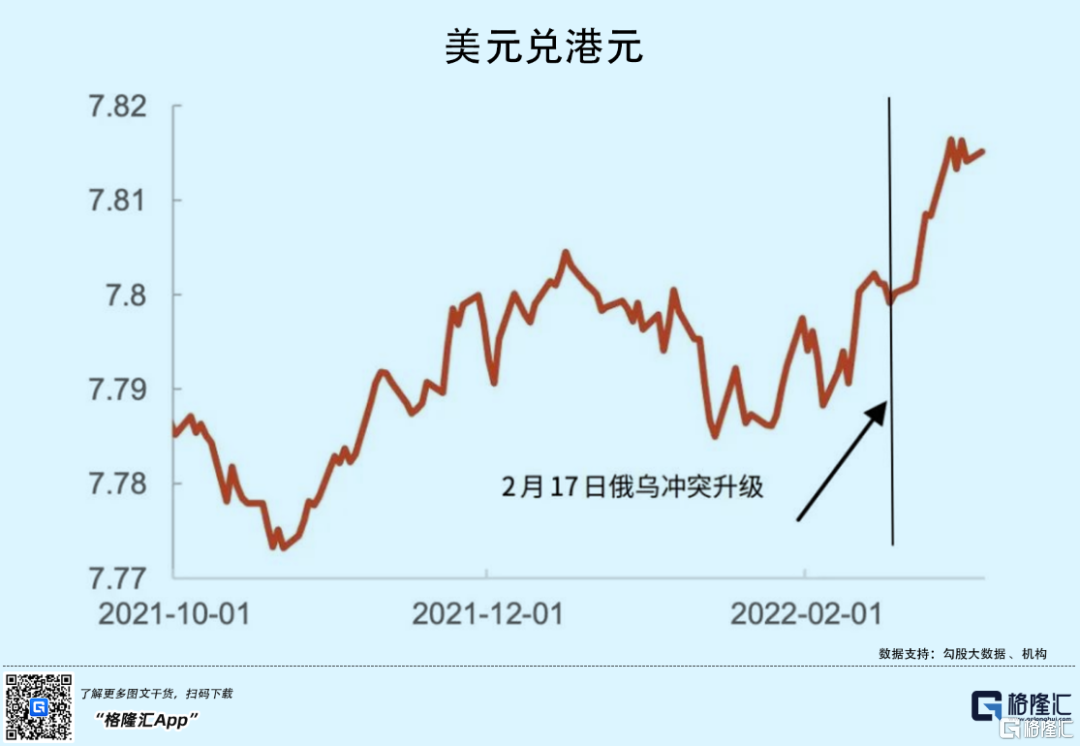

看資金流出端,由於美聯儲今年加息預期非常強,驅趕着全球的美元迴流美國。港元作為美元的影子貨幣,面臨不小的拋壓壓力,當前美元持續走強,港幣持續貶值。外資跑路港股或許才是大勢所趨。

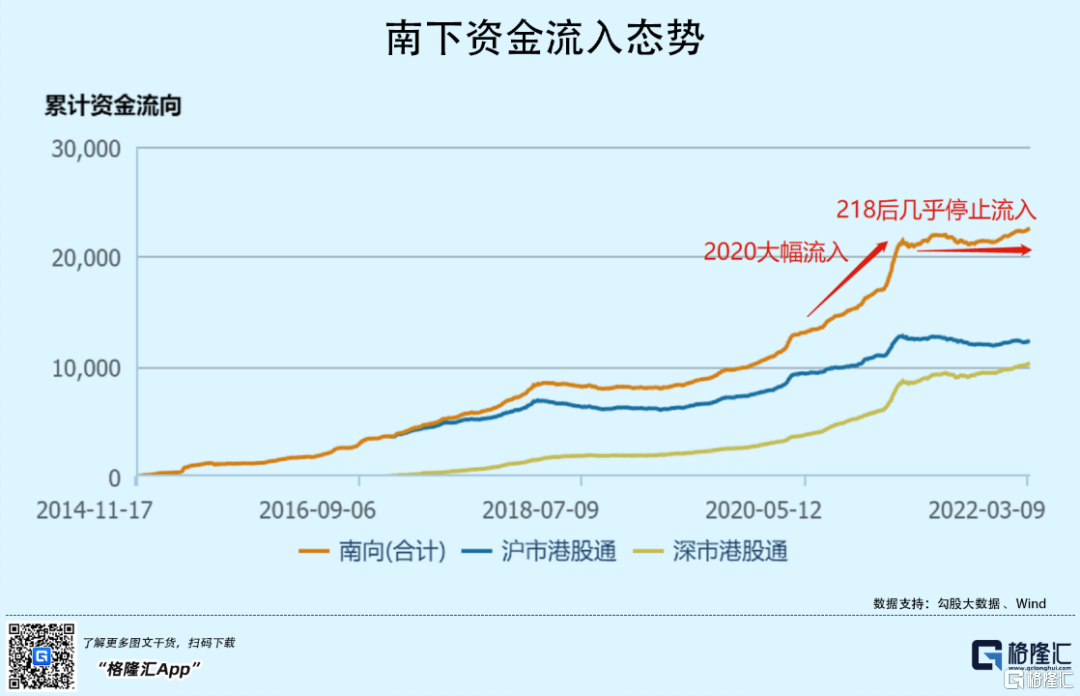

增量資金端,南下偃旗息鼓。218崩盤以來(1年多時間),南下資金區區流入1000多億港元,對於港股大盤杯水車薪。而2020年3月至2021年2月,南下資金在不足1年內大幅流入超過1萬億元。

沒有增量大資金進來,投資者期盼的深跌之後的大反彈恐怕會落空,大幅抄底或許也不是尚佳時候。

其實啊,風高浪急的港股,想要存活下來並穩定盈利,比A股難度高得多。有人總結過港股3條生存法則,我覺得非常好,依此結束今天的推文:記得開倉不是便宜,而是成長優質;不要隨意加倉補倉,等待復活;遇到邏輯崩壞的公司,反彈逃命,勇於止損。