本文來自格隆匯專欄:趙偉宏觀探索,作者:趙偉團隊

報吿要點

近日,金價逼近歷史新高,但聯儲加息行將開啟對實際利率的擾動也在增加投資者的擔憂,如何理解這一矛盾?金價能否再創新高?本文分析,可供參考。

一問:傳統框架下金價由什麼決定?實際利率常用來輔助金價判斷

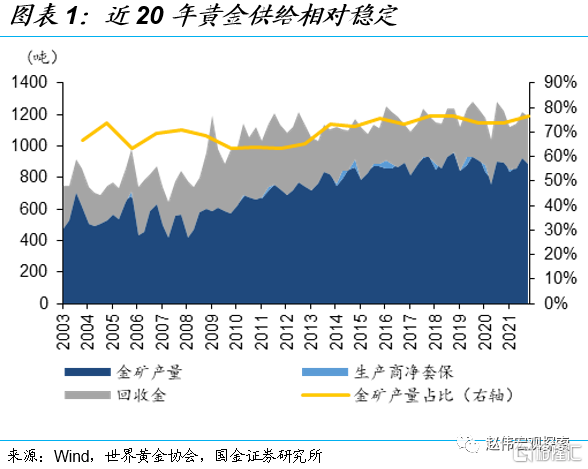

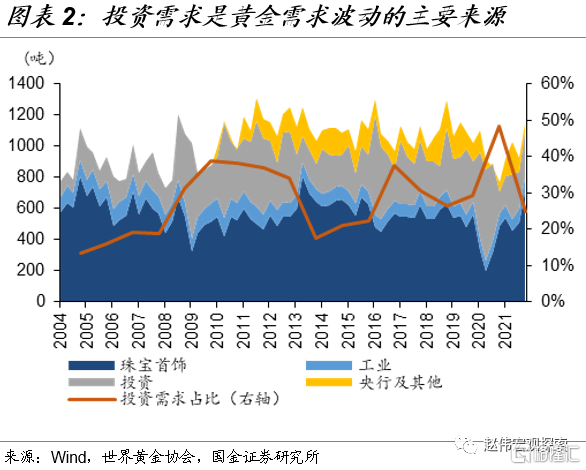

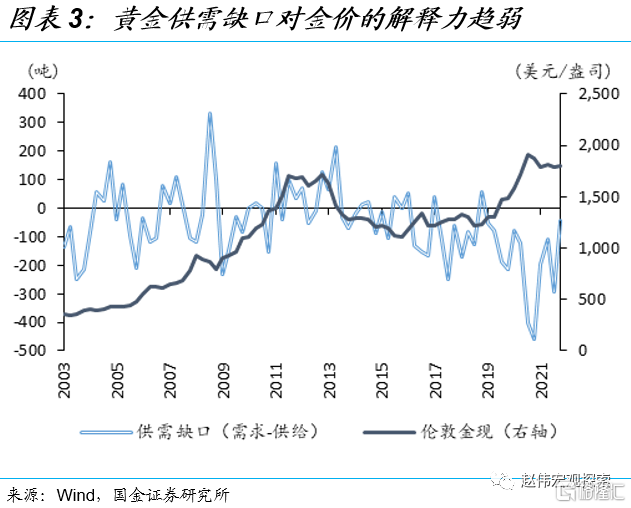

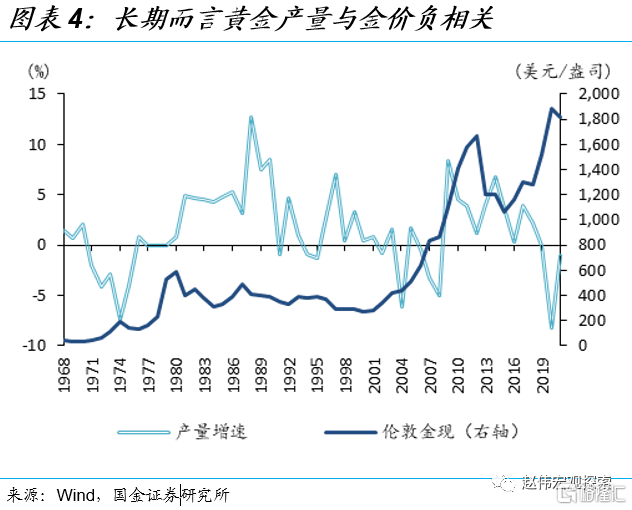

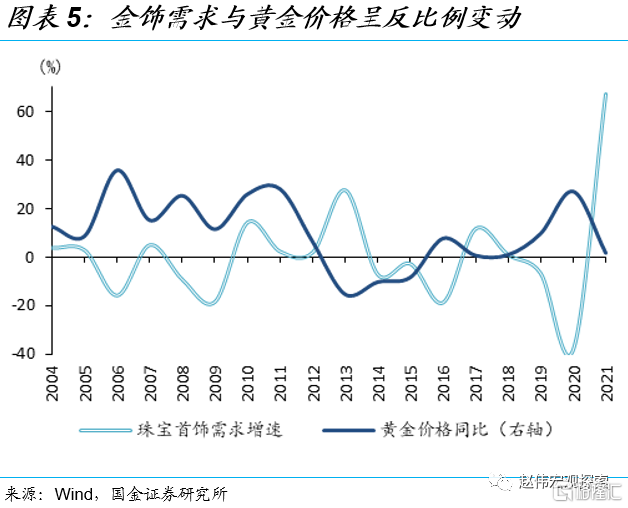

商品視角來看,金價走勢不完全由供求關係決定。2007年以前,黃金需求超7成來自相對穩定的金飾需求,供給因素主導了金價走勢,擴產期間金價趨於穩定或下行。2007年以來,黃金供給趨於穩定,產量增速多在±5%內浮動,黃金飾品等實物需求亦相對穩定,但伴隨着投資需求增加並在20%-50%的需求佔比中大幅波動,傳統供求分析對黃金價格走勢的解釋力弱化。

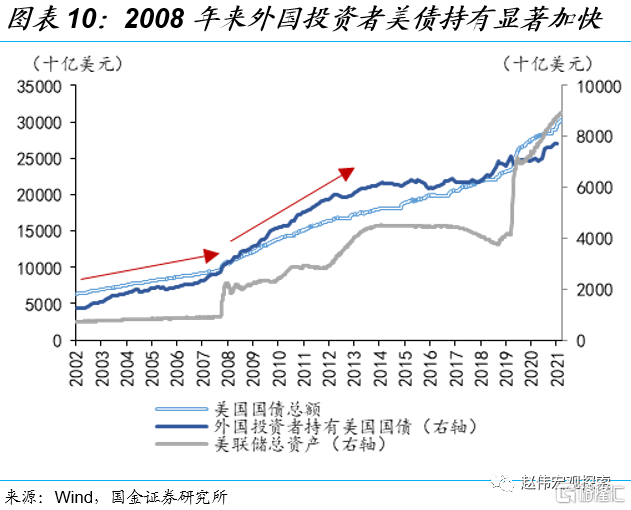

金融視角來看,實際利率是輔助研判金價的重要視角。黃金兼具避險與抗通脹特徵,歷史上VIX飆升或高通脹階段金價多趨於上行,而實際利率同樣體現了這兩類特徵。金融危機後,金價與實際利率的負相關性進一步強化。究其原因,4輪QE激增海外投資者美債配置,美債與黃金的替代效應使得實際利率作為黃金機會成本的特徵愈發顯著,二者間負向關係也得到強化。

二問:為何金價與實際利率背離?加息預期、基本面和資金分流三因素共振

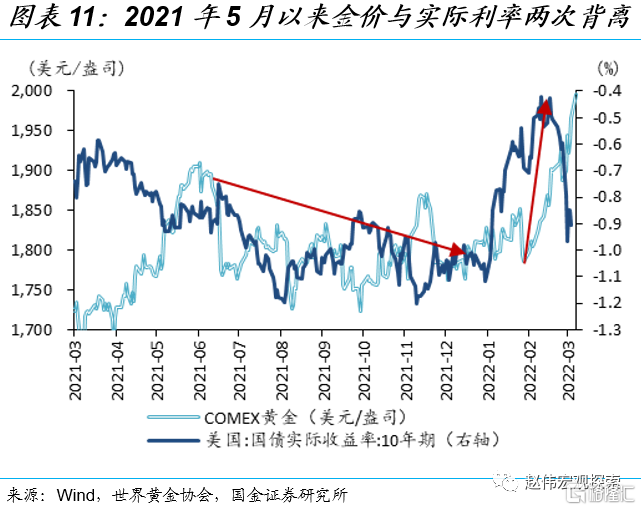

2021年5月以來,金價走勢與美債實際利率顯著背離。第一階段(2021/5/28-2021/12/30)兩者共同回落,美債實際利率下行22bp,金價下跌4.8%;第二階段(2022/1/14-2022/2/16)兩者共同上行,加息預期衝擊下美債實際利率上行23bp,而俄烏局勢升温則推動金價逆勢上漲3.0%。

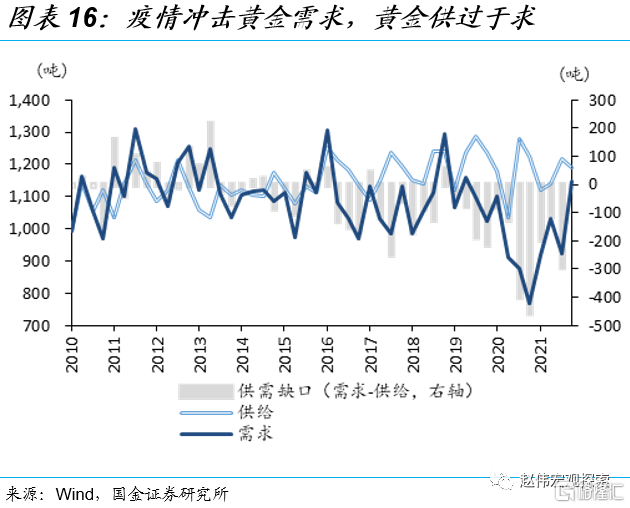

需求擾動、風險資產分流與實際利率反轉擔憂是金價與實際利率去年背離的主要原因。第一,疫情對黃金供給擾動較小,主要衝擊需求側,去年黃金需求較2019年下降323噸。第二,全球大放水下比特幣、美股等風險資產彈性更大,對黃金的配置產生顯著分流。第三,去年以來實際利率長期處於歷史低位,加息預期升温使投資者擔憂實際利率上行,進而壓制黃金價格。

三問:實際利率歷史大底下黃金價格會如何?有望走出歷史新高

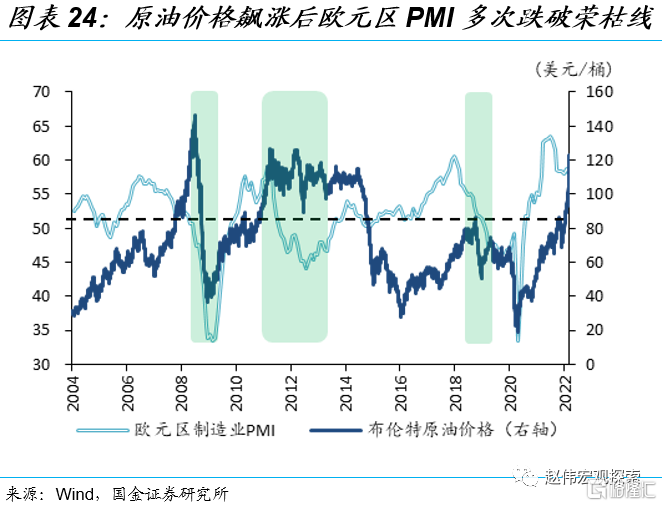

短期來看,俄烏衝突下避險情緒與經濟政策不確定性的上升有利於黃金價格的上漲。近期VIX指數快速升至3月7日的36.45,避險因素顯著支撐金價。另一方面,油價飛漲也在推高海外滯脹風險。2008年、2011年和2018年三次油價飆漲後歐元區製造業PMI均回落至榮枯線以下。滯脹風險將政策推入兩難困境,推高全球經濟與金融市場的不確定性,並進一步支撐金價。

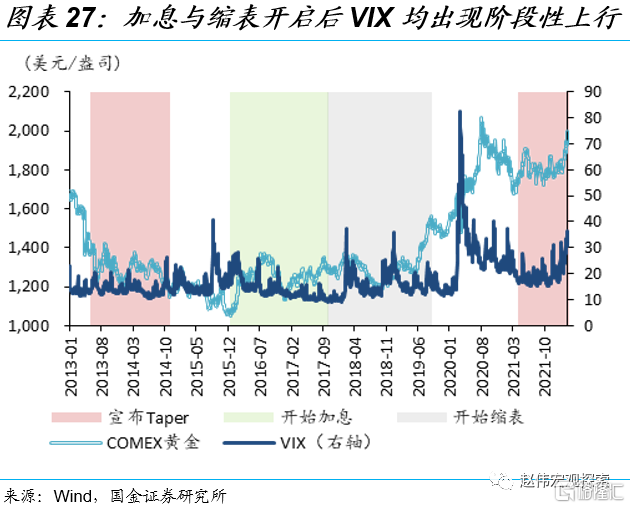

中期而言,疫後伴隨政策正常化加速放大資本市場波動,黃金的配置價值逐步顯現。2013年-2019年政策正常化過程中,加息和縮表的開啟均大幅推升權益市場波動,VIX指數分別於2016年2月和2018年2月升至28.14和37.32,而黃金正是對沖市場波動的最佳配置。年初以來,國內外ETF基金均大幅增加黃金持有量,機構投資者對黃金的資產配置需求已逐漸顯現。

風險提示:美聯儲貨幣政策收緊超預期、全球需求和供應鏈中斷恢復不及預期

近日,金價逼近歷史新高,但加息行將開啟對實際利率的擾動也在增加投資者的擔憂,如何理解這一矛盾?金價能否再創新高?本文分析,可供參考。

一問:傳統框架下金價由什麼決定?實際利率常用來輔助金價判斷

黃金供給與實物需求相對穩定,2007年以來投資需求快速上升,加劇了總需求波動。供給方面,黃金的供給主要來自於礦產提供的增量和舊金熔化再生轉化的存量兩大類,其中金礦產量穩定增長,除2013年外同比增速均在±5%內浮動;兩類供給佔比也相對穩定,金礦產量佔比始終維持在63%-77%之間。需求方面,珠寶飾品是黃金最主要的需求,佔比五成左右,除2020年受疫情影響急劇收縮外,各季度珠寶飾品等實物需求均穩定在500-600噸;但2007年以來,投資需求佔比顯著上升,在20%-50%間大幅波動,是黃金需求波動的主要來源。

從商品視角來看,飾品與投資兩類需求的反向變動平抑了總需求波動,導致供求分析對金價走勢的解釋力弱化。2007年以前,黃金需求超7成源自相對穩定的珠寶首飾,供給因素主導金價走勢。長期而言,黃金的產量增速與金價負相關,擴產期間金價趨於穩定或下行。2007年來,投資趨暖帶來需求影響的提高。然而,一方面,金飾需求表現出較強的價格彈性,黃金的價格上漲會明顯抑制金飾消費;另一方面,投資需求多表現出正反饋特徵,與金價同向變動;兩類需求隨金價的反向變動關係平抑了總需求的波動,弱化了需求分析的有效性。

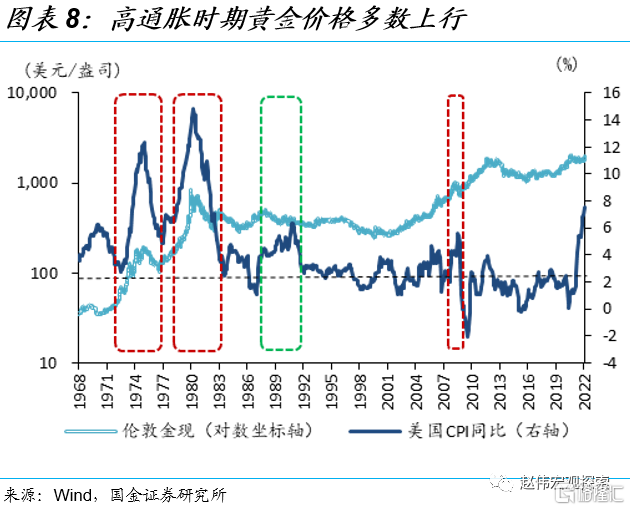

從金融視角來看,黃金兼具避險屬性與抗通脹屬性,兩種屬性對金價走勢的影響均較為顯著。黃金的金融屬性主要表現為避險價值和抗通脹價值。避險屬性方面,數據顯示,2008年、2011年、2016年和2020年4次VIX指數飆升時期黃金價格均隨之上行,同時黃金價格的見頂滯後於VIX指數的回落;抗通脹屬性方面,歷史上高通脹時期黃金價格多數上漲,在20世紀70年代這一相關性尤為顯著,但1987-1991年期間通脹與黃金價格也曾出現過階段性背離。

2008年以來,隨着黃金與美債替代效應的強化,實際利率成為輔助研判金價的重要視角。無論是名義利率下行快於通脹預期的避險效應,還是通脹預期上行快於名義利率的通脹效應,都表現為實際利率的下行,對金價也均起到相應支撐。尤其在2008年來,避險資產間替代效應上升,強化了金價與實際利率的負相關性。金融危機後,聯儲4次QE帶來美元流動性氾濫,離岸美元依託美債迴流的過程激增海外投資者美債配置。此時,“生息資產”美債的實際利率作為 “無息資產”黃金機會成本的特徵愈發顯著,二者間負向關係也得到強化。

二問:為何金價與實際利率背離?需求下滑、資產分流與加息預期

2021年5月以來,金價走勢與美債實際利率開始背離。第一階段兩者共同回落,2021年5月28日至2021年12月30日間,美債實際利率下行22bp至-1.06%,而金價也下跌4.8%;第二階段兩者共同上行,2022年1月14日至2022年2月16日間,美債實際利率上行23bp,而金價逆勢上漲3%。究其原因,第一階段背離受到需求擾動、風險資產分流效應與實際利率反轉擔憂的三方面影響;第二階段背離主要受俄烏局勢影響,避險情緒拉動下黃金價格快速上漲,而實際利率的反映則相對滯後,直至2月17日才開始回落。

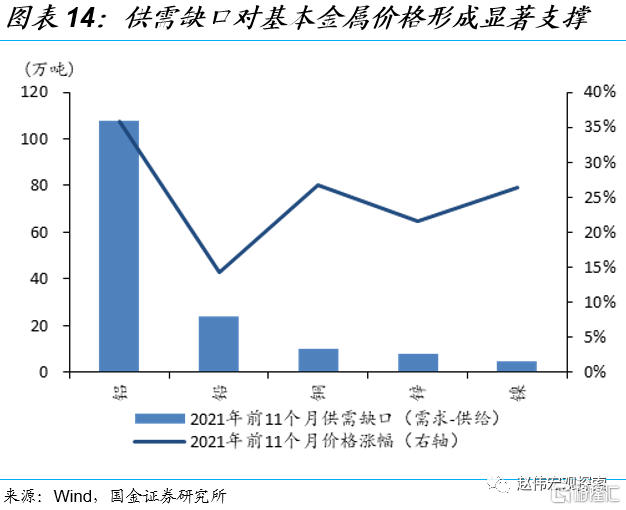

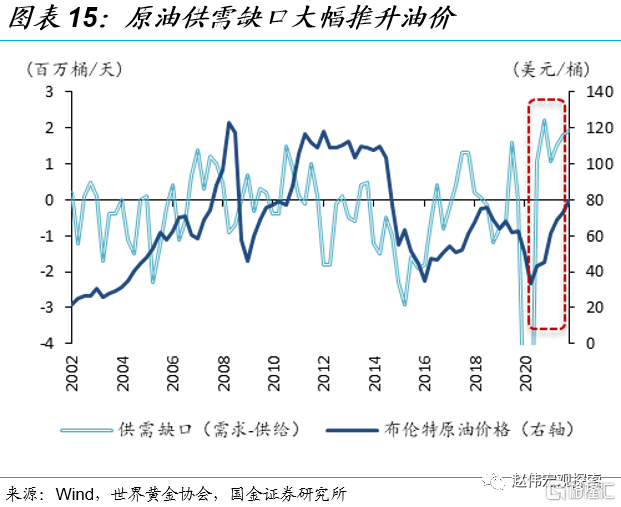

原因一,區別於原油與基本金屬供給擾動導致的供需缺口走闊,需求下滑使黃金供過於求。2021年以中國為代表的生產型經濟體疫情逐步復甦,而主要資源國仍受疫情擾動,供給短缺與需求復甦共振下基本金屬與原油供需缺口顯著拉大。以銅為例,2021年主要銅企產量多數下滑。供需缺口對基本金屬與原油價格形成顯著支撐,鋁、鉛、銅、鋅、鎳在前11個月分別上漲36%、14%、27%、22%和26%,布倫特原油也在近期突破100美元/桶。與之相反,疫情消退前黃金消費需求仍受抑制,相對穩定的供給使黃金供過於求,進而約束金價上行。

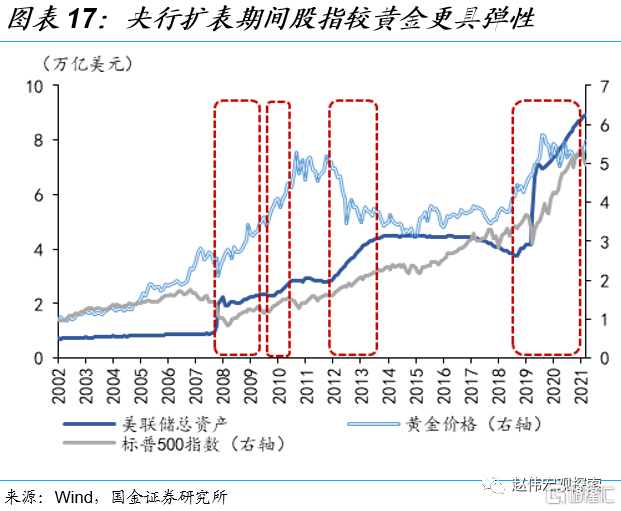

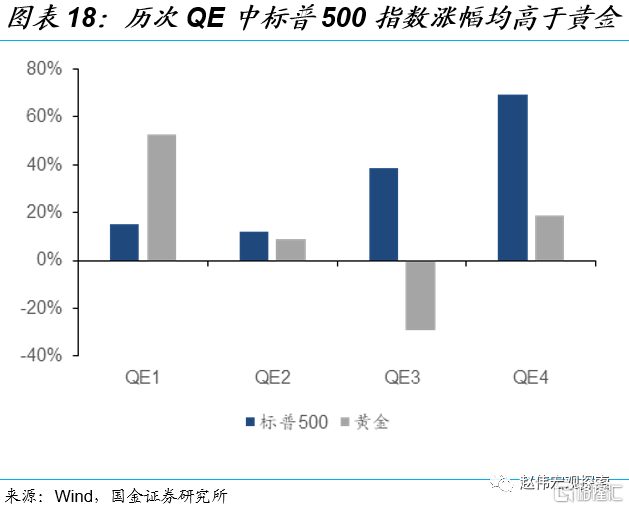

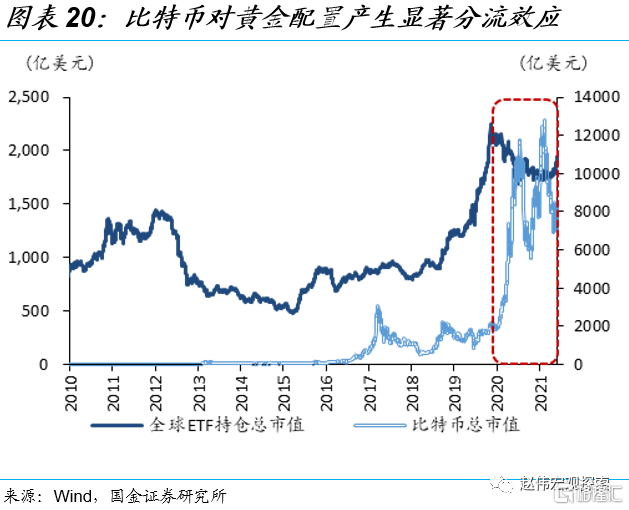

原因二,全球大放水環境下,比特幣、美股等風險資產彈性更大,是更好的投資方向,對黃金的資產配置產生了顯著的分流效應。回顧近4輪量化寬鬆,除政策開啟後股指仍在尋底階段的QE1外,其他三輪中標普500指數分別上漲11.87%、38.48%和69.23%,明顯領漲於黃金的8.82%、-29.04%和18.70%,比特幣更是在此三輪間分別上漲75.7倍、17.5倍和5.4倍。數據顯示,比特幣價格走勢與美日歐央行總資產規模的同比增速正相關,疫情開啟後美日歐再度大幅擴表,比特幣流通市值隨之擴張逾7倍,顯著分流ETF基金的黃金配置。

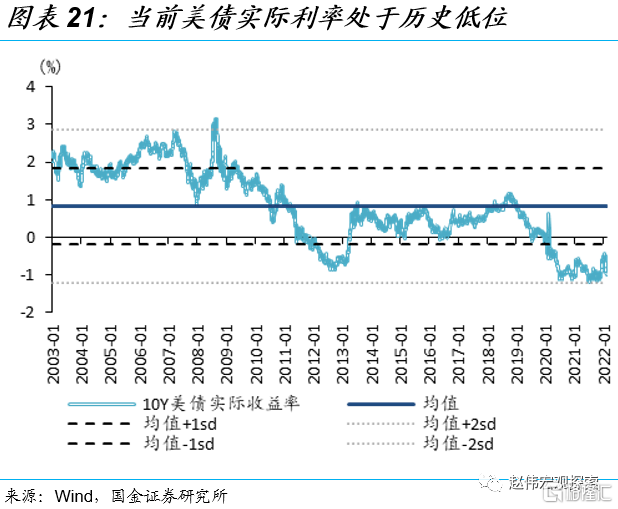

原因三,美國實際利率處於低位引發投資者對於金價中長期反轉的擔憂。2021年10年期美債實際利率在-0.6%至-1.2%間震盪,長期位於歷史低位,並一度創下歷史新低。伴隨着疫後美國經濟的復甦與通脹上行,市場對美聯儲2022年加息預期逐步走強,聯邦基金期貨隱含加息次數由2021年6月4日的0.62次快速上升至2021年12月30日的2.91次。投資者擔憂長期低位運行的實際利率中長期出現反轉,進而對2021年黃金的資產配置需求產生了壓制。

三問:實際利率歷史大底下黃金價格會如何?有望走出歷史新高

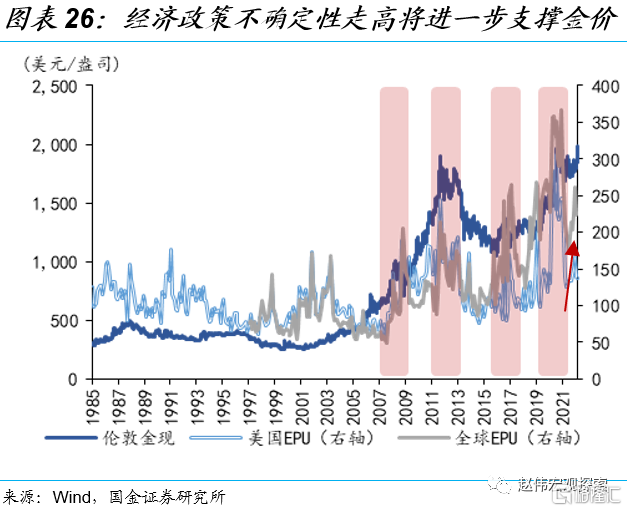

短期來看,俄烏衝突下避險情緒與經濟政策不確定性的上升有利於黃金價格的上漲。俄烏衝突升温以來,VIX指數由1月14日的19.19升至3月7日的36.45,避險因素支撐金價在此期間上漲8.97%。另一方面,近期油價飛漲也在加劇海外滯脹風險。歷史上2008年、2011年和2018年三次油價飆漲後歐元區製造業PMI均回落至榮枯線以下;更長維度來看,美國近20年的4次衰退中有3次都緊隨油價飆升之後。滯脹風險將政策推入兩難困境,從而推升經濟與金融市場不確定性。數據顯示,EPU同樣對金價走勢有顯著支撐。

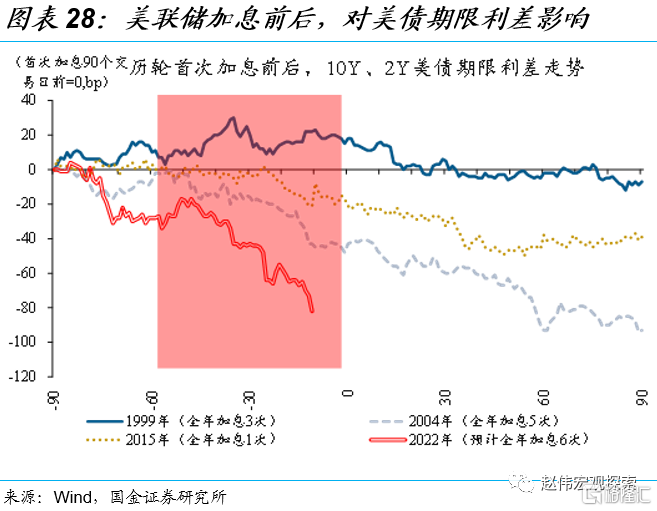

中期來看,伴隨經濟與政策正常化加速,全球資本市場波動率放大,而黃金是對沖波動的絕佳資產。從歷史上來看,經濟政策正常化的加快,往往會加大風險資產波動率。2013年-2019年政策正常化進程中,加息和縮表的開啟均大幅推升市場波動,VIX分別於2016年2月和2018年2月上升至28.14和37.32。另一方面,相較前3輪加息,本輪加息力度比更大,但美債期限利差反而最窄,這反映了市場對於縮表預期的定價仍顯不足,這會進一步加劇資產波動。與之相比,在加息週期開啟後多能繼續維持上行動能的黃金配置價值將進一步凸顯。

年初以來,ETF等機構投資者對黃金的配置偏好逐漸顯現。數據顯示,2022年1-2月,全球ETF基金的資產配置大幅增持黃金,其中,美洲與歐洲的ETF已分別增持76.1噸和23.0噸黃金;國內方面,黃金ETF總持倉從去年12月開始回升,相較11月增持7.4噸。基金方面,全球最大黃金ETF基金SPDR在俄烏衝突開始後持續加倉,自2022年1月18日以來已累計增持60.31噸。

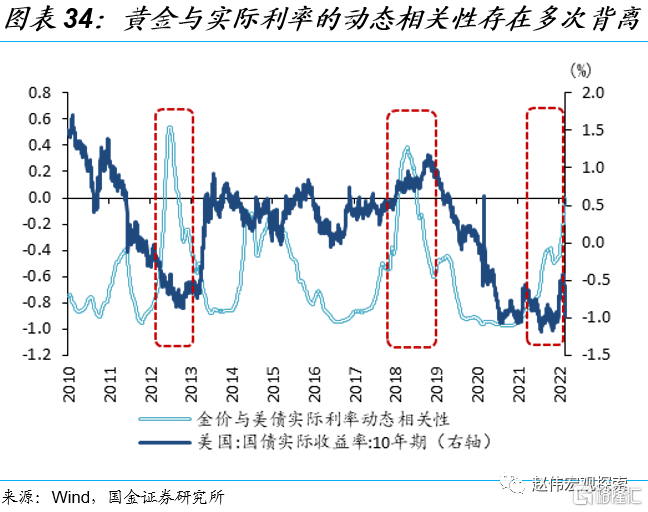

長期來看,目前美債實際利率正處在歷史大底,伴隨政策正常化,實際利率將逐步上行,對金價表現的壓制仍需觀察。2022年1月18日,實際利率曾一度觸及歷史極低值的-1.20%。截至3月8日,10年期美債實際利率為-1.04%,仍處於1.0%的歷史低位。從1999、2004和2015年三輪加息週期來看,加息週期開啟後實際利率將逐步回升,但初期黃金仍在上漲。從動態相關性來看,2012年實際利率歷史低位和2018年實際利率階段性高位時,金價與10年期美債的實際利率也均出現了階段性脱鈎。未來,實際利率上行的影響還有待觀察。

經過研究,我們發現:

(1)金價走勢不完全由供求關係決定,由於黃金的避險與抗通脹屬性均能在美債實際利率上體現,實際利率成為輔助研判金價的重要視角。2008年金融危機後,美債與黃金的替代效應加強,進一步強化金價與實際利率的負相關性。

(2)去年5月以來,金價走勢與美債實際利率顯著背離。第一階段(2021/5/28-2021/12/30)兩者共同回落,主要受需求擾動、風險資產分流與實際利率反轉擔憂三方面因素主導。第二階段(2022/1/14-2022/2/16)兩者共同上行,期間俄烏局勢快速推升金價,而實際利率反應相對滯後,造成了這一階段的背離。

(3)金價仍有上漲空間,有望再創新高。近期,俄烏衝突下避險情緒的上升有利於金價上漲,同時油價推升海外滯脹風險,也將加劇政策不確定性並支撐金價。中期而言,疫後政策正常化加速將放大市場波動,而黃金正是對沖波動的最佳資產,年初以來全球ETF的增持正逐步顯現機構投資者對黃金的配置偏好。

風險提示:

1、美聯儲貨幣政策收緊超預期:全球流動性收緊,資本市場面臨較大的下行壓力。

2、全球需求和供應鏈中斷恢復不及預期:全球滯漲壓力持續較大,需求回落超預期。