本文來自格隆匯專欄作家:廣發宏觀郭磊

報吿摘要

第一,2月CPI同比為0.9%,持平前值;PPI同比為8.8%,較前值回落0.3個點。但從環比看,CPI由0.4%上行至0.6%,PPI由-0.2%上行至0.5%,均有明顯加速。去年10月處於動力煤、豬肉等價格影響下的一輪環比脈衝高峯,後隨着保供穩價等政策落地,11月CPI環比放緩,PPI環比從2%驟然下行至0增長,而今年2月環比斜率的再次站上四個月以來高點,反映了國際能源價格波動等影響下,新一輪脈衝出現。

第二,CPI環比漲幅擴大的0.2個點中,非食品是主要帶動,特別是工業消費品,價格環比由前值的持平轉為上漲0.8%,主要是能源價格上漲帶動,同期汽油、柴油和液化石油氣價格環比分別上漲6.2%、6.7%和1.3%。我們以前曾指出“傢俱器具”是觀測PPI向CPI傳導微觀過程的主要項目,2月家用器具環比上行1.1%,大幅高於前值的-0.2%,且創有該數據以來新高。食品價格環比上漲1.4%,漲幅持平前值,其中豬肉價格跌幅較上月擴大;服務價格是負貢獻,春節假期結束,服務價格環比由前值的上漲0.3%轉為持平。

第三,PPI環比漲幅擴大的0.7個點更顯然主要是原油、有色等國際定價商品價格的帶動。其中石油開採價格環比上漲13.5%,精煉石油產品製造價格環比上漲6.5%,有機化學原料製造價格環比上漲2.9%,有色金屬冶煉和壓延加工業價格環比上漲2.0%。

第四,在輸入型通脹的影響下,目前需要適度提高對國內全年通脹中樞的預期:(1)IPE布油價格2月底尚在100美元以下,3月第一週已至120美元以上;(2)國際糧食價格存在上行趨勢,聯合國穀物價格指數2月大幅上行4.2個點;(3)CRB工業原料2月和3月第一週環比分別為1.1%、1.8%;CRB金屬2月和3月第一週環比分別為1.7%和4.4%。

第五,通脹抬升會通過兩個傳遞路徑對資產端產生影響。其一是它會抬升資產定價的分母。這一點,我們在去年《通脹的長週期特徵及其宏觀基礎》中曾做過詳細闡述。低傳統通脹是過去10年資產定價特徵的基礎前提之一,它導致貼現率預期偏低,資產久期不斷被拉長。那麼一旦低傳統通脹這一前提被打破,結果也會變化。

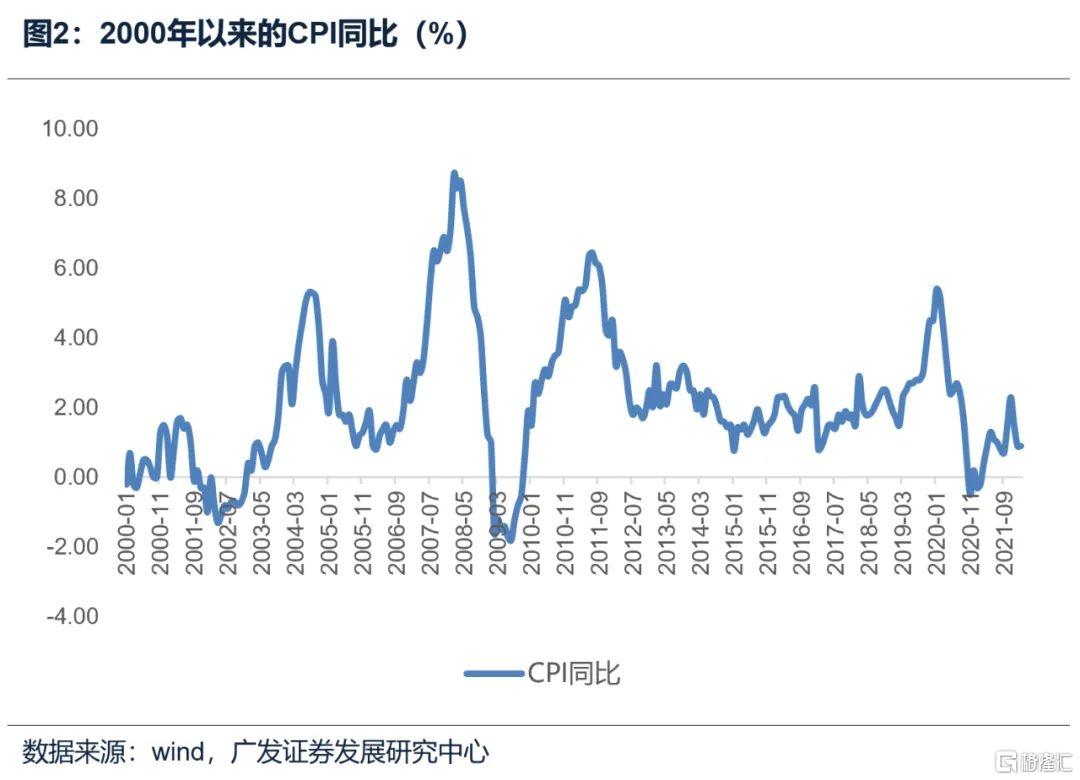

第六,第二個傳遞路徑是通過政策空間。從全年CPI3%的目標來看,短期內國內逆週期政策餘地尚且明顯。1-2月CPI累計只有0.9%。從過去20年三輪比較典型的CPI通脹週期來看,一輪2006年4月-2008年2月,一輪2009年8月-2011年7月,CPI同比上行的月均速率都是0.34個點,2019年3月-2020年1月那一輪月均是0.35個點。我們假設3月1.7%,4-10月按0.34個點的速度逐級勻速遞升,則7月CPI即會破3%,但全年累計也可以控制在2.7%左右,至少上半年(累計1.8%左右)政策空間仍不存在明顯限制。不過但這種假設情形下,下半年單月CPI的偏高還是可能會對政策形成牽制風險。我們回顧本輪政策週期,2021年三季度經濟壓力已明顯偏大,但當時PPI過高(9月10.7%,10月頂點13.5%),貨幣政策主要操作只有季度初降準;10月下旬“保供穩價”的影響形成、內需定價價格快速下修趨勢形成之後,政策空間才呈現出明顯打開的跡象。

第七,政策會如何同時應對穩增長和輸入型通脹?在《俄烏衝突與全球通脹不確定性的上升》中我們講過另一個邏輯。財政的中間變量是基建、新基建、保障房,貨幣的中間變量是房地產、製造業;目前二者空間都存在。如果未來極端情形下貨幣政策的空間受到全球輸入型通脹約束,對應居民和企業加槓桿空間比想象更小;則政策需要更加倚靠財政擴張、倚靠重大項目對投資率的帶動作用。

2月CPI同比為0.9%,持平前值;PPI同比為8.8%,較前值回落0.3個點。但從環比看,CPI由0.4%上行至0.6%,PPI由-0.2%上行至0.5%,均有明顯加速。去年10月處於動力煤、豬肉等價格影響下的一輪環比脈衝高峯,後隨着保供穩價等政策落地,11月CPI環比放緩,PPI環比從2%驟然下行至0增長,而今年2月環比斜率的再次站上四個月以來高點,反映了國際能源價格波動等影響下,新一輪脈衝出現。

CPI過去五個月(2021年10月-2022年2月)的環比分別為0.7%、0.4%、-0.3%、0.4%、0.6%。

PPI過去五個月(2021年10月-2022年2月)的環比分別為2.5%、0、-1.2%、-0.2%、0.5%。

CPI環比漲幅擴大的0.2個點中,非食品是主要帶動,特別是工業消費品,價格環比由前值的持平轉為上漲0.8%,主要是能源價格上漲帶動,同期汽油、柴油和液化石油氣價格環比分別上漲6.2%、6.7%和1.3%。我們以前曾指出“傢俱器具”是觀測PPI向CPI傳導微觀過程的主要項目,2月家用器具環比上行1.1%,大幅高於前值的-0.2%,且創有該數據以來新高。食品價格環比上漲1.4%,漲幅持平前值,其中豬肉價格跌幅較上月擴大;服務價格是負貢獻,春節假期結束,服務價格環比由前值的上漲0.3%轉為持平。

非食品CPI環比為0.4%,高於前值的0.2%[1]。統計局指出主要貢獻是工業消費品,而工業消費品的上漲是受能源價格上漲帶動。

在前期報吿《從家用器具項看工業消費品的調價》中,我們曾指出,CPI中需要特別關注家用器具分項,CPI家用器具的上行反映上游PPI的傳導,比如在鋼材、銅、芯片、液晶面板價格都上升的情況下,家電就會有漲價壓力。可關注這一宏觀現象的微觀過程。

食品CPI環比為1.4%,持平前值。其中豬肉價格環比為-4.6%,降幅大於前值的-2.5%。

PPI環比漲幅擴大的0.7個點更顯然主要是原油、有色等國際定價商品價格的帶動[2]。其中石油開採價格環比上漲13.5%,精煉石油產品製造價格環比上漲6.5%,有機化學原料製造價格環比上漲2.9%,有色金屬冶煉和壓延加工業價格環比上漲2.0%。

相反,保供穩價背景下,內需定價商品基本沒有上行拉動,2月煤炭開採和洗選業、煤炭加工價格環比均下降2.4%。黑色金屬冶煉和壓延加工業價格環比上漲0.7%;非金屬礦物製品業價格環比下降1.0%

在輸入型通脹的影響下,目前需要適度提高對國內全年通脹中樞的預期:(1)IPE布油價格2月底尚在100美元以下,3月第一週已至120美元以上;(2)國際糧食價格存在上行趨勢,聯合國穀物價格指數2月大幅上行4.2個點;(3)CRB工業原料2月和3月第一週環比分別為1.1%、1.8%;CRB金屬2月和3月第一週環比分別為1.7%和4.4%。

IPE布油價格2021年11月-2022年3月(第一週)的期末值分別為69.2、77.8、89.3、98.0、128.0美元/桶。

聯合國穀物價格指數2021年11月-2022年3月分別為141.5、140.5、140.6、144.8。

CRB工業原料2021年11月-2022年3月(第一週)環比分別為-1.1%、1.2%、-0.4%、1.1%、1.8%;

CRB金屬2021年11月-2022年3月(第一週)環比分別為2.0%、2.0%、-0.7%、1.7%、4.4%。

通脹抬升會通過兩個傳遞路徑對資產端產生影響。其一是它會抬升資產定價的分母。這一點,我們在去年《通脹的長週期特徵及其宏觀基礎》中曾做過詳細闡述。低傳統通脹是過去10年資產定價特徵的基礎前提之一,它導致貼現率預期偏低,資產久期不斷被拉長。那麼一旦低傳統通脹這一前提被打破,結果也會變化。

在2021年7月《通脹的長週期特徵及其宏觀基礎》中,我們曾經指出,通脹經驗上每10年一輪週期。未來十年大宗商品和全球通脹的中樞和彈性有可能會面臨一個擴大的過程。一則目前已經不像過去十年那樣存在典型產能過剩;二則全球“碳中和”推進將進一步助推供給收縮;三則製造業將再度佔據產業引領位置,新興製造業也在崛起,這一點不同於過去10年移動互聯網所帶動的輕資產投資週期;四則走出疫情的過程中全球不排除會出現資本開支週期的共振;五則“逆全球化”思潮的出現不利於在比較優勢的原則下降低製造業成本。我們指出,這一點對資產定價將帶來深刻影響。低傳統通脹是過去10年資產定價特徵的基礎前提之一,它導致全球貨幣政策缺少約束,利率單邊低位,資產久期不斷被拉長。一旦前提變化了,結果也會變化。

第二個傳遞路徑是通過政策空間。從全年CPI3%的目標來看,短期內國內逆週期政策餘地尚且明顯。1-2月CPI累計只有0.9%。從過去20年三輪比較典型的CPI通脹週期來看,一輪2006年4月-2008年2月,一輪2009年8月-2011年7月,CPI同比上行的月均速率都是0.34個點,2019年3月-2020年1月那一輪月均是0.35個點。我們假設3月1.7%,4-10月按0.34個點的速度逐級勻速遞升,則7月CPI即會破3%,但全年累計也可以控制在2.7%左右,至少上半年(累計1.8%左右)政策空間仍不存在明顯限制。不過但這種假設情形下,下半年單月CPI的偏高還是可能會對政策形成牽制風險。我們回顧本輪政策週期,2021年三季度經濟壓力已明顯偏大,但當時PPI過高(9月10.7%,10月頂點13.5%),貨幣政策主要操作只有季度初降準;10月下旬“保供穩價”的影響形成、內需定價價格快速下修趨勢形成之後,政策空間才呈現出明顯打開的跡象。

2022年1-2月CPI累計同比為0.9%。考慮到3月豬肉基數下降,油價影響繼續傳遞,同比大概率上升。我們按一致預期的1.7%(WIND口徑)做一個基準,如果後續上行速率按照2006-2008、2009-2011年那兩輪通脹時段的月均上行速率,則CPI在7月可以單月過3%,10月在4%附近。11-12月考慮基數逆轉,我們按同一速率下行遞推。則全年CPI累計同比大致在2.7%左右。

政策會如何同時應對穩增長和輸入型通脹?在《俄烏衝突與全球通脹不確定性的上升》中我們講過另一個邏輯。財政的中間變量是基建、新基建、保障房,貨幣的中間變量是房地產、製造業;目前二者空間都存在。如果未來極端情形下貨幣政策的空間受到全球輸入型通脹約束,對應居民和企業加槓桿空間比想象更小;則政策需要更加倚靠財政擴張、倚靠重大項目對投資率的帶動作用。

2022年財政空間確實存在一個擴張。雖然年度目標赤字率是2.8%,但是通過特定國有金融機構和專營機構依法上繳近年結存的利潤、預算穩定調節基金等兩部分的調入,預算支出規模比去年擴大2萬億元以上。在《如何看政府工作報吿中的財政政策空間》中,我們測算,納入跨年調節項因素後2021年實際廣義赤字率約為6.5%-6.6%;而2022年若將所有專項債額度用於今年,則其實際廣義赤字率有望達到7.6%-7.8%左右,即環比提升1.0至1.3個百分點。3月8日,人民銀行通知指出今年將依法向中央財政上繳結存利潤,總額超過1萬億元,實際上相當於補充説明了“特定國有金融機構和專營機構依法上繳近年結存的利潤”這一部分,這個顯示出在當前時段,政策也是通過儘量保證財政支出來擴大穩增長績效。

核心假設風險:宏觀環境超預期;流動性環境超預期。