本文來自: 策略李立峯與行業配置筆記,作者:李立峯

投資要點

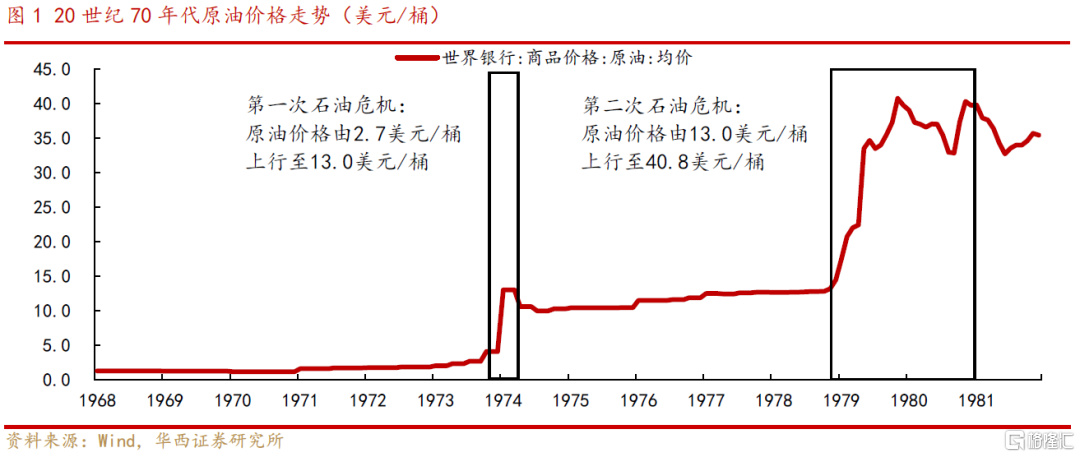

一、70年代兩次石油危機及背後原因。20世紀70年代,原油價格呈現了階梯式上行走勢,由1970年的2.7美元/桶上行至1979年底的40美元/桶,漲幅接近14倍。70年代地緣風險事件導致了兩次石油危機,使得油價出現了兩次脈衝性上漲,分別為:第一次石油危機(1973年10月-1974年3月),源於第四次中東戰爭爆發;第二次石油危機(1978年底-1980年底),源於伊朗的伊斯蘭革命導致的原油生產量大幅下滑,此外石油公司和消費者拼命搶購、囤積行為導致了1979-1980年原油搶購風潮,加劇了油價上行。

二、70年代兩次石油危機直接導致全球商品價格上漲,原油、黃金漲幅居前,美債收益率上行。1973年至1980年的八年間,原油價格上漲超過18倍,黃金、銀價格上漲超7倍,鋁價上漲1.6倍,銅價上漲68%,大豆上漲51%。兩次石油危機加劇了美國經濟的滯漲風險,高通脹下美債收益率上行,1980年底,十年期美債收益率的高點達到了13%以上。控制通脹預期成為當時美聯儲貨幣政策的首要目標,美聯儲採取了諸如收縮貨幣供應量、提高利率水平等緊縮政策,聯邦基金利率一度達到22%的水平。

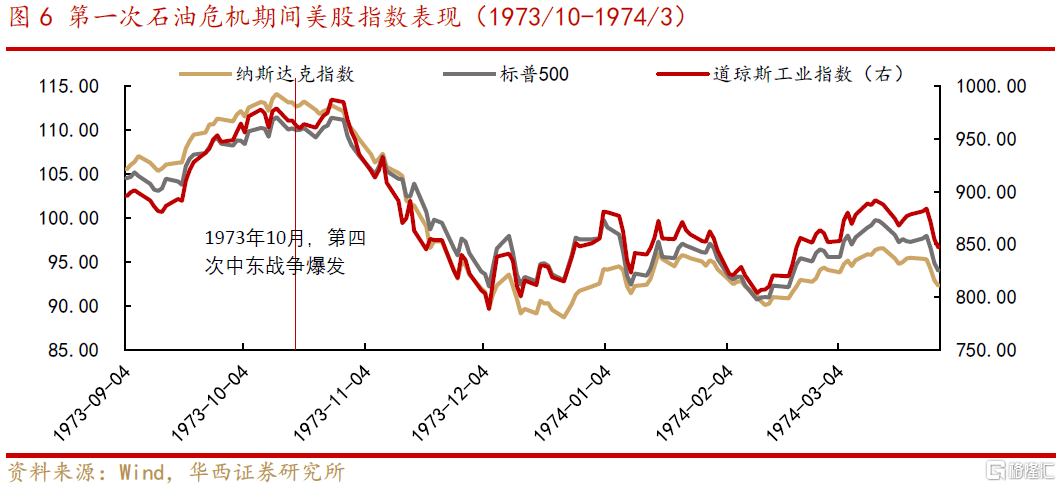

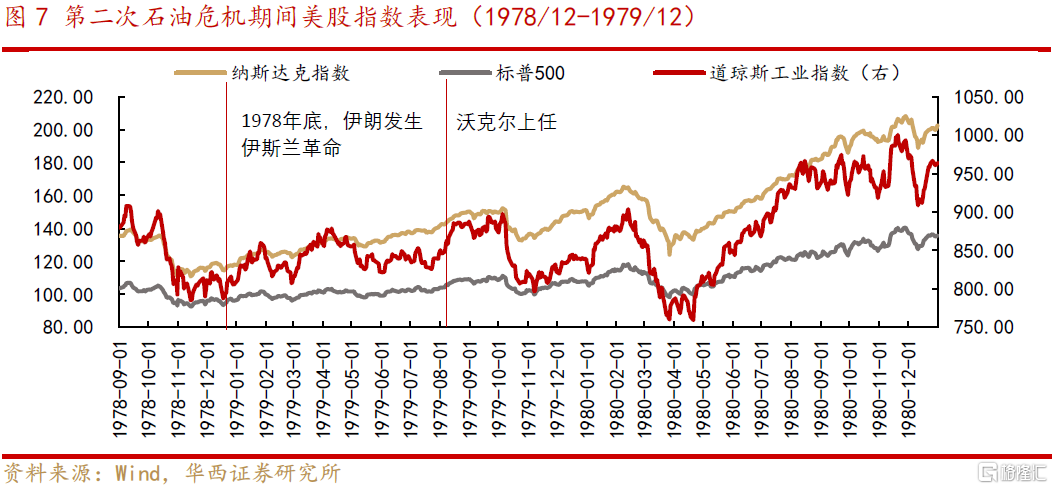

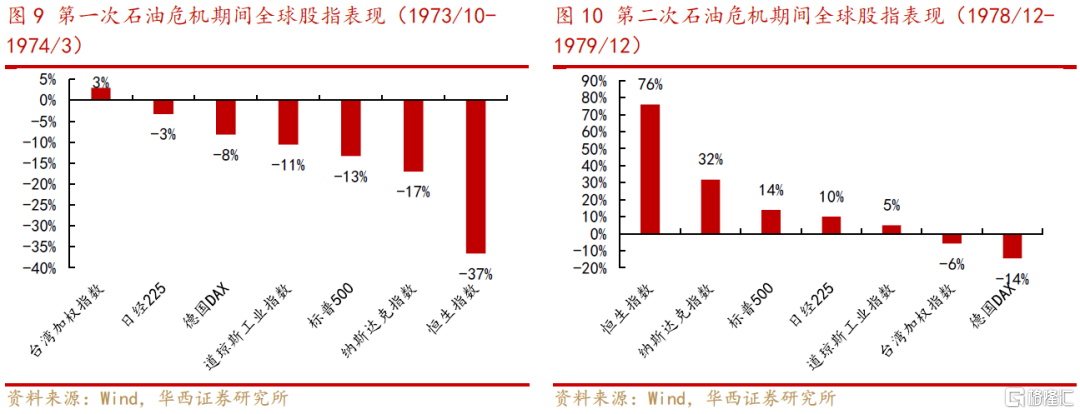

三、能源價格上漲影響市場風險偏好和通脹預期,兩次石油危機美股表現不一。在第一次油價大漲期間,全球股市大幅震盪,美股、美債雙殺,標普500大幅殺估值,而第二次油價大漲期間,美股震盪上行。兩次危機美股表現截然相反,可能有兩方面原因:估值角度看,第一次石油危機發生前標普500估值相對較高,而1978年底,標普500的估值已調整至相對低位;市場情緒方面,沃克爾上台後採取的鷹派貨幣政策緩解了市場的通脹預期,投資者開始相信通脹將會得到緩解,市場預期逐漸回暖。

四、對當前A股的啟示。對於當前全球資本市場而言,地緣衝突是目前影響市場的核心變量,牽扯到大宗商品價格、通脹預期、國際資本流向及聯儲加息幅度。當前市場已基本確定美聯儲將在3月FOMC會議宣佈加息25個基點,若通脹風險持續上升,不排除在後續美聯儲會議上再次出現強加息預期的可能。若原油價格持續上漲,將導致全球通脹預期升温,那麼控制通脹的政策必要性將進一步提升,全球貨幣政策可騰挪的空間會縮小,資金或階段性尋求避險。

■風險提示:地緣風險升級;國內外疫情反覆;經濟增長不及預期;全球黑天鵝事件等。

正文

在俄烏衝突升級的背景下,近期傳統能源價格急漲,布倫特原油期貨、美國WTI 原油一度升至130 美元上方,達到2008 年以來最高。國際油價的持續上漲讓投資者聯想到70 年代原油價格大漲,產生對高通脹的擔憂。此前美國財長耶倫也提到:如有必要,美聯儲將採取行動,以防止1970 年代通脹飆升重演。本文中覆盤了70年代原油價格大漲及大類資產表現,希望能對當前A 股市場投資起到借鑑參考作用。

70 年代兩次石油危機及背後原因

20世紀70年代,原油價格呈現了階梯式上行走勢,由1970年的2.7美元/桶上行至1979年底的40美元/桶,漲幅接近14倍。70年代地緣風險事件導致了兩次石油危機,使得油價出現了兩次脈衝性上漲,分別為:

第一次石油危機:1973年10月-1974年3月。1973年10月6日,第四次中東戰爭爆發。為打擊支持以色列的國家,阿拉伯國家聯合對美國等西方國家進行了石油制裁,包括減產、提價、禁運等手段。直到1974年3月18日,阿拉伯國家發表聲明解除對美國的石油禁運。在第一次石油危機期間,原油價格由危機前的2.7美元/桶上行至13美元/桶。

第二次石油危機:1978年底-1980年底。1978年底,伊朗發生伊斯蘭革命,國內政治經濟動盪。在世界石油需求上升的時期,伊朗原油生產量大幅下滑,1978年底伊朗完全停止石油出口。石油供給驟減使得國際油價飆升,原油市場開始恐慌。1979年3月,伊朗重新開始出口石油,但日產量仍較危機前低200萬桶。石油公司和消費者拼命搶購、囤積行為導致了1979-1980年原油搶購風潮,使得每日石油短缺量達500萬桶,更是加劇了油價上行,因此第二次石油危機在一定程度上也是市場預期的自我實現。

1980年9月,兩伊戰爭爆發,但並未引發新一輪恐慌。一方面,此時世界原油需求趨於下降,其他產油國宣佈增產,另一方面,國際能源機構代表同意動用石油儲備,指導市場參與者不要參與石油競購,石油市場逐步趨於平穩。在第二次石油危機期間,原油價格由1978年11月的13.0美元/桶上行至1979年12月的40美元/桶。

覆盤70年代原油價格大漲時,大類資產表現

覆盤20世紀70年代的地緣事件導致兩次油價大漲,大類資產中:1)商品表現最強,其中原油、黃金漲幅居前;2)兩次石油危機加劇了美國經濟的滯漲風險,高通脹下美債收益率上行,控制通脹預期成為美聯儲貨幣政策的主要目標;3)權益資產回報有限,能源價格上漲影響市場風險偏好和通脹預期,第一次石油危機時市場避險情緒大幅升温,通脹擔憂使得美股、美債雙殺;第二次石油危機由於美股由於估值偏低、市場通脹預期逐漸回落,美股走勢震盪。

2.1.商品:原油、黃金漲幅居前

70年代兩次石油危機直接導致全球商品價格上漲,1973年至1980年的八年間,原油價格上漲超過18倍,黃金、銀價格上漲超7倍,鋁價上漲1.6倍,銅價上漲68%,大豆上漲51%。

原油價格漲幅遠遠超過其他品種,在第一次石油危機期間,油價漲幅達381%,在第二次危機期間漲幅達201%。黃金在大通脹的背景下持續上行。在第一次石油危機期間,黃金漲幅達64%,在第二次危機期間漲幅達121%。此外,銅、鋁、大豆等商品也持續上漲,但漲幅不及原油和黃金。

2.2.債券:高通脹背景下,美債收益率上行

1972年下半年起美國通脹水平持續上行,到1973年10月,美國CPI同比達到了7.8%。中東戰爭爆發導致的原油價格暴漲,加劇了美國通脹水平。1974年2月起,美國CPI同比升至兩位數,到1974年12月,美國CPI同比已升至12.3%的高位,核心CPI同比升至11.1%。

第一次石油危機爆發前,十年期美債收益率在6.86%附近,石油危機爆發後,十年期美債收益率先小幅下行至6.69%,隨後在通脹環境下持續上升,到1974年8月,十年期美債收益率達到了8.16%的高位,相對石油危機前上行130bp。

1978年底第二次石油危機爆發,美國通脹持續惡化,美債收益率震盪攀升。1979年8月6日,沃克爾上任美聯儲主席,遏制通脹成為美聯儲的首要政策目標。美聯儲採用強力緊縮的貨幣政策,收縮貨幣供應量、提高利率水平,聯邦基金利率一度達到22%的水平。美債利率加速上行,到1980年底,十年期美債收益率的高點達到了13%以上。在緊縮貨幣政策之下,美國通脹率開始下行,美國CPI同比增速從1980年3月的14.6%下降至1983年的3%附近。

2.3.股市:兩次石油危機美股表現不一

第一次石油危機發生後,美股立即出現調整。第四次中東戰爭爆發後,1973年10月6日至12月5日,美股大幅殺估值,標普500指數市盈率(TTM)下行12.79%。納斯達克指數、道瓊斯工業指數、標普500指數區間漲跌幅分別達到了-20.71%、-19.37%、-16.39%,“漂亮”50行情也在這一階段結束。

在石油禁運期間(1973年10月至1974年3月),全球主要股指普遍下跌。恆生指數跌幅達37%;美股納斯達克指數、標普500、道瓊斯工業指數分別下跌17%、13%、11%;德國DAX、日經225指數分別下跌8%、3%。

第二次石油危機發生後,美股並未大幅殺跌,而是整體呈現震盪走勢。1978年11月起,受伊朗的伊斯蘭革命影響,伊朗石油出口大幅下滑,但美股表現出了一定的韌性。1978年11月當月,標普500上漲2.7%;1978年12月,標普500繼續上漲1.49%。

第二次石油危機期間(1978年12月至1979年12月),全球主要股指多為上漲。第一次石油危機期間跌幅居前的恆生指數反彈幅度也最高,期間恆生指數上漲76%,美股納斯達克指數、標普500、道瓊斯工業指數分別上漲32%、14%、5%。

第一次石油危機期間美股大幅殺跌,但第二次石油危機發生後美股震盪上行,兩次危機美股表現截然相反。可能有兩方面原因:1)估值角度看,第一次石油危機發生前標普500估值相對較高,而1978年底,標普500的估值已調整至相對低位;2)市場情緒方面,沃克爾上台後採取的鷹派貨幣政策緩解了市場的通脹預期,投資者開始相信通脹將會得到緩解,市場預期逐漸回暖。

對當前A股的啟示

對於當前全球資本市場而言,地緣衝突是目前影響市場的核心變量,牽扯到大宗商品價格、通脹預期、國際資本流向及聯儲加息幅度。當前市場已基本確定美聯儲將在3月FOMC會議宣佈加息25個基點,若通脹風險持續上升,不排除在後續美聯儲會議上再次出現強加息預期的可能。若原油價格持續上漲,將導致全球通脹預期升温,那麼控制通脹的政策必要性將進一步提升,全球貨幣政策可騰挪的空間會縮小,資金或階段性尋求避險。

風險提示

地緣風險升級;國內外疫情反覆;經濟增長不及預期;全球黑天鵝事件等。