餐企如同約好了一般奔向二級市場。

不到一年時間裏,資本市場已傳出八家餐企準備上市:鄉村基、楊國福、和府撈麪、老鄉雞、老孃舅、七欣天、綠茶、撈王。其中鄉村基、七欣天、綠茶、撈王四家公司已向港交所提交招股書。

放在餐飲行業大環境中,這個現象值得玩味:近兩年疫情影響線下業態,餐飲企業擴張受阻、經營困難,這些扎堆上市的餐企狀況如何?還有,此次上市潮中有不少依靠自身現金流擴張的老牌餐企,相比於備受資本青睞的新消費餐企,前者的底氣在哪裏?

從招股書中,我們可以一窺這些餐企的現狀——多數營收增長穩健,實現盈利,連鎖化程度高且非常注重供應鏈能力。它們幾乎都是各個細分餐飲領域的領先者,但在發展中也存在諸多問題。

這些“中堅力量”提供了一個餐飲行業的觀察切面:中國餐飲行業的規模化發展正在走上新的臺階。

規模化能力是核心

這些跑步上市的餐飲企業身處的都是千億甚至萬億市場。

例如,撈王和七欣天的上市被市場稱爲“衝刺中國火鍋第三股”,艾媒諮詢預測,二者所在的火鍋行業市場規模在2024年將達到6413億元。中商產業研究院預測,綠茶所處的休閒餐飲賽道市場規模將於2024年增至7761億元。楊國福麻辣燙所屬的麻辣燙市場規模也已經超過千億。

中式快餐的賽道更大,弗若斯沙利文報告顯示,鄉村基、老孃舅、老鄉雞所屬的中式快餐市場規模在2025年將達到12685億元。

廣闊的市場規模意味着可觀的擴張空間。部分餐飲企業不僅依靠主品牌進行擴張,同時也會開發副牌,形成多品牌矩陣,試圖佔有更多市場。

例如,鄉村基旗下的主要中式快餐品牌包括成立於1996年的鄉村基和成立於2011年的“大米先生”,前者主要分佈於川渝地區,後者除了紮根川渝以外,還擴張到長沙、武漢、上海等地。

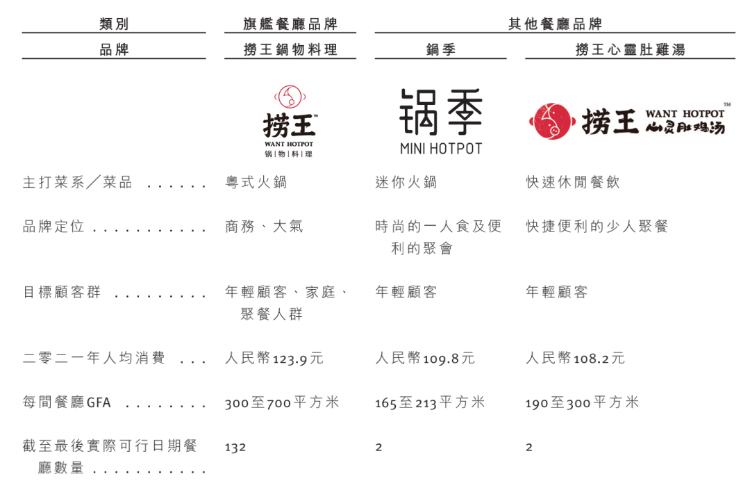

粵式火鍋撈王旗下的餐飲品牌包括主打商務餐飲的撈王鍋物料理、主打一人食概念的鍋季、和快速休閒餐廳撈王心靈肚雞湯。

從各家的招股書來看,與上市餐企海底撈、呷哺呷哺、九毛九等類似,鄉村基、七欣天、撈王和綠茶也通過直營模式進行擴張。儘管這是一種重投入的擴張方式,但這些餐企經過多年穩步擴張,已經形成了較爲龐大的直營餐廳網絡。

鄉村基旗下門店已達1145家,其中,成立十年的大米先生的餐廳數量達到543家;

撈王品牌在中國內地的25個城市開設了135家餐廳;

七欣天在江蘇省內各線城市經營超過100家餐廳,在中國九個省和一個直轄市共48個城市經營256家餐廳;

綠茶餐廳數量爲208間。

不過,這些餐企的規模還不及海底撈、呷哺呷哺——官方網站顯示,海底撈門店超過1500家,呷哺呷哺門店超過1200家。

擁有上百甚至上千家直營餐廳,這些餐企的規模化能力從何而來?

一方面,這些餐企所處的細分品類,比如火鍋、快餐、麻辣燙,都是製作流程易於標準化的品類;更重要的是,基於易於標準化的品類,這些餐企都在發力供應鏈數字化,從而提高經營效率。

例如,鄉村基建立了一體化、端對端的供應鏈體系,並建立物流系統連接供應商到餐廳中的每一步營運流程;七欣天研發的自營綜合供應鏈體系覆蓋原料採購、加工、存儲和上桌環節;撈王設立了中央工廠,通過半自動智能化生產完成各項食材的生產加工,門店員工的工作流程得以簡化。

相比火鍋、中式快餐,綠茶提供的中式休閒餐飲,本身是不容易標準化的品類。不過,綠茶通過第三方食品加工與直接採購的方式相結合,提高業務標準化程度——

綠茶合作的第三方食品加工公司超過120家,不同第三方食品加工公司會爲綠茶提供特定的半加工食品,再由綠茶的廚房員工進行簡單加工即可。例如,負責“麪包誘惑”的兩個食品加工合作夥伴會專門爲綠茶生產麪包;綠茶的招牌菜“綠茶烤雞”,是由合作夥伴提供的預先醃製好的雞,廚房員工將其放入烤箱烘烤一段時間即可上菜。

這種流水線的工作模式讓綠茶減少對高技術廚師的依賴,並把精力傾斜到研發創新菜品、優化食品加工程序上來。同時,綠茶也不必再管理不同地區、數量衆多的供應商,只需管理有限數量的食品加工合作夥伴,管理難度、食品安全及供應鏈風險得以降低,不同地區的餐廳都能提供口味一致的菜品。

業績有喜有憂

幾家即將上市的餐企已具備規模,但這不意味着它們的業績完全向好,更多的其實是喜憂參半。

招股書顯示,撈王、七欣天和綠茶的年營收達到十億的量級,鄉村基的年營收自2019年以來保持在30億元以上。此外,除了綠茶2020年的營收受到疫情影響而同比下降9.6%,其他餐廳近三年的營收一直保持穩步增長。

與餐飲上市公司比較,海底撈的年營收以200億的規模遙遙領先,鄉村基的年營收則與呷哺呷哺、九毛九餐飲相近,後兩者的年營收分別處於30億和20億量級。而撈王、七欣天和綠茶的營收規模相對較小。

在收入構成方面,即將上市的餐企有的收入相對多元。鄉村基、七欣天和綠茶除了佔有比重較大的餐廳(堂食)業務以外,外賣業務的營收佔比也在逐年升高——鄉村基的外賣業務目前佔總營收比例接近40%,七欣天的外賣業務目前佔比超過15%,綠茶外賣業務佔比超過12%。

鄉村基的業務收入來自餐飲品牌鄉村基和大米先生,兩者對鄉村基的營收都有一定貢獻。

而被傳出即將IPO的楊國福麻辣燙,收入更加多元:據投資界,2019年底楊國福曾在採訪中透露,當年公司營收預計將達到13億元,其中加盟費只佔兩成,多數收入來自商貿模塊(如向加盟商銷售調味料、食材、廚房設備、餐廳傢俱等)。

撈王的業務則相對單一。截至2021年6月30日,撈王的餐廳收入佔撈王總營收95.9%。儘管撈王旗下擁有三個品牌,但除了“撈王鍋物料理”品牌以外,其他兩個子品牌分別只有兩家門店,在營收貢獻上微乎其微。

再看上市餐飲企業,海底撈的業務也非常單一,截至2021年6月30日,其餐廳業務的佔比達到96.6%,而且海底撈的絕大多數收入都來自於海底撈餐廳這一個品牌;呷哺呷哺和九毛九餐飲因爲推出兩個及以上的子品牌,營收相對更加多元。

翻檯率方面,鄉村基旗下的快餐品牌大米先生表現突出,在2019年、2020年和2021年前九個月中分別達到3.3、3.4、4.2,疫情幾乎沒有影響到其2020年的翻檯率;而其另一個快餐品牌鄉村基的翻檯率表現一般,各期的翻檯率爲2.8、2.2和2.8。

綠茶的翻檯率在2019年、2020年和2021年上半年分別爲3.34、2.62、3.32,疫情對其的翻檯率影響較大。撈王和七欣天的翻檯率各期分別爲3.0、2.5、2.4,和2.1、2.1、2.2。

翻檯率水平下降,或者持續低迷,也是上市餐飲企業面臨的共同問題。海底撈的翻檯率2021年上半年已經降至3.3;爲九毛九餐飲貢獻了九成利潤的太二酸菜魚在2019年、2020年和2021上半年的翻檯率分別爲4.8、3.8、3.7;呷哺呷哺旗下的兩個品牌,近兩年的翻檯率均未超過3。

翻檯率下降的原因是多重的:門店數量和密度的提升會稀釋客流,疫情也會導致消費不確定性。翻檯率降低,意味着餐企的利率可能受到影響。

淨利率方面,2019年至2021年期間,鄉村基和綠茶僅在2020年因疫情出現虧損,淨虧損率分別爲-0.1%和-3.52%,撈王和七欣天則一直保持盈利。值得注意的是,七欣天在2019年至2021年前九個月的淨利率分別爲6.30%、12.10%和17.50%,實現大幅增長;但鄉村基、綠茶、撈王的淨利率一直在10%以內,增長幅度小。

對比上市餐飲企業海底撈、呷哺呷哺、九毛九餐飲,這三家公司在2019年至2021年間的淨利率同樣在10%以內,呷哺呷哺在2020年受到疫情影響也出現虧損。也就是說,鄉村基、綠茶、撈王的淨利率水平大體與已上市的幾家頭部餐企相當,七欣天的淨利率明顯高得更多。

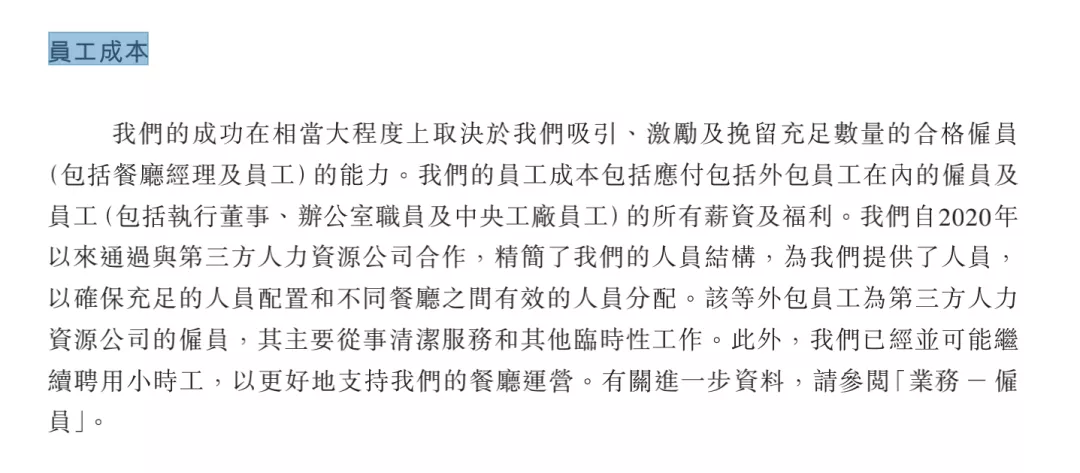

招股書解釋了原因。七欣天的高利率與其壓縮員工成本密切相關,公司自2020年將清潔服務和其他臨時性工作外包至第三方人力資源公司,公司僱員從2019年的4707名縮減至1713名、員工成本收入佔比從23.9%下降至18.3%。截至2021年9月末,公司僱員共有1834名,員工成本佔比降至17.2%。

分析財報與招股書數據可以看出,無論是即將上市、還是已經上市的餐企,它們的財務和業務指標都存在一些問題。即使是有較大規模的餐企,發展之路也不好走。

唯一確定的路

餐飲企業上市潮,是國內餐飲行業發展新階段的折射。

至今,中國雖然美食種類繁多,但餐飲行業資本化程度仍然遠遠落後於發達國家。據泰合資本統計,截至2021年5月,擁有14億人口的中國,只有15家餐飲上市企業。但3.3億人口的美國,上市餐企達到50家,擁有1.3億人口的日本,上市餐企有97家。

國內餐飲企業上市公司少,意味着整體規模化程度也不高。險峯創統計的數據顯示,2019年全球主要國家餐飲集中度最高的是美國61%,第二是日本53%,而中國的餐飲集中度僅有17%。

上市之於餐飲企業的價值在於獲得融資,這不僅能夠爲餐飲企業補充彈藥,更長遠的是能夠幫助餐企發展供應鏈、提高數字化程度,進而進一步擴大規模。但國內餐企曾經習慣於依靠現金流進行擴張,並未重視資本的價值。西貝莜麪村CEO賈國龍曾經的豪言或許是很多餐飲人態度的寫照:“西貝不差錢,永遠也不準備上市。”

但在2020年疫情重創線下業態之後,餐飲行業對資本的認知改變了。賈國龍在2020年底表示,通過疫情,西貝認識到了資本的實力和力量,“所以我改口了,如果有合適的時機,我們會選擇資本投資西貝。”

2021年下旬至今的這一波餐企上市潮背後,一些具備規模的餐企也正在轉變思路,通過接納資本,它們將會在擴張方面擁有更多籌碼。

不過,二級市場上餐飲企業的表現並不樂觀,自2021年2月以來,餐飲企業股價普遍下跌,港股上市的海底撈、呷哺呷哺市值蒸發75%,九毛九餐飲市值腰斬,百勝中國市值也蒸發了130多億元。

二級市場的擔憂,是因爲餐飲行業自身發展存在瓶頸:線下業態是餐企的根基,但基於線下的擴張成本高,有邊界。特別是,除了傳出上市的楊國福麻辣燙是加盟模式以外,其他多數即將上市的餐企都是純直營模式,這雖然能確保餐企對各個門店的控制,但這也意味着它們需要更重的成本投入、更謹慎的經營決策,並面臨更大的風險。

海底撈CEO曾在2020年時表達過餐飲行業所面對的瓶頸:“餐飲行業是傳統行業,有邊界,不像互聯網企業業務範圍越大,成本越低。所有餐飲企業面臨的困難,我們同樣面臨;所有餐飲企業不能解決的問題,我們依然沒有解決。”

在2020年大規模擴張之後,海底撈又在2021年11月宣佈將於2021年12月31日前逐步關停300家左右經營未達預期門店。閉店潮背後,海底撈的淨利潤、翻檯率等關鍵數據指標不斷下滑,經營陷入瓶頸。

規模更小、抗風險能力更弱的餐企,可能會面臨更多困難。

餐飲企業上市潮背後,中國餐飲行業拐點已至。擁抱資本,能夠助推餐企更上一層,但這個行業沒有捷徑可走,只有加碼供應鏈、提高標準化程度,餐企才能實現規模化;而在擴張的過程中,依賴線下業態的餐企,永遠都面臨着風險。