本文來自格隆匯專欄:任澤平

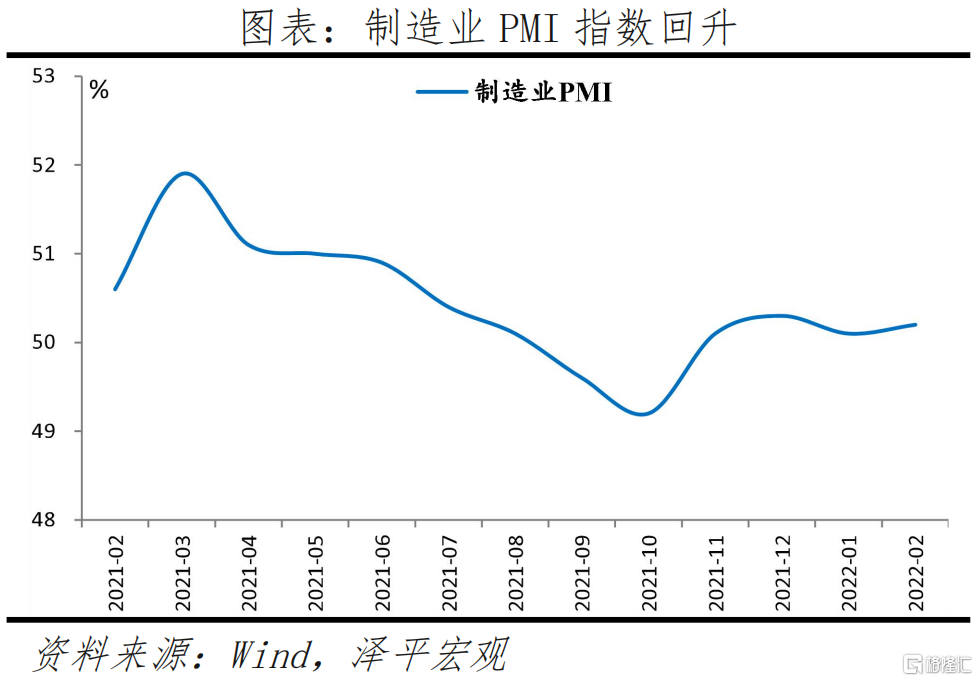

2月製造業PMI為50.2%,前值50.1%。非製造業商務活動指數為51.6%,前值51.1%。

一、穩增長效果初現但基礎不牢,全球通脹可能超預期

2月經濟指標出現新變化,社融、新訂單、基建等先行指標邊際改善,穩增長效果初現,但房地產、小微企業、就業等仍嚴峻,表明經濟基礎不牢、仍需政策發力。

值得重視的是物價數據大幅上升,全球通脹可能超預期。通脹來了買什麼?通脹受益的資產(詳見澤平宏觀會員精品研報《長期抗通脹的三大硬通貨》)。

2022年是經濟週期運行從衰退走向復甦的關鍵時點,五大關鍵詞:雙週期、穩增長、寬貨幣、新基建和軟着陸。

2月PMI數據反映以下經濟特點和趨勢:

1、生產放緩,需求訂單回到擴張區間。生產指數為50.4%,比上月下降0.5個百分點;新訂單指數為50.7%,比上月上升1.4個百分點,重回擴張區間,關注其可持續性。新出口訂單49.0%,比上個月加快0.6個百分點,但連續10個月位於臨界值以下。

2、建築業預期轉好,穩增長效果初現。建築業商務活動指數上升2.2個百分點至57.6%;新訂單指數和業務活動預期指數分別為55.1%和66.0%,需求和預期向好。專項債適度超前,財政部提前下達2022年新增專項債務限額1.46萬億元;其中,1月新增專項債發行4844億元(佔33.2%)。

3、房地產市場依舊低迷,服務業緩慢恢復。2月30大中城市商品房銷售套數和麪積同比分別為-29.0%和-28.0%,環比-34.3%和-36.5%。服務業商務活動指數50.5%,比上月小幅上升0.2個百分點。

4、值得重視的是,物價大幅上升,全球通脹可能超預期,主因美歐貨幣超發滯後效應、供求缺口、地緣政治等多重因素疊加,而非需求復甦和經濟繁榮,可能出現部分類似上世界70-80年代的全球滯脹現象。

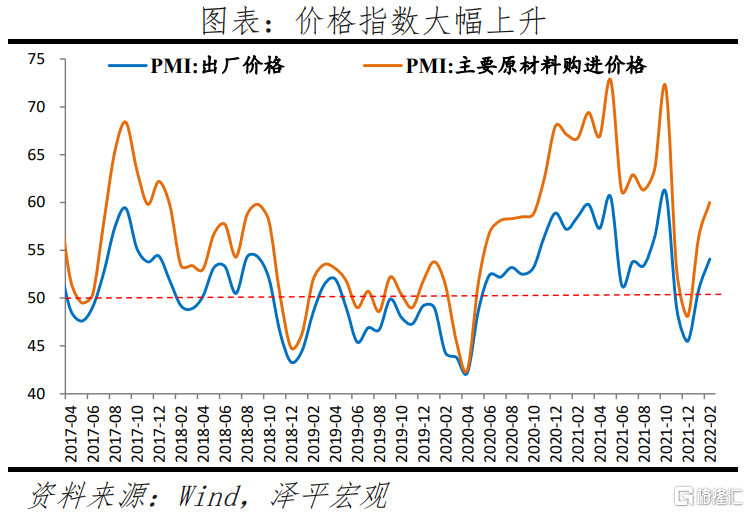

2月主要原材料購進價格指數和出廠價格指數分別為60.0%和54.1%,比上月大幅上升3.6和3.2個百分點。近期原油、天然氣價格大幅飆升。

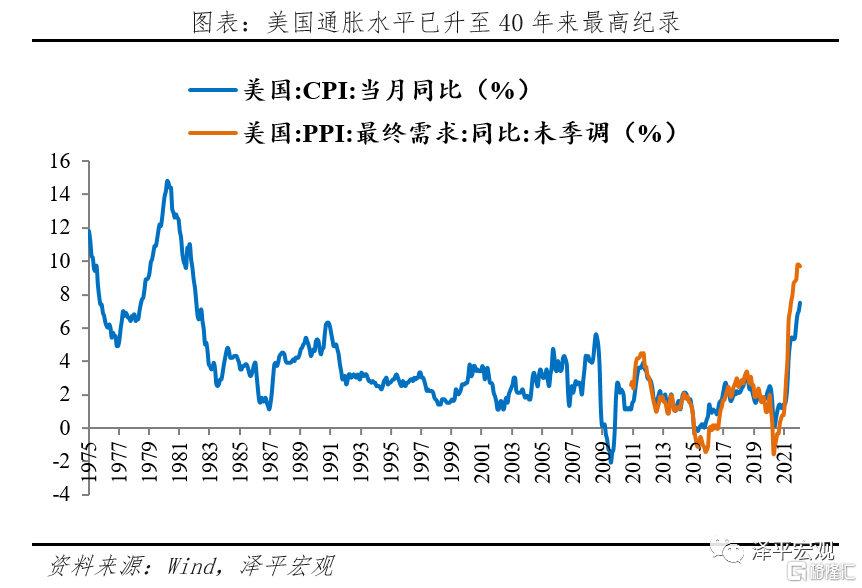

1月,美國CPI同比7.5%,創40年新高,PPI同比增長9.7%,大超市場預期。1月,英國CPI同比達5.5%,創30年新高;德國CPI、PPI同比分別達4.9%、25%。

5、新經濟呈現亮點。高技術製造業、裝備製造業PMI分別為53.1%和51.4%,高於上月1.2和1.1個百分點,疫情以來持續逆勢擴張;消費品行業PMI為51.8%,高於上月1.6個百分點,主因節日拉動消費;高耗能行業PMI為48.3%,低於上月1.4個百分點。

6、生產經營活動預期指數為58.7%,繼續上升,達近期高點。其中,有色金屬冶煉及壓延加工、汽車、電氣機械器材等行業連續兩個月位於60.0%以上高位景氣區間。

7、就業壓力值得重視。製造業和非製造業從業人員指數為49.2%和48.0%,較上月上升0.3和1.1個百分點,但仍位於臨界值以下。

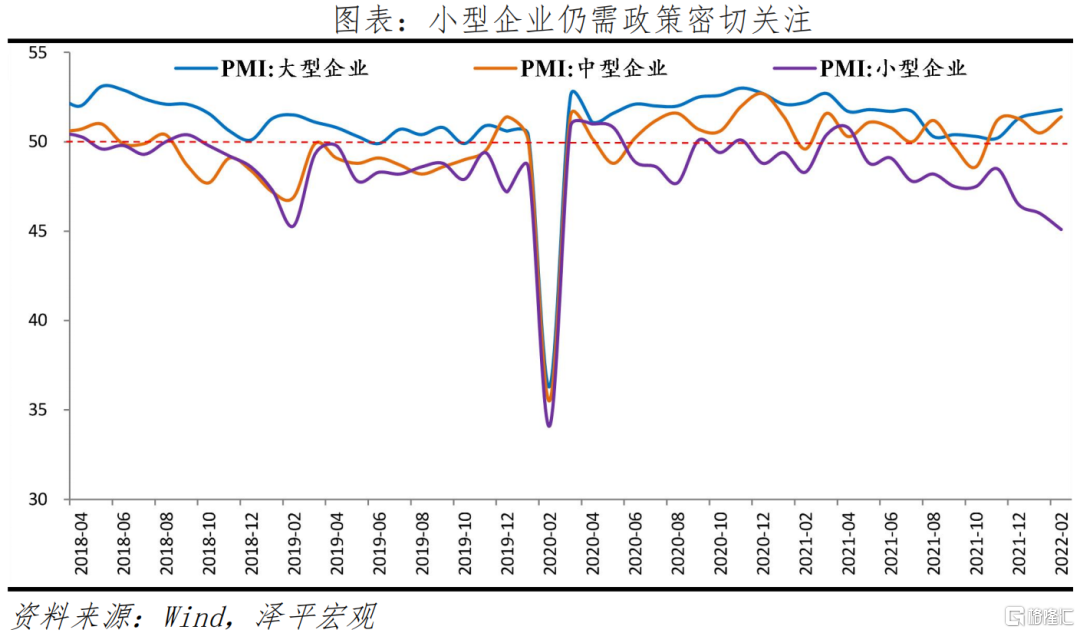

8、小企業經營仍困難。2月大、中、小型企業PMI分別為51.8%、51.4%和45.1%,較上月變動0.2、0.9和-0.9個百分點;其中,小企業多項指標收縮。

9、2022年是從衰退轉向復甦的關鍵時點,主要拉動力量來自政府專項債前置拉動基建尤其新基建投資回升、貨幣政策轉向寬鬆拉動房地產軟着陸尤其國有房企率先受益、新能源數字經濟新動能逆勢高速增長、保障房建設、減税降費支持中小企業等。

2022年五大關鍵詞是,雙週期、穩增長、寬貨幣、新基建和軟着陸。世界經濟的關鍵詞是中美雙週期,中國宏觀政策的關鍵詞是穩增長和寬貨幣,新經濟的核心是新基建,老經濟的核心是房地產軟着陸。

二、未來資產配置的主要邏輯:穩增長和全球通脹

股市:根據經濟週期、投資時鐘、DDM模型和“股市是貨幣的晴雨表”分析框架,2022年股市的主要機會來自:(參見澤平宏觀會員精品研報《全球通脹可能超預期:買什麼抗通脹?》,下同)。

房地產:按照“房地產長期看人口、中期看土地、短期看金融”分析框架,2022年房地產市場的主要走勢是:

商品:2022年的主要走勢是:

匯率:2022年的主要走勢是:

債市:2022年的主要走勢是:

三、全球通脹可能超預期

全球通脹可能超預期,存在世界經濟滯脹風險,主因貨幣超發滯後效應、供求缺口、地緣政治等多重因素疊加,而非需求復甦和經濟繁榮。

1月,美國CPI同比7.5%,創40年新高, PPI同比增長9.7%,大超市場預期。1月,英國CPI同比達5.5%,創30年新高;德國CPI、PPI同比分別達4.9%、25%。

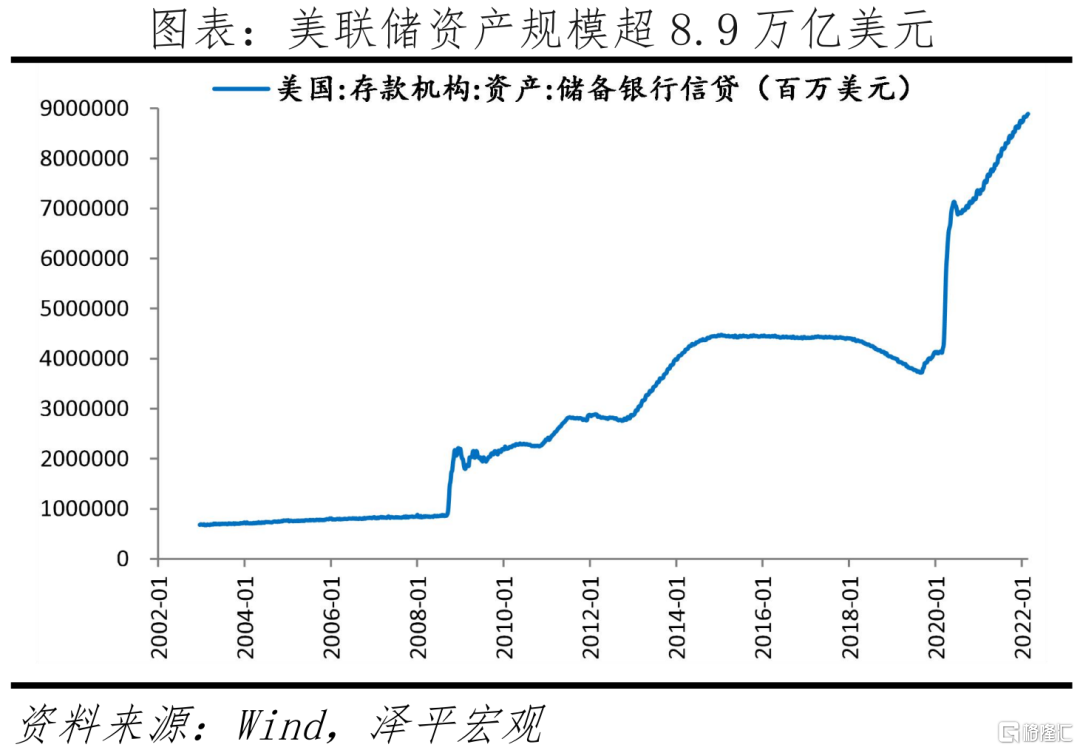

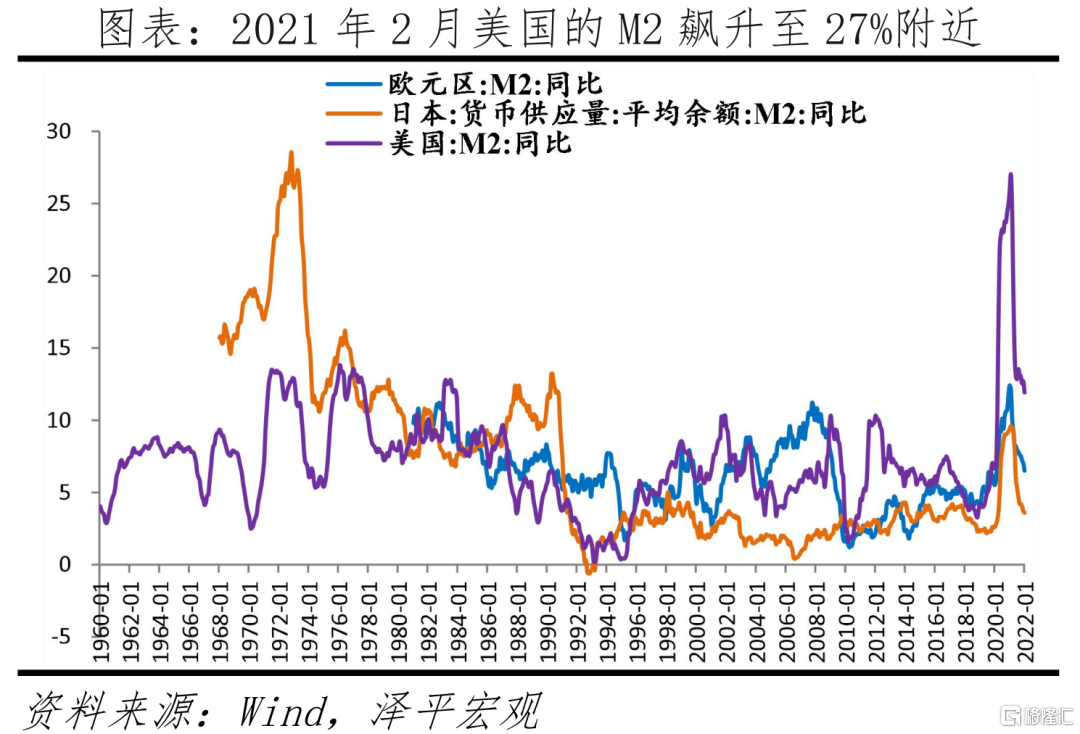

1、過去兩年美歐貨幣大量超發的滯後效應顯現。疫情以來,為對沖經濟下行,美歐等經濟體向全球釋放大量的流動性。2021年2月美國的M2飆升至27%,遠高於2008年金融危機時期的10%,以及7、80年代石油危機時期的13%;2022年2月美聯儲資產規模超8.9萬億美元。引發資產價格大漲,2020年至今,道瓊斯工業、納斯達克指數最大漲幅分別103%和144%。

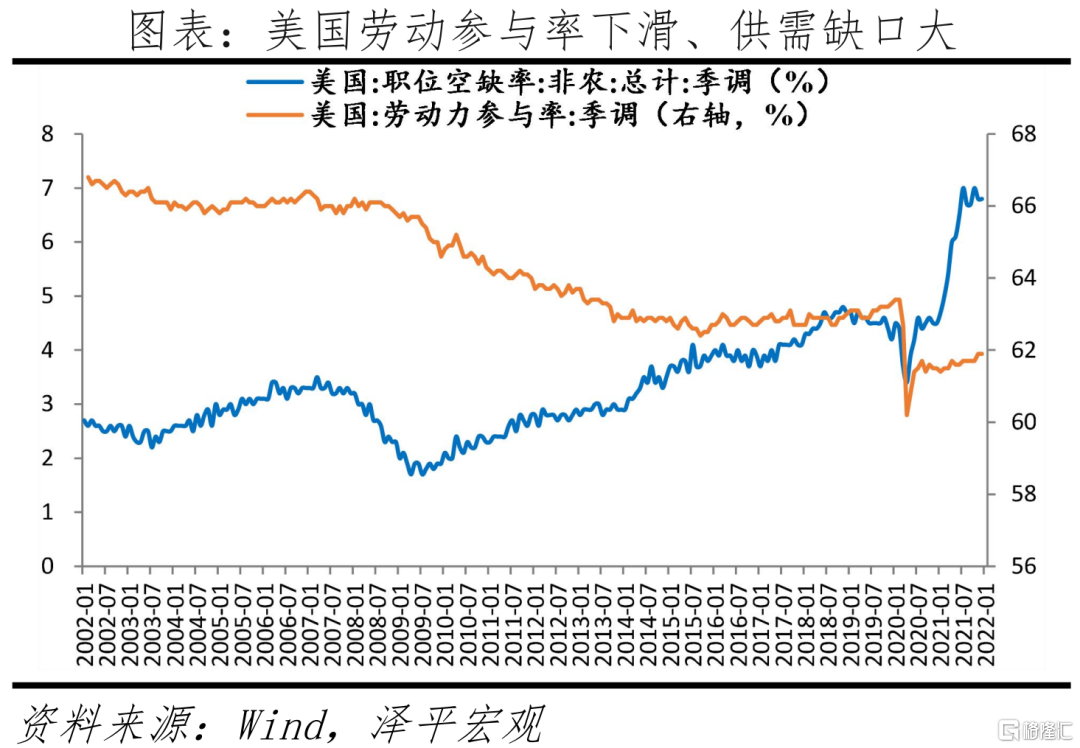

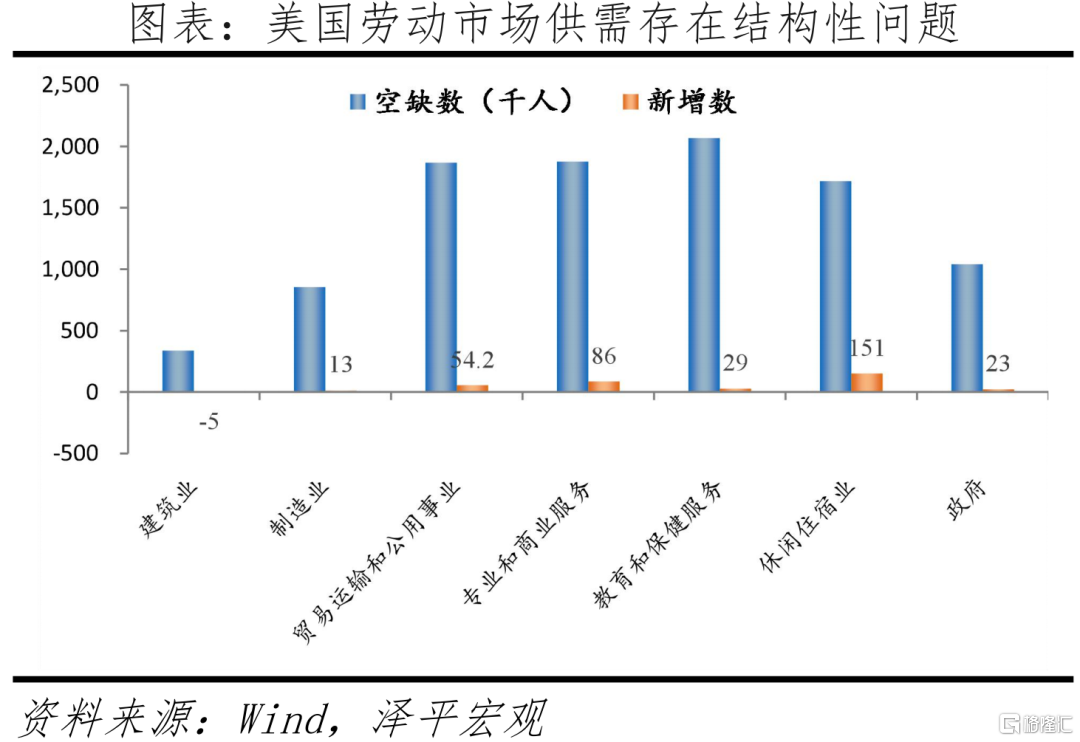

2、全球供應鏈衝擊、供求缺口導致全球通脹仍在持續,尤其是能源部門,開始向其他部門傳導。美國面臨嚴重的勞動力缺口和結構性問題。歐洲面臨嚴重的能源缺口,2021年以來,IPE英國天然氣期貨價格從58便士/色姆上漲至當前235便士/色姆,漲幅3倍以上。

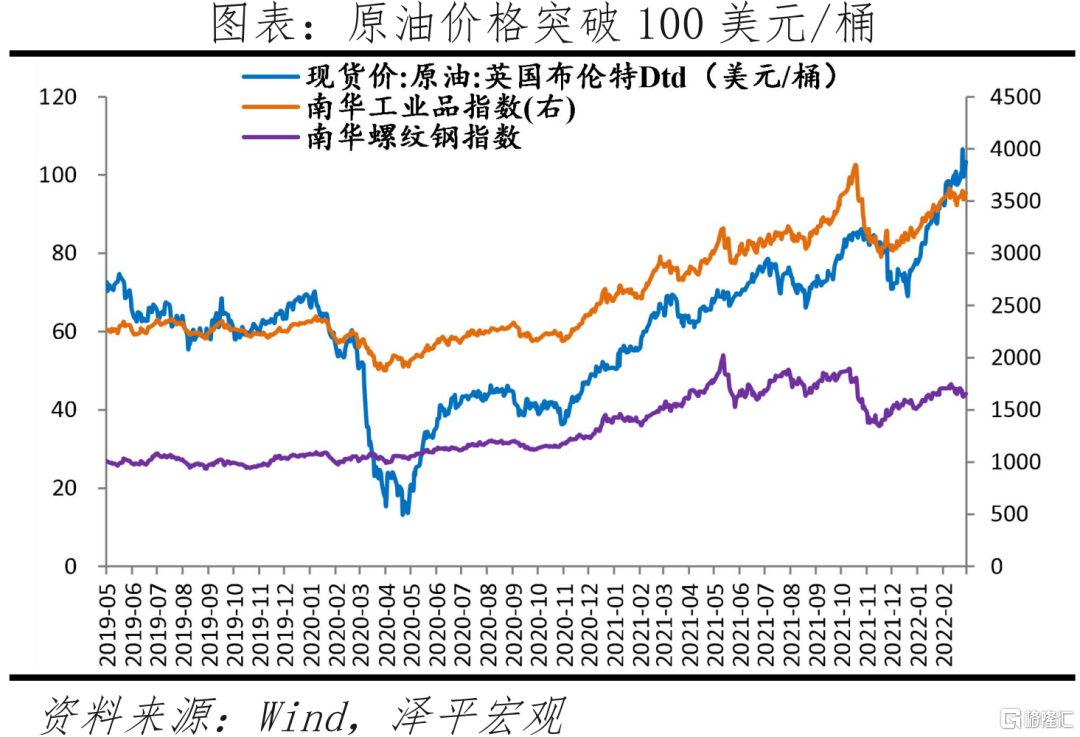

3、近期地緣衝突,導致油、氣、農產品價格飆升。截至2月28日,布倫特原油現貨價已升至103.3美元/桶,同比56.4%。原油是工業的血液、也是通脹之母;原油上漲導致油價及工業原材料價格走高,從而引發通脹。

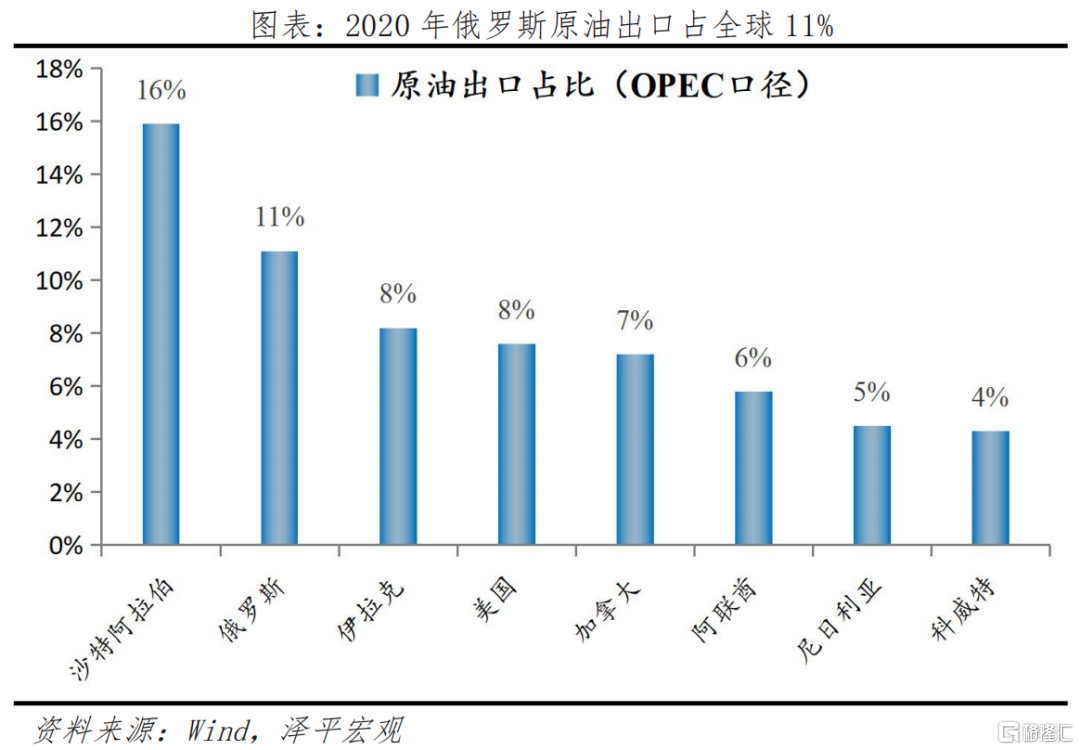

俄羅斯是世界重要的石油、天然氣、金屬礦產和糧食出口國,截至2020年,俄羅斯原油出口量佔全球11.1%,居全球第二位,其中約50%向歐盟出口、近30%向中國出口;天然氣方面,截至2020年,俄羅斯天然氣出口占全球出口量的16.1%,其中約45%向歐盟出口,主要出口國為德國、意大利、荷蘭。

我們處在百年大週期的輪迴,貧富分化、民粹主義、逆全球化、地緣衝突、國際秩序重建等現象均是經濟大週期歷史階段的必然,將對全球經濟、大類資產、生產生活帶來深遠影響。我們每個人、每種思潮最終都是時代的產物。

4、從長期看,能源變革(能源成本)、人口老齡化(勞動力成本)推高全球通脹水平。

5、中國“保供穩價”政策持續發力,工業品價格連續三個月高位回落態勢,但穩增長政策發力、豬週期未來觸底等將增加通脹預期。

2022年2月,在原油、有色金屬帶動下,主要原材料購進價格指數和出廠價格指數分別為60.0%和54.9%,回升3.6和3.2個百分點;其中,石油煤炭及其他燃料加工、有色金屬冶煉及壓延加工等行業兩個價格指數延續60.0%以上。

當前豬週期進入震盪築底階段,2022年中期或進入上行階段。預計本輪週期中,豬價對CPI的負向拖累預計在下半年逐步得到緩和,但本輪週期中尚未形成大幅產能去化預期,價格對CPI整體正增壓力暫時不會很大。後續需持續跟蹤四個關鍵變量:產能拐點、產能去化時間、豬糧比和大企業利潤。

基建加快帶來投資需求上升,抬升通脹預期。

四、供給擴張放緩,需求新訂單重回擴張區間

2月製造業PMI為50.2%,高於上月0.1個百分點。生產指數和新訂單指數分別為50.4%和50.7%,分別較上月變動-0.5和1.4個百分點。分行業看,醫藥、專用設備、汽車等行業生產指數和新訂單指數均高於54.0%;非金屬礦物製品、黑色金屬冶煉及壓延加工等行業生產指數和新訂單指數均低於46.0%。

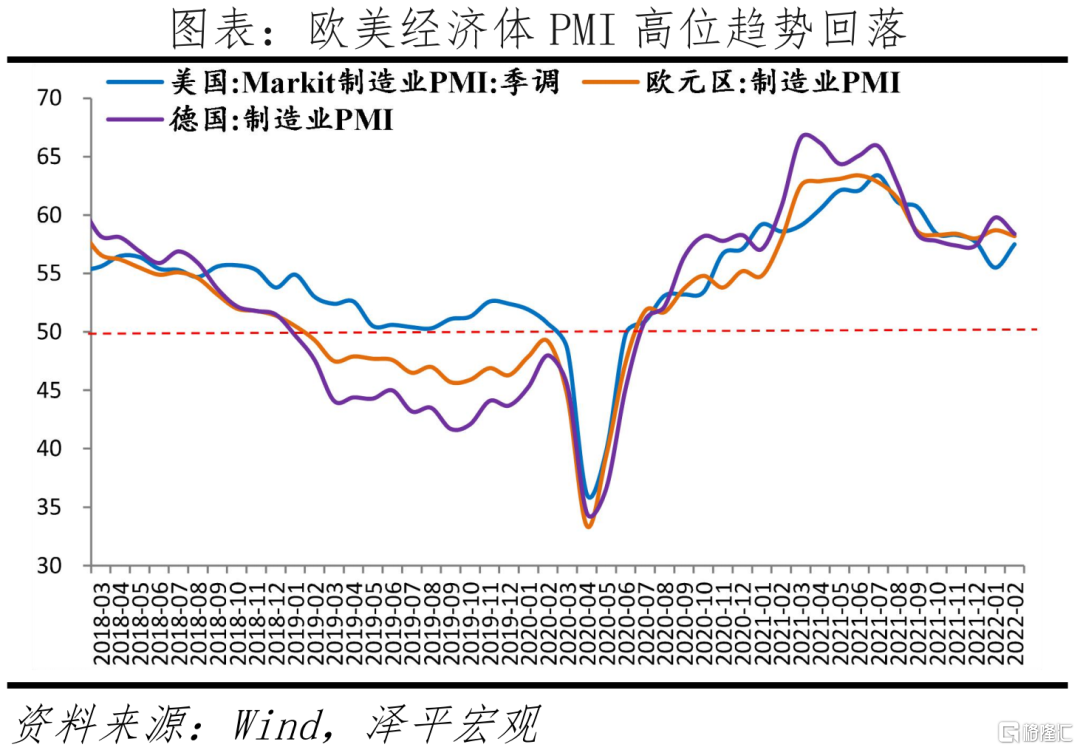

新出口訂單指數為49.0%,略高於上月0.6個百分點,仍連續十個月處於收縮區間。歐美經濟體PMI高位趨勢回落,2月美國Markit製造業PMI為57.5%,歐元區製造業PMI為58.4%,德國製造業PMI為58.5%。

五、價格指數大幅上升

2月主要原材料購進價格指數和出廠價格指數分別為60.0%和54.1%,分別高於上月3.6和3.2個百分點。從行業情況看,石油煤炭及其他燃料加工、有色金屬冶煉及壓延加工等行業兩個價格指數均升至60.0%以上高位區間,相關行業原材料採購價格和產品銷售價格明顯上漲。

當前全球大通脹,主因美歐貨幣超發滯後效應、供求缺口、地緣政治等多重因素疊加。2月布倫特原油環比12.6%,南華焦煤、動力煤環比9.1%、10.5%,南華螺紋鋼環比3.7%,LME銅、鋁、鎳、鈷環比1.7%、7.8%、5.1%、1.4%。地緣因素衝擊下,2月28日,布倫特原油現貨價已升至103.3美元/桶,同比56.4%;IPE英國天然氣期貨同比475.1%,玉米同比28.4%。

六、小企業景氣延續下滑

2月大、中、小型企業PMI分別為51.8%、51.4%和45.1%,較上月變動0.2、0.9和-0.9個百分點。小型企業經營指標持續收縮;其中,小型企業新訂單指數為41.7%,較上月下滑1.0個百分點;新出口訂單41.0%,略高於上月0.7個百分點;經營預期為56.8%,攀升4.0個百分點。反映原材料成本高、勞動力成本高、資金緊張問題的企業比重分別為60.2%、36.3%和32.0%。

七、建築業預期向好,服務業緩慢恢復

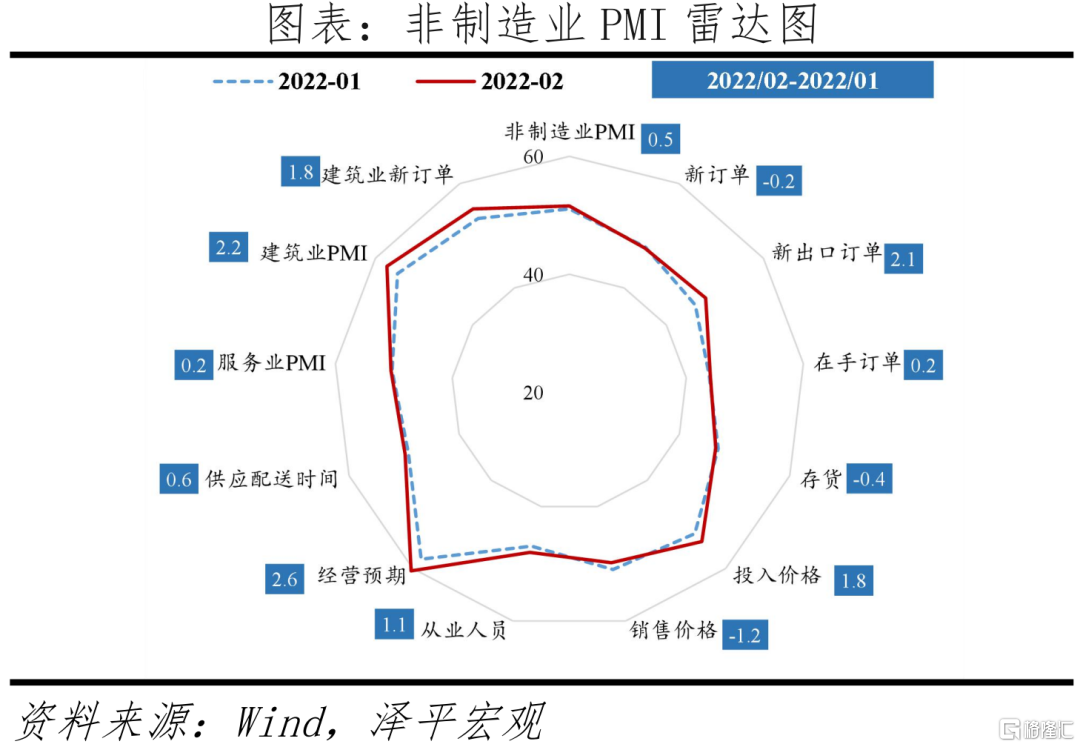

2月非製造業商務活動指數為51.6%,較上月上升0.5百分點,呈現恢復態勢。

服務業商務活動指數為50.5%,較上月回升0.2個百分點,主因疫情和春節假日消費共同作用。各行業出現分化,鐵路運輸、航空運輸、郵政快遞、文化體育娛樂等行業商務活動指數均升至57.0%以上較高景氣區間;零售、生態保護及環境治理、居民服務等行業商務活動指數位於45.0%以下低位區間。從市場需求看,服務業景氣偏弱,新訂單指數為46.3%,連續九個月位於臨界點以下。

建築業商務活動指數為57.6%,較上月上升2.2個百分點,專項債超前發力。其中,土木工程建築業商務活動指數為58.6%,高於上月8.9個百分點。從市場需求和勞動力需求看,建築業新訂單指數和從業人員指數分別為55.1%和55.8%,較上月變動1.8和6.6個百分點。從價格看,建築業投入品價格指數、銷售價格指數分別為58.4%和53.4%。從市場預期看,業務活動預期指數為6.6%,高於上月1.6個百分點。

風險提示:政策對沖力度不及預期,海外疫情仍有不確定性,中美貿易摩擦、地緣局勢超預期,全球滯脹,美聯儲縮債加息引發全球金融市場動盪等。