本文來自格隆匯專欄:六裏投資報

巴菲特一年一度的致股東信在週六披露,這兩天持續刷屏。

但其實,還有他寫的另外一封信,近日在美國新聞界和投資界也成為討論的熱點。

信中討論的是,伯克希爾在2021年四季度新建倉的遊戲股—動視暴雪(ATVI)所惹發的內幕信息爭議;

伯克希爾在2021年四季度購買了約1466萬股動視暴雪股票,市值9.75億美元;

就在2021年結束後沒幾天,微軟就宣佈了美國遊戲界史上最大手筆的併購,以680多億美元收購動視暴雪,引發其股價一天上漲25.88%。

《華爾街日報》2月15日發文疑惑巴菲特買入的時機,其他媒體也紛紛跟進,老巴在近日親自向三家媒體記者回信説明。

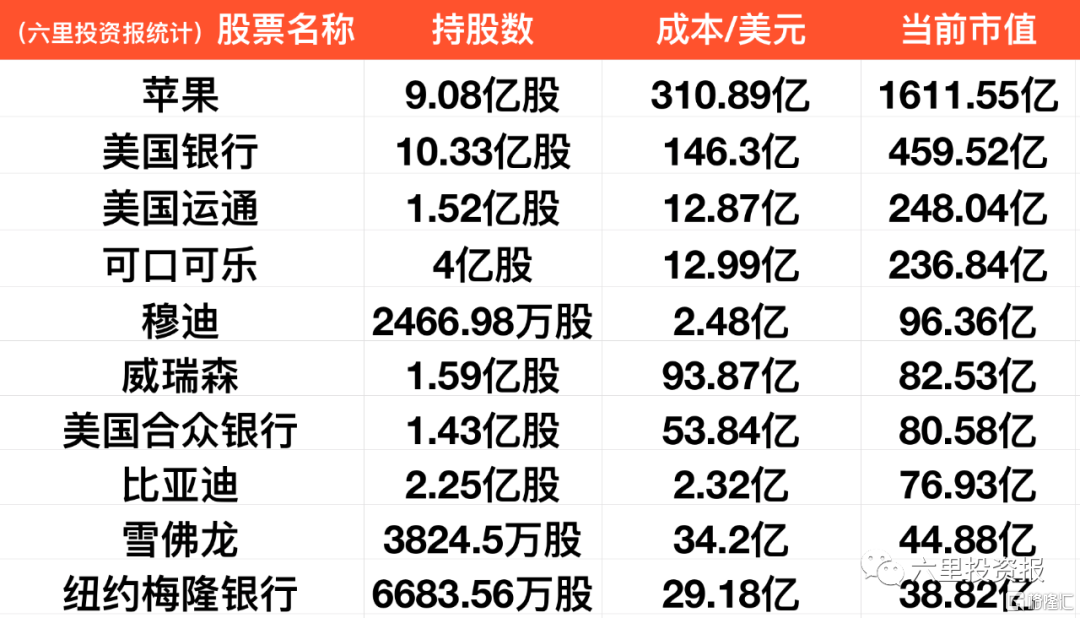

總持倉3500億美元,前十大重倉股集中度89.54%

2021四季度大幅增持雪佛龍,新買入動視暴雪惹爭議

伯克希爾截至2021末的重倉股:

來源:伯克希爾年報,製表:投資報,

注:此表的總計部分還包含有:

1、對西方石油的100億美元的投資,該投資包含優先股和權證,目前市值107億美元;

2、包含持有卡夫亨氏26.6%的持股,以權益法計算,價值為131億美元。

統計顯示,截至2021年底,伯克希爾總共持有44只股票,不過前十大重倉股的集中度就已達到了89.54%。

如果加上對西方石油100億美元的投資、卡夫亨氏26.6%的持股對應的價值,巴菲特的伯克希爾在股票上的總持倉金額高達3500億美元,約2.2萬億人民幣。

在2021年四季度,伯克希爾減持了包括施貴寶在內的8只個股;清倉了廣播公司Sirius XM、梯瓦製藥兩家公司;

新進3家公司,動視暴雪、Nu Holdings Ltd、Liberty Formula One Group;增持4家公司,雪佛龍、Liberty SiriusXM Series A、Restoration Hardware、Floor & Decor,

不過,這些運作金額和佔比均不高;

主要持倉變化,集中在雪佛龍和動視暴雪兩隻股票上。

老巴在2021四季度大幅增持了954萬股雪佛龍,增持比例超過30%,增持後市值已達約45億美元;

新買入了動視暴雪1400萬股,市值9.7億美元。

雪佛龍是美國老牌油氣巨頭,之前由於疫情爆發導致全球油氣市場低迷,使得該公司在2020年虧損55億美元。

而巴菲特在2020年四季度就已有過一筆增持。

到了2021年,雪佛龍公司已開始恢復元氣;全年盈利達到157億美元,創下2014年以來最佳。

在股價上,雪佛龍同樣走出深V,在2020年下跌了25.95%,但在2021年就上漲46.24%,特別是,2022年以來又漲了20.88%;

除了雪佛龍,伯克希爾最引人矚目的動作是新建倉了遊戲股動視暴雪。

資料顯示,伯克希爾在2021年四季度購買了約1466萬股動視暴雪股票,市值約9.75億美元。

動視暴雪在遊戲圈中久負盛名,打過遊戲的人,就沒有不知道這家公司的。

旗下擁有《使命召喚》、《魔獸》、《暴雪》、《暗黑破壞神》、《守望先鋒》等大名鼎鼎的頂級IP。

被華爾街日報質疑,親筆回覆三名記者

但也正是這筆近年來不多的大手買入,惹出了不少爭議。

因為,就在2021年結束後沒幾天,微軟宣佈了一筆美國遊戲界史上最大手筆的收購案,標的就是動視暴雪。

2022年1月18日,微軟宣佈將以每股95美元、共680億美元收購動視暴雪,消息公佈後,動視暴雪股價迅速上漲25%,至每股82美元。

而從常理推斷,雙方協商談判的時間顯然會更早。

《華爾街日報》之前長期跟蹤報道動視暴雪,曾報道過該公司CEO相關不利信息,

動視暴雪的員工要求解僱首席執行官Bobby Kotick,因為他沒有向公司董事會披露他所掌握的有關員工性騷擾和歧視投訴的全部情況。並且該公司還曾恐嚇員工。

美國證券交易委員會已傳喚多名公司董事;動視暴雪股價也受到影響,在2021年四季度最低跌至每股56美元。

而據披露的收購文件顯示,早在2021年11月19日,也就是《華爾街日報》發文曝光動視暴雪CEO的醜聞3天后,微軟遊戲負責人和動視暴雪CEO就收購交易進行了初步談話。

到今年2月15日,當巴菲特持倉披露,顯示新建倉了動視暴雪,《華爾街日報》發表了一篇關於伯克希爾持倉動視暴雪的稿件,疑惑買入時點。

在報道正式發佈後,包括《財富雜誌》、福克斯新聞、CNN等各路美國媒體紛擁而上,在美國投資界成為一個討論熱點。

在這風口浪尖時,巴菲特迅疾出手,親筆向三家媒體的記者寫信,着重解釋了買入這家公司的來龍去脈。

以下為翻譯的巴菲特説明信:

親愛的托馬斯、保羅、索菲亞:

今天,我看到了你們關於伯克希爾在2021年買入動視暴雪的報道,看起來你們是採信了《華爾街日報》2月15日一篇報道的部分內容,而《華爾街日報》早前曾經對他們的報道做出過一次修正。

以下是相關事實。

《華爾街日報》在2月15日早些時候曾向我詢問説,那天將會有一篇關於我們動視暴雪持倉的稿件很快會發布,如有任何評論迴應可以提供給他們。

我也立即致電這位記者,願意回答她關於此事的相關背景問題,她當然也想讓她的報道更加準確。

我吿訴她,這筆買入是伯克希爾旗下2位投資經理之一做出的決定,

他在2021年的10月買入了85%的倉位,接着在11月最終完成了他在這隻股票上的建倉。

他對動視暴雪的平均買入成本在77美元。

《華爾街日報》很快發表了這篇報道,但是,還是包含了一個錯誤。

因此,我又很快聯繫了這位記者讓她修正。在當天下午,修正後的版本已經發布。

總結一下,微軟宣佈收購動視暴雪,這是發生在我們在二級市場第一次買入該股票的三個月後,伯克希爾並未獲取任何提前的信息。

根據披露的材料,如果微軟他們曾經在10月份和動視暴雪有探討過收購意向,我會非常驚訝,但我確實並不知情。

事實上,在微軟宣佈了收購之後(你可以很輕鬆的以78美元在市場上買入動視暴雪股票),我們的投資經理以77美元買入股票的行為並未給他本人和伯克希爾帶來不應得的暴利。

很遺憾,《華爾街日報》犯了一個錯誤,伯克希爾請他們做出了修正,他們也確實修改了,只不過是在當天晚些時候。

我不知道有多少人或者新聞機構有看到那篇包含錯誤信息的稿件,以及根據這篇稿件再度發佈的報道,但顯然這會是個巨大的數字。

熟悉柏克希爾的投資人應該知道,巴菲特在信中所提到的2位投資經理,分別是託德·庫姆斯(Todd Combs)和特德·韋施勒(Ted Weschler)。

據巴菲特自己在致股東信中介紹,到2021年底,這2位投資經理的投資額度達到了340億美元,並且,他們對這一額度內的投資擁有獨立行使的權力。

但即便如此,美國新聞界和投資界對此事的討論也未完全平息,因為,此前伯克希爾曾有過一次被認為是提前搶跑的交易先例。

伯克希爾旗下子公司中美能源前董事長,曾被認為是巴菲特接班人的大衞·索科爾(David Sokol),就被報道了在信息敏感期提前買賣相關股票的醜聞。

報道稱,他在向巴菲特推薦購買潤滑油製造商路博潤(Lubrizol)之前,曾購入後者部分股票。

其後,索科爾主動辭職。之後,才有現在當紅的、被確定為巴菲特接班人的格雷格·阿貝爾的崛起,他當時正是索科爾的副手。

不過,我們認為,以巴菲特歷來對自己聲譽的珍惜程度,他是不可能去幹這種內幕交易。

而託德·庫姆斯和特德·韋施勒,似乎也並沒有強烈的動機去做內幕交易,因為畢竟這並不是他們個人在買入。

相信巴菲特的這封澄清信講得都是事實,倒是他在致股東信中對蘋果、比亞迪等重倉股的點評分析更值得我們深入去琢磨。

蘋果CEO把用户當成了自己的初戀

我們傾向於繼續持有比亞迪,

雖然很少持有這樣估值高到讓人血脈賁張的公司

從重倉股表可以看到,蘋果是老巴的第一大重倉股,持有市值已過1萬億人民幣,佔其持倉比重也達到了47.6%;

巴菲特在今年股東信中評價説,蘋果保留的大部分資金用於回購自身股份,我們對此表示讚賞。

蘋果傑出的首席執行官蒂姆·庫克把蘋果的用户當成了自己的初戀對待!

顯然,他的擁躉們能從他的管理風格中受益匪淺。

對於比亞迪,

巴菲特在股東信中註釋道,比亞迪是由伯克希爾旗下公司BHE(伯克希爾·哈撒韋能源公司,Berkshire Hathaway Energy)持有。

也因此,事實上,伯克希爾的股東持有該頭寸的91.1%的權益。

資料顯示,老巴是在2008年,以8港元/股的價格,耗資2.3億美元建倉比亞迪,並一路持有至今,一股未賣。

對於比亞迪本身,巴菲特也有過很多精彩評價,投資報整理他在股東信和接受採訪時,所做的部分評價:

1、電池領域發展很快,很多人都在研究電池科技,困難很多,成本造價,電池自重等等……

我們挑對了人,他們將做出突破,但這不是一朝一夕的事情……

2、我的希望是能儘快為全人類找到解決方案,突破在哪發生,並不重要,中國,日本還是美國。

3、投資比亞迪不是我的決定,而是有一天查理·芒格打電話給我説:我們必須投資比亞迪,王傳福比愛迪生更厲害。

我説,好吧,你對比亞迪的喜愛越來越熱烈了,但還不足以讓我投資。不管怎樣,查理堅持要買比亞迪。

4、事實證明,他是對的。以至於我開始回憶起當初,覺得堅持要買入比亞迪是我的主意。

而堅持要買入比亞迪的查理·芒格,

在2021年的Daily Journal的股東大會上,也詳細介紹過他們對比亞迪在股價高漲後的態度;

5、我們持有比亞迪的前五年,股價基本沒什麼漲幅,但這兩年漲幅很大,

原因是比亞迪在中國的汽車產業鏈從燃油到新能源轉型過程中處在有利地位,這讓中國的股票投資者推高了它的股價。

6、我們傾向於繼續持有比亞迪,因為我們繼續看好它,而且賣出股票需要給加州和聯邦政府交很多税。

7、我有一個做風投的聰明朋友,他們持有大量股票,但常常會擇機賣出一半倉位,這樣之後無論行情如何波動,他都覺得能接受,我們不會這樣做,但我也不批評他的做法。

8、其實我也很少持有像比亞迪這樣估值高到讓人血脈賁張的公司,對於選擇持有比亞迪,我也還沒有形成體系,也還在不斷學習。

9、我們非常喜歡這家公司,也很欣賞它的管理層,所以我們會遵從內心的真實想法,繼續持有。