本文來自格隆匯專欄:姚佩策略探索,作者:東吳策略

報吿要點

德國資本市場的經驗:

①50年縱覽:90年代大牛市,2000年後中小盤逆襲,消費、科技長期跑贏,製造業表現一般。

②1973-1989年:石油危機後的經濟恢復和全球化的開啟,全球化先鋒金融行業優於製造業支柱。

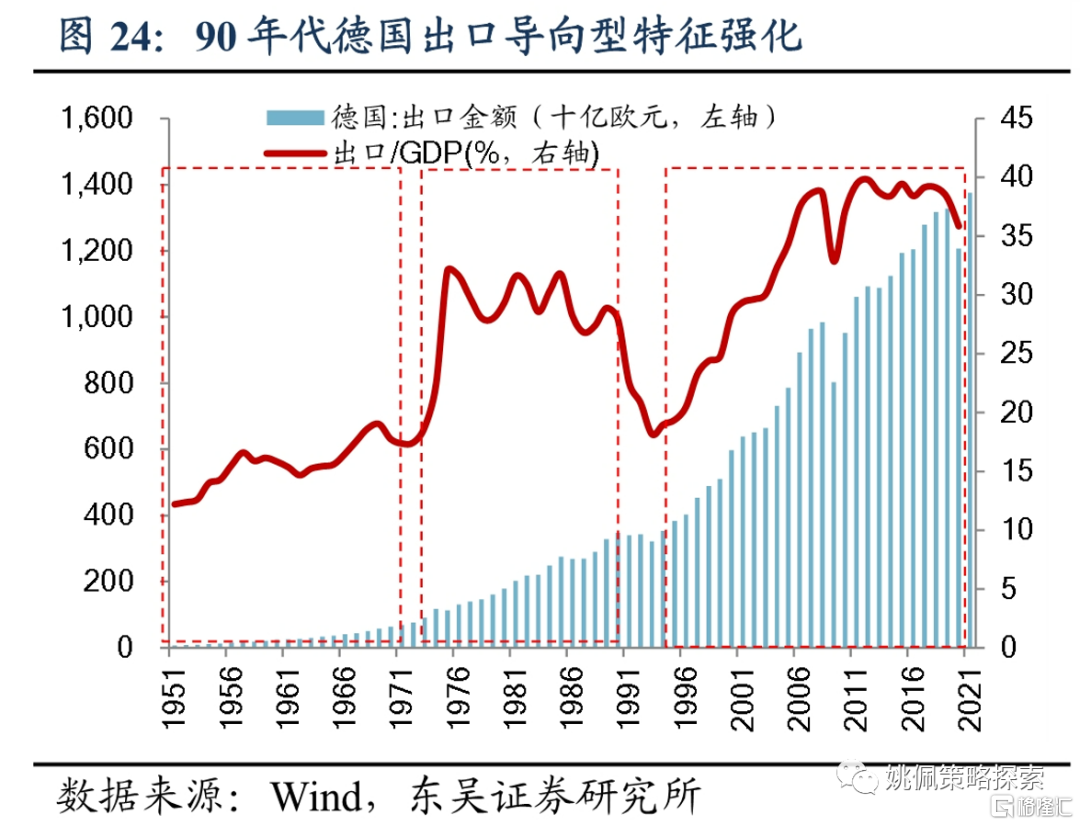

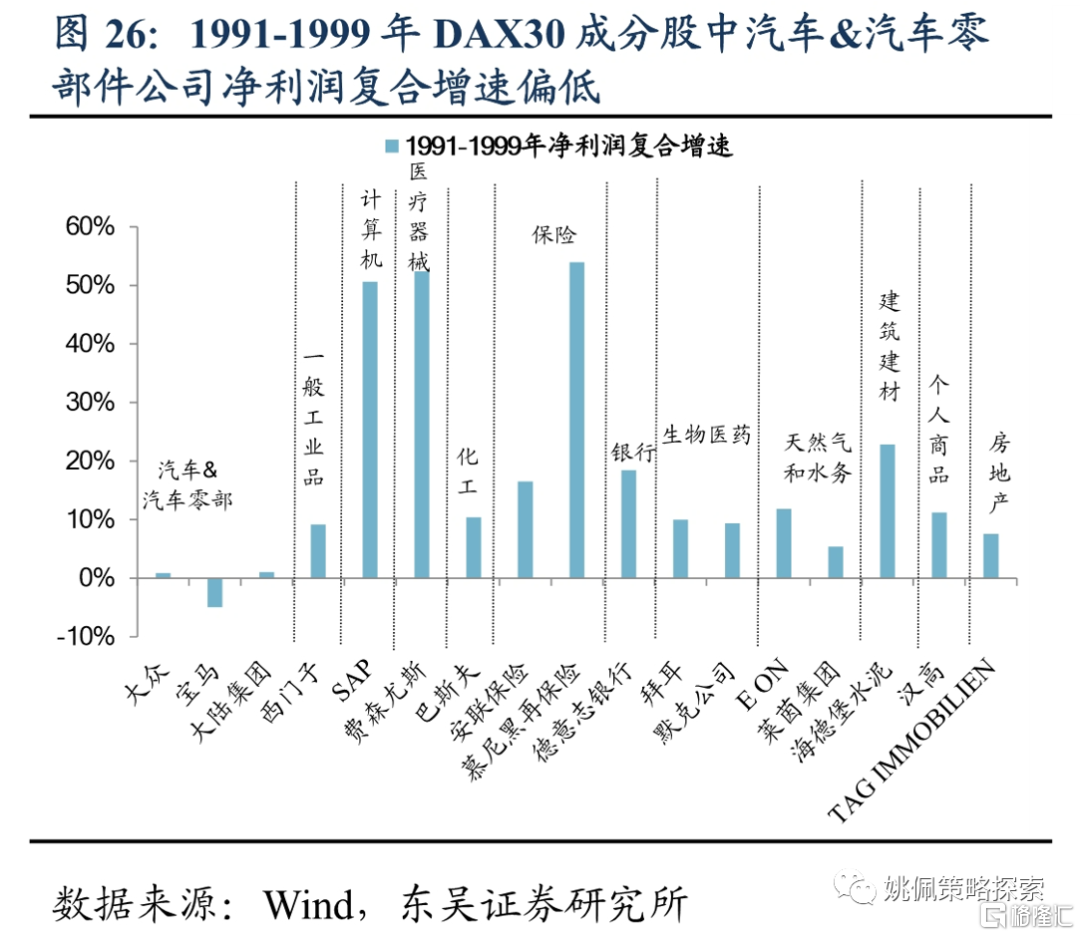

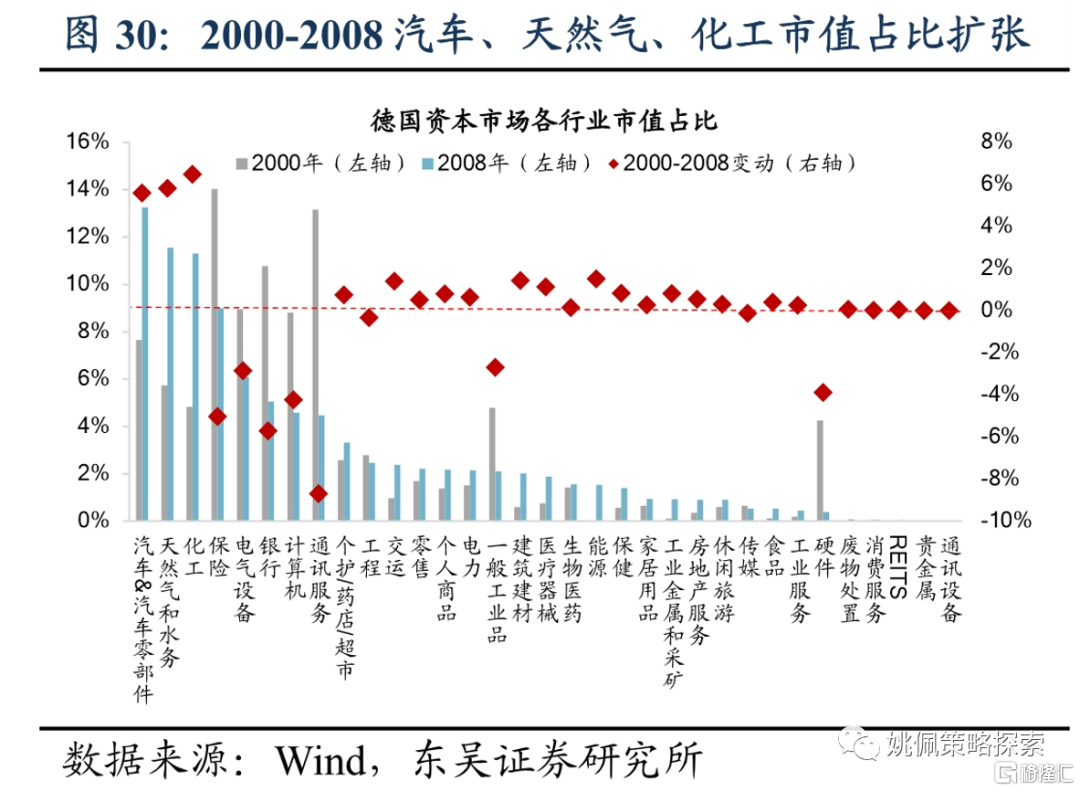

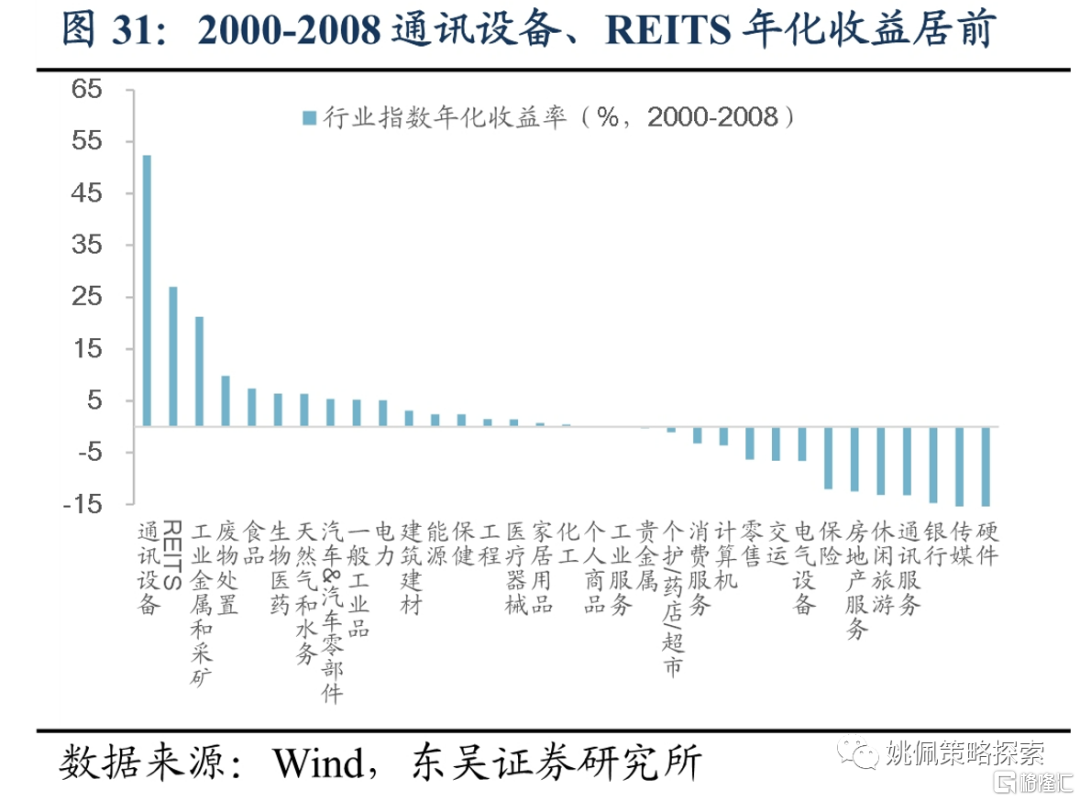

③1990-1999年:全球化的延續和信息技術革命的興起,計算機股價跑贏,汽車市值擴張,但股價跑輸,主因業績增長疲軟、全球化主角更替。④2000-2008年:經濟衰退背景下的震盪市,通訊設備全球景氣高增,跑贏國內傳統行業收併購。

⑤2009-2020年:“工業4.0”的數字化改造,計算機、硬件收益居前,建築、能源等傳統行業一般。

A股的啟示:

①能源轉型和數字經濟的中長期的時代主題比階段性穩增長的主線更重要。

②舊週期和傳統行業轉型,但股價表現或不及新故事主角新能源、雲計算、AIOT等。

③內需市場和外資佔比不同是中德股市的差異,老齡化加深帶來消費、醫藥的投資機會仍值得關注。

④高端製造中小盤或為中長期配置方向。

⑤收併購視角下的行業:醫藥、化工、機械、計算機等新經濟板塊。

⑥個股:歐普康視、北斗星通、中寵股份等。

報吿正文

如果説《德國製造,何以強勢——德國系列一》落腳與宏觀產業視角下,德國製造業的發展對國內有何啟示,那麼作為“德國系列二”的本文中,我們將視角延伸至資本市場。雖然德國資本市場發達程度遠不及美國,但同為出口導向型經濟體,在1973年至今近50年的資本市場變遷中,有一些規律仍可為國內提供借鑑,例如:資本市場如何映射宏觀產業發展?優勢產業是否必然帶來資本市場的超額回報?時代背景如何影響行業股價?資本市場的中長期風格何以切換?資本市場如何對產業的發展邏輯定價?這是我們在本文中試圖回答的問題。

1. 德國股市50年:90年代長牛,科技消費跑贏,中盤逆襲

1.1. 整體:90年代大牛市,DAX指數年化收益20%

我們在策略專題《德國製造,何以強勢——德國系列一》中,將德國戰後的經濟主要分成四個階段:1950-1973年的戰後繁榮期,1974-1990年石油危機後的經濟轉型期,以及1991-2010年全球化帶來的出口擴張時代,以及2011年以來工業互聯網的推進。考慮到數據可得性的原因,我們重點觀察1973年以來德國股市的變化。

長牛行情,1990-1999年收益率最高。以藍籌指數DAX30(成分股市值佔比約70%)的走勢來看,德國資本市場近50年處於長牛行情,大致可以分為4個階段:1973-1989年,穩步上行,年化漲幅10%;1990-1999年,長牛行情,年化漲幅20%;2000-2008年,橫盤震盪,年化漲幅-4%;2009-2020年,震盪上行,年化漲幅9%。其中1990-1999年化收益率最高,處於牛市行情。

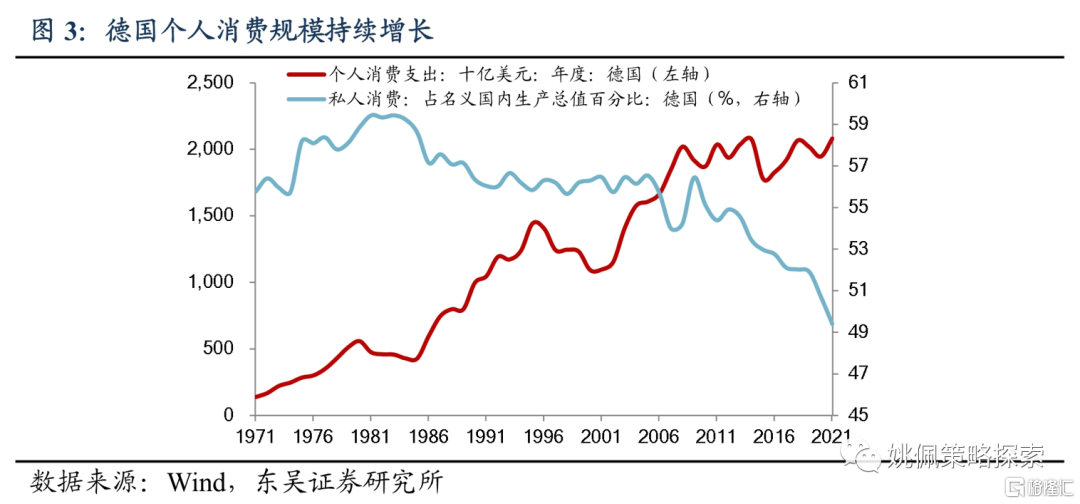

1.2. 行業:科技、消費長期跑贏,製造業表現平平

橫跨50年,科技、消費跑贏,製造業股價表現一般。1973-2020年,德國股市36個行業指數中,31個跑贏DAX指數,科技類行業如通訊設備、計算機、航空/國防行業指數分別設立於2000年、1989年、2006年,自上市以來的年化收益率分別達到19%、18%、15%,領先所有行業。完整覆蓋1973-2020年的行業中,長期年化收益居前的行業多集中於消費領域,包括個護/藥店/超市、個人商品、消費服務、家居用品等,主要得益於德國個人消費規模的長期增長,個人消費/名義GDP比重持續上升的1970年代,消費股價表現最優。而高端製造作為德國最耀眼的名片,但其中的優勢產業包括一般工業品(主要包括西門子)、化工、電氣設備、汽車指數近50年的年化收益率分別居第15、16、18、21名,表現並不突出。

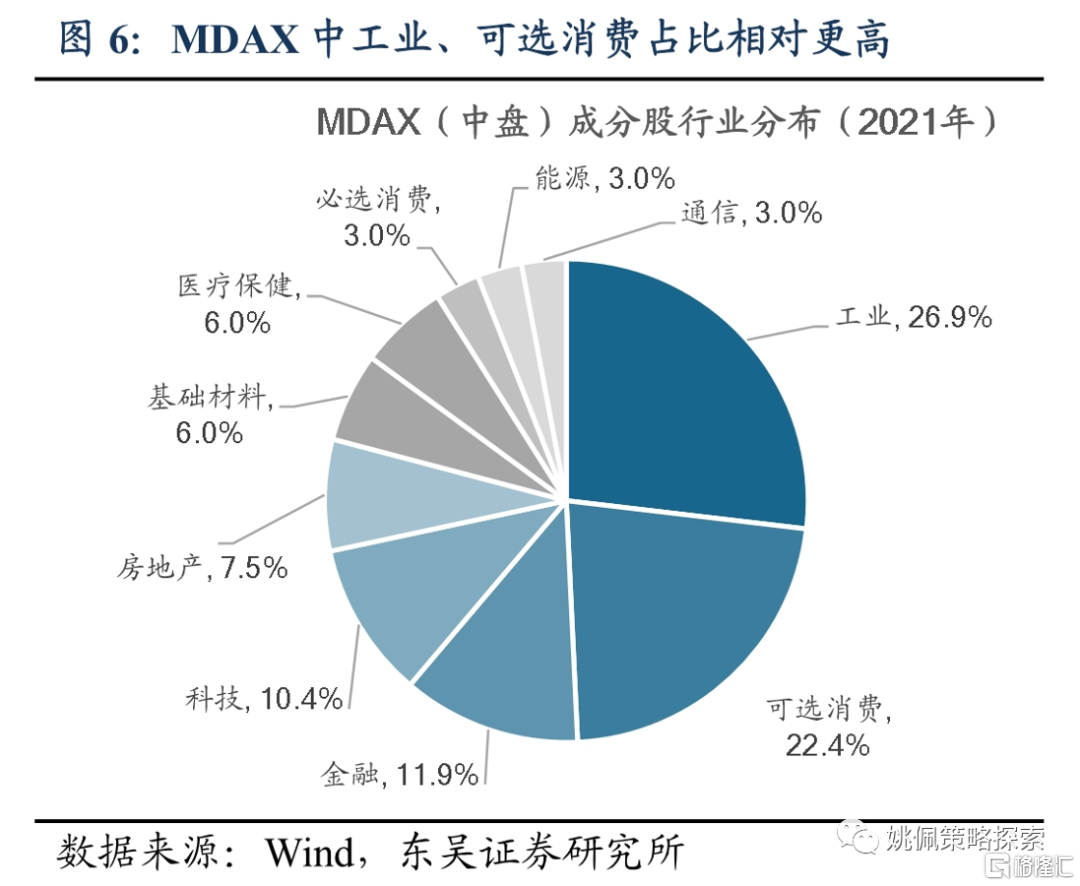

1.3. 風格:中盤的逆襲

2000年:大小盤風格的分水嶺。2000年之前,大盤藍籌跑贏:2000年底DAX30相對1988年漲幅543%,而中小盤指數MDAX、SDAX同期漲幅分別為368%、207%;但此後中盤指數MDAX的表現相對更優:DAX30、MDAX、SDAX自2001年初至2021年7月底分別漲142%、652%、438%,中小盤表現遠優於大盤藍籌。這可能與中小盤指數中工業、可選消費佔比相對更高,而DAX30指數中金融佔比相對更高有關,德國工業、可選消費中的中小企業表現出更高的成長性。

2000年後中小盤佔優原因:相對寬鬆的貨幣環境和隱形冠軍上市意願提升。在一般認知中,2000年後發達國家基本處於低增長狀態,存量經濟下,大市值的行業龍頭受益於集中度提升,具備穩增優勢。但德國股市的大小盤風格表現與此認知相悖,原因可能有三:

第一,相對寬鬆穩定的貨幣環境更利好中小盤。我們在報吿《德國製造,何以強勢——德國系列一》(2021/8/18)中提到,德國貨幣政策以幣值穩定為首要目標,並在歷次危機中都採取相對剋制的貨幣政策,這也為德國的製造業發展營造了穩定的金融環境。但在2000年後的經濟穩定發展階段,德國的貨幣環境是相對寬鬆的,若以M2同比與名義GDP同比的差來刻畫剩餘流動性,2000年後德國M2同比-名義GDP同比由負轉正,並在此後長期大於0;國內也類似,2008-2010年、2013-2015年的小盤股佔優行情中,M2同比-名義GDP同比同樣迅速上行或處於相對高位。

第二,政策層面完善資本市場結構,以支持中小企業上市融資。德國政府從發展新興產業、解決中小企業融資的角度,從90年代開始致力於發展資本市場。最為著名的舉措是於1997年開設法蘭克福“新市場”,目的即為科技型中小企業提供直接融資場所。但隨後波及全球的科網泡沫破滅,德國科技股未能倖免,上市條件過低、企業信息不透明、監管不力以及缺乏明確的退市機制,導致上市公司造假醜聞曝光、市場形象受損,2003年6月“新市場”以關閉吿終。兩年後,德國在原油基礎上在此設立新的創業板,即“公開市場”,機制進一步完善之下,新興產業直接融資在此得到提振。

第三,隱形冠軍上市意願提升,增強中小盤股吸引力。德國隱形冠軍自90年代末期開始,上市意願提升,由此中小盤股的創新性和競爭力都有所提升。根據赫爾曼·西蒙對德國國內隱形冠軍的廣泛調研,隱形冠軍一直以來對上市融資持懷疑態度,但1995年起有所緩和,隱形冠軍上市公司的數量佔比從1995年2%提升至2019年10%。從MDAX最新成分股的上市時間也可以看到,1998年後上市公司家數佔比達到60%,並大多分佈於計算機、化工、醫療保健設備、傳媒、生物醫藥等行業,相較1998年之前上市的成分股分佈行業以個人商品、建築建材、保險等傳統行業而言,更具科技創新屬性。

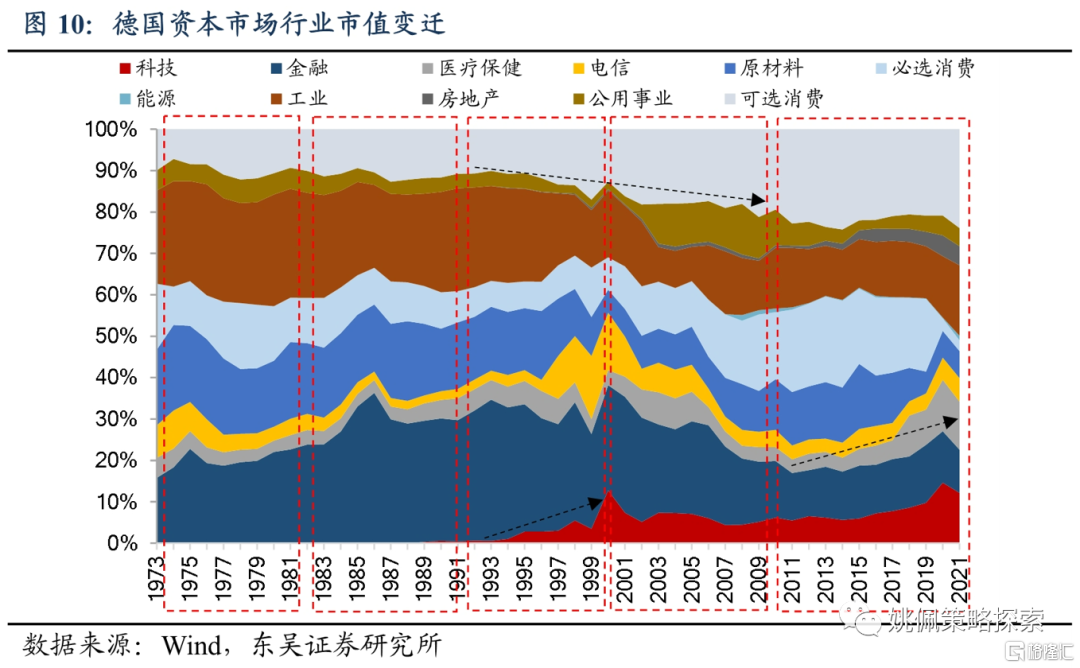

2. 不同階段的領漲行業:全球浪潮的縮影

市值佔比變化和股價漲跌幅可以作為觀察德國股市近50年行業變遷的兩個維度。市值佔比提升,一方面來自存量公司的自身成長或外延併購,另一方面來自新增公司的IPO上市,體現相關行業在資本市場和宏觀產業中的重要性提升。股價漲跌幅則直接衡量投資收益率,長達10年甚至更長週期的收益率領先,可以表徵資本市場對相關行業前景的認可。我們從德國股市近50年的變遷中總結出如下幾個結論:

(1)1973-2010年,全球化和信息技術革命是德國資本市場最為重要的主題;但2010年後,新的時代主題可能已經開啟,例如仍在推行中的“工業4.0”。

(2)金融地產和高技術產業在特定時代背景下表現出更高彈性,傳統制造業很難獲得資本市場定價。

(3)股價收益最高、同時市值擴張居前的行業,一般與時代背景高度契合。1973-1990年的保險、1991-1999年的計算機,分別對應1980年代的金融全球化浪潮、1990年代的科技革命。

(4)德國作為內需市場有限、出口導向特徵明顯的國家,全球的行業發展比國內邏輯更重要。2000-2008年國內存量經濟下傳統行業的收併購並未帶來股價收益,全球移動通訊發展和房價、大宗商品走牛帶來通訊設備、REITS、工業金屬的股價領漲。

(5)傳統行業龍頭的存量擴張邏輯難以獲得資本市場的長期估值溢價。1991-1999年的汽車、2000-2008年的天然氣、化工,在全球化加速進程中推進海外併購和建廠,在德國出口中的佔比上升、市值也明顯擴張,但股價表現乏力,主要原因在於對比消費、成長類行業,淨利潤增速偏低,且缺乏中長期增量邏輯,難以獲得資本市場定價。

(6)資本市場的市值變遷映射宏觀產業趨勢。截至2021年,德國資本市場佔比最高的行業:可選消費(主要是汽車,市值佔比長期維持在60-80%)、工業(電氣設備&一般工業品為主)、科技、醫療保健,基本對應德國二戰後製造業的長期支柱:汽車、機械設備。科技,醫藥市值擴張最快的階段1991-1999年、2004-2020年,對應制造業中計算機、電子和光學佔比從6.6%升至7.7%,醫藥品佔比從2.1%升至2.9%。另一方面,金融市值2005年後市值佔比持續萎縮,金融在GDP中的佔比也從2004年底5.2%降至2021年底3.4%。

2.1. 1973-1989年金融VS支柱產業:長期邏輯比短期擴張更重要

宏觀背景:石油危機後的經濟恢復和全球化的開啟。1973年石油危機是德國戰後經濟增速換擋的拐點,德國實際GDP平均增速由1961-1973年4.4%降至1974-1983年1.7%。宏觀經濟下行帶來股市的表現疲弱:1975-1982年底,DAX指數從563點到553點。直至1982年科爾政府上台採取一系列產業變革,機器、汽車、電氣等需求導向的傳統優勢製造業擴張,經濟回暖之下,股市也開始走牛,各行業指數1982-1989年化收益基本達10%以上。與此同時,隨着1970年代佈雷頓森林體系解體,國際貨幣體系出現多元化發展趨勢,國際間資本的流動性增強,金融行業率先開啟全球化擴張,為後續的經濟全球化奠定基礎。

宏觀經濟引擎的股市表現:漲幅居中,跑贏市場。電氣設備、工業品、汽車行業,1982-1989年化漲幅分別為19%、15%、14%,在18個行業裏表現居中,但均跑贏DAX指數(12%)。電氣設備、工業品、汽車作為第二次工業革命的產物,雖然在德國戰後重建和石油危機後的經濟修復中,都扮演了經濟驅動引擎的角色,但資本市場理解傳統支柱產業的需求景氣度是階段性現象,對其長期景氣度存疑,相應給予的估值修復空間也有限。而供給導向的食品、採掘、鋼鐵等傳統行業即使得到政策的直接扶持,但在整體經濟中的佔比下降,被資本市場拋棄,食品、工業金屬和採礦行業股市表現也墊底。

全球化的先鋒:金融行業市值佔比和收益均領先。1973-1989年,德國資本市場最亮眼的行業是金融:保險、銀行市值佔比分別從5%、12%上升至14%、15%,提升幅度9pct、3pct,在所有細分行業中居前;保險在此期間年化漲幅達17%,領先所有行業。背景在於,電腦技術的應用使全球金融市場一體化得以實現;與此同時,西方主要國家進行一系列金融改革,放鬆或取消了對資本流動、金融交易的限制,例如美國於1981/12開放國際銀行信貸業務。金融市場全球化浪潮下,德國的金融巨頭在全球範圍內開展大規模的收併購。以保險行業為例,1988年之前德國保險行業僅安聯和慕尼黑再保險兩家上市公司。安聯作為龍頭,1980-90年代持續收購意大利、法國、美國、瑞士、英國等國保險公司,其中不乏當地龍頭,例如意大利第二大保險公司RAS、法國第三大壽險AGF保險集團、美國第11大財產險公司的消防隊員基金保險等。通過收併購,安聯的海外業務佔比從1970年3.2%升至1989年40%。以德意志銀行為代表的商業銀行一方面積極設立境外分行,另一方面也通過收併購拓寬業務,1988年德銀吞併老牌投行Mirgan Grenfell,是其歷史上最重要的收購之一,此後德銀得以進入投行領域。

2.2. 1990-1999年信息技術革命VS全球化:新故事比舊邏輯更重要

宏觀背景:全球化的延續和信息技術革命的興起。1990年代,一方面,始於80年代的全球化進程在美蘇冷戰結束後進一步加速,但亞洲和拉美國家加入全球化行列,成為最大的邊際變化;另一方面,信息技術革命興起,並引發了席捲全球資本市場的互聯網泡沫。兩大宏觀背景帶來汽車和計算機行業市值明顯擴張,1990-1999年二者市值佔比分別提升4.4pct、3.2pct;但股價表現來看,計算機一騎絕塵,汽車則相對平庸。

計算機行業股價和市值齊升:全球科技革命催生的互聯網泡沫。1990年代萬維網和Windows的出現,引發席捲全球的信息技術革命高潮。德國股市也不例外,1990-1999年最為亮眼的是計算機,市值佔比提升3.2pct,年化收益率高達57%。一方面,美股主導的科網泡沫行情對全球資本市場產生擴散效應,德國科技、電信行業指數走勢與美股納指走勢在1991-2010年高度相關;另一方面,德國政府在90年代也加大對科技領域的投資,制定“未來信息技術計劃”、“神經網絡計算機計劃”、東部地區“2000年通信技術長期計劃”等一系列以微電子、計算機、人工智能技術為發展重點的產業政策。其中最為典型是計算機軟件龍頭SAP,1992年SAP R3系統問世,成為商務企業計算機領域的巨大突破;1996年隨着互聯網迅猛發展,SAP推出支持Internet的新版R3 3.1;1998年推出全新CRM和SCM解決方案。突破性產品的推陳出新,疊加全球互聯網行情的催化,1990-2000年高點,SAP股價上漲64倍,年化漲幅46%。

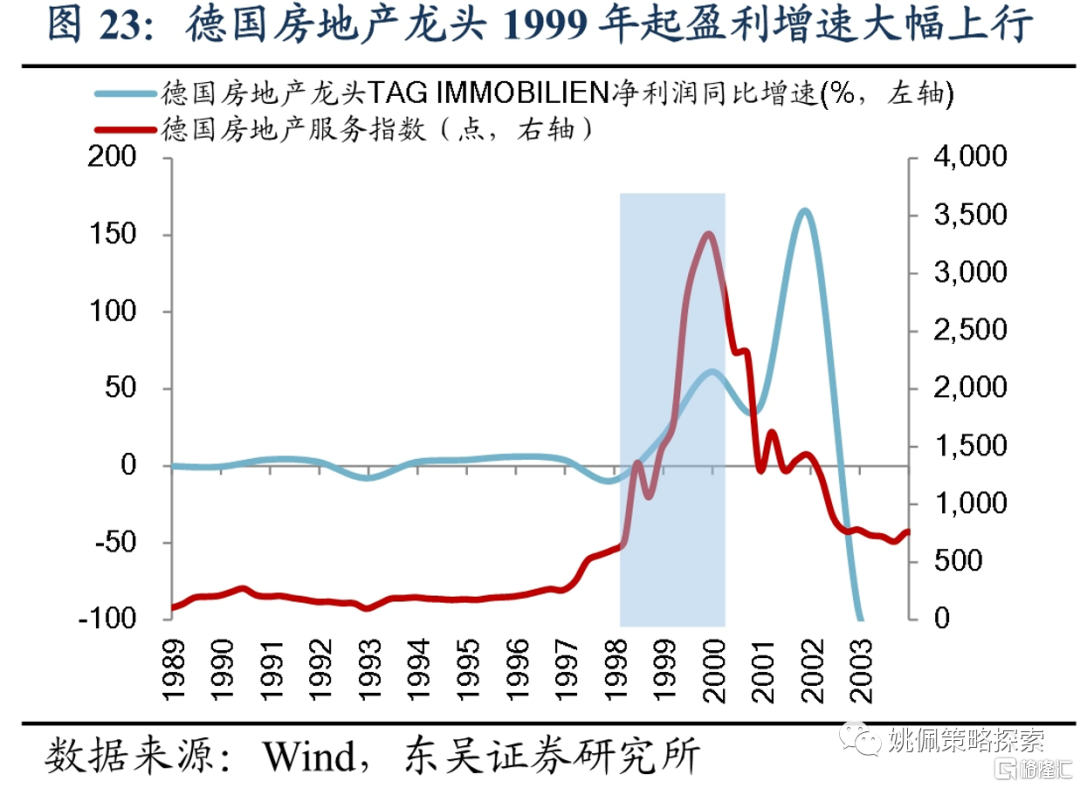

房地產服務:海外房價上行和全球股市泡沫化行情的共同推動。德國房地產服務行業指數走勢與德國房價關聯不大。德國房價指數1995年見頂後長期下行,但房地產服務行業指數自1997年初257點升至1999年高點2738點,不到3年漲幅超過10倍。背後原因更多來自房地產補貼機制變革帶來的房地產服務企業基本面變化:德國政府1990年代後期住房政策調整,由供給方補貼轉向需求方,並逐步退出住房市場。房地產服務企業相應承接,如德國房地產龍頭Deutsche Real Estate在1998年,TAG IMMOBILIEN、YMOS在1999年分別出售或退出原有業務,進入房地產租賃市場,並獲得業績大幅增長。以TAG IMMOBILIEN為例,1999年淨利潤同比增速達61%,並在此後持續保持高增。

汽車:擴張的市值和失落的股價。汽車&汽車零部件行業市值佔比從1990年8.4%升至1999年12.8%,領先所有行業;但行業年化收益率12%,在當時的26個行業中僅排名11,跑輸DAX指數。

市值擴張:汽車在德國支柱產業地位進一步體現的股市映射。德國汽車行業1990年代充分受益於美蘇冷戰結束後的全球化加速浪潮,機械和運輸設備是德國出口的主力,1990年佔德國出口額的比重近50%,且仍然持續提升。以德國汽車巨頭大眾和戴姆勒為例,其外銷佔比分別自1990年60%、57%升至1999年68%、81%。這一方面得益於德國汽車生產技術全球領先,另一方面也與德國汽車巨頭90年代開展的大規模跨國併購也密不可分:大眾90年代先後收購斯柯達(捷克)、賓利(英國)、蘭博基尼(意大利)、布加迪(法國)等海外汽車廠商;戴姆勒則在1998年收購美國克萊斯勒,當年外銷佔比從前值54%驟升至81%。

股價跑輸:業績增速偏低,全球化主角更替。德國汽車行業雖在國內重要性提升,但股價並未獲得投資者認可,可能來自以下幾方面的原因:第一,信息技術革命浪潮下,代表新興產業的計算機、醫療器械表現出更高的成長性,1991-1999年計算機行業代表公司SAP淨利潤複合增速51%、醫療器械公司費森尤斯52%、慕尼黑再保險54%,相關行業股價1991-199年漲幅同樣居前;而汽車龍頭大眾、寶馬1991-1999年複合盈利增速僅1、-5%,汽車零部件龍頭大陸集團1%,增速在DAX指數成分股中基本墊底。頻繁的收併購和海外建廠,並沒有帶來汽車相關行業的業績增長。第二,90年代外國投資者淨增投資額在德國股市整體投資額中的佔比持續提升,1998年外資淨增額佔比超過40%,全球邏輯對於德國股市配置的重要性凸顯。而在此階段,全球化的邊際變化主角更替:以亞洲四小龍和中國為代表的亞洲以及拉美髮展中國家加速崛起,在全球貿易中的佔比持續上升,而美國、德國等發達國家出口額佔全球的比重則相應下降。以微型客車為例,雖然德國出口增速自1994年後持續保持正增長,但1991-1999年化複合增速6%,遠不及韓國同期20%。

2.3. 2000-2008年通訊設備和週期VS傳統行業:全球邏輯比國內更重要

宏觀背景:經濟衰退背景下的震盪市。互聯網泡沫破滅後,德國經濟陷入衰退,GDP持續下行至負增。疲弱的基本面下,德國股市長期震盪,2000-2008年DAX指數中長期收益為負。汽車、天然氣、化工等傳統行業龍頭憑藉其相對佔優的市場份額和現金流,持續開展收併購。但資本市場所青睞的,是在全球範圍景氣高增、彈性更大的小市值行業,通訊設備、REITS股價漲幅領先。

汽車、天然氣、化工等傳統行業龍頭積極併購,但股價乏力。2000-2008年,德國國內經濟疲弱、全球化最後的輝煌階段,機電、汽車、化工等傳統行業龍頭藉機進一步積極併購行業內的小公司,同時尋求海外建廠以降低成本。2001年蘭博基尼、布加迪正式併入大眾報表,2002年勞斯萊斯正式併入寶馬集團報表,由此帶來大眾、寶馬當年的業績高增。此外,天然氣和化工龍頭也加入到大規模收併購的行列:天然氣龍頭E.ON於2004年完成對魯爾天然氣的收購,佔據德國天然氣60%市場份額;化工龍頭巴斯夫一方面在全球範圍內開展收併購,對象包括日本武田藥品的維生素業務、拜耳的殺蟲劑業務等,另一方面在美國、馬來西亞、中國等地合資建廠,2001年巴斯夫成為中國化工行業最大的外國投資商。龍頭收併購,對於行業的市值擴張起到明顯貢獻:化工、天然氣和水務、汽車行業2000-2008年市值佔比分別增長6.5pct、5.8pct、5.6pct,遠遠領先所有行業。但2000-2008年的宏觀經濟衰退期,存量市場下的傳統行業龍頭擴張並不受資本市場認可,從股價收益率的角度,上述行業的年化收益率僅6.3%、5.3%、0.4%,表現一般。主要原因仍在於業績表現相對一般,寶馬、大眾自並表後計算淨利潤複合增速僅11%(2001-2008年)、5%(2002-2008年),2000-2008年天然氣龍頭E.ON淨利潤複合增速8%,化工龍頭巴斯夫4%。

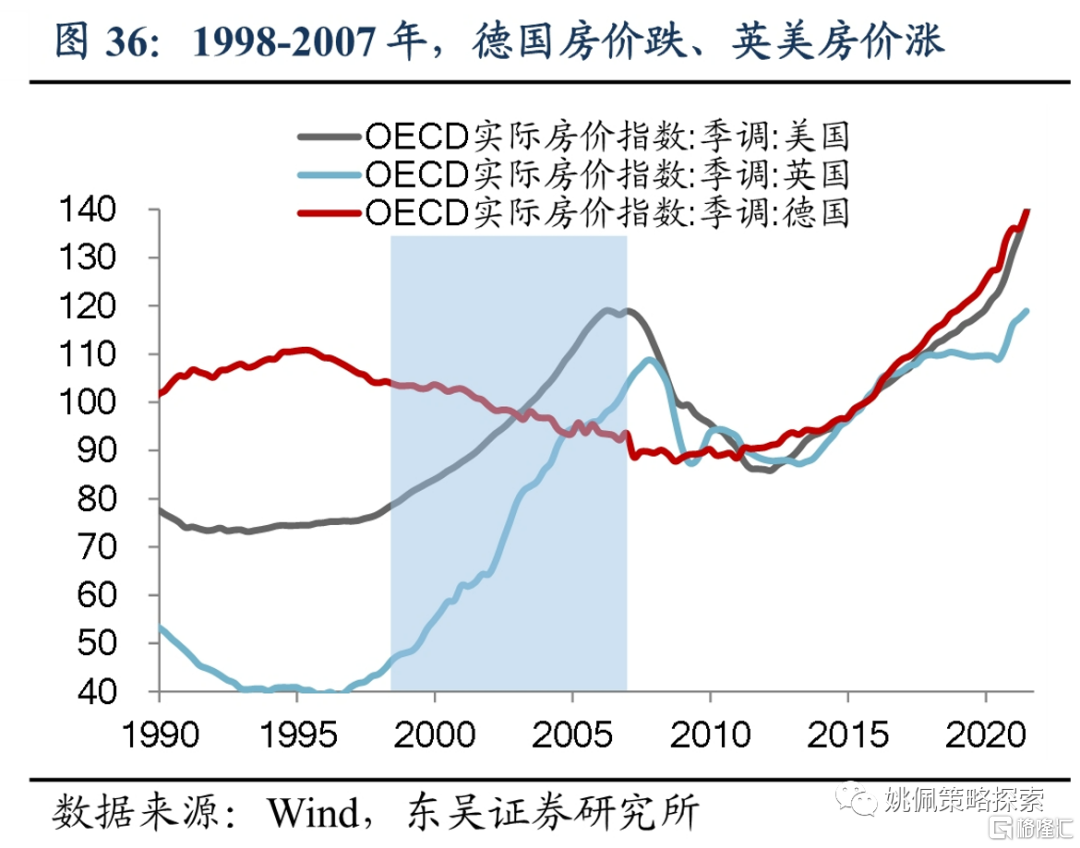

漲幅居前的通訊設備、REITS、工業金屬:移動通信的普及和海外房價上漲。德國通訊設備和REITS行業並未湧現出偉大的公司,行業市值在德國資本市場佔比僅不到0.1%。但這兩個行業在2000-2008年股價表現優異,對德國國內宏觀經濟脱敏。究其原因,可能來自全球市場相關行業的大發展:通訊設備得益於全球移動電話進入從1到10的發展階段,內置攝像頭、內置MP3、可外接數據線、可上網的手機在2000年後密集推出,智能手機也在2000年由愛立信首次推出,全球移動電話使用人數從1999年底4.9億升至2008年40.3億。值得一提的是,通訊服務行業在此期間表現較弱,主要由於德國通信運營商兼有大量的固定電話業務,此消彼長之下,受益相對有限。此外,全球房價和大宗商品的大牛市在此期間開啟,由此帶來德國REITS和工業金屬漲幅領先,其中,REITS上市公司2000-2008年化收益達27%,遠超房地產服務行業-12.5%,德國房地產製度改革對相關公司的業績提振效應隨着德國房價的長期低迷逐步消退,但以英美為代表的主要發達國家房價正處於1998年金融危機至2007年次貸危機爆發之前的繁榮階段,德國股市房地產服務行業的上漲讓渡於可持有境外房產的REITS機構股價優異表現;此外全球商品的超級牛市於2001年開啟,CRB金屬現貨指數從2001年低點177漲至2010年高點1084,漲幅超過5倍,德國的鋼鐵、銅業等工業金屬公司股價也隨之上漲。

2.4. 2009-2020年科技和房地產:“工業4.0”時代的新變化

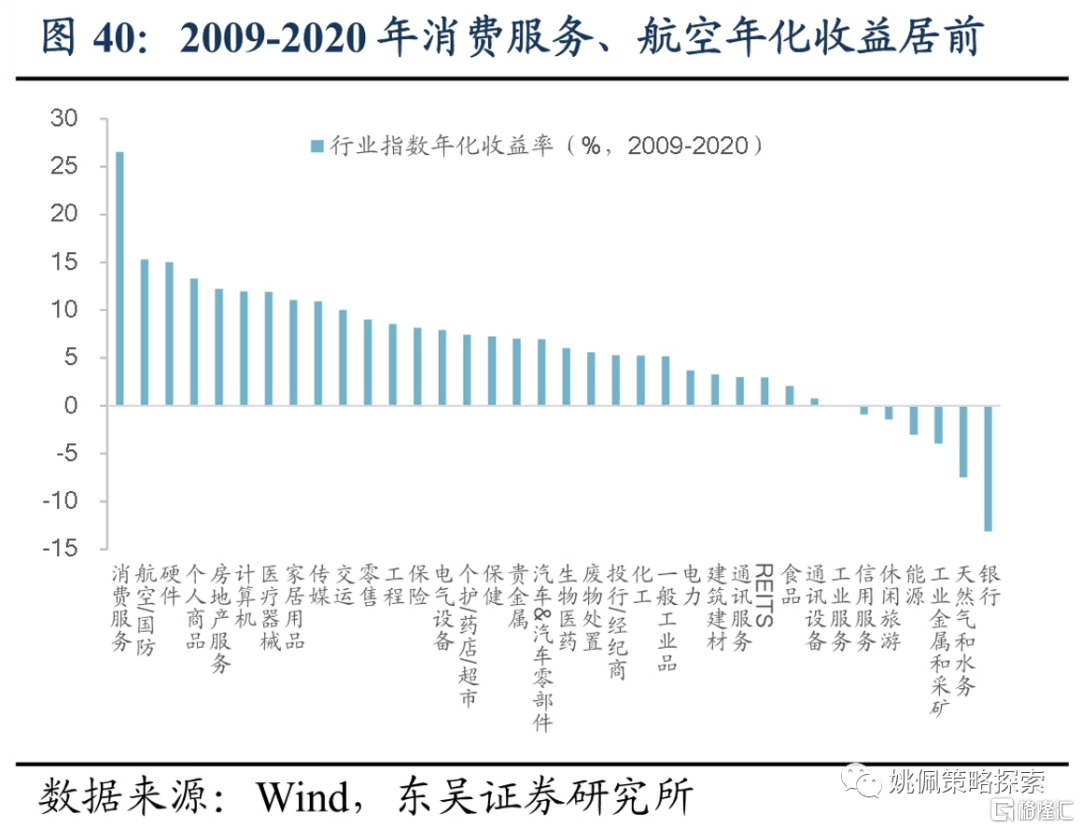

“工業4.0”的股市映射:計算機、硬件收益居前,建築、能源等傳統行業一般。德國2010年《德國高技術創新戰略2020》出台,“工業4.0”變革開始推進。雖然到目前為止,“工業4.0”在落地層面仍然面臨各種困難,但根據德國企業諮詢管理專家赫爾曼·西蒙的調研,化工、能源、建築等重資產的傳統行業,以及軟件、服務等數字化系統提供商推行數字化轉型的成功率較高。此前在報吿《工業數字化,誰最受益?》中,我們研究發現,相較傳統工業企業,雲服務商在工業數字化的推進過程中更為受益,這在德國的資本市場同樣有所體現:2009-2020年,硬件、計算機等信息技術行業股價年化收益率15%、12%,在36個行業中分別居第3、第6;而化工、建築、能源等傳統行業雖然對數字化轉型評價較高,但股價在36個行業中僅排名第22、25、33。

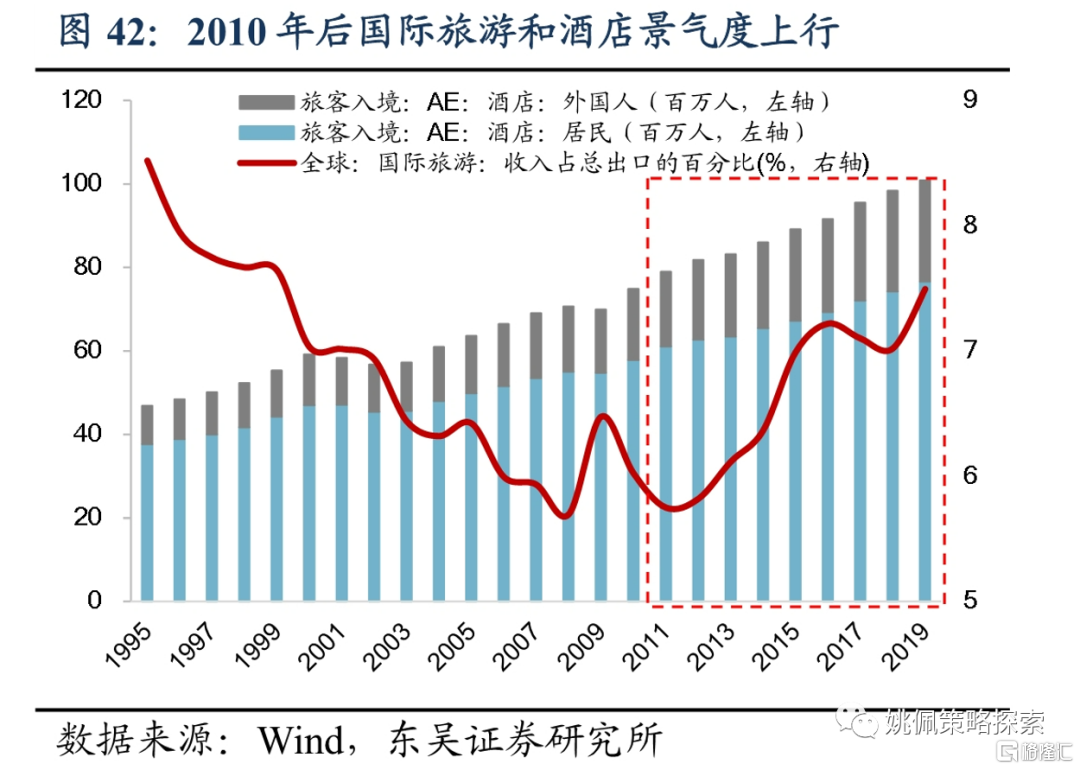

房地產和消費股價收益領先:移民潮下的人口增長。除了受益於“工業4.0”的計算機、硬件板塊,房地產服務市值佔比上升4.2pct,同時股價漲幅也在所有行業中居前,2009-2020年複合增速達12.2%,在36個細分行業中居第5,背後是東歐國家移民政策限制放開後,移民潮帶來人口增長,開啟房價的新一輪上行。此外,移民湧入和國際旅遊在此期間興起,也帶來消費服務、個人商品等消費板塊股價的優異表現,尤其涵蓋酒店、餐飲服務的消費服務板塊,2009-2020年複合收益高達26.5%,領先所有行業。

與股價齊飛的市值擴張:收併購是重要力量。值得一提的是,2009-2020年計算機、房地產服務行業股價領先的同時,市值擴張幅度也領先所有行業,這一方面來自德國國內計算機龍頭在“工業4.0”的歷史機遇下再度崛起、德國和全球房價同步上行,另一方面也不得不提龍頭公司持續大幅的收併購。以計算機行業的軟件服務商龍頭SAP為例,2009年後在雲服務、平台、行業解決方案領域,均開展大量收併購,並將收併購公司集成到SAP的產品體系中,以加強或拓寬其自身產品線。與之類似,房地產龍頭Vonovia在2013年上市後也通過收併購規模較小的競爭對手,包括奧地利、瑞典等境外房地產公司,得以發展壯大。

3. A股的啟示

3.1. 能源轉型和數字經濟大背景下的A股投資邏輯

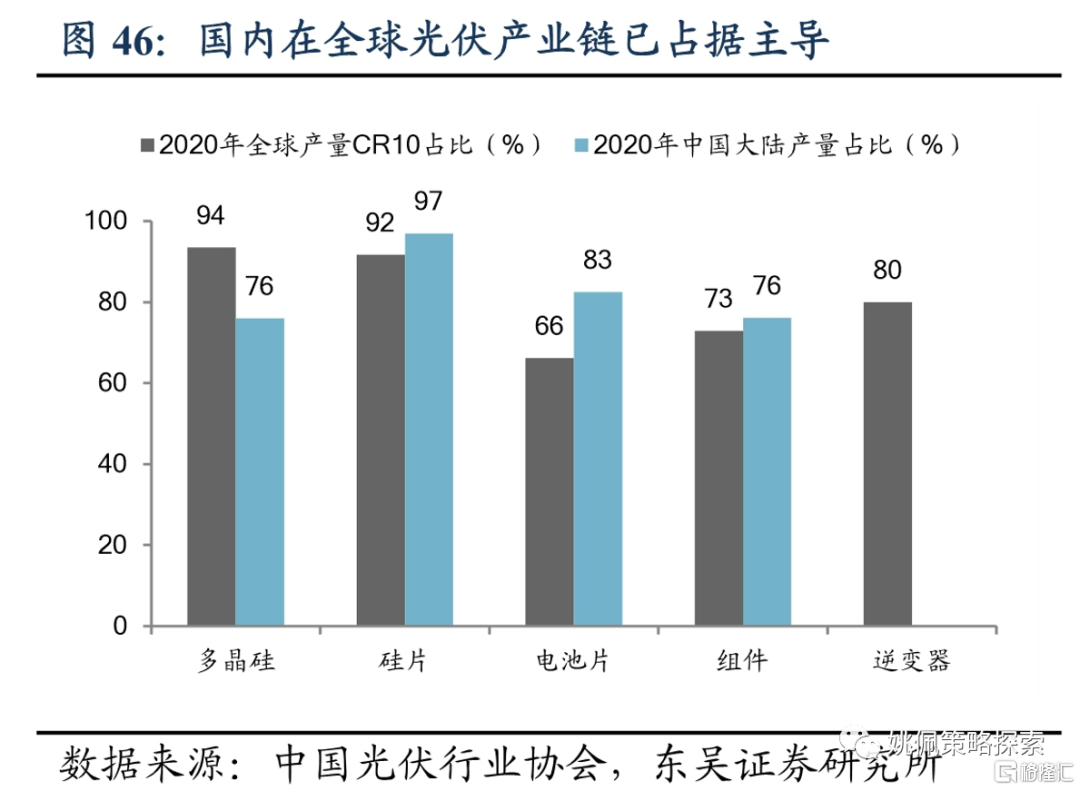

長期邏輯比短期擴張重要:能源轉型和數字經濟。德國石油危機後的經濟修復中,扮演經濟驅動引擎的傳統支柱產業汽車、機器、電氣股價獲得階段性超額收益。與此同時1980年代全球化開始興起,以安聯、德意志銀行為代表的金融行業率先開啟海外收併購,即將持續30-40年的全球化長期邏輯更受資本認可,相關行業市值擴張、股價一騎絕塵。2022年國內政策層釋放明確的穩增信號,基建成為穩增長的重要抓手,在驅動經濟企穩的過程中可能獲得階段性超額收益,但中長期視角下,能源轉型和數字經濟是中長期的時代主題,電力改革、智能駕駛、產業互聯網仍處於發展初期,新的故事仍有迭代演繹空間。國內產業發展來看,動力電池、光伏產業鏈、雲計算等相關產業都已具備全球優勢,寧德時代、隆基股份、阿里巴巴等相關行業的全球龍頭已經成長起來,在能源轉型和數字經濟的新故事中,有望帶動國內資本市場走向成熟。

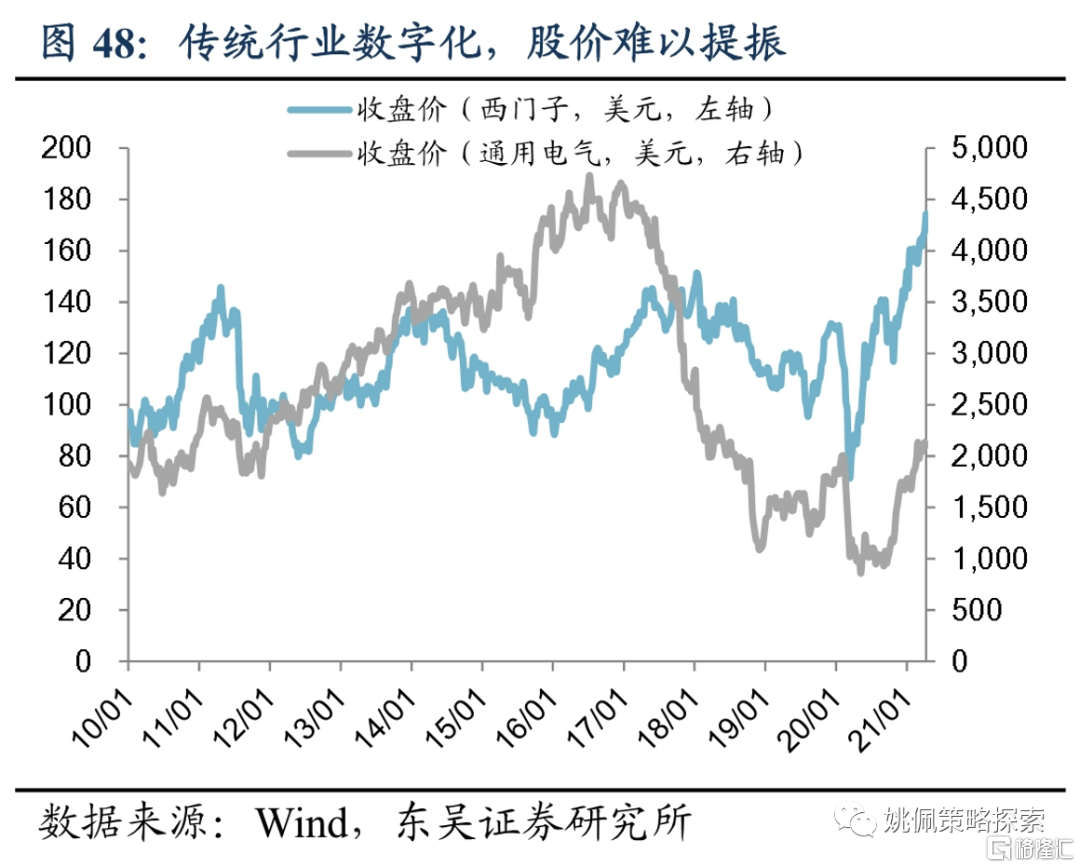

新故事裏的傳統行業:能源轉型裏的舊週期和數字經濟中的傳統行業。1990-2010年代,全球化進入高潮,但全球貿易的增量更多來自發展中國家,以1990年代亞洲四小龍和2000年後中國的崛起為代表。德國的傳統支柱產業,汽車、化工積極推進海外併購和建廠步伐,對國內經濟重要性上升,但在全球出口中的佔比下降,相關行業股價表現亦乏力。能源轉型背景下,鋼鐵、化工、有色、建材、煤炭等舊週期行業可能嘗試向綠電轉型;傳統產業數字化的過程中,工程機械、家電等國內的傳統制造業也可能通過數字化轉型獲得生產效率的提升。但相對收益而言,舊週期和傳統行業的表現可能不及新能源和雲計算、AIOT等新故事的主角,工業數字化中傳統行業的股價疲弱在美國通用、德國西門子等海外巨頭已有印證。

全球邏輯和國內市場:外資佔比和內需市場的不同可能是中德股市的差異。德國內需市場有限、出口導向特徵明顯,同時資本市場境外投資者佔比較高,因而全球的行業發展比國內邏輯更重要。尤其2000-2008年的震盪市中,行業表現對國內經濟和產業發展基本脱敏,漲幅領先的行業股價更多由全球範圍內的移動通訊發展和商品牛市週期驅動。我國與德國同為出口導向型國家,外資加速流入過程中,全球的時代背景和產業邏輯值得重視;但區別於德國,截至2021年,我國A股投資者結構中外資佔比僅5%,此外內需市場龐大,國內中長期產業邏輯對投資同樣有深遠影響。能源轉型和數字經濟也是全球當下的主題;與此同時,國內老齡化的加深也將帶來消費、醫藥行業的中長期投資機會。

3.2. 中小盤可能長期佔優

我國目前產業結構類似90年代後的德國,高端製造中小盤或為中長期配置方向。在報吿《德國製造,何以強勢——德國系列一》(2021/8/18)中,我們從人均GDP和工業增加值佔GDP比例的角度對比,認為目前我國類似德國80年代末90年代初。從產業結構轉型的角度,我們認為我國目前發展階段可能與90年代後的德國更為接近:人口增長陷入停滯,房地產對經濟的驅動力趨弱。從政策和國內產業發展來看,“專精特新”相關政策密集出台,推動中小企業高質量發展,開展補鏈強鏈專項行動,直指我國“卡脖子”難題;科創板、北交所相繼成立,聚焦科技創新產業,而我國高端製造領域的新能車、光伏風電等行業已經在全球範圍具備一定優勢。從流動性角度,考慮到我國貨幣政策不搞“大水漫灌”、以結構性定向寬鬆為中長期趨勢,未來貨幣環境可能中長期保持中性偏寬鬆的局面,由此中小成長風格佔優可能成為A股的中長期主基調。

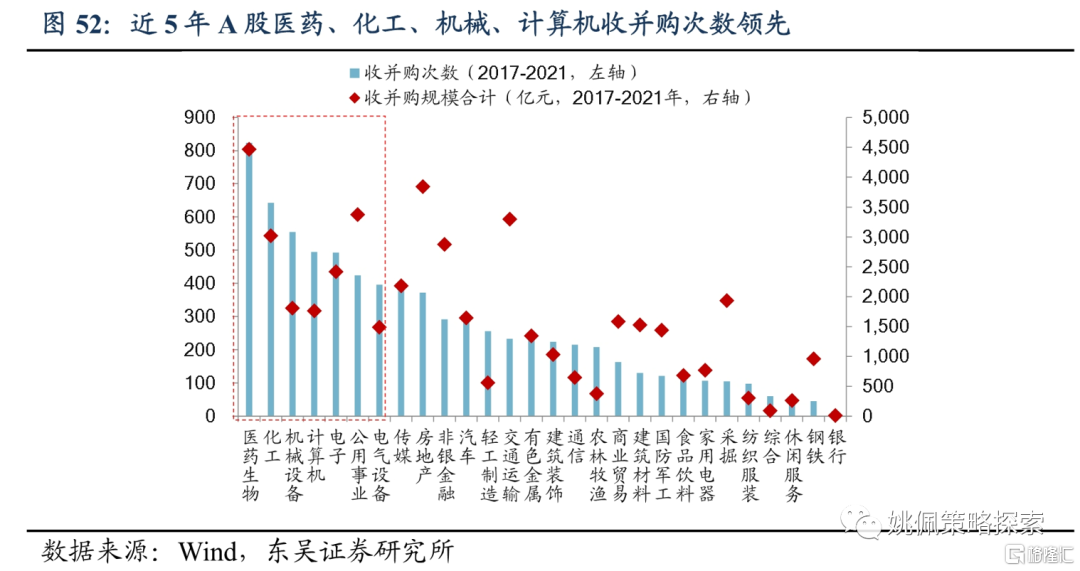

3.3. 收併購視角下的方向選擇:新經濟板塊已是主力

行業:醫藥、化工、機械、計算機等新經濟板塊近5年收併購數量居前。從德國資本市場的優勢行業變遷來看,契合時代發展背景的行業股價和市值同步擴張,往往是德國國內產業發展邏輯與全球邏輯的共振,且通常伴隨大規模收併購。我們認為企業的收併購是值得關注的信號:對於存量經濟而言,行業低迷階段是龍頭收併購,提升市場份額的良機;而對於增量經濟而言,若順應時代背景,收併購體現企業自身的信心和實力,同時也是快速發展搶佔先機的有效手段。梳理2017-2021年A股市場的收併購案例,醫藥、化工、機械、計算機、電子等行業收併購案例數目接近或超過500個,領先所有行業。而這些行業也基本都與目前政策鼓勵的高端製造或高新技術方向契合。

個股:綜合考慮收併購和槓桿率。對於個股而言,從收併購的視角去觀察,一個潛在的隱患是,企業是否存在盲目擴張而忽略自身風險,因此我們新增槓桿率的考量視角;此外,若企業涉及境外收併購,我們認為一定程度上體現企業的全球視角,未來或有更為廣闊的發展空間。基於此,構建篩選指標:

(1)行業與當前政策所鼓勵的方向相契合,即處於高端製造或新經濟行業中,符合“安全”和“發展”兩個時代大主題;

(2)2017-2021年收併購次數≧8,即TOP5%,且涉及境外併購;

(3)資產負債率<50%。

由此構建股票池如下表所示:

4. 風險提示

技術發展不及預期:德國工業4.0和國內技術升級都存在推進不及預期的可能,由此可能導致製造業內優勢產業的競爭力提升短期難以顯現;

歷史經驗不代表未來:德國製造業強勢既有歷史機遇、也有本身制度、文化因素的影響,但隨着經濟環境的發展變化,過去的經驗在當下存在不完全適用的可能;

政策推進不及預期:目前來看政策要求保持製造業佔比穩定是中長期導向,但政策推進到落地之間存在不及預期可能。