本文來自格隆匯專欄:中金海外策略KevinLIU,作者:劉剛 李赫民 王漢鋒

摘要

一、當前市場在交易什麼?衝突可控、制裁有限、供給擾動

上週全球市場和資產的起伏擺動,再次生動説明了地緣局勢的影響特徵,其突發性和不可預見性使得市場只能避險先行,且在情緒主導下會出現超調。但對於大部分沒有實質影響的市場,待情緒穩定後都會V型反彈。因此在沒有確信判斷支撐下過度追逐市場趨勢也是“危險”的、可能“兩頭受損”。

從預期角度,全球市場大跌後修復的表現,基本上是在交易衝突整體可控、制裁力度相對有限的預期。不過,有一些資源品和通脹預期資產並沒有完全回到事件發生前,表明對於一部分資源品的供應擾動擔憂依然存在。

判斷後續是否進一步升級取決於兩方面的變化:1)衝突最終如何收場、是否會爆發北約和俄羅斯之間的直接衝突;2)制裁是否進一步擴大到能源及SWIFT系統進展。

二、當前已有制裁和可能影響:金融體系、北溪2號、技術出口、相關個人制裁

短期避險交易後,我們也需要思考此次局勢的後續“成本”,尤其是制裁升級的衝擊。

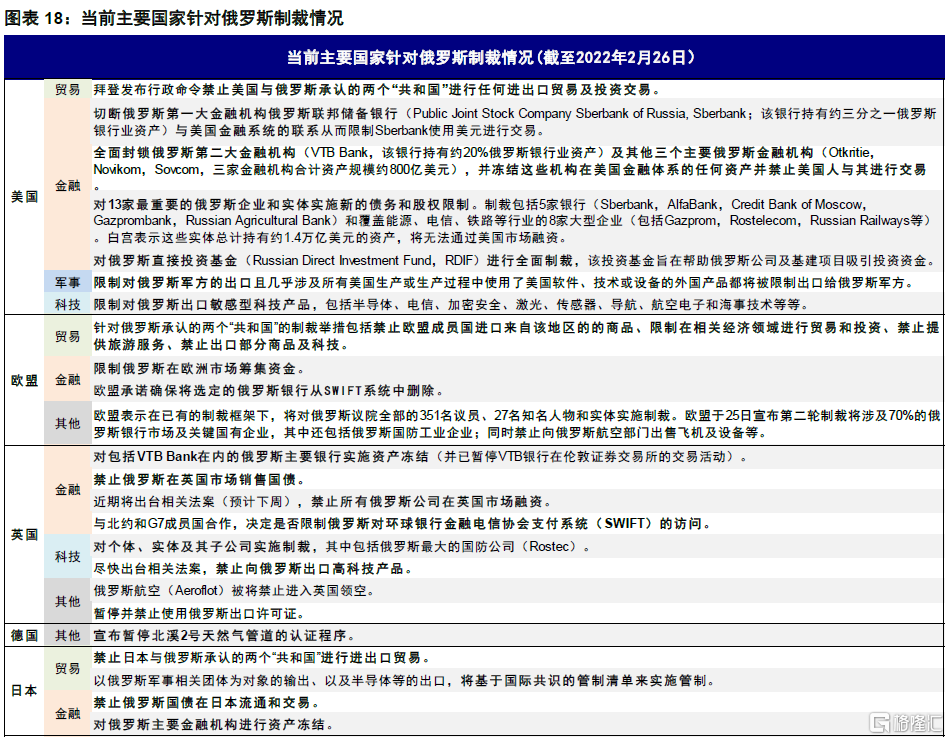

美歐英等國已經推出的制裁措施主要集中在金融體系、北溪2號、技術出口、相關個人制裁等方面。上述現有制裁可能造成的短期影響為:1)推升俄羅斯融資成本和違約風險。不過,由於俄羅斯外匯儲備相對充裕,對外負債整體佔比不高,因此雖然將承受一定影響,但也暫時具有一定的抵禦能力。實際上,作為應對,俄羅斯外儲中美元資產比例近年來持續下降。2)北溪2號暫停,歐洲仍面臨較大的供應風險。3)農產品供應可能暫時受阻。

三、2014年的制裁經驗、以及後續系統性升級的可能衝擊

2014年“克里米亞”事件後,歐美國家同樣對俄羅斯發起了“一攬子”制裁,包括停發籤證、禁止實體交易、資產凍結、限制出口軍事裝備以及部分高科技設備等。對於俄羅斯經濟、國債利率、股市和違約互換等金融資產造成較大擾動。

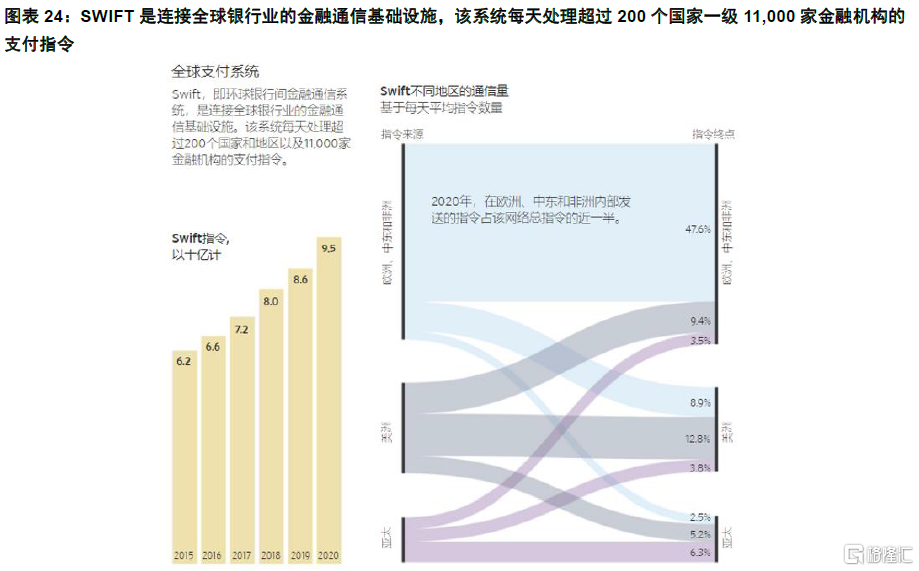

後續哪些制裁會導致系統性升級?石油出口和SWIFT系統。最新的進展是,北京時間2月27日,媒體報道歐盟、英國、美國、加拿大等國達成一致,或將把部分俄羅斯銀行從環球銀行金融電信協會(SWIFT)中剔除。不過目前一些細節還有待澄清,例如是否涉及主要能源(石油、天然氣)相關銀行,以及所涉及銀行的外債敞口細節等。例如:1)原油產量和出口受到衝擊,對全球通脹和俄羅斯本身影響都是巨大的。2)SWIFT系統更是牽連巨大。如果切斷俄羅斯與SWIFT的聯繫,將影響貿易、出口收入、造成供應溢價、以及聯繫緊密的貿易伙伴,不過具體是否涉及到上述銀行的具體細節還有待釐清。不過俄羅斯也在做相應應對,除建立自己的金融信息和支付體系外,也多元化外匯資產。因此後續針對石油出口和SWIFT的制裁進展值得密切關注。

正文

本週焦點:短期避險交易後,俄烏局勢和制裁後續進一步升級的可能衝擊?

一、當前市場在交易什麼?衝突可控、制裁有限、供給擾動

上週後三天全球市場和各類資產的較大起伏擺動,再次生動的説明了地緣局勢的影響特徵,其突發性和不可預見性使得市場在一開始面對時基本沒有太多選擇,只能避險先行,而且在情緒主導下也可能會出現超調。但對於大部分沒有實質影響的市場,待情緒相對穩定後都會出現V型反彈,這也符合我們多次提示的歷史經驗(《地緣風險如何影響資產價格?》)。

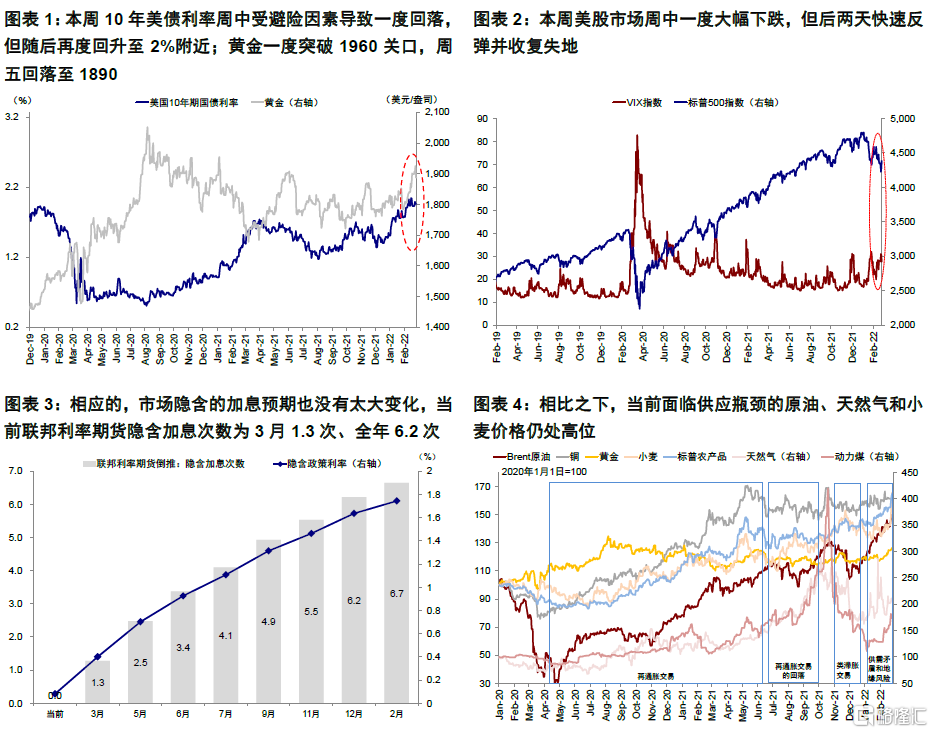

因此,從此次地緣事件的反應可以看出,在沒有確信判斷支撐下過度追逐市場趨勢也是“危險”的、可能“兩頭受損”,例如美股市場大跌後大漲、黃金大漲後大跌、美債利率下探後回升,都在短短三天內反覆逆轉。在這種情況下,如果不能精準把握時點,倒還不如按兵不動或者通過一些工具來對沖敞口更為穩妥。

從預期角度,全球市場大跌又修復的表現,基本上是在交易衝突整體可控、制裁力度相對有限的預期,相應的3月份美聯儲加息預期的變化也不大。不過,也有一些資產並沒有完全回到事件發生前,例如可能因此面臨供給衝擊的原油、天然氣和小麥;10年美債中的通脹預期和1年期的通脹互換也是如此,都表明對於一部分資源品的供應擾動擔憂依然存在。

很顯然,市場後續走勢依然高度依賴未來局勢演變,即便上週市場普遍反彈修復失地後,在沒有對未來局勢準確的把握基礎上,我們也很難完全高枕無憂。不過,基於當前市場的預期,判斷後續是否進一步升級取決於兩方面的變化:

1)衝突最終如何收場、是否會爆發北約和俄羅斯之間的直接衝突(截至我們報吿發表時,媒體報道俄烏軍隊仍在爭奪烏克蘭首都基輔);2)制裁是否進一步擴大到能源以及SWIFT系統進展,如果出現的話其影響程度都是當前已有制裁措施遠不可比擬的。如果整體局勢的激烈程度大體維持當前水平的話,我們維持此前判斷,即單純的地緣風險衝擊是瞬時性的、不改變原有趨勢、也大概率不會對即將到來的美聯儲3月FOMC貨幣政策產生過多實質性影響。

二、當前已有制裁和可能影響:金融體系、北溪2號、技術出口、相關個人制裁

但是“雁過留聲”,我們也需要思考此次俄烏局勢對全球經濟和市場可能帶來的後續成本與代價。我們在《俄烏局勢的影響路徑與傳導邏輯》中梳理了俄烏局勢影響的五個路徑,即風險偏好和資金流向、大宗商品與貨幣政策、基本面和貿易、以及俄羅斯制裁本身。目前來看,可能在中期產生的成本和代價主要體現在後續制裁力度以及潛在的供應衝擊上。

當前已有哪些制裁?美歐英等國已經推出的制裁措施主要集中在金融體系(限制主權債務和銀行體系接觸國際金融市場)、北溪2號、技術出口、相關個人制裁等幾個主要方面。具體而言:

►美國:凍結俄羅斯主要銀行資產及限制融資交易、限制科技及軍事領域相關出口等。具體包括,貿易方面,拜登發佈行政命令禁止美國與俄羅斯承認的兩個“共和國”進行任何進出口貿易及投資交易。金融方面,美國近日針對俄羅斯實施了廣泛的金融制裁,主要限制俄羅斯金融體系的核心基礎實施進行融資交易,並進一步將俄羅斯排除在全球金融體系之外。白宮表示此次針對俄羅斯的金融制裁將合計瞄準1.4萬億美元的資產規模,涉及俄羅斯銀行業將近80%的資產。具體包括:1)切斷俄羅斯第一大金融機構俄羅斯聯邦儲備銀行與美國金融系統的聯繫從而限制Sberbank使用美元進行交易;2)全面封鎖俄羅斯第二大金融機構及其他三個主要俄羅斯金融機構,並凍結這些機構在美國金融體系的任何資產並禁止美國人與其進行交易;3)對13家最重要的俄羅斯企業和實體實施新的債務和股權限制。制裁包括5家銀行和覆蓋能源、電信、鐵路等行業的8家大型企業。白宮表示這些實體總計持有約1.4萬億美元的資產,將無法通過美國市場融資;4)對俄羅斯直接投資基金進行全面制裁(該投資基金旨在幫助俄羅斯公司及基建項目吸引投資資金)。

軍事方面,限制對俄羅斯軍方的出口。幾乎涉及所有美國生產或生產過程中使用了美國軟件、技術或設備的外國產品都將被限制出口給俄羅斯軍方。

科技方面,限制對俄羅斯出口敏感型的科技產品,包括半導體、電信、加密安全、激光、傳感器、導航、航空電子和海事技術等等。

►歐盟:歐盟於23日宣佈的第一輪制裁包括:

貿易方面,針對俄羅斯承認的兩個“共和國”的制裁舉措包括禁止歐盟成員國進口來自該地區的的商品、限制在相關經濟領域進行貿易和投資、禁止提供旅遊服務、禁止出口部分商品及科技。

金融方面,限制俄羅斯在歐洲市場籌集資金;與此同時,歐盟於26日承諾確保選定的俄羅斯銀行從SWIFT系統中刪除。

其他方面,歐盟表示在已有的制裁框架下,將對俄羅斯議院全部的351名議員、27名知名人物和實體實施制裁。歐盟於25日宣佈第二輪制裁將涉及70%的俄羅斯銀行市場及關鍵國有企業,其中還包括俄羅斯國防工業企業;同時禁止向俄羅斯航空部門出售飛機及設備等。

►英國:金融方面,除針對俄羅斯主要金融機構的融資及資產凍結外,英國表示將與北約和G7合作,關閉俄羅斯兑SWIFT的訪問。具體包括:1)對包括VTB Bank在內的俄羅斯主要銀行實施資產凍結;2)禁止俄羅斯在英國市場銷售國債;3)近期將出台相關法案禁止所有俄羅斯公司在英國市場融資;4)與北約和G7成員國合作,計劃關閉俄羅斯對環球銀行金融電信協會支付系統(SWIFT)的訪問。

科技方面,1)對個體、實體及其子公司實施制裁,其中包括俄羅斯最大的國防公司(Rostec);2)儘快出台相關法案,禁止向俄羅斯出口高科技產品。

其他方面,1)俄羅斯航空(Aeroflot)將被禁止進入英國領空;2)暫停並禁止使用俄羅斯出口許可證(軍用及民用)。

►德國:宣佈暫停北溪2號天然氣管道的認證程序。

►日本:貿易方面,禁止與俄羅斯承認的兩個“共和國”貿易;對俄羅斯軍事相關的輸出以及半導體等的出口,將基於國際共識的管制清單來實施管制。金融方面,1)禁止俄羅斯國債在日本流通和交易;2)凍結俄羅斯主要金融機構資產。

上述現有制裁可能造成的短期影響為:1)推升俄羅斯融資成本和違約風險。俄羅斯長短端國債利率均快速抬升至歷史相對高位(10年國債利率從2021年末的8.5%升至當前的16.0%,已基本接近2014年末16.1%的歷史高點),5年期信用違約互換週四一度攀升至900bp以上,週五雖然回落至550bp,但仍處於歷史高位。不過,由於俄羅斯外匯儲備相對充裕(截至2021年末,俄羅斯外匯儲備約6310億美元,排名全球第五),對外負債整體佔比不高(截止3Q21,俄羅斯各部門整體外債佔GDP比例為25%),因此雖然將承受一定影響,但也暫時具有一定的抵禦能力。實際上,作為應對,俄羅斯外儲中美元資產比例近年來持續下降,已從2017年末的46%降至2021年6月的16%,而美國財政部統計的俄羅斯投資者持有美國國債比例也從2009年4.2%高點降至2021年末的0.1%。

2)北溪2號暫停,歐洲仍面臨較大的供應風險。近日隨着俄烏局勢快速升級,歐洲TTF天然氣價格一度上漲48%、但週五再度回落30%。中金公司大宗組表示,雖然此前取暖旺季結束使得氣價回落,但供應擔憂扔不排除使得氣價再度反彈。今年夏季需求小高峯之時,歐洲天然氣市場可能面臨短缺風險。不過,從另一個角度看,居高不下的能源價格和持續緊張的供給也有可能促使其他替代能源投入的增加;

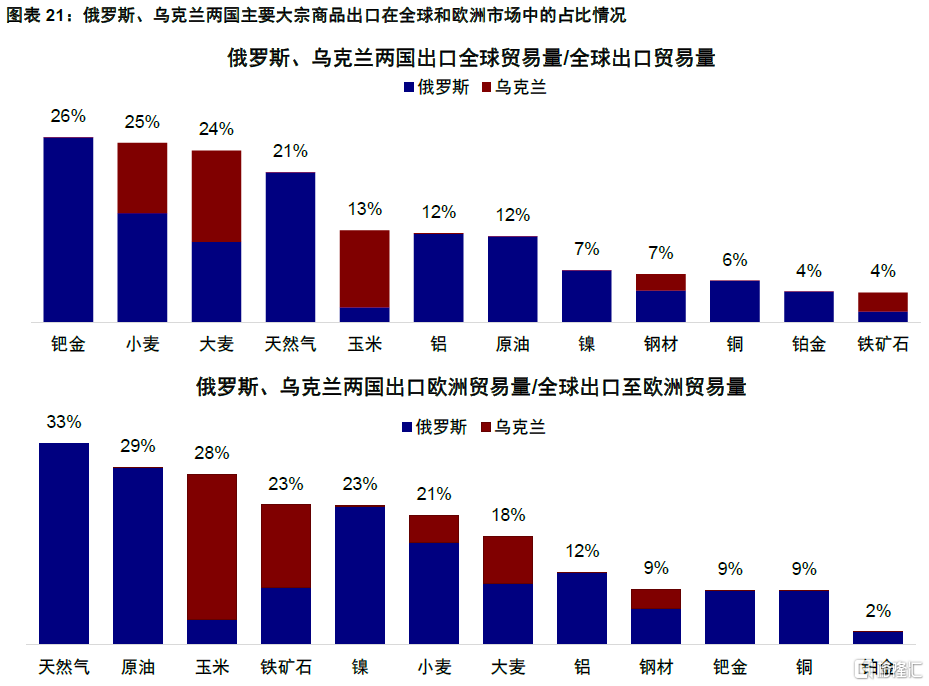

3)農產品供應可能暫時受阻。烏克蘭作為全球玉米和小麥出口大國,主要出口港包括黑海港口敖德薩和赫爾松,其中敖德薩為當前交火區之一。因此如果戰事繼續升級或也對農產品出口造成影響。

綜上所述,短期來看,上述制裁在影響程度和範圍上相對可控,但都不可避免的在已有供應鏈緊張的局面上增加一部分擾動,形成事實上的“供應衝擊”;同時對俄羅斯金融體系也造成一定影響。

三、2014年的制裁經驗、以及後續系統性升級的可能衝擊

2014年“克里米亞”事件後,歐美國家同樣對俄羅斯發起了“一攬子”制裁,包括停發籤證、禁止實體交易、資產凍結、限制出口軍事裝備以及部分高科技設備等。回顧當時情形,“克里米亞”事件後,供應矛盾緩解、全球需求減少以及美國頁巖油產量增加促使油價下跌(原油價格從2014年6月的115美元/桶降至2014年12月的47美元/桶),疊加歐美國家的經濟制裁使得俄羅斯經濟一度遭受重創。俄羅斯長短端國債利率也快速上行並分別於2014年末和2015初達到當時高位(10年期國債利率2014年12月末達16.1%;2年期國債2015年1月初為17.5%),俄羅斯5年期信用違約互換也一度升至600bp以上,俄羅斯股指也在2014年下半年下跌超55%。

後續哪些制裁會導致系統性升級?石油出口和SWIFT系統。上文中梳理的已有制裁措施都暫時避免了原油和SWIFT的核心領域,因此市場的反映相對在可控範圍之內。但如果後續進一步升級的話,或將產生更大的影響。截至我們發報吿時的最新消息(北京時間2月27日中午),美國與歐盟、英國和加拿大已發表共同聲明,宣佈禁止俄羅斯使用SWIFT 。所以目前來看,整體局面有往進一步升級方向發展的可能性,但一些細節仍有待釐清。例如:

1)原油產量和出口受到衝擊,對全球通脹和俄羅斯本身影響都是巨大的。如我們在《俄烏局勢的影響路徑與傳導邏輯》所述,截止2021年末,全球每天約9800萬桶的產量中,俄羅斯佔比高達11%(1090萬桶/天)。根據中金大宗商品組測算,如果地緣風險演變為實際的供應衝擊,不排除全年油價可能因此面臨30美元/桶左右的供應溢價,摸高到120美元/桶。在此情形下,我們測算或額外抬升美國CPI月環比0.1個百分點,這進一步又會影響貨幣政策,上世紀70年代和1994年加快加息都有油價大漲的影子。與此同時,截止2021年年末,原油出口金額佔俄羅斯總出口的23%,因此出口減少也會影響俄羅斯的財政收入和經常賬户順差。

2)SWIFT系統更是牽連巨大。SWIFT是連接全球銀行業的金融通信基礎設施,對包括貿易、外國投資、匯款和央行對經濟的管理等各個經濟領域都至關重要,目前全球已有超過200個國家和地區的11,000多家銀行和證券機構、市場基礎設施和公司客户接入了SWIFT的系統,且此資金結算系統覆蓋了全球大部分以美元計價的跨境交易。最新的進展是,北京時間2月27日,媒體報道歐盟、英國、美國、加拿大等國達成一致,或將把部分俄羅斯銀行從環球銀行金融電信協會(SWIFT)中剔除。不過目前一些細節還有待澄清,例如是否涉及主要能源(石油、天然氣)相關的銀行,以及所涉及銀行的外債敞口細節等。

如果切斷俄羅斯與SWIFT的聯繫,由於金融交換信息的切斷也可能受到影響的情況下,可能會使得短期貿易收入減少、進而影響經常賬户和財政收入。同時,切斷俄羅斯銀行的金融聯繫,可能會影響部分的貿易,進而造成短期的供應溢價,當然具體是否涉及到上述銀行的具體細節還有待釐清。此外,由於貿易結算涉及到金融信息的交換,因此可能會雙邊貿易產生一定影響。

不過俄羅斯也在做相應應對,除了建立自己的金融信息和支付體系外(2014年,為代替SWIFT系統以應對制裁,俄羅斯央行創立了俄羅斯銀行金融信息系統,SPFS,該系統使用者主要為俄羅斯的銀行、還包括白俄羅斯、德國等國的23家銀行),過去幾年也在多元化其外匯資產,例如俄羅斯主權基金持有人民幣資產從2021年初的0%升至2022年初的20%,持有美元資產則於2021年6月後清零。因此,後續針對石油出口和SWIFT的制裁進展的進一步細節值得密切關注。

市場動態:俄烏局勢明顯升級;市場一度劇烈避險,但隨後有所修復

►資產表現:大宗>債>股,俄羅斯股市大跌,成長落後

過去一週,地緣局勢緊張引發的避險情緒主導全球市場表現,資產價格起伏動盪非常明顯,但後兩天市場情緒有所修復。

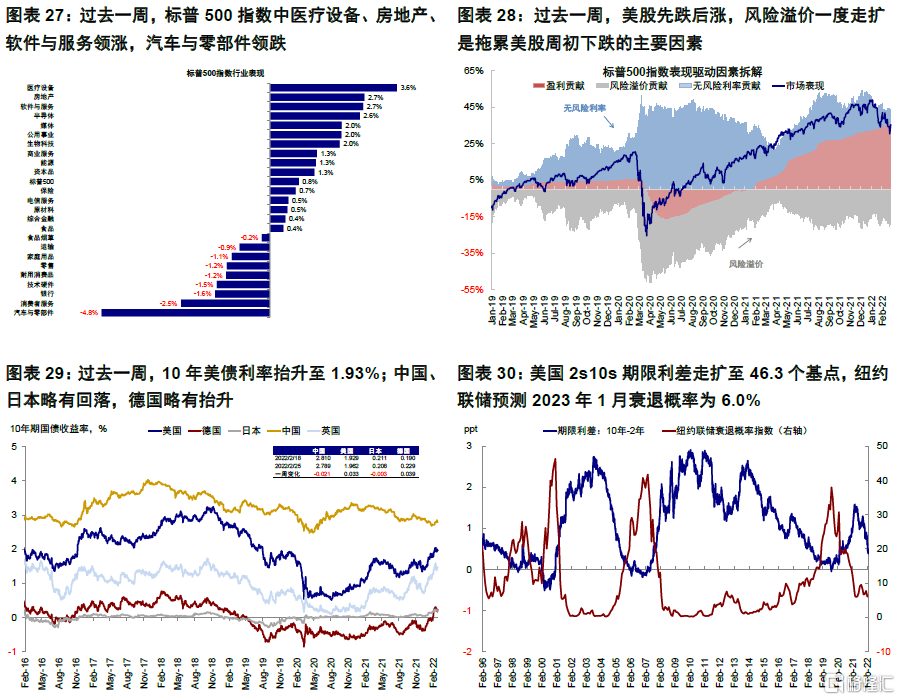

整體看,美元計價下,大宗>債>股;原油、全球REITs等上漲,俄羅斯股市、俄羅斯盧布領跌。板塊方面,標普500指數中醫療設備、房地產、軟件與服務領漲,汽車與零部件領跌。利率方面,10年美債利率同樣波動劇烈,整體抬升3bp至1.93%,其中實際利率回落9bp,通脹預期抬升12bp。信用利差方面,美國投資級信用利差及高收益債信用利差均走擴,高收益債資金也繼續流出。

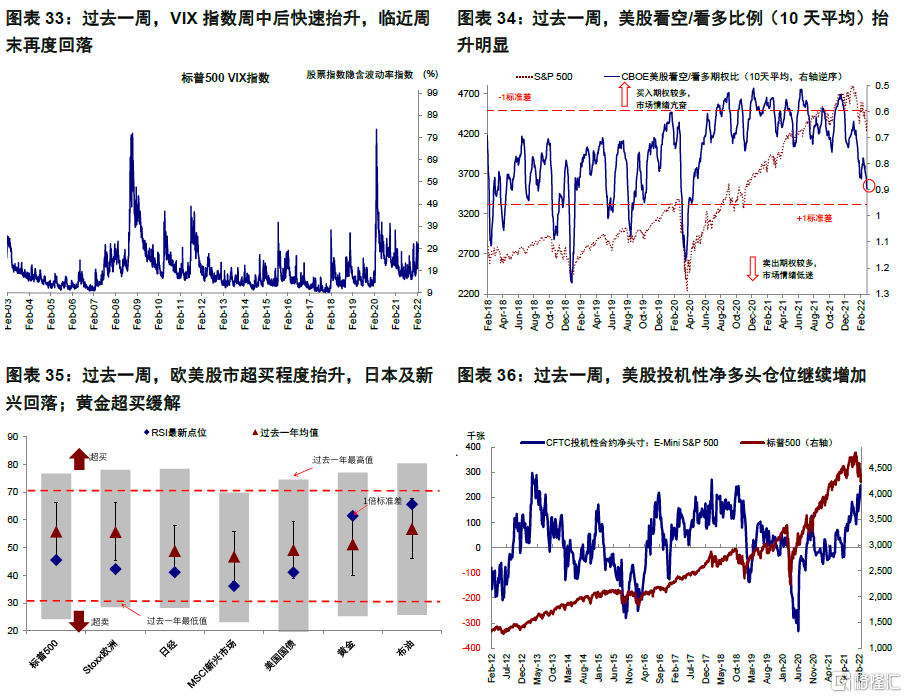

►情緒倉位:黃金超買緩解,美股多頭增加

過去一週,VIX指數週中後快速抬升,臨近週末再度回落,看空/看多期權比例(10天平均)抬升明顯。主歐美股市超買程度抬升,日本及新興回落;黃金超買緩解。倉位方面,美股、美元及黃金投機性淨多頭倉位繼續增加,白銀淨多頭倉位快速增加,10年美債淨空頭倉位有所減少,但2年期美債淨空頭倉位繼續增加。

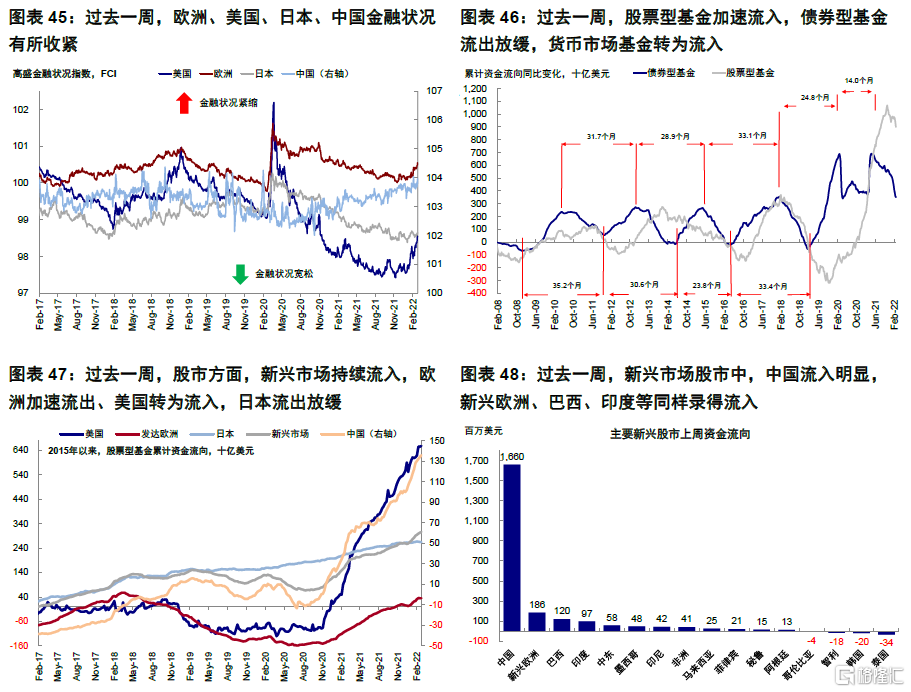

►資金流向:美股轉為流入,債市流出放緩

過去一週,股票型基金加速流入,債券型基金流出放緩,貨幣市場基金轉為流入。分市場看,股市方面,新興市場持續流入,歐洲加速流出、美股轉為流入,日本流出放緩。

►基本面與政策:各主要市場盈利調整情緒均趨弱

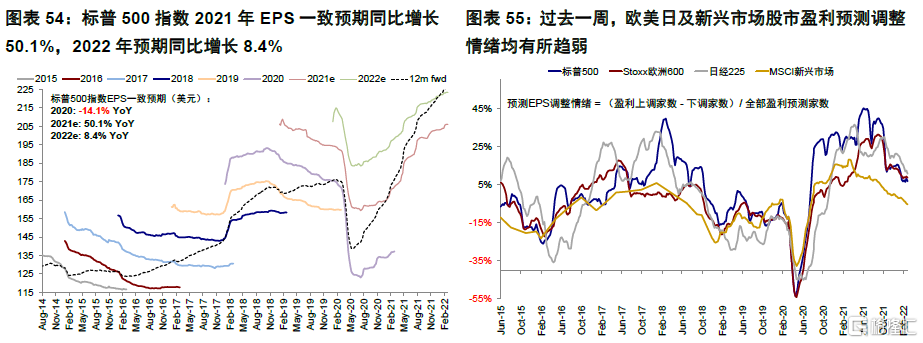

過去一週,美國、歐洲、日本經濟意外指數抬升,中國回落。美聯儲資產負債表目前規模約8.92萬億美元,較上週略有抬升。標普500指數2021年EPS一致預期同比增長50.1%,2022年預期同比增長8.4%。

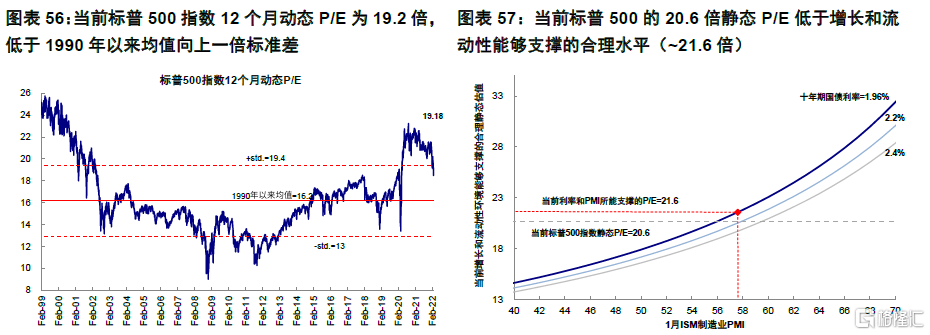

►市場估值:已經低於增長和流動性能夠支撐合理水平

當前標普500指數20.6倍靜態P/E低於增長和流動性能夠支撐的合理水平(~21.6倍)。