過去一年,地產行業可謂陷入“冰點”時刻,在政策端的調控高壓下,行業內一眾房企陷入流動性危機,引得“雷聲”陣陣,極大的打擊了市場情緒。進入新年以來,隨着政策面的改善,市場預期逐步緩和,地產股接連出現大漲行情。不過即便如此,仍然有不少房企未能在“春天”來臨前緩過來,陷入到債務風波當中,甚至引得市場風聲鶴唳。而近日,寶龍地產ABS項目遭終止一事也引發了外界的擔憂,那麼真相究竟是什麼樣呢?

從消息面來看,2月22日,據上交所披露,寶龍地產(01238.HK)旗下上海寶龍實業發展(集團)有限公司20億元ABS項目狀態更新為“終止”。這被外界看來是公司融資遇阻,並引發一系列對公司經營陷入困境的猜想。

筆者注意到,寶龍地產這筆20億元的ABS債券名稱為“天風-瑞龍應收賬款1-10期資產支持專項計劃”,原始權益人為上海寶龍實業發展(集團)有限公司,計劃管理人系天風(上海)證券資產管理有限公司。該債券在今年9月獲上交所受理,但由於交易所去年四季度對地產尾款ABS全部停止審核,因此這筆債券在審核期到期後也就出現了自動終止,這一情況實際上同樣也出現在了象嶼地產、金輝集團等房企身上。

結合ABS發行情況來看,據此前安信證券研究中心研究顯示,去年9月以來,房地產ABS發行明顯減少,其中交易所供應鏈ABS和購房尾款ABS基本停發。直到11月,購房尾款ABS發行有所回暖,且主要體現在少部分企業購房尾款ABS重啟發行,當月僅1個購房尾款ABS項目獲通過,為“招商證券-江南華府1-3期購房尾款資產支持專項計劃”,發行主體通過差額補足人識別為招商蛇口。此外,11月更新審核狀態的房地產ABS項目中,更新審核狀態的購房尾款ABS也均為國企項目,包括招商蛇口、鐵建等。而在12月,象嶼地產、弘陽置地、金輝集團幾家房企此前提交的購房尾款ABS項目狀態更新均顯示為“終止”。

由此來看,此次寶龍地產ABS項目狀態更新為“終止”僅可看作是此前政策收緊帶來的“尾部效應”。交易所對此前申報仍然在途的購房尾款ABS項目在到期後也多會出現像寶龍地產這種“終止”的狀態。很顯然市場就此事件出現的過度解讀明顯有失偏頗。

就筆者觀點來看,在暴雷潮湧動的房地產行業大背景下,寶龍地產的表現相對來説還算可圈可點,具體可從如下幾個方面來看:

1、銷售增速亮眼,行業逆境下展現穩步擴張勢頭

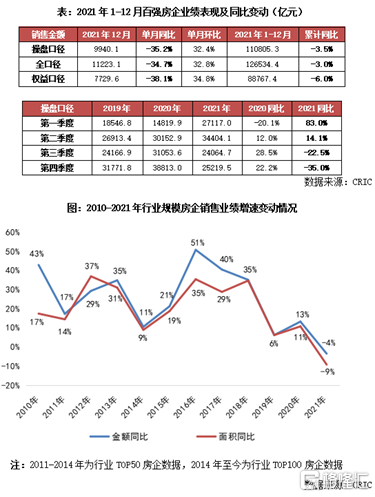

過去的2021年,除了政策在融資端給予壓力外,房企在銷售端遇阻亦是其資金面遭遇挑戰的另一個重要因素所在。根據克而瑞此前2021年度銷售點評,年內百強房企累計業績增速持續放緩,截至12月末累計銷售操盤金額較2020年同比降低3.5%,規模房企銷售增速罕見出現負增長。此外規模房企整體的目標完成情況也遠不及歷史同期,平均目標完成率不到90%,明顯低於過去三年105%以上的平均水平。

在多數規模房企銷售表現不佳的大背景下,寶龍地產可謂實現了逆勢增長,2021年全年,公司實現合約銷售額1012.27億元,同比增加24.13%。寶龍地產不僅業績增速喜人,還成功跨越到千億房企陣營之中,展現強勁的發展勢頭。從其逆勢表現中亦足以見得公司優異的經營能力,這背後實際上亦是寶龍地產在戰略佈局、產品力、品牌等多方面硬實力的體現。

2、手握優質土儲,兼具防禦性與業績彈性

寶龍地產能夠在行業逆境中取得如此成績這背後離不開其優質的土儲支撐。此前,西南證券研報顯示,截至2021年上半年,寶龍地產土儲總體計容建面 3775 萬平方米,可售貨值4759 億元,其中新一線和二線城市合計佔比 83.9%,長三角區域佔比 68.4%。平均土地成本 3570元/平方米,僅為銷售均價的22.8%。

不難看出,公司土地儲備優質,成本優勢明顯,這也為其奠定了在逆勢行情中較高的防禦性,與此同時未來隨着市場風向轉好其業績也將具有更大的向上彈性。

3、良好財務基本面,多元商業佈局下可持續性收入夯實抗風險能力

在當前行業整體下行的大趨勢下,房企面臨的壓力可想而知,房企暴雷問題頻發的背後實質上是資金面出現了危機,因此現階段,房企不僅要審慎擴張,持續夯實財務基本面的安全,另一方面也要善於開源,構築形成可持續現金流的能力。

從這兩點來看,寶龍地產儼然走在了行業前頭。憑藉穩健的業績增長,出色的盈利能力公司財務基本面不斷得到強化。與此同時面對評級機構接連對房企下調評級的大環境,寶龍地產的評級狀況也處於穩定狀態。在去年11月24日,標普全球評級還曾表示,寶龍地產控股有限公司(寶龍地產)的綠色融資框架符合《綠色債券原則》、《綠色貸款原則》,對公司綠色融資框架表示了認可。同時標普在2021年12月重申維持寶龍地產主體評級為BB-,債券評級為B+,展望穩定。

值得一提的是,過去一年面對房企“躺平”潮湧動帶給境外融資環境的衝擊,寶龍地產仍然成功發行兩筆美元票據,充分展現了公司堅持穩健發展獲得了海內外資本市場的認可。在2月25日晚間,寶龍地產還對外發布公吿稱,截至2022年2月25日,該公司已於公開市場回購500萬美元於2022年到期的2億美元3.9%優先票據。透過回購票據動作,反映了公司具備充足的資金流動性,同時致力於優化財務結構,並進一步向資本市場釋放了信心。

此外,再關注到公司的持續性收入方面。在地產開發主業之外,寶龍地產的多元商業生態佈局亦不斷進入收穫期,憑藉商業項目中租金等經常性收入的提升,帶來穩健的現金流,不僅能有助於平滑風險,同時也進一步夯實了整體的經營實力。與此同時優質的投資性物業不僅具有增值屬性,亦具備良好的融資功能,考慮到公司擁有大量優質的商場資產,具備發行經營性物業貸或者CMBS的物業資產基礎,在信用融資市場收縮的當下,公司也仍有資源進一步補充流動性,應對市場風險。

此前中期財報數據顯示,2021上半年,公司商業運營收入18.5億元,同比增長20.5%。同時,預期2021年商業運營收入將達到40億。公司商業規模不斷擴張,於上半年新增儲備7家自持商場,此前預計下半年計劃開業18個商場。而根據公司官網寶龍集團2022年開年會議報道顯示,年內其商業綜合體項目開業達22個。在疫情大環境下仍然實現了穩步擴張,展現了強勁的發展勢頭。

(來源:公司中期財報演示)

此前野村證券研報首次覆蓋寶龍地產將其列為行業買入首選之一,其觀點就特別指出,寶龍同時擁有房地產開發收益和商業運營收益兩大業績增長引擎,且旗下商場運營日益改善,是行業中十分有競爭實力的商業地產運營商。野村證券同時預計,到2023年寶龍商業的整體出租率將達到95%,進一步提升公司租金收入的增長水平;2020至2023年,寶龍商業年複合增長率估計將達到45%,將持續增加公司的業績增長的確定性。

結尾部分

當前從政策面逐步寬鬆的趨勢來看,房地產最悲觀的時刻或已經過去。特別是近期菏澤、重慶、贛州等部分城市下調首套房房貸利率的政策進一步提振了市場信心,這或意味着對房企銷售和去化帶來有效刺激,進一步增強房企的造血能力,有助於行業回暖。

同時注意到,金融機構和市場對房企融資端的支持也在持續加碼,並由滿足頭部央企國企,逐步溢出到優質的民企,近期包括金科股份、信達地產、首創集團等多家房企宣佈擬發行中期票據,房企融資呈現轉暖勢頭,而隨着兩會的到來,不排除也將為房地產行業穩定健康發展釋放積極的信號。

在此背景下房地產板塊或將繼續延續此前修復行情。這之中更具優勢的寶龍地產相信也將成為率先受益者。憑藉站穩千億梯隊帶來的增長慣性以及規模效應下的融資、品牌等優勢的進一步釋放,公司或將在資本市場演繹業績與估值雙提升的“戴維斯雙擊”行情。