本文來自格隆匯專欄:中金研究,作者:王漢鋒 劉剛

港股市場在 2021 年受監管等內外部多重因素影響遭受重創,且明顯跑輸全球主要市場。不過,隨着港股估值降到低位、計入較為悲觀的預期,我們注意到自 2021 年下半年起,港股上市公司的回購行為開始明顯增多,甚至創出多年最高值。不僅如此,一些以往很少回購的國企也開始回購股票,如中國移動等。我們認為這是一個值得關注的變化,表明從公司管理層角度股價也具備吸引力。從歷史經驗看,回購增多可能意味着市場價值逐步顯現,往往是一箇中期的底部信號。

摘要

近期港股回購不斷增多或表明投資價值逐漸顯現

港股市場在2021年受監管等內外部多重因素影響遭受重創,且明顯跑輸全球主要市場。不過,隨着港股估值降到低位、計入較為悲觀的預期,我們注意到自2021年下半年起,港股上市公司的回購行為開始明顯增多,甚至創出多年最高值。不僅如此,一些以往很少回購的國企也開始回購股票,如中國移動等。我們認為這是一個值得關注的變化,表明從公司管理層角度股價也具備吸引力。從歷史經驗看,回購增多可能意味着市場價值逐步顯現,往往是一箇中期的底部信號。

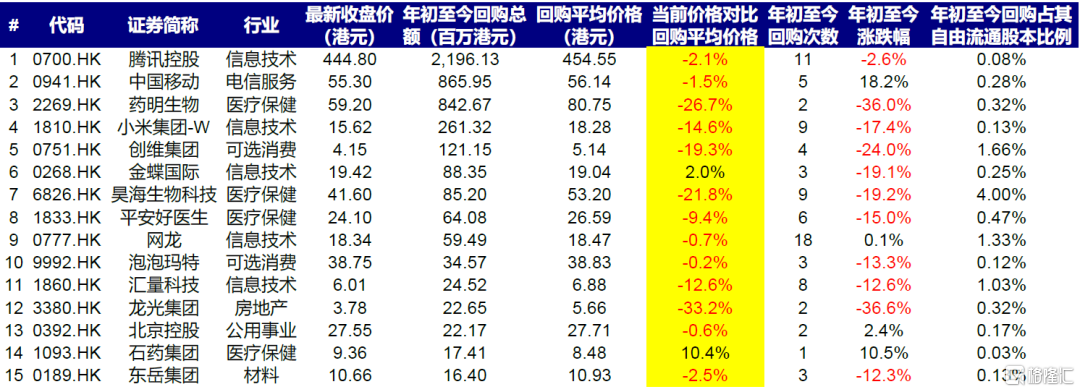

2021下半年隨着市場持續走低,港股迎來了首輪迴購高峯,9月回購總計663筆,為有史以來月度第四高。但在監管、疫情等多重因素擾動下,市場延續震盪下行直至年底,這也與回購剛開始時通常距離市場見底還有一段時間的歷史規律基本一致。不過這並未影響回購迎來新一輪熱潮,2021年12月686筆回購創出月度第三高,這一趨勢延續到今年初。不僅總量增加,龍頭公司紛紛回購也引發關注。例如,騰訊(700.HK)2021年8月中重啟回購,累計回購規模接近50億港幣,京東-SW(9618.HK)擴大及延長現有回購計劃等。整體看,2021年下半年以來,騰訊、藥明生物(2269.HK)、小米-W(1810.HK)和恆安(1044.HK)的回購總規模最高。值得一提的是,多數公司目前股價仍低於其平均回購價格,這可能意味着如果後續市場環境企穩的話,可能會帶來潛在上行空間。

國企回購和分紅引關注:低估值環境和國企改革大背景

除了上述提到傳統行業和新經濟龍頭外,另一個新動向是一些以往很少或者幾乎不回購的國企近期也在港股啟動回購。例如,中國移動2月10日進行了上市以來首次回購,截至目前已回購5筆,總股數1,542.4萬,金額8.7億港元。中海油(883.HK)也表示當前股價被“嚴重低估”,將擬定多項措施修復股價表現,授權股票回購計劃。中國電信(728.HK)也提及了使用包括回購、增持等股本變動操作穩定股價的計劃。我們認為,龍頭國企紛紛啟動回購操作,除了估值低外(中國移動在回購前估值只有0.69倍PB,中國電信和中海油當前PB也僅為0.55倍和0.79倍PB),或也與國企改革大背景有關。2022年是國企改革三年行動方案的收官之年,也是2013年十八屆三中全會明確新一輪國企改革的十週年(《國企改革十年回顧》)。在這一過程中,國企激勵制度正在持續完善,各方也在積極推動多元化的激勵方式,包括股權激勵、員工持股和骨幹員工跟投等中長期激勵方式。從這個大的背景出發,也就不難理解很少進行回購操作的國有企業當前回購上升的趨勢。此外,相比更為常見的分紅,在估值水平較低特別是明顯低於資產淨值的情況下,回購對於企業自身也是一個較為“划算”的操作,例如可以作為市值管理或者股權激勵。

穩增長與寬貨幣環境下,高股息國企吸引力提升。當前經濟處於政策發力與增長反彈的過渡階段,但增長壓力持續疊加近期疫情反覆,穩增長政策仍有待在未來進一步發力,宏觀流動性也可能持續寬鬆推動長端利率水平下行。回顧歷史,可以發現在政策寬鬆週期正式開啟但增長仍未明顯回暖的過渡階段往往利好高股息策略。我們梳理了當前港股市場內部一定市值以上、12個月滾動股息率大於6%的35家公司後,發現其中總共有22家中央國有企業,且包括了在前文中提到的近期進行回購操作或公佈了其回購計劃的中國移動與中海油、以及主要國有大行、中國神華、中石油等等。

歷史經驗:股票回購增多是衡量中期市場底部的可行指標

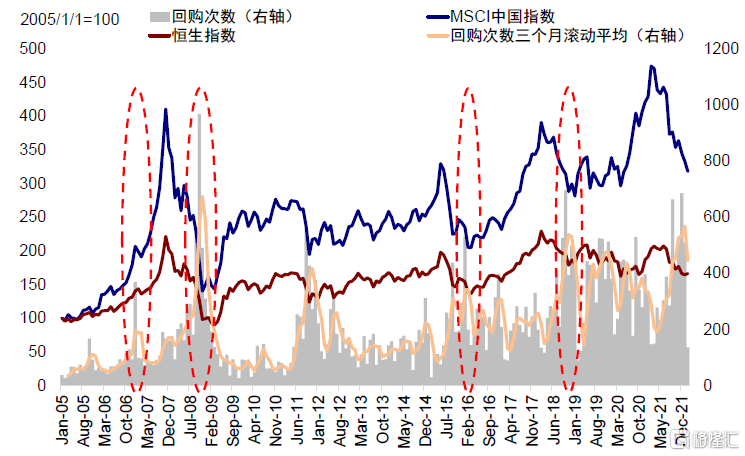

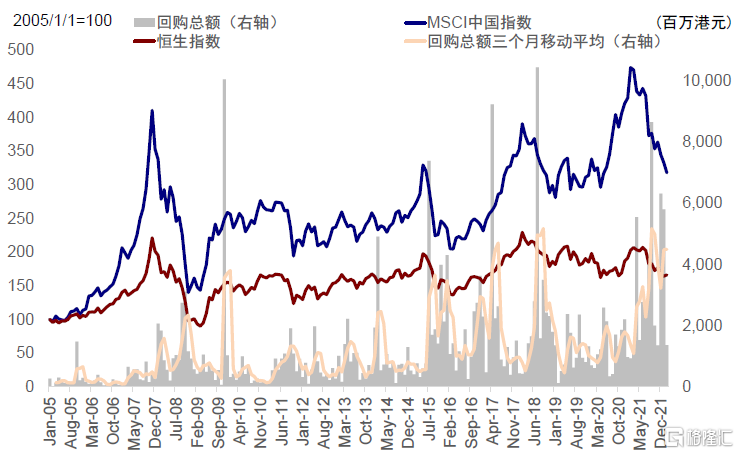

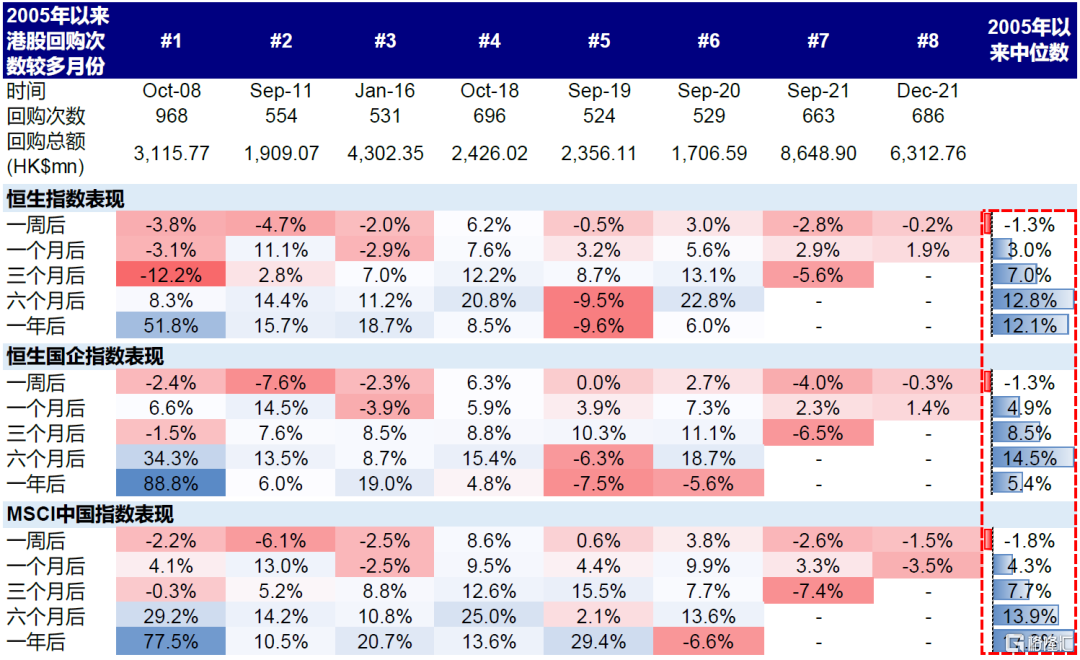

與公眾投資者相比,公司管理層對公司自身合理價值和增長潛力的瞭解更為透徹。因此,股票回購通常被認為是對股價或公司前景信心提升的一個標誌。通過分析2005年以來公司回購行為與市場表現的關係,我們發現在市場下跌過程中股票回購通常會加速、同時在市場底部區域達到峯值,如2008年底、2011年下半年和2018年10月份以來均是如此。同時,我們發現,市場在經歷月度回購總數的高峯後,港股主要指數(恆生指數、恆生國企以及MSCI中國)均呈現逐步企穩反彈的走勢,並且這一上漲趨勢往往在回購高峯出現後六個月達到峯值。

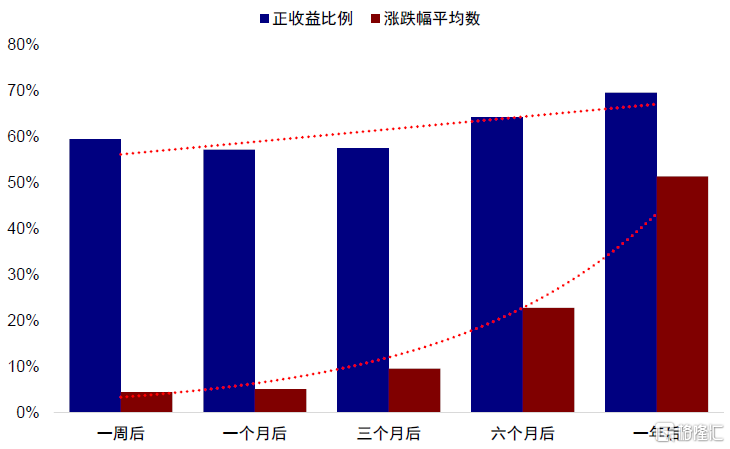

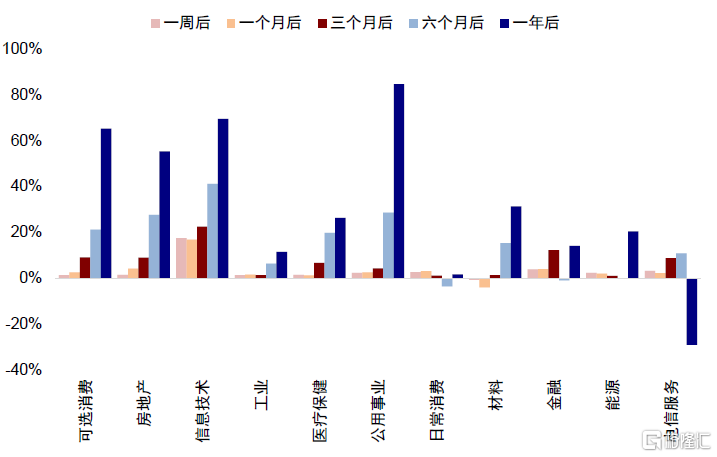

為進一步驗證股票回購作為未來股價表現指標的可行性,我們分析了2005年以來港股的回購情況。結果顯示,平均來看回購公司股價表現均為正收益,且隨着持有期限越長收益越高。此外,較高的正收益出現概率也表明股票回購可以作為衡量市場底部的一個可行的指標。板塊上分佈看,我們發現短期內信息技術板塊漲幅領先,而長期來看公用事業與可選消費板塊表現也同樣突出。最後,我們在報吿原文中梳理了當前港股市場上35家值得關注的高股息標的,以及中金策略海外中資股組合,供投資者參考。

關注港股回購新動向

近期港股回購不斷增多或表明投資價值逐漸顯現

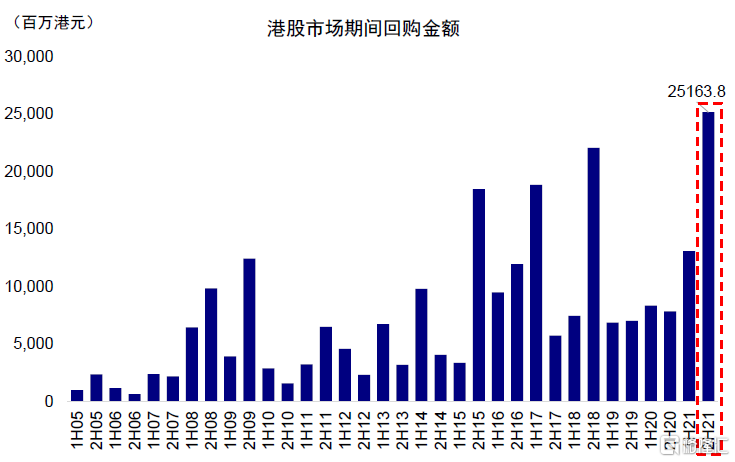

海外中資股和港股市場在2021年受監管等內外部多重因素影響遭受重創,2021年港股跌幅僅次於2008年金融危機,且明顯跑輸全球主要股市。不過,隨着港股新經濟估值降至歷史相對低位、而老經濟板塊估值更是已處於歷史絕對低位、計入較為悲觀的預期,我們注意到自2021年下半年起,港股上市公司股票回購行為開始明顯增多。僅2021年下半年,整體回購總額達到251.6億港元,規模創出自2005年以來歷史最高值。除此之外,近期一些以往很少回購的國企也開始回購股票,如中國電信等。我們認為這是一個值得關注的變化,表明從公司管理層的角度,股價也已經具備吸引力。從歷史經驗來看,股票回購增多可能意味着市場價值逐步顯現,股票回購往往是一箇中期市場的底部信號,對相關個股中期表現或提供支撐。

2021年下半年隨市場走低港股迎來回購高峯,行業龍頭動態引發關注。2021年9月在監管政策超預期等因素影響逐步穩定且市場有所企穩後,港股市場迎來了首輪迴購高峯,9月總計高達663筆回購交易,為有史以來月度第四高。不過,隨着當時新冠疫情新變異毒株Omicron在海外蔓延,疊加國內持續加強對互聯網科技公司的監管力度等因素影響,港股市場持續震盪下行至2021年底。這也與歷史上回購剛開始市場仍在下行通道距離真正見頂還有一段時間的規律基本一致。儘管如此,回購並未停止反而迎來了新一輪迴購熱潮。2021年12月總計出現686筆回購交易,創有史以來月度第三高回購數(僅次於2008年10月金融危機影響逐步消散後的968筆,以及2018年10月的696筆)。

不僅規模和數量持續增多,部分港股龍頭公司也紛紛開啟回購操作、甚至成為主力。騰訊控股(700.HK)在2021年8月中重啟回購,在9月底之前總計做了27筆回購交易,回購股數達558.2萬股,金額約26億港元,引發市場廣泛關注。除此之外,京東集團-SW(9618.HK)也於2021年12月29日公佈了其擴大及延長現有股份回購計劃授權公吿。回購授權由20億美元增至30億美元,並且延長日期至2024年3月17日。進入2022年,騰訊控股於1月5日起再次進行共11筆回購操作,總回購金額達22億港元,為年初至今總回購金額數目最大的公司。除騰訊外,醫療保健板塊中的藥明生物(2269.HK)與三生製藥(1530.HK),可選板塊的創維集團(751.HK)和敏華控股(1999.HK)以及公用事業板塊中的中國燃氣(384.HK)和天倫燃氣(1600.HK)在年初至今回購總金額中也名列前茅。整體來看,2021年下半年以來,騰訊控股、藥明生物、小米集團-W(1810.HK)和恆安國際(1044.HK)的回購總規模排名最為靠前,而其中恆安國際回購規模佔比最高,佔其當前自由流通市值約7.6%。

值得一提的是,在我們梳理的一定規模以上、2022年年初以來實施回購總額排名前20的中資企業中,多數公司目前的股價仍然低於其區間平均回購價格,這可能表明如果後續市場環境企穩情緒改善的話,可能會帶來進一步上行空間。

圖表1:股票回購加速往往預示着中期市場可能企穩反彈

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月23日

圖表2:2021年底股票回購數量與金額達到近年來高點

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月23日

圖表3:2022年初以來一定市值規模以上中資企業(市值超過10億美元)的回購情況(按總回購金額進行排序)

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月23日

圖表4:騰訊控股於2021年8月時隔兩年再次開啟回購操作,並在2022年以來再次進行總計11次回購交易

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月23日

圖表5:2021年下半年港股市場回購總額也創下歷史最高值,達到251.6億港元

資料來源:萬得資訊,中金公司研究部

國企回購和分紅引關注:低估值環境和國企改革大背景

除了傳統回購較多的公司以及去年因監管因素跌幅較大的新經濟公司外,另一個有意思的跡象是一些以往很少或者幾乎不做回購的國企如中國移動近期也在港股市場啟動回購操作。2022年1月4日,中國移動(941.HK)於港交所發佈公吿,公司股東在2021年3月26日股東周年大會上授權董事會在香港聯交所回購不超過20億股香港股份,相當於不超過當日已發行香港股份數目的10%。在這一公吿公佈約一個月後,中國移動在2月10日進行了其自1997年港股上市以來的首次回購操作。截至2月22日,中國移動已進行了5筆回購操作,總回購股數達1,542.4萬股,金額8.7億港元。與此同時,中海油(883.HK)首席執行官徐可強在2022年初接受記者採訪時也表示,當前公司被“嚴重低估”,將擬定多項措施修復股價表現,並且將在今年適時在股東大會上授權股票回購計劃。除此之外,中國電信(728.HK)也在1月19日發佈《關於觸發穩定股價措施啟動條件的提示性公吿》,其中提及了使用包括回購、增持等股本變動操作穩定股價的計劃。雖然本次公吿僅針對中國電信於A股市場發行的股票,但作為A/H兩地上市的龍頭國企,這一舉措或也會影響到其在港股市場的股價表現。

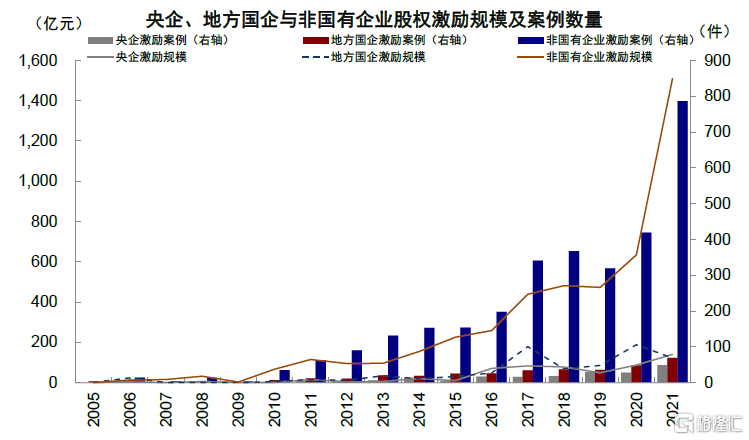

除低估值外,龍頭國企的回購操作或與國企改革大背景有關。近期一些國企在港股進行了上市以來的首次回購,除了與其很低的估值水平(例如中國移動在公佈回購計劃前的估值水平只有0.69倍,而當前已回升至0.80倍。與之相比,中國電信和中海油當前的估值水平僅為0.55倍和0.79倍PB)有關外,我們認為也契合國企改革的大背景。2022年是國企改革三年行動方案的收官之年,也是2013年十八屆三中全會明確新一輪國企改革的十週年(《國企改革十年回顧》)。近十年國企改革較大程度上改善了部分國企此前存在的效率低下、債務偏高於公司治理不佳等基礎性問題。隨着國有企業整體績效的逐步改善,當前也進入了追求高質量發展的新階段。例如,在這一過程中,國企的激勵制度正在持續完善,各方也在積極推動多元化的激勵方式,包括股權激勵、員工持股和骨幹員工跟投等中長期激勵方式。從這個大的背景出發,也就不難理解很少進行回購操作的國有企業當前回購上升的趨勢。此外,相比更為常見的分紅,在估值水平較低特別是明顯低於資產淨值的情況下,回購對於企業自身也是一個較為“划算”的操作,例如可以作為市值管理或者股權激勵。

穩增長與貨幣寬鬆背景下,高股息國企吸引力提升。當前經濟處於政策發力與增長反彈的過渡階段,雖然國內穩增長政策逐步發力,但經濟增長壓力持續疊加近期疫情的反覆,穩增長政策有望在未來短期進一步發力,宏觀流動性可能持續寬鬆推動長端利率水平下行。回顧歷史,不難發現在政策寬鬆週期正式開啟但增長仍未明顯回暖的過渡階段往往利好高股息策略。作為相對成熟的資本市場,過去十幾年以來,香港市場每年都有近一半的上市公司派發股息,且整體派息規模除2009年金融危機後以為基本持續增加。我們梳理了當前港股市場內部一定市值以上,12個月滾動股息率大於6%的35家公司後,發現其中總共有22家中央國有企業,且包括了在前文中提到的近期進行回購操作或公佈了其回購計劃的中國移動與中海油等。此外,另有包括越秀地產(123.HK)和兗礦能源(1171.HK)在內的5家地方國有企業上榜。

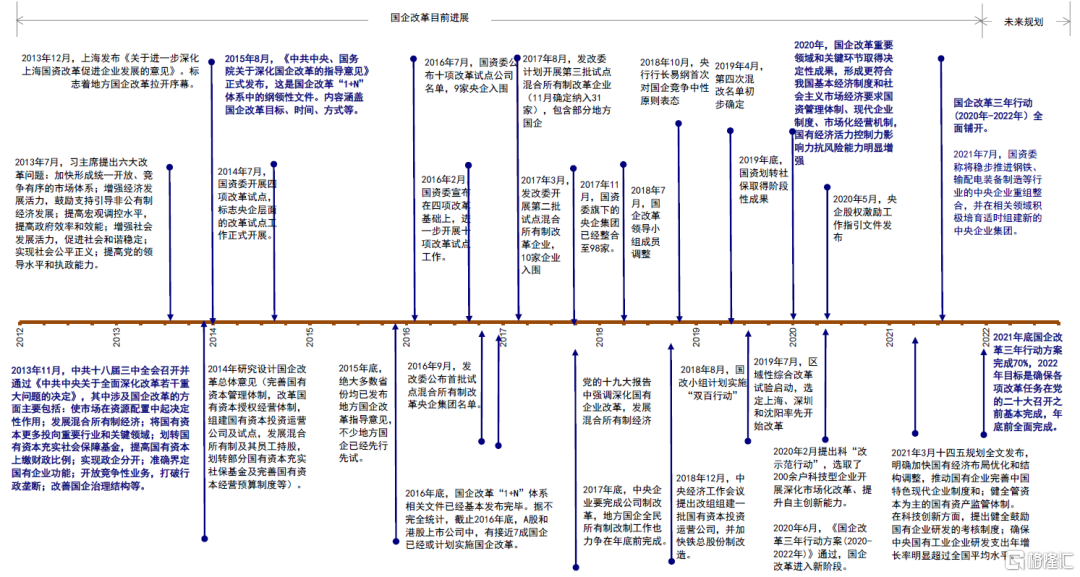

圖表6:2013年以來國企改革進展時間軸

資料來源:國資委,新華社,各部委網站,中金公司研究部

圖表7:從絕對數量和規模上看,近期國企的股權激勵規模和案例數量有所上升

資料來源:萬得資訊,中金公司研究部;數據截止至2021年12月31日

圖表8:股權激勵方案得通過概率也在逐年提升

資料來源:萬得資訊,中金公司研究部;數據截止至2021年12月31日

歷史經驗:股票回購是衡量中期市場底部的可行指標

與公眾投資者相比,公司管理層對公司自身合理價值和增長潛力的瞭解更為透徹。因此,股票回購通常被認為是對股價或公司前景信心提升的一個標誌。通過分析2005年以來公司回購行為與市場表現的關係,我們發現在市場下跌過程中股票回購通常會加速、同時在市場底部區域達到峯值,如2008年底、2011年下半年和2018年10月份以來均是如此。同時,我們發現,市場在經歷月度回購總數的高峯後,港股主要指數(恆生指數、恆生國企以及MSCI中國)均呈現逐步企穩反彈的走勢,並且這一上漲趨勢往往在回購高峯出現後六個月達到峯值。

為進一步驗證股票回購作為未來股價表現指標的可行性,我們分析了2005年以來具有一定規模(總市值十億美元以上)的122家香港上市中資企業股票共進行的5163次回購交易後不同持有期限下的平均收益。結果顯示平均來看,在回購後的不同有持有期限中,回購公司股價表現均為正收益,且隨着持有期限越長、收益越高,尤其是在回購完成一年後漲幅平均值達到50%以上。可以看出,較高的正收益出現概率也表明股票回購可以作為衡量市場底部的一個可行的指標。

從板塊分佈看,2005年以來的過去16年間,在上述的5163次股票回購中,可選消費、房地產和信息技術公司在回購方面更為積極,而電信服務雖然回購次數較少僅有三次,但由於中國聯通於2009年底的鉅額回購使這一板塊在回購總額上並不落後。通過分析各板塊股票回購後表現,我們發現短期內信息技術板塊漲幅領先,而長期來看公用事業與可選消費板塊表現也同樣突出。個股方面,在股票市值超過10億美元的中資企業中,騰訊控股、百宏實業、復星國際和王龍等股票回購次數較多,均超過200次;按照規模衡量,中國恆大和小米集團排名最為靠前。

圖表9:根據歷史經驗,股票回購是衡量市場底部和未來投資回報的可行指標,且在回購高峯後半年漲幅達到峯值

資料來源:萬得資訊,彭博資訊,中金公司研究部;數據截止至2022年2月22日

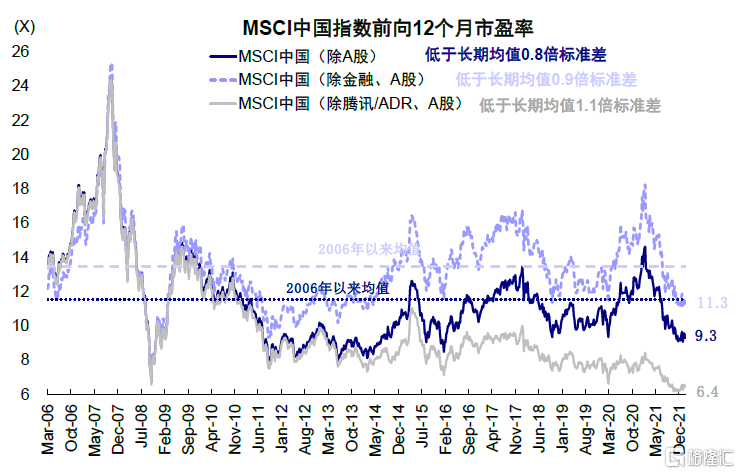

圖表10:當前港股新經濟板塊估值降至歷史相對低位,而老經濟板塊估值更是已處於歷史絕對低位

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月23日

圖表11:在總市值超過10億美元的中資企業中,回購後其股票收益通常為正值且正收益比率隨時間逐步走高

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月23日

圖表12:分板塊看,可選消費、房地產以及信息技術行業股票回購次數與金額較高

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月23日

圖表13:股票回購後短期內信息技術板塊漲幅領先,而長期來看公用事業與可選消費板塊表現也同樣突出

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月23日

圖表14:2005年以來,騰訊與復星國際等公司股票回購超過200次,而恆大與小米集團在這一時期回購總額最高

資料來源:萬得資訊,中金公司研究部;數據截止至2022年2月22日