作者 | 飛鼠溪

數據支持 | 勾股大數據(www.gogudata.com)

從12月中起,白酒又跌了一大波,一個自然的問題是,此時該不該抄底白酒?如果抄,抄誰?

要討論這個問題,先要理清當前對白酒的擔憂在哪?以及對白酒的中長期邏輯到底有沒有生變?

先來討論第一個問題。

當前對白酒的擔憂

從去年218開始,白酒整體行情經歷了三波下跌,兩波反彈。

第一波就是218的白馬崩盤,白酒作為白馬的翹楚,自然受當其衝,這波下跌的核心是當時美債收益率的快速上升,引發了殺估值風險,而當時白馬的估值已經是驚人了,如茅台70倍。

第一波反彈是由次高端白酒的業績推動,殺完估值後,次高端的業績一個勝一個猛,成長性極強,又極大地刺激了白酒的做多熱情,到5月底6月初白酒的行情已經到極致,於6月8日迎來首個大面積跌停,開啟第二波下跌。

第二波起初是緩慢地跌,震盪行情,7月又正好進入高成長白酒股的業績預吿期,但7月22日開始,由於教育股的崩盤引發地對中國底層商業邏輯的恐慌,外資狂拋茅台,高端白酒引領了這波下跌,而次高端因為業績好,維持一個高位大幅度震盪格局。

第二波反彈開啟節點是8月底的中報,全面開啟是茅台924的股東大會,直接引發了927的高端白酒集體漲停行情。這波行情由茅台的提價預期引領,夾雜着部分白酒,尤其是區域酒的業績邊際明顯好轉,典型代表如迎駕和口子窖。

第三波下跌由對茅台提價的不確定引起,越來越多的跡象表明茅台的經銷商大會推遲並可能不開,這暗含曾經預期的經銷商大會上提價預期落空,最終茅台至今沒有提價,也沒有召開一年一度的經銷商大會。不過這波領跌的是次高端,跌幅都不小,如酒鬼酒從250多跌到了150多,水井坊從140多跌破100。

從這個覆盤可以看到,白酒前面兩波跌,基本是情緒主導,第一波是對泡沫估值的恐慌,第二波是對政策的恐慌,而第三波則是對基本面的懷疑,體現為之前業績最強的次高端這波跌得最深。

那當前的擔憂是什麼?

從近期的反饋信息,尤其是春節間的反饋來看,白酒的動銷數據確實在走弱。春節目前拿到的幾個白酒消費大省數據反饋,廣東、山東、湖南不及預期,四川、浙江表現一般,表現較好的是安徽和蘇酒。這也是春節回來明顯看到徽酒和蘇酒表現較強。

動銷走弱的原因主要兩個,一個是疫情導致部分消費場景缺失,一個是經濟放緩,部分行業受政策打壓,基本面惡化,導致商務招待等需求減少。

從兩個數據,可以看到餐飲端的走弱,一個數據是我國餐飲營收(注:下圖21年的數據是與19年同比),可以看到,21年下半年起,餐飲收入不僅沒能恢復到19年水平,反而不如20年下半年了。

另一個數據是海底撈的翻枱率,可以看到,今年春節間海底撈的翻枱率均沒有超過6,而去年春節翻枱率均在6以上,最高達12。

動銷不好會影響白酒行業的庫存週期。打個比方,如果終端動銷非常強勁,經銷商有動力下次進貨的時候增加進貨量,增加庫存(以防缺貨而錯失生意),而終端動銷弱,經銷商就會減少庫存。經銷商的庫存週期會放大廠商的業績彈性,典型如2012年的酒鬼捨得,2015年的百潤,21年的調味品也有這個庫存週期的影響。

這是當前對白酒的擔憂,終端可能賣不動了。

第二個擔憂就是估值了,儘管説不少白酒跌了不少了,但橫看豎看,白酒的估值依然是不低的。

在這種背景下,市場迫切需要白酒企業拿出業績來證明,自己並沒有受宏觀環境變差的影響,所以Q1的財報數據會比較關鍵。

白酒的中長期看法

短期擔憂沒法消除,因為確實目前還看不到國內經濟出現好轉的跡象。

現在轉向中長期,可以看到兩個明顯的點。

第一,白酒作為一個極佳的商業模式並沒有改變。白酒行業是中國眾多行業一個神奇的存在,就在於幾乎裏面大多數企業都賺到了不錯的利潤,這主要源於其非常好的商業模式。

從供給端看,白酒的高端產能是稀缺的,並不容易馬上上產能,這很大程度上限制的價格戰。通過白酒的銷售半徑極大,只用招到商,就可以進入一個市場,而不像啤酒,當超過一定範圍後,就得建個啤酒廠以控制成本,這導致進入一個市場的成本變高。

從需求端看,消費者的粘性很強,且有非常強的社交需求,這導致白酒的產品生命週期長,並有非常強的品牌認知度。

這些因素導致白酒擁有“工業化的生產(從而有規模效益),藝術化的用户體驗(從而有強品牌溢價)”,這是一個最好的生產與消費組合,以貴州茅台這個特徵最為明顯。

第二,次高端及以上的量價齊升趨勢沒變。

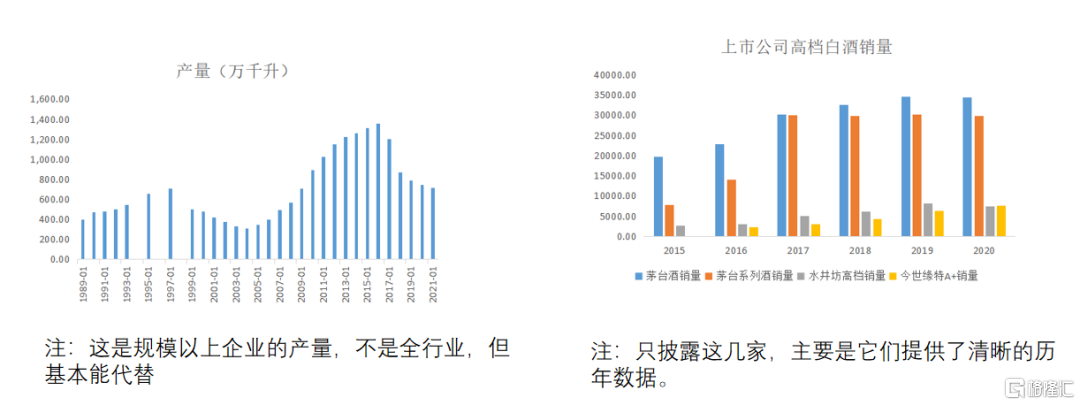

白酒的整體產量確實是下滑的,但次高端及高端產量卻是上升的,這從披露了詳細數據的上市公司報表可知。

在提價+結構優化下,白酒行業的平均噸酒價格持續上升。

支撐量價齊升的底層邏輯是中國經濟繁榮帶來的高收入羣體人數增加,這個趨勢也許短期有曲折,但中長期看不變。

換另一個角度看,當前國內白酒的銷量依然在700萬噸+,高端產能裏,茅台3萬多噸,五糧液2萬多噸,國窖近萬噸,這相比整個的消費量,高端佔比才1%左右。這個白酒消費羣體,都是潛在的次高端高端消費者,只要他們的收入能上來。

也就是説,只要中國經濟可以持續繁榮,就沒有理由白酒的未來悲觀。

當前怎麼操作

講完眼下的擔憂以及未來的看法,還是回到當下。

短期來講:

高端白酒裏,貴州茅台沒有動銷和庫存週期問題,只有供給問題(放多少量,提不提價),向下有底,安全性是最高的。

五糧液去年Q2強勢區域下滑,去年Q3增速不及預期,預計Q4也不會改善,但爛是明牌,估值相對在白酒裏較低,長期底子在,向下有底,關注邊際改善跡象(批價,管理層)。

瀘州老窖去年對五糧液的態度發生了變化,由跟隨變有伴隨,由這裏也可以看出管理層的進取之心。當然,短期可能有一個潛在風險點,比較瀘州市上半年的數據和全年數據,推測老窖Q4可能會不太好(瀘州市上半年數據:酒業營收增長21.4%,酒業入庫税金增長54.8%,利潤總額同比增長47.2%,全年數據:酒業營收1100億,增長10%,税金增速18%,沒有公佈利潤總額增速。老窖是瀘州市最大白酒企業,整體數據一定程度也可以反應老窖,上半年老窖營收20%+,利潤30%+,Q3還是這個增速,但瀘州市下半年數據明顯同比增速差於上半年,除非瀘州市其他白酒涼得更透,如郎酒。)

次高端裏,因為估值相對較高,去年Q4都有不同程度放緩甚至下滑,最容易受終端動銷和庫存週期影響,今年Q1數據非常關鍵,偏謹慎,汾酒可能可以適當樂觀(山西省明面佔一半,其實還有部分省外竄到了省內,煤炭行業繁榮是支撐)

區域酒去年Q3業績邊際好轉,今年春節期間動銷反饋也行,估值相對在白酒裏較低。當然,古井除外,古井的走勢一直很迷,可能跟它的基本面大家覺得要好,但其實又沒好有關。古井的估值是區域酒裏明顯偏高的,主要原因我覺得是因為古井改善空間大,市場有一個期待,就是古井通過早年做市場做品牌確定了安徽的品牌地位,後期銷售費用會降下來,從而貢獻非常大的利潤彈性,但這個跡象一直沒看到。

短期關注的時間節點是3月24日-26日成都春糖會,4月將進入業績關鍵期。

長期來説,因為沒問題,且高端化趨勢明顯,關注有高端產能的白酒,另外關注有強大股東背景的白酒企業,這對小白酒來説尤其重要。